Nộp nhầm tiền thuế là tình huống không hiếm gặp đối với cá nhân và doanh nghiệp, dẫn đến nhiều phiền toái và rủi ro pháp lý. Từ những sai sót nhỏ như điền sai thông tin cá nhân đến các lỗi nghiêm trọng hơn về thuế như nộp thiếu số tiền thuế, bị cưỡng chế nợ thuế… Bài viết này sẽ cung cấp cho bạn những thông tin cần thiết về các sai sót thường gặp khi nộp thuế, cách khắc phục để đảm bảo quá trình nộp thuế diễn ra thuận lợi và chính xác.

1. Những lỗi sai thường gặp khi nộp thuế

Trong quá trình lập giấy nộp tiền thuế hoặc nộp tiền thuế tại ngân hàng, các doanh nghiệp thường gặp một số lỗi sai cơ bản sau đây:

- Sai mã số thuế: Mã số thuế là thông tin quan trọng để xác định danh tính của người nộp thuế. Việc điền sai mã số thuế có thể dẫn đến việc nộp thuế không được ghi nhận đúng theo nghĩa vụ phải nộp của người nộp thuế.

- Sai mã tiểu mục: Mã tiểu mục ( mã nội dung kinh tế) là thông tin để phân loại các khoản thuế cụ thể (như thuế thu nhập cá nhân, thuế giá trị gia tăng). Sai mã tiểu mục có thể dẫn đến việc khoản thuế nộp bị ghi nhận sai, dẫn đến thừa tiền thuế ở tiểu mục không/chưa phát sinh nghĩa vụ thuế nhưng lại thiếu tiền thuế tại tiểu mục cần phải nộp

- Sai cơ quan thuế hoặc sai kho bạc nhà nước nơi trực tiếp thu khoản thuế phát sinh: Mỗi doanh nghiệp và cá nhân đều thuộc sự quản lý của một cơ quan thuế nhất định. Việc điền sai cơ quan thuế hoặc mã kho bạc nhà nước có thể khiến quá trình xử lý và ghi nhận số tiền nộp bị chậm trễ hoặc không chính xác. Điều này có thể dẫn đến việc người nộp thuế bị coi là chưa hoàn thành nghĩa vụ thuế, mặc dù đã nộp tiền.

Phần mềm Kế toán online MISA giúp thủ kho, kế toán, nhà quản trị dễ dàng nộp các loại thuế bằng tiền mặt ngay trên phần mềm. Trải nghiệm ngay Phần mềm kế toán MISA với 15 ngày dùng thử hoàn toàn miễn phí

2. Nguyên tắc xử lý khi phát hiện sai sót thông tin trên chứng từ nộp thuế

– Khi có sai sót xảy ra hoặc được phát hiện tại bất kỳ doanh nghiệp nào, doanh nghiệp đó cần xác định được các nguyên nhân gây ra sai sót và phải gửi văn bản đề nghị tra soát hoặc văn bản khác theo quy định đến cơ quan thuế hoặc các đơn vị liên quan để cùng phối hợp giải quyết theo quy định

– Thời gian xử lý sai sót: Sai sót phải được xử lý ngay trong ngày phát hiện. Nếu không kịp điều chỉnh trong ngày, việc xử lý phải được hoàn tất trong ngày làm việc tiếp theo.

– Nếu phát sinh sai sót trong việc hạch toán thu nộp ngân sách nhà nước, ngân hàng hoặc Kho bạc Nhà nước không được hoàn lại tiền cho người nộp thuế. Ngân hàng hoặc Kho bạc Nhà nước có trách nhiệm tra soát và hoàn thiện thông tin hạch toán thu ngân sách theo quy định, đảm bảo không ảnh hưởng đến việc ghi nhận các khoản nộp ngân sách cho người nộp thuế.

Đồng bộ dữ liệu, nộp thuế trực tiếp trên AMIS Kế toán!

Để hạn chế sai sót thông tin khi nộp tiền thuế, AMIS Kế toán có tính năng tích hợp nộp thuế điện tử trực tiếp trên phần mềm thông qua MISA mTax.

Khi sử dụng tính năng này, anh/chị có thể:

- Lập ủy nhiệm chi trên AMIS Kế toán và sau đó phần mềm sẽ tự động sinh giấy nộp tiền trên MISA mTax, lấy lên các thông tin đã khai báo.

- Hoặc lập chứng từ chi tiền gửi nộp thuế từ giấy nộp tiền có sẵn.

Việc này giúp tự động hóa quy trình và giảm thiểu các sai sót do nhập liệu thủ công! Trải nghiệm thử phần mềm kế toán MISA AMIS ngay!

3. Quy trình xử lý sai sót, thực hiện tra soát của người nộp thuế

3.1 Xử lý sai sót do lỗi của Ngân hàng

Khi phát hiện sai sót liên quan đến các khoản tiền thuế nộp ngân sách nhà nước do Ngân hàng điền sai thông tin, người nộp thuế cần làm những bước sau đây:

- Gửi Công văn yêu cầu đến Ngân hàng nơi thực hiện nộp tiền thuế yêu cầu Ngân hàng phải điều chỉnh lại đúng nội dung nộp tiền thuế.

- Sau khi đã nộp Công văn đến Ngân hàng, người nộp thuế (NNT) cần liên hệ với cơ quan thuế để thông báo về việc nộp nhầm tiền thuế và kiểm tra lại khoản thuế đã được Ngân hàng điều chỉnh theo đúng nội dung yêu cầu hay chưa.

3.2 Xử lý sai sót do lỗi của người nộp thuế.

3.2.1 Đối với những chứng từ trong năm tài chính.

Đối với những trường hợp NNT nộp sai tiền thuế trong năm tài chính, NNT sẽ thực hiện lập “Văn bản đề nghị tra soát, mẫu 01-TS ” theo Thông tư 80 và gửi đến cơ quan thuế nơi đã hạch toán khoản thu ngân sách nhà nước. Cụ thể như sau:

a. Những trường hợp được nộp tra soát điều chỉnh thông tin thu, nộp ngân sách nhà nước

Căn cứ theo Điểm b Khoản 2, Điều 69 Thông tư 80/2021/TT-BTC, quy định như sau:

2. Trường hợp sai, sót, tra soát, điều chỉnh thông tin thu, nộp ngân sách nhà nước (sau đây gọi chung là tra soát)

…..

b) Người nộp thuế phát hiện thông tin đã khai trên chứng từ nộp ngân sách nhà nước không chính xác. Người nộp thuế chỉ được đề nghị điều chỉnh các chứng từ nộp ngân sách đáp ứng các điều kiện sau:b.1) Chứng từ nộp ngân sách của năm trước nhưng đề nghị điều chỉnh vào năm sau chỉ được điều chỉnh trong thời gian chỉnh lý quyết toán ngân sách.

b.2) Không đề nghị điều chỉnh thông tin về tổng số tiền, loại tiền trên chứng từ nộp ngân sách nhà nước.

b.3) Không thuộc trường hợp gửi văn bản đề nghị bù trừ khoản nộp thừa hoặc đề nghị hoàn thuế theo quy định tại Điều 25 và Điều 42 Thông tư này.

Như vậy, trong trường hợp người nộp thuế phát hiện chứng từ nộp ngân sách có sai sót trong cùng năm tài chính thì được gửi văn bản đề nghị tra soát đến cơ quan thuế. Đối với chứng từ nộp ngân sách của năm trước nhưng đến hiện tại mới phát hiện sai sót thì chỉ được gửi tra soát trong thời gian chỉnh lý quyết toán ngân sách. Nội dung đề nghị tra soát không được phép điều chỉnh về thông tin tổng số tiền hay loại tiền trên chứng từ nộp ngân sách nhà nước.

Lưu ý: Thời gian chỉnh lý quyết toán ngân sách của các cơ quan thuế thường là hết 31/01 của năm sau. Tuy nhiên, tùy vào từng quy định của mỗi kho bạc, thời gian chỉnh lý ngân sách có thể kết thúc muộn hơn.

Ví dụ:

Công ty A phát sinh nghĩa vụ thuế phải nộp tại tiểu mục 1701: 10 triệu đồng.

Ngày 18/6/2023, kế toán công ty thực hiện nộp thuế vào ngân sách nhà nước nhưng đã điền sai mã tiểu mục thành 1704.

Như vậy, công ty A đang thừa số tiền thuế tại tiểu mục 1704 và đang nợ thuế tại tiểu mục 1701. Công ty A cần:

- Lập văn bản đề nghị tra soát điều chỉnh từ tiểu mục 1704: 10 triệu đồng sang tiểu mục 1701.

- Thời gian lập đề nghị tra soát: Từ ngày 18/6/2023 đến hết 31/03/2024.

b. Hồ sơ tra soát bao gồm những gì

Theo quy định tại Thông tư 80/2021, Hồ sơ đề nghị tra soát bao gồm:

- Văn bản đề nghị tra soát theo mẫu số 01/TS theo Thông tư 80.

- Tài liệu chứng minh (nếu có): Bản sao chứng từ nộp ngân sách nhà nước của người nộp thuế hoặc bản sao các quyết định, thông báo, chứng từ có liên quan.

Người nộp thuế có thể nộp hồ sơ trực tiếp/qua bưu điện tới cơ quan thuế nơi nhận khoản thu ngân sách mà công ty đã nộp hoặc qua điện tử tại trang thuedientu.gdt.gov.vn

Tải ngay mẫu Văn bản đề nghị tra soát

c. Hướng dẫn lập thư tra soát theo Thông tư 80/2021 qua điện tử

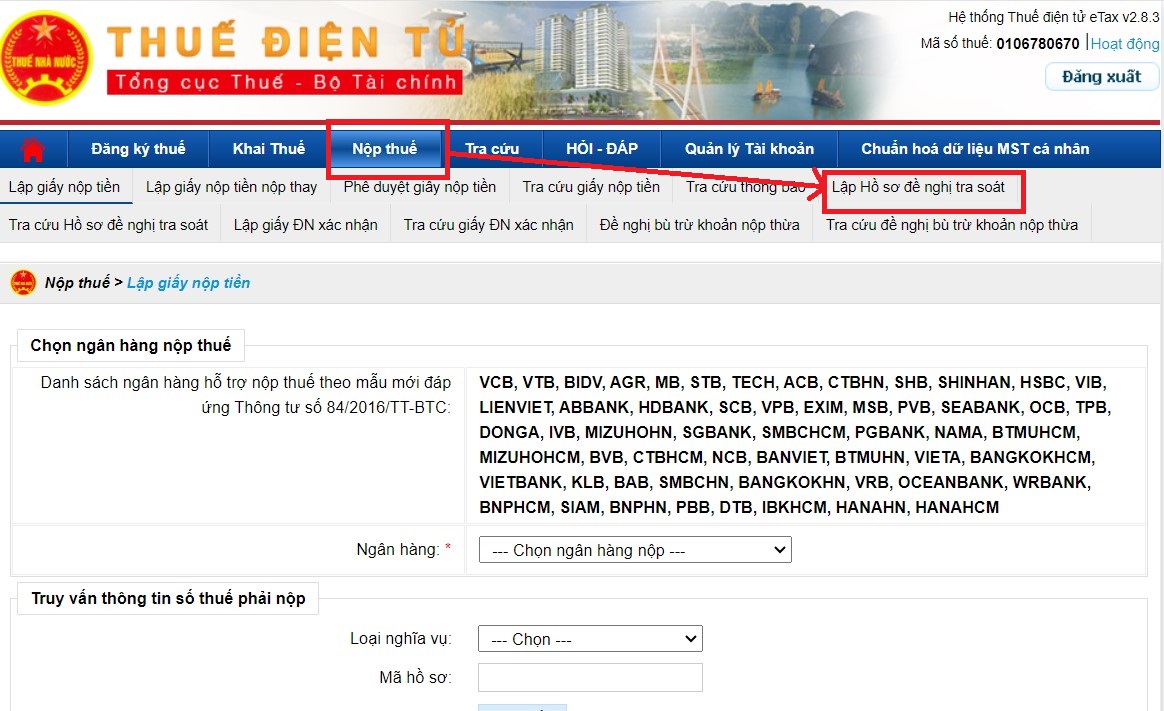

+ Bước 1: Truy cập trang web thuedientu.gdt.gov.vn => Chọn “Doanh nghiệp” => Nhập thông tin tài khoản “ MST-QL” và thực hiện đăng nhập.

+ Bước 2: Chọn Chọn mục Nộp thuế -> Chọn “Lập hồ sơ đề nghị tra soát

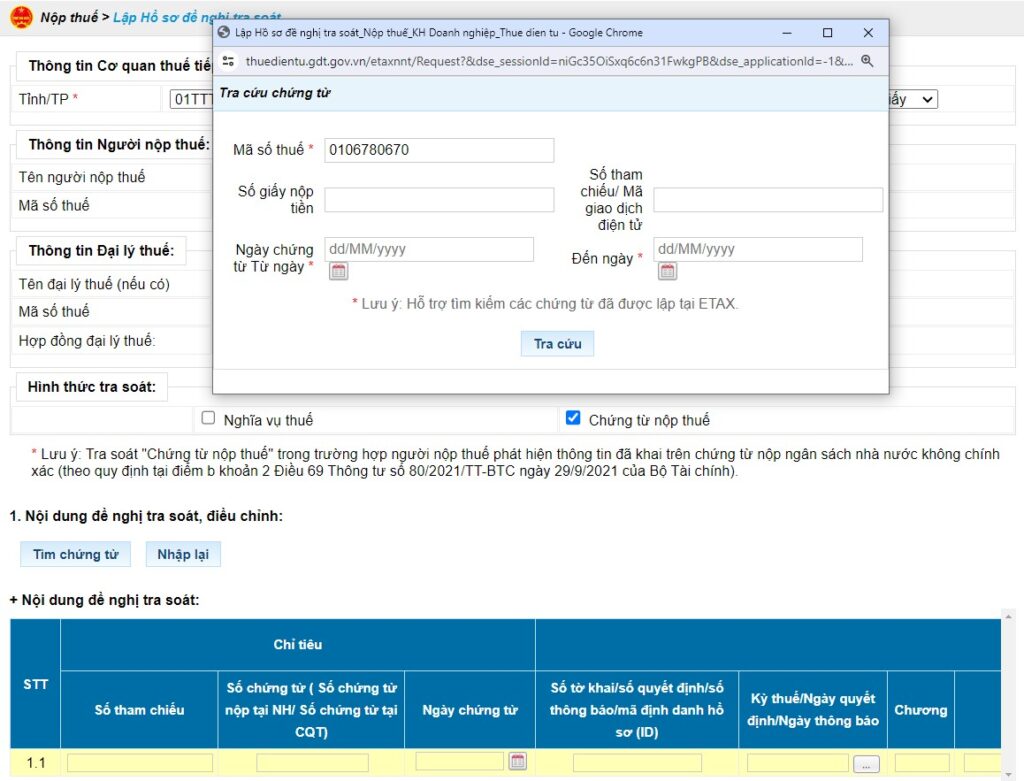

+ Bước 3: Tại phần Hình thức tra soát, chọn “ Chứng từ nộp thuế” => Tìm chứng từ

+ Bước 4: Điền các thông tin tra cứu chứng từ, sau đó chọn chứng từ cần tra soát=> Chọn “hoàn thành” => các thông tin tại mục “ Đề nghị tra soát” sẽ hiện đầy đủ thông tin chứng từ vừa chọn

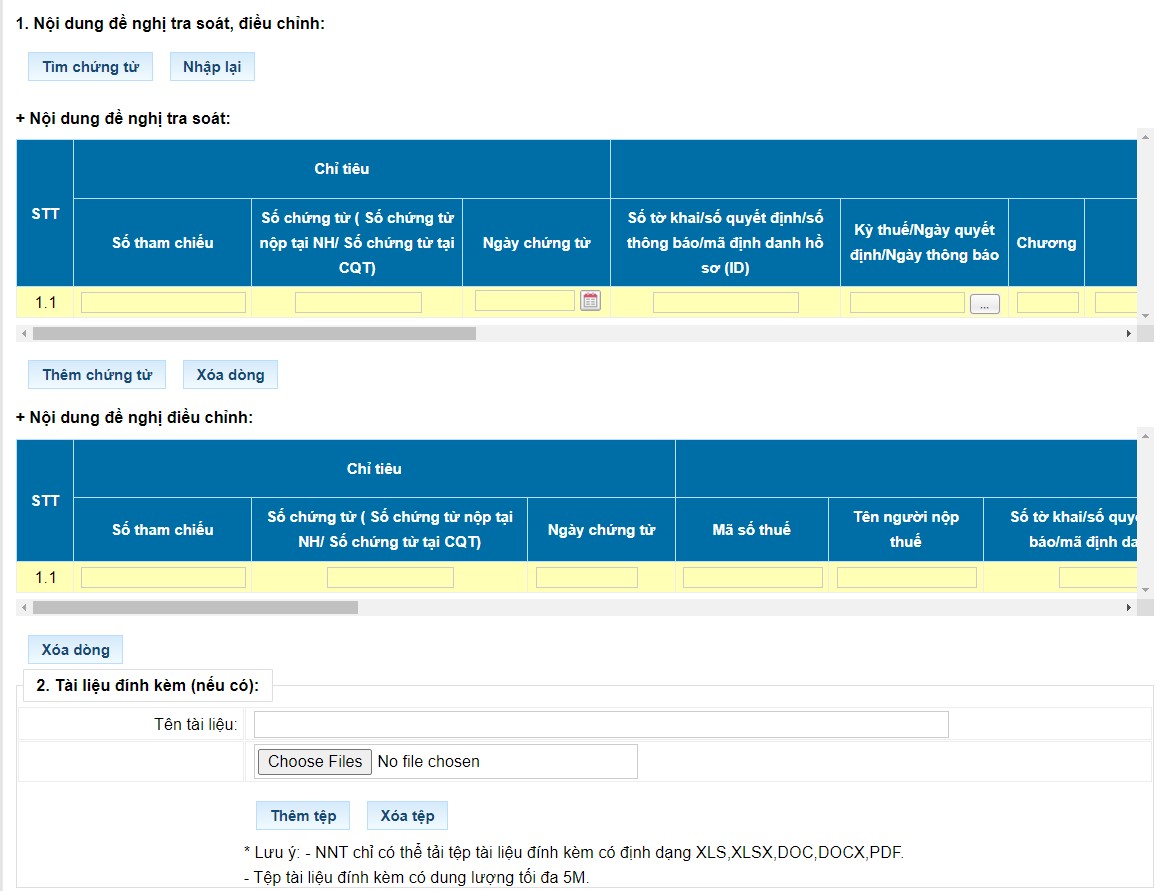

+ Bước 5: Điền thông tin tại “Nội dung đề nghị điều chỉnh” : Tiểu mục, cơ quan thú… và Lý do tra soát điều chỉnh

Lưu ý: Không được điều chỉnh tổng số tiền, loại tiền (VND, USD) trên chứng từ.

+ Bước 6: Đính kèm tài liệu (đối với trường hợp nộp thuế qua ngân hàng hoặc kho bạc nhà nước): Bản sao chứng từ nộp ngân sách nhà nước của người nộp thuế hoặc bản sao các quyết định, thông báo, chứng từ có liên quan => Chọn “ Hoàn thành” => Ký và nộp.

+ Bước 7: Tra cứu trạng thái hồ sơ đề nghị tra soát

Chọn “Tra cứu Hồ sơ đề nghị tra soát” -> chọn thời gian “Ngày lập TS từ ngày” -> Tra cứu.

Lưu ý: Hiện tổng cục thuế chưa hỗ trợ lập hồ sơ đề nghị tra soát đối với NNT là cá nhân hoặc cá nhân kinh doanh, do đó NNT cần phải nộp hồ sơ trực tiếp hoặc qua bưu điện đến cơ quan Thuế nơi đã nhận khoản thu ngân sách nhà nước cần điều chỉnh.

d. Thời gian xử lý hồ sơ tra soát của cơ quan thuế

Trong thời gian 05 ngày làm việc kể từ ngày nhận đủ hồ sơ người nộp thuế, cơ quan thuế sẽ thực hiện ra soát chứng từ trên hệ thống ứng dụng quản lý thuế của cơ quan thuế và thông tin đề nghị điều chỉnh của người nộp thuế:

- Trường hợp nội dung đề nghị điều chỉnh của người nộp thuế đáp ứng đủ các điều kiện điều chỉnh thông tin theo quy định, cơ quan thuế sẽ ban hành Thông báo giải quyết văn bản đề nghị tra soát cho người nộp thuế theo mẫu số 01/TB-TS và thực hiện điều chỉnh cho NNT.

- Trường hợp nội dung đề nghị điều chỉnh của người nộp thuế không đáp ứng đủ các điều kiện điều chỉnh thông tin theo quy định, cơ quan thuế sẽ ban hành Thông báo không điều chỉnh theo mẫu số 01/TB-TS

- Trường hợp chưa đủ cơ sở để điều chỉnh thông tin thì cơ quan thuế sẽ ban hành Thông báo yêu cầu bổ sung thông tin theo mẫu số 01/TB-BSTT-NNT ban hành kèm theo Nghị định số 126/2020/NĐ-CP để người nộp thuế giải trình, bổ sung thông tin, tài liệu. Thời gian NNT bổ sung thông tin và giải trình không được tính vào thời gian cơ quan thuế giải quyết hồ sơ. Sau khi NNT giải trình bổ sung thông tin và đáp ứng đủ các điều kiện điều chỉnh thông tin tra soát, cơ quan Thuế sẽ ban hành thông báo giải quyết văn bản đề nghị tra soát cho người nộp thuế theo mẫu số 01/TB-TS.

3.2.2 Đối với những chứng từ đã quá thời gian chỉnh lý quyết toán.

Đối với trường hợp NNT phát hiện ra sai sót khi nộp thuế sau thời gian chỉnh lý quyết toán ngân sách nhà nước ( sau 31/01 năm sau) thì không thực hiện lập hồ sơ đề nghị điều chỉnh tra soát mà cần phải lập “ Văn bản đề nghị xử lý số tiền nộp thừa mẫu số 01/DNXLNT ban hành theo Phụ lục I Thông tư 80.

Ví dụ: Người nộp thuế phát sinh nghĩa vụ thuế tại tiểu mục 2801 tại CQT A, hạn nộp 18/10/2023.

Ngày 17/10/2023, người nộp thuế đã thực hiện nộp thuế vào ngân sách nhà nước nhưng đã chọn nhầm cơ quan quản lý thu là CQT B.

Ngày 31/05/2024, NNT phát hiện ra sai sót đã nộp nhầm cơ quan thuế.

=> Trong trường hợp này, do đã hết thời hiệu chỉnh lý quyết toán NSNN nên NNT phải nộp Văn bản đề nghị xử lý số tiền nộp thừa đến CQT B để đề nghị bù trừ số tiền thuế đã nộp nhầm về CQT A.

a. Hồ sơ xử lý số tiền thuế, tiền phạt, tiền chậm nộp nộp thừa

Căn cứ theo quy định tại Điều 25, Thông tư 80, NNT nộp thuế cần nộp những văn bản sau:

- Văn bản đề nghị xử lý số tiền thuế, tiền phạt, tiền chậm nộp mẫu số mẫu số 01/DNXLNT

- Tài liệu chứng minh (nếu có): Bản sao chứng từ nộp ngân sách nhà nước của người nộp thuế hoặc bản sao các quyết định, thông báo, chứng từ có liên quan.Tài liệu chứng minh (nếu có): Bản sao chứng từ nộp ngân sách nhà nước của người nộp thuế hoặc bản sao các quyết định, thông báo, chứng từ có liên quan.

Ngoài ra, đối với 1 số trường hợp đặc biệt cơ quan thuế sẽ yêu cầu NNT nộp bản cam kết về tính chính xác, trung thực về khoản nộp thừa theo quy định của pháp luật.

Tải mẫu 01/DNXLNT tại đây

b. Thời gian xử lý hồ sơ

Trong thời gian 05 ngày làm việc kể từ ngày nhận đủ hồ sơ người nộp thuế, cơ quan thuế sẽ thực hiện rà soát và đối chiếu các khoản nộp thừa, khoản nợ hoặc các khoản thu phát sinh trên hệ thống ứng dụng quản lý thuế của cơ quan thuế và thông tin đề nghị điều chỉnh của người nộp thuế.

- Trường hợp các khoản nộp thừa, khoản nợ hoặc các khoản thu phát sinh khớp với dữ liệu trên hệ thống thuế,, cơ quan thuế sẽ ban hành thông báo về việc xử lý số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa theo đề nghị của người nộp thuế mẫu số 01/TB-XLBT và thực hiện bù trừ cho NNT.

- Trường hợp các khoản nộp thừa, khoản nợ hoặc các khoản thu phát sinh NNT đề nghị không thuộc trường hợp bù trừ khoản nộp thừa theo quy định, khớp với dữ liệu trên hệ thống thuế, cơ quan thuế sẽ ban hành thông báo về việc xử lý số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa theo đề nghị của người nộp thuế mẫu số 01/TB-XLBT. Trong thông báo, cơ quan thuế sẽ nêu rõ lý do không thực hiện xử lý bù trừ khoản tiền thuế nộp thừa cho người nộp thuế.

- Trường hợp chưa đủ cơ sở để điều chỉnh thông tin thì cơ quan thuế sẽ ban hành Thông báo yêu cầu bổ sung thông tin theo mẫu số 01/TB-BSTT-NNT ban hành kèm theo Nghị định số 126/2020/NĐ-CP để người nộp thuế giải trình, bổ sung thông tin, tài liệu. Thời gian NNT bổ sung thông tin và giải trình không được tính vào thời gian cơ quan thuế giải quyết hồ sơ. Sau khi NNT giải trình bổ sung thông tin và đáp ứng đủ các điều kiện điều chỉnh thông tin tra soát, cơ quan thông báo về việc xử lý số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa theo đề nghị của người nộp thuế mẫu số 01/TB-XLBT và thực hiện bù trừ cho NNT.

Tạm kết

Việc khắc phục sai sót trong thông tin nộp thuế là một bước không thể thiếu để đảm bảo sự chính xác và tuân thủ pháp luật trong quản lý thuế. Các thủ tục tra soát và điều chỉnh thông tin nộp thuế, mặc dù có thể cần thời gian và sự tỉ mỉ, nhưng là yếu tố then chốt để tránh những hậu quả nghiêm trọng về mặt pháp lý và tài chính.

Để hỗ trợ tốt hơn trong quản lý và nộp thuế một cách chính xác, phần mềm kế toán online MISA AMIS đã tích hợp đầy đủ các chức năng nộp thuế điện tử. Điều này không chỉ giúp giảm thiểu những sai sót có thể xảy ra mà còn tăng cường hiệu quả trong việc quản lý tài chính. Ngoài ra, phần mềm kế toán online AMIS MISA còn cung cấp một loạt các tính năng mạnh mẽ khác để hỗ trợ doanh nghiệp trong việc quản lý tài chính và kế toán một cách toàn diện như sau:

+ Tích hợp chức năng quản lý kho hàng, giúp theo dõi chính xác hàng tồn kho, tình trạng nhập/xuất hàng, và tối ưu hóa quá trình quản lý hàng hóa.

+ Tự động hóa quá trình tính lương, quản lý thời gian làm việc, nghỉ phép, và các yếu tố nhân sự khác, làm giảm thiểu công sức tính toán và khả năng sai sót.

+ Cung cấp các mẫu báo cáo tài chính, báo cáo thuế và các loại báo cáo khác theo chuẩn mực kế toán, giúp doanh nghiệp dễ dàng chuẩn bị các báo cáo cần thiết cho các cơ quan quản lý.

Mời anh/chị đăng ký đăng ký dùng thử miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS để trải nghiệm công cụ tài chính tối ưu nhất!

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/