Hộ kinh doanh, cá nhân kinh doanh đăng ký hoạt động và thực hiện kê khai, nộp thuế theo quy định của pháp luật cũng được hưởng các chính sách về miễn, giảm thuế nếu thuộc trường hợp được miễn, giảm thuế. Trong bài viết này, MISA AMIS sẽ chia sẻ về các trường hợp Hộ kinh doanh được miễn, giảm thuế và các thủ tục Hộ kinh doanh cần làm để được hưởng đầy đủ chính sách theo đúng quy định của Pháp luật.

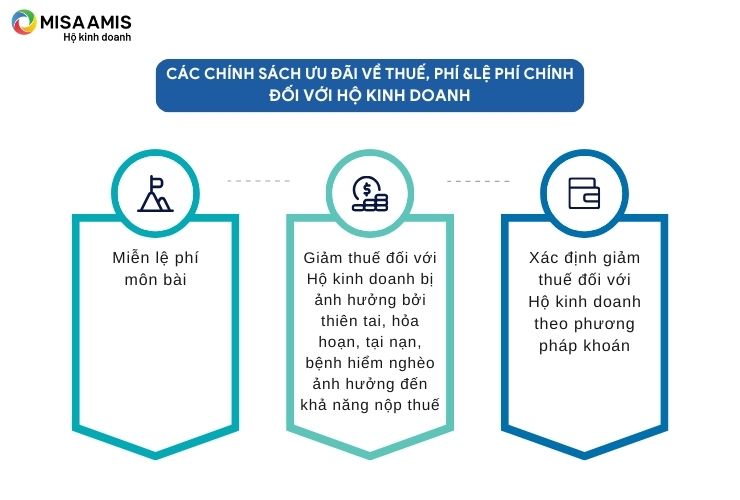

Các chính sách ưu đãi về thuế, phí và lệ phí chính đối với Hộ kinh doanh bao gồm:

Hình 1: Các chính sách ưu đãi về thuế, phí và lệ phí chính đối với Hộ kinh doanh

1. Miễn lệ phí môn bài

1.1. Các trường hợp được miễn lệ phí môn bài

Các trường hợp được miễn lệ phí môn bài được quy định tại Điều 3 Nghị định số 139/2016/NĐ-CP và được sửa đổi, bổ sung tại khoản 1 Điều 1 Nghị định số 22/2020/NĐ-CP.

Trong đó, các trường hợp được miễn lệ phí môn bài bao gồm:

– Hộ kinh doanh, cá nhân kinh doanh có doanh thu hàng năm từ 100 triệu đồng trở xuống.

– Hộ kinh doanh, cá nhân kinh doanh hoạt động sản xuất, kinh doanh không thường xuyên; không có địa điểm kinh doanh cố định.

– Hộ gia đình sản xuất muối.

– Hộ gia đình nuôi trồng, đánh bắt thủy, hải sản và dịch vụ hậu cần nghề cá.

– Hộ gia đình, cá nhân, nhóm cá nhân lần đầu ra hoạt động sản xuất, kinh doanh được miễn lệ phí môn bài cho năm mới ra hoạt động. Trong thời gian miễn lệ phí môn bài, hộ gia đình, cá nhân, nhóm cá nhân thành lập địa điểm kinh doanh thì địa điểm kinh doanh cũng được miễn lệ phí môn bài trong năm đó.

1.2. Thủ tục cần làm để được miễn lệ phí môn bài

– Hộ kinh doanh nộp thuế theo phương pháp khoán không phải nộp tờ khai lệ phí môn bài nên các hộ này nếu thuộc trường hợp được miễn lệ phí môn bài thì không cần nộp hồ sơ đề nghị.

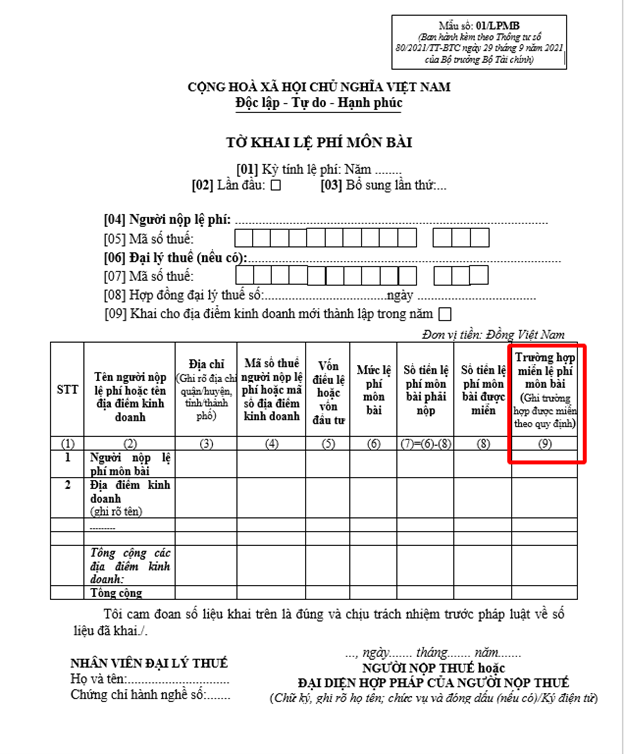

– Đối với các hộ phải nộp tờ khai lệ phí môn bài lần đầu: Kê khai theo mẫu số 01/LPMB và ghi trường hợp miễn phí môn bài vào cột (9).

Hình 2: Mẫu số 01/LPMB – Tờ khai lệ phí môn bài

Mời bạn tải về mẫu số 01/LPMB tại đây.

Có thể bạn quan tâm: Cập nhật thông tin về lệ phí môn bài đối với hộ kinh doanh

2. Giảm thuế đối với Hộ kinh doanh bị ảnh hưởng bởi thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế

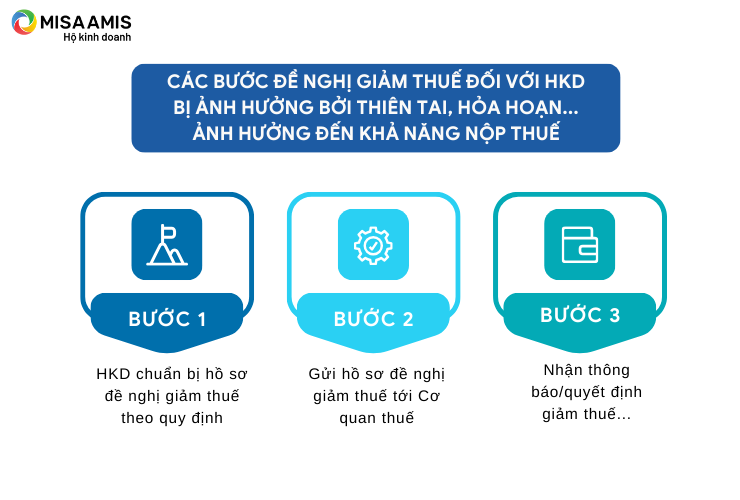

Khi bị tác động bởi thiên tai, hỏa hoạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế, Hộ kinh doanh cần nộp hồ sơ đến cơ quan thuế quản lý để được giảm số thuế phải nộp. Cơ quan thuế sau khi tiếp nhận và xử lý hồ sơ sẽ ra thông báo, quyết định giảm thuế nếu Hộ kinh doanh thuộc trường hợp được giảm thuế.

Hình 3: Các bước đề nghị giảm thuế đối với Hộ kinh doanh bị ảnh hưởng bởi thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế

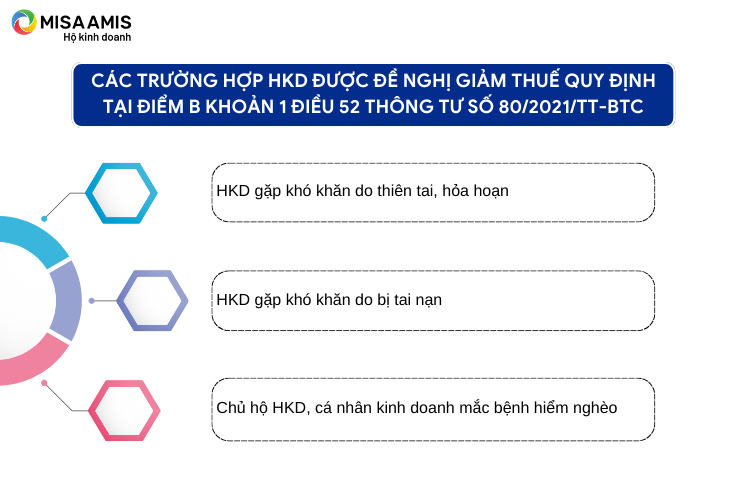

Các trường hợp Hộ kinh doanh được đề nghị giảm thuế quy định tại điểm b khoản 1 Điều 52 Thông tư số 80/2021/TT-BTC.

Hình 4: Các trường hợp Hộ kinh doanh được đề nghị giảm thuế quy định tại điểm b khoản 1 Điều 52 Thông tư số 80/2021/TT-BTC

2.1. Thủ tục hồ sơ đề nghị giảm thuế đối với HKD gặp khó khăn do thiên tai, hỏa hoạn

Theo quy định tại khoản 1 Điều 54 Thông tư số 80/2021/TT-BTC, thủ tục hồ sơ đề nghị giảm thuế đối với HKD khó khăn do thiên tai, hỏa hoạn gồm:

a) Văn bản đề nghị theo mẫu số 01/MGTH;

b) Biên bản xác định mức độ, giá trị thiệt hại về tài sản của cơ quan có thẩm quyền và có xác nhận của chính quyền địa phương cấp xã nơi xảy ra thiên tai, hỏa hoạn theo mẫu số 02/MGTH. Cơ quan có thẩm quyền xác định mức độ, giá trị thiệt hại là cơ quan tài chính hoặc các cơ quan giám định xác định mức độ, giá trị thiệt hại về tài sản;

c) Trường hợp thiệt hại về hàng hoá thì Hộ kinh doanh cung cấp Biên bản giám định (chứng thư giám định) về mức độ thiệt hại của cơ quan giám định và cơ quan giám định phải chịu trách nhiệm pháp lý về tính chính xác của chứng thư giám định theo quy định của pháp luật;

đ) Giấy tờ xác định việc bồi thường của cơ quan bảo hiểm hoặc thỏa thuận bồi thường của người gây hỏa hoạn (nếu có);

e) Các chứng từ chi liên quan trực tiếp đến việc khắc phục thiên tai, hỏa hoạn;

2.2. Hồ sơ đối với Hộ kinh doanh gặp khó khăn do bị tai nạn

Theo quy định tại khoản 2 Điều 54 Thông tư số 80/2021/TT-BTC, hồ sơ đề nghị giảm thuế đối với HKD gặp khó khăn do bị tai nạn gồm:

a) Văn bản đề nghị theo mẫu số 01/MGTH;

b) Văn bản hoặc biên bản xác nhận tai nạn có xác nhận của cơ quan công an hoặc xác nhận mức độ thương tật của cơ quan y tế;

c) Giấy tờ xác định việc bồi thường của cơ quan bảo hiểm hoặc thỏa thuận bồi thường của người gây tai nạn (nếu có);

d) Các chứng từ chi liên quan trực tiếp đến việc khắc phục tai nạn;

2.3. Hồ sơ đối với trường hợp chủ hộ HKD, cá nhân kinh doanh mắc bệnh hiểm nghèo

Hồ sơ đề nghị giảm thuế đối với trường hợp chủ HKD, cá nhân kinh doanh mắc bệnh hiểm nghèo gồm:

a) Văn bản đề nghị theo mẫu số 01/MGTH;

b) Bản sao hồ sơ bệnh án hoặc bản tóm tắt hồ sơ bệnh án hoặc sổ khám bệnh theo quy định của pháp luật về khám bệnh, chữa bệnh;

c) Các chứng từ chứng minh chi phí khám chữa bệnh do cơ quan y tế cấp; hoặc hóa đơn mua thuốc chữa bệnh kèm theo đơn thuốc của bác sĩ;

Mời bạn đọc tải về mẫu số 01/MGTH và mẫu số 02/MGTH.

2.4. Địa điểm nộp hồ sơ đề nghị giảm thuế

Hộ kinh doanh thuộc trường hợp được giảm thuế nộp hồ sơ đề nghị giảm thuế đến cơ quan thuế quản lý trực tiếp Hộ kinh doanh (chi cục thuế khu vực tại địa bàn Hộ kinh doanh có hoạt động sản xuất, kinh danh).

3. Giảm thuế đối với Hộ kinh doanh nộp thuế theo phương pháp khoán

Hộ kinh doanh nộp thuế theo phương pháp khoán được điều chỉnh giảm doanh thu và mức thuế khoán khi giảm quy mô kinh doanh hoặc ngừng, tạm ngừng kinh doanh theo quy định tại điểm b khoản 4 Điều 13 Thông tư số 40/2021/TT-BTC.

3.1. Điều chỉnh doanh thu và mức thuế khoán khi Hộ kinh doanh giảm quy mô kinh doanh

Hộ khoán trong năm có đề nghị giảm doanh thu, mức thuế khoán do thay đổi hoạt động kinh doanh thì cơ quan thuế điều chỉnh lại mức thuế khoán. Cụ thể như sau:

– Hộ khoán thay đổi quy mô kinh doanh (diện tích kinh doanh, lao động sử dụng, doanh thu) thì phải khai điều chỉnh, bổ sung Tờ khai thuế theo mẫu số 01/CNKD.

– Cơ quan thuế căn cứ hồ sơ khai thuế của hộ khoán, cơ sở dữ liệu của cơ quan thuế nếu xác định doanh thu khoán thay đổi từ 50% trở lên so với doanh thu đã khoán thì ban hành Thông báo (mẫu số 01/TB-CNKD) về việc điều chỉnh mức thuế khoán kể từ thời điểm có thay đổi trong năm tính thuế.

Trường hợp qua cơ sở dữ liệu của cơ quan thuế, số liệu xác minh, kiểm tra, thanh tra, cơ quan thuế có căn cứ xác định hộ khoán không đáp ứng điều kiện để được điều chỉnh mức thuế khoán theo quy định thì cơ quan thuế ban hành Thông báo về việc không điều chỉnh mức thuế khoán.

Ví dụ: Hộ kinh doanh của ông A đang nộp thuế khoán hàng tháng trên mức doanh thu là 100 triệu đồng/tháng (1,2 tỷ đồng/năm). Trong năm 2023 do đã cao tuổi và không có người quản lý nên ông A quyết định giảm quy mô của hộ kinh doanh và kê khai điều chỉnh doanh thu còn 40 triệu đồng/tháng (480 triệu đồng/năm), tương đương mức giảm doanh thu và thuế khoán là 60%. Cơ quan thuế sau khi tiếp nhận tờ khai điều chỉnh, căn cứ vào cơ sở dữ liệu và khảo sát tình hình thực tế của Hộ kinh doanh đã ban hành Thông báo điều chỉnh mức thuế khoán cho Hộ kinh doanh ông A. Căn cứ Thông báo điều chỉnh, ông A nộp thuế khoán trên mức doanh thu đã được điều chỉnh giảm.

3.2. Xác định lại mức thuế khoán khi Hộ kinh doanh ngừng hoặc tạm ngừng kinh doanh

Hộ khoán ngừng hoặc tạm ngừng kinh doanh thì hộ khoán thực hiện thông báo khi ngừng hoặc tạm ngừng kinh doanh theo mẫu Phụ lục III-4 kèm theo Thông tư số 01/2021/TT-BKHĐT. Hộ kinh doanh khoán tạm ngừng kinh doanh theo yêu cầu của cơ quan quản lý nhà nước thì thực hiện theo căn cứ của cơ quan quản lý.

Cơ quan thuế căn cứ vào thông báo của hộ khoán hoặc cơ quan nhà nước có thẩm quyền để điều chỉnh mức thuế khoán như sau:

– Đối với hộ khoán đã được thông báo chấp thuận ngừng kinh doanh: nếu hộ khoán ngừng kinh doanh từ ngày đầu tiên của tháng dương lịch thì điều chỉnh giảm toàn bộ tiền thuế khoán kể từ tháng ngừng kinh doanh; nếu hộ khoán ngừng kinh doanh tại bất kỳ thời điểm nào trong khoảng thời gian từ ngày 02 đến ngày 15 của tháng dương lịch thì tiền thuế khoán của tháng bắt đầu ngừng kinh doanh được điều chỉnh giảm 50% và điều chỉnh giảm toàn bộ tiền thuế khoán của các tháng sau tháng ngừng kinh doanh; nếu hộ khoán ngừng kinh doanh tại bất kỳ thời điểm nào trong khoảng thời gian từ ngày 16 trở đi của tháng dương lịch thì tiền thuế khoán của tháng bắt đầu ngừng kinh doanh không được điều chỉnh giảm, chỉ điều chỉnh giảm toàn bộ tiền thuế khoán của các tháng sau tháng ngừng kinh doanh.

– Đối với hộ khoán đã được thông báo chấp thuận tạm ngừng kinh doanh: nếu hộ khoán tạm ngừng kinh doanh trọn tháng của năm dương lịch thì tiền thuế khoán của tháng đó được điều chỉnh giảm toàn bộ; nếu hộ khoán tạm ngừng kinh doanh từ 15 ngày liên tục trở lên trong một tháng của năm dương lịch thì tiền thuế khoán phải nộp của tháng đó được điều chỉnh giảm 50%.

Trên đây là chia sẻ về các trường hợp Hộ kinh doanh được miễn, giảm thuế và các thủ tục cần thực hiện để được thụ hưởng chính sách miễn, giảm. MISA AMIS hy vọng qua bài viết, các Hộ kinh doanh có thể biết cách áp dụng khi mình thuộc trường hợp miễn, giảm thuế để giảm thiểu chi phí thuế phải nộp theo đúng quy định của pháp luật.

Tác giả: ĐTDA

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/