Ngày nay, với ứng dụng rộng rãi của công nghệ thông tin, truyền thông hiện đại, việc kinh doanh trên các sàn thương mại điện tử, các trang mạng xã hội và kênh Tiktok nói riêng đã trở nên phổ biến hơn bao giờ hết. Vậy các hóa đơn Tiktok có được trừ khi tính thuế TNDN hay không? Để trả lời cho câu hỏi này, mời bạn đọc cùng MISA AMIS tìm hiểu thông qua bài viết.

1. Điều kiện để các khoản chi phí được trừ khi tính thuế thu nhập doanh nghiệp

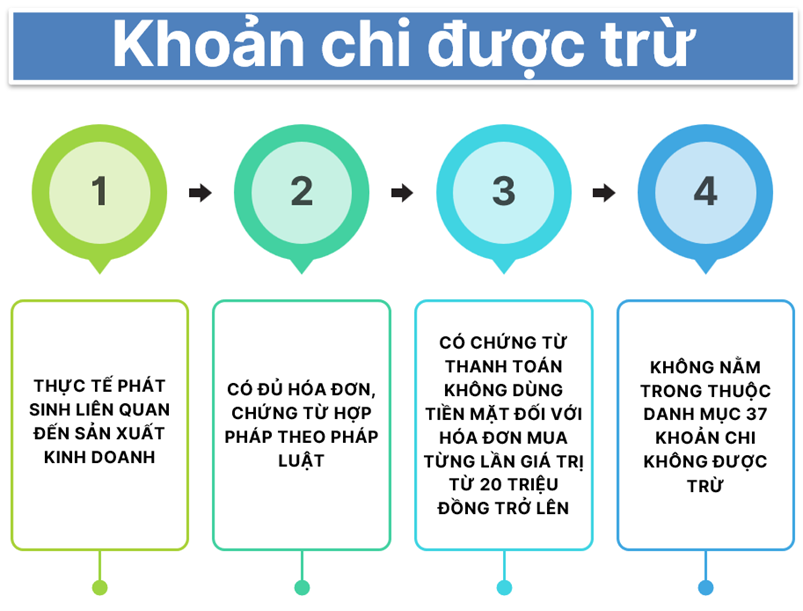

Trước khi tìm hiểu Hóa đơn Tiktok có được trừ chi phí hay không, kế toán doanh nghiệp cần nắm rõ các điều kiện để một khoản chi phí được xem là chi phí được trừ khi tính thuế TNDN.

Cụ thể, khoản chi được trừ khi xác định thu nhập chịu thuế TNDN phải thỏa mãn các điều kiện quy định tại Điều 4 Thông tư 96/2015/TT-BTC ngày 22/06/2015 (sửa đổi, bổ sung Điều 6 Thông tư số 78/2014/TT-BTC) và đồng thời không nằm trong danh sách 37 khoản chi không được trừ, bao gồm:

2. Điều kiện để hóa đơn Tiktok được trừ chi phí khi tính thuế thu nhập doanh nghiệp

Khi kinh doanh qua các sàn thương mại điện tử như Tiktok, thông thường doanh nghiệp sẽ phát sinh các chi phí liên quan đến bán hàng bao gồm: chi phí quảng cáo, chi phí vận chuyển, chi phí dịch vụ thuê gian hàng…

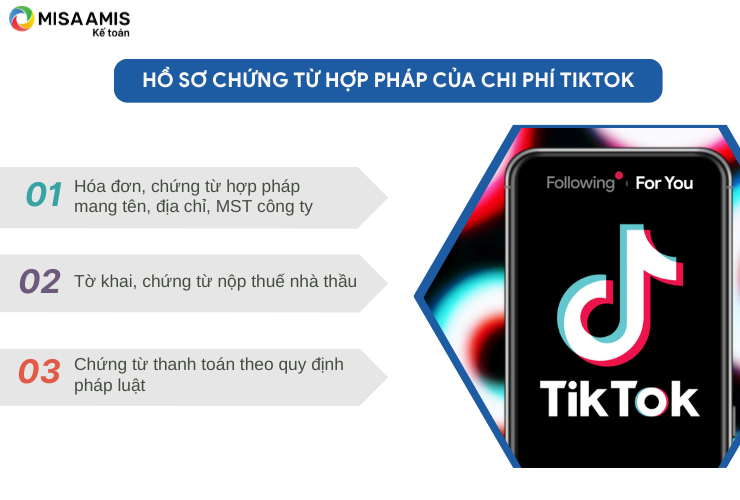

Các chi phí kể trên thỏa mãn các điều kiện quy định tại Điều 4 Thông tư 96 và không nằm trong danh mục 37 khoản chi không được trừ theo nguyên tắc sẽ được xem là chi phí được trừ. Tuy nhiên, để được trừ, doanh nghiệp cần lưu trữ đầy đủ hồ sơ chứng từ chứng minh chi phí thực tế đã chi theo quy định.

Hồ sơ chứng từ hợp pháp của chi phí Tiktok tương tự như đối với các chi phí dịch vụ mua của các kênh khác như Facebook, Google… đã được cơ quan thuế hướng dẫn bằng nhiều công văn.

Tham khảo tại công văn 63660/CT-TTHT ngày 17/09/2018 căn cứ công văn số 3149/TCT-CS ngày 15/08/2018 của Tổng cục thuế, Cục thuế Thành phố Hà Nội đã nêu rõ:

“Trường hợp Công ty có phát sinh quảng cáo trực tuyến trên Facebook, nếu khoản chi này đáp ứng đủ các điều kiện thực tế liên quan đến hoạt động sản xuất kinh doanh của Công ty, có đủ hóa đơn, chứng từ hợp pháp mang tên, địa chỉ, mã số thuế của Công ty (trường hợp bên bán không cung cấp hóa đơn thì phải có tờ khai và chứng từ nộp thuế nhà thầu nước ngoài theo quy định) và chứng từ thanh toán theo quy định của pháp luật về thuế giá trị gia tăng thì được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN.”

2.1 Hóa đơn, chứng từ hợp pháp mang tên, địa chỉ, mã số thuế công ty

Đầu tiên, muốn các chi phí liên quan đến bán hàng trên sàn Tiktok được trừ khi tính thuế TNDN, doanh nghiệp cần có đầy đủ các hồ sơ, chứng từ theo quy định. Ngoài mục đích hạch toán kế toán, các chứng từ này còn được dùng chứng minh các chi phí thực sự phát sinh và liên quan đến hoạt động sản xuất kinh doanh của doanh nghiệp. Do đó, việc doanh nghiệp chuẩn bị hồ sơ càng đầy đủ, chi tiết sẽ càng giúp doanh nghiệp có cơ sở vững chắc trong giải trình chi phí sau này với cơ quan chức năng.

Một số loại hồ sơ doanh nghiệp có thể tham khảo lưu trữ bao gồm:

- Quy chế, chính sách của công ty về việc mua các dịch vụ qua mạng phù hợp với pháp luật Việt Nam;

- Văn bản đề xuất của bộ phận có nhu cầu sử dụng dịch vụ được ban giám đốc phê duyệt (lưu ý nội dung văn bản cần thể hiện rõ được mục đích, thời gian sử dụng, kinh phí, phương thức thanh toán…)

- Báo cáo nghiệm thu, bảng kê sử dụng dịch vụ để chứng minh đề xuất đã được thực hiện và khối lượng dịch vụ thực tế phát sinh;

- Bảng in toàn bộ các chứng từ điện tử liên quan trên trang Tiktok kèm bản dịch (nếu có) như Hóa đơn, Điều khoản dịch vụ, Điều khoản thanh toán,…;

2.2 Tờ khai và chứng từ nộp thuế nhà thầu

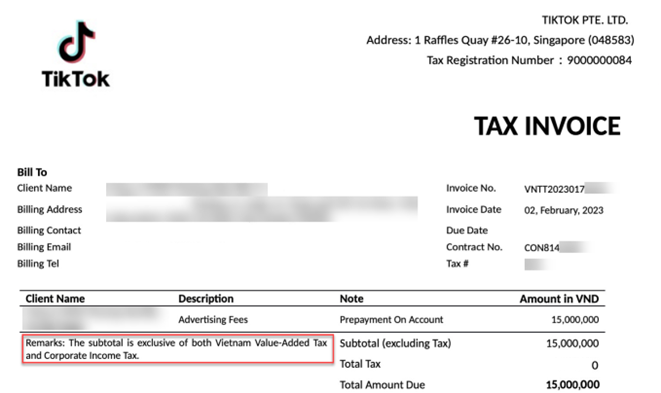

Hiện tại, Tiktok Pte. Ltd. đã thực hiện đăng ký thuế tại Việt Nam và được cơ quan thuế cấp mã số thuế. Tuy nhiên Tiktok chỉ thực hiện kê khai, nộp thuế GTGT và thuế TNDN đối với doanh thu từ khách hàng không xác minh mã số thuế, khách hàng là cá nhân.

Khách hàng là doanh nghiệp có xác minh mã số thuế sẽ nhận được hóa đơn chi phí Tiktok có thể hiện đầy đủ tên, địa chỉ, mã số thuế doanh nghiệp. Số tiền doanh nghiệp phải thanh toán trên hóa đơn sẽ chưa bao gồm thuế nhà thầu (thuế GTGT, thuế TNDN) và doanh nghiệp có nghĩa vụ kê khai, nộp thay thuế nhà thầu khi thanh toán cho Tiktok theo hướng dẫn tại Điều 11, Điều 12, Điều 13 Mục 3 Chương II Thông tư 103/2014/TT-BTC ngày 06/08/2014.

Đối với ngành dịch vụ, nhà thầu nước ngoài khi có phát sinh doanh thu trong lãnh thổ Việt Nam sẽ phải chịu mức thuế suất thuế GTGT 5%, thuế suất thuế TNDN 5%. Do doanh thu trên hóa đơn Tiktok không bao gồm thuế nhà thầu, doanh nghiệp phải quy đổi thành doanh thu có thuế trước khi tính toán.

Dưới đây là ví dụ minh họa cách tính thuế nhà thầu đối với chi phí Tiktok:

| Chỉ tiêu | Số tiền | Cách tính |

| Doanh thu chưa bao gồm thuế (số tiền trên hóa đơn Tiktok) | 15,000,000 | |

| Doanh thu tính thuế TNDN | 15,789,474 | 15,000,000/(1-5%) |

| Thuế TNDN phải nộp | 789,474 | 15,789,474 x 5% |

| Doanh thu tính thuế GTGT | 16,620,499 | 15,789,474/(1-5%) |

| Thuế GTGT phải nộp | 831,025 | 16,620,499 x 5% |

Trường hợp bên Việt Nam thanh toán tiền cho nhà thầu nước ngoài nhiều lần trong tháng thì được khai theo tháng thay cho việc khai theo từng lần phát sinh theo quy định tại khoản 4 Điều 8 Nghị định 126/2020/NĐ-CP ngày 19/10/2020.

Doanh nghiệp lưu trữ tờ khai và giấy nộp tiền thuế nhà thầu để làm căn cứ khấu trừ thuế GTGT và tính chi phí được trừ khi xác định thu nhập chịu thuế TNDN.

Có thể bạn quan tâm: Thuế nhà thầu là gì? Cách tính thuế nhà thầu nước ngoài chuẩn

2.3 Chứng từ thanh toán theo quy định của pháp luật

Đối với các hóa đơn Tiktok có giá trị từ 20 triệu đồng trở lên, để được xem là chi phí được trừ, doanh nghiệp cần có chứng từ thanh toán không dùng tiền mặt quy định tại khoản 10 Điều 1 Thông tư 26/2015/TT-BTC ngày 27/02/2015, được sửa đổi bởi Điều 1 Thông tư 173/2016/TT-BTC ngày 28/10/2016.

Một số hình thức thanh toán đối với hóa đơn chi phí sàn Tiktok thường gặp và chứng từ thanh toán tương ứng doanh nghiệp cần lưu trữ như sau:

- Trường hợp thanh toán qua ngân hàng: Ủy nhiệm chi chuyển tiền từ tài khoản của bên mua (doanh nghiệp) sang tài khoản của bên bán (Tiktok Pte. Ltd.).

- Trường hợp bù trừ với doanh số bán hàng trên sàn: Biên bản đối chiếu số liệu, Thỏa thuận cấn trừ công nợ…

- Trường hợp ủy quyền cho cá nhân thanh toán: quy chế tài chính, quyết định ủy quyền của công ty cho cá nhân, chứng từ chuyển tiền thanh toán cho người bán (Tiktok) từ tài khoản cá nhân, chứng từ chuyển trả tiền từ tài khoản Công ty cho tài khoản cá nhân…

Về trường hợp ủy quyền cho cá nhân là người lao động của doanh nghiệp thanh toán phí dịch vụ, bạn đọc có thể tham khảo thêm các hướng dẫn chi tiết tại Công văn 3967/CT-TTHT ngày 24/01/2018 của Cục thuế thành phố Hà Nội và Công văn 5465/TCT-KK ngày 25/11/2016 của Tổng Cục Thuế.

Vấn đề chi phí hợp lý, hợp lệ vẫn luôn là một bài toán khó của doanh nghiệp. Doanh nghiệp cần đặc biệt lưu ý luôn đảm bảo các điều kiện đáp ứng khoản chi phí được trừ và lưu trữ đầy đủ toàn bộ hồ sơ, chứng từ, tài liệu chứng minh cho khoản chi hợp lý, hợp lệ của doanh nghiệp mình.

MISA AMIS hy vọng qua bài viết các bạn kế toán viên có thể trang bị cho mình thêm các kiến thức hữu ích về điều kiện để hóa đơn Tiktok được trừ vào chi phí khi tính thuế Thu nhập doanh nghiệp từ đó có những ứng xử phù hợp bảo vệ chi phí thực tế, tối ưu hóa lợi ích cho doanh nghiệp.

Bên cạnh tổng hợp các kiến thức hữu ích về kế toán để giúp kế toán doanh nghiệp dễ dàng tìm hiểu trong quá trình công tác, MISA đồng thời phát triển phần mềm kế toán mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Anh/Chị kế toán doanh nghiệp hãy đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn!

Tác giả: Thân Hoàng Thúy Anh

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/