Tra cứu nợ thuế nói chung và tra cứu nợ thuế GTGT nói riêng là một công việc quan trọng doanh nghiệp cần thực hiện theo phát sinh hoặc định kỳ hàng tháng hoặc quý… Mục đích của việc tra cứu nợ thuế để doanh nghiệp kiểm tra đối chiếu số tiền nợ cơ quan thuế ghi nhận với số nợ thuế doanh nghiệp đang theo dõi, nhanh chóng phát hiện ra nhầm lẫn/sai sót để xử lý sớm, tránh bị phạt nộp chậm. Trong bài viết sau đây, MISA AMIS tổng hợp cách tra cứu nợ thuế GTGT nhanh chóng và chính xác nhất.

1. Nợ thuế GTGT là gì?

Căn cứ theo quy định tại Điều 2 Luật Thuế giá trị gia tăng số 48/2024/QH15 thì: “Thuế giá trị gia tăng (GTGT) là thuế tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng.”.

Như vậy “Nợ thuế GTGT” là khoản nợ của doanh nghiệp về số thuế GTGT phải nộp phát sinh nhưng khi đã hết thời hạn quy định mà doanh nghiệp chưa nộp vào ngân sách nhà nước.

2. Nợ thuế GTGT có bị phạt không?

Khi doanh nghiệp phát sinh thuế GTGT phải nộp nhưng hết thời hạn nộp thuế so với thời hạn quy định, thời hạn gia hạn nộp thuế hoặc thời hạn ghi trong thông báo của cơ quan quản lý thuế hoặc thời hạn trong quyết định xử lý của cơ quan quản lý thuế… thì doanh nghiệp sẽ bị tính tiền chậm nộp theo mức 0,03%/ngày tính trên số tiền thuế chậm nộp quá thời hạn.

3. Hướng dẫn tra cứu nợ thuế GTGT

3.1. Hướng dẫn tra cứu nợ thuế GTGT qua Hệ thống thông tin giải quyết thủ tục hành chính (TTHC)

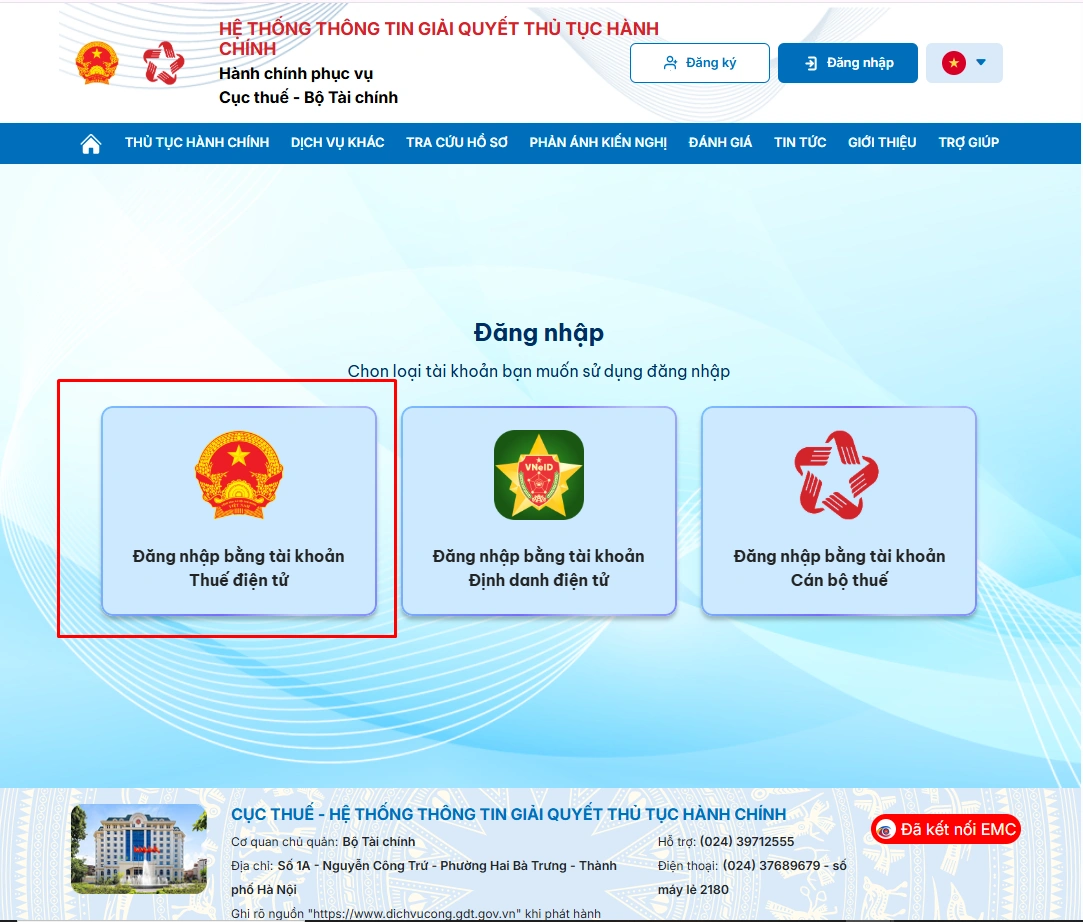

Bước 1: Đăng nhập Hệ thống thông tin giải quyết thủ tục hành chính (TTHC)

- Truy cập địa chỉ: https://dichvucong.gdt.gov.vn

- Chọn mục “Đăng nhập bằng tài khoản Thuế điện tử”

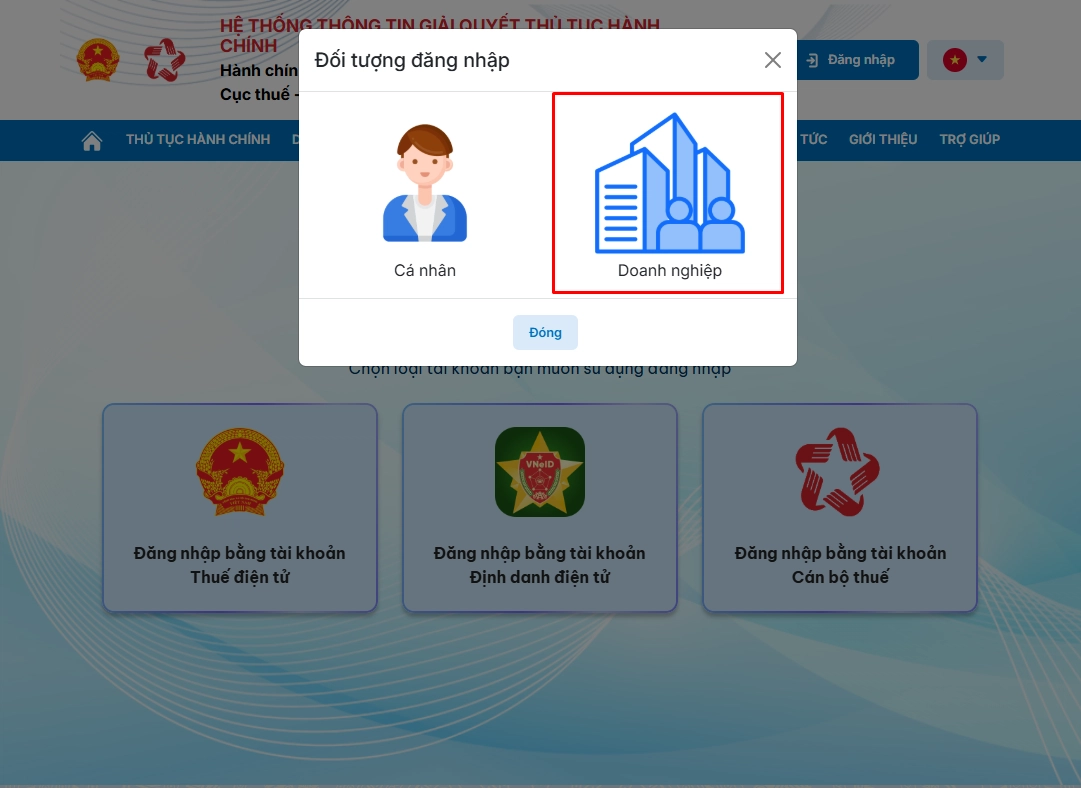

- Chọn vai trò: “Doanh nghiệp”

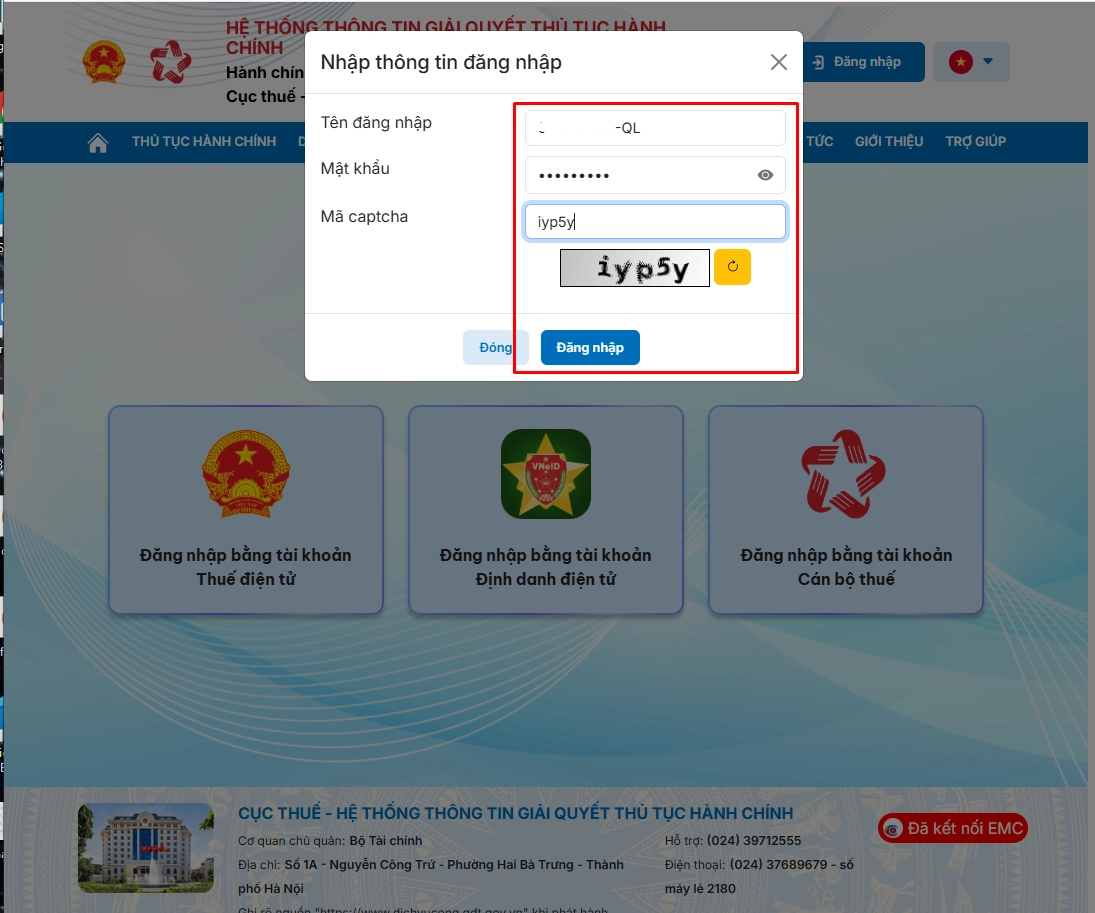

- Nhập tên đăng nhập và mật khẩu đã được cơ quan thuế cấp.

Lưu ý: Tên đăng nhập thông thường là mã số thuế doanh nghiệp kèm theo “-QL”. Ví dụ: 0312345678-QL.

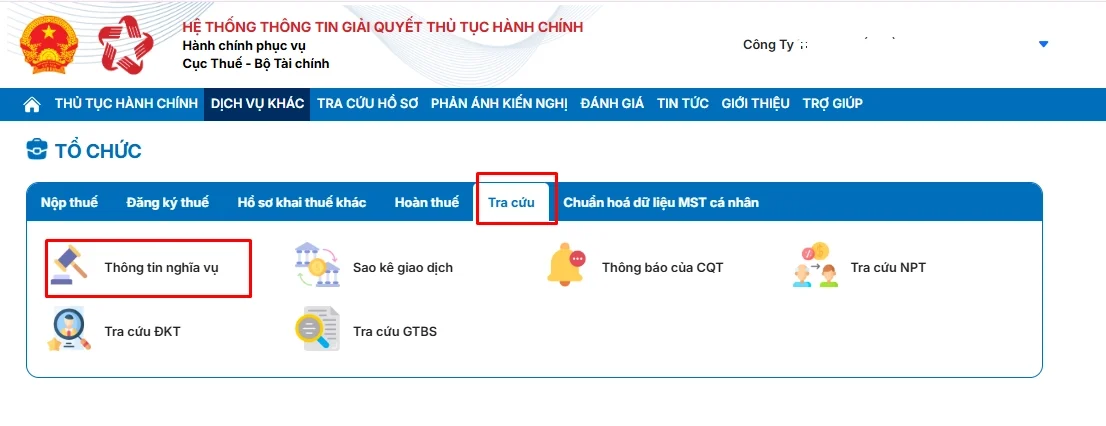

Bước 2: Thực hiện tra cứu nợ thuế GTGT

Sau khi đăng nhập thành công:

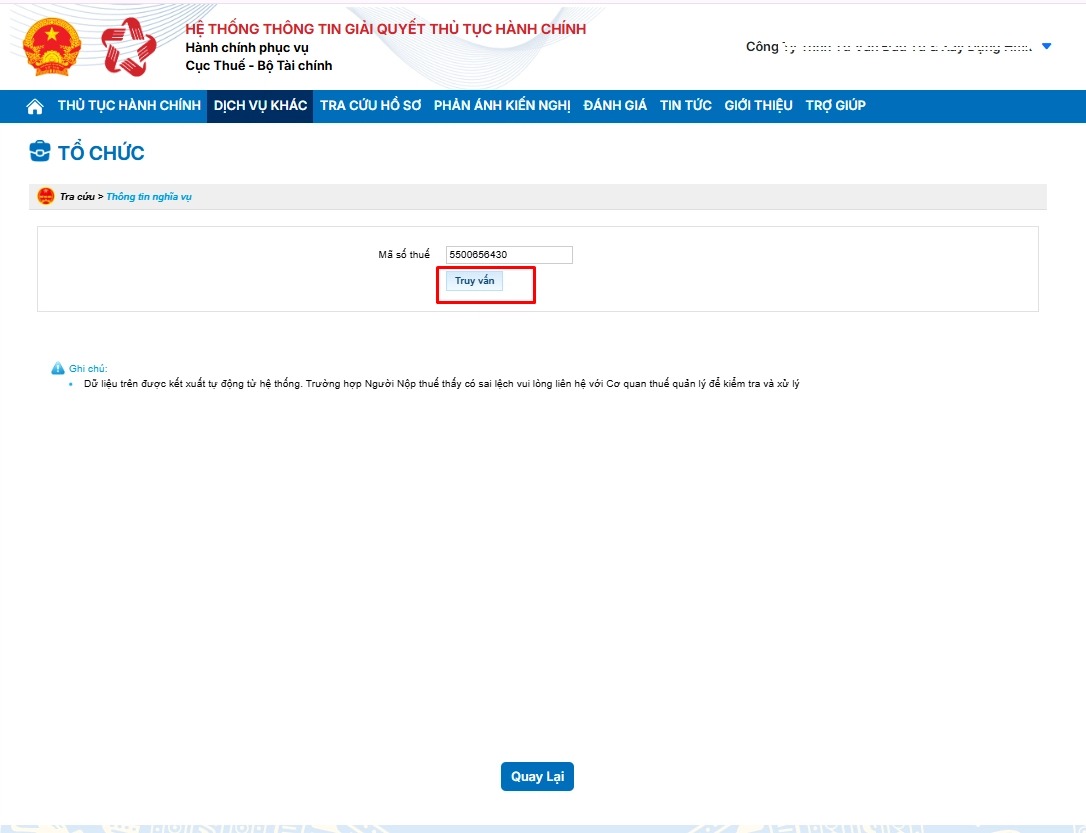

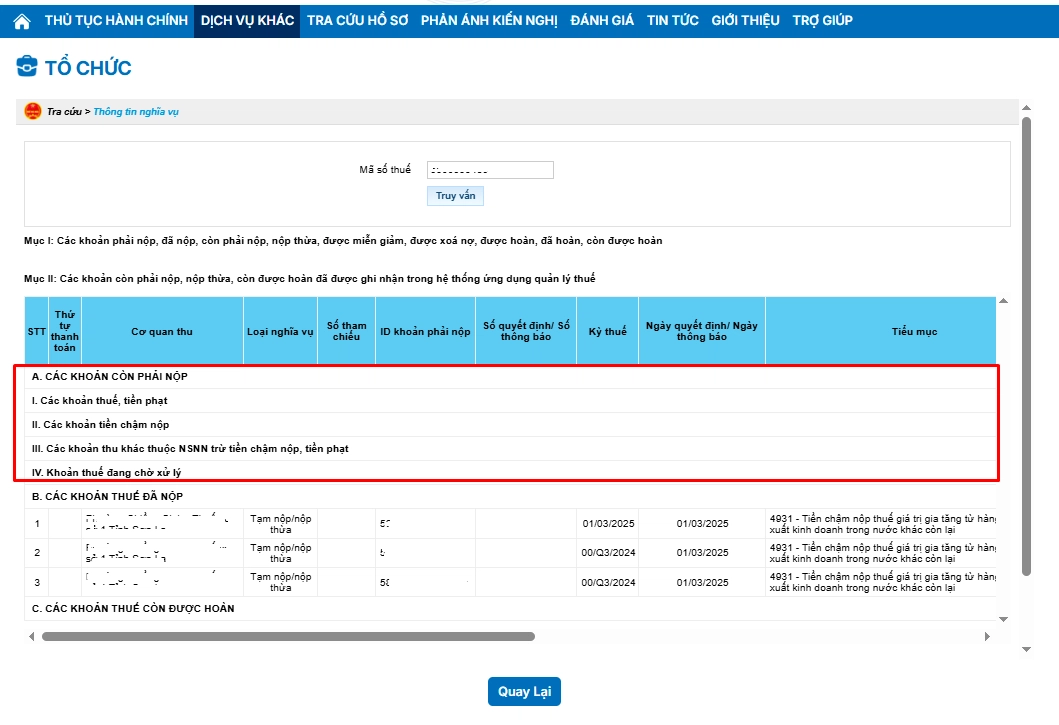

- Vào menu “Dịch vụ khác” → “Tra cứu” → “Thông tin nghĩa vụ”

- Hệ thống sẽ hiển thị mã số thuế của doanh nghiệp, nhấn nút “Truy vấn” để xem thông tin chi tiết.

Sau khi thực hiện truy vấn, hệ thống sẽ hiển thị thông tin nghĩa vụ thuế của tổ chức theo mã số thuế đã nhập. Tại đây, hệ thống sẽ phân loại nghĩa vụ thuế thành các nhóm:

Mục I: Các khoản phải nộp, đã nộp, còn phải nộp, nộp thừa, được miễn giảm, được xoá nợ, được hoàn, đã hoàn, còn được hoàn

Mục II: Các khoản còn phải nộp, nộp thừa, còn được hoàn đã được ghi nhận trong hệ thống ứng dụng quản lý thuế

Tại đây, hệ thống sẽ phân loại nghĩa vụ thuế thành các nhóm:

- A. Các khoản còn phải nộp: gồm các khoản thuế, tiền chậm nộp, tiền phạt, hoặc các khoản khác.

- B. Các khoản thuế đã nộp: thể hiện chi tiết từng lần nộp hoặc tạm nộp, bao gồm:

- Cơ quan thu

- Hình thức nộp (tạm nộp/nộp thừa)

- Kỳ tính thuế

- Tiểu mục

- Số tiền đã nộp

- C. Các khoản thuế còn được hoàn

Lưu ý: Dữ liệu tra cứu được kết xuất tự động từ hệ thống. Trường hợp kế toán thấy có sai lệch cần liên hệ với Cơ quan thuế quản lý để kiểm tra và xử lý

3.2. Hướng dẫn tra cứu nợ thuế GTGT qua trang Thuế điện tử

-

Hướng dẫn tra cứu nợ thuế GTGT

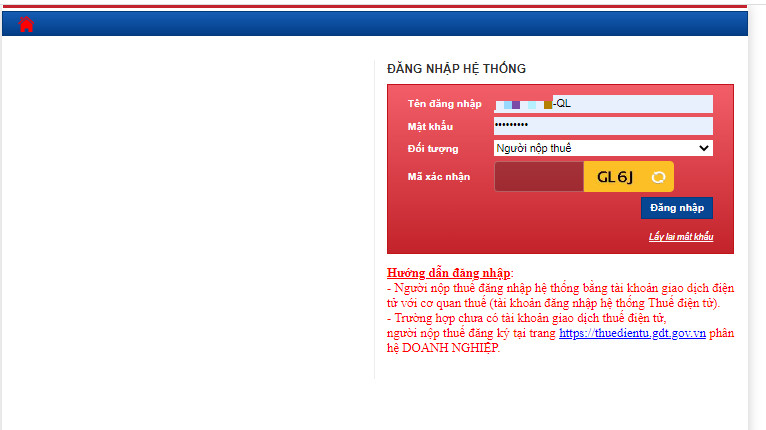

Bước 1: Đăng nhập thuế điện tử

Kế toán doanh nghiệp truy cập vào trang thuế điện tử của Cơ quan thuế tại địa chỉ https://thuedientu.gdt.gov.vn để đăng nhập tài khoản thuế điện tử của doanh nghiệp.

-

Đăng nhập thuế điện tử

Tiếp đó bấm chọn phần “Doanh nghiệp” bên góc phải màn hình và tiếp tục chọn –> “Đăng nhập”.

Tại đây, thực hiện “Đăng nhập” vào hệ thống thuế điện tử với thông tin thuế của doanh nghiệp bằng tên đăng nhập và mật khẩu đã được cấp của doanh nghiệp.

*Chú ý: Tên đăng nhập thông thường chính là mã số thuế doanh nghiệp và thêm chữ “-QL” ở phía sau.

-

Đăng nhập thuế điện tử

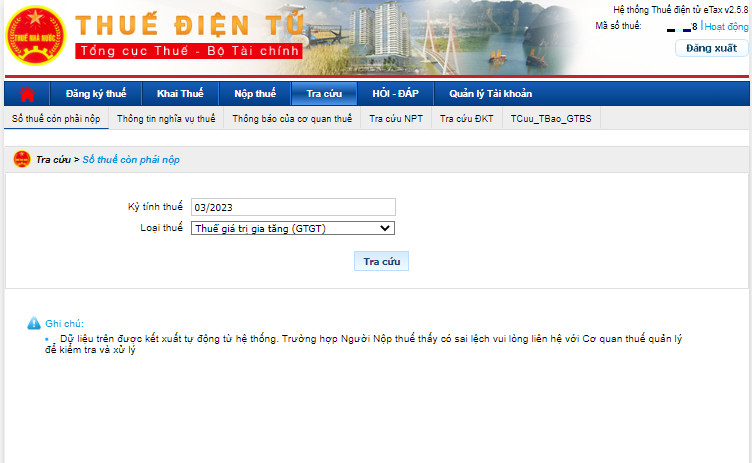

Bước 2: Tra cứu nợ thuế GTGT trên hệ thống thuế điện tử

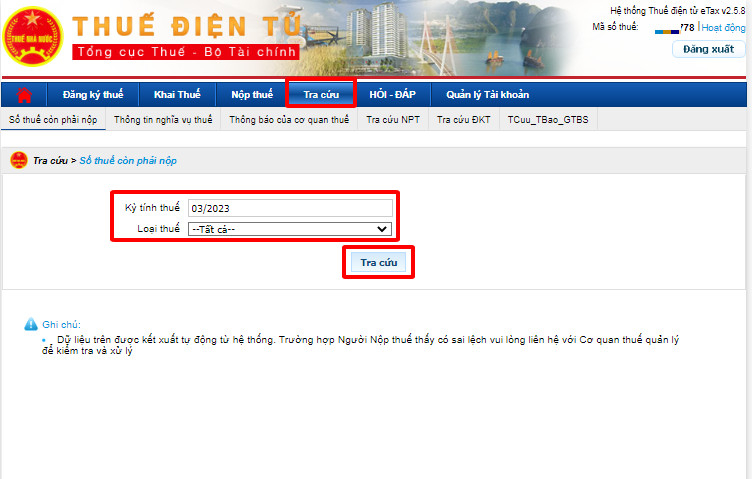

Sau khi đã truy cập được vào hệ thống thuế điện tử thì bấm chọn mục “Tra cứu”–> tiếp theo chọn mục “Số thuế còn phải nộp”.

-

Tra cứu nợ thuế GTGT

Bước 3: Điền thông tin tra cứu nợ thuế

Kế toán doanh nghiệp cần điền đầy đủ thông tin tra cứu nợ thuế để tra cứu. Cụ thể cần chọn “Kỳ tính thuế” và tiếp đó cần chọn “Loại thuế” và cuối cùng là nhấn vào mục “Tra cứu” để hệ thống tự động tra cứu.

-

Điền thông tin tra cứu nợ thuế

-

Điền thông tin tra cứu nợ thuế

*Lưu ý: Khi điền mục “Kỳ tính thuế” các bạn cần nhập đầy đủ tháng và năm muốn tra cứu, định dạng là “mm/yyyy”.

Nếu muốn tra cứu hết tất cả nợ thuế của doanh nghiệp còn đang nợ thì nhấp vào ô “Loại thuế” và để mặc định là “Tất cả”.

Còn nếu chỉ muốn tra cứu nợ thuế GTGT thì cần chọn đúng loại thuế GTGT là “Thuế Giá trị gia tăng (GTGT)”.

Kế toán doanh nghiệp cũng cần chú ý khi thực hiện tra cứu nợ thuế tại kỳ hiện tại nếu thông báo tra cứu tình trạng khóa sổ của cơ quan thuế là chưa khóa sổ (xem ví dụ minh họa tại ảnh Điền thông tin tra cứu nợ thuế phía trên) thì số liệu sẽ chưa chính xác. Lúc này, cần đối chiếu lại các ủy nhiệm chi, các tờ khai thuế GTGT, kể cả tờ khai thuế bổ sung xem có khớp hay không. Trường hợp chưa khớp thì có thể liên hệ cơ quan thuế để giải quyết hoặc chờ cơ quan thuế chốt khóa sổ nợ thuế sẽ có số liệu chính xác.

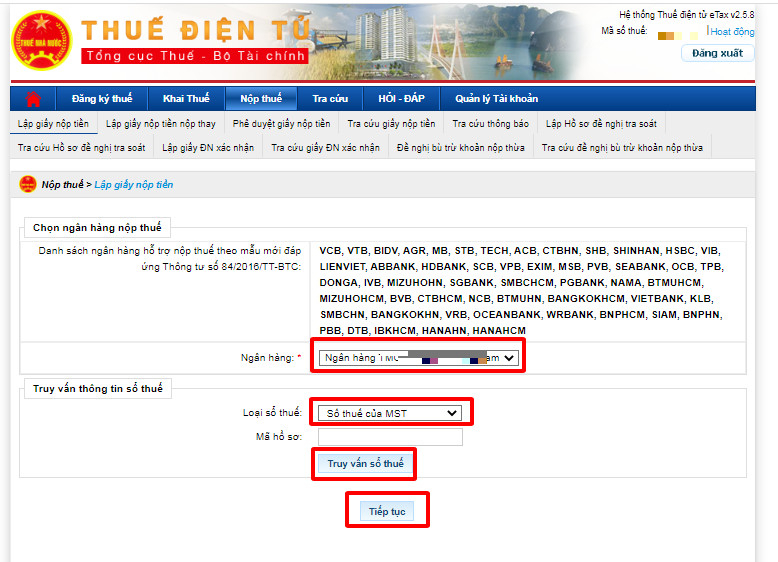

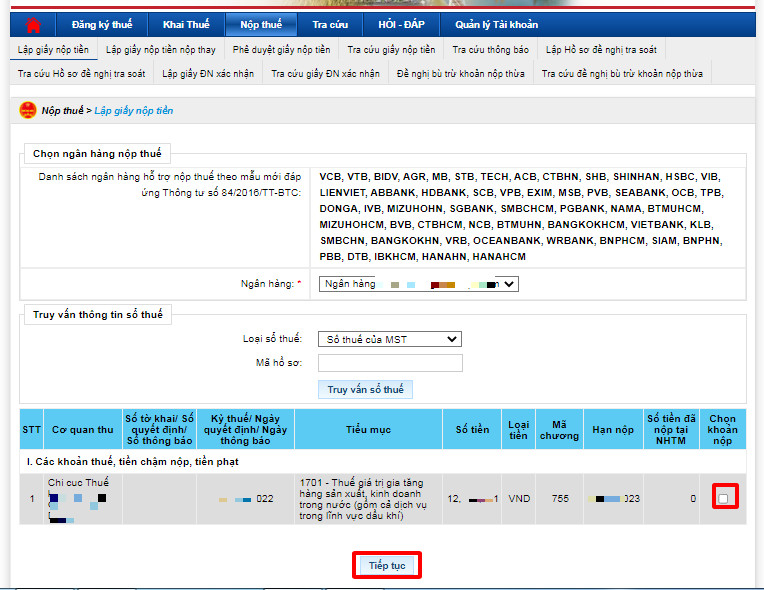

Ngoài ra, khi lập giấy nộp tiền thuế GTGT thì kế toán doanh nghiệp bấm vào mục “Nộp thuế” tiếp theo chọn mục –> “Lập giấy nộp tiền” và tiếp đó có thể dùng chức năng tra cứu tự động số thuế còn nợ bằng cách chọn vào mục “Truy vấn số thuế phải nộp.”

-

Truy vấn số thuế phải nộp

Khi đó hệ thống tự động đưa ra gợi ý các khoản thuế có thể còn nợ để kế toán doanh nghiệp tích chọn nộp cho doanh nghiệp của mình.

-

Kết quả truy vấn số thuế phải nộp

4. Rủi ro khi nợ thuế GTGT quá lâu

4.1 Các trường hợp doanh nghiệp bị cưỡng chế nợ thuế

Khi doanh nghiệp để nợ thuế GTGT quá lâu thì sẽ dễ bị cưỡng chế nợ thuế, cụ thể: Căn cứ theo khoản 1, Điều 2, Thông tư 215/2013/TT-BTC, Bộ Tài chính đã quy định có các trường hợp doanh nghiệp bị cưỡng chế nợ thuế như sau:

- Người nộp thuế nợ tiền thuế, tiền chậm nộp thuế đã quá 90 ngày kể từ ngày hết thời hạn, hạn gia hạn nộp thuế theo quy định của Luật Quản lý thuế và cơ quan nhà nước có thẩm quyền.

- Người nộp thuế còn nợ tiền thuế, tiền phạt, tiền nộp chậm mà có hành vi bỏ trốn, tẩu tán tài sản.

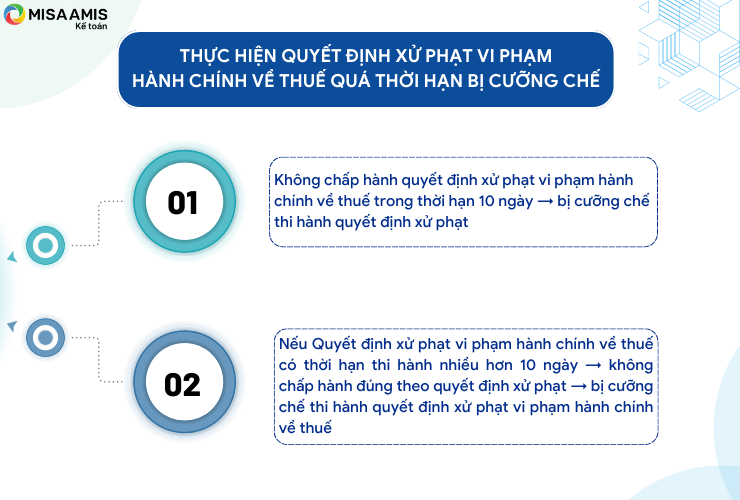

- Người nộp thuế không chấp hành quyết định xử phạt vi phạm hành chính về thuế trong thời hạn 10 ngày kể từ ngày nhận được quyết định xử phạt vi phạm hành chính về thuế bị cưỡng chế thi hành quyết định xử phạt vi phạm hành chính vi phạm về thuế.

Trường hợp quyết định xử phạt vi phạm hành chính về thuế có thời hạn thi hành nhiều hơn 10 ngày mà người nộp thuế không chấp hành quyết định xử phạt thì bị cưỡng chế thi hành quyết định xử phạt vi phạm hành chính về thuế (trừ trường hợp được hoãn hoặc tạm đình chỉ thi hành quyết định xử phạt vi phạm hành chính về thuế).

-

Thực hiện Quyết định xử phạt vi phạm hành chính về thuế quá thời hạn bị cưỡng chế

Có thể bạn quan tâm: Mức phạt nộp chậm tờ khai thuế GTGT, TNDN, TNCN, lệ phí môn bài

4.2. Các biện pháp cưỡng chế tiền nợ thuế

Căn cứ theo Quyết định 1795/QĐ-TCT của Tổng cục Thuế (Nay là Cục Thuế) và Điều 125, Luật Quản lý thuế năm 2019 quy định về các biện pháp cưỡng chế tiền nợ thuế như sau:

- Trích tiền từ tài khoản, yêu cầu phong tỏa tài khoản của người nộp thuế mở tại Kho bạc nhà nước, ngân hàng thương mại, tổ chức tín dụng khác;

- Khấu trừ một phần tiền lương hoặc thu nhập;

- Đề nghị cơ quan hải quan cưỡng chế bằng biện pháp dừng làm thủ tục hải quan đối với hàng hóa xuất, nhập khẩu;

- Ngừng sử dụng hóa đơn;

- Kê biên tài sản, bán đấu giá tài sản kê biên;

- Thu tiền, tài sản khác của người nộp thuế do tổ chức, cá nhân khác đang giữ;

- Thu hồi giấy chứng nhận đăng ký kinh doanh.

*Lưu ý: Trong trường hợp người nộp thuế nợ tiền thuế, tiền chậm nộp tiền thuế, tiền phạt, tiền chậm nộp tiền phạt có hành vi bỏ trốn, tẩu tán tài sản, người có thẩm quyền ra quyết định cưỡng chế áp dụng biện pháp cưỡng chế phù hợp để đảm bảo thu hồi nợ thuế kịp thời cho ngân sách Nhà nước.

Việc tra cứu nợ thuế GTGT định kỳ là bước quan trọng giúp doanh nghiệp kiểm soát nghĩa vụ tài chính với ngân sách nhà nước, từ đó lập kế hoạch nộp thuế đầy đủ, đúng hạn và tránh các rủi ro xử phạt vi phạm hành chính. Với phần mềm kế toán online MISA AMIS, kế toán doanh nghiệp có thể tự động theo dõi và đối chiếu số liệu thuế GTGT đã khấu trừ, đồng thời hỗ trợ tối đa nghiệp vụ thuế với các tính năng:

- Tự động lập tờ khai thuế GTGT, TNDN, TNCN theo mẫu biểu hiện hành do Tổng cục Thuế quy định

- Tự động khấu trừ thuế GTGT đầu vào – đầu ra chính xác, giúp doanh nghiệp tối ưu nghĩa vụ thuế

- Kết nối với mTax để nộp tờ khai điện tử trực tiếp từ phần mềm

- Tự động tổng hợp số liệu quyết toán thuế TNDN hàng năm, đảm bảo tuân thủ quy định hiện hành

Đăng ký dùng thử miễn phí phần mềm kế toán online MISA AMIS trong 15 ngày để trải nghiệm tính năng tra cứu nợ thuế GTGT, lập tờ khai và nộp thuế điện tử ngay trên nền tảng, giúp công tác kế toán thuế đơn giản, minh bạch và tuân thủ đầy đủ quy định hiện hành. Liên hệ ngay với chuyên gia MISA để được hỗ trợ triển khai và hướng dẫn sử dụng tính năng thuế chuyên sâu trên phần mềm.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/