Là quốc gia có hoạt động khai thác và xuất khẩu dầu thô song hằng năm Việt Nam vẫn phải nhập khẩu dầu thô từ nước ngoài cho 2 nhà máy lọc dầu Nghi Sơn và Dung Quất. Bên cạnh đó nước ta vẫn nhập khẩu thêm khoảng gần 40% lượng xăng dầu để tiêu dùng nội địa.

Vậy hoạt động kinh doanh xuất nhập khẩu xăng dầu có đặc thù gì so với các mặt hàng khác? Các loại thuế và các nghiệp vụ kinh tế phát sinh thường gặp ở loại hình kinh doanh này là gì? Hãy cùng MISA AMIS tìm hiểu ngay sau đây nhé!

1. Các loại thuế phát sinh trong kinh doanh xuất, nhập khẩu xăng dầu

1.1. Thuế xuất nhập khẩu xăng dầu

1.1.1. Các văn bản pháp lý

- Thông tư số 65/2017/TT-BTC ngày 27/06/2017 của Bộ Tài chính về ban hành danh mục hàng hóa xuất khẩu, nhập khẩu Việt Nam

- Nghị định số 83/2014/NĐ-CP ngày 03/09/2014 về về kinh doanh xăng dầu

- Nghị định số 95/2021/NĐ-CP ngày 01/11/2021 sửa đổi, bổ sung một số điều của Nghị định 83/2014/NĐ-CP

- Luật thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13 ngày 06/04/2016

- Nghị định 51/2022/NĐ-CP ngày 08/08/2022 sửa đổi mức thuế suất nhập khẩu đối với mặt hàng xăng thuộc nhóm 27.10 tại biểu thuế nhập khẩu ưu đãi theo danh mục mặt hàng chịu thuế ban hành kèm theo Nghị định 57/2020/NĐ-CP ngày 25/05/2020 của Thủ tướng Chính phủ sửa đổi, bổ sung một số điều của Nghị định 122/2016/NĐ-CP ngày 01/09/2016 của Chính phủ về biểu thuế xuất khẩu, biểu thuế nhập khẩu ưu đãi, danh mục hàng hóa và mức thuế tuyệt đối, thuế hỗn hợp, thuế nhập khẩu ngoài hạn ngạch thuế quan và Nghị định 125/2017/NĐ-CP ngày 16/11/2017 sửa đổi bổ sung một số điều của Nghị định 122/2016/NĐ-CP

- Luật hải quan số 54/2014/QH13 ngày 23/06/2014

1.1.2. Đối tượng chịu thuế

Đối tượng chịu thuế xuất nhập khẩu trong kinh doanh xăng dầu là xăng dầu thành phẩm, nguyên liệu chế biến xăng dầu xuất nhập khẩu qua biên giới Việt Nam.

Danh mục các loại sản phẩm xăng dầu được phép nhập khẩu, xuất khẩu được quy định tại nhóm 27.10, Thông tư 65/2017/TT-BTC ngày 27/06/2017 của Bộ Tài chính về Ban hành danh mục hàng hóa xuất khẩu, nhập khẩu Việt Nam.

1.1.3. Người nộp thuế

- Thương nhân đầu mối kinh doanh xăng dầu có hoạt động xuất nhập khẩu xăng dầu

- Tổ chức nhận ủy thác xuất nhập khẩu xăng dầu

- Người được ủy quyền, bảo lãnh và nộp thuế thay cho người nộp thuế theo quy định tại khoản 4, điều 3, Luật xuất nhập khẩu số 107/2016

1.1.4. Căn cứ tính thuế

Xăng dầu xuất nhập khẩu là mặt hàng được áp dụng phương pháp tính thuế theo tỷ lệ %. Theo phương pháp này, số tiền thuế xuất khẩu, thuế nhập khẩu phải nộp căn cứ vào trị giá tính thuế và thuế suất theo tỷ lệ phần trăm (%) của từng mặt hàng tại thời Điểm tính thuế.

a. Thuế suất

- Thuế suất nhập khẩu xăng dầu:

| Nội dung | Thuế suất |

| Xăng động cơ, có pha chì | 20% |

| Xăng động cơ, không pha chì | 10% |

| Xăng máy bay, loại sử dụng cho động cơ máy bay kiểu piston | 7% |

| Dầu mỡ bôi trơn | 5% |

| Nhiên liệu diesel; các loại dầu nhiên liệu | 7% |

| Dầu trung và các loại phế phẩm | 5% |

(Tham khảo thêm tại Phụ lục danh mục thuế suất ưu đãi nhập khẩu đối với một số mặt hàng thuộc nhóm 27.10 ban hành kèm theo Nghị định số 51/2022/NĐ-CP ngày 08 tháng 08 năm 2022 của Chính phủ)

- Thuế suất xuất khẩu xăng dầu: 0%

Thuế suất đối với hàng hóa xuất khẩu được quy định cụ thể cho từng mặt hàng tại biểu thuế xuất khẩu.

Tại phụ lục Biểu thuế xuất khẩu theo danh mục mặt hàng chịu thuế ban hành kèm theo Nghị định số 57/2020/NĐ-CP ngày 25 tháng 5 năm 2020 của Chính phủ, mặt hàng xăng dầu xuất khẩu chịu thuế suất xuất khẩu là 0%.

b. Trị giá tính thuế: Là trị giá hải quan theo Luật hải quan

- Trị giá hải quan đối với hàng hóa xăng dầu xuất khẩu

Đối với hàng hóa xuất khẩu: Trị giá hải quan là giá bán của hàng hóa tính đến cửa khẩu xuất, không bao gồm phí bảo hiểm và phí vận tải quốc tế. Trong đó, giá bán là giá ghi trên hợp đồng mua bán hàng hóa hoặc các văn bản, hình thức thỏa thuận khác có giá trị pháp lý tương đương.

- Trị giá hải quan đối với xăng dầu nhập khẩu

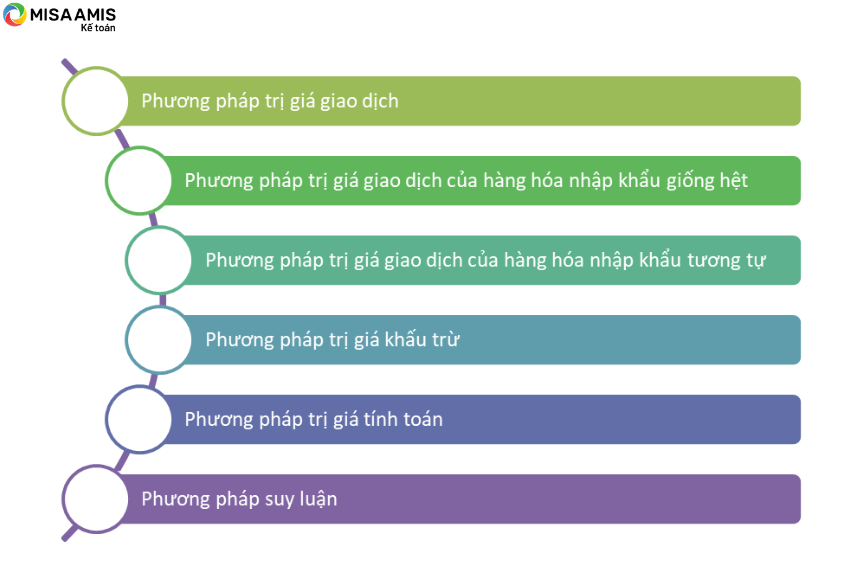

Đối với hàng hóa nhập khẩu: Trị giá hải quan là giá thực tế phải trả tính đến cửa khẩu nhập đầu tiên, được xác định bằng 1 trong 6 phương pháp xác định giá thực tế phải trả dưới đây:

Phương pháp trị giá giao dịch: là giá thực tế đã thanh toán hay sẽ phải thanh toán cho hàng hóa nhập khẩu sau khi đã được điều chỉnh theo quy định của luật hải quan, bao gồm:

- Giá mua ghi trên hóa đơn thương mại

- Các khoản điều chỉnh nếu có theo quy định

- Các khoản người mua phải trả khác nhưng chưa tính vào giá mua ghi trên hóa đơn thương mại

Phương pháp trị giá giao dịch của hàng hóa nhập khẩu giống hệt

Áp dụng trong trường hợp không xác định được trị giá hải quan theo phương pháp (1)

Căn cứ vào hàng hóa nhập khẩu giống hệt đã được cơ quan hải quan chấp nhận xác định trị giá hải quan theo phương pháp trị giá giao dịch và có cùng các điều kiện mua bán, điều kiện về thời gian xuất khẩu với hàng hóa nhập khẩu đang xác định trị giá hải quan.

Phương pháp trị giá giao dịch của hàng hóa nhập khẩu tương tự

Áp dụng trong trường hợp không xác định được trị giá hải quan theo phương pháp (1); (2)

Căn cứ vào hàng hóa nhập khẩu tương tự đã được cơ quan hải quan chấp nhận xác định trị giá hải quan theo phương pháp trị giá giao dịch và có cùng các điều kiện mua bán, điều kiện về thời gian xuất khẩu với hàng hóa nhập khẩu đang xác định trị giá hải quan.

Phương pháp trị giá khấu trừ

Áp dụng trong trường hợp không xác định được trị giá hải quan theo phương pháp (1); (2); (3)

Trị giá hải quan được xác định dựa vào đơn giá bán hàng hóa nhập khẩu, hàng hóa nhập khẩu giống hệt hoặc hàng hóa nhập khẩu tương tự trên thị trường nội địa Việt Nam trừ (-) các chi phí hợp lý, lợi nhuận thu được sau khi bán hàng hóa nhập khẩu.

Phương pháp trị giá tính toán

Áp dụng trong trường hợp không xác định được trị giá hải quan theo các phương pháp (1); (2); (3); (4).

Trị giá tính toán bao gồm:

- Chi phí để sản xuất ra hàng hóa nhập khẩu

- Chi phí chung và lợi nhuận phát sinh trong hoạt động bán hàng hóa cùng phẩm cấp hoặc cùng chủng loại với hàng hóa nhập khẩu

- Các chi phí vận tải, bảo hiểm và các chi phí có liên quan đến việc vận tải hàng hóa nhập khẩu

Phương pháp suy luận

Áp dụng trong trường hợp không xác định được trị giá hải quan theo các phương pháp (1); (2); (3); (4); (5).

Căn cứ vào các tài liệu, số liệu khách quan, có sẵn tại thời điểm xác định trị giá hải quan.

1.1.5. Thời điểm tính thuế: là thời điểm đăng ký tờ khai hải quan

1.1.6. Thời điểm nộp thuế:

Thời điểm nộp thuế xăng dầu xuất khẩu áp dụng theo điều 9 Luật thuế xuất nhập khẩu số 107/2016/QH13. Theo đó:

- Xăng dầu xuất khẩu, nhập khẩu phải nộp thuế trước khi thông quan hoặc giải phóng hàng hóa theo quy định của Luật hải quan.

- Trường hợp được tổ chức tín dụng bảo lãnh số thuế phải nộp thì được thông quan hoặc giải phóng hàng hóa nhưng phải nộp tiền chậm nộp theo quy định của Luật quản lý thuế kể từ ngày được thông quan hoặc giải phóng hàng hóa đến ngày nộp thuế. Thời hạn bảo lãnh tối đa là 30 ngày, kể từ ngày đăng ký tờ khai hải quan.

- Trường hợp đã được tổ chức tín dụng bảo lãnh nhưng hết thời hạn bảo lãnh mà người nộp thuế chưa nộp thuế và tiền chậm nộp thì tổ chức bảo lãnh có trách nhiệm nộp đủ thuế và tiền chậm nộp thay cho người nộp thuế.

>> Xem thêm: Vấn đề thuế bảo vệ môi trường trong lĩnh vực kinh doanh xăng dầu

1.2. Thuế tiêu thụ đặc biệt trong kinh doanh xuất nhập khẩu xăng dầu

1.2.1. Căn cứ pháp lý

- Luật thuế tiêu thụ đặc biệt số 27/2008/QH12 ngày 14/11/2008;

- Luật số 70/2014/QH13 ngày 26/11/2014 sửa đổi bổ sung luật thuế tiêu thụ đặc biệt số 27/2008/QH12

- Thông tư 195/2015/TT-BTC ngày 24/11/2015 của Bộ Tài chính hướng dẫn thi hành Nghị định 108/2015/NĐ-CP ngày 28/10/2015 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật thuế tiêu thụ đặc biệt và Luật sửa đổi, bổ sung một số điều của Luật thuế tiêu thụ đặc biệt)

- Nghị định 26/VBHN-BTC ngày 23/04/2019 quy định chi tiết và hướng dẫn thi hành một số điều của Luật thuế tiêu thụ đặc biệt và luật sửa đổi bổ sung một số điều của thuế tiêu thụ đặc biệt

- Luật quản lý thuế số 38/2019/QH14 ngày 13/06/2019

- Nghị định 126/2020/NĐ-CP ngày 19/10/2020 quy định chi tiết một số điều của Luật quản lý thuế

1.2.2. Đối tượng xăng dầu chịu thuế TTĐB:

Đối tượng xăng dầu chịu thuế TTĐB là xăng, dầu các loại

1.2.3. Người nộp thuế TTĐB:

Thương nhân đầu mối kinh doanh xuất nhập khẩu xăng dầu

1.2.4. Căn cứ tính thuế:

Thuế tiêu thụ đặc biệt phải nộp = Giá tính thuế TTĐB x Thuế suất thuế TTĐB

- Đối với xăng dầu nhập khẩu: Giá tính thuế TTĐB = giá tính thuế nhập khẩu + thuế nhập khẩu

- Đối với xăng dầu xuất khẩu: Giá tính thuế TTĐB là giá do thương nhân đầu mối xuất khẩu xăng dầu bán ra

(Khoản 2, điều 4, Nghị định 26/VBHN-BTC ngày 23/4/2019)

1.2.5. Thuế suất

| Mặt hàng | Thuế suất |

| Xăng | 10% |

| Xăng E5 | 8% |

| Xăng E10 | 7% |

(Điều 7 – Biểu thuế tiêu thụ đặc biệt, Luật số 70/2014/QH13 ngày 26/11/2014)

1.2.6. Thời điểm tính thuế TTĐB:

– Đối với xăng dầu xuất khẩu: là thời điểm phát sinh doanh thu

– Đối với xăng dầu nhập khẩu: là thời điểm đăng ký tờ khai hải quan

(Khoản 12, Điều 5, Thông tư 195/2015/TT-BTC ngày 24/11/2015)

1.2.7. Thời hạn nộp thuế TTĐB xăng dầu nhập khẩu:

Thuế TTĐB là loại thuế kê khai theo tháng, theo Khoản 1, Điều 8, nghị định 126/2020/NĐ-CP)

Thời hạn nộp hồ sơ khai thuế tháng chậm nhất được là ngày thứ hai mươi của tháng tiếp theo tháng phát sinh nghĩa vụ thuế. (Điểm a, khoản 1, điều 44 Luật quản lý thuế số 38/2019/QH14

Thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp cơ quan thuế tính thuế, thời hạn nộp thuế là thời hạn ghi trên thông báo của cơ quan thuế.

(Khoản 1, 2, Điều 55 Luật quản lý thuế số 38/2019/QH14)

1.3. Thuế GTGT đối với xăng dầu nhập khẩu

Ngoài thuế nhập khẩu, thuế tiêu thụ đặc biệt, thuế bảo vệ môi trường, xăng dầu nhập khẩu vào Việt Nam còn phải chịu thuế GTGT hàng nhập khẩu.

Thuế GTGT xăng nhập khẩu phải nộp = giá tính thuế x thuế suất

Trong đó, giá tính thuế xăng dầu nhập khẩu phải nộp = giá nhập tại cửa khẩu cộng (+) với thuế nhập khẩu (nếu có) cộng (+) thuế tiêu thụ đặc biệt cộng (nếu có) (+) với thuế bảo vệ môi trường (nếu có)

| Giá tính thuế xăng dầu nhập khẩu phải nộp | = | Giá nhập tại cửa khẩu | + | Thuế nhập khẩu (nếu có) | + | Thuế tiêu thụ đặc biệt (nếu có) | + | Thuế bảo vệ môi trường (nếu có) |

(Mục 2, điều 7, Thông tư 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài Chính)

Thuế suất GTGT xăng dầu nhập khẩu: 10% theo Thông tư 83/2014/TT-BTC ngày 26/6/2014 về hướng dẫn thực hiện thuế GTGT theo danh mục hàng hóa nhập khẩu Việt Nam.

Thuế GTGT đối với xăng dầu nhập khẩu sẽ được khấu trừ với điều kiện khấu trừ cần thu thập đủ:

- Giấy nộp tiền thuế giá trị gia tăng của hàng nhập khẩu khi nhập khẩu hàng hóa;

- Chứng từ thanh toán cho nhà cung cấp không dùng tiền mặt.

Căn cứ để kê khai thuế GTGT hàng nhập khẩu là giấy nộp tiền thuế giá trị gia tăng hàng nhập khẩu.

Ngoài ra, các yếu tố khác liên quan tới thuế GTGT đối với xăng đầu tương tự như các mặt hàng thông thường khác.

>> Các bài viết khác về lĩnh vực xăng dầu có thể bạn quan tâm:

- Tổng quan về lĩnh vực kinh doanh xăng dầu

- [Cập nhật] – Nghị định 51/2022/NĐ-CP về việc giảm 10% thuế nhập khẩu với xăng

- Kế toán tại công ty đầu mối xăng dầu

2. Quy trình xuất, nhập khẩu xăng dầu và kế toán một số nghiệp vụ kinh tế phát sinh

2.1. Căn cứ pháp lý

- Luật Hải quan số 54/2014/QH13 ngày 23/06/2014 của Quốc hội

- Nghị định số 08/2015/NĐ-CP ngày 21/01/2015 của Chính phủ quy định chi tiết và biện pháp thi hành một số điều của Luật Hải quan về thủ tục hải quan, kiểm tra, giám sát, kiểm soát hải quan

- Thông tư số 38/2015/TT-BTC ngày 25/03/2015 của Bộ Tài chính quy định về thủ tục hải quan; kiểm tra, giám sát hải quan; thuế xuất khẩu, thuế nhập khẩu và quản lý thuế đối với hàng hoá xuất khẩu, nhập khẩu

- Thông tư 69/2016/TT-BTC quy định thủ tục hải quan đối với xăng dầu, hóa chất, khí xuất, nhập khẩu, tạm nhập tái xuất, chuyển khẩu, quá cảnh; nguyên liệu nhập khẩu để sản xuất và pha chế hoặc gia công xuất khẩu xăng dầu, khí; dầu thô xuất, nhập khẩu; hàng hóa xuất, nhập khẩu phục vụ hoạt động dầu khí do Bộ Tài chính ban hành.

2.2. Hoạt động xuất khẩu xăng dầu

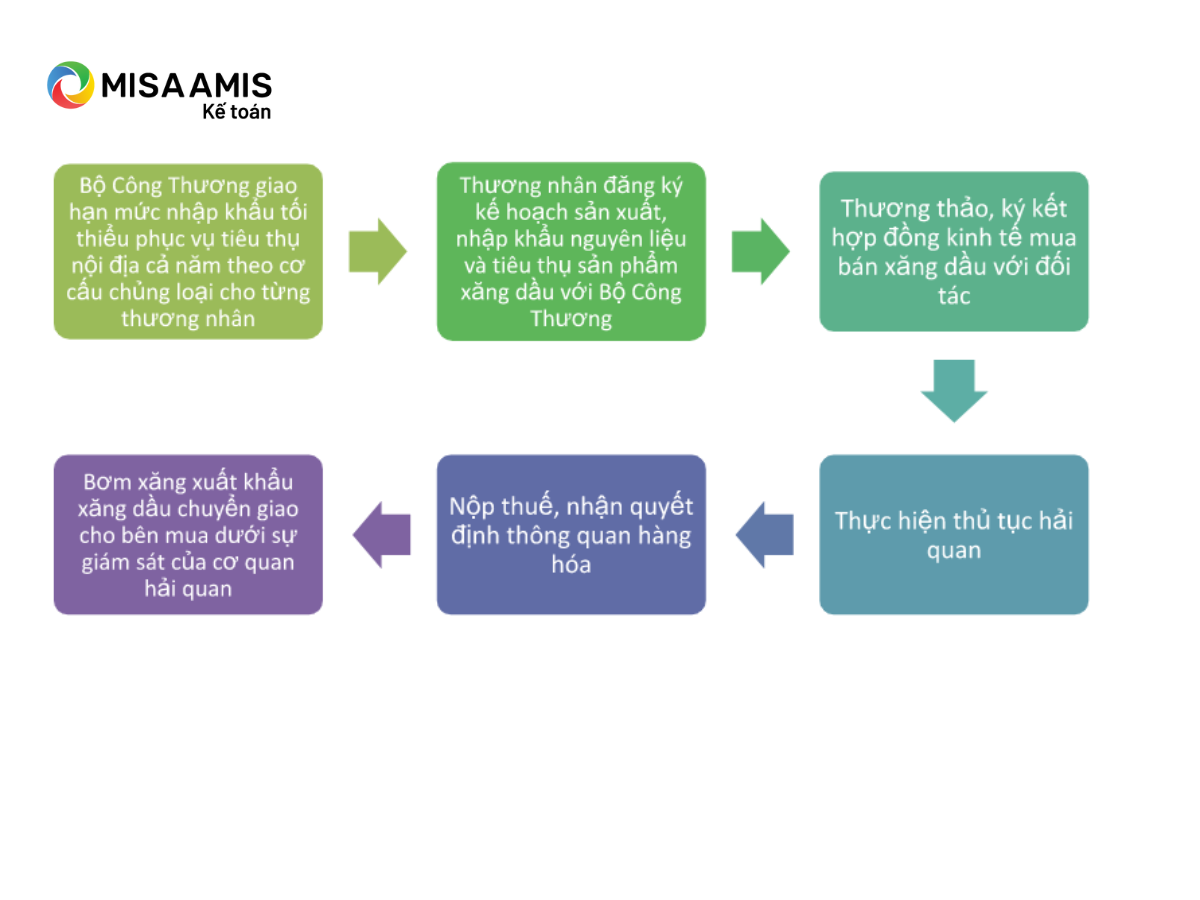

2.2.1. Quy trình xuất khẩu xăng dầu

Quy trình xuất khẩu xăng dầu thông thường như sau:

Bộ hồ sơ xin đề nghị làm thủ tục hải quan bao gồm ít nhất các tài liệu sau:

- Tờ khai hàng hóa xuất khẩu

- Giấy phép kinh doanh xuất khẩu, nhập khẩu xăng dầu

- Giấy chứng nhận đủ điều kiện xuất khẩu, nhập khẩu khí hoặc văn bản có giá trị tương đương

- Chứng thư giám định lượng

- Hóa đơn thương mại

- Văn bản nêu rõ nguồn gốc xăng dầu, khí xuất khẩu

- Văn bản xác nhận của Bộ Công Thương về đăng ký kế hoạch sản xuất, nhập khẩu nguyên liệu và tiêu thụ sản phẩm xăng dầu

- Giấy phép xuất khẩu đối với hàng hóa phải có giấy phép nhập khẩu

- Bản hạn mức nhập khẩu xăng dầu tối thiểu hàng năm do Bộ Công Thương cấp

- Giấy phép nhập khẩu đối với hàng hóa phải có giấy phép nhập khẩu

- Hợp đồng bán hàng, phụ lục hợp đồng (nếu có) (áp dụng cho thủ tục tái xuất)

Thủ tục hải quan được thực hiện trực tiếp tại trụ sở cơ quan hải quan hoặc qua Hệ thống dịch vụ công trực tuyến

2.2.2. Kế toán một số nghiệp vụ kinh tế phát sinh trong xuất khẩu xăng dầu (trong trường hợp xuất khẩu trực tiếp)

– Khi xuất kho hàng chuyển đi xuất khẩu: Căn cứ vào phiếu xuất kho kiêm vận chuyển nội bộ, kế toán ghi:

Nợ TK 157 – Trị giá thực tế hàng gửi đi xuất khẩu

Có các TK 155, 156: Trị giá thực tế hàng xuất kho xuất khẩu.

– Khi mua hàng hóa chuyển thẳng đi làm thủ tục xuất khẩu không qua nhập kho, ghi:

Nợ TK 157 – Trị giá mua của hàng chuyển thẳng đi xuất khẩu

Nợ TK 1331 – Thuế GTGT được khấu trừ (nếu có)

Có TK 111, 112, 331, …Tổng thanh toán hàng thu mua về xuất khẩu.

– Khi hàng xuất khẩu đã hoàn thành các thủ tục xuất khẩu, căn cứ vào các chứng từ đối chiếu, xác nhận về số lượng, giá trị hàng thực tế xuất khẩu, ghi các bút toán sau:

+ Phản ánh giá vốn của hàng xuất khẩu, ghi:

+ Phản ánh thuế xuất khẩu và doanh thu xuất khẩu:

- Trường hợp tách ngay được thuế xuất khẩu phải nộp tại thời điểm giao dịch phát sinh, kế toán ghi:

Nợ các TK 111, 112, 131 (tổng giá thanh toán)

Có TK 511 – Doanh thu hàng xuất khẩu (tỷ giá giao dịch thực tế)

Có TK 3333 – Thuế xuất nhập khẩu (tỷ giá trên tờ khai Hải quan).

- Trường hợp không tách ngay thuế xuất khẩu phải nộp tại thời điểm giao dịch phát sinh, kế toán ghi:

Nợ các TK 111, 112, 131 (tổng giá thanh toán)

Có TK 511 – Doanh thu hàng xuất khẩu (gồm cả thuế xuất khẩu) – (tỷ giá giao dịch thực tế).

Định kỳ, khi xác định thuế xuất khẩu phải nộp, kế toán ghi giảm doanh thu, ghi:

Nợ TK 511 – Doanh thu hàng xuất khẩu

Có TK 3333 – Thuế xuất nhập khẩu (tỷ giá trên tờ khai Hải quan).

- Khi nộp thuế xuất khẩu vào NSNN, ghi:

Nợ TK 3333 – Thuế xuất nhập khẩu

Có các TK 111, 112, …

- Thuế xuất khẩu được giảm, được hoàn (nếu có), ghi:

Nợ các TK 111, 112, 3333

Có TK 711 – Thu nhập khác.

– Trường hợp phát sinh các chi phí trong quá trình xuất khẩu:

+ Nếu phát sinh chi phí bằng đồng Việt Nam, ghi:

Nợ TK 641 – Chi phí bán hàng

Nợ TK 133 (1331) – Thuế GTGT được khấu trừ (nếu có)

Có các TK 1112, 1122, 331 …: Số tiền chi thực tế

+ Nếu phát sinh chi phí bằng ngoại tệ, ghi:

Nợ TK 641 – Chi phí bán hàng (tính theo tỷ giá thực tế)

Nợ TK 133 (1331) – Thuế GTGT được khấu trừ (nếu có)

Nợ TK 635 – Chi phí hoạt động tài chính (Chênh lệch lỗ tỷ giá)

Có các TK 1112,1122, …: (theo tỷ giá ghi sổ)

Có TK 331 – Phải trả cho người bán (theo tỷ giá thực tế khi nhận nợ).

Có TK 515 – Doanh thu hoạt động tài chính (Chênh lệch lãi tỷ giá)

2.3. Hoạt động kinh doanh nhập khẩu xăng dầu

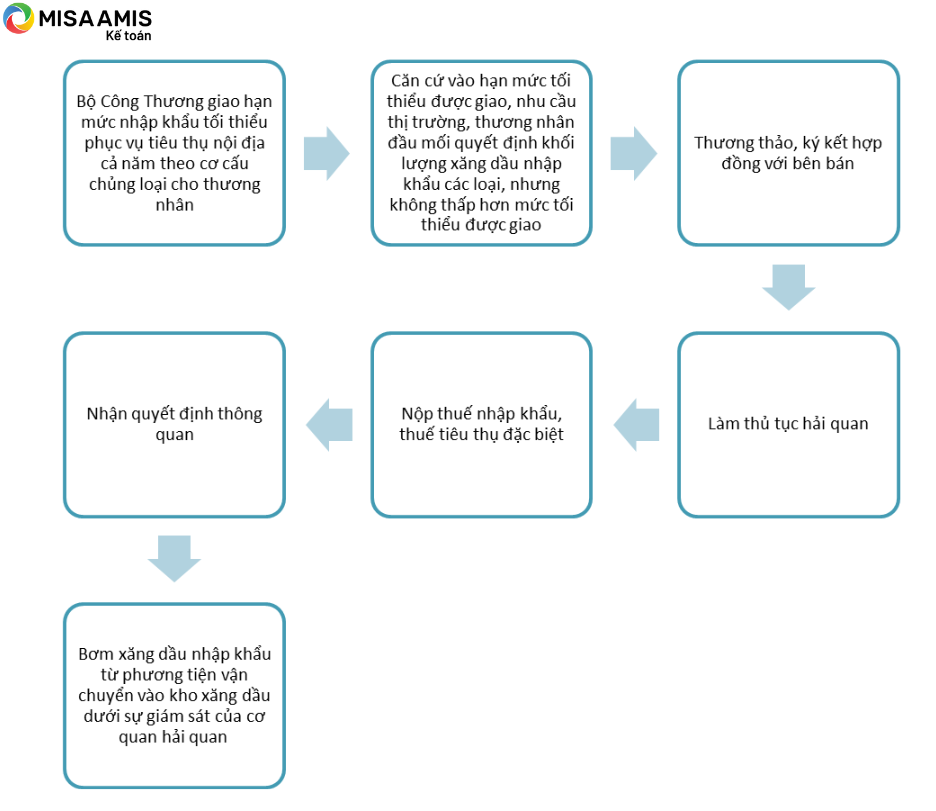

2.3.1. Quy trình nhập khẩu xăng dầu

Bộ hồ sơ xin thông quan hàng hóa gửi hải quan bao gồm:

- Tờ khai hàng hóa nhập khẩu

- Hóa đơn thương mại

- Hợp đồng mua hàng hóa nhập khẩu

- Vận tải đơn hoặc các chứng từ vận tải khác có giá trị tương đương đối với trường hợp hàng hóa vận chuyển bằng đường biển, đường hàng không, đường sắt, vận tải đa phương thức theo quy định của pháp luật

- Giấy đăng ký kiểm tra Nhà nước về chất lượng xăng dầu đối với xăng dầu

- Giấy đăng ký giám định lượng

- Giấy phép kinh doanh xuất khẩu, nhập khẩu xăng dầu do Bộ Công Thương cấp

- Giấy chứng nhận đủ điều kiện xuất khẩu, nhập khẩu khí hoặc văn bản có giá trị tương đương

- Bản hạn mức nhập khẩu xăng dầu tối thiểu hàng năm do Bộ Công Thương cấp

- Giấy phép nhập khẩu đối với hàng hóa phải có giấy phép nhập khẩu

Thủ tục hải quan được thực hiện trực tiếp tại trụ sở cơ quan hải quan hoặc qua Hệ thống Dịch vụ công trực tuyến.

3.3.2. Kế toán một số nghiệp vụ kinh tế phát sinh trong kinh doanh nhập khẩu xăng dầu (trong trường hợp nhập khẩu trực tiếp).

– Chuyển tiền cho ngân hàng để ký quỹ mở L/C

Nợ TK 244 – Tỷ giá mua của ngân hàng

Nợ TK 635 – Chênh lệch lỗ tỷ giá

Có TK 1122, 1112 – Tỷ giá ghi sổ bình quân gia quyền di động

Có TK 515 – Chênh lệch lãi tỷ giá

Nếu doanh nghiệp phải đi vay ngân hàng để mở L/C thì kế toán căn cứ vào số tiền ký quỹ, ghi:

Nợ TK 244: Theo tỷ giá thực tế

Có TK 341: Theo tỷ giá thực tế

– Khi hàng đã hoàn thành thủ tục hải quan, xác định là đã nhập khẩu

Nợ TK 151 – Trị giá hàng nhập khẩu

Có TK 331: Tỷ giá giao dịch thực tế

Có TK 3331 (Nếu doanh nghiệp tính thuế GTGT theo phương pháp trực tiếp)

Có TK 3332: Thuế TTĐB

Có TK 3333: Thuế XNK

Có TK 33382: Thuế bảo vệ môi trường phải nộp (nếu có)

Nếu doanh nghiệp tính thuế theo phương pháp khấu trừ:

Nợ TK 1331

Có TK 33312

– Xử lý số hàng nhập khẩu: nhập kho, gửi bán, giao bán ngay

Nợ TK 156, 157, 632

Có TK 151

– Các chi phí liên quan đến hàng nhập khẩu:

Nợ TK 151, 156, 157, 632

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 111, 112, 331…

– Thanh toán tiền hàng cho bên xuất khẩu

Nợ TK 331 – TGGD ghi sổ đích danh hoặc tỷ giá giao dịch thực tế

Nợ TK 635 – Chênh lệch lỗ tỷ giá

Có TK 244 – TGGS đích danh (thời điểm ký quỹ)

Có TK 1112, 1122 – TGGS bình quân gia quyền di động

Có TK 515 – Chênh lệch lãi tỷ giá

Ví dụ:

Ngày 01/09/2022 công ty TNHH MTV – Tổng công ty xăng dầu Quân đội ký hợp đồng nhập khẩu 850.000 lít xăng RON 95 từ Malaysia với mức giá 0,55 USD/lít đã bao gồm phí bảo hiểm quốc tế + phí vận tải quốc tế (giá CIF).

Ngày 03/09/2022, công ty chuyển trả trước 30% giá trị hợp đồng mua bán. Tỷ giá USD bán ra ngày 03/09/2022 là 23.000 đồng/USD

Ngày 08/09/2022, công ty xăng dầu Quân đội làm thủ tục hải quan, nộp thuế nhập khẩu, thuế TTĐB, GTGT hàng nhập khẩu, được thông quan và nhập kho 850.000 lít xăng RON 95. Tỷ giá USD bán ra ngày 08/09/2022 là 23.500 đồng/USD.

Ngày 15/09/2022, công ty thanh toán số tiền còn lại cho nhà cung cấp Malaysia. Tỷ giá USD bán ra ngày 15/09/2022 là 23.400 đồng/USD

Hạch toán các nghiệp vụ kinh tế phát sinh:

Trị giá hải quan của lô hàng tính theo giá CIF: 850.000 lít x 0,55 USD/lít = 467.500 USD.

Chuyển khoản trả trước 30% giá trị hợp đồng mua bán cho phía Malaysia ngày 03/09/2022:

Nợ TK 331: 30% x 467.500 USD x 23.000đ/USD = 3.225.750.000 đồng

Có TK 112: 3.225.750.000 đồng

Hạch toán các loại thuế phải nộp:

– Thuế nhập khẩu, thuế TTĐB (tính vào giá trị xăng dầu nhập khẩu)

Trị giá CIF của lô hàng quy đổi ra đồng Việt Nam theo tỷ giá tại ngày 08/09/2022:

467.500 USD x 23.500đ/USD = 10.986.250.000 đồng

Nợ TK 156: 3.515.600.000 đồng

Có TK 3333: 20% x 10.986.250.000 = 2.197.250.000 đồng

Có TK 3332: 10% x (10.986.250.000 + 2.197.250.000) = 1.318.350.000 đồng

– Thuế GTGT hàng nhập khẩu:

Trị giá tính thuế GTGT hàng nhập khẩu = Trị giá CIF + Thuế nhập khẩu + Thuế TTĐB

= 10.986.250.000 + 2.197.250.000 + 1.318.350.000 = 14.501.850.000 đồng

Nợ TK 1331: 1.450.185.000 đồng

Có TK 3333: 10% x 14.501.850.000 = 1.450.185.000 đồng

Nhập kho hàng hóa ngày 08/09/2022

70% giá trị lô hàng chưa thanh toán: 70% x 467.500 = 327.250 USD

Nợ TK 156: 3.225.750.000 đồng (phần đã chuyển trước 30% cho người bán)

Nợ TK 156: 327.250 USD x 23.500 đ/USD = 7.690.375.000 đồng

Có TK 331: 10.916.125.000 đồng

Thanh toán 70% số tiền hàng còn lại cho bên bán ngày 15/09/2022:

Nợ TK 331: 7.690.375.000 (Phần còn nợ khách hàng tính theo tỷ giá tại ngày 08/09/2022)

Có TK 112: 327.250 USD x 23.400 đ/USD = 7.657.650.000 đồng

Có TK 515: 327.250 USD x (23.500-23.400) = 32.725.000 đồng (Lãi tỷ giá hối đoái giữa ngày 08/09/2022 và ngày 15/09/2022)

Bài viết vừa chia sẻ những thông tin về hoạt động kinh doanh xuất nhập khẩu xăng dầu, các loại thuế liên quan và hạch toán một số nghiệp vụ kinh tế phát sinh trong lĩnh vực kinh doanh này. Hy vọng MISA AMIS đã cung cấp tới bạn những kiến thức hữu ích. Cảm ơn bạn đã theo dõi và hy vọng nhận được những phản hồi về bài viết của chúng tôi.

Phần mềm kế toán online MISA AMIS mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Phần mềm cho phép kế toán doanh nghiệp:

- Hệ sinh thái kết nối: ngân hàng điện tử; Cơ quan Thuế; hệ thống quản trị bán hàng, nhân sự: giúp doanh nghiệp dễ dàng trong các nghĩa vụ thuế, hoạt động trơn tru, vận hành nhanh chóng

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Làm việc mọi lúc mọi nơi qua internet: giúp kế toán viên nói riêng và ban lãnh đạo doanh nghiệp nói chung có thể kịp thời đưa ra quyết định về vấn đề tài chính của doanh nghiệp.

- ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn.

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Tổng hợp: Chu Thị Tuyết Trinh

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/