Chi phí nhân công là một trong những khoản mục chi phí chính và chiếm tỷ trọng lớn trong hoạt động xây dựng. Chi phí này liên quan tới khá nhiều quy định như các quy định tại Bộ luật lao động, quy định về bảo hiểm xã hội, quy định về thuế thu nhập cá nhân… Trong nội dung bài viết này, MISA AMIS sẽ trình bày đến cho bạn đọc cách hạch toán chi phí nhân công, một số vấn đề liên quan đến chi phí nhân công đối với từng loại hợp đồng nhân công.

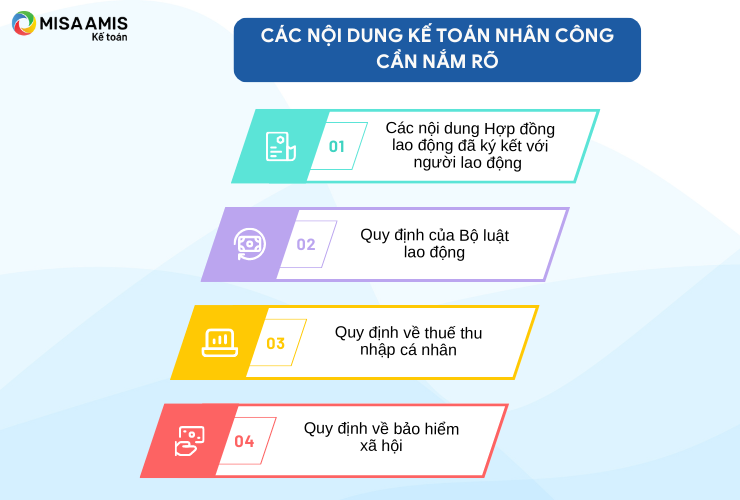

1. Các nội dung kế toán nhân công cần nắm rõ:

Để làm tốt được các công việc liên quan đến chi phí nhân công trong doanh nghiệp xây dựng, yêu cầu kế toán cần nắm vững một số nội dung sau:

- Các nội dung Hợp đồng lao động đã ký kết với người lao động cần quan tâm như:

+ Loại hợp đồng lao động: Xác định thời hạn (thời hạn, thời điểm kết thúc hợp đồng) hoặc Không xác định thời hạn;

+ Quyền lợi của người lao động: Mức lương và các khoản phụ cấp, thu nhập và quyền lợi khác. Việc chi tiết mức lương, các khoản phụ cấp, thu nhập khác có ý nghĩa rất quan trọng trong việc xác định thuế TNCN và tính đóng BHXH;

+ Trách nhiệm của người lao động;

+ Hình thức trả lương, trả công cho người lao động: trả lương trực tiếp theo thời gian, theo sản phẩm hoặc theo hình thức khoán (khoán khối lượng, khoán sản phẩm cuối cùng, khoán quỹ lương).

- Quy định của Bộ luật lao động: các loại hợp đồng lao động, quy định về tiền lương tối thiểu đối với lao động, quy định về số giờ làm thêm giờ tối đa… mà doanh nghiệp phải tuân thủ.

- Quy định về thuế thu nhập cá nhân:

+ Các khoản thu nhập chịu thuế và thu nhập không chịu thuế;

+ Giảm trừ các khoản đóng bảo hiểm, đóng góp từ thiện, khuyến học, nhân đạo và quỹ hưu trí tự nguyện;

+ Mức giảm trừ gia cảnh: Hiện nay mức giảm trừ gia cảnh đối với bản thân người nộp thuế là 11 triệu/tháng và đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng. Đăng ký giảm trừ gia cảnh cho người lao động theo quy định về thuế TNCN.

- Quy định về bảo hiểm xã hội:

+ Những đối tượng thuộc diện đóng BHXH bắt buộc;

+ Tiền lương đóng BHXH, các khoản phụ cấp tính đóng BHXH và các khoản thu nhập không tính đóng BHXH;

+ Mức đóng BHXH: Hiện nay mức đóng là 32% trên mức lương đóng BHXH (người sử dụng lao động đóng 21,5%; người lao động đóng 10,5%).

2. Hạch toán chi phí nhân công trực tiếp:

Tài khoản hạch toán là TK 622 – Chi phí nhân công trực tiếp (trường hợp doanh nghiệp vận dụng chế độ kế toán ban hành theo Thông tư 200/2014/TT-BTC)

2.1. Nguyên tắc kế toán TK 622

a) Tài khoản này dùng để phản ánh chi phí nhân công trực tiếp tham gia vào hoạt động sản xuất, kinh doanh trong các ngành công nghiệp, xây lắp, nông, lâm, ngư nghiệp, dịch vụ (giao thông vận tải, bưu chính viễn thông, du lịch, khách sạn, tư vấn,…).

Đối với doanh nghiệp xây lắp, chi phí nhân công trực tiếp bao gồm tiền lương, tiền công phải trả cho công nhân trực tiếp thực hiện khối lượng công việc xây dựng. Công nhân phục vụ hoạt động xây dựng bao gồm cả lực lượng công nhân vận chuyển, bốc dỡ vật liệu trong phạm vi mặt bằng thi công, công nhân chuẩn bị và kết thúc thu dọn hiện trường thi công. Các khoản chi phí này tính cho cả công nhân thuộc danh sách quản lý của doanh nghiệp và cả lao động thuê ngoài theo từng loại công việc.

b) Không hạch toán vào tài khoản này những khoản phải trả về tiền lương, tiền công và các khoản phụ cấp… cho nhân viên quản lý thi công tại các tổ, đội xây dựng ở công trường xây dựng, nhân viên trực tiếp điều khiển xe, máy thi công, phục vụ máy thi công, nhân viên quản lý, nhân viên của bộ máy quản lý doanh nghiệp, nhân viên bán hàng.

c) Riêng đối với hoạt động xây lắp, không hạch toán vào tài khoản này khoản trích bảo hiểm xã hội, bảo hiểm y tế, kinh phí công đoàn, bảo hiểm thất nghiệp tính trên quỹ lương phải trả công nhân trực tiếp của hoạt động xây lắp, điều khiển máy thi công, phục vụ máy thi công, nhân viên phân xưởng (hạch toán vào chi phí sản xuất chung).

d) Tài khoản 622 phải mở chi tiết theo đối tượng tập hợp chi phí sản xuất, kinh doanh, tức là trực tiếp cho từng công trình, hạng mục công trình trên cơ sở các chứng từ gốc về lao động tiền lương. Trường hợp không thể tổ chức hạch toán trực tiếp chi phí nhân công trực tiếp cho từng công trình, hạng mục công trình thì kế toán phân bổ chi phí nhân công trực tiếp cho các đối tượng theo tiêu thức phù hợp.

đ) Phần chi phí nhân công trực tiếp vượt trên mức bình thường không được tính vào chi phí hoạt động xây dựng và giá thành sản phẩm, dịch vụ mà phải kết chuyển ngay vào tài khoản 632 “Giá vốn hàng bán”.

>> Xem thêm: 4 vấn đề quan trọng cần lưu ý trong kế toán xây dựng

2.2. Kết cấu và nội dung phản ánh của tài khoản 622 – Chi phí nhân công trực tiếp

|

Bên Nợ |

Bên Có |

| Chi phí nhân công trực tiếp tham gia quá trình sản xuất sản phẩm, thực hiện dịch vụ bao gồm: Tiền lương, tiền công lao động và các khoản trích trên tiền lương, tiền công theo quy định phát sinh trong kỳ. | – Kết chuyển chi phí nhân công trực tiếp vào bên Nợ TK 154 “Chi phí sản xuất, kinh doanh dở dang” hoặc vào bên Nợ TK 631 “Giá thành sản xuất”;

– Kết chuyển chi phí nhân công trực tiếp vượt trên mức bình thường vào TK 632. |

Tài khoản 622 không có số dư cuối kỳ.

2.3. Phương pháp kế toán một số giao dịch kinh tế chủ yếu

a) Căn cứ vào Bảng phân bổ tiền lương, ghi nhận số tiền lương, tiền công và các khoản khác phải trả cho nhân công xây dựng trực tiếp sản xuất sản phẩm, thực hiện dịch vụ, ghi:

Nợ TK 622 – Chi phí nhân công trực tiếp

Có TK 334 – Phải trả người lao động.

b) Khi trích trước tiền lương nghỉ phép của công nhân sản xuất, ghi:

Nợ TK 622 – Chi phí nhân công trực tiếp

c) Khi công nhân sản xuất thực tế nghỉ phép, kế toán phản ánh số phải trả về tiền lương nghỉ phép của công nhân sản xuất, ghi:

Nợ TK 335 – Chi phí phải trả

Có TK 334 – Phải trả người lao động.

d) Cuối kỳ kế toán, tính phân bổ và kết chuyển chi phí nhân công trực tiếp vào bên Nợ TK 154 hoặc bên Nợ TK 631 theo đối tượng tập hợp chi phí, ghi:

Nợ TK 154 – Chi phí sản xuất, kinh doanh dở dang, hoặc

Nợ TK 631 – Giá thành sản xuất (phương pháp kiểm kê định kỳ)

Nợ TK 632 – Giá vốn hàng bán (phần chi phí nhân công vượt trên mức bình thường)

Có TK 622 – Chi phí nhân công trực tiếp.

e, Trường hợp tạm ứng chi phí nhân công để thực hiện giá trị khoán xây dựng nội bộ (với đơn vị nhận khoán không tổ chức hạch toán kế toán riêng):

e1, Khi tạm ứng:

Nợ TK 141 (chi tiết cho đối tượng nhận khoán)

Có TK 111, 112

e2, Khi quyết toán tạm ứng về chi phí nhân công cho giá trị khối lượng xây dựng đã hoàn thành, bàn giao và được duyệt:

Nợ TK 622 – Chi phí nhân công trực tiếp

Có TK 141 (chi tiết cho đối tượng nhận khoán)

f, Trường hợp ký hợp đồng giao khoán về nhân công thi công (hợp đồng ký kết với nhà thầu phụ, cá nhân kinh doanh, cá nhân không kinh doanh, kế toán tại doanh nghiệp xây dựng ghi:

Nợ TK 622 – Chi phí nhân công trực tiếp

Nợ TK 133 (nếu có) – Thuế giá trị gia tăng được khấu trừ

Có TK 331 – Phải trả cho người bán

3. Phương thức phân bổ/kết chuyển chi phí nhân công cho công trình hoàn thành theo giai đoạn:

Với các doanh nghiệp xây dựng, về cơ bản kế toán phải theo dõi sát sao tình hình chi phí thực tế phát sinh và quản trị gắn với chi phí dự toán.

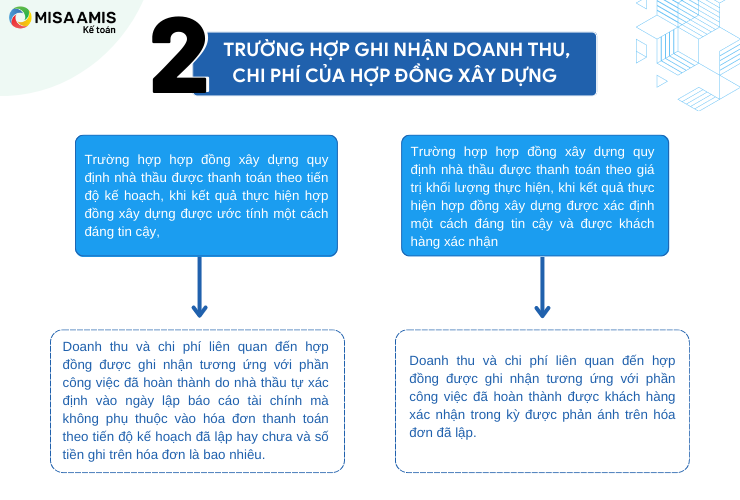

Theo VAS 15 – Hợp đồng xây dựng, doanh thu và chi phí của hợp đồng xây dựng được ghi nhận theo hai trường hợp sau:

Vì đặc điểm hoạt động xây dựng thường được thực hiện trong thời gian dài nên nhiều công trình, dự án xây dựng thường tiến hành nghiệm thu hoàn thành theo giai đoạn trước khi tiến hành nghiệm thu hoàn thành bàn giao toàn bộ công trình. Chính vì vậy, kế toán xây dựng cần thực hiện phân bổ/kết chuyển chi phí nhân công cho phù hợp với tiến độ hoàn thành công trình. Ngoài ra, căn cứ vào các trường hợp ghi nhận doanh thu và chi phí theo quy định của VAS 15, có thể thấy, việc ghi nhận chi phí xây dựng phát sinh (trong đó có chi phí nhân công) còn cung cấp cơ sở để đánh giá và xác định phần công việc/tiến độ hoàn thành công trình:

Đoạn 30 – VAS 15: “Phần công việc đã hoàn thành của hợp đồng làm cơ sở xác định doanh thu có thể được xác định bằng nhiều cách khác nhau. Doanh nghiệp cần sử dụng phương pháp tính toán thích hợp để xác định phần công việc đã hoàn thành. Tuỳ thuộc vào bản chất của hợp đồng xây dựng, doanh nghiệp lựa chọn áp dụng một trong ba (3) phương pháp sau để xác định phần công việc hoàn thành:

(a) Tỷ lệ phần trăm (%) giữa chi phí đã phát sinh của phần công việc đã hoàn thành tại một thời điểm so với tổng chi phí dự toán của hợp đồng;

(b) Đánh giá phần công việc đã hoàn thành; hoặc

(c) Tỷ lệ phần trăm (%) giữa khối lượng xây lắp đã hoàn thành so với tổng khối lượng xây lắp phải hoàn thành của hợp đồng.”

Đoạn 31 – VAS 15: “Khi phần công việc đã hoàn thành được xác định bằng phương pháp tỷ lệ phần trăm (%) giữa chi phí đã phát sinh của phần công việc đã hoàn thành tại một thời điểm so với tổng chi phí dự toán của hợp đồng, thì những chi phí liên quan tới phần công việc đã hoàn thành sẽ được tính vào chi phí cho tới thời điểm đó. Những chi phí không được tính vào phần công việc đã hoàn thành của hợp đồng có thể là:

(a) Chi phí của hợp đồng xây dựng liên quan tới các hoạt động trong tương lai của hợp đồng như: Chi phí nguyên vật liệu đã được chuyển tới địa điểm xây dựng hoặc được dành ra cho việc sử dụng trong hợp đồng nhưng chưa được lắp đặt, chưa sử dụng trong quá trình thực hiện hợp đồng, trừ trường hợp những nguyên vật liệu đó được chế tạo đặc biệt cho hợp đồng;

(b) Các khoản tạm ứng cho nhà thầu phụ trước khi công việc của hợp đồng phụ được hoàn thành.”

Hai phương thức phân bổ/kết chuyển thường được thực hiện như sau:

(*) Phương thức chi phí giai đoạn:

Để thực hiện được phương thức này, yêu cầu kế toán cần theo dõi chi tiết về chi phí nhân công phát sinh cụ thể từng giai đoạn. Việc theo dõi chi tiết này đòi hỏi kế toán phải bám sát tiến độ thi công tại công trình, thực hiện ghi chép số ngày công lao động của từng nhân công theo các công việc cụ thể.

Ví dụ 1:

Tháng 6/2022 kế toán có bảng công chi tiết của đội thi công số 1 là 360 ngày công; trong đó có 210 ngày công thực hiện công việc của phần móng công trình; 90 ngày công thực hiện công việc của đổ bê tông khung dầm tầng 1; 60 ngày công thực hiện công việc xây từng tầng 1 (có chi tiết cho từng lao động).

Như vậy nếu nghiệm thu hoàn thành giai đoạn móng công trình thì kế toán sẽ tính toán và phân bổ/kết chuyển chi phí nhân công tương ứng với phần móng như đã theo dõi chi tiết trên (210 ngày công). Chi phí nhân công thực tế phát sinh cho 210 ngày công được hạch toán trên tài khoản 622, ghi doanh nghiệp xây dựng (nhà thầu) ghi nhận doanh thu tương ứng với khối lượng công trình được nghiệm thu với chủ đầu tư, phần chi phí này sẽ được kết chuyển sang tài khoản 632 theo nguyên tắc phù hợp.

>> Xem thêm: Kế toán vật liệu ngành xây dựng và những điều cần biết

(*) Phương thức chi phí nhân công theo dự toán:

Đây là phương thức được nhiều kế toán xây dựng thực hiện và số liệu chi phí nhân công thực hiện phân bổ/kết chuyển cũng có độ chính xác rất cao.

Để thực hiện được phương thức này, kế toán cần nắm bắt được các nội dung sau:

– Tổng chi phí nhân công toàn bộ công trình/dự án theo dự toán hoặc theo gói thầu thi công mà doanh nghiệp thực hiện

– Chi phí nhân công hoặc tỷ lệ chi phí nhân công từng giai đoạn nghiệm thu theo hợp đồng giao thầu thi công và dự toán công trình.

Từ đó, kế toán tính toán và tiến hành phân bổ/kết chuyển chi phí nhân công cho phù hợp với từng giai đoạn nghiệm thu hoàn thành của công trình.

Ví dụ 2:

Hợp đồng xây dựng trường học 3 tầng được chia thành 4 lần nghiệm thu gồm:

– Lần nghiệm thu 1: Nghiệm thu sau khi hoàn thành công tác móng công trình (bao gồm cả đổ giằng móng)

– Lần nghiệm thu 2: Hoàn thành việc đổ bê tông khung dầm, sàn mái toàn bộ nhà

– Lần nghiệm thu 3: Hoàn thành công tác xây trát toàn bộ nhà

– Lần nghiệm thu 4: Hoàn thành toàn bộ công việc hoàn thiện (sơn, lắp cửa, thiết bị điện nước, vệ sinh).

Căn cứ vào các lần nghiệm thu đã thỏa thuận tại hợp đồng xây dựng, kế toán lập bảng tính toán phân bổ/kết chuyển chi phí nhân công như sau:

| STT | Giai đoạn nghiệm thu | Giá trị nhân công theo dự toán | Tỷ lệ dự toán |

| Tổng chi phí nhân công theo dự toán | 2.100 triệu đồng | 100% | |

| 1 | Giai đoạn 1 | 210 triệu đồng | 10% |

| 2 | Giai đoạn 2 | 840 triệu đồng | 40% |

| 3 | Giai đoạn 3 | 630 triệu đồng | 30% |

| 4 | Giai đoạn 4 | 420 triệu đồng | 20% |

Theo số liệu bảng tính toán này, khi tiến hành nghiệm thu công trình theo từng giai đoạn, kế toán tạm tính phân bổ số chi phí nhân công thực hiện từng giai đoạn tương ứng với chi phí nhân công theo dự toán (số liệu phân bổ tạm tính không vượt quá số liệu dự toán).

Điểm khác nhau căn bản của hai hình thức này là việc tính theo số tuyệt đối (hình thức chi phí giai đoạn) và tính theo số tương đối (hình thức chi phí nhân công theo dự toán).

Hình thức chi phí giai đoạn được sử dụng khi kế toán theo dõi chi tiết về chi phí nhân công phát sinh cụ thể từng giai đoạn. Số liệu về chi phí nhân công là chính xác theo giai đoạn thi công. Các công trình có quy mô vừa và nhỏ, địa điểm thi công tập trung, các giai đoạn thi công được phân chia rõ ràng thì có thể sử dụng hình thức này.

Hình thức chi phí nhân công theo dự toán thường được sử dụng đối với các công trình có quy mô vừa và lớn, nhiều giai đoạn thi công, có một số giai đoạn thi công cùng thực hiện đồng thời hoặc một tổ đội nhân công có thể được phân công cùng lúc làm nhiều bước công việc.

4. Một số lưu ý khi hạch toán chi phí nhân công xây dựng

Kế toán cần bám sát dự toán về chi phí nhân công để ghi nhận chi phí nhân công phù hợp, phân bổ chi phí nhân công theo các giai đoạn thi công hợp lý. Khi bám sát dự toán sẽ kịp thời phát hiện những vấn đề phát sinh tăng/giảm so với dự toán để có các biện pháp xử lý, nhất là đối với việc tăng so với dự toán.

Ngoài ra, khi tiến hành thi công xây dựng công trình, dự án; các công ty xây dựng thường có nhiều phương án sử dụng nhân công lao động thông qua các hợp đồng về nhân công khác nhau. Có thể kể đến một số loại hợp đồng liên quan đến nhân công như sau:

– Hợp đồng về nhân công ký trực tiếp với người lao động:

+ Hợp đồng nhân công theo hình thức hợp đồng lao động không xác định thời hạn, hợp đồng lao động xác định thời hạn

+ Hợp đồng nhân công theo hình thức giao khoán công việc

– Hợp đồng giao thầu phụ về nhân công: Bên ký kết hợp đồng cung cấp nhân công lao động để thực hiện xây dựng (nhà thầu phụ về nhân công). Bên cung cấp nhân công xây dựng có thể là:

+ Doanh nghiệp có tư cách pháp nhân

+ Giao khoán nhân công với người là cá nhân kinh doanh hoặc không phải là cá nhân kinh doanh để các cá nhân này tổ chức đội thi công.

Tùy thuộc vào từng loại hợp đồng nhân công mà kế toán có cách hạch toán, tập hợp và lưu giữ chứng từ, tính và nộp các loại thuế, bảo hiểm khác nhau, cụ thể như sau:

(*) Đối với Hợp đồng về nhân công ký trực tiếp với người lao động:

| STT | Tiêu thức | Hình thức hợp đồng lao động | Hình thức giao khoán công việc |

| 1 | Nội dung hợp đồng | Ký kết với người lao động do doanh nghiệp tuyển dụng. | Ký kết với người lao động mà không thực hiện tuyển dụng, có khả năng đảm nhận các công việc của doanh nghiệp theo yêu cầu |

| 2 | Chủ thể ký hợp đồng | Người sử dụng lao động (doanh nghiệp xây dựng) ký với Người lao động | Bên giao khoán (doanh nghiệp) ký với Bên nhận khoán (nhân công) |

| 3 | Hồ sơ | – Hợp đồng lao động;

– Chứng minh nhân dân/Thẻ căn cước công dân. – Bảng chấm công; – Bảng lương; – Chứng từ thanh toán hợp lệ; – Hồ sơ, chứng từ liên quan đến BHXH, thuế TNCN

|

– Hợp đồng giao khoán;

– Chứng minh nhân dân/Thẻ căn cước công dân; – Bảng chấm công (hợp đồng khoán thời gian) – Bảng nghiệm thu khối lượng (hợp đồng khoán khối lượng) – Bảng lương; – Chứng từ thanh toán hợp lệ; – Hồ sơ, chứng từ liên quan thuế TNCN |

| 4 | Thuế TNCN | – Thuế TNCN đối với tiền lương, tiền công tính theo biểu thuế lũy tiến từng phần đối với lao động ký hợp đồng lao động từ 01 tháng trở lên

– Khấu trừ 10% thuế TNCN đối với khoản thu nhập lớn hơn 2 triệu đồng/tháng với hợp đồng lao động có thời hạn dưới 01 tháng. – Thực hiện quyết toán TNCN |

– Thuế TNCN đối với tiền công của cá nhân không ký hợp đồng lao động theo biểu thuế suất toàn phần. Tính khấu trừ 10% thuế TNCN đối với khoản thu nhập lớn hơn 2 triệu đồng/tháng.

– Trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ nêu trên nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm cam kết gửi tổ chức trả thu nhập để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân. Tại thời điểm cam kết, cá nhân có thu nhập phải có mã số thuế TNCN. |

| 5 | Bảo hiểm xã hội | Đăng ký đóng, thu, nộp BHXH theo quy định cho người lao động có hợp đồng lao động không xác định thời hạn hoặc xác định thời hạn từ 01 tháng trở lên | Không đóng BHXH |

Đối với các loại hợp đồng này, kế toán sử dụng tài khoản 334 – Phải trả người lao động để phản ánh các khoản phải trả và tình hình thanh toán các khoản phải trả cho người lao động của doanh nghiệp về tiền lương, tiền công, tiền thưởng, bảo hiểm xã hội và các khoản phải trả khác thuộc về thu nhập của người lao động.

Cụ thể:

Tài khoản 334(1) – Phải trả công nhân viên: phản ánh các khoản phải trả và tình hình thanh toán các khoản phải trả về tiền lương, tiền thưởng có tính chất lương, … cho công nhân viên của doanh nghiệp.

Tài khoản 334(8) – Phải trả người lao động khác: phản ánh các khoản phải trả và tình hình thanh toán các khoản phải trả về tiền công, tiền thưởng (nếu có), … cho người lao động khác ngoài công nhân viên của doanh nghiệp (ví dụ: lao động làm việc hợp đồng giao khoán công việc trong ngắn hạn).

Trong trường hợp ký hợp đồng trực tiếp với người lao động, doanh nghiệp cần trực tiếp quản lý, kiểm soát quá trình, cách thức, hiệu quả làm việc của người lao động; đồng thời thực hiện chấm công, tính toán, trả lương và các chế độ kèm theo cho người lao động.

>> Xem thêm: Các lỗi thường gặp khi quyết toán thuế tại công ty xây dựng

(*) Đối với Hợp đồng thầu phụ về nhân công:

| STT | Tiêu thức | Ký với pháp nhân | Ký với cá nhân kinh doanh | Ký với cá nhân không kinh doanh |

| 1 | Nội dung hợp đồng | Hợp đồng cung cấp nhân công lao động | ||

| 2 | Hồ sơ | – Hợp đồng giao thầu;

– Biên bản nghiệm thu khối lượng; – Biên bản thanh lý hợp đồng; – Chứng từ thanh toán hợp lệ; – Hóa đơn giá trị gia tăng. |

– Hợp đồng giao thầu;

– Biên bản nghiệm thu khối lượng; – Biên bản thanh lý hợp đồng; – Chứng từ thanh toán hợp lệ; – Chứng minh nhân dân/Thẻ căn cước công dân; – Hóa đơn (hóa đơn điện tử của hộ/cá nhân kinh doanh hoặc do cơ quan thuế cấp từng lần phát sinh cho cá nhân kinh doanh) |

– Hợp đồng giao thầu;

– Biên bản nghiệm thu khối lượng; – Biên bản thanh lý hợp đồng; – Chứng từ thanh toán hợp lệ; – Chứng minh nhân dân/Thẻ căn cước công dân;

|

| 3 | Thuế GTGT | Thuế GTGT đầu vào tại hóa đơn do doanh nghiệp nhận thầu phát hành | – Không có thuế GTGT đầu vào.

– Cá nhân kinh doanh nộp thuế GTGT 5% (trường hợp không bao thầu nguyên vật liệu) hoặc 3% (trường hợp có bao thầu nguyên vật liệu) |

Không có thuế GTGT đầu vào |

| 4 | Thuế TNCN | Thực hiện tại doanh nghiệp nhận thầu | Cá nhân kinh doanh nộp thuế TNCN 2% (trường hợp không bao thầu nguyên vật liệu) hoặc 1,5% (trường hợp có bao thầu nguyên vật liệu) theo quy định tại Thông tư số 40/2021/TT-BTC ngày 01/6/2021 của Bộ Tài chính | Kê khai và nộp thuế TNCN 10% cho mỗi lần thanh toán |

| 5 | Bảo hiểm xã hội | Không thực hiện đóng BHXH tại doanh nghiệp giao thầu | ||

Đối với các loại hợp đồng này, kế toán sử dụng tài khoản 331 – Phải trả người bán hoặc tài khoản 338 – Phải trả, phải nộp khác để phản ánh các khoản phải trả và tình hình thanh toán các khoản phải trả cho các bên nhận thầu về nhân công.

Trong trường hợp ký hợp đồng thầu phụ này, trách nhiệm quản lý, kiểm soát hiệu quả làm việc của người lao động và trách nhiệm chấm công, tính toán, trả lương là của bên nhận thầu. Bên giao thầu là doanh nghiệp xây dựng chỉ cần đánh giá, xác nhận khối lượng công việc hoàn thành bàn giao với bên nhận thầu.

Kết luận

Bên cạnh chi phí vật liệu và chi phí máy và thiết bị thi công thì chi phí nhân công là một trong ba khoản mục cấu thành chi phí trực tiếp của doanh nghiệp xây dựng. Việc quản lý tốt chi phí nhân công có vai trò quan trọng trong việc giảm giá thành xây dựng, nâng cao hiệu quả hoạt động của doanh nghiệp và đảm bảo chất lượng, tiêu chuẩn kỹ thuật của công trình xây dựng. Khi thực hiện công tác kế toán chi phí nhân công thì đòi hỏi kế toán xây dựng cần nắm vững những quy định của pháp luật có liên quan (về quan hệ lao động, về nghĩa vụ kê khai, nộp thuế và BHXH) để hạch toán chi phí nhân công đúng quy định.

Phần mềm kế toán online MISA AMISmang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Phần mềm cho phép kế toán doanh nghiệp:

- Hệ sinh thái kết nối: ngân hàng điện tử; Cơ quan Thuế; hệ thống quản trị bán hàng, nhân sự: giúp doanh nghiệp dễ dàng trong các nghĩa vụ thuế, hoạt động trơn tru, vận hành nhanh chóng

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Làm việc mọi lúc mọi nơi qua internet: giúp kế toán viên nói riêng và ban lãnh đạo doanh nghiệp nói chung có thể kịp thời đưa ra quyết định về vấn đề tài chính của doanh nghiệp.

- ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn.

Người viết: Lê Kim Tiến

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/