Ký quỹ là gì? Ký quỹ là hành động gửi một khoản tiền hoặc tài sản vào một bên trung gian nhằm đảm bảo thực hiện đúng các cam kết trong hợp đồng hoặc giao dịch. Ký quỹ giúp tăng sự tin tưởng giữa các bên và giảm thiểu rủi ro trong các hoạt động tài chính, bất động sản, và thương mại.

Cùng MISA AMIS tìm hiểu chi tiết hơn về ký quỹ, cũng như quyền và nghĩa cụ của các bên trong kỹ quỹ ở bài viết dưới đây

1. Ký quỹ là gì? Các khái niệm liên quan đến ký quỹ

1.1. Ký quỹ là gì? Ví dụ

Căn cứ theo khoản 1, điều 330 Bộ luật dân sự 2015 quy định:

Ký quỹ là việc bên có nghĩa vụ gửi một khoản tiền hoặc kim khí quý, đá quý hoặc giấy tờ có giá vào tài khoản phong tỏa tại một tổ chức tín dụng để bảo đảm việc thực hiện nghĩa vỤ.

Trong một số trường hợp cụ thể, nếu doanh nghiệp, tổ chức có nghĩa vụ không thực hiện hoặc thực hiện không đúng nghĩa vụ thì tổ chức tín dụng nơi được ký quỹ tài sản có thể sử dụng tiền gửi ký quỹ đó để bồi thường thiệt hại.

Mục đích của việc ký quỹ là:

- Đảm bảo tính nghiêm túc, cam kết thực hiện hợp đồng

- Giảm thiểu rủi ro cho bên nhận ký quỹ khi đối tác không hực hiện đúng nghĩa vụ

Ví dụ:

Bạn muốn mua cổ phiếu bằng hình thức giao dịch ký quỹ. Để làm được điều này, bạn phải gửi trước cho công ty chứng khoán một khoản tiền gọi là ký quỹ. Khoản tiền này được giữ tại công ty chứng khoán như một bảo đảm rằng bạn có khả năng chịu rủi ro nếu giá cổ phiếu giảm.

- Nếu bạn giữ đúng cam kết và thanh toán đầy đủ, khoản tiền ký quỹ này sẽ được hoàn trả hoặc trừ vào giao dịch.

- Nếu giá cổ phiếu giảm quá sâu và bạn không bổ sung tiền ký quỹ theo yêu cầu, công ty chứng khoán có quyền bán cổ phiếu của bạn để thu hồi khoản tiền đã ký quỹ.

Ở đây, khoản tiền ký quỹ được gửi cho bên thứ ba (công ty chứng khoán) và giữ lại để đảm bảo giao dịch diễn ra an toàn.

Thông thường, hình thức ký quỹ thường xuất hiện trong các dự án đầu tư kinh doanh, chứng khoán. Về phía bên ký quỹ, đây là một hình thức huy động vốn, sử dụng đòn bẩy tài chính để duy trì hoạt động và tăng hiệu quả sinh lời.

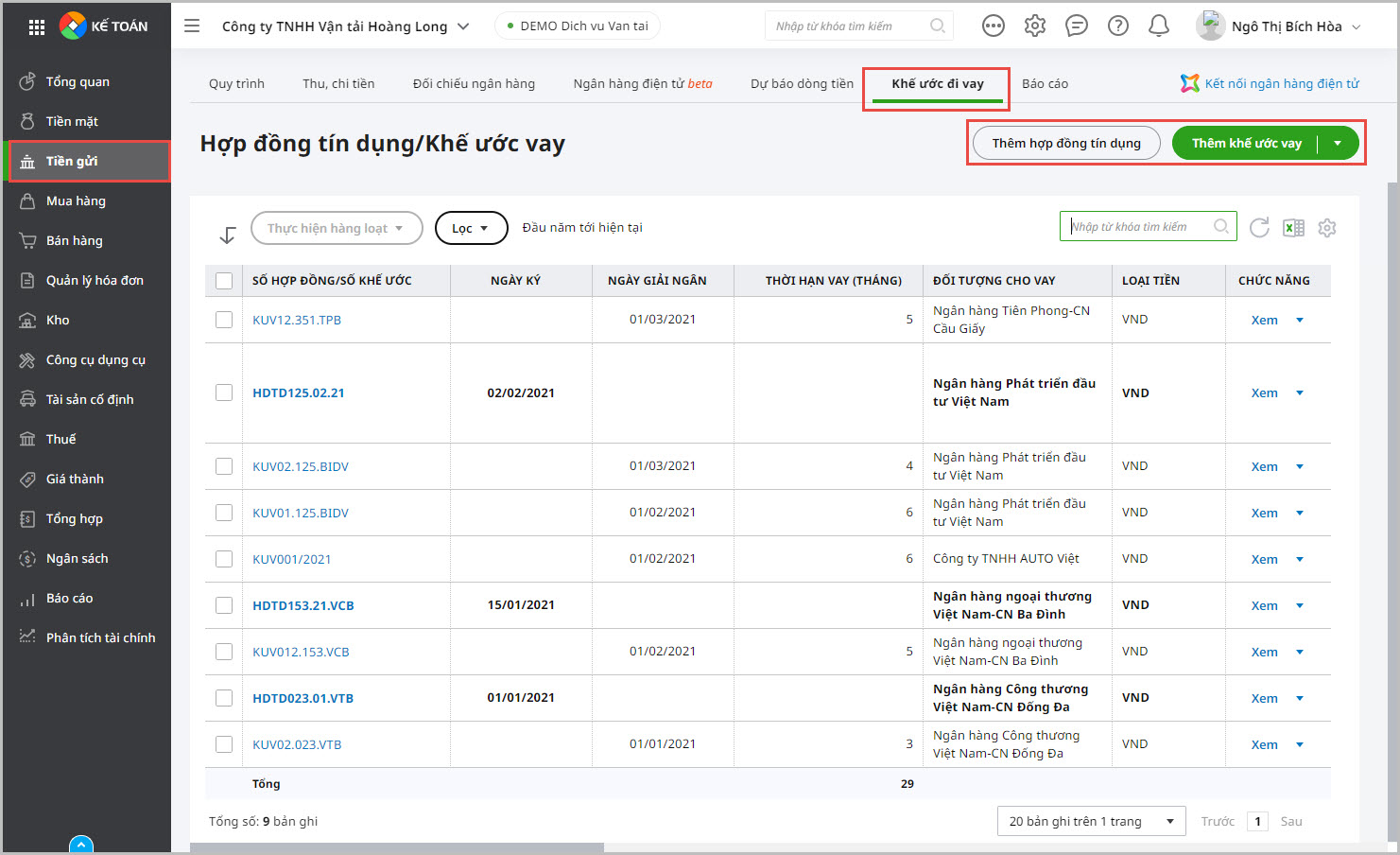

Khi các doanh nghiệp thực hiện ký quỹ với ngân hàng để nhận lại một khoản vay hay một hợp đồng tín dụng, cần theo dõi các khoản vay một cách chặt chẽ để chuẩn bị kế hoạch dòng tiền khi đến kỳ trả nợ. Phần mềm kế toán như MISA SME, MISA AMIS Kế toán là một trong số ít những phần mềm thế hệ mới đã cung cấp tính năng quản lý khế ước vay chi tiết, thông minh theo từng bên cho vay, HĐ tín dụng, hạn trả nợ,… Ngoài ra MISA AMIS Kế toán còn cung cấp rất nhiều tính năng cảnh báo thông minh khác và rất nhiều tính năng hữu ích cho cả người làm kế toán và chủ doanh nghiệp:

1.2. Tài khoản ký quỹ là gì?

Căn cứ theo khoản 17 Điều 3 Nghị định 158/2020/NĐ-CP thì:

Tài khoản ký quỹ bù trừ (hay còn được gọi tắt là tài khoản ký quỹ) là tài khoản được mở cho nhà đầu tư, thành viên bù trừ để quản lý vị thế, tài sản ký quỹ và thanh toán giao dịch chứng khoán phái sinh.

1.3. Tiền gửi kỹ quỹ là gì?

Tiền gửi ký quỹ là khoản tiền được sử dụng để thực hiện hoạt động ký quỹ được gửi vào tài khoản phong tỏa tại tổ chức tín dụng theo thỏa thuận hoặc do bên có quyền chỉ định để bảo đảm thực hiện nghĩa vụ.

Cụ thể, căn cứ vào Điều 39 Nghị định 21/2021/NĐ-CP quy định như sau:

| Việc gửi, thanh toán tiền được dùng để ký quỹ: 1. Khoản tiền được dùng để ký quỹ (sau đây gọi là tiền ký quỹ) được gửi vào tài khoản phong tỏa tại tổ chức tín dụng theo thỏa thuận hoặc do bên có quyền chỉ định để bảo đảm thực hiện nghĩa vụ. 2. Tiền ký quỹ và việc ký quỹ một lần hoặc nhiều lần do các bên thỏa thuận hoặc pháp luật quy định. 3. Trường hợp nghĩa vụ được bảo đảm bị vi phạm thì tiền ký quỹ được dùng để thanh toán nghĩa vụ, bồi thường thiệt hại sau khi trừ phí dịch vụ (sau đây gọi là thanh toán nghĩa vụ). |

1.4. Kỹ quỹ trong chứng khoán là gì?

Căn cứ theo khoản 10 Điều 2 Thông tư 120/2020/TT-BTC có quy định như sau:

Giao dịch ký quỹ tại công ty chứng khoán (sau đây gọi là giao dịch ký quỹ) là giao dịch mua chứng khoán có sử dụng tiền vay của công ty chứng khoán, trong đó chứng khoán có được từ giao dịch này và các chứng khoán khác được giao dịch ký quỹ của nhà đầu tư được sử dụng làm tài sản bảo đảm cho khoản vay trên.

Tức là trong chứng khoán, ký quỹ là một trong những điểm khác biệt giữa giao dịch chứng khoán phái sinh so với giao dịch cổ phiếu. Ký quỹ trong chứng khoán là việc nhà đầu tư gửi một khoản tiền hoặc chứng khoán được chấp nhận ký quỹ để đảm bảo nghĩa vụ thanh toán giao dịch chứng khoán phái sinh. Tỷ lệ ký quỹ ban đầu sẽ nêu rõ nhà đầu tư phải ký quỹ bao nhiêu phần trăm giá trị hợp đồng trước khi tham gia giao dịch chứng khoán phái sinh.

Giao dịch ký quỹ về bản chất là sử dụng đòn bẩy trong hoạt động đầu tư chứng khoán, nếu hoạt động đầu tư thu hiệu quả thì mức sinh lời này có thể tăng lên nhiều lần so với việc chỉ sử dụng vốn của mình.

Xem thêm: Đòn bẩy tài chính là gì

2. Cách hình thức kỹ quỹ phổ biến hiện nay

Hiện nay, có 5 loại hình ký quỹ phổ biến, mỗi loại có một ý nghĩa khác nhau. Tìm hiểu chi tiết về các loại trong phần dưới đây.

2.1. Ký quỹ bảo lãnh

Ký quỹ bảo lãnh là việc đảm bảo thanh toán cho chứng thư do ngân hàng phát hành. Ngân hàng sẽ thực hiện thanh toán cho bên thụ hưởng khoản đền bù ghi trong giấy bảo lãnh trong trường hợp đối tác không thực hiện được trách nhiệm của mình theo quy định tại hợp đồng.

Hiểu đơn giản, ký quỹ bảo lãnh là việc ngân hàng đảm bảo thanh toán số tiền trong phạm vi cho bên thụ hưởng theo đúng quy định được ghi ở giấy bảo lãnh khi các hoạt động trong hợp đồng không được thực hiện.

2.2. Ký quỹ L/C

L/C viết tắt của Letter of credit, tạm dịch là “thư tín dụng” là hình thức giao dịch giữa người mua và người bán thông qua một đơn vị trung gian đó là ngân hàng. Tại đây, L/C giống như bức thư do ngân hàng lập theo yêu cầu chung bao gồm các thỏa thuận, cam kết về thanh toán hàng hóa cho bên xuất khẩu.

Khi L/C được phát hành, nhà xuất khẩu phải thực hiện hoàn thành các nghĩa vụ được quy định trong thư tín dụng.

Đọc thêm: Cách hạch toán lãi tiền gửi ngân hàng tại doanh nghiệp

2.2. Ký quỹ vào mục kinh doanh đa ngành nghề

Ký quỹ vào mục kinh doanh đa ngành nghề là hình thức để chứng minh cho ngân hàng thấy doanh nghiệp có khả năng tài chính để hoạt động, tránh tình huống bị phá sản trong tương lai. Hiểu theo một nghĩa đơn giản thì đây là hình thức đảm bảo duy trì một lượng tiền tối thiểu khi thực hiện hoạt động kinh doanh, đảm bảo khả năng hoạt động lâu dài.

Đặc điểm của ký quỹ vào mục kinh doanh đa ngành nghề là:

-

- Tài sản của doanh nghiệp sẽ được gửi ký quỹ làm thẻ tại Ngân hàng.

- Tiền ký quỹ có tính lãi suất.

- Không được rút tiền ký quỹ cho đến khi thẻ hết hiệu lực/ không sử dụng thẻ nữa.

2.3. Ký quỹ để được phép hoạt động đối với một số ngành nghề

Theo quỹ định của pháp luật thì hiện có 104 ngành nghề yêu cầu vốn pháp định, ký quỹ tại ngân hàng để được phép hoạt động trong các ngành nghề này. Mức ký quỹ theo từng ngành nghề là khác nhau. Hoạt động này nhằm mục đích đảm bảo quyền lợi, tài sản của doanh nghiệp không bị thất thoát trong quá trình sử dụng.

Tải ngay: Danh mục 104 ngành nghề yêu cầu vốn pháp định, ký quỹ

2.4. Ký quỹ thực hiện nghiệp vụ forward tại ngân hàng

Giao dịch Forward, hay còn gọi là giao dịch hối đoái kỳ hạn, là một hợp đồng mua bán ngoại tệ vào một ngày xác định trong tương lai. Để đảm bảo thực hiện hợp đồng, cả người mua và người bán thường phải đặt ký quỹ. Nhiều ngân hàng hiện nay cung cấp dịch vụ này, một số ngân hàng còn áp dụng các hình thức ký quỹ khác nhau.

3. Đặc điểm của giao dịch ký quỹ

Hình thức giao dịch ký quỹ sẽ có những điểm chung như sau:

- Sử dụng loại tiền VNĐ hoặc các ngoại tệ phổ biến như USD, EUR, GBP trong giao dịch ký quỹ;

- Số dư tối thiểu tùy thuộc vào loại hình ký quỹ;

- Lãi suất áp dụng cho tiền gửi ký quỹ có thể tính theo có kỳ hạn hoặc không kỳ hạn.

Quá trình thực hiện giao dịch ký quỹ luôn có sự tham gia của 3 bên liên quan, bao gồm:

- Bên ký quỹ: Doanh nghiệp, tổ chức có tài sản ký quỹ;

- Tổ chức tín dụnng: Ngân hàng hoặc tổ chức tín dụng nhận tài sản ký quỹ;

- Bên có quyền được nhận thanh toán, bồi thường thiệt hại từ ngân hàng hoặc các tổ chức tín dụng (bên nhận ký quỹ) khi có sự cố xảy ra, thường sẽ là đối tác kinh doanh của bên ký quỹ.

4. Quyền và nghĩa vụ của các bên trong giao dịch ký quỹ

4.1. Quyền và nghĩa vụ của tổ chức tín dụng ký quỹ

Căn cứ theo khoản 1 Điều 40 Nghị định 21/2021/NĐ-CP, tổ chức tín dụng nơi ký quỹ có quyền, nghĩa vụ sau đây:

|

Như vậy, khi ngân hàng nhận được khoản tiền ký quỹ của bên ký quỹ, ngân hàng phát sinh trách nhiệm bảo quản tài sản, thanh toán nghĩa vụ cho các bên có quyền,… Vì vậy, ngân hàng có quyền yêu cầu bên ký quỹ thanh toán phí dịch vụ ký quỹ theo quy định của ngân hàng.

4.2. Quyền và nghĩa vụ của bên ký quỹ

Căn cứ theo khoản 2 Điều 40 Nghị định 21/2021/NĐ-CP quy định bên ký quỹ sẽ có quyền và nghĩa vụ sau:

|

4.3. Quyền và nghĩa vụ của bên có quyền trong ký quỹ

Căn cứ theo khoản 3 Điều 40 Nghị định 21/2021/NĐ-CP, bên có quyền trong ký quỹ có quyền, nghĩa vụ sau đây:

- Thỏa thuận với tổ chức tín dụng nơi ký quỹ về điều kiện thanh toán theo đúng cam kết với bên có quyền;

- Yêu cầu tổ chức tín dụng nơi ký quỹ hoàn trả tiền ký quỹ theo quy định tại điểm d khoản 1 Điều này; được trả lãi trong trường hợp có thỏa thuận với tổ chức tín dụng nơi ký quỹ;

- Rút bớt, bổ sung tiền ký quỹ hoặc đưa tiền ký quỹ tham gia giao dịch dân sự khác trong trường hợp bên có quyền đồng ý;

- Nộp đủ tiền ký quỹ tại tổ chức tín dụng nơi ký quỹ;

- Quyền, nghĩa vụ khác theo thỏa thuận hoặc do Bộ luật Dân sự, luật khác liên quan quy định.

5. Thanh toán tiền ký quỹ như thế nào?

Căn cứ theo quy định tại khoản 2 Điều 330 Bộ luật Dân sự 2015 thì:

Trường hợp bên có nghĩa vụ không thực hiện hoặc thực hiện không đúng nghĩa vụ thì bên có quyền được tổ chức tín dụng nơi ký quỹ thanh toán, bồi thường thiệt hại do bên có nghĩa vụ gây ra, sau khi trừ chi phí dịch vụ.

Tức là, thanh toán ký quỹ theo quy định nghĩa là bên có nghĩa vụ không thực hiện hoặc thực hiện không đúng nghĩa vụ thì bên có quyền được tổ chức tín dụng nơi ký quỹ thanh toán, bồi thường thiệt hại do bên có nghĩa vụ gây ra, sau khi trừ chi phí dịch vụ.

6. Ký quỹ hạch toán như thế nào?

6.1. Nguyên tắc kế toán hạch toán ký quỹ

Căn cứ theo khoản 1 điều 49 Thông tư 200/2014/TT-BTC quy định về nguyên tắc kế toán khi hạch toán tài khoản 244 – Cầm cố, thế chấp, ký quỹ, ký cược như sau:

a) Tài khoản này dùng để phản ánh số tiền hoặc giá trị tài sản mà doanh nghiệp đem đi cầm cố, thế chấp, ký quỹ, ký cược tại các doanh nghiệp, tổ chức khác trong các quan hệ kinh tế theo quy định của pháp luật.

b) Các khoản tiền, tài sản đem cầm cố, thế chấp ký quỹ, ký cược phải được theo dõi chặt chẽ và kịp thời thu hồi khi hết thời hạn cầm cố, thế chấp, ký quỹ, ký cược. Trường hợp các khoản ký quỹ, ký cược doanh nghiệp được quyền nhận lại nhưng quá hạn thu hồi thì doanh nghiệp được trích lập dự phòng như đối với các khoản nợ phải thu khó đòi.

c) Doanh nghiệp phải theo dõi chi tiết các khoản cầm cố, thế chấp ký cược, ký quỹ theo từng loại, từng đối tượng, kỳ hạn, nguyên tệ.

d) Đối với tài sản đưa đi cầm cố, thế chấp, ký quỹ, ký cược được phản ánh theo giá đã ghi sổ kế toán. Khi xuất tài sản phi tiền tệ mang đi cầm cố, thế chấp, ký quỹ, ký cược ghi theo giá nào thì khi thu về ghi theo giá đó.

- Trường hợp có các khoản ký cược, ký quỹ bằng tiền hoặc tương đương tiền được quyền nhận lại bằng ngoại tệ thì phải đánh giá lại theo tỷ giá giao dịch thực tế tại thời điểm lập Báo cáo tài chính.

- Các tài sản thế chấp bằng giấy chứng nhận quyền sở hữu (ví dụ như bất động sản) thì không ghi giảm tài sản mà theo dõi chi tiết trên sổ kế toán (chi tiết tài sản đang thế chấp) và thuyết minh trên Báo cáo tài chính.

6.2. Phương pháp hạch toán kỹ quỹ theo thông tư 200

Căn cứ theo khoản 3 điều 49 Thông tư 200/2014/TT-BTC quy định về phương pháp kế toán các giao dịch kinh tế chủ yếu của tài khoản 244 – Cầm cố, thế chấp, ký quỹ, ký cược như sau:

a) Dùng tiền mặt, hoặc tiền gửi ngân hàng để ký cược, ký quỹ, ghi:

Nợ TK 244 – Cầm cố, thế chấp, ký quỹ, ký cược

Có các TK 111, 112.

b) Trường hợp dùng tài sản cố định để cầm cố, ghi:

Nợ TK 244 – Cầm cố, thế chấp, ký quỹ, ký cược (giá trị còn lại)

Nợ TK 214 – Hao mòn tài sản cố định (giá trị hao mòn)

Có các TK 211, 213 (nguyên giá).

Trường hợp thế chấp bằng giấy tờ (giấy chứng nhận sở hữu nhà đất, tài sản) thì không phản ánh trên tài khoản này mà chỉ theo dõi trên sổ chi tiết.

c) Khi mang tài sản khác đi cầm cố, thế chấp, ghi:

Nợ TK 244 – Cầm cố, thế chấp, ký quỹ, ký cược (chi tiết theo từng khoản)

Có các TK 152, 155, 156,…

d) Khi nhận lại tài sản cầm cố hoặc tiền ký quỹ, ký cược:

– Nhận lại số tiền ký quỹ, ký cược, ghi:

Nợ các TK 111, 112

Có TK 244 – Cầm cố, thế chấp, ký quỹ, ký cược.

– Nhận lại tài sản cố định cầm cố, thế chấp, ghi:

Nợ các TK 211, 213 (nguyên giá khi đưa đi cầm cố)

Có TK 244 – Cầm cố, thế chấp, ký quỹ, ký cược (giá trị còn lại)

Có TK 214 – Hao mòn tài sản cố định (giá trị hao mòn).

– Khi nhận lại tài sản khác mang đi cầm cố, thế chấp, ghi:

Nợ các TK 152, 155, 156,…

Có TK 244 – Cầm cố, thế chấp, ký quỹ, ký cược (chi tiết từng khoản).

đ) Trường hợp doanh nghiệp không thực hiện đúng những cam kết, bị phạt vi phạm hợp đồng trừ vào tiền ký quỹ, ký cược, ghi:

Nợ TK 811 – Chi phí khác (số tiền bị trừ)

Có TK 244 – Cầm cố, thế chấp, ký quỹ, ký cược.

e) Trường hợp sử dụng khoản ký cược, ký quỹ thanh toán cho người bán, ghi:

Nợ TK 331 – Phải trả cho người bán

Có TK 244 – Cầm cố, thế chấp, ký quỹ, ký cược.

g) Khi lập Báo cáo tài chính, nếu các khoản ký cược, ký quỹ được quyền nhận lại có gốc ngoại tệ, kế toán phải đánh giá theo tỷ giá giao dịch thực tế tại thời điểm lập Báo cáo tài chính:

– Nếu tỷ giá ngoại tệ tăng so với tỷ giá Đồng Việt Nam, ghi:

Nợ TK 244 – Cầm cố, thế chấp, ký quỹ, ký cược

Có TK 413 – Chênh lệch tỷ giá hối đoái (4131).

– Nếu tỷ giá ngoại tệ giảm so với tỷ giá Đồng Việt Nam, ghi:

Nợ TK 413 – Chênh lệch tỷ giá hối đoái (4131)

Có TK 244 – Cầm cố, thế chấp, ký quỹ, ký cược.

Kết luận

Như vậy, trên đây MISA AMIS đã tổng hợp và giải đáp các thông tin chi tiết về kỹ quỹ là gì và các vấn đề có liên quan đến ý quỹ. Để giúp kế toán đơn giản và chính xác hơn trong các nghiệp vụ liên quan đến ký quỹ nói riêng và công tác kế toán nói chung, việc sử dụng các công cụ quản lý tự động được xem là giải pháp hiệu quả hiện nay.

Các phần mềm như phần mềm kế toán online MISA AMIS giúp kế toán hạn chế tối đa các sai sót trong công tác hạch toán kế toán, đồng thời tiết kiệm thời gian và công sức của kế toán viên một cách hiệu quả so với việc thực hiện các thao tác thủ công như trước đây.

Phần mềm kế toán online MISA AMIS cho phép kế toán doanh nghiệp thực hiện các nghiệp vụ liên quan đến quản lý khế ước vay nhanh chóng, chính xác:

- Theo dõi và phân loại các Hợp đồng tín dụng/Khế ước vay một cách hợp lý, khoa học.

- Tự động tính toán nợ gốc, lãi vay đến hạn trả của từng khế ước vay.

- Tự động theo dõi thời hạn thanh toán và nhắc nhở để người dùng nắm được khi đến hạn phải thanh toán của từng khế ước vay.

Tham khảo ngay phần mềm kế toán online MISA AMIS để quản lý công tác tài chính – kế toán hiệu quả hơn!

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/