Trong quá trình hoạt động sản xuất kinh doanh, doanh nghiệp có thể phát sinh các khoản tiền phạt do vi phạm hợp đồng, vi phạm quy định hành chính hoặc vi phạm nghĩa vụ với người lao động. Các khoản tiền phạt này không chỉ làm giảm lợi nhuận mà còn ảnh hưởng đến uy tín và hình ảnh doanh nghiệp.

Vì vậy, kế toán doanh nghiệp cần xác định đúng bản chất từng khoản tiền phạt, hạch toán đúng tài khoản kế toán, đồng thời phân biệt rõ chi phí được trừ và không được trừ khi tính thuế thu nhập doanh nghiệp (TNDN) theo quy định hiện hành.

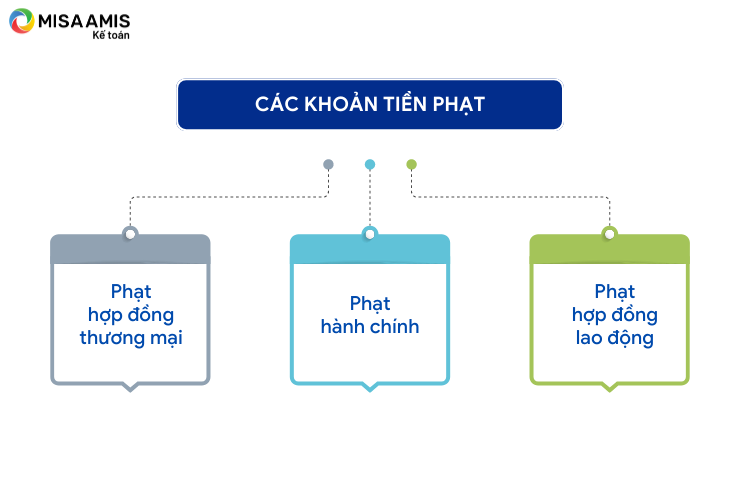

1. Phân loại các khoản tiền phạt trong doanh nghiệp

Dựa vào mối quan hệ giữa các đối tượng và mức độ phổ biến, có thể phân chia các khoản tiền phạt thành 3 loại như hình dưới đây:

-

-

Các khoản tiền phạt

-

- Phạt hợp đồng thương mại: Phát sinh giữa doanh nghiệp với các tổ chức, cá nhân khác trong quá trình giao dịch kinh doanh.

- Phạt vi phạm hành chính: Phát sinh giữa doanh nghiệp và cơ quan quản lý nhà nước có thẩm quyền.

- Phạt hợp đồng lao động:Phát sinh giữa doanh nghiệp và người lao động trong quá trình thực hiện hợp đồng lao động.

Việc phân loại đúng giúp kế toán hạch toán chính xác và xác định nghĩa vụ thuế phù hợp.

2. Hạch toán đối với các khoản phạt hợp đồng thương mại

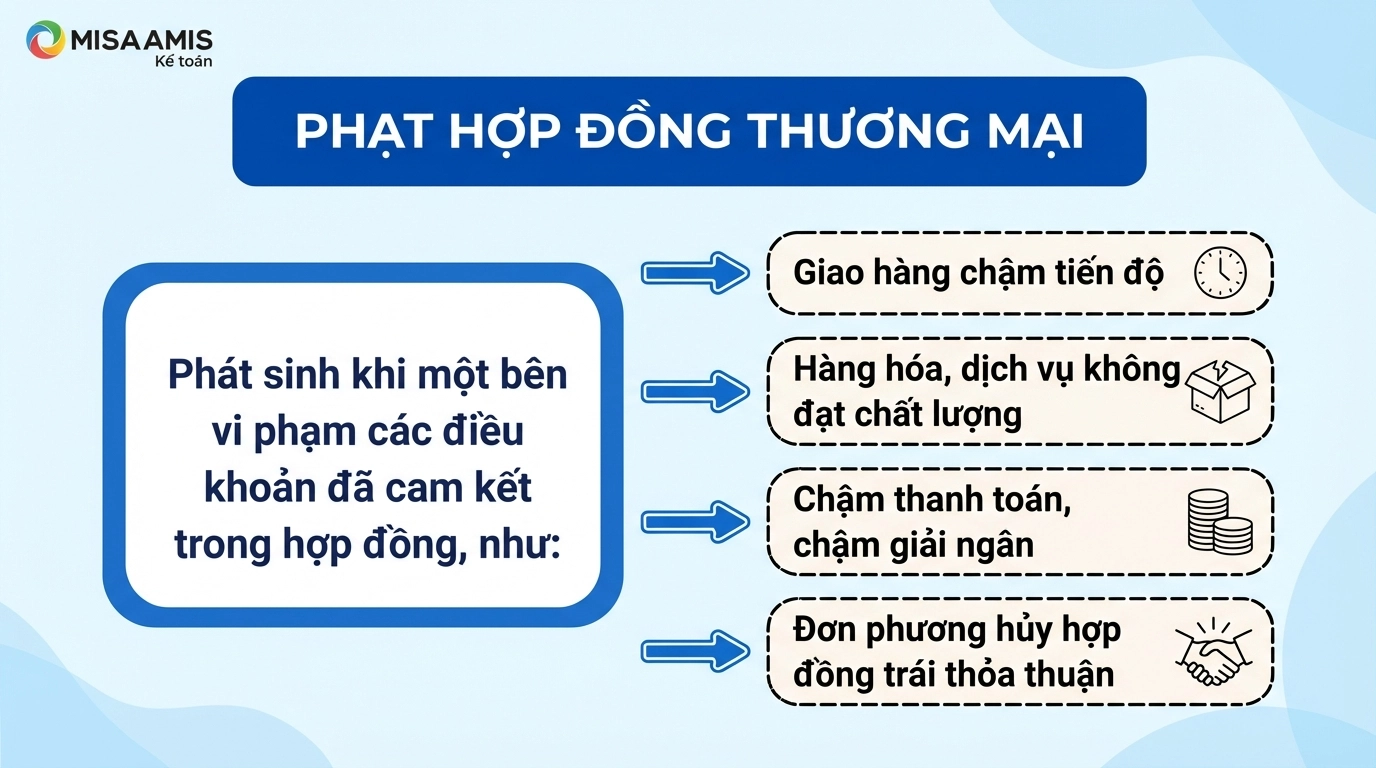

Phạt hợp đồng thương mại phát sinh khi một bên vi phạm các điều khoản đã cam kết trong hợp đồng, như:

- Giao hàng chậm tiến độ;

- Hàng hóa, dịch vụ không đạt chất lượng;

- Chậm thanh toán, chậm giải ngân;

- Đơn phương hủy hợp đồng trái thỏa thuận.

Căn cứ quy định về kế toán chi phí khác tại Thông tư 99/2025/TT-BTC, kế thừa nội dung của Thông tư 200/2014/TT-BTC, khoản tiền phạt vi phạm hợp đồng thương mại được ghi nhận là chi phí khác của doanh nghiệp.

- Khi có một trong những tình huống trên xảy ra, căn cứ vào biên bản làm việc giữa 2 bên, kế toán của bên vi phạm sẽ phải hạch toán khoản tiền phạt này là chi phí trong kỳ theo bút toán sau:

Nợ TK 811 – Chi phí khác

Có các TK 111, 112 – Tiền mặt, tiền gửi ngân hàng (Trường hợp thanh toán ngay)

hoặc Có TK 338 – Phải trả, phải nộp khác (Trường hợp chưa thanh toán ngay)

Ví dụ 1: Hạch toán tiền phạt vi phạm hợp đồng thương mại do giao hàng chậm

Ngày 15/07/2025, Doanh nghiệp A ký hợp đồng cung cấp văn phòng phẩm cho Doanh nghiệp B với tổng giá trị hợp đồng là 500 triệu đồng. Điều khoản trong hợp đồng ghi rõ đến ngày 31/07/2025, Doanh nghiệp A phải giao hàng cho Doanh nghiệp B tại kho của Doanh nghiệp B đủ số lượng, đảm bảo chất lượng như cam kết.

Tuy nhiên, do quá tải công suất nên Doanh nghiệp A giao hàng cho Doanh nghiệp B chậm 10 ngày. Theo quy định của hợp đồng, nếu bên A giao hàng chậm cho bên B thì phải chịu mức phạt là 10% hợp đồng (50 triệu).

Căn cứ biên bản làm việc giữa hai bên, Doanh nghiệp A chấp nhận bồi thường cho Doanh nghiệp B theo đúng quy định của hợp đồng. Tại thời điểm lập biên bản:

- Doanh nghiệp A ghi nhận một khoản phải trả;

- Doanh nghiệp B ghi nhận một khoản phải thu tương ứng số tiền phạt.

Trong trường hợp này, kế toán Doanh nghiệp A phải hạch toán như sau:

Nợ TK 811: 50.000.000 đồng

Có TK 3388: 50.000.000 đồng (Thanh toán ngay thì hạch toán Có TK 111,112)

Xem thêm: Các bút toán hạch toán nghiệp vụ mua hàng, bán hàng trong doanh nghiệp thương mại

Ví dụ 2: Hạch toán tiền phạt chậm thanh toán theo hợp đồng vay vốn

Doanh nghiệp A có nhu cầu nhập một lô hàng trị giá 10 tỷ đồng. Theo hợp đồng mua bán:

- Thanh toán 50% ngay sau khi ký hợp đồng;

- Thanh toán 50% còn lại sau khi nhận hàng và đầy đủ chứng từ.

Để đáp ứng nhu cầu vốn, Doanh nghiệp A ký hợp đồng vay ngân hàng thương mại 10 tỷ đồng, thời hạn vay 12 tháng kể từ lần giải ngân đầu tiên. Theo hợp đồng vay, đến ngày 31/07/2025, Doanh nghiệp A phải thanh toán cả gốc và lãi vay với tổng số tiền là 10.950.000.000 đồng.

Tuy nhiên, đến hạn thanh toán, Doanh nghiệp A không đủ khả năng chi trả. Theo điều khoản hợp đồng vay, doanh nghiệp phải chịu tiền phạt chậm trả căn cứ vào số dư nợ và thời gian quá hạn.

Đến ngày 31/08/2025, Doanh nghiệp A thanh toán cho ngân hàng tổng số tiền là 11.050.000.000 đồng. Trong đó tiền phạt là 100 triệu đồng.

Vậy kế toán Doanh nghiệp A phải hạch toán khoản tiền phạt chậm trả này như sau:

Nợ TK 811: 100.000.000 đồng

Có TK 112: 100.000.000 đồng

Lưu ý khi phát sinh phạt hợp đồng giữa các doanh nghiệp có quan hệ liên kết

Hai ví dụ trên đều phát sinh giữa doanh nghiệp với tổ chức bên ngoài. Tuy nhiên, trong thực tế, các khoản phạt hợp đồng cũng có thể phát sinh giữa:

- Công ty mẹ và công ty con;

- Các công ty con trong cùng một tập đoàn;

- Doanh nghiệp và chi nhánh hạch toán độc lập.

Xét về quan hệ pháp lý, các đơn vị này vẫn được coi là pháp nhân độc lập (trừ chi nhánh phụ thuộc nhưng vẫn thực hiện kê khai, nộp thuế riêng). Do đó:

- Hợp đồng giao dịch giữa các đơn vị này được xem như hợp đồng kinh tế thông thường;

- Khi phát sinh tiền phạt vi phạm hợp đồng, kế toán vẫn hạch toán tương tự như giao dịch với bên ngoài;

- Khoản tiền phạt được ghi nhận vào TK 811 – Chi phí khác, không phân biệt đối tác có quan hệ liên kết hay không.

Xem thêm: Kế toán khoản đầu tư vào đơn vị khác: công ty mẹ đầu tư vào công ty con

2. Hạch toán đối với các khoản phạt hành chính

2.1. Bản chất các khoản phạt vi phạm hành chính

Trong thực tế, các khoản phạt vi phạm hành chính là nhóm khoản phạt phát sinh phổ biến nhất trong doanh nghiệp. Tuy nhiên, không ít kế toán vẫn hạch toán sai bản chất hoặc nhầm lẫn giữa chi phí kế toán và chi phí được trừ khi tính thuế TNDN đối với các khoản tiền phạt này.

Phạt vi phạm hành chính phát sinh khi doanh nghiệp có hành vi không tuân thủ các quy định của pháp luật do cơ quan nhà nước có thẩm quyền ban hành. Khi đó, doanh nghiệp sẽ bị xử phạt theo chế tài tương ứng với hành vi vi phạm.

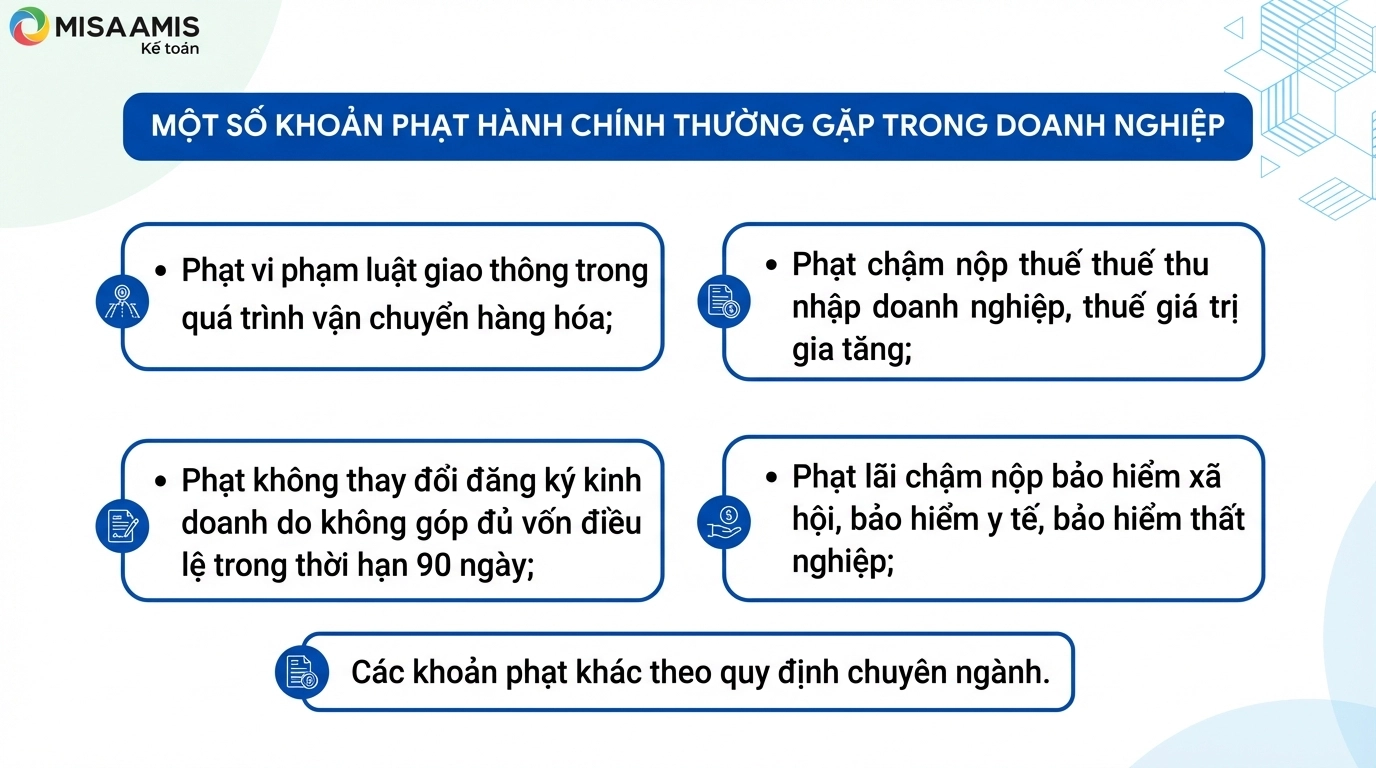

Một số khoản phạt hành chính thường gặp trong doanh nghiệp gồm:

- Phạt vi phạm luật giao thông trong quá trình vận chuyển hàng hóa;

- Phạt chậm nộp thuế thuế thu nhập doanh nghiệp, thuế giá trị gia tăng;

- Phạt không thay đổi đăng ký kinh doanh do không góp đủ vốn điều lệ trong thời hạn 90 ngày;

- Phạt lãi chậm nộp bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp;

- Các khoản phạt khác theo quy định chuyên ngành.

2.2. Cơ quan có thẩm quyền xử phạt

Các khoản phạt vi phạm hành chính có thể được ban hành bởi nhiều cơ quan quản lý nhà nước khác nhau, tùy theo lĩnh vực hoạt động của doanh nghiệp, bao gồm:

- Cơ quan thuế, hải quan;

- Ủy ban Chứng khoán Nhà nước;

- Sở Kế hoạch và Đầu tư;

- Cơ quan bảo hiểm xã hội;

- Các cơ quan quản lý chuyên ngành như: Sở Y tế, Ngân hàng Nhà nước, Sở Tài nguyên và Môi trường, Sở Giao thông Vận tải, …

2.3. Cách hạch toán kế toán các khoản phạt hành chính

Căn cứ quy định về hạch toán chi phí khác tại Thông tư 99/2025/TT-BTC (kế thừa và không thay đổi so với Thông tư 200/2014/TT-BTC), khi doanh nghiệp nhận được biên bản hoặc quyết định xử phạt vi phạm hành chính, kế toán thực hiện hạch toán như sau:

Khi nhận được biên bản, quyết định xử phạt, kế toán căn cứ vào đó để hạch toán kế toán:

Nợ TK 811 – Chi phí khác

Có các TK 111, 112 – Tiền mặt, tiền gửi ngân hàng

hoặc Có TK 333 – Thuế và các khoản phải nộp Nhà nước (3339)

hoặc Có TK 3388 – Phải trả khác

Hiện nay, các doanh nghiệp ưu tiên sử dụng phần mềm công nghệ hỗ trợ như phần mềm kế toán online MISA AMIS để tránh các trường hợp phạt hành chính vì chậm nộp thuế, bảo hiểm,… Bởi lẽ AMIS Kế toán có tính năng giúp nghiệp vụ quản lý thuế đơn giản, chính xác và hiệu quả hơn:

- Tự động lập Tờ khai thuế GTGT theo tháng/ quý, Tờ khai thuế TNDN tạm tính, Tờ khai quyết toán thuế TNDN,… các phụ lục kèm theo tờ khai và báo cáo thuế có mã vạch.

- Tự động khấu trừ thuế GTGT đầu vào, đầu ra để xác định số thuế phải nộp hay được hoàn lại.

- Tích hợp dịch vụ kê khai thuế MTAX.VN, giúp Kế toán nộp trực tiếp tờ khai đã lập trên phần mềm. Đồng thời, doanh nghiệp có thể xuất khẩu tờ khai ra định dạng xml để nộp qua cổng nhận tờ khai của cơ quan thuế.

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn!

2.4. Ví dụ minh họa hạch toán các khoản phạt vi phạm hành chính

Để kế toán doanh nghiệp dễ hình dung và áp dụng đúng trong thực tế, dưới đây là một số ví dụ điển hình về hạch toán các khoản phạt vi phạm hành chính theo Thông tư 99/2025/TT-BTC

Ví dụ 3: Hạch toán tiền phạt vi phạm luật giao thông

Tại ngày 21/08/2021 Doanh nghiệp Vận tải hành khách X có phát sinh tiền phạt vi phạm luật giao thông do chở quá số người theo quy định. Theo biên bản xử phạt thì số tiền phạt doanh nghiệp phải nộp vào ngân sách nhà nước là 5.000.000 đồng.

Kế toán của Doanh nghiệp X sẽ hạch toán như sau:

Nợ TK 811: 5.000.000 đồng

Có TK 3339: 5.000.000 đồng

Ví dụ 4: Hạch toán tiền phạt chậm nộp thuế TNDN

Năm 2021, Doanh nghiệp Y bị cơ quan thuế thanh tra, kiểm tra quyết toán thuế giai đoạn 2017–2020. Sau kiểm tra, cơ quan thuế ban hành quyết định:

- Truy thu thêm thuế TNDN: 100.000.000 đồng

- Phạt chậm nộp thuế: 10.000.000 đồng

Nguyên nhân là trong giai đoạn từ năm 2017 đến 2019, doanh nghiệp kê khai giảm chi phí được trừ khi tính thuế TNDN.

Vậy khi nhận được quyết định xử phạt này, kế toán của Doanh nghiệp Y hạch toán tiền phạt chậm nộp như sau:

Nợ TK 811: 10.000.000 đồng

Có TK 3339: 10.000.000 đồng

Lưu ý: Kế toán cần phân biệt giữa tiền thuế thu nhập doanh nghiệp nộp thêm và tiền phạt chậm nộp trong quyết định xử phạt của cơ quan thuế, tính chất cũng như cách hạch toán 2 khoản này hoàn toàn khác nhau. Kế toán có thể tham khảo các công văn hướng dẫn hạch toán truy thuế và tiền phạt chậm nộp sau:

- Công văn số 1287/CT-TTHT ngày 29/05/2015 của Cục Thuế tỉnh Thái Bình

- Công văn số 927/CT-TTHT ngày 26/03/2015 của Cục Thuế tỉnh Hải Dương

- Công văn số 3111/CT-TTHT ngày 13/08/2014 của Cục Thuế tỉnh Nam Định

- Công văn số 13521/CT-TTHT ngày 28/12/2007 của Cục Thuế Tp. Hồ Chí Minh

Ví dụ 5: Hạch toán tiền lãi chậm nộp bảo hiểm xã hội

Doanh nghiệp Z thực hiện đóng BHXH, BHYT, BHTN theo phương thức hàng tháng. Đến hết tháng 6/2021, doanh nghiệp còn nợ:

- BHXH, BHTN: 50.000.000 đồng

- BHYT: 10.000.000 đồng

Theo thông báo kết quả đóng bảo hiểm, tiền lãi chậm nộp tháng 6/2021 là 866.000 đồng.

Căn cứ vào thông báo kết quả đóng bảo hiểm, kế toán hạch toán như sau:

Nợ TK 811: 866.000 đồng

Có TK 3388: 866.000 đồng

Lưu ý: Trường hợp cơ quan bảo hiểm kiểm tra và ra quyết định:

- Truy thu thêm tiền BHXH, BHYT, BHTN → hạch toán như nghĩa vụ bảo hiểm thông thường;

- Tiền lãi chậm nộp → hạch toán tương tự ví dụ trên (TK 811).

Ví dụ 6: Hạch toán tiền phạt vi phạm hành chính trong lĩnh vực chứng khoán

Trong năm 2020, Doanh nghiệp Cổ phần T thực hiện chào bán trái phiếu ra công chúng với tổng giá trị 500 tỷ đồng nhưng không nộp hồ sơ đăng ký với Ủy ban Chứng khoán Nhà nước (UBCKNN) theo quy định.

Ngày 15/07/2021, Doanh nghiệp T nhận được Quyết định số 123 của UBCKNN, xử phạt vi phạm hành chính với số tiền 400.000.000 đồng.

Căn cứ theo quyết định nhận được, kế toán Doanh nghiệp T hạch toán khoản tiền phạt này vào chi phí trong năm 2021 như sau:

Nợ TK 811: 400.000.000 đồng

Có TK 3388: 400.000.000 đồng

Lưu ý: Căn cứ vào khoản 2 Điều 10 Nghị định 320/2025/NĐ-CP quy định như sau”

“Các khoản tiền phạt về vi phạm hành chính bao gồm: Vi phạm luật giao thông, vi phạm quy định đăng ký kinh doanh, vi phạm quy định kế toán, vi phạm pháp luật về thuế bao gồm cả tiền chậm nộp thuế theo quy định của Luật Quản lý thuế và các khoản phạt về vi phạm hành chính khác theo quy định của pháp luật..”

3. Hạch toán đối với các khoản phạt hợp đồng lao động

Trong quá trình quản lý nhân sự, doanh nghiệp có thể phát sinh các khoản phạt, bồi thường hợp đồng lao động khi vi phạm nghĩa vụ theo hợp đồng hoặc theo quy định của Bộ luật Lao động. Các khoản này thường phát sinh khi doanh nghiệp:

- Đơn phương chấm dứt hợp đồng lao động trái pháp luật;

- Vi phạm các điều khoản đã thỏa thuận, dẫn đến việc chấm dứt hợp đồng trước thời hạn;

- Không đảm bảo quyền và lợi ích hợp pháp của người lao động theo quy định pháp luật.

Khi đó, doanh nghiệp có trách nhiệm bồi thường cho người lao động theo nội dung hợp đồng lao động và các quy định pháp luật hiện hành nhằm bảo vệ quyền lợi của người lao động.

3.1. Bản chất khoản phạt, bồi thường hợp đồng lao động

Khoản tiền phạt, bồi thường hợp đồng lao động là nghĩa vụ tài chính phát sinh ngoài hoạt động sản xuất – kinh doanh thông thường, do hành vi vi phạm pháp luật lao động của doanh nghiệp.

Về mặt kế toán, các khoản này được xác định là chi phí khác.

3.2. Cách hạch toán kế toán khoản phạt hợp đồng lao động

Căn cứ quy định về hạch toán chi phí khác tại Thông tư 99/2025/TT-BTC (kế thừa và không thay đổi so với Thông tư 200/2014/TT-BTC), khi phát sinh khoản bồi thường cho người lao động, kế toán ghi nhận:

Bút toán hạch toán:

Nợ TK 811 – Chi phí khác

Có TK 3388 – Phải trả khác (trường hợp chưa chi trả)

Hoặc Có TK 111, 112 – Tiền mặt, tiền gửi ngân hàng (trường hợp đã chi trả)

3.3. Ví dụ minh họa hạch toán phạt hợp đồng lao động

Ví dụ 6: Hạch toán phạt hợp đồng lao động

Chị Nguyễn Thị X là nhân viên kế toán của Doanh nghiệp H. Do có việc gia đình đột xuất, chị X đã xin phép trưởng phòng và giám đốc cho nghỉ 03 tuần và đã được doanh nghiệp chấp thuận.

Sau khi quay lại làm việc, chị X nhận được thông báo của Doanh nghiệp H về việc chấm dứt hợp đồng lao động, với lý do chị nghỉ việc quá lâu và doanh nghiệp đã bố trí người thay thế.

Phân tích pháp lý

- Trong trường hợp này, Doanh nghiệp H đã đơn phương chấm dứt hợp đồng với chị X trái với quy định của pháp luật (theo khoản 2 Điều 37 Bộ luật Lao động số 45/2019/QH14).

- Doanh nghiệp H đã thỏa thuận với chị X về tiền trợ cấp thôi việc và bồi thường dựa trên quy định của pháp luật (theo khoản 3 Điều 41 Bộ luật Lao động số 45/2019/QH14) tổng số tiền là 20.000.000 đồng.

Như vậy, bộ phận kế toán sẽ hạch toán như sau:

Nợ TK 811: 20.000.000

Có TK 3388: 20.000.000 (nếu đã chi trả hạch toán Có TK 111, 112)

Việc xác định chi phí có được trừ khi xác định thuế thu nhập doanh nghiệp hay không tùy thuộc vào từng trường hợp cụ thể, kế toán của doanh nghiệp cần căn cứ vào điều kiện được trừ theo quy định tại Điều 10 Nghị định 320/2025/NĐ-CP để xác định.

4. Các nguyên nhân làm phát sinh các khoản tiền phạt của doanh nghiệp và giải pháp ngăn chặn, hạn chế

Ở các phần trên, bài viết đã hệ thống và hướng dẫn cách hạch toán các khoản tiền phạt mà doanh nghiệp có thể gặp phải, bao gồm phạt hợp đồng thương mại, phạt vi phạm hành chính và phạt hợp đồng lao động. Tuy nhiên, để quản trị tài chính hiệu quả, doanh nghiệp không chỉ dừng lại ở việc hạch toán đúng mà cần nhận diện rõ nguyên nhân phát sinh và xây dựng giải pháp kiểm soát, phòng ngừa.

Về bản chất, các khoản tiền phạt là chi phí phát sinh ngoài kế hoạch, được ghi nhận trực tiếp vào Báo cáo kết quả hoạt động kinh doanh trong năm. Những khoản chi này không chỉ:

- Làm giảm lợi nhuận của doanh nghiệp;

- Ảnh hưởng tiêu cực đến dòng tiền;

- Mà còn có thể làm suy giảm uy tín, hình ảnh và giá trị thương hiệu của doanh nghiệp trong dài hạn.

Do đó, doanh nghiệp cần tiếp cận vấn đề từ góc độ quản trị rủi ro, thay vì chỉ xử lý hậu quả kế toán.

4.1. Đối với các khoản phạt phát sinh từ các giao dịch hợp đồng

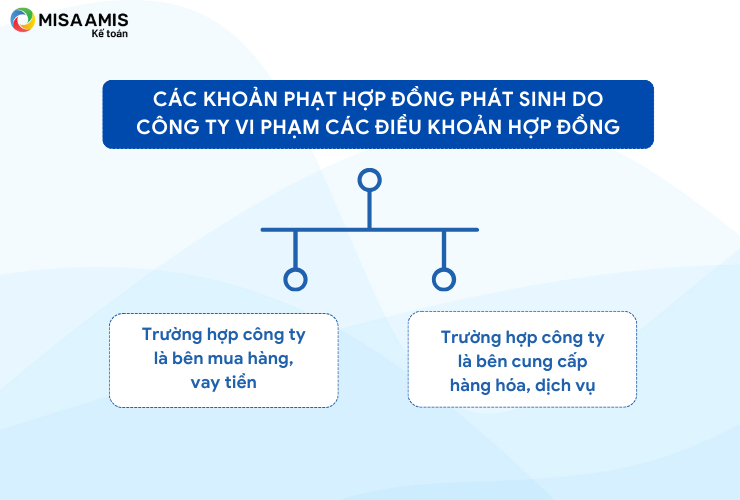

4.1.1. Các trường hợp thường phát sinh phạt hợp đồng

Các khoản phạt hợp đồng phát sinh do doanh nghiệp vi phạm các điều khoản đã thỏa thuận trong hợp đồng như trong hình dưới đây:

-

-

Các khoản phạt hợp đồng phát sinh do doanh nghiệp vi phạm các điều khoản hợp đồng

-

- Trường hợp doanh nghiệp là bên mua hàng, vay tiền: không thanh toán tiền đúng thời hạn hạn, đúng số lượng, đơn phương hủy hợp đồng (mua hàng), thanh toán tiền trước hạn (một số khoản vay)…

- Trường hợp doanh nghiệp là bên cung cấp hàng hóa, dịch vụ: giao hàng hóa, dịch vụ không đúng thời hạn; không đúng số lượng, chủng loại; chất lượng hàng hóa, dịch vụ không đảm bảo yêu cầu; đơn phương hủy hợp đồng…

4.1.2. Nguyên nhân cốt lõi dẫn đến vi phạm hợp đồng

Các vi phạm nêu trên không phát sinh ngẫu nhiên, mà chủ yếu xuất phát từ nội tại của doanh nghiệp, tập trung ở ba nhóm nguyên nhân chính:

-

Nguyên nhân của các vi phạm điều khoản hợp đồng

(1) Năng lực tài chính

Kế hoạch tài chính phải luôn được xây dựng song hành với kế hoạch sản xuất – kinh doanh. Thực chất, kế hoạch tài chính chính là kế hoạch dòng tiền, phản ánh:

- Dòng tiền vào;

- Dòng tiền ra;

- Nhu cầu vốn tại từng thời điểm cụ thể.

Trong thực tế, không ít doanh nghiệp buộc phải tạm ngừng hoạt động, thu hẹp quy mô hoặc phá sản do mất cân đối dòng tiền, đặc biệt trong các lĩnh vực như xây dựng, thương mại điện tử giai đoạn đầu, chuỗi bán lẻ…

(2) Năng lực sản xuất và cung ứng

Đối với các hợp đồng cung cấp hàng hóa, dịch vụ, doanh nghiệp cần đánh giá kỹ:

- Năng lực sản xuất hiện tại;

- Công nghệ, máy móc;

- Khả năng đáp ứng tiêu chuẩn chất lượng;

- Khả năng hợp tác với đối tác, nhà thầu phụ (nếu có).

Trước khi ký hợp đồng, doanh nghiệp nên tổ chức họp liên phòng ban, bao gồm:

- Phòng kế toán – tài chính;

- Bộ phận ngân quỹ;

- Bộ phận sản xuất;

- Nhân sự;

- Kho vận, mua hàng, hậu cần…

Mục tiêu là lập kế hoạch sản xuất – cung ứng, đồng thời xây dựng kế hoạch dòng tiền phù hợp, từ đó đàm phán các điều khoản thanh toán và thời hạn giao hàng có tính khả thi cao.

(3) Năng lực quản lý và điều hành

Ngay cả khi doanh nghiệp có đủ nguồn lực, việc tổ chức và quản lý thiếu khoa học vẫn có thể dẫn đến vi phạm hợp đồng. Doanh nghiệp cần:

- Quản lý hiệu quả vốn, nguyên vật liệu, máy móc;

- Thiết lập cơ chế giám sát xuyên suốt từ khâu mua nguyên vật liệu, tuyển dụng, sản xuất đến đóng gói, giao hàng;

- Chủ động phát hiện và xử lý sớm các rủi ro phát sinh.

Doanh nghiệp cũng cần chuẩn bị nguồn lực dự phòng, như:

- Nhà cung cấp thay thế;

- Nguồn vốn dự phòng;

- Nhân sự dự phòng cho các tình huống khẩn cấp.

Khi kiểm soát tốt các yếu tố trên, tỷ lệ hoàn thành hợp đồng đúng cam kết sẽ cao, qua đó hạn chế đáng kể các khoản phạt hợp đồng. Trong một số trường hợp, doanh nghiệp có thể chủ động đàm phán, trao đổi với đối tác để điều chỉnh tiến độ, điều khoản nhằm giảm thiểu rủi ro (tùy thuộc vào mối quan hệ và tính chất hợp đồng).

4.2. Nguyên nhân và giải pháp đối với các khoản phạt vi phạm hành chính

Khi tham gia vào bất kỳ lĩnh vực kinh doanh nào, doanh nghiệp đều phải tuân thủ hệ thống pháp luật chuyên ngành tương ứng. Việc không chấp hành đầy đủ sẽ dẫn đến xử phạt vi phạm hành chính, kéo theo rủi ro tài chính và pháp lý.

Để hạn chế và ngăn ngừa các khoản phạt hành chính, doanh nghiệp nên triển khai các giải pháp sau:

- Nắm vững quy định pháp luật liên quan đến ngành nghề, lĩnh vực hoạt động;

- Thường xuyên cập nhật văn bản pháp luật mới;

- Tổ chức đào tạo, phổ biến quy định pháp luật cho người lao động;

- Xây dựng hệ thống kiểm soát nội bộ và cơ chế xử lý vi phạm đủ sức răn đe;

- Phân công trách nhiệm tuân thủ pháp luật rõ ràng cho từng bộ phận.

Kết luận

Như vậy, qua bài viết MISA AMIS đã trình bày cách hạch toán khoản tiền phạt, bao gồm các khoản phạt hợp đồng thương mại, phạt hành chính, phạt hợp đồng lao động cùng với việc phân tích các nguyên nhân làm phát sinh các khoản tiền phạt của doanh nghiệp và giải pháp ngăn chặn, hạn chế.

MISA AMIS hy vọng thông qua bài viết, các bạn thể tránh cho doanh nghiệp mình khỏi các nguyên nhân làm phát sinh các khoản tiền phạt và biết cách xử lý kế toán khi các khoản tiền phạt này phát sinh. Bên cạnh tổng hợp các kiến thức hữu ích về kế toán để giúp kế toán doanh nghiệp dễ dàng tìm hiểu trong quá trình công tác, MISA đồng thời phát triển phần mềm kế toán mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Anh/Chị kế toán doanh nghiệp hãy đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT99, TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn!

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/