Nhiều doanh nghiệp hiện nay lựa chọn thuê tài chính để vẫn đảm bảo được năng lực sản xuất kinh doanh, nâng cao công nghệ, hiện đại hóa dây chuyền sản xuất dù chưa có điều kiện đầu tư về nguồn vốn. Bài viết dưới đây sẽ giúp độc giả tìm hiểu xem tài sản cố định thuê tài chính là gì, nhận biết hợp đồng thuê tài chính, hạch toán thuê tài chính cũng như những nội dung cơ bản về thuê tài sản cố định được quy định trong Chuẩn mực Báo cáo Tài chính Quốc tế IFRS 16.

Căn cứ pháp lý:

– Chuẩn mực kế toán Việt Nam số 06 về Thuê tài sản (VAS 06)

– Thông tư 200/2014/TT-BTC (TT200)

– Chuẩn mực Báo cáo Tài chính Quốc tế IFRS 16 – Thuê tài sản (IFRS 16)

– Chuẩn mực kế toán quốc tế IAS 17 – Thuê tài sản (IAS 17)

1. Tài sản cố định thuê tài chính là gì?

Thuê tài chính: Là thuê tài sản mà bên cho thuê có sự chuyển giao phần lớn rủi ro và lợi ích gắn liền với quyền sở hữu tài sản cho bên thuê. Quyền sở hữu tài sản có thể chuyển giao vào cuối thời hạn thuê.

(Mục 04 VAS 06)

Giải thích về một số thuật ngữ quan trọng trong định nghĩa trên:

– Thuê tài sản: Là sự thoả thuận giữa bên cho thuê và bên thuê về việc bên cho thuê chuyển quyền sử dụng tài sản cho bên thuê trong một khoảng thời gian nhất định để được nhận tiền cho thuê một lần hoặc nhiều lần.

(Mục 04 VAS 06)

– Rủi ro và lợi ích gắn liền với quyền sở hữu tài sản bao gồm:

| Rủi ro | Lợi ích |

| – Khả năng thiệt hại từ việc không tận dụng hết năng lực sản xuất hoặc lạc hậu về kỹ thuật

– Sự biến động bất lợi về tình hình kinh tế ảnh hưởng đến khả năng thu hồi vốn |

– Khoản lợi nhuận ước tính từ hoạt động của tài sản thuê trong khoảng thời gian sử dụng kinh tế của tài sản

– Thu nhập ước tính từ sự gia tăng giá trị tài sản hoặc giá trị thanh lý có thể thu hồi được |

(Mục 06 VAS 06)

2. Tìm hiểu một số quy định về thuê tài chính

2.1. Phân biệt thuê tài chính với thuê hoạt động

Ngoài thuê tài chính, còn có loại hình thuê tài sản thứ hai là thuê hoạt động. Thuê hoạt động được định nghĩa tại điểm 04 VAS 06 là thuê tài sản không phải là thuê tài chính.

- Điểm giống nhau: Cả thuê tài chính và thuê hoạt động đều là thuê tài sản, quyền sử dụng tài sản trong khoảng thời gian thuê đều được chuyển giao từ bên cho thuê sang bên thuê.

- Điểm khác nhau: có sự khác nhau về quyền sở hữu tài sản, trong đó đối với thuê tài chính thì quyền sở hữu chỉ (có thể) được chuyển giao cuối thời hạn của hợp đồng thuê.

Việc chuyển giao phần lớn rủi ro, lợi ích gắn liền với quyền sở hữu là đặc điểm riêng có của thuê tài chính, là căn cứ để phân biệt thuê tài chính với thuê hoạt động. Vì lý do này mà nói, TSCĐ thuê tài chính là những TSCĐ chưa thuộc quyền sở hữu của doanh nghiệp nhưng doanh nghiệp có nghĩa vụ và trách nhiệm pháp lý quản lý và sử dụng như tài sản của doanh nghiệp.

Yếu tố được chuyển giao trong hai loại hợp đồng thuê tài sản được phân biệt như bảng dưới đây:

| Yếu tố được chuyển giao từ bên cho thuê cho bên thuê | Thuê tài chính | Thuê hoạt động |

| Quyền sử dụng tài sản | Có | Có |

| Quyền sở hữu tài sản | Có thể (tại cuối thời hạn thuê) | Không |

| Phần lớn rủi ro, lợi ích gắn liền với quyền sở hữu | Có | Không |

2.2. Các dấu hiệu nhận biết hợp đồng thuê tài chính

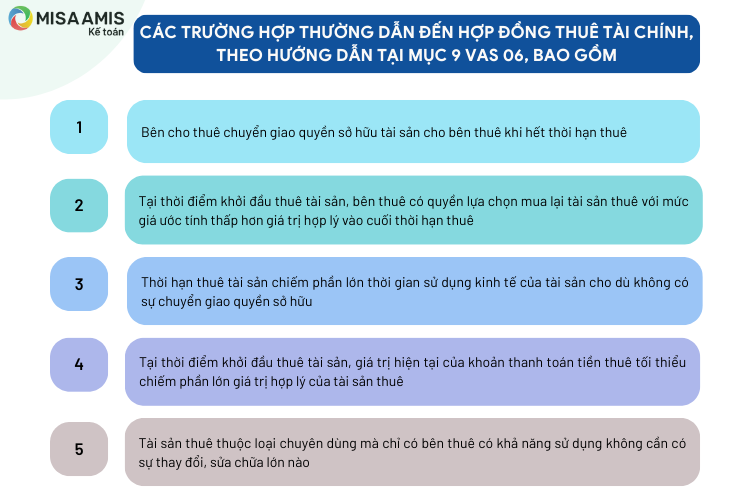

Các trường hợp thường dẫn đến hợp đồng thuê tài chính, theo hướng dẫn tại mục 9 VAS 06, bao gồm:

Hợp đồng thuê tài sản cũng được coi là hợp đồng thuê tài chính nếu thoả mãn ít nhất một trong ba (3) trường hợp sau:

(*) Lưu ý: Thuê tài sản là quyền sử dụng đất thường được phân loại là thuê hoạt động. Bởi lẽ, đất thường có thời gian sử dụng kinh tế vô hạn và quyền sở hữu sẽ không chuyển giao cho bên thuê khi hết thời hạn thuê. Đồng thời, bên cho thuê không chuyển giao cho bên thuê phần lớn rủi ro và lợi ích gắn liền với quyền sở hữu đất. Doanh nghiệp cần phân bổ số tiền thuê quyền sử dụng đất cho suốt thời gian thuê.

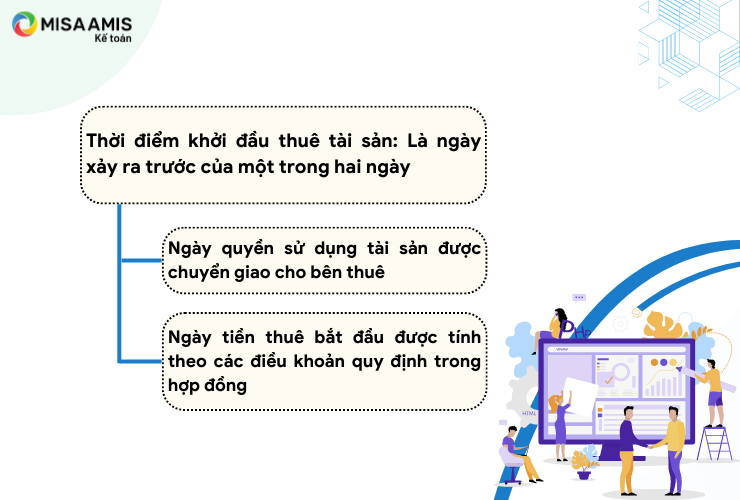

2.3. Thời điểm xác định loại hình thuê

Ngay tại thời điểm khởi đầu thuê, bên cho thuê và bên thuê cần xác định loại hình thuê tài sản là thuê tài chính hay thuê hoạt động, căn cứ vào bản chất các điều khoản ghi hợp đồng và các dấu hiệu nhận biết được đề cập ở mục 1.3.

Trong đó, thời điểm khởi đầu thuê tài sản:

Bên cạnh đó, bất cứ khi nào bên cho thuê và bên thuê có thỏa thuận về việc thay đổi các điều khoản của hợp đồng dẫn đến sự thay đổi cách phân loại thuê tài sản so với thời điểm khởi đầu thuê, thì các điều khoản mới này được áp dụng cho suốt thời gian hợp đồng; đồng thời; hai bên cần xác định lại phân loại của hợp đồng thuê để áp dụng xử lý kế toán phù hợp.

3. Kế toán tài sản cố định thuê tài chính

3.1. Nghiệm vụ Tại thời điểm khởi đầu thuê TSCĐ thuê tài chính

Tài sản thuê tài chính được đồng thời ghi nhận là tài sản và nợ phải trả trên Bảng cân đối kế toán.

(tài khoản 212 – TSCĐ thuê tài chính và tài khoản 3412 – Nợ thuê tài chính)

Trên Bảng cân đối kế toán, tương tự các khoản nợ phải trả khác, cần trình bày riêng nợ ngắn hạn và nợ dài hạn đối với khoản nợ phải trả về thuê tài chính.

Nguyên giá TSCĐ thuê tài chính, hay giá trị khoản nợ phải trả về TSCĐ thuê tài chính được ghi nhận với giá trị là:

| Giá trị ghi nhận là giá trị thấp hơn giữa: | |

| giá trị hợp lý của tài sản thuê tại thời điểm khởi đầu thuê

(*) |

giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu cộng với các chi phí trực tiếp phát sinh ban đầu liên quan đến hoạt động thuê tài chính

(**) |

(*) Giá trị hợp lý là giá trị tài sản có thể được trao đổi, hoặc, giá trị một khoản nợ được thanh toán một cách tự nguyện giữa các bên có đầy đủ hiểu biết trong sự trao đổi ngang giá.

Giá trị hợp lý thường được xác định bởi các công ty định giá chuyên nghiệp. Cũng do Việt Nam chưa có thị trường hoạt động hoàn chỉnh cho các tài sản đang hoặc đã sử dụng, cũng như khó có thể thu thập đủ thông tin, dữ liệu, thiết lập các giả định để có được mô hình tính toán đáng tin cậy nên thường phải tìm đến một giá trị hợp lý.

(**) Khoản thanh toán tiền thuê tối thiểu là khoản mà bên thuê phải trả bên cho thuê về việc thuê tài sản theo thời hạn trong thời đồng, kèm theo bất cứ giá trị nào được bên thuê hoặc bên liên quan của bên thuê đảm bảo thanh toán.

Lưu ý, không tính vào khoản thanh toán tiền thuê tối thiểu những chi phí sau:

– Những khoản chi phí dịch vụ, thuế do bên cho thuê đã trả mà bên thuê phải hoàn lại

– Tiền thuê phát sinh thêm (là một phần của khoản thanh toán tiền thuê, nhưng không cố định, được xác định dựa trên yếu tố khác yếu tố thời gian, ví dụ % doanh thu, số lượng sử dụng…)

Lãi suất sử dụng để chiết khấu khoản thanh toán tiền thuê tối thiểu về giá trị hiện tại là:

– Lãi suất ngầm định trong hợp đồng thuê

– Hoặc lãi suất biên đi vay của bên thuê (nếu không xác định được lãi suất ngầm định)

Đọc thêm: Chiết khấu thanh toán là gì? Hướng dẫn hạch toán chiết khấu thanh toán đầy đủ, chính xác nhất

Các chi phí trực tiếp phát sinh ban đầu liên quan tới hoạt động thuê tài chính được tính vào nguyên giá có thể kể tới như: chi phí môi giới, chi phí đàm phán ký kết hợp đồng…

Thuế GTGT chỉ được ghi nhận vào nguyên giá TSCĐ thuê tài chính trong trường hợp thuế GTGT đầu vào không được khấu trừ và được bên thuê thanh toán toàn bộ với bên cho thuê ngay tại thời điểm ghi nhận tài sản thuê tài chính.

Hạch toán khi nhận TSCĐ thuê tài chính:

Nợ 212 – TSCĐ thuê tài chính (Nguyên giá TSCĐ thuê tài chính)

Có TK 3412 – Nợ thuê tài chính (Giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu)

Có 111/112… (Các chi phí liên quan trực tiếp ban đầu)

Xem đầy đủ các bút toán hạch toán tại bài viết: Hướng dẫn hạch toán thuê tài chính

3.2. Trích khấu hao TSCĐ thuê tài chính

Bên thuê cần trích khấu hao TSCĐ thuê tài chính vào chi phí sản xuất, kinh doanh trong kỳ

– Chính sách khấu hao (bao gồm thời gian trích khấu hao, phương pháp trích khấu hao) đối với TSCĐ thuê tài chính cần xác định nhất quán với chính sách khấu hao của tài sản cùng loại mà doanh nghiệp đang sở hữu.

– Về thời gian trích khấu hao,

+ Nếu bên thuê chắc chắn được nhận quyền sở hữu tài sản khi hết thời hạn thuê, thì thời gian trích khấu hao là thời gian sử dụng hữu ích của tài sản.

+ Nếu bên thuê không chắc chắn được nhận quyền sở hữu tài sản khi hết thời hạn thuê, thì thời gian trích khấu hao là khoảng thời gian ngắn hơn giữa thời hạn thuê hoặc thời gian sử dụng hữu ích của tài sản.

Hạch toán kế toán:

Nợ TK 2142 – Hao mòn tài sản cố định thuê tài chính (Giá trị khấu hao kỳ này)

Có TK 627/641/642 – Chi phí sản xuất kinh doanh trong kỳ (Giá trị khấu hao kỳ này)

3.3. Định kỳ thanh toán tiền thuê và khoản thuế GTGT đầu vào

Định kỳ (tháng/quý), bên thuê cần thanh toán khoản nợ gốc, khoản tiền lãi thuê, và (có thể) khoản thuế GTGT đầu vào (đối với trường hợp GTGT đầu vào không được khấu trừ thanh toán định kỳ).

– Khoản thanh toán nợ gốc được ghi nhận giảm khoản nợ gốc phải trả về thuê tài chính (TK 3412).

– Khoản thanh toán tiền lãi thuê được ghi nhận vào Chi phí tài chính, tính bằng tỷ lệ lãi suất định kỳ cố nhân với số dư nợ còn lại tại mỗi kỳ kế toán.

– Khoản thuế GTGT đầu vào không được khấu trừ thanh toán định kỳ được ghi nhận vào khoản mục chi phí sản xuất kinh doanh trong kỳ, phù hợp với khoản mục chi phí mà chi phí khấu hao TSCĐ thuê tài chính phân bổ vào.

Hạch toán kế toán:

Nợ TK 3412 – Nợ thuê tài chính (Nợ gốc trả kỳ này)

Nợ TK 635 – Chi phí tài chính (Tiền lãi thuê trả kỳ này)

Nợ TK 627/641/642 – Chi phí sản xuất kinh doanh trong kỳ (Thuế GTGT trả kỳ này)

Có TK 111/112

3.4 Tại thời điểm kết thúc thời hạn thuê

Tại thời điểm kết thúc thời hạn thuê, doanh nghiệp có thể trả lại hoặc mua lại tài sản thuê tài chính.

Trường hợp 1: Trả lại TSCĐ thuê tài chính

Kế toán ghi giảm giá trị nguyên giá và ghi giảm giá trị khấu hao lũy kế của TSCĐ thuê tài chính.

Hạch toán kế toán:

Nợ TK 2142 – Hao mòn tài sản cố định thuê tài chính (Giá trị khấu hao lũy kế)

Có TK 212 – TSCĐ thuê tài chính (Nguyên giá TSCĐ thuê tài chính)

Trường hợp 2: Mua lại TSCĐ thuê tài chính

Tại thời điểm nhận chuyển giao quyền sở hữu tài sản từ bên cho thuê, kế toán ghi giảm giá trị nguyên giá và khấu hao lũy kế của TSCĐ thuê tài chính, đồng thời, ghi tăng nguyên giá, tăng giá trị hao mòn lũy kế của TSCĐ vô hình hoặc hữu hình thuộc sở hữu của doanh nghiệp.

Hạch toán kế toán:

Nợ TK 2142 – Hao mòn tài sản cố định thuê tài chính (Giá trị khấu hao lũy kế)

Có TK 212 – TSCĐ thuê tài chính (Nguyên giá TSCĐ thuê tài chính)

Nợ TK 211/213 – TSCĐ hữu hình/TSCĐ vô hình (Nguyên giá TSCĐ tăng mới từ mua lại TSCĐ thuê tài chính)

Có TK 2141/2142 – Hao mòn tài sản cố định hữu hình/vô hình (Giá trị khấu hao lũy kế)

Có TK 111/112… (Số tiền phải trả thêm)

Như vậy, với hợp đồng thuê tài chính, bên thuê hình thành TSCĐ tăng mới và nợ phải trả trên Bảng cân đối kế toán. Vì hình thành TSCĐ, việc trích khấu hao cần được thực hiện định kỳ, tương tự trích khấu hao với TSCĐ do doanh nghiệp sở hữu. Bên cạnh đó, hàng tháng/quý, bên thuê phải trả nợ gốc, phải trả tiền lãi thuê ghi nhận vào chi phí tài chính trong kỳ.

Với hợp đồng thuê hoạt động, hạch toán kế toán đơn giản hơn rất nhiều, bên thuê chỉ cần thanh toán khoản tiền thuê định kỳ, ghi nhận vào chi phí sản xuất, kinh doanh trong kỳ.

4. Kế toán TSCĐ thuê tài chính trong giao dịch bán và thuê lại tài sản

Giao dịch bán và thuê lại tài sản được thực hiện khi tài sản được bán và được chính người bán thuê lại.

| Bên bán – bên thuê | Bên mua – bên cho thuê | |

| Nhận về khoản tiền từ nghiệp vụ bán | Bán | Nhận về TSCĐ (quyền sở hữu) |

| Nhận về quyền sử dụng và phần lớn rủi ro, lợi ích gắn liền với quyền sở hữu tài sản | Cho thuê lại | Nhận về khoản phải thu nợ gốc, tiền lãi thuê được thanh toán định kỳ |

Bên bán và thuê lại tài sản, mặc dù không còn nắm giữ quyền sở hữu, nhưng vẫn được tiếp tục sử dụng tài sản phục vụ cho quá trình sản xuất kinh doanh. Ngoài ra, doanh nghiệp còn có thể sử dụng số vốn nhận được từ nghiệp vụ bán tài sản để tiếp tục đầu tư máy móc thiết bị khác, bổ sung nguồn vốn thiếu hụt hay đa dạng hóa hoạt động kinh doanh. Doanh nghiệp trích một phần doanh thu hoặc lợi ích từ việc sử dụng tài sản thuê lại để trả chi phí cho việc sử dụng nguồn vốn thông qua việc thanh toán khoản nợ gốc, tiền lãi thuê TSCĐ định kỳ. Cuối thời hạn thuê, doanh nghiệp có thể mua lại để nắm giữ quyền sở hữu tài sản. Các tài sản trong loại giao dịch này thường có giá trị cao, ví dụ như bất động sản hoặc các máy móc, thiết bị đắt tiền.

4.1. Kế toán nghiệp vụ bán tài sản

Tại thời điểm bàn giao TSCĐ, kế toán ghi giảm toàn bộ giá trị Nguyên giá và Khấu hao lũy kế tính tới thời điểm bàn giao. Giá bán TSCĐ được ghi nhận vào tài khoản Thu nhập khác. Giá trị còn lại của TSCĐ, các chi phí phát sinh liên quan đến nghiệp vụ bán TSCĐ được ghi nhận vào tài khoản Chi phí khác.

Hạch toán kế toán:

Nợ TK 2141/2143 – Hao mòn TSCĐ (giá trị khấu hao lũy kế)

Nợ TK 811 – Chi phí khác (giá trị còn lại)

Có TK 211/213 – TSCĐ (nguyên giá)

Nợ TK 111/112/ 131 (tổng số tiền thu về từ bán tài sản)

Có TK 711 – Thu nhập khác (Giá bán)

Nợ TK 811 – Chi phí khác (các chi phí phát sinh liên quan)

Có TK 111/112/141/331 (tổng số tiền thanh toán các chi phí phát sinh liên quan)

4.2. Kế toán nghiệp vụ thuê lại tài sản – thuê tài chính

– Các nghiệp vụ ghi nhận tài sản và nợ phải trả tại thời điểm khởi đầu thuê, trích khấu hao, định kỳ thanh toán tiền thuê và ghi nhận tại cuối thời hạn thuê được thực hiện như Mục 2. Kế toán TSCĐ thuê tài chính.

– Ngoài ra, khác với thuê tài chính đơn thuần, cần xác định khoản chênh lệch giữa bán giá tài sản và giá trị còn lại của tài sản tại thời điểm bán để phân bổ vào chi phí sản xuất kinh doanh trong kỳ trong suốt thời gian thuê tài sản.

| Trường hợp: Giá bán tài sản cao hơn giá trị còn lại của tài sản | Trường hợp: Giá bán tài sản thấp hơn giá trị còn lại của tài sản | |

| Ghi nhận khoản chênh lệch giữa giá bán so với giá trị còn lại vào: | doanh thu chưa thực hiện (TK 3387) |

chi phí trả trước (TK 242) |

| Định kỳ phân bổ khoản chênh lệch: | ghi giảm chi phí sản xuất, kinh doanh trong kỳ | ghi tăng chi phí sản xuất, kinh doanh trong kỳ |

| phù hợp với khoản mục chi phí mà chi phí khấu hao TSCĐ thuê tài chính phân bổ vào | ||

| Hạch toán kế toán với giá trị chênh lệch phân bổ kỳ này: | Nợ TK 3387

Có TK 627/641/642 |

Nợ TK 627/641/642

Có TK 242 |

>> Xem thêm: Cách phân bổ và hạch toán chi phí trả trước – tài khoản 242

5. Thay đổi đáng kể cách thức kế toán các hợp đồng thuê tài sản theo Chuẩn mực Báo cáo Tài chính Quốc tế IFRS 16

Chuẩn mực kế toán Việt Nam VAS và chuẩn mực Báo cáo tài chính Quốc tế có một số điểm khác nhau, nội dung hợp đồng thuê tài sản là một trong số đó.

Theo IAS 17 hay VAS 6, hợp đồng thuê cần được đánh giá là có bản chất kinh tế tương tự như mua tài sản hay không. Nếu có, hợp đồng được phân loại là thuê tài chính, bên thuê ghi nhận đồng thời tài sản thuê và nợ thuê trên bảng cân đối kế toán. Các hợp đồng không có bản chất tương tự như mua tài sản được phân loại là hợp đồng thuê hoạt động. Ảnh hưởng của hợp đồng thuê hoạt động chỉ thể hiện qua chi phí thuê được ghi nhận hàng kỳ trong báo cáo kết quả hoạt động kinh doanh.

Theo cách ghi nhận này, tính trọng yếu và ảnh hưởng của khoản mục cam kết thuê phải trả không được đánh giá trên báo cáo tài chính của doanh nghiệp. Điều này có thể gây ra sự thiếu minh bạch đối với thông tin về nghĩa vụ nợ thuê, bóp méo một số chỉ số tài chính quan trọng, từ đó, ảnh hưởng tới khả năng đưa ra quyết định của từng nhóm người sử dụng thông tin trên báo cáo tài chính. IFRS 16 ra đời để cải thiện những thiếu sót này.

(*) Quy định của IFRS 16 làm thay đổi hoàn toàn kế toán hợp đồng thuê tài sản đối với bên đi thuê

IFRS 16 không còn phân loại thuê hoạt động hay thuê tài chính đối với bên đi thuê.

IFRS 16 chỉ cho phép bên đi thuê ghi nhận các hợp đồng thuê tài sản trên bảng cân đối kế toán thông qua việc ghi nhận tài sản thuê và nợ thuê phải trả, tương tự như ghi nhận hợp đồng thuê tài chính theo quy định của IAS 17 hay VAS 06.

Trên bảng cân đối kế toán của bên đi thuê, cách thức ghi nhận mới này làm tăng đồng thời tài sản và nợ phải trả với các hợp đồng trước đây theo IAS 17 hay VAS 06 được phân loại là thuê hoạt động.

Về báo cáo kết quả kinh doanh, tổng chi phí phát sinh bao gồm chi phí khấu hao và chi phí lãi có xu hướng cao hơn ở những năm đầu hợp đồng và giảm dần trong những năm cuối, mặc dù dòng tiền thanh toán khoản tiền thuê không thay đổi. Điều này tiếp tục làm thay đổi một số chỉ số tài chính đáng quan tâm của doanh nghiệp đi thuê như: chỉ số nợ, chỉ số thanh toán hiện hành, vòng quay tài sản, lợi nhuận trước thuế lãi vay và khấu hao, tỷ suất lợi nhuận trên tổng tài sản…

Đọc thêm: 10 CHỈ SỐ TÀI CHÍNH CƠ BẢN ĐÁNH GIÁ TOÀN DIỆN “SỨC KHỎE” DOANH NGHIỆP

Ngoại lệ được áp dụng cho 03 trường hợp bao gồm: hợp đồng thuê ngắn hạn (dưới 12 tháng), hợp đồng với tài sản thuê có giá trị thấp, hay các khoản tiền thuê biến đổi trong thời hạn thuê. Các trường hợp này vẫn được hạch toán ngoại bảng như hợp đồng thuê hoạt động.

Bên cho thuê vẫn phụ thuộc vào phân loại hợp đồng cho thuê là thuê hoạt động hay thuê tài chính để ghi nhận theo IAS 17.

>> Xem thêm: So sánh chuẩn mực báo cáo tài chính quốc tế (IFRS) và chuẩn mực kế toán Việt Nam (VAS) – Một số khác biệt cơ bản

Hướng xử lý kế toán mới đề cập trong IFRS 16 giúp người đọc báo cáo dễ dàng so sánh báo cáo tài chính của các doanh nghiệp mua tài sản và thuê tài sản. Tính minh bạch về ảnh hưởng của nghĩa vụ nợ thuê cũng được giải quyết.

Tuy nhiên, để đáp ứng yêu cầu về ghi nhận và thuyết minh theo IFRS 16, các doanh nghiệp đi thuê tài sản sẽ gặp khá nhiều khó khăn, không chỉ ở phương diện chuyên môn kế toán mà còn là các yêu cầu thay đổi trong hệ thống thông tin doanh nghiệp đảm bảo đáp ứng nhu cầu thu thập thông tin, đánh giá, tính toán một cách đáng tin cậy.

Hi vọng bài viết có thể giúp bạn đọc hoàn thiện hơn công tác kế toán với những kiến thức, kinh nghiệm về cách nhận biết hợp đồng thuê tài chính, hạch toán kế toán với TSCĐ cố định thuê tài chính. Đừng quên nghiên cứu những quy định mới nhất trong Chuẩn mực Báo cáo Tài chính Quốc tế IFRS 16 để đón đầu lộ trình áp dụng IFRS 2022 ở Việt Nam nhé.

Nghiệp vụ với tài sản cố định thuê tài chính là nghiệp vụ phức tạp, kế toán doanh nghiệp cần đặc biệt lưu ý. Nếu có thêm sự hỗ trợ của các phần mềm công nghệ ví dụ như phần mềm kế toán online AMIS sẽ giúp kế toán bớt khó khăn hơn khi thực hiện nghiệp vụ với TSCĐ thuê tài chính. Phần mềm kế toán online MISA AMIS có thể hỗ trợ trong nghiệp vụ nhận tài sản cố định, ghi tăng TSCĐ và đặc biệt là chuyển tài sản thuê tài chính thành tài sản của đơn vị:

- Tự động nhận tài sản cố định thuê tài chính một cách nhanh chóng, chính xác

- Tự động tính khấu hao tài sản cố định thuê tài chính hàng tháng

- Doanh nghiệp không cần mất nhiều thời gian ghi nhận các chứng từ liên quan đến tài sản và ghi sổ kế toán tăng TSCĐ thuê tài chính như trước đây.

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán đăng ký sử dụng miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS tại đây:

Tác giả: NHY

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/