Chi phí được trừ khi quyết toán thuế TNDN là một trong những vấn đề được nhiều doanh nghiệp quan tâm, đặc biệt khi các văn bản quy phạm pháp luật về vấn đề này liên tục thay đổi và cập nhật, bổ sung. Mới đây, ngày 15/12/2025 Chính phủ đã chính thức ban hành nghị định số 320/2025/NĐ-CP hướng dẫn thi hành luật thuế TNDN mới nhất, trong đó có quy định rõ ràng về các khoản chi phí được trừ và điều kiện được trừ. Trong bài viết dưới đây, MISA AMIS sẽ làm rõ hơn về các khoản chi phí được trừ khi quyết toán thuế thu nhập doanh nghiệp 2025

Chi phí được trừ khi tính thuế TNDN là gì?

Chi phí được trừ khi quyết toán thuế TNDN là những chi phí cần thiết trong quá trình sản xuất, kinh doanh của doanh nghiệp như: chi phí khấu hao tài sản cố định, chi phí mua nguyên vật liệu, chi phí tiền lương, chi trợ cấp…, không thuộc nhóm chi phí không được trừ khi xác định thuế TNDN và có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

Kế toán doanh nghiệp cần phân biệt rõ chi phí kế toán và chi phí được trừ khi tính thuế, cụ thể:

- Chi phí kế toán là các khoản chi phí được hạch toán phản ánh sổ sách bình thường, dù chi phí đó có được trừ hay không khi quyết toán thuế TNDN

- Chi phí được trừ khi tính thuế là chi phí khi tính thuế TNDN, kế toán phải xác định xem khoản chi phí đó có đáp ứng đủ điều kiện để đưa vào chi phí hợp lý khi tính thuế TNDN hay không.

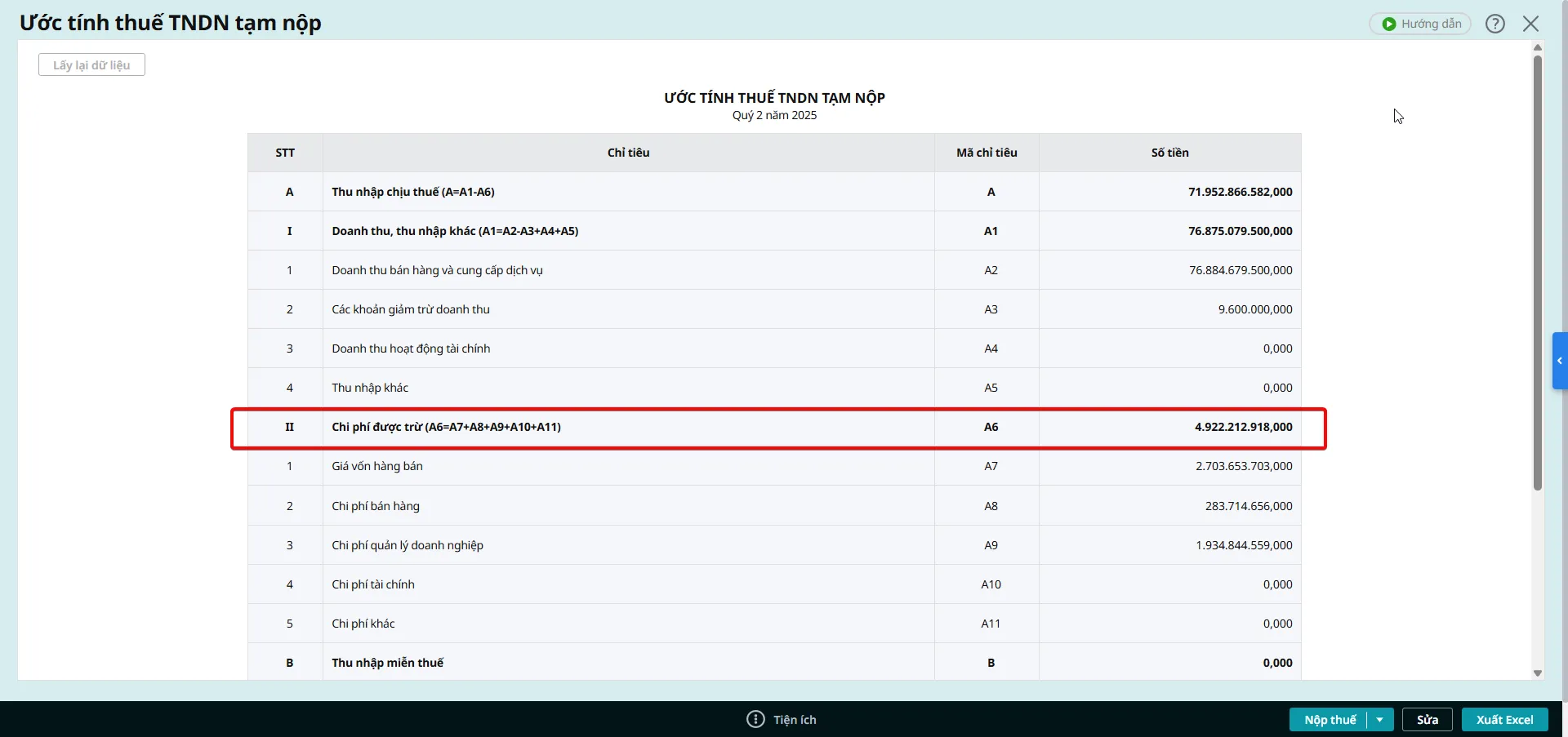

Để hỗ trợ làm báo cáo thuế theo quý, AMIS Kế Toán cho phép tự động tổng hợp các khoản chi phí được trừ nhằm ước tính thuế TNDN tạm nộp theo quý

Điều kiện chung để xác định chi phí được trừ khi tính thuế TNDN

Doanh nghiệp được trừ các khoản chi khi xác định thu nhập chịu thuế, trừ các khoản chi không được trừ quy định tại Điều 10 của Nghị định, nếu đáp ứng đủ 03 điều kiện sau:

- Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp

- Khoản chi có đủ hoá đơn, chứng từ theo quy định của pháp luật

- Khoản chi có chứng từ thanh toán không dùng tiền mặt đối với trường hợp mua hàng hoá, dịch vụ và các khoản thanh toán khác từng lần có giá trị từ 05 triệu đồng trở lên

- Lưu ý về Chi phí Nghiên cứu và Phát triển (R&D):

- Khoản chi phí phát sinh liên quan đến hoạt động nghiên cứu và phát triển (R&D) của doanh nghiệp được tính vào chi phí được trừ tối đa không quá 200% chi phí thực tế cho hoạt động này

- Việc xác định mức chi bổ sung này phải đảm bảo sau khi áp dụng, doanh nghiệp không bị lỗ

2. Lưu ý về Chứng từ và Thanh toán:

- Các trường hợp đặc biệt như mua nông sản, lâm sản, thủy sản của người sản xuất trực tiếp bán ra, mua phế liệu của người trực tiếp thu nhặt, hoặc mua hàng hóa, dịch vụ của cá nhân, hộ kinh doanh có doanh thu dưới ngưỡng chịu thuế GTGT, cần có chứng từ chi trả tiền cho người bán (đối với giao dịch từ 05 triệu đồng trở lên phải thanh toán không dùng tiền mặt) và Bảng kê thu mua hàng hóa, dịch vụ.

- Trường hợp mua hàng hóa, dịch vụ của một người bán có giá trị dưới 05 triệu đồng nhưng mua nhiều lần trong cùng một ngày có tổng giá trị từ 05 triệu đồng trở lên thì phải có chứng từ thanh toán không dùng tiền mặt mới được tính vào chi phí được trừ.

- Trường hợp người lao động được ủy quyền mua hộ hàng hóa, dịch vụ từ 05 triệu đồng trở lên, nếu người lao động thanh toán bằng dịch vụ không dùng tiền mặt, chi phí đó vẫn được trừ nếu doanh nghiệp có hóa đơn, chứng từ, có quy chế nội bộ cho phép ủy quyền thanh toán, và doanh nghiệp đã thanh toán lại khoản chi này cho người lao động.

- Nếu mua hàng hóa, dịch vụ từ 05 triệu đồng trở lên mà chưa thanh toán, doanh nghiệp vẫn được tính vào chi phí được trừ; nhưng nếu khi thanh toán lại không có chứng từ thanh toán không dùng tiền mặt, doanh nghiệp phải kê khai, điều chỉnh giảm chi phí vào kỳ tính thuế phát sinh việc thanh toán bằng tiền mặt

13 khoản chi phí được trừ theo Luật thuế TNDN mới nhất 2025

Doanh nghiệp được tính vào chi phí được trừ các khoản chi thực tế phát sinh khác nếu đáp ứng 3 điều kiện trên, cụ thể các khoản như sau:

1. Các khoản chi đáp ứng điều kiều được trừ

Mọi khoản chi đáp ứng 3 điều kiện được nêu trong phần 2 theo nghị định 320/2025/NĐ-CP đều được tính vào chi phí được trừ khi quyết toán thuế thu nhập doanh nghiệp

2. Chi phí cho nhiệm vụ giáo dục Quốc phòng và An ninh

Đây là các khoản chi mà doanh nghiệp thực hiện để góp phần vào nhiệm vụ quốc phòng chung theo quy định của pháp luật.

- Chi cho công tác giáo dục quốc phòng và an ninh.

- Chi cho việc huấn luyện và hoạt động của lực lượng dân quân tự vệ.

- Các khoản chi khác nhằm phục vụ các nhiệm vụ quốc phòng, an ninh.

3. Chi phí hỗ trợ Tổ chức Đảng và Đoàn thể tại Doanh nghiệp (Điểm b)

Khoản chi này dùng để hỗ trợ kinh phí hoạt động cho các tổ chức Đảng và các tổ chức chính trị – xã hội (như Công đoàn, Đoàn Thanh niên…) được thành lập và hoạt động hợp pháp ngay tại doanh nghiệp.

4. Chi phí cho Giáo dục và Đào tạo nghề (Điểm c)

Đây là các khoản đầu tư trực tiếp vào việc phát triển kỹ năng và chuyên môn cho người lao động.

- Nội dung chi:

- Chi phí trả cho người dạy.

- Chi phí tài liệu học tập, thiết bị, vật liệu thực hành.

- Các chi phí khác để hỗ trợ người học.

- Chi phí đào tạo người lao động được tuyển dụng vào làm việc tại doanh nghiệp

- Chi phí đào tạo, đào tạo lại, bồi dưỡng nghiệp vụ cho người lao động đang làm việc tại doanh nghiệp.

- Điều kiện bắt buộc: Nội dung chi cho đào tạo phải được quy định cụ thể tại một trong các văn bản sau: Hợp đồng lao động, Thỏa ước lao động tập thể, hoặc Quy chế tài chính của doanh nghiệp.

5. Chi phí cho hoạt động phòng, chống HIV/AIDS tại nơi làm việc (Điểm d)

Các khoản chi nhằm thực hiện trách nhiệm xã hội và bảo vệ sức khỏe người lao động.

- Chi phí đào tạo cán bộ chuyên trách về phòng, chống HIV/AIDS của doanh nghiệp.

- Chi phí tổ chức truyền thông cho người lao động.

- Phí thực hiện tư vấn, khám và xét nghiệm HIV/AIDS.

- Chi phí hỗ trợ cho người lao động của doanh nghiệp bị nhiễm HIV/AIDS.

6. Các khoản Tài trợ (Điểm đ)

Nhóm chi này bao gồm các khoản đóng góp tự nguyện cho cộng đồng, với điều kiện phải có hồ sơ tài trợ hợp lệ theo quy định.

- Tài trợ Giáo dục (đ1): Cho trường học, cơ sở vật chất, học bổng, các cuộc thi học thuật, Quỹ khuyến học.

- Tài trợ Y tế (đ2): Cho cơ sở y tế, thiết bị, thuốc chữa bệnh, hoặc tài trợ cho người bệnh thông qua các tổ chức có chức năng huy động.

- Tài trợ Văn hóa (đ3): Cho bảo tàng, thư viện, Quỹ bảo tồn di sản văn hóa.

- Tài trợ phòng, chống Thiên tai, Dịch bệnh (đ4): Cho các tổ chức hoặc cá nhân bị thiệt hại (thông qua một cơ quan, tổ chức có chức năng huy động).

- Tài trợ làm Nhà tình nghĩa, Nhà đại đoàn kết (đ5): Cho các đối tượng chính sách như người có công, hộ nghèo, cận nghèo.

- Tài trợ cho địa phương đặc biệt khó khăn (đ6): Theo các chương trình, đề án được Chính phủ hoặc Thủ tướng Chính phủ phê duyệt.

- Tài trợ cho Nghiên cứu khoa học, Đổi mới sáng tạo, Chuyển đổi số (đ7).

7. Chi phí cho Nghiên cứu khoa học và Chuyển đổi số (Điểm e)

Việc xác định khoản chi cho nghiên cứu khoa học, phát triển công nghệ và đổi mới sáng tạo, chuyển đổi số quy định tại điểm này thực hiện theo quy định của pháp luật về khoa học, công nghệ và đổi mới sáng tạo, pháp luật về chuyển đổi số;

8. Giá trị tổn thất không được bồi thường (Điểm g)

Phần giá trị thiệt hại do thiên tai, dịch bệnh và các sự kiện bất khả kháng gây ra mà doanh nghiệp không nhận được bồi thường.

- Nguyên nhân: Thiên tai, dịch bệnh, hỏa hoạn, tai nạn bất ngờ.

- Cách xác định: Khoản chi được trừ = Tổng giá trị tổn thất – Phần bồi thường nhận được từ bảo hiểm hoặc các tổ chức, cá nhân khác.

9. Chi phí cho nhân sự biệt phái (Điểm h)

Là khoản chi thực tế trả cho người lao động được doanh nghiệp cử đi (biệt phái) để tham gia quản trị, điều hành, kiểm soát tại các tổ chức tín dụng được kiểm soát đặc biệt hoặc ngân hàng thương mại được chuyển giao bắt buộc.

10. Các khoản chi phí chưa tạo ra doanh thu trong kỳ (Điểm i)

Nhóm này gồm các chi phí có tính chất đầu tư ban đầu hoặc các chi phí rủi ro, chưa tương ứng với doanh thu phát sinh ngay tại kỳ tính thuế.

- Chi phí tham gia đấu thầu nhưng không trúng (i1).

- Chi phí nghiên cứu thị trường, sản phẩm mới không thành công (i2).

- Tiền thuê đất, chi phí hạ tầng trong giai đoạn chưa hoạt động sản xuất kinh doanh (i3).

- Khấu hao hoặc phân bổ tài sản cho thuê trong thời gian chưa có khách thuê (i4).

- Chi phí thành lập doanh nghiệp, chi phí khôi phục sau tạm dừng, chi phí hoàn trả mặt bằng khi chấm dứt hoạt động (i5).

- Chi phí marketing, giới thiệu sản phẩm trước giai đoạn bán hàng (i6).

- Chi phí hủy hàng tồn kho do hư hỏng, hết hạn sử dụng, lỗi thời (i7).

- Chi phí hủy tài sản bị hỏng, không còn nhu cầu sử dụng (i8).

- Chi phí hủy phế liệu, phế phẩm phát sinh trong sản xuất (i9).

11. Chi phí hỗ trợ xây dựng công trình công cộng (Điểm k)

Là khoản chi hỗ trợ xây dựng các công trình hạ tầng công cộng (như đường, điện, nước…) mà công trình đó đồng thời phục vụ trực tiếp cho hoạt động sản xuất, kinh doanh của chính doanh nghiệp.

12. Chi phí liên quan đến bảo vệ môi trường (Điểm l)

Các khoản chi gắn liền với hoạt động sản xuất kinh doanh nhằm mục tiêu phát triển bền vững.

- Chi phí để giảm phát thải khí nhà kính (hướng tới trung hòa carbon, net-zero).

- Chi phí để giảm ô nhiễm môi trường.

13. Khoản đóng góp vào các Quỹ của Chính phủ (Điểm m)

Đây là các khoản đóng góp mang tính chất nghĩa vụ theo quy định của pháp luật vào các Quỹ do Thủ tướng Chính phủ hoặc Chính phủ quyết định thành lập (ví dụ: Quỹ viễn thông công ích, Quỹ phòng chống tác hại thuốc lá, Quỹ bảo vệ môi trường Việt Nam).

Xem thêm: Quyết toán thuế là gì? Thời hạn thực hiện quyết toán thuế TNCN và TNDN

Kết luận

Việc phân loại và quản lý hàng trăm, hàng nghìn khoản chi để đảm bảo tuân thủ đúng quy định về chi phí được trừ và không được trừ luôn là một thách thức lớn đối với mọi kế toán. Một sai sót nhỏ cũng có thể dẫn đến rủi ro bị loại chi phí và truy thu thuế không đáng có. Thấu hiểu điều đó, phần mềm AMIS Kế toán đã được tính hoặc trợ lý AI MISA AVA, giúp doanh nghiệp kiểm soát chi phí một cách chính xác và tự động.

- Tổng hợp danh sách chi phí không hợp lý

- Quản lý và lưu trữ hóa đơn, chứng từ tập trung:

- Tự động lên tờ khai quyết toán thuế TNDN theo đúng quy định: Đảm bảo lên đúng chỉ tiêu chi phí không được trừ trên tờ khai thuế TNDN tại chỉ tiêu B4.

- Kê khai và nộp trực tiếp tờ khai thuế và nộp thuế ngay trên phần mềm kế toán

- Tự động tổng hợp và lập báo cáo tài chính

- AI thu thập, kiểm tra và tự động cảnh báo rủi ro hóa đơn không hợp lệ

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/