Thanh kiểm tra thuế là một hoạt động thường xuyên của cơ quan thuế đối với người nộp thuế. Để hoạt động thanh tra, kiểm tra được diễn ra một cách hiệu quả đòi hỏi các doanh nghiệp phải có sự chuẩn bị đầy đủ, chu đáo và sự phối hợp một cách nhịp nhàng với đoàn thanh kiểm tra.

Qua bài viết sau đây MISA AMIS tổng hợp lại các sai sót vi phạm thường gặp phải trong quá trình thanh kiểm tra thuế giá trị gia tăng (GTGT) lấy ví dụ cụ thể với các doanh nghiệp nhà thầu xây dựng, phân tích các biện pháp thanh kiểm tra thường được cán bộ Cơ quan thuế tiến hành để phát hiện các sai sót đó. Từ đó doanh nghiệp, đặc biệt là các doanh nghiệp xây dựng có thể chủ động chuẩn bị trước hồ sơ sổ sách, phối hợp với đoàn thanh kiểm tra, giúp cho việc thanh kiểm tra được diễn ra nhanh chóng thuận lợi, sớm đi đến thống nhất kết quả, tiết kiệm thời gian và chi phí cho cả doanh nghiệp và đoàn thanh kiểm tra.

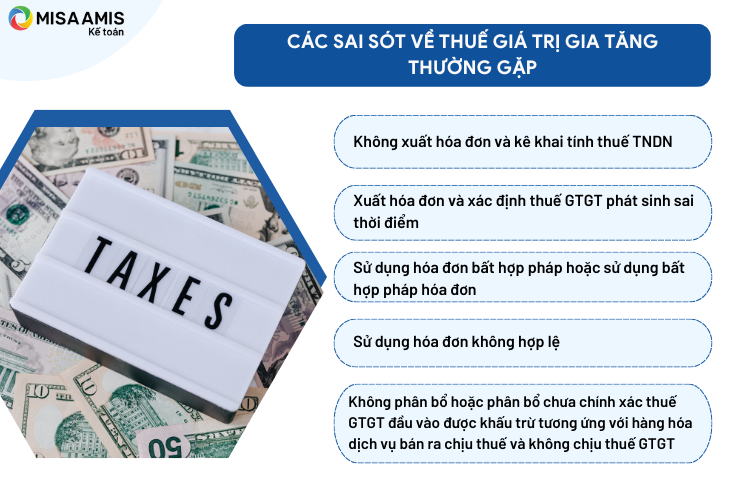

1. Các sai sót về Thuế Giá trị gia tăng thường gặp

1.1 Không xuất hóa đơn và kê khai tính thuế TNDN

Nhà thầu có thể không xuất hóa đơn cho khách hàng (Chủ đầu tư) là cá nhân xây nhà để ở, không cần hóa đơn; doanh thu thanh lý vật tư, máy móc thừa hoặc hư hỏng; doanh thu cho thuê máy móc (cẩu tháp, xe lu…).

1.2 Xuất hóa đơn và xác định thuế GTGT phát sinh sai thời điểm

+ Thời điểm nghiệm thu trên hồ sơ và thời điểm xuất hóa đơn, ghi nhận doanh thu và tính thuế GTGT lệch kỳ nhau.

Ví dụ, Doanh nghiệp ký hồ sơ nghiệm thu khối lượng hoàn thành công trình xây dựng đợt n ngày 31/12/2024 nhưng xuất hóa đơn, ghi nhận doanh thu vào quý 1 năm 2025.

+ Xuất hóa đơn cho phần bảo hành trễ: Khi hoàn thành nghiệm thu công trình, nhà thầu phải xuất hóa đơn 100% giá trị quyết toán mặc dù Chủ đầu tư sẽ giữ lại 5~10% trong 6 tháng đến 1 năm để bảo hành chất lượng công trình. Tuy nhiên trên thực tế, một số nhà thầu khi nhận được tiền mới xuất hóa đơn.

1.3 Sử dụng hóa đơn bất hợp pháp hoặc sử dụng bất hợp pháp hóa đơn (mua bán hóa đơn) để hợp thức hóa các hàng hóa, dịch vụ mua vào không phát sinh thực tế hoặc có phát sinh nhưng không có hóa đơn chứng từ.

Các trường hợp xảy ra có thể ví dụ như mua hàng một chỗ lấy hóa đơn chỗ khác hoặc cơ sở bán hàng không có hóa đơn nên “đi mua hoặc xin” hóa đơn cho người mua, đặc biệt xảy ra nhiều ở các tỉnh. Doanh nghiệp có thể bị thiệt hại rất lớn từ rủi ro với các hóa đơn này nên cần phải đặc biệt chú ý.

1.4 Không phân bổ hoặc phân bổ chưa chính xác thuế GTGT đầu vào được khấu trừ tương ứng với hàng hóa dịch vụ bán ra chịu thuế và không chịu thuế GTGT

Nguyên tắc khấu trừ thuế GTGT chỉ cho phép kê khai khấu trừ thuế GTGT đối với hàng hóa dịch vụ mua vào được sử dụng để sản xuất hàng hóa dịch vụ bán ra chịu thuế GTGT. Trường hợp hàng hóa dịch vụ mua vào dùng chung cho hàng hóa dịch vụ bán ra vừa chịu thuế vừa không chịu thuế thì thuế GTGT đầu vào được khấu trừ phải tính theo tỷ lệ % giữa doanh thu chịu thuế GTGT và doanh thu không phải kê khai, tính nộp thuế GTGT so với tổng doanh thu của hàng hóa, dịch vụ bán ra bao gồm cả doanh thu không phải kê khai, tính nộp thuế không hạch toán riêng được.

Đối với doanh nghiệp xây dựng, có thể có một số khoản doanh thu không chịu thuế GTGT dẫn đến kế toán quên phân bổ thuế GTGT đầu vào được khấu trừ như : doanh thu lãi cho vay, dịch vụ duy trì vườn hoa, công viên, cây xanh đường phố (dịch vụ phủ xanh), duy tu, sửa chữa, xây dựng bằng nguồn vốn đóng góp của nhân dân (bao gồm cả vốn đóng góp, tài trợ của tổ chức, cá nhân), vốn viện trợ nhân đạo đối với các công trình văn hóa, nghệ thuật, công trình phục vụ công cộng, cơ sở hạ tầng và nhà ở cho đối tượng chính sách xã hội…

Xem chi tiết tại bài viết: Hướng dẫn chi tiết cách phân bổ Thuế Giá trị gia tăng đầu vào

2. Các kỹ thuật thanh tra, kiểm tra của thông thường cơ quan thuế

2.1. So sánh đối chiếu doanh thu tính thuế GTGT và doanh thu tính thuế TNDN

Phương pháp này cực kỳ phổ biến và hiệu quả trong các cuộc kiểm tra thuế đối với mọi loại hình doanh nghiệp chứ không riêng doanh nghiệp xây dựng.

| Doanh thu tính thuế GTGT = Tổng chỉ tiêu [34] trên tất cả tờ khai thuế GTGT (mẫu 01/GTGT) tháng/quý phát sinh trong năm. |

Doanh thu này cũng phải khớp với Bảng kê hóa đơn bán ra (Mẫu 01-1/GTGT ban hành theo Thông tư 119/2014/TT-BTC).

Từ 01/01/2015, doanh nghiệp không phải nộp Bảng kê 01-1/GTGT hàng tháng/quý nữa, tuy nhiên vẫn phải lập và cung cấp khi cơ quan thuế yêu cầu khi thanh kiểm tra.

| Doanh thu tính thuế TNDN = Tổng chỉ tiêu [01]+[08]+[16] trên Phụ lục 03-1A/TNDN trong tờ khai Quyết toán thuế TNDN 03/TNDN hàng năm. |

Chỉ tiêu này cũng phải khớp với số kết chuyển vào tài khoản 911 của các tài khoản 511 Doanh thu, 515 Doanh thu tài chính và 711 – Thu nhập khác.

Nếu có chênh lệch doanh nghiệp có trách nhiệm phải giải trình một cách hợp lý cụ thể phù hợp với các quy định hiện hành, nếu không sẽ truy thu thuế tương ứng với doanh thu nào được kê khai thấp hơn. Tuy nhiên kỹ thuật này sẽ không phát hiện được các khoản doanh thu mà doanh nghiệp không kê khai ở cả hai sắc thuế (trốn thuế).

Một số sai sót về thuế GTGT nêu tại mục 1 sẽ bị phát hiện thông qua kỹ thuật này như:

– Các khoản doanh thu xây nhà ở cho cá nhân không cần hóa đơn, doanh thu cho thuê máy móc, doanh thu bán vật tư phế liệu… không xuất hóa đơn GTGT nhưng lại ghi nhận doanh thu tính thuế TNDN ⇒ Truy thu thuế GTGT.

– Cùng một nghiệp vụ nhưng doanh thu tính thuế GTGT khác doanh thu tính thuế TNDN do vô ý gõ nhầm, hoặc cố ý điều chỉnh “cân số” để xuất hóa đơn vào cuối tháng, cuối quý nhưng không điều chỉnh tương ứng trong sổ kế toán, dẫn đến số liệu lên hai tờ khai khác hoàn toàn ⇒ Truy thu theo số liệu đúng.

2.2 Các kỹ thuật phân tích tìm bằng chứng kê khai thiếu doanh thu

Kỹ thuật đối sánh doanh thu tính thuế TNDN và GTGT nêu trên hiệu quả, dễ thực hiện tuy nhiên sẽ không phát hiện được các sai sót vi phạm mang tính chất gian lận như giấu cả doanh thu tính thuế GTGT và doanh thu tính thuế TNDN (trốn thuế), hoặc kê khai trễ cả hai doanh thu nói trên. Các kỹ thuật phân tích khác có thể sử dụng như:

– Yêu cầu doanh nghiệp cung cấp bảng tổng hợp các hợp đồng xây dựng phát sinh trong năm, xem xét đánh số hợp đồng có liên tục theo ngày ký không, và thời điểm nghiệm thu dự kiến theo hợp đồng.

Kiểm tra chọn mẫu hoặc toàn bộ các hợp đồng có thời điểm nghiệm thu hoàn thành trong năm theo hợp đồng, kiểm tra đến hồ sơ nghiệm thu và quyết toán công trình và hóa đơn GTGT cũng như việc ghi nhận và kê khai thuế GTGT, thuế TNDN.

Trường hợp công trình đã nghiệm thu trong năm nhưng chưa xuất hóa đơn thì phạt vi phạm hành chính về hóa đơn và truy thu thuế TNDN và GTGT nếu chưa kê khai trong năm hoặc khai trong năm sau.

Xem thêm: Mức xử phạt với hành vi khai sai tờ khai thuế GTGT mới nhất

– Kiểm tra việc tập hợp và kết chuyển tài khoản 154 theo từng Hợp đồng xây dựng, tính tỷ lệ hoàn thành ước tính bằng cách chia số phát sinh Nợ tài khoản 154 cho tổng chi phí dự toán cho công trình. Đối chiếu với tỷ lệ doanh thu đã ghi nhận so với doanh thu toàn bộ hợp đồng để phát hiện các công trình có khả năng đã nghiệm thu giai đoạn nhưng chưa xuất hóa đơn tính thuế.

Các kỹ thuật này có thể cung cấp “dấu hiệu” trốn thuế, tuy nhiên có thể chưa cung cấp bằng chứng “cứng” một cách rõ ràng để tiến hành truy thu thuế.

Ngoài ra do giới hạn phạm vi của việc thanh kiểm tra thuế chỉ trong phạm vi hồ sơ chứng từ do doanh nghiệp cung cấp. Những vi phạm mang tính “trốn thuế” thường sẽ không được phản ánh trong hệ thống sổ sách chứng từ của doanh nghiệp.

Trong trường hợp này, đoàn thanh tra có thể trao đổi chất vấn trực tiếp với ban giám đốc để tìm kiếm thêm bằng chứng, vận động doanh nghiệp tự kê khai và nộp thuế bổ sung hoặc trình lãnh đạo cơ quan chuyển vụ việc sang cơ quan công an để điều tra theo thẩm quyền.

Xem thêm: 4 vấn đề quan trọng cần lưu ý trong kế toán xây dựng

2.3. Kiểm tra hóa đơn đầu vào

Cán bộ thanh kiểm tra đối chiếu tổng giá hàng hóa dịch vụ mua vào trong kỳ (chỉ tiêu [23]) và thuế GTGT đầu vào được khấu trừ (chỉ tiêu [24]) trên tờ khai thuế GTGT tháng/quý (mẫu số 01/GTGT) và số phát sinh Nợ tài khoản 133 trong năm.

Cán bộ thuế sẽ yêu cầu doanh nghiệp giải trình nếu có chênh lệch.

Sau đó cán bộ kiểm tra sử dụng ứng dụng nội bộ ngành thuế để phát hiện các hóa đơn bất hợp pháp, hóa đơn mà người bán bỏ trốn (không kinh doanh tại địa chỉ đăng ký). Các hóa đơn còn lại có thể chọn mẫu để kiểm tra, đối chiếu với điều kiện được khấu trừ của pháp luật thuế GTGT và điều kiện chi phí được trừ của pháp luật thuế TNDN để điều chỉnh giảm số thuế GTGT khấu trừ và điều chỉnh giảm chi phí được trừ khi tính thuế TNDN. Từ đó truy thu cả hai sắc thuế GTGT và TNDN.

Nhược điểm của kỹ thuật này là không kiểm tra được các chi phí không có hóa đơn (chi phí nhân công) và các chi phí bất hợp lý nhưng vẫn có hóa đơn chứng từ đầy đủ do “mua hóa đơn”.

2.4. Kiểm tra việc tính phân bổ thuế GTGT đầu vào được khấu trừ

Cán bộ thanh kiểm tra có thể yêu cầu doanh nghiệp cung cấp các Bảng phân bổ số thuế GTGT của hàng hóa dịch vụ mua vào được khấu trừ trong kỳ (mẫu số 01-4A/GTGT tháng/quý) và Bảng kê khai điều chỉnh thuế GTGT đầu vào phân bổ được khấu trừ (mẫu số 01-4B/GTGT theo năm).

Đối chiếu các chỉ tiêu tổng doanh thu, doanh thu chịu thuế GTGT, thuế GTGT của hàng hóa dịch vụ mua vào và thuế GTGT mua vào được khấu trừ trên các Bảng tính phân bổ này phải khớp đúng với tờ khai 01/GTGT tháng/quý.

Tiếp tục đối chiếu các chỉ tiêu doanh thu chịu thuế, doanh thu không chịu thuế và tổng doanh thu trên các Bảng phân bổ mẫu số 01-4A/GTGT khớp đúng với số tổng trên các Bảng kê hóa đơn chứng từ hàng hóa dịch vụ bán ra theo mẫu 01-1/GTGT tháng/quý.

Sau cùng là kiểm tra lại việc tính toán phân bổ xem đã chính xác chưa.

3. Cách thức doanh nghiệp giải trình và các biện pháp hạn chế sai sót

3.1. Đối với kỹ thuật đối sánh doanh thu tính thuế GTGT và doanh thu tính thuế TNDN

Một số chênh lệch có thể giải trình được khi doanh thu tính thuế GTGT nhỏ hơn doanh thu tính thuế TNDN, tránh bị truy thu thuế GTGT:

- Doanh thu tài chính là lãi tiền gửi tại tổ chức tín dụng, ngân hàng không phải xuất hóa đơn.

Lưu ý lãi cho doanh nghiệp khác vay vẫn phải xuất hóa đơn không chịu thuế GTGT và kê khai ở chỉ tiêu [26] HHDV không chịu thuế GTGT trên tờ khai 01/GTGT.

- Lãi tỷ giá

- Các khoản giảm trừ doanh thu (chiết khấu thương mai, giảm giá hàng bán, hàng bán trả lại) có hồ sơ chứng từ chứng minh.

- Các khoản doanh thu cho thuê máy móc, dịch vụ nhận tiền và xuất hóa đơn trước khi thực hiện.

- …

Doanh nghiệp nên sử dụng phần mềm kế toán có chức năng vừa hạch toán, vừa kê khai thuế GTGT, vừa kê khai thuế TNDN từ cùng một cơ sở dữ liệu, để tránh các sai sót do nhầm lẫn khi lập tờ khai thuế GTGT, Báo cáo tài chính và tờ khai Quyết toán thuế TNDN.

MISA AMIS có thể đối chiếu giúp phát hiện chi tiết các chênh lệch giữa hai loại doanh thu này, giúp kế toán nhanh chóng tìm ra và giải trình cho đoàn thanh kiểm tra.

Đối với các chênh lệch hợp lý, cần tập hợp, phân loại, photo sẵn chứng từ chứng minh và căn cứ pháp lý cho các khoản chênh lệch đó để khi cơ quan thuế yêu cầu thì cung cấp ngay, tránh mất thời gian tìm kiếm.

Đối với các chênh lệch có khả năng bị truy thu thì doanh nghiệp cần sớm khắc phục, xuất hóa đơn bổ sung, kê khai bổ sung, hạch toán bổ sung, nộp thuế bổ sung… để giảm thiểu khoản phạt vi phạm hành chính và tiền chậm nộp.

3.2. Đối với các kỹ thuật phân tích tìm bằng chứng kê khai thiếu doanh thu

Kỹ thuật này chủ yếu sẽ thực hiện thông qua phân tích số liệu và phỏng vấn. Kế toán hoặc thành viên ban giám đốc phụ trách giải trình phải thực sự nắm rõ tình hình kinh doanh của công ty, số liệu doanh thu chi phí theo từng dự án, trả lời một cách rõ ràng, nhất quán và tự tin, tránh gây sự hoài nghi cho cán bộ thanh kiểm tra dẫn đến mở rộng phạm vi, phương pháp kiểm tra chi tiết.

Doanh nghiệp nên sử dụng phần mềm kế toán có khả năng theo dõi, tập hợp doanh thu, chi phí dở dang và tính giá thành, giá vốn theo từng hợp đồng xây dựng.

Bộ phận kế toán nên thường xuyên đốc thúc các phòng ban liên quan (bộ phận thi công, nghiệm thu…) tiến hành nghiệm thu và chuyển ngay hồ sơ nghiệm thu với chủ đầu tư về phòng kế toán để xuất hóa đơn, hạch toán doanh thu và kê khai thuế kịp thời.

Trong một số trường hợp đã nghiệm thu sơ bộ, chủ đầu tư đã đồng ý phần lớn các hạng mục, chỉ yêu cầu sửa chữa một số khiếm khuyết nhỏ không đáng kể thì cân nhắc trích trước doanh thu và kê khai tính thuế GTGT, TNDN.

Thu thập bằng chứng đối với công trình bị trì hoãn tiến độ, đã phát sinh chi phí nhưng chưa nghiệm thu hoàn thành tiến độ được để giải trình cho đoàn thanh tra.

3.3. Đối với các kỹ thuật kiểm tra chi tiết hóa đơn đầu vào

Doanh nghiệp nên sử dụng phần mềm kế toán có chức năng kê khai thuế GTGT, form nhập liệu có đầy đủ các thông tin để vừa hạch toán kế toán (ngày chứng từ, diễn giải, số tiền, tài khoản Nợ/Có) vừa kê khai thuế (nhà cung cấp, mã số thuế, địa chỉ, số hóa đơn, ngày hóa đơn…).

Ngoài ra khâu nhập liệu chứng từ mua hàng ban đầu cũng rất quan trọng. Kế toán phải xác định (hạch toán) riêng được hóa đơn đầu vào nào dùng cho hoạt động chịu thuế GTGT, hóa đơn nào dùng cho hoạt động không chịu thuế GTGT, và hóa đơn nào không hạch toán riêng được phải phân bổ thuế GTGT đầu vào theo tỷ lệ doanh thu đầu ra trên Bảng kê 01-2/GTGT.

Bảng kê hóa đơn hàng hóa dịch vụ mua vào 01-2/GTGT được kết xuất sẽ hỗ trợ cho cán bộ thuế trong việc dễ dàng tổng hợp, phân loại hóa đơn theo một số tiêu chí lựa chọn (nhà cung cấp, ngày hóa đơn, số tiền…) để chọn mẫu kiểm tra chi tiết một cách hiệu quả nhất.

Bảng kê với đầy đủ thông tin cần thiết cũng giúp hỗ trợ cán bộ kiểm tra trong việc trình bày giấy tờ làm việc, Biên bản kiểm tra… giúp rút ngắn thời gian kiểm tra chi tiết.

Một số phần mềm như MISA AMIS có khả năng phát hiện ra các hóa đơn được hạch toán kế toán nhưng không đưa lên Bảng kê khai thuế GTGT và ngược lại, giúp giải trình các chênh lệch giữa sổ kế toán và tờ khai thuế nếu có.

Sau khi cán bộ kiểm tra đã chọn mẫu, việc còn lại của kế toán là nhanh chóng định vị và tìm kiếm hóa đơn, hợp đồng, biên bản nghiệm thu, ủy nhiệm chi, phiếu chi… tương ứng với hóa đơn được chọn để cung cấp cho đoàn kiểm tra.

Việc đánh số chứng từ, cách lưu trữ khoa học có thứ tự và bảo quản chứng từ cẩn thận sẽ giúp kế toán dễ dàng tìm thấy và nhanh chóng cung cấp cho đoàn kiểm tra.

Nếu phát hiện hóa đơn mất cháy hỏng, thì trong vòng năm ngày kế từ ngày phát hiện, kế toán nên yêu cầu bên mua cấp bản sao Liên 1 hóa đơn có xác nhận (ký tên và đóng dấu) của đại diện pháp luật bên bán và thực hiện Báo cáo mất cháy hỏng hóa đơn theo mẫu BC21/AC gửi đến cơ quan thuế.

Sau khi Cơ quan thuế tiến hành lập biên bản và xử phạt hành chính thì Bản sao hóa đơn này có thể dùng để kê khai thuế. Hiện nay, việc mua hàng từ các nhà cung cấp sử dụng hóa đơn điện tử cũng giúp doanh nghiệp giảm thiểu rủi ro mất cháy hỏng hóa đơn do file hóa đơn điện tử (định dạng *.xml, *.pdf) có thể tải/gửi nhiều lần từ nhà cung cấp.

Tra cứu hóa đơn trên website http://tracuuhoadon.gdt.gov.vn/ của Tổng cục thuế để cân nhắc loại trước các hóa đơn bất hợp pháp.

Phần mềm kế toán MISA AMIS có thể cảnh báo nếu hóa đơn được mua vào từ nhà cung cấp đã tạm ngừng kinh doanh hoặc bỏ trốn.

Việc sử dụng hóa đơn điện tử có mã cơ quan thuế theo lộ trình của Nghị định 123/2020/NĐ-CP và Thông tư 78/2021/TT-BTC cũng góp phần hạn chế rủi ro này.

3.4. Đối với việc kiểm tra việc tính phân bổ thuế GTGT đầu vào được khấu trừ

Kỹ thuật này chủ yếu kiểm tra việc tính toán chính xác tỷ lệ phân bổ thuế GTGT đầu vào được khấu trừ. Doanh nghiệp thường quên không tính phân bổ (không lập các Bảng tính phân bổ 01-4A/GTGT và 01-4B/GTGT) hơn là có lập bảng tính mà tính sai.

Do đó khi doanh nghiệp có phát sinh các khoản doanh thu không chịu thuế GTGT, kế toán cần lưu ý lập Bảng tính phân bổ 01-4A/GTGT cùng với tờ khai thuế 01/GTGT hàng tháng/ hàng quý và Bảng điều chỉnh phân bổ 01-4B/GTGT cùng với tờ khai tháng/quý cuối cùng trong năm.

3.5. Tiến hành thanh kiểm tra thử về thuế

Ngoài việc tự kiểm tra, doanh nghiệp cũng có thể sử dụng dịch vụ chuyên môn của các công ty tư vấn thuế, các đại lý thuế có đủ năng lực (có thể tham khảo danh sách các đại lý thuế tại Website của tổng cục thuế www.gdt.gov.vn, mục Quản lý hành nghề dịch vụ thuế).

Với các tên gọi dịch vụ khác nhau nhưng có cùng bản chất như:

+ Dịch vụ khám sức khỏe về thuế (tax health check service);

+ Dịch vụ soát xét thuế (tax review service);

+ Thanh kiểm tra thử về thuế (tax mock-audit)

+ …

Các công ty tư vấn thuế, đại lý thuế này bằng kinh nghiệm và kiến thức chuyên môn của mình có thể tiến hành trước các kỹ thuật thanh kiểm tra, tương tự như các kỹ thuật thanh kiểm tra nêu trên của cơ quan thuế nhằm phát hiện sớm các sai sót (rủi ro), đánh giá mức độ rủi ro về mức độ thiệt hại cũng như khả năng xảy ra và tư vấn cho doanh nghiệp các phương pháp khắc phục hoặc cải thiện nếu có.

Dịch vụ này có thể rất có ích cho doanh nghiệp trong việc định vị các rủi ro hiện hữu, phân loại mức độ ưu tiên của các rủi ro, sử dụng nguồn lực có giới hạn của doanh nghiệp để xử lý trước các rủi ro có đáng kể (độ ảnh hưởng lớn hoặc khả năng xảy ra gần như chắc chắn) trong một khoảng thời gian hợp lý trước khi diễn ra cuộc thanh kiểm tra thực tế.

Do được tập dượt trước, doanh nghiệp, cụ thể là kế toán hoặc cán bộ được phân công giải trình sẽ có kinh nghiệm hơn, tránh việc bị động, “hoảng loạn”, cung cấp chứng từ hoặc giải trình trước sau bất nhất, thậm chí mâu thuẫn lẫn nhau.

Để giúp giải phóng nhân lực, giảm thiểu khối lượng công việc cho người làm kế toán doanh nghiệp xây dựng nói riêng và tất cả loại hình doanh nghiệp nói chung, MISA đã phát triển phần mềm kế toán online MISA AMIS với nhiều tính năng đáp ứng nhu cầu và đặc trưng doanh nghiệp xây dựng:

- Quản lý hồ sơ công trình.

- Quản lý tài sản cố định, khấu hao tài sản.

- Quản lý hoạt động đầu tư xây lắp.

- Quản trị dòng tiền.

Hiện nay, với thế mạnh về công nghệ, sự tiện dụng trong sử dụng, phần mềm kế toán MISA AMIS đã trở thành sự lựa chọn đáng tin cậy của hàng nghìn doanh nghiệp đang hoạt động trong lĩnh vực xây lắp và xây dựng công trình trên toàn quốc. Anh chị quan tâm và muốn trải nghiệm thử phần mềm kế toán MISA AMIS có thể đăng ký miễn phí tại đây.

Nhanh tay đăng ký sử dụng miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS để trực tiếp trải nghiệm.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/