Các doanh nghiệp xuất – nhập khẩu đóng góp rất nhiều vào ngân sách nhà nước (NSNN) thông qua việc đóng thuế. Nhà nước cũng ban hành chính sách hoàn thuế cho họ (nếu đủ điều kiện) để đảm bảo chỉ thu đúng và đủ thuế. Liệu hàng nhập khẩu có được hoàn thuế hay không và hoàn thuế GTGT hàng nhập khẩu thực hiện như thế nào?

Hoạt động xuất – nhập khẩu đã và đang thay đổi mạnh mẽ, trở thành động lực quan trọng cho tăng trưởng cũng như sự đổi mới sáng tạo của nền kinh tế nước nhà. Các doanh nghiệp nhập khẩu hàng hóa, dịch vụ từ nước ngoài những năm gần đây hoạt động sôi nổi và ngày càng có nhiều thành tựu ấn tượng.

Các doanh nghiệp xuất – nhập khẩu phải đóng rất nhiều loại thuế, trong đó bao gồm thuế giá trị gia tăng (GTGT) đầu vào. Số thuế đầu vào được khấu trừ tương ứng theo số thuế đầu ra phải nộp phát sinh trong kỳ hoặc sẽ được hoàn lại cho doanh nghiệp trong một số trường hợp nhất định.

1. Các trường hợp hàng hóa nhập khẩu được hoàn thuế

1.1. Hàng nhập khẩu sau đó tiêu dùng trong nước

Theo quy định cũ tại Điều 18 Thông tư 219/2013/TT-BTC thì doanh nghiệp sẽ được hoàn thuế nếu lũy kế sau ít nhất mười hai tháng hoặc ít nhất 4 quý tính từ tháng/quý đầu tiên hoặc phát sinh số thuế GTGT đầu vào chưa được khấu trừ hết – mà vẫn còn số thuế GTGT đầu vào chưa được khấu trừ hết.

Tuy nhiên, Điều 3 Thông tư 130/2016/TT-BTC sửa đổi, bổ sung Điều 18 Thông tư 219/2013 đã bỏ trường hợp này.

Như vậy, hiện nay hàng nhập khẩu hay sản xuất, kinh doanh tiêu dùng trong nước không thuộc trường hợp được hoàn thuế nữa mà số thuế GTGT đầu vào được khấu trừ còn dư sẽ được khấu trừ vào kỳ tính thuế tiếp theo.

Mặc dù các trường hợp hoàn thuế GTGT bị hạn chế, nếu cá nhân, tổ chức khi nhập khẩu đã nộp nhiều hơn số thuế phải nộp hoặc nộp nhầm thuế GTGT cho hàng hóa thuộc diện hàng không chịu thuế thì sẽ được Nhà nước hoàn trả thuế theo quy định.

1.2. Hàng nhập khẩu doanh nghiệp nộp thừa, nộp nhầm thuế

Theo Khoản 2 Điều 33 Thông tư 156/2013/TT-BTC, tiền thuế nộp thừa, nộp nhầm của doanh nghiệp sẽ được giải quyết theo trình tự:

- Bù trừ tự động với tiền thuế, tiền chậm nộp, tiền phạt còn nợ hoặc phải nộp của cùng loại thuế.

- Bù trừ tự động với tiền thuế, tiền chậm nộp, tiền phạt còn nợ hoặc phải nộp của từng loại thuế có cùng nội dung kinh tế quy định trong mục lục NSNN.

Sau khi bù trừ tự động theo thứ tự trên mà vẫn còn dư tiền thuế, tiền chậm nộp, tiền phạt nộp thừa thì tiến hành lập hồ sơ hoàn thuế để đề nghị được hoàn trả thuế theo quy định của pháp luật.

1.3. Hàng nhập khẩu sau đó xuất khẩu

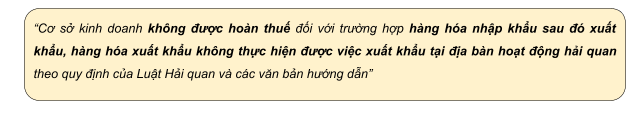

Khoản 6 Điều 1 Nghị định 100/2016-NĐ/CP quy định:

Như vậy, trường hợp hàng hóa nhập khẩu sau đó xuất khẩu luôn nhưng hoạt động xuất khẩu không diễn ra trên địa bàn hoạt động hải quan theo quy định thì doanh nghiệp sẽ không được hoàn thuế giá trị gia tăng hàng nhập khẩu.

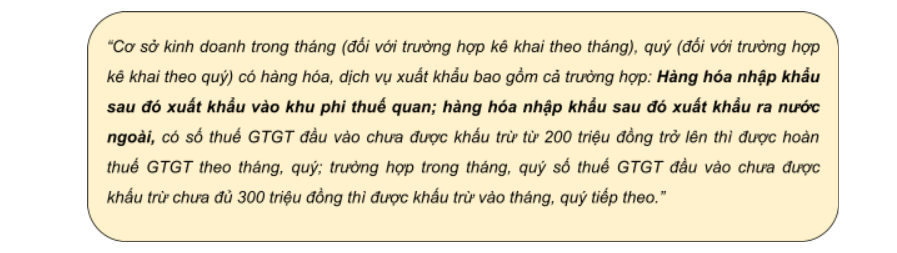

Tuy nhiên, từ ngày 01/02/2018, theo quy định tại Khoản 2 Điều 1 Nghị định số 146/2017/NĐ-CP sửa đổi bổ sung một số điều tại Nghị định 100/2016/NĐ-CP và Nghị định 12/2015/NĐ-CP thì:

=> Căn cứ vào quy định nêu trên, từ ngày 1/07/2016 đến trước ngày 1/02/2018 thì doanh nghiệp nhập khẩu rồi xuất khẩu sẽ không được hoàn thuế; từ ngày 1/2/2018 các doanh nghiệp này được hoàn thuế nếu số thuế GTGT đầu vào chưa khấu trừ > 300 triệu, thực hiện theo hướng dẫn tại đây.

*** Với trường hợp nhập khẩu rồi tái xuất: hàng nhập khẩu rồi tái xuất trả chủ hàng thuộc về hàng hóa nhập khẩu sau đó xuất khẩu nên hoàn thuế gtgt đối với hàng nhập khẩu tái xuất được áp dụng tương tự như trên.

1.4. Hàng nhập khẩu để gia công sản xuất hàng xuất khẩu

Nhiều doanh nghiệp hiện nay có nguyên – vật liệu đầu vào là hàng nhập khẩu nên cần tính đến việc hoàn thuế cho loại hàng này. Hoàn thuế hàng nhập để gia công hàng xuất khẩu chia thành 2 trường hợp:

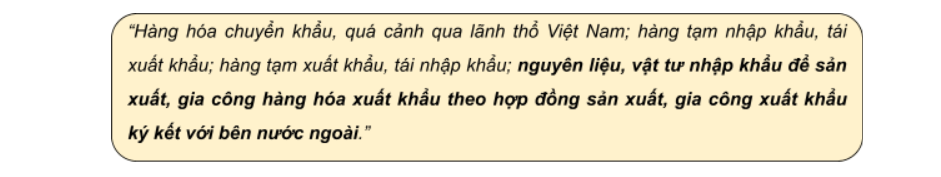

Trường hợp 1: DN nhập khẩu để gia công theo hợp đồng đã ký kết với bên nước ngoài.

Điều 4 TT 219/2013-TT/BTC quy định đối tượng không chịu thuế GTGT, trong đó có:

Vì hàng hóa là nguyên vật liệu, vật tư nhập khẩu để gia công, sản xuất nằm trong quy định tại hợp đồng ký kết với nước ngoài thuộc diện hàng hóa không chịu thuế, nên nếu DN đã tạm nộp thuế GTGT đầu vào cho lô hàng diện này ở khâu nhập khẩu thì sẽ được hoàn trả phần thuế đã nộp.

Trường hợp 2: DN nhập khẩu để gia công không theo hợp đồng đã ký kết với bên nước ngoài.

Vì hàng hóa nhập khẩu để gia công sản xuất không nằm trong quy định tại hợp đồng đã ký kết với nước ngoài không thuộc diện không chịu thuế nên DN phải tiến hành kê khai và nộp thuế GTGT khâu nhập khẩu như bình thường, khi DN xuất khẩu chịu thuế suất 0% thì sẽ được hoàn thuế GTGT khâu xuất khẩu theo đúng quy định của Pháp luật.

Xem thêm: Thuế gián thu là gì? Đặc điểm, vai trò và phân loại chi tiết nhất

2. Điều kiện để doanh nghiệp được hoàn thuế GTGT hàng nhập khẩu

Thực tế, doanh nghiệp nhập khẩu hàng hóa nằm trong nhóm các mặt hàng nhập khẩu được hoàn thuế vẫn phải đáp ứng đầy đủ các điều kiện và trải qua quy trình thủ tục để được Nhà nước hoàn thuế GTGT hàng nhập. Theo đó:

- Doanh nghiệp là cơ sở kinh doanh hợp pháp được cấp giấy tờ chứng nhận bởi cơ quan có thẩm quyền.

- Doanh nghiệp đăng ký nộp thuế theo phương pháp khấu trừ

- Doanh nghiệp lập và lưu giữ sổ kế toán, sử dụng chứng từ kế toán theo quy định

- Doanh nghiệp có TK tiền gửi ngân hàng.

Sau khi xác định mình đáp ứng các điều kiện nêu trên và hàng hóa nhập khẩu thuộc diện được hoàn thuế, doanh nghiệp chuẩn bị hồ sơ hoàn thuế.

Trường hợp doanh nghiệp được hoàn trả thuế cũng tiến hành chuẩn bị hồ sơ hoàn thuế. Hồ sơ hoàn thuế GTGT được lập theo thông tư 156/2013/TT-BTC sẽ bao gồm các giấy tờ:

- Giấy đề nghị hoàn trả khoản thu NSNN (Mẫu số 01/ĐHNT – ban hành kèm Thông tư trên)

- Tờ khai thuế GTGT hàng tháng, quý đính kèm bản kê – bản photo.

- Bảng kê cho các hóa đơn lớn hơn 20 triệu thực hiện thanh toán qua ngân hàng.

>> Có thể bạn quan tâm: Cách tính thuế giá trị gia tăng hàng nhập khẩu

3. Phần mềm kế toán online MISA AMIS – giải pháp hoàn hảo cho các vấn đề về thuế

Người làm kế toán nói chung đều có những vướng mắc về nghiệp vụ thuế. Kế toán viên tại các doanh nghiệp luôn cần đảm bảo thực hiện đầy đủ các nghiệp vụ thuế đồng thời tuân thủ đúng các quy định, quy trình của Nhà nước.

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Dù là doanh nghiệp hoạt động trong lĩnh vực nào, dù có quy mô ra sao thì đều nên lắp đặt phần mềm kế toán để công tác kế toán thuế nói riêng và công tác kế toán nói chung được đơn giản, chính xác và đạt hiệu quả cao nhất.

Phần mềm kế toán online MISA AMIS có sự kết hợp giữa tính năng thuế và các tính năng kế toán khác giúp người làm kế toán có được giải pháp phù hợp nhất và hiệu quả nhất trong công tác kế toán.

Riêng về tính năng thuế, phần mềm cho phép kế toán nộp tờ khai trực tiếp cho cơ quan thuế từ phần mềm vì đã tích hợp dịch vụ kê khai thuế Mtax.vn. Thêm vào đó, phần mềm cũng tự động lập tờ khai có mã vạch theo mẫu biểu mới nhất của cơ quan thuế hay tự động khấu trừ thuế giá trị gia tăng…

Những tính năng mới cùng các tính năng tự động hóa giúp nghiệp vụ kế toán trở nên đơn giản và dễ dàng hơn. Để có thể đăng ký trải nghiệm bản demo phần mềm kế toán online MISA AMIS, anh/chị kế toán viên hãy tìm hiểu thêm tại đây.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/