Việc tính thuế tiêu thụ đặc biệt hàng nhập khẩu tương đối phức tạp do các mặt hàng này còn phải chịu thêm thuế nhập khẩu. Căn cứ xác định giá tính thuế cũng có sự khác nhau dựa trên từng mặt hàng và đặc điểm của cơ sở nhập khẩu. Bài viết dưới đây sẽ cung cấp cho bạn phương pháp tính thuế tiêu thụ đặc biệt hàng nhập khẩu một cách đầy đủ nhất.

1. Các mặt hàng nhập khẩu chịu thuế tiêu thụ đặc biệt

Theo quy định tại Điều 2 Luật Thuế tiêu thụ đặc biệt 2008 (được sửa đổi bởi khoản 1 Điều 1 Luật Thuế tiêu thụ đặc biệt sửa đổi 2014), đối tượng chịu thuế tiêu thụ đặc biệt hàng nhập khẩu là những loại hàng hoá, dịch vụ không thật cần thiết cho cuộc sống của con người hoặc gây tác động xấu đến môi trường, sức khỏe con người như:

- Thuốc lá điếu, xì gà và chế phẩm khác từ cây thuốc lá dùng để hút, hít, nhai, ngửi, ngậm;

- Rượu;

- Bia;

- Xe ô tô dưới 24 chỗ

- Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125cm3;

- Tàu bay, du thuyền;

- Xăng các loại;

- Điều hoà nhiệt độ công suất từ 90.000 BTU trở xuống

-

Các mặt hàng nhập khẩu chịu thuế tiêu thụ đặc biệt

Xem chi tiết danh sách các mặt hàng chịu thuế tiêu đặc biệt.

2. Cách tính thuế tiêu thụ đặc biệt hàng nhập khẩu

Công thức tính thuế tiêu thụ đặc biệt hàng nhập khẩu tuân theo công thức tính thuế TTĐB chung cho mọi loại hàng hoá, dịch vụ:

| Thuế tiêu thụ đặc biệt | = | Giá tính thuế tiêu thụ đặc biệt | x | Thuế suất thuế tiêu thụ đặc biệt |

Thuế suất thuế TTĐB đã được quy định trong biểu thuế theo Luật thuế tiêu thụ đặc biệt – Luật số 70/2014/QH13, Luật 106/2016/QH13 và Nghị định 108/2015/NĐ-CP của Chính phủ. Trong đó:

- Giá tính thuế tiêu thụ đặc biệt: Đối với hàng hóa nhập khẩu tại khâu nhập khẩu là giá tính thuế nhập khẩu cộng với thuế nhập khẩu. Trường hợp hàng hóa nhập khẩu được miễn, giảm thuế nhập khẩu thì giá tính thuế không bao gồm số thuế nhập khẩu được miễn, giảm

| Giá tính thuế tiêu thụ đặc biệt | = | Giá tính thuế nhập khẩu | + | Thuế nhập khẩu |

- Sau khi nhập khẩu, nếu hàng hóa được bán ra trong nước hoặc sử dụng làm nguyên vật liệu sản xuất một hàng hóa khác cũng thuộc đối tượng chịu thuế TTĐB và bán ra trong nước thì doanh nghiệp phải kê khai thuế TTĐB “đầu ra”. Lúc này, doanh nghiệp được khấu trừ thuế TTĐB đầu vào để xác định số thuế TTĐB phải nộp.

- Với hàng tạm nhập – tái xuất theo quy định pháp luật, hoặc hàng hóa nhập khẩu để làm nguyên liệu sản xuất hàng gia công, xuất khẩu thì được xem xét hoàn thuế tiêu thụ đặc biệt với số thuế đã nộp ở khâu nhập khẩu.

- Thuế tiêu thụ đặc biệt phải nộp tại khâu nhập khẩu được hạch toán vào giá gốc hàng nhập kho hoặc nguyên giá TSCĐ.

Xem chi tiết: Cách hạch toán thuế TTĐB chính xác

Ngoài thuế nhập khẩu, thuế tiêu thụ đặc biệt, hàng hóa nhập khẩu còn chịu thêm thuế GTGT. Thuế GTGT hàng nhập khẩu sẽ được tính với giá tính thuế bao gồm cả thuế nhập khẩu và thuế tiêu thụ đặc biệt.

3. Bài tập ví dụ thuế tiêu thụ đặc biệt hàng nhập khẩu

Ví dụ 1: Tính thuế tiêu thụ đặc biệt phải nộp trong kỳ của công ty A nhập khẩu 900 lít rượu 42 độ để sản xuất 250.000 đơn vị sản phẩm X (X thuộc diện chịu thuế tiêu thụ đặc biệt), giá tính thuế nhập khẩu là 32.000đ/lít, thuế suất thuế nhập khẩu là 65%.

Đáp án:

| Thuế nhập khẩu phải nộp | = | Giá tính thuế | x | Thuế nhập khẩu |

| = | 900×32.000 | x | 65% | |

| = | 18.720.000 (đồng) | |||

| Thuế tiêu thụ đặc biệt nộp ở khâu nhập khẩu | = | (Giá tính thuế + thuế nhập khẩu) | x | thuế suất thuế TTĐB |

| = | (900*32.000 + 18.720.000) | 50% | ||

| = | 23.760.000 (đồng) | |||

Ví dụ 2: Một xe ô tô nhập khẩu có giá CIF: 20.000 USD; thuế suất thuế nhập khẩu của mẫu xe này là 70%; thuế suất thuế TTĐB là 45%; giả sử tỷ giá để tính thuế nhập khẩu tại thời điểm nhập khẩu là 22.500 VND/USD. Giá bán chưa có thuế GTGT ghi trên hóa đơn của nhà nhập khẩu là 1.164.712.500 đồng. Tính số thuế tiêu thụ đặc biệt phải nộp ở khâu bán ra trong nước.

Đáp án:

| Giá tính thuế của ô tô nhập khẩu (1) | = | Giá CIF | x | Tỷ giá |

| = | 20.000 | x | 22.500 | |

| = | 450.000.000 (đồng) | |||

| Thuế nhập khẩu phải nộp (2) | = | (1) | x | Thuế suất thuế nhập khẩu |

| = | 315.000.000 (đồng) | |||

| Thuế tiêu thụ đặc biệt nộp ở khâu nhập khẩu (3) | = | (Giá tính thuế + thuế nhập khẩu) | x | thuế suất thuế TTĐB |

| = | ((1) + (2)) | x | Thuế suất thuế TTĐB | |

| = | 344.250.000 (đồng) | |||

⇒ Thuế TTĐB đầu vào (4) = 344.250.000 đồng

| Giá tính thuế TTĐB tại khâu bán ra trong nước (5) | = | Giá bán chưa thuế | = | 1.164.712.500 | = | 803.250.000 (đồng) |

| (1 + thuế suất) | 1.45 |

| Thuế TTĐB tính được khi bán ra trong nước | = | (5) | x | Thuế suất thuế TTĐB |

| = | 361.462.500 (đồng) | |||

⇒ Thuế TTĐB đầu ra (6) = 361.462.500 (đồng)

| Số thuế TTĐB phải nộp tại khâu bán trong nước | = | (6) | – | (4) |

| = | 17.212.500 (đồng) | |||

4. Một số mặt hàng nhập khẩu không chịu thuế tiêu thụ đặc biệt

Thuế tiêu thụ đặc biệt hàng nhập khẩu không áp dụng cho các loại hàng hóa sau:

a) Hàng viện trợ nhân đạo, viện trợ không hoàn lại; quà tặng cho cơ quan tổ chức nhà nước, quà biếu, quà tặng cho cá nhân tại Việt Nam theo mức quy định của Chính phủ; cụ thể là:

- Hàng viện trợ nhân đạo, hàng viện trợ không hoàn lại, bao gồm cả hàng hóa nhập khẩu bằng nguồn vốn viện trợ không hoàn lại được cơ quan có thẩm quyền phê duyệt.

- Quà tặng của các tổ chức, cá nhân ở nước ngoài cho các cơ quan nhà nước, tổ chức chính trị, tổ chức chính trị – xã hội, tổ chức chính trị xã hội – nghề nghiệp, tổ chức xã hội, tổ chức xã hội – nghề nghiệp, đơn vị vũ trang nhân dân;

- Quà biếu, quà tặng cho cá nhân tại Việt Nam theo định mức quy định của pháp luật.

b) Hàng hóa vận chuyển quá cảnh hoặc mượn đường qua cửa khẩu, biên giới Việt Nam, hàng hóa chuyển khẩu theo quy định của Chính phủ;

c) Hàng tạm nhập khẩu, tái xuất khẩu không phải nộp thuế nhập khẩu trong thời hạn theo quy định của pháp luật;

d) Đồ dùng của tổ chức, cá nhân nước ngoài theo tiêu chuẩn miễn trừ ngoại giao; hàng mang theo người trong tiêu chuẩn hành lý miễn thuế; hàng nhập khẩu để bán miễn thuế theo quy định của pháp luật;

e) Hàng hoá nhập khẩu từ nước ngoài vào khu phi thuế quan.

-

Hàng viện trợ nhân đạo từ nước ngoài vào Việt Nam thuộc đối tượng không chịu thuế TTĐB

Xem chi tiết tại bài viết: Đối tượng không chịu thuế tiêu thụ đặc biệt

Kết luận

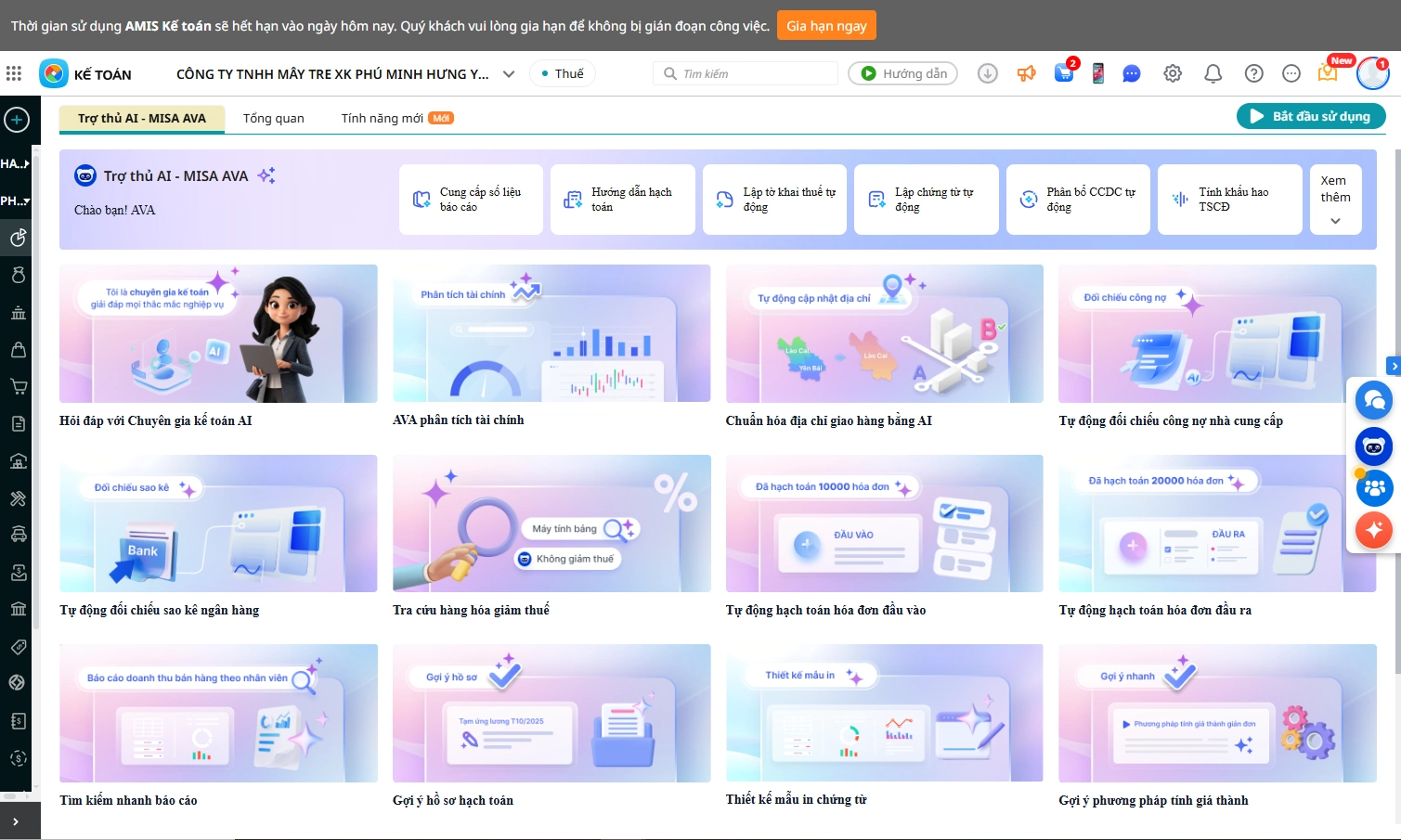

Trên đây là những thông tin quan trọng mà kế toán doanh nghiệp cần nắm được khi hạch toán thuế tiêu thụ đặc biệt hàng xuất khẩu. Từ đó, chấp hành và vận dụng các quy định thuế một cách chính xác, hợp lý cho doanh nghiệp. Việc lựa chọn và ứng dụng phần mềm kế toán hiện đại như phần mềm kế toán online MISA AMIS không chỉ giúp nâng cao hiệu quả quản lý thuế, mà còn mang đến giải pháp thông minh trong công tác kế toán. Phần mềm kế toán online MISA AMIS tích hợp công nghệ AI, giúp tự động hóa các nghiệp vụ liên quan đến thuế, từ việc khấu trừ thuế, điều chỉnh tăng giảm thuế, đến việc kê khai và nộp thuế cho cơ quan Thuế.

Các tính năng nổi bật của phần mềm bao gồm:

- Tự động hóa các nghiệp vụ thuế: Tính toán, khấu trừ thuế, điều chỉnh tăng giảm thuế, kê khai và nộp thuế cho cơ quan Thuế.

- Ứng dụng công nghệ AI: Giúp tối ưu hóa quy trình kế toán, giảm thời gian làm việc và đảm bảo độ chính xác cao.

- Tăng năng suất làm việc: Giảm thiểu lỗi tính toán, tăng cường hiệu quả trong mỗi kỳ lập báo cáo thuế.

- Giải pháp kế toán toàn diện: MISA AMIS cung cấp giải pháp quản lý tài chính kế toán đơn giản, thông minh, an toàn và chính xác.

Anh/Chị Chủ doanh nghiệp, Kế toán doanh nghiệp hãy đăng ký ngay phần mềm kế toán online MISA AMIS để trải nghiệm những lợi ích vượt trội từ công nghệ AI trong quản lý tài chính kế toán.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/