1. Đáo hạn là gì?

1.1 Định nghĩa đáo hạn trong lĩnh vực tài chính – ngân hàng

Đáo hạn đề cập đến thời điểm mà một khoản vay, khoản tiền gửi, hoặc một hợp đồng tài chính đến hạn kết thúc. Vào ngày đáo hạn, các bên tham gia hợp đồng phải hoàn tất các nghĩa vụ tài chính theo các điều khoản đã thỏa thuận trước đó. Việc hiểu rõ và quản lý ngày đáo hạn là một phần thiết yếu trong quản lý tài chính cá nhân và doanh nghiệp.

1.2 Vai trò và tầm quan trọng của đáo hạn

Đáo hạn đóng vai trò then chốt trong việc quản lý tài chính, giúp các cá nhân và doanh nghiệp đưa ra quyết định phù hợp để tối ưu hóa lợi ích và giảm thiểu rủi ro.

Đối với người gửi tiết kiệm: Khi một khoản tiết kiệm đến ngày đáo hạn, người gửi có thể lựa chọn giữa các phương án sau:

- Rút toàn bộ số tiền gốc và lãi: Sau khi đến hạn, ngân hàng sẽ tính toàn bộ số lãi tích lũy và cộng vào số tiền gốc, cho phép người gửi rút hết số tiền này về.

- Gia hạn tiết kiệm: Nếu không rút tiền, người gửi có thể chọn tái tục khoản tiết kiệm, tức là tiếp tục gửi tiền với kỳ hạn mới và lãi suất mới (thường dựa trên lãi suất tại thời điểm đáo hạn).

- Chuyển khoản tiết kiệm: Người gửi cũng có thể chuyển tiền từ tài khoản tiết kiệm này sang một tài khoản khác, hoặc thay đổi sản phẩm tài chính để tối ưu hóa lợi nhuận.

Đối với người vay đáo hạn là thời điểm quan trọng vì họ cần phải:

- Trả hết nợ gốc và lãi: Vào ngày đáo hạn, người vay phải thanh toán toàn bộ số tiền đã vay kèm theo lãi suất, trừ khi có các thỏa thuận đặc biệt với ngân hàng.

- Gia hạn khoản vay: Trong một số trường hợp, nếu người vay chưa đủ khả năng trả nợ, họ có thể thương lượng với ngân hàng để gia hạn khoản vay, tuy nhiên điều này thường kèm theo các điều kiện khắt khe hơn như lãi suất cao hơn hoặc phí gia hạn.

- Tái cấu trúc khoản vay: Nếu người vay gặp khó khăn tài chính, có thể thương lượng với ngân hàng để tái cấu trúc khoản vay, điều chỉnh điều khoản trả nợ để giảm bớt gánh nặng tài chính.

Đối với các hợp đồng tài chính khác: Trong trường hợp các hợp đồng tài chính như trái phiếu, hợp đồng bảo hiểm, hoặc hợp đồng quyền chọn, ngày đáo hạn có các tác động khác nhau:

- Trái phiếu: Khi một trái phiếu đến hạn, người phát hành trái phiếu phải trả lại số tiền gốc và lãi suất đã cam kết cho người mua trái phiếu.

- Hợp đồng bảo hiểm: Một số sản phẩm bảo hiểm có ngày đáo hạn, tại thời điểm này người được bảo hiểm có thể nhận lại tiền bảo hiểm hoặc quyết định tái tục hợp đồng.

- Hợp đồng quyền chọn: Với các hợp đồng quyền chọn, ngày đáo hạn là ngày cuối cùng mà người sở hữu quyền chọn có thể thực hiện quyền mua hoặc bán tài sản cơ bản.

2. Các hình thức đáo hạn hiện nay

Hiện nay, trong lĩnh vực ngân hàng có hai hình thức đáo hạn phổ biến, gồm đáo hạn gửi tiết kiệm và đáo hạn khoản vay. Dưới đây là mô tả chi tiết về cả hai hình thức đáo hạn:

2.1. Đáo hạn gửi tiết kiệm

Đáo hạn gửi tiết kiệm là quá trình kết thúc thời hạn gửi tiền theo hợp đồng đã thỏa thuận giữa người gửi và ngân hàng. Khi đến ngày đáo hạn, người gửi có thể thực hiện các lựa chọn sau:

- Rút toàn bộ số tiền gốc và lãi suất tích lũy: Người gửi rút hết số tiền ban đầu cùng với lãi suất mà họ đã tích lũy trong suốt kỳ hạn gửi.

- Rút một phần tiền gốc: Người gửi có thể rút một phần tiền gốc và để lại phần còn lại tiếp tục được hưởng lãi suất, có thể dưới hình thức kỳ hạn mới.

- Gia hạn gửi tiết kiệm: Người gửi có thể tiếp tục gửi tiết kiệm với khoản tiền gốc ban đầu và lãi suất mới (theo lãi suất hiện hành) hoặc điều chỉnh số tiền gửi theo nhu cầu cá nhân.

Ưu điểm của đáo hạn gửi tiết kiệm:

- Lãi suất hấp dẫn nếu gia hạn tiếp tục, đặc biệt trong trường hợp lãi suất thị trường tăng.

- Thời hạn linh hoạt, từ một tháng đến vài năm, phù hợp cho kế hoạch tài chính ngắn và dài hạn.

Nhược điểm của đáo hạn gửi tiết kiệm:

- Nếu không thực hiện gia hạn hoặc rút tiền kịp thời, tiền có thể tự động tái tục với kỳ hạn mới, dẫn đến việc tiền bị “đóng băng” trong thời gian dài.

- Người gửi cần xem xét kỹ các điều khoản về lãi suất khi tái tục, vì mức lãi có thể thay đổi theo thị trường.

2.2. Đáo hạn khoản vay

Đáo hạn khoản vay là quá trình kết thúc thời gian vay theo hợp đồng giữa người vay và ngân hàng hoặc tổ chức tài chính. Khi đến ngày đáo hạn, người vay cần thực hiện các nghĩa vụ tài chính, thường là trả toàn bộ số tiền gốc và lãi suất đã thỏa thuận.

Các lựa chọn của người vay khi đáo hạn khoản vay bao gồm:

- Trả nợ một lần: Người vay trả hết số tiền gốc và lãi suất vào ngày đáo hạn, chấm dứt nghĩa vụ tài chính với ngân hàng.

- Gia hạn khoản vay: Nếu không đủ khả năng trả nợ vào ngày đáo hạn, người vay có thể thương lượng với ngân hàng để gia hạn thời gian trả nợ. Tuy nhiên, gia hạn thường đi kèm với điều kiện mới, chẳng hạn như lãi suất cao hơn.

Ưu điểm của đáo hạn khoản vay:

- Người vay có thể chủ động quản lý tài chính, tránh bị phạt hoặc nợ xấu do không thanh toán đúng hạn.

- Gia hạn khoản vay có thể giúp người vay có thêm thời gian để xoay xở tài chính trong trường hợp gặp khó khăn.

Nhược điểm của đáo hạn khoản vay:

- Nếu không trả nợ đúng hạn hoặc không thương lượng gia hạn thành công, người vay có thể bị tính phí phạt hoặc lãi suất cao hơn, ảnh hưởng đến uy tín tín dụng.

- Gia hạn có thể khiến khoản nợ kéo dài hơn, gây áp lực tài chính trong tương lai.

Có thể bạn quan tâm: Các loại lãi suất vay ngân hàng và cách tính lãi suất vay mới nhất

3. Điều kiện cần thiết khi đáo hạn ngân hàng

Điều kiện đáo hạn ngân hàng cần tuân thủ một số yêu cầu chung nhằm đảm bảo quá trình đáo hạn diễn ra thuận lợi, bao gồm đáo hạn khoản vay và đáo hạn gửi tiết kiệm. Các điều kiện cần thiết khi đáo hạn ngân hàng bao gồm:

- Đúng kỳ hạn đáo hạn: Khoản vay hoặc gửi tiết kiệm phải đến ngày đáo hạn theo thỏa thuận ban đầu. Trong trường hợp người gửi tiết kiệm muốn rút tiền trước kỳ hạn, lãi suất nhận được sẽ thấp hơn so với mức lãi suất đã thỏa thuận ban đầu, hoặc thậm chí không được hưởng lãi. Đối với người vay, phải đảm bảo thanh toán đủ số tiền gốc và lãi trước ngày đáo hạn.

- Chuẩn bị giấy tờ cần thiết: Người gửi tiết kiệm hoặc người vay cần mang theo giấy tờ tùy thân hợp lệ như chứng minh nhân dân/căn cước công dân hoặc hộ chiếu. Người gửi tiết kiệm cần có sổ tiết kiệm (hoặc chứng từ gửi online) để thực hiện rút tiền, trong khi người vay cần có hợp đồng vay và các chứng từ liên quan.

- Xác định và thanh toán số tiền đáo hạn: Cần xác định chính xác số tiền cần thanh toán bao gồm tiền gốc và lãi suất tích lũy, tránh tình trạng thiếu hụt khi thanh toán. Đối với người vay, cần đảm bảo đủ khả năng tài chính để trả nợ đúng hạn. Trong trường hợp người vay không đủ khả năng thanh toán, cần thương lượng với ngân hàng về việc gia hạn hoặc tái cơ cấu khoản vay.

- Liên hệ và thông báo với ngân hàng: Trước ngày đáo hạn, cần liên hệ với ngân hàng để thông báo và thực hiện các thủ tục đáo hạn. Người vay cần sắp xếp việc trả nợ hoặc thương lượng nếu cần gia hạn. Người gửi tiết kiệm cần quyết định có tiếp tục tái tục hay rút tiền.

- Thực hiện thanh toán đúng hạn: Đối với cả người gửi tiết kiệm và người vay, cần thực hiện thanh toán đúng hạn theo hợp đồng đã ký kết. Việc thanh toán đúng hạn giúp tránh các khoản phí phạt hoặc lãi suất phạt. Đối với khoản vay, nếu không thanh toán đúng hạn có thể dẫn đến việc phát sinh nợ xấu, ảnh hưởng đến lịch sử tín dụng.

4. Cách tính lãi suất đáo hạn ngân hàng

Lãi suất đáo hạn ngân hàng thường được xác định dựa trên loại hợp đồng hoặc sản phẩm tài chính cụ thể, nhưng công thức cơ bản như sau:

| Lãi suất đáo hạn | = | (Số tiền lãi x Mức lãi suất x Thời gian) |

| (Số tiền gốc x Thời gian) |

Trong đó:

-

Số tiền lãi: Là số tiền được tính dựa trên mức lãi suất thỏa thuận.

-

Mức lãi suất: Là tỷ lệ lãi suất áp dụng cho khoản vay hoặc tiền gửi.

-

Thời gian: Khoảng thời gian được tính theo tháng hoặc năm.

Ví dụ minh họa: Doanh nghiệp A gửi tiết kiệm 500 triệu đồng với mức lãi suất 7%/năm và kỳ hạn 1 năm.

Sau 1 năm, ngân hàng tính lãi như sau:

-

Số tiền lãi = 500,000,000 x 7% x 1 = 35,000,000 đồng.

-

Tổng tiền nhận được khi đáo hạn = Số tiền gốc + Số tiền lãi = 500,000,000 + 35,000,000 = 535,000,000 đồng.

Nếu doanh nghiệp tiếp tục tái tục khoản tiết kiệm (đáo hạn) thêm 1 năm với lãi suất 7%, tổng số tiền gốc và lãi từ năm trước sẽ trở thành số tiền gốc mới cho kỳ tiếp theo.

-

Số tiền gốc mới: Từ năm đầu tiên, doanh nghiệp nhận được 535,000,000 đồng (bao gồm 500 triệu gốc và 35 triệu lãi).

-

Số tiền lãi năm thứ hai: Số tiền lãi = 535,000,000 x 7% = 37,450,000 đồng

-

Tổng số tiền sau 2 năm:

Tổng tiền = Số tiền gốc mới + Số tiền lãi năm thứ hai = 535,000,000 + 37,450,000 = 572,450,000 đồng.

5. Rủi ro khi đáo hạn ngân hàng như thế nào?

Khi đáo hạn ngân hàng, người gửi tiết kiệm hoặc người vay có thể gặp phải một số rủi ro quan trọng cần lưu ý:

- Rủi ro thất thoát lãi suất: Nếu không theo dõi kỹ thời gian đáo hạn hoặc không rút tiền kịp thời, người gửi tiết kiệm có thể bị mất lãi suất ưu đãi. Trong một số trường hợp, tiền gửi có thể tự động gia hạn với lãi suất thấp hơn, dẫn đến việc giảm lợi nhuận đáng kể.

- Rủi ro mất cân đối tài chính: Đối với người vay, nếu không chuẩn bị đủ tiền để trả nợ vào ngày đáo hạn, họ có thể gặp khó khăn về tài chính và bị tính lãi suất phạt. Điều này có thể ảnh hưởng tiêu cực đến khả năng tài chính tổng thể và làm giảm điểm tín dụng của người vay, gây khó khăn cho các giao dịch tài chính trong tương lai.

- Rủi ro không tận dụng được lợi ích tài chính: Nếu người gửi tiết kiệm hoặc người vay không lựa chọn đúng phương án đáo hạn phù hợp với nhu cầu tài chính, họ có thể không tận dụng được các lợi ích tối đa. Điều này có thể dẫn đến mất cơ hội sinh lời hoặc kéo dài thời gian trả nợ, gia tăng chi phí lãi suất.

- Rủi ro lãi suất thay đổi: Trong trường hợp thị trường có sự biến động, lãi suất có thể thay đổi giữa kỳ hạn mới và kỳ hạn cũ. Nếu không đánh giá đúng tình hình, người gửi tiết kiệm có thể phải đối mặt với lãi suất thấp hơn khi tái tục, hoặc người vay phải trả lãi suất cao hơn khi gia hạn khoản vay.

- Rủi ro pháp lý và điều khoản hợp đồng: Nếu không hiểu rõ hoặc không tuân thủ các điều khoản hợp đồng, người vay hoặc người gửi có thể gặp rủi ro pháp lý, bao gồm việc mất quyền lợi hoặc bị phạt do không thực hiện đúng các cam kết trong hợp đồng tài chính.

Để giảm thiểu các rủi ro này, người gửi và người vay cần theo dõi sát sao các điều khoản và ngày đáo hạn, cũng như có kế hoạch tài chính cụ thể để đảm bảo sự ổn định và tận dụng tối đa lợi ích từ các sản phẩm tài chính.

Quản lý tốt đáo hạn là yếu tố then chốt giúp cá nhân và doanh nghiệp tối ưu hóa lợi ích tài chính, đồng thời tránh được những rủi ro không đáng có. Đối với người gửi tiết kiệm, việc nắm bắt chính xác ngày đáo hạn giúp đảm bảo lợi nhuận tối ưu. Đối với người vay, tuân thủ các cam kết đáo hạn giúp duy trì lịch sử tín dụng tốt và tránh phí phạt. Vì vậy, hiểu rõ về đáo hạn và lên kế hoạch tài chính cụ thể là điều cần thiết để đảm bảo sự ổn định và phát triển tài chính lâu dài

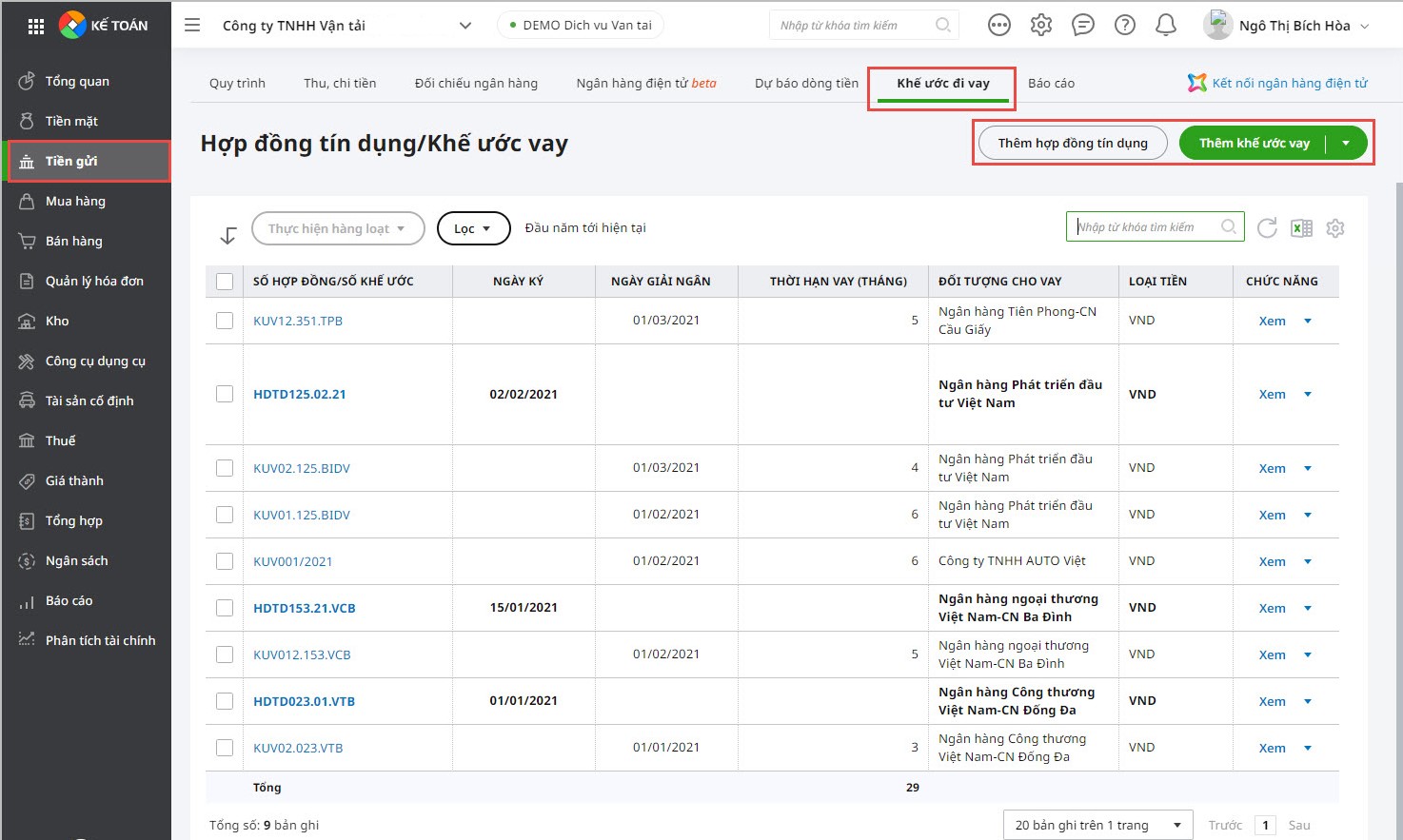

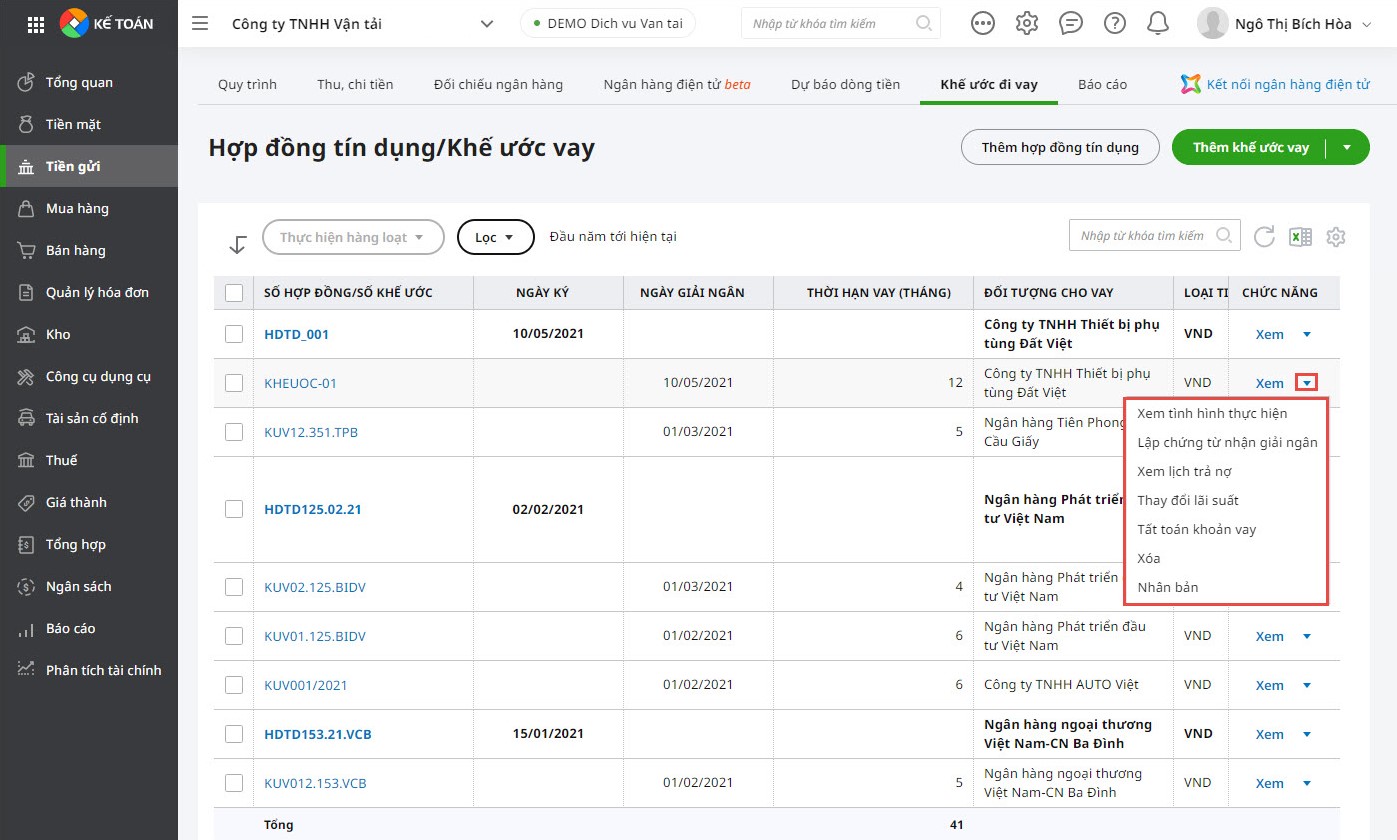

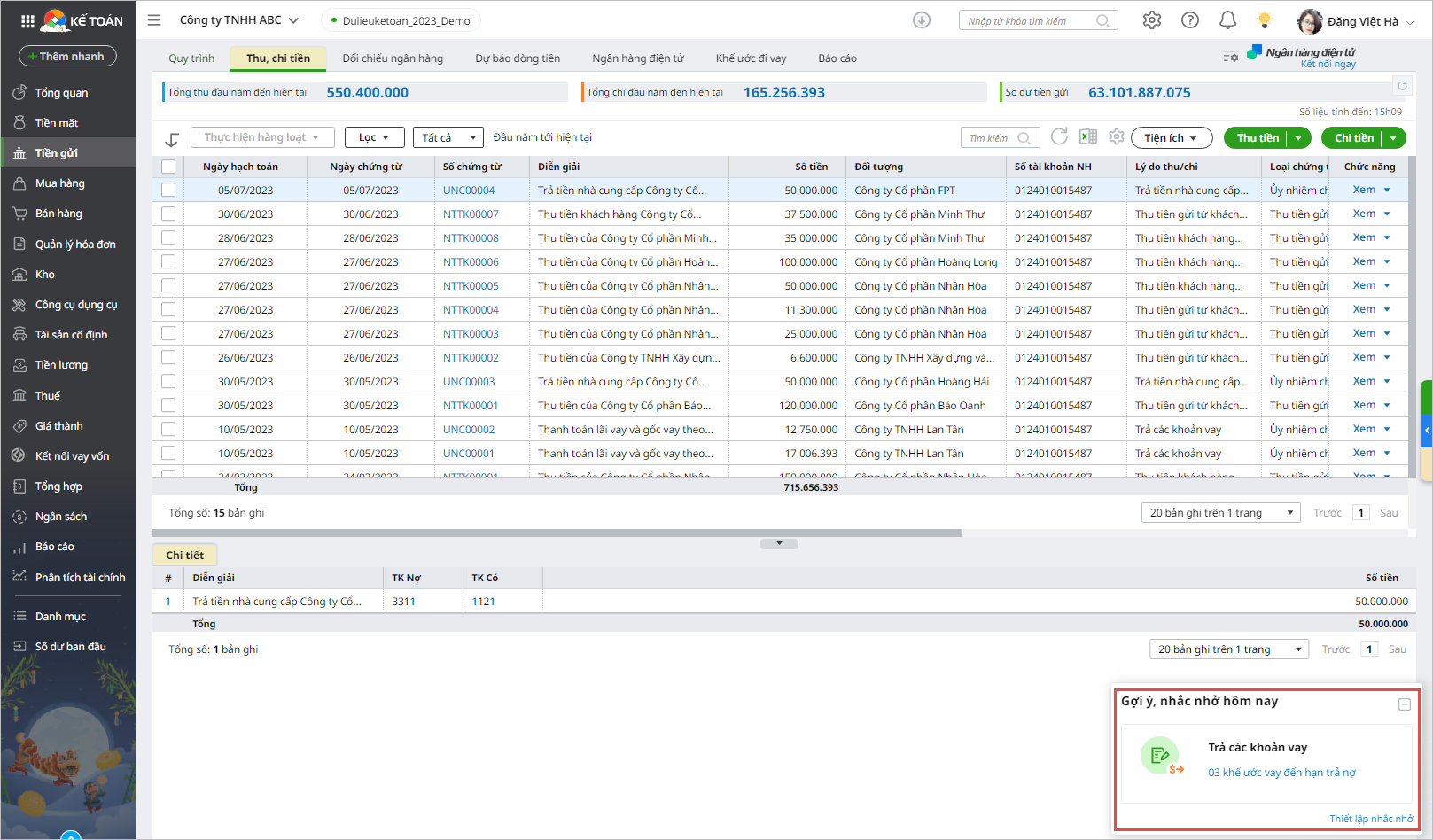

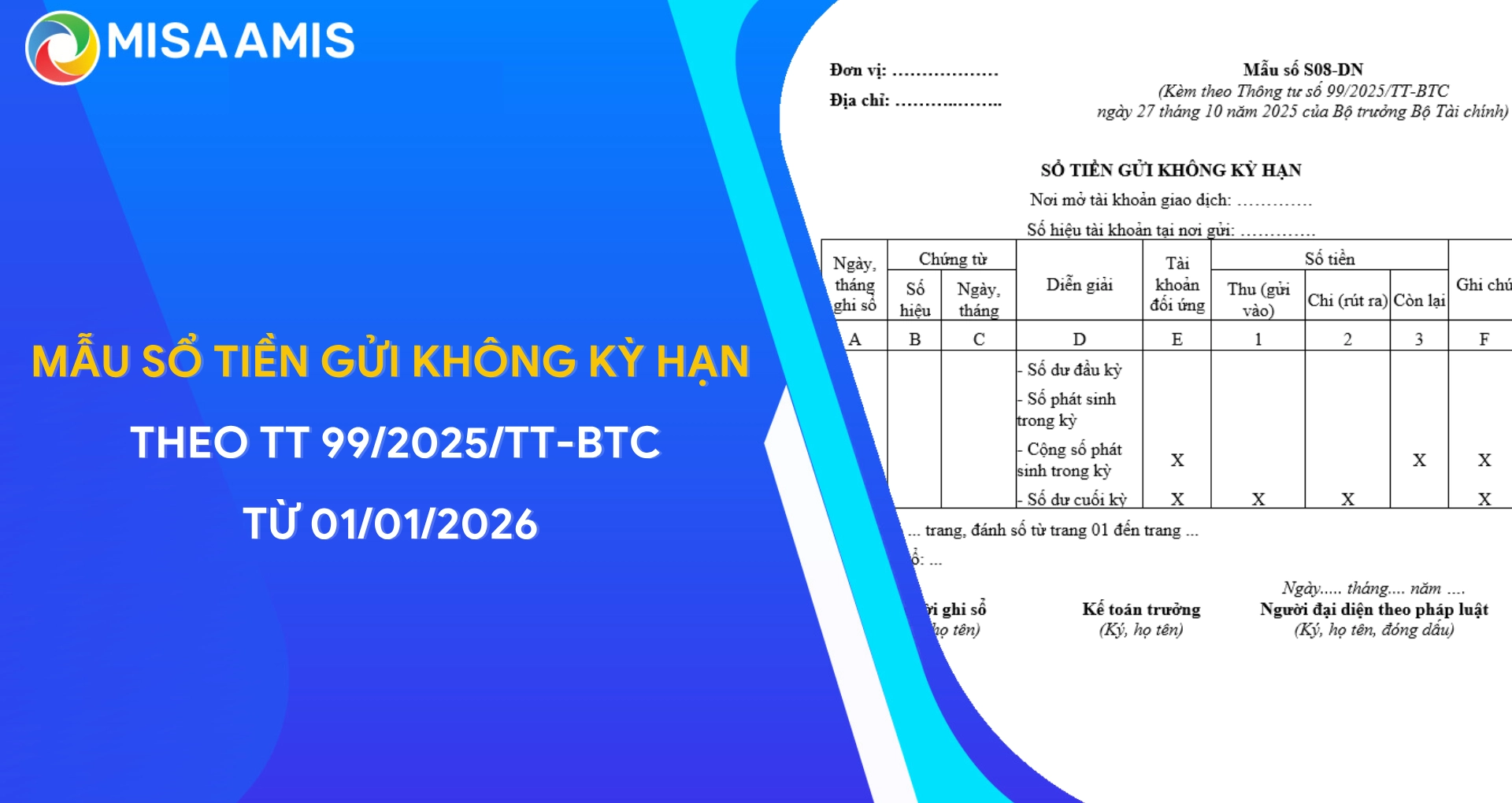

Phần mềm kế toán online MISA AMIS là công cụ hỗ trợ không thể thiếu để doanh nghiệp kiểm soát tài chính một cách dễ dàng. Với khả năng tự động tính lãi, nhắc nhở thanh toán, và quản lý hợp đồng vay tập trung, MISA AMIS giúp Doanh nghiệp tiết kiệm thời gian, tối đa hóa lợi ích và tránh các rủi ro tài chính.

- Tự động tính lãi vay và nhắc nhở thanh toán khi sắp đến hạn: Theo dõi tình hình giải ngân, trả gốc, trả lãi của từng khế ước, hợp đồng vay. Lập kế hoạch trả nợ vay và tự động nhắc nhở khi đến hạn thanh toán.

- Quản lý khế ước vay, hợp đồng vay: Quản lý tập trung các hợp đồng tín dụng, khế ước vay theo từng đối tượng vay: Số tiền vay, thời hạn vay, lãi suất, kỳ hạn thanh toán, thời gian đáo hạn, số dư nợ gốc còn phải trả…

- Tự động tính lãi vay, nợ gốc thanh toán hàng kỳ:

- Hỗ trợ tính lãi vay theo: Số dư nợ gốc ban đầu hoặc dư nợ thực tế

- Lập kế hoạch trả nợ và tự động tính tiền lãi, nợ gốc cần thanh toán mỗi kỳ của từng khoản vay

- Tự động nhắc nhở các khoản nợ vay sắp đến hạn thanh toán: Dễ dàng thiết lập lịch nhắc nợ trước hạn thanh toán theo thời gian mong muốn.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/