Xuất hàng tiêu dùng nội bộ là vấn đề mang tính chất rất đặc thù trong các doanh nghiệp, có nhiều quy định riêng về hạch toán, xuất hóa đơn, các vấn đề liên quan về thuế GTGT, thuế TNDN. Trong nội dung bài viết này, MISA AMIS Kế toán cùng bạn đọc tìm hiểu những nội dung liên quan đến xuất hàng tiêu dùng nội bộ.

1. Hàng tiêu dùng nội bộ là gì?

Hàng tiêu dùng nội bộ là khái niệm dùng trong kế toán và thuế để chỉ hàng hóa, sản phẩm được doanh nghiệp sử dụng cho mục đích nội bộ chứ không để bán ra ngoài thị trường. Đây có thể là hàng hóa dùng để:

- Phục vụ hoạt động sản xuất, kinh doanh (ví dụ: nguyên vật liệu chuyển từ kho này sang kho khác trong cùng doanh nghiệp);

- Sử dụng trong hoạt động quảng cáo, tiếp thị nội bộ;

- Biếu tặng, khuyến mãi nội bộ;

- Tiêu dùng trong nội bộ doanh nghiệp (cho cán bộ, nhân viên);

- Xuất giữa các đơn vị hạch toán phụ thuộc trong cùng một công ty

-

Hàng tiêu dùng nội bộ là khái niệm chỉ việc sử dụng các loại hàng hóa, dịch vụ, thành phẩm (hoặc bán thành phẩm) cho các hoạt động trong nội bộ doanh nghiệp.

Phân loại hàng tiêu dùng nội bộ:

– Phân loại theo mục đích sử dụng:

- Hàng tiêu dùng nội bộ phục vụ hoạt động sản xuất kinh doanh,

- Hàng tiêu dùng nội bộ không phục vụ hoạt động sản xuất kinh doanh.

– Phân loại theo phương thức sử dụng:

- Tiêu dùng nội bộ: Là việc sử dụng các loại hàng hóa, dịch vụ, thành phẩm (hoặc bán thành phẩm) trong nội bộ là khâu tiêu dùng.

Ví dụ: Doanh nghiệp sản xuất máy tính hoặc mua máy tính về để tiêu thụ, máy tính là hàng tồn kho (thành phẩm hoặc hàng hóa), doanh nghiệp xuất máy tính lắp đặt tại các phòng ban phục vụ cho hoạt động sản xuất kinh doanh. Hoặc doanh nghiệp sản xuất nước uống đóng chai và xuất nước đóng chai sử dụng cho hội nghị khách hàng.

- Luân chuyển nội bộ: Là việc sử dụng các loại hàng hóa, dịch vụ, thành phẩm (hoặc bán thành phẩm) để làm vật tư đầu vào cho một quá trình sản xuất thành phẩm tiếp theo, hoặc đơn thuần là chuyển kho giữa các đơn vị trong doanh nghiệp.

Ví dụ: Nhà máy lắp ráp ô tô có sản xuất cả các bộ phận khác của ô tô (ví dụ như lốp, ắc quy) thì nếu sử dụng lốp, ắc quy để lắp ráp ô tô thì đây là quá trình luân chuyển nội bộ vì lốp, ắc quy là vật tư đầu vào để lắp ráp ô tô.

2. Về thuế GTGT, thuế TNDN đối với hàng tiêu dùng nội bộ

2.1. Thuế GTGT

Nghị định 181/2025/NĐ-CP hưỡng dẫn Luật thuế GTGT 2024 quy định:

Điều 6. Giá tính thuế đối với hàng hóa, dịch vụ dùng để trao đổi, tiêu dùng nội bộ, biếu, tặng, cho và hàng hóa, dịch vụ dùng để khuyến mại

1. Đối với hàng hóa, dịch vụ dùng để trao đổi, tiêu dùng nội bộ, biếu, tặng, cho là giá tính thuế giá trị gia tăng của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này. Trong đó, hàng hóa, dịch vụ tiêu dùng nội bộ là hàng hóa, dịch vụ do cơ sở kinh doanh xuất hoặc cung cấp sử dụng cho tiêu dùng, không bao gồm:

a) Hàng hóa, dịch vụ sử dụng để tiếp tục quá trình sản xuất, kinh doanh của cơ sở kinh doanh như hàng hóa được xuất để chuyển kho nội bộ, xuất vật tư, bán thành phẩm, để tiếp tục quá trình sản xuất, kinh doanh trong một cơ sở kinh doanh.

b) Hàng hóa, dịch vụ do cơ sở kinh doanh xuất hoặc cung cấp sử dụng phục vụ hoạt động sản xuất, kinh doanh (bao gồm cả tài sản cố định do cơ sở kinh doanh tự xây dựng, tự sản xuất).

….

Cơ sở kinh doanh có hàng hóa, dịch vụ quy định tại điểm a, b, c khoản này thì không phải tính thuế giá trị gia tăng.

Theo quy định này thì:

- Hàng tiêu dùng nội bộ sử dụng với mục đích phục vụ sản xuất kinh doanh thì không phải tính, nộp thuế GTGT.

- Hàng tiêu dùng nội bộ sử dụng với mục đích luân chuyển nội bộ phục vụ sản xuất kinh doanh thì không phải tính, nộp thuế GTGT.

- Hàng tiêu dùng nội bộ sử dụng không phục vụ sản xuất kinh doanh thì phải tính, nộp thuế GTGT.

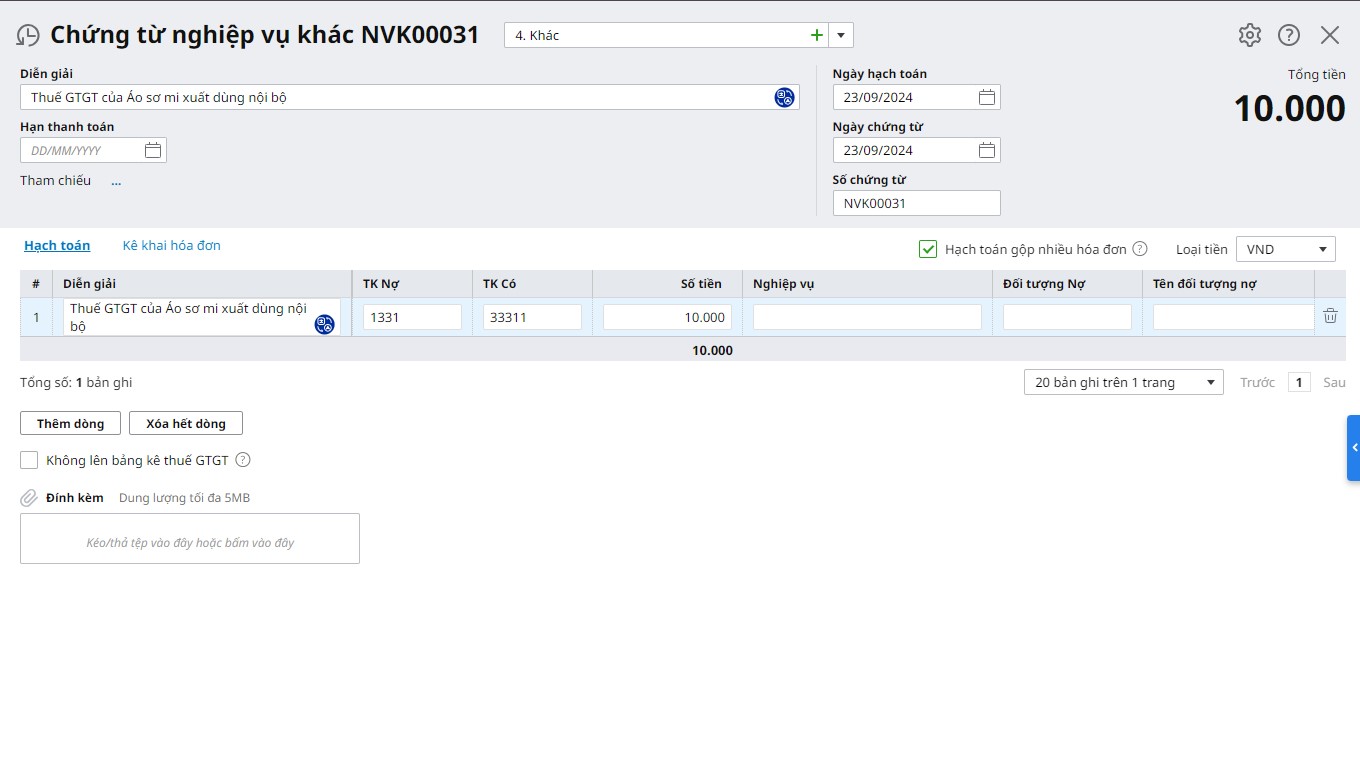

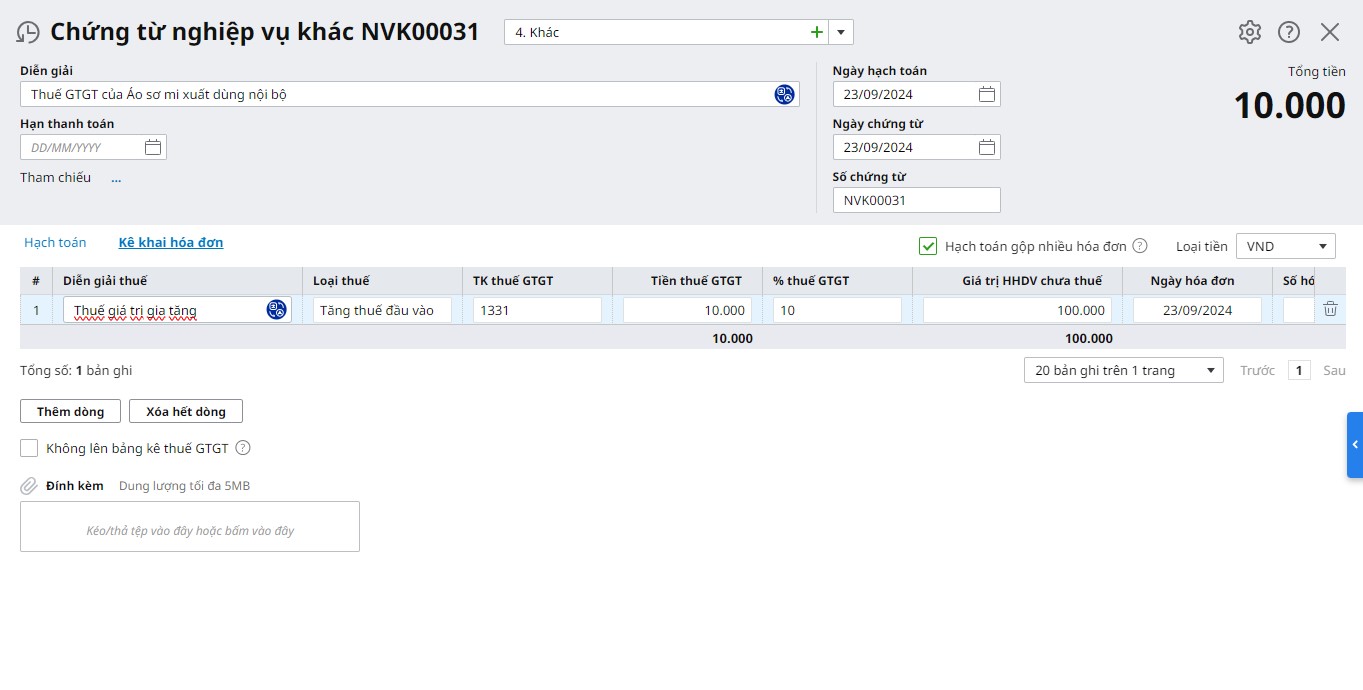

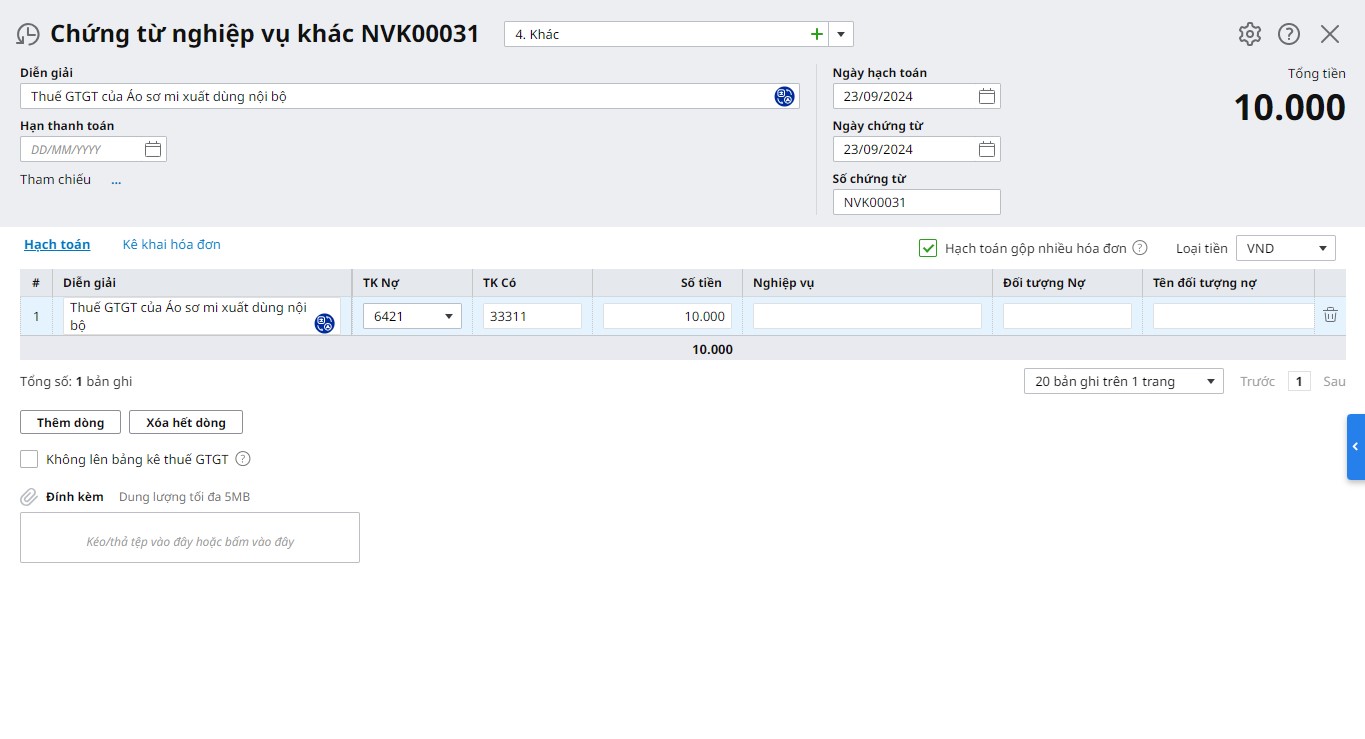

Đối với kế toán đang sử dụng Phần mềm Kế toán online MISA AMIS có thể hạch toán và kê khai chính xác thuế GTGT đối với hàng tiêu dùng nội bộ

Bạn chưa có Phần mềm kế toán online MISA? Hãy bắt đầu với 15 ngày trải nghiệm miễn phí để hiểu rõ về giải pháp

2.2. Thuế TNDN

Theo hướng dẫn tại điểm d, khoản 3 Điều 8 Nghị định 320/2025/NĐ-CP như sau:

Điều 8. Doanh thu

…..

3. Doanh thu để tính thu nhập chịu thuế đối với một số trường hợp được quy định cụ thể như sau:

….

d) Đối với hàng hóa, dịch vụ dùng để trao đổi, tiêu dùng nội bộ (không bao gồm hàng hóa, dịch vụ sử dụng để tiếp tục quá trình sản xuất, kinh doanh của doanh nghiệp) được xác định theo giá bán của sản phẩm, hàng hóa, dịch vụ cùng loại hoặc tương đương trên thị trường tại thời điểm trao đổi, tiêu dùng nội bộ;

Như vậy:

- Nếu hàng hóa, dịch vụ xuất tiêu dùng nội bộ sử dụng để tiếp tục quá trình sản xuất kinh doanh (thuộc nội bộ doanh nghiệp) thì không phải ghi nhận doanh thu.

- Nếu hàng hóa, dịch vụ xuất tiêu dùng nội bộ không để sử dụng để tiếp tục quá trình sản xuất, kinh doanh của doanh nghiệp thì sẽ phải ghi nhận doanh thu: được xác định theo giá bán của sản phẩm, hàng hóa, dịch vụ cùng loại hoặc tương đương trên thị trường tại thời điểm trao đổi, tiêu dùng nội bộ

>> Xem thêm: Hướng dẫn cách tính thuế thu nhập doanh nghiệp mới nhất

3. Về việc xuất hoá đơn hàng tiêu dùng nội bộ

Căn cứ theo Điều 4, Nghị định 123/2020/NĐ-CP (được sửa đổi bổ sung bởi Điểm a Khoản 3 Điều 1 Nghị định 70/2025/NĐ-CP có hiệu lực từ ngày 01/06/2025) về hóa đơn chứng từ như sau:

Điều 4. Nguyên tắc lập, quản lý, sử dụng hóa đơn, chứng từ

1. Khi bán hàng hóa, cung cấp dịch vụ, người bán phải lập hóa đơn để giao cho người mua (bao gồm cả các trường hợp hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hóa, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động và tiêu dùng nội bộ (trừ hàng hóa luân chuyển nội bộ để tiếp tục quá trình sản xuất); xuất hàng hóa dưới các hình thức cho vay, cho mượn hoặc hoàn trả hàng hóa) và các trường hợp lập hóa đơn theo quy định tại Điều 19 Nghị định này. Hóa đơn phải ghi đầy đủ nội dung theo quy định tại Điều 10 Nghị định này. Trường hợp sử dụng hóa đơn điện tử phải theo định dạng chuẩn dữ liệu của cơ quan thuế theo quy định tại Điều 12 Nghị định này.

Như vậy:

- TH1: Nếu xuất hàng để tiêu dùng nội bộ sử dụng với mục đích không phục vụ sản xuất kinh doanh thì thực hiện xuất hoá đơn như đối với trường hợp bán hàng hoá, dịch vụ thông thường. (ví dụ: tặng, trả thay lương cho người lao động)

- TH2: Khi xuất hàng tiêu dùng nội bộ sử dụng với mục đích phục vụ sản xuất kinh doanh thì phải thực hiện xuất hoá đơn.

- TH3: Trường hợp xuất hàng để luân chuyển nội bộ thì không phải xuất hóa đơn. (ví dụ: luân chuyển hàng nội bộ giữa các đơn vị trong cùng một cơ sở sản xuất, kinh doanh)

Lưu ý: Giao dịch bán hàng hóa, sản phẩm, dịch vụ giữa các đơn vị trực thuộc hạch toán phụ thuộc trong cùng một công ty, tổng công ty có thể được hiểu là giao dịch bán hàng nội bộ. Khi đó, kế toán cần xác định thế nào là đơn vị trực thuộc hạch toán phụ thuộc. Vấn đề này căn cứ vào việc tổ chức bộ máy kế toán và phân cấp hạch toán, phân cấp quản lý kinh tế tại các đơn vị trực thuộc không có tư cách pháp nhân hạch toán phụ thuộc.

Việc lập hóa đơn, hoặc các chứng từ luân chuyển nội bộ trong các nghiệp vụ trên được thực hiện theo Nghị định số 123/2020/NĐ-CP ( được sửa đổi bổ sung tại Nghị định 70/2025/NĐ-CP) về các Quy định về Hóa đơn, chứng từ.

4. Hạch toán hàng tiêu dùng nội bộ

Hiện tại các doanh nghiệp tại Việt Nam đang thực hiện chế độ kế toán doanh nghiệp theo hướng dẫn tại một trong hai thông tư sau:

- Thông tư 99/2025/TT-BTC (thay thế Thông tư 200/2014/TT-BTC) của Bộ Tài chính về hướng dẫn chế độ kế toán doanh nghiệp

- Thông tư 133/2016/TT-BTC ngày 26/8/2016 của Bộ Tài chính về hướng dẫn chế độ kế toán doanh nghiệp nhỏ và vừa

Về hạch toán hàng tiêu dùng nội bộ theo chế độ kế toán được hướng dẫn theo các thông tư nêu trên đều được hạch toán giống nhau, cụ thể:

- Khi doanh nghiệp xuất kho sản phẩm để tiêu dùng nội bộ:

Nợ các TK 641, 642, 241, 211,…

Có TK 155 – Sản phẩm

Có TK 3331 – Thuế GTGT phải nộp (nếu có).

- Khi doanh nghiệp xuất hàng hóa để tiêu dùng nội bộ

Nợ các TK 641, 642, 241, 211,…

Có TK 156 – Hàng hóa

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (nếu có).

- Trường hợp sản phẩm sản xuất ra được sử dụng tiêu dùng nội bộ ngay hoặc tiếp tục xuất dùng cho hoạt động XDCB không qua nhập kho, ghi:

Nợ các TK 241, 641, 642,…

Có TK 154 – Chi phí sản xuất, kinh doanh dở dang.

- Khi sử dụng dịch vụ tiêu dùng nội bộ, ghi:

Nợ các TK 641, 642

Có TK 154 – Chi phí sản xuất, kinh doanh dở dang

Có TK 3331 – Thuế GTGT phải nộp (nếu có).

- Trường hợp xuất sản phẩm, hàng hóa, dịch vụ chịu thuế TTĐB để tiêu dùng nội bộ, cho, biếu, tặng, khuyến mại, quảng cáo không thu tiền, ghi:

Nợ các TK 641, 642,…

Có các TK 154, 155,…

Có TK 3332 – Thuế tiêu thụ đặc biệt (nếu có).

- Trường hợp xuất sản phẩm, hàng hóa, dịch vụ chịu thuế bảo vệ môi trường để trao đổi, tiêu dùng nội bộ, tặng cho, ghi:

Nợ các TK 641, 642,…

Có các TK 152, 154, 155

Có TK 33381 – Thuế bảo vệ môi trường (nếu có).

Đối với sản phẩm, hàng hóa tiêu dùng nội bộ cho hoạt động bán hàng, căn cứ vào chứng từ liên quan, doanh nghiệp ghi:

Nợ TK 641 – Chi phí bán hàng

Có các TK 155, 156,…

Có TK 3331 – Thuế GTGT phải nộp (nếu có).

- Đối với sản phẩm, hàng hóa tiêu dùng nội bộ sử dụng cho mục đích quản lý; Sản phẩm, hàng hóa dùng để biểu, tặng, ghi:

Nợ TK 642 – Chi phí quản lý doanh nghiệp

Có các TK 155, 156,…

Có TK 3331 – Thuế GTGT phải nộp (nếu có).

Ví dụ:

Công ty may ABC là xí nghiệp sản xuất quạt máy, kê khai thuế GTGT theo phương pháp khấu trừ. Ngày 16/01/2025, công ty ABC có xuất hàng hóa là 20 chiếc quạt dùng để lắp đặt tại công ty phục vụ nhân viên làm việc công ty, trị giá 20.000.000.

- Khi xuất 20 chiếc quạt dùng để tiêu dùng nội bộ, công ty phải xuất hóa đơn. Do quạt máy có giá trị lớn và dùng cho nhiều kỳ nên phải phân bổ. Căn cứ vào hóa đơn tiêu dùng nội bộ và các chứng từ liên quan hạch toán như sau:

Nợ TK 242: 20.000.000

Có TK 156: 20.000.000 ( chi phí giá vốn hàng hóa)

Cuối tháng, kế toán phân bổ vào bộ phân sử dụng (nhân viên văn phòng), công ty xác định phân bổ trong 10 tháng. Kế toán hạch toán như sau:

Nợ TK 641: 2.000.000

Có TK 242: 2.000.000

Kết luận

Như vậy, khi thực hiện nghiệp vụ xuất hàng tiêu dùng nội bộ, kế toán phải căn cứ vào mục đích sử dụng hàng tiêu dùng nội bộ (phục vụ hoạt động sản xuất kinh doanh hay không) để tính, nộp thuế GTGT và tính vào doanh thu tính thuế TNDN cho phù hợp. Đồng thời cần phân biệt hàng tiêu dùng nội bộ và hàng luân chuyển nội bộ để thực hiện xuất hóa đơn đúng quy định vì chỉ có hàng tiêu dùng nội bộ mới thực hiện xuất hoá đơn.

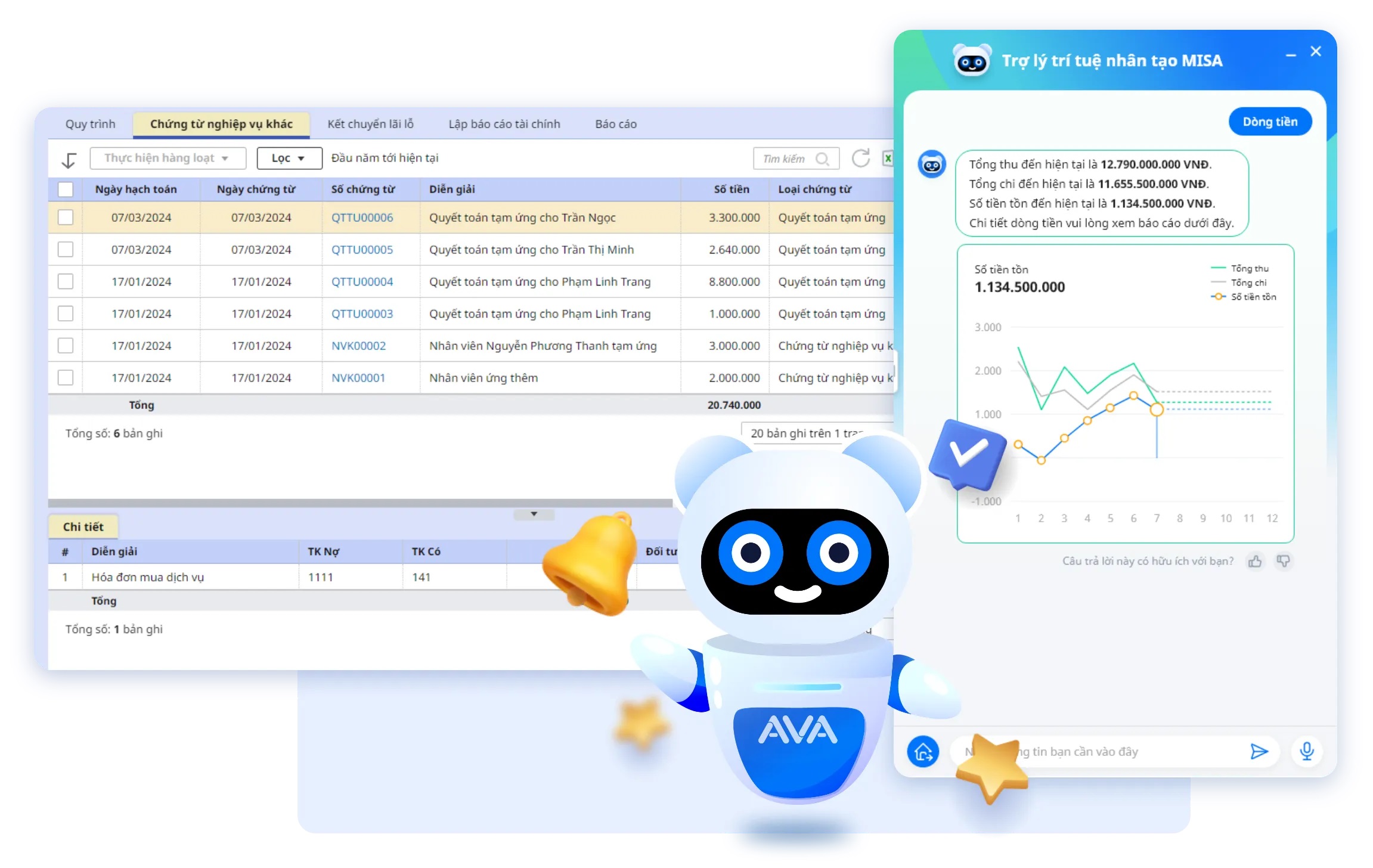

Để hạch toán hàng tiêu dùng hiệu quả, hiện nay hầu hết các doanh nghiệp đã chuyển sang sử dụng phần mềm kế toán. Anh/Chị kế toán doanh nghiệp hãy đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

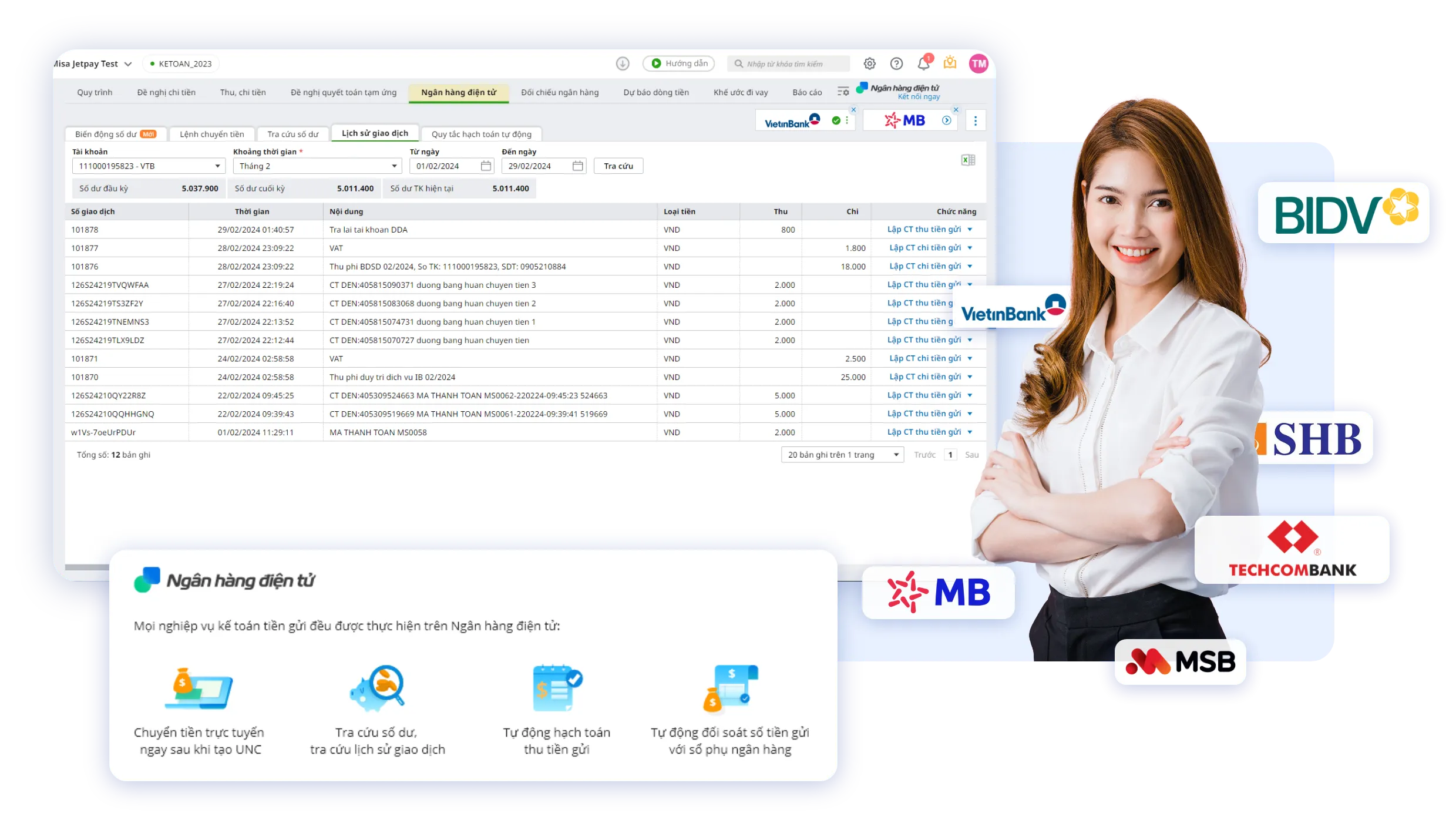

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

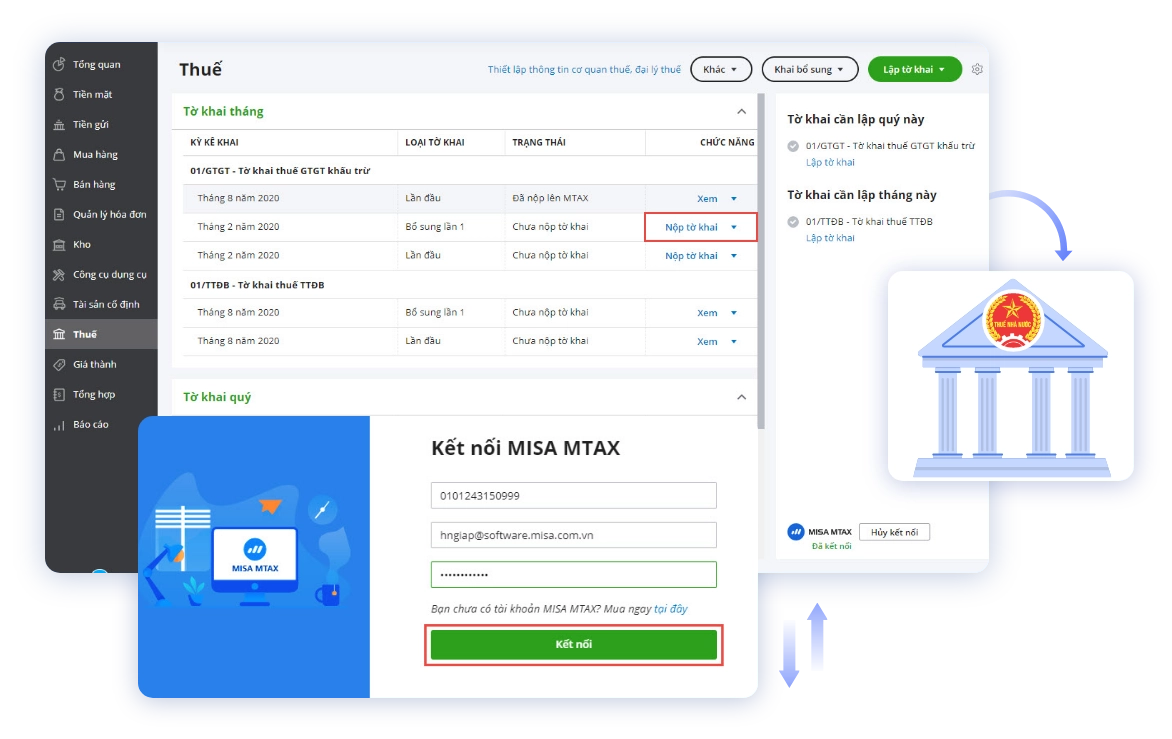

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo

- ….

Tham khảo ngay phần mềm kế toán online MISA AMIS để quản lý công tác tài chính – kế toán hiệu quả hơn.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/