Như đã trình bày trong bài viết “Lỗ kết chuyển khi xác định thuế TNDN”, bạn đọc đã tìm hiểu về cách xác định lỗ, nguyên tắc khi chuyển lỗ để tính thuế TNDN cũng như cách xác định lỗ khi tính thuế TNDN trong một số trường hợp đặc biệt. Vậy trong trường hợp doanh nghiệp có phát sinh lãi/ lỗ từ hoạt động sản xuất kinh doanh ở nước ngoài thì việc xử lý lãi/lỗ này khi chuyển về Việt Nam sẽ được thực hiện như thế nào? Bài viết sẽ trình bày tới bạn đọc về cách xử lý lãi/ lỗ từ hoạt động sản xuất kinh doanh ở nước ngoài khi xác định thuế TNDN.

1. Nguyên tắc xử lý lãi/ lỗ từ hoạt động sản xuất kinh doanh ở nước ngoài khi xác định thuế TNDN

Nguyên tắc xử lý lãi/lỗ từ hoạt động sản xuất kinh doanh ở nước ngoài khi xác định thuế TNDN như sau:

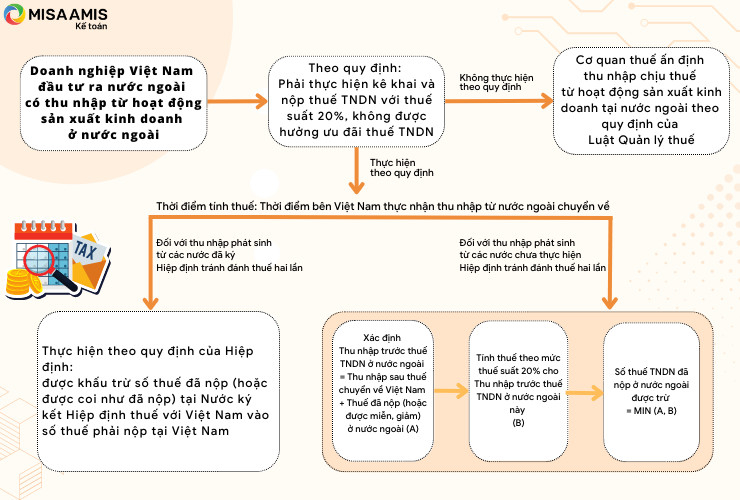

- Khoản thu nhập từ dự án đầu tư tại nước ngoài được kê khai vào quyết toán thuế thu nhập doanh nghiệp của năm có chuyển phần thu nhập về nước theo quy định của pháp luật về đầu tư trực tiếp ra nước ngoài. Khoản thu nhập (lãi), khoản lỗ phát sinh từ dự án đầu tư ở nước ngoài không được trừ vào số lỗ, số thu nhập (lãi) phát sinh trong nước của doanh nghiệp khi tính thuế thu nhập doanh nghiệp.

- Doanh nghiệp Việt Nam đầu tư ở nước ngoài chuyển phần thu nhập sau khi đã nộp thuế thu nhập doanh nghiệp ở nước ngoài của doanh nghiệp về Việt Nam đối với các nước đã ký Hiệp định tránh đánh thuế hai lần thì thực hiện theo quy định của Hiệp định; đối với các nước chưa ký Hiệp định tránh đánh thuế hai lần thì trường hợp thuế thu nhập doanh nghiệp ở các nước mà doanh nghiệp đầu tư chuyển về có mức thuế suất thuế thu nhập doanh nghiệp thấp hơn thì thu phần chênh lệch so với số thuế thu nhập doanh nghiệp tính theo Luật thuế thu nhập doanh nghiệp của Việt Nam.

(Điều 1, Thông tư số 96/2015/TT-BTC ngày 22/06/2015 của Bộ Tài chính sửa đổi, bổ sung Khoản 1 Điều 3 Thông tư số 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính)

Như vậy,

- Doanh nghiệp có phát sinh lỗ từ dự án đầu tư ở nước ngoài không được chuyển lỗ để bù trừ vào số lãi phát sinh trong nước khi tính thuế TNDN.

- Doanh nghiệp có lãi phát sinh từ hoạt động sản xuất, kinh doanh ở nước ngoài không được chuyển lãi để bù trừ với số lỗ phát sinh trong nước khi tính thuế TNDN. Tuy nhiên, doanh nghiệp sẽ được khấu trừ số thuế TNDN đã nộp ở nước ngoài theo quy định, chi tiết trình bày ở mục 2.

2. Khấu trừ thuế TNDN đã nộp ở nước ngoài.

2.1. Nguyên tắc khấu trừ thuế TNDN đã nộp ở nước ngoài

(Điều 1 Thông tư số 96/2015/TT-BTC ngày 22/06/2015 của Bộ Tài chính sửa đổi, bổ sung Khoản 1 Điều 3 Thông tư số 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính)

(Khoản 3, Điều 62, Thông tư 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính)

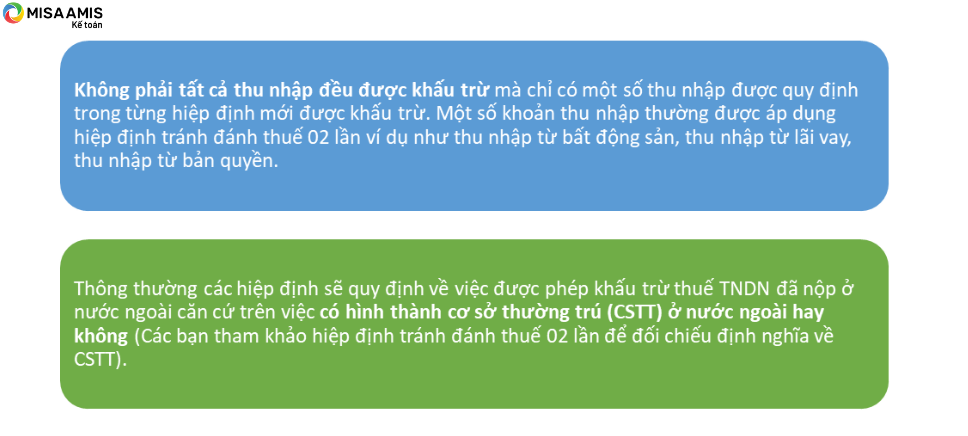

(*) Đối với thu nhập phát sinh từ các nước đã ký Hiệp định tránh đánh thuế hai lần thì thực hiện theo quy định của Hiệp định: được khấu trừ số thuế đã nộp (hoặc được coi như đã nộp) tại Nước ký kết Hiệp định thuế với Việt Nam vào số thuế phải nộp tại Việt Nam.

Tuy nhiên cần lưu ý: Số thuế được khấu trừ là theo Hiệp định và Hiệp định ký với mỗi quốc gia khác nhau thì quy định về số thuế được khấu trừ có thể sẽ khác nhau. Theo đó có 2 lưu ý chính sau:

Ví dụ 1:

Khoản 1, Điều 7 (Lợi tức doanh nghiệp) của Hiệp định thuế giữa Việt Nam – Malaysia và Việt Nam – Lào quy định:

“1. Lợi tức của một xí nghiệp của một Nước ký kết sẽ chỉ bị đánh thuế tại Nước đó, trừ trường hợp xí nghiệp có tiến hành hoạt động kinh doanh tại Nước ký kết kia thông qua một cơ sở thường trú tại Nước kia. Nếu xí nghiệp có hoạt động kinh doanh theo cách trên, thì các khoản lợi tức của xí nghiệp có thể bị đánh thuế tại Nước kia nhưng chỉ trên phần lợi tức phân bổ cho cơ sở thường trú đó.”

Căn cứ quy định nêu trên:

- Trường hợp doanh nghiệp tiến hành kinh doanh tại Lào có CSTT tại Lào thì phải nộp thuế TNDN tại Lào. Số thuế TNDN đã nộp được khấu trừ vào số thuế phải nộp tại Việt Nam. Tuy nhiên, số thuế được khấu trừ không vượt quá số thuế phải nộp tại Việt Nam tính trên thu nhập từ Lào theo quy định pháp luật hiện hành về thuế ở Việt Nam.

- Trường hợp doanh nghiệp tiến hành kinh doanh tại Lào không có CSTT tại Lào thì doanh nghiệp phải liên hệ với Cơ quan thuế Lào để đề nghị hoàn lại số thuế đã nộp. Đối với số thuế TNDN được hoàn, doanh nghiệp không được khấu trừ vào số thuế TNDN phải nộp tại Việt Nam và không được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN.

- Số thuế đã nộp ở nước ngoài được khấu trừ tại Việt Nam sẽ không vượt quá phần thuế của Việt Nam:

Ví dụ 2:

Khoản 2a, Điều 24 (Lợi tức doanh nghiệp) của Hiệp định thuế giữa Việt Nam – Malaysia và Việt Nam – Lào quy định:

Điều 24. Loại bỏ việc đánh thuế hai lần

…………….

Khi cư dân của Việt Nam phát sinh thu nhập theo luật của Malaysia và các quy định của Hiệp định này có thể bị đánh thuế ở Malaysia, Việt Nam sẽ cho phép khấu trừ thuế đối với thu nhập của cư dân đó một khoản bằng với số thuế đã nộp ở Malaysia. Tuy nhiên việc khấu trừ này sẽ không vượt quá phần thuế của Việt Nam được quy vào thu nhập như đã tính toán trước khi cho khấu trừ.

Như vậy, doanh nghiệp cần đối chiếu với Hiệp định tránh đánh thuế 02 lần giữa Việt Nam và nước phát sinh thu nhập để thực hiện đúng theo quy định.

>> Đọc thêm về nguyên tắc chuyển lỗ tại bài viết: Nguyên tắc chuyển lỗ khi xác định thuế thu nhập doanh nghiệp

2.2. Hồ sơ khấu trừ số thuế đã nộp tại nước ngoài vào thuế phải nộp tại Việt Nam đối với thu nhập phát sinh từ nước đã ký Hiệp định tránh đánh thuế

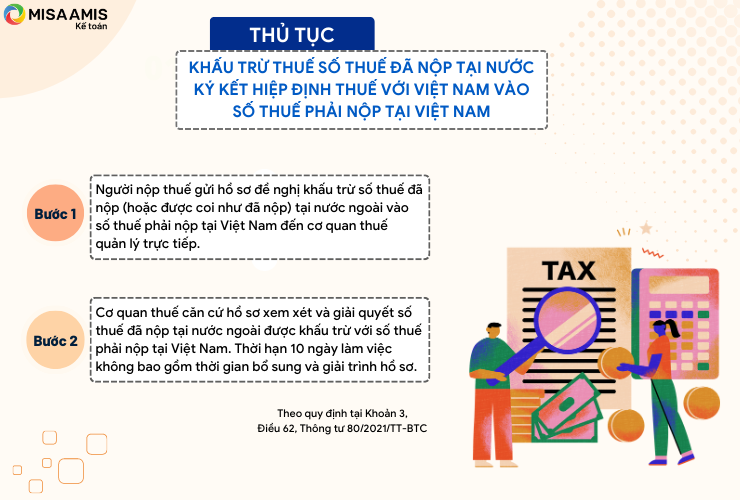

Theo quy định tại Khoản 3, Điều 62, Thông tư 80/2021/TT-BTC về Thủ tục hồ sơ miễn thuế, giảm thuế theo Hiệp định tránh đánh thuế hai lần (Hiệp định thuế), Thủ tục khấu trừ thuế số thuế đã nộp tại Nước ký kết Hiệp định thuế với Việt Nam vào số thuế phải nộp tại Việt Nam như sau:

Bước 1: Người nộp thuế gửi hồ sơ đề nghị khấu trừ số thuế đã nộp (hoặc được coi như đã nộp) tại nước ngoài vào số thuế phải nộp tại Việt Nam đến cơ quan thuế quản lý trực tiếp.

Hồ sơ gồm:

- Giấy đề nghị khấu trừ thuế nước ngoài vào thuế phải nộp tại Việt Nam theo Hiệp định thuế theo mẫu số 02/HTQT ban hành kèm theo phụ lục I Thông tư 80/2021/TT-BTC. Trong đó, doanh nghiệp cần cung cấp các thông tin về giao dịch liên quan đến số thuế nước ngoài đề nghị được khấu trừ vào số thuế phải nộp tại Việt Nam thuộc phạm vi điều chỉnh của Hiệp định thuế.

- Giấy uỷ quyền trong trường hợp người nộp thuế uỷ quyền cho đại diện hợp pháp thực hiện thủ tục áp dụng Hiệp định thuế.

- Các tài liệu khác tuỳ theo hình thức đề nghị khấu trừ, cụ thể theo từng trường hợp như sau:

| Trường hợp | Chi tiết trường hợp | Tài liệu cần có trong hồ sơ |

| Trường hợp khấu trừ trực tiếp | Người nộp thuế đã nộp thuế tại Nước ký kết Hiệp định với Việt Nam và được khấu trừ vào số thuế phải nộp tại Việt Nam theo quy định của Hiệp định thuế |

|

| Trường hợp khấu trừ số thuế khoán | Người nộp thuế có thu nhập và lẽ ra phải nộp thuế tại Nước ký kết Hiệp định với Việt Nam, nhưng theo quy định tại luật của Nước ký kết đó được miễn hoặc giảm như một biện pháp ưu đãi đặc biệt, được khấu trừ vào số thuế phải nộp tại Việt Nam theo quy định của Hiệp định thuế |

|

| Trường hợp khấu trừ gián tiếp | Người nộp thuế đã nộp thuế thu nhập doanh nghiệp đối với thu nhập trước khi được chia cho đối tượng đó tại Nước ký kết Hiệp định thuế với Việt Nam và được khấu trừ vào số thuế phải nộp tại Việt Nam theo quy định của Hiệp định thuế |

|

Bước 2: Cơ quan thuế căn cứ hồ sơ xem xét và giải quyết số thuế đã nộp tại nước ngoài được khấu trừ với số thuế phải nộp tại Việt Nam theo quy định tại Hiệp định thuế và hướng dẫn tại Thông tư này trong thời hạn 10 ngày làm việc kể từ thời điểm nhận đủ hồ sơ nêu tại điểm a khoản này. Thời hạn 10 ngày làm việc không bao gồm thời gian bổ sung và giải trình hồ sơ.

>> Có thể bạn quan tâm: Cách tính thuế thu nhập doanh nghiệp tạm tính theo quý mới nhất

2.3. Hồ sơ khi khấu trừ thuế TNDN đã nộp ở nước ngoài đối với thu nhập từ các nước chưa ký hiệp định

Hồ sơ đính kèm khi kê khai và nộp thuế của doanh nghiệp Việt Nam đầu tư ra nước ngoài đối với khoản thu nhập từ dự án đầu tư tại nước ngoài bao gồm:

- Bản chụp Tờ khai thuế thu nhập ở nước ngoài có xác nhận của người nộp thuế;

- Bản chụp chứng từ nộp thuế ở nước ngoài có xác nhận của người nộp thuế hoặc bản gốc xác nhận của cơ quan thuế nước ngoài về số thuế đã nộp hoặc bản chụp chứng từ có giá trị tương đương có xác nhận của người nộp thuế.

(Điều 1, Thông tư số 96/2015/TT-BTC ngày 22/06/2015 của Bộ Tài chính sửa đổi, bổ sung Khoản 1 Điều 3 Thông tư số 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính)

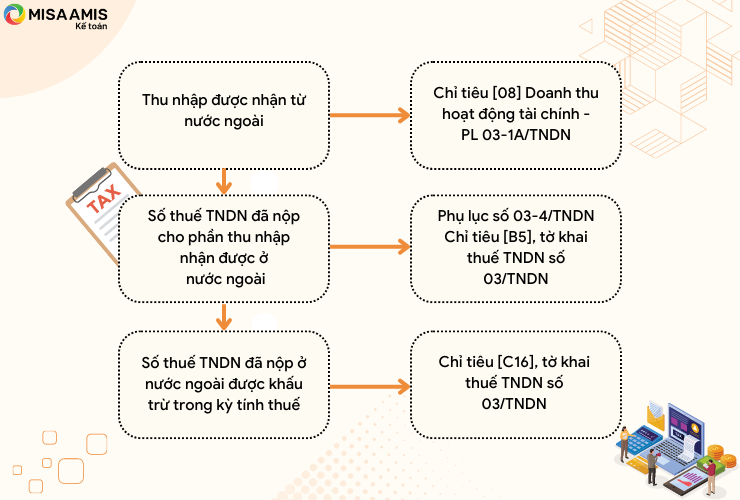

2.4. Cách kê khai số thuế TNDN đã nộp ở nước ngoài trên tờ khai thuế TNDN

Cách kê khai số thuế TNDN đã nộp ở nước ngoài như sau:

Bạn đọc có thể dễ nhầm lẫn về việc ghi nhận trên chỉ tiêu [B5] và [C16]. Sau đây AMIS MISA đưa ra hướng dẫn chi tiết cách phân biệt 2 chỉ tiêu này liên quan đến số thuế TNDN đã nộp cho phần thu nhập đã nhận được ở nước ngoài như sau:

- Cách xác định chỉ tiêu [B5] – Thuế thu nhập đã nộp cho phần thu nhập nhận được ở nước ngoài:

Công thức tính:

| B5 | = | Thu nhập Gross | x | Thuế suất thu nhập ở nước ngoài |

Trường hợp doanh nghiệp có số liệu thu nhập GROSS thì chúng ta quy đổi như sau:

| Thu nhập Gross | = | Thu nhập NET ghi nhận ở TK 515 |

| (1 – Thuế suất thuế thu nhập ở nước ngoài) |

Trong đó:

-

- Thu nhập NET là thu nhập mà doanh nghiệp nhận được sau khi đã trừ hết phần thuế thu nhập doanh nghiệp ở nước ngoài.

- Thu nhập GROSS là thu nhập mà doanh nghiệp nhận được bao gồm cả phần thuế thu nhập doanh nghiệp ở nước ngoài:

| Thu nhập GROSS | = | Thu nhập NET ghi nhận ở TK 515 | x | Thuế thu nhập ở nước ngoài |

- Cách xác định chỉ tiêu [C16] – Thuế TNDN đã nộp ở nước ngoài được khấu trừ

Chỉ tiêu [C16] – số thuế TNDN đã nộp ở nước ngoài được khấu trừ

= Min (Thuế thu nhập ở nước ngoài; Thuế thu nhập theo thuế suất của Việt Nam)

Hay, giá trị ghi nhận vào chỉ tiêu [C16] là giá trị nhỏ hơn giữa số thuế thu nhập ở nước ngoài so sánh với số thuế thu nhập theo thuế suất của Việt Nam.

Ví dụ phân biệt 2 chỉ tiêu [B5] và [C16]:

Trong năm 202X, doanh nghiệp Phú Khang là doanh nghiệp Việt Nam có đầu tư ra nước ngoài ở quốc gia A và có nhận về một khoản lợi nhuận sau thuế là 18 tỷ đồng. Giả sử như số thuế TNDN doanh nghiệp đã nộp ở quốc gia A là 2 tỷ đồng, khi chuyển về Việt Nam số tiền 18 tỷ đồng thì khoản lợi nhuận sau thuế TNDN này cần hạch toán vào tài khoản 515. Sau khi hạch toán vào tài khoản 515, khoản lợi nhuận kế toán trước thuế sẽ hình thành nên thu nhập chịu thuế.

Tuy nhiên, theo quy định của pháp luật thuế Việt Nam thì thu nhập chịu thuế được xác định trên khoản thu nhập bao gồm cả thuế do phần 18 tỷ đồng này nhận về hạch toán 515 là khoản thu nhập chưa có thuế TNDN. Vì vậy, cần điều chỉnh 2 tỷ đồng vào chỉ tiêu [B5] – Thuế thu nhập đã nộp cho phần thu nhập nhận được ở nước ngoài để đảm bảo thu nhập chịu thuế là khoản thu nhập đã bao gồm thuế.

Cũng cần lưu ý, giá trị nhỏ hơn giữa 2 tỷ đồng đã nộp thuế TNDN ở nước ngoài và số thuế thu nhập tính theo thuế suất của Việt Nam tính trên phần thu nhập từ nước ngoài sẽ được phép khấu trừ khi nộp thuế TNDN tại Việt Nam, kê khai vào chỉ tiêu [C16].

Chú ý: Nếu doanh nghiệp có đầu tư sang một quốc gia khác mà doanh nghiệp đang được hưởng ưu đãi về miễn thuế, giảm thuế thì doanh nghiệp cần tính luôn cả số thuế được miễn giảm theo quy định của Việt Nam.

>> Tìm hiểu ngay: Hướng dẫn cách tính thuế thu nhập doanh nghiệp mới nhất

2.5 Ví dụ minh họa (đơn vị: triệu VND)

Công ty A là doanh nghiệp Việt Nam có dự án đầu tư tại Lào, Singapore và Brazil.

Năm 202X:

-

- Hoạt động đầu tư tại Lào bị lỗ 500, công ty không phải nộp thuế tại Lào vì bị lỗ.

- Công ty có lãi từ hoạt động đầu tư tại Singapore với số tiền 600, đã nộp thuế tại Singapore theo thuế suất 10% số tiền 60.

- Công ty có lãi từ hoạt động đầu tư tại Brazil.

Xử lý lãi/ lỗ từ hoạt động đầu tư ở nước ngoài tại Công ty A khi tính thuế TNDN cho năm tài chính 202X như sau:

-

- Lỗ từ hoạt động đầu tư tại Lào: không ảnh hưởng đến số thuế TNDN phải nộp tại Việt Nam vì Công ty không được chuyển lỗ để bù trừ vào số lãi phát sinh trong nước khi tính thuế TNDN;

- Lãi từ hoạt động đầu tư tại Singapore: Giữa Việt Nam và Singapore có ký hiệp định tránh đánh thuế hai lần ký ngày 02 tháng 3 năm 1994 và có hiệu lực từ ngày 09 tháng 09 năm 1994, do đó công ty được khấu trừ số thuế đã nộp tại Singapore là 60 vào số thuế phải nộp tại Việt Nam;

- Lãi từ hoạt động đầu tư tại Brazil: Giữa Việt Nam và Brazil không có hiệp định tránh đánh thuế hai lần nên Công ty A được khấu trừ số thuế TNDN đã nộp ở nước ngoài nhưng không được vượt quá số thuế thu nhập tính theo quy định của luật thuế TNDN ở Việt Nam, cụ thể như sau:

(Giả sử xảy ra 03 trường hợp)

| Trường hợp | Thuế suất thuế TNDN ở Brazil cao hơn Thuế suất thuế TNDN ở Việt Nam | Thuế suất thuế TNDN ở Brazil cao hơn Thuế suất thuế TNDN ở Việt Nam | Thuế TNDN ở Brazil được miễn giảm 50% |

| Thu nhập chuyển về Việt Nam sau khi số thuế đã nộp tại Brazil | 720 | 850 | 850 |

| Số thuế đã nộp tại Brazil | 280 | 150 | 150 x 50% = 75

(số thuế được miễn giảm là 75) |

| Thu nhập trước thuế tại Brazil | 1000 | 1000 | 1000 |

| Số thuế tính theo thuế suất tại Việt Nam | 1000 x 20% = 200 | 1000 x 20% = 200 | 1000 x 20% = 200 |

| Số thuế được trừ vào số phải nộp ở Việt Nam | MIN (280, 200)

= 200 |

MIN (150, 200)

= 150 |

MIN (75, 200) = 75

Ngoài ra, số thuế được miễn giảm là 75 vẫn được tính vào số thuế được trừ, nên tổng số thuế được trừ vào số thuế phải nộp ở Việt Nam là : 75+75 =150 |

| Kê khai | |||

| Chỉ tiêu [B5]- tờ khai thuế TNDN 03/TNDN | 280 | 150 | 75 |

| Chỉ tiêu [C16]- tờ khai thuế TNDN 03/TNDN | 200 | 150 | 150 |

Các doanh nghiệp Việt Nam hiện nay đang ngày càng phát triển và vươn mình ra thế giới, nhiều doanh nghiệp đã có các dự án đầu tư được thực hiện ở nước ngoài. Để đảm bảo quyền lợi của các doanh nghiệp này, kế toán cần nắm chắc các quy định hiện hành hướng dẫn về việc xử lý lãi/ lỗ từ hoạt động sản xuất kinh doanh ở nước ngoài khi xác định thuế TNDN, tránh trường hợp cùng một thu nhập doanh nghiệp phải nộp thuế hai lần tại Việt Nam và tại nước ngoài. Hi vọng bài viết giúp bạn đọc nắm rõ các quy định và cách thức xử lý, kê khai để có thể áp dụng trực tiếp vào công tác thuế tại doanh nghiệp mình.

Bên cạnh tổng hợp các kiến thức hữu ích về kế toán để giúp kế toán doanh nghiệp dễ dàng tìm hiểu trong quá trình công tác, MISA đồng thời phát triển phần mềm kế toán mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Anh/Chị kế toán doanh nghiệp hãy đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo

- ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn.

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Tổng hợp: Ngô Thị Liên

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/