Việt Nam là nước có nguồn tài nguyên khoáng sản khá đa dạng, từ khoáng sản kim loại, khoáng sản năng lượng đến khoáng sản phi kim loại, vật liệu xây dựng, … Tuy nhiên, việc khai thác, sử dụng tài nguyên thiên nhiên trong thực tế còn khá tùy tiện, gây lãng phí tài nguyên, thất thoát thu ngân sách. Vì vậy, để đảm bảo khai thác tài nguyên tiết kiệm và hiệu quả, cần thiết phải có chính sách kiểm soát và thuế tài nguyên được sử dụng. Thuế tài nguyên thể hiện số tiền mà tổ chức, cá nhân phải nộp khi khai thác các loại tài nguyên thiên nhiên. Đây là một loại thuế điều tiết thu nhập của các tổ chức, cá nhân từ hoạt động khai thác, sử dụng tài nguyên thiên nhiên của đất nước.

Bài viết trình bày phạm vi áp dụng thuế tài nguyên, hướng dẫn cách tính thuế tài nguyên, thủ tục kê khai nộp thuế đối với các đối tượng chịu thuế trừ dầu thô, khí thiên nhiên.

Các văn bản pháp luật quy định về thuế tài nguyên hiện hành:

- Luật thuế tài nguyên số 45/2009/QH12 ngày 25/11/2009; Luật sửa đổi, bổ sung một số điều của các Luật về thuế số 71/2014/QH13 ngày 26/11/2014.

- Nghị quyết ban hành biểu mức thuế suất thuế tài nguyên số 1084/2015/UBTVQH13 ngày 10/12/2015.

- Nghị định số 50/2010/NĐ-CP của Chính phủ ngày 14/05/2010; Nghị định số 12/2015/NĐ-CP của Chính phủ ngày 12/02/2015.

- Thông tư hướng dẫn về thuế tài nguyên số 152/2015/TT-BTC của Bộ Tài chính ngày 02/10/2015; Thông tư số 12/2016/TT-BTC ngày 20/01/2016 của Bộ Tài chính ngày 20/01/2016; Thông tư số 174/2016/TT-BTC của Bộ Tài chính ngày 28/10/2016; Thông tư số 44/2017/TT-BTC của Bộ Tài chính ngày 12/05/2017; Thông tư số 05/2020/TT-BTC ngày 20/01/2020.

- Quyết định ban hành giá tính thuế tài nguyên của UBND các tỉnh/thành phố.

1. Đối tượng nộp thuế tài nguyên

Người nộp thuế tài nguyên là tổ chức, cá nhân khai thác tài nguyên thuộc đối tượng chịu thuế tài nguyên. Đối tượng nộp thuế trong một số trường hợp cụ thể như sau:

- Đối với hoạt động khai thác tài nguyên khoáng sản thì người nộp thuế là tổ chức, hộ kinh doanh được cơ quan nhà nước có thẩm quyền cấp Giấy phép khai thác khoáng sản.

- Trường hợp tổ chức được cơ quan nhà nước có thẩm quyền cấp Giấy phép khai thác khoáng sản, được phép hợp tác với tổ chức, cá nhân khai thác tài nguyên và có quy định riêng về người nộp thuế thì người nộp thuế tài nguyên được xác định theo văn bản đó.

- Trường hợp tổ chức được cơ quan nhà nước có thẩm quyền cấp Giấy phép khai thác khoáng sản, sau đó có văn bản giao cho các đơn vị trực thuộc thực hiện khai thác tài nguyên thì mỗi đơn vị khai thác là người nộp thuế tài nguyên.

- Doanh nghiệp khai thác tài nguyên được thành lập trên cơ sở liên doanh thì doanh nghiệp liên doanh là người nộp thuế;

- Trường hợp Bên Việt Nam và bên nước ngoài cùng tham gia thực hiện hợp đồng hợp tác kinh doanh khai thác tài nguyên thì trách nhiệm nộp thuế của các bên phải được xác định cụ thể trong hợp đồng hợp tác kinh doanh;

- Nếu trong hợp đồng hợp tác kinh doanh không xác định cụ thể bên có trách nhiệm nộp thuế tài nguyên thì các bên tham gia hợp đồng đều phải kê khai nộp thuế tài nguyên hoặc phải cử ra người đại diện nộp thuế tài nguyên của hợp đồng hợp tác kinh doanh.

- Tổ chức, cá nhân nhận thầu thi công công trình trong quá trình thi công có phát sinh sản lượng tài nguyên mà được phép của cơ quan quản lý nhà nước hoặc không trái quy định của pháp luật về quản lý khai thác tài nguyên khi thực hiện khai thác sử dụng hoặc tiêu thụ thì phải khai, nộp thuế tài nguyên với cơ quan thuế địa phương nơi phát sinh tài nguyên khai thác.

- Tổ chức, cá nhân sử dụng nước từ công trình thuỷ lợi để phát điện là người nộp thuế tài nguyên, không phân biệt nguồn vốn đầu tư công trình thuỷ lợi.

- Trường hợp tổ chức quản lý công trình thuỷ lợi cung cấp nước cho tổ chức, cá nhân khác để sản xuất nước sinh hoạt hoặc sử dụng vào các mục đích khác (trừ trường hợp sử dụng nước để phát điện) thì tổ chức quản lý công trình thủy lợi là người nộp thuế.

- Tổ chức, cá nhân khai thác tài nguyên nhỏ, lẻ bán cho tổ chức, cá nhân làm đầu mối thu mua và tổ chức, cá nhân làm đầu mối thu mua cam kết chấp thuận bằng văn bản về việc kê khai, nộp thuế thay cho tổ chức, cá nhân khai thác thì tổ chức, cá nhân làm đầu mối thu mua là người nộp thuế.

- Đối với tài nguyên thiên nhiên cấm khai thác hoặc khai thác trái phép bị bắt giữ, tịch thu thuộc đối tượng chịu thuế tài nguyên và được phép bán ra thì tổ chức được giao bán phải khai, nộp thuế tài nguyên theo từng lần phát sinh tại cơ quan thuế quản lý trực tiếp tổ chức được giao bán tài nguyên.

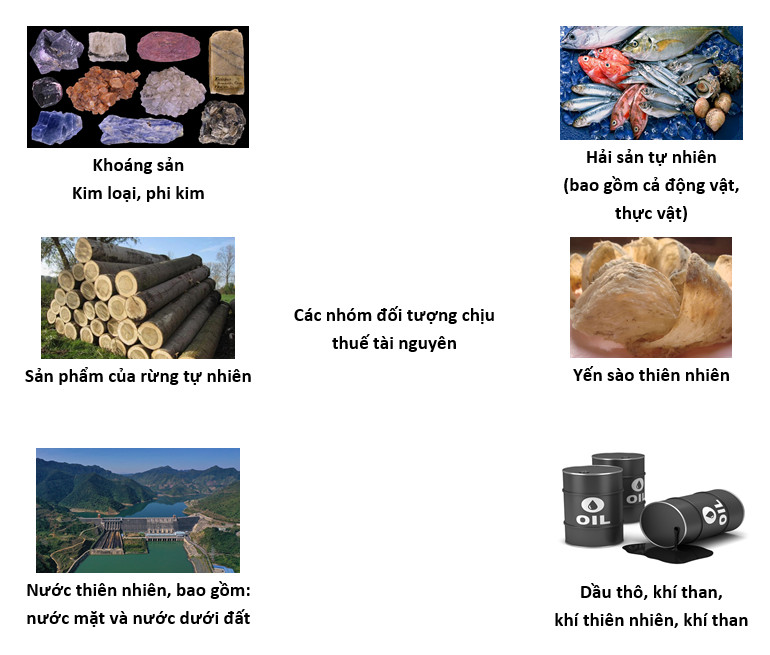

2. Đối tượng chịu thuế

Ủy ban Thường vụ Quốc hội ban hành các loại tài nguyên chịu thuế theo từng thời kỳ. Đối tượng chịu thuế tài nguyên hiện hành được quy định tại Điều 2 Luật Thuế tài nguyên số 45/2009/QH12.

3. Căn cứ tính thuế

Căn cứ để tính thuế tài nguyên là sản lượng tài nguyên tính thuế, giá tính thuế và thuế suất.

| Số thuế tài nguyên phải nộp | = | Sản lượng tài nguyên tính thuế | x | Giá tính thuế 1 đơn vị sản lượng | x | Thuế suất thuế tài nguyên |

Trường hợp cơ quan nhà nước ấn định mức thuế tài nguyên phải nộp trên một đơn vị tài nguyên khai thác:

| Số thuế tài nguyên phải nộp | = | Sản lượng tài nguyên tính thuế | x | Mức thuế tài nguyên ấn định trên một đơn vị tài nguyên khai thác |

Ví dụ: Công ty A khai thác nước thiên nhiên để sản xuất nước khoáng thiên nhiên đóng chai. Công ty A được cơ quan nhà nước ấn định số thuế tài nguyên trên một đơn vị nước thiên nhiên khai thác là 110.000 đồng/m3. Trong kỳ công ty khai thác được 25.000m3 nước, số thuế tài nguyên công ty phải nộp là: 25.000 x 110.000 = 2.750.000.000 đồng

3.1. Sản lượng tài nguyên tính thuế

– Đối với tài nguyên khai thác xác định được số lượng thì sản lượng tài nguyên tính thuế là số lượng của tài nguyên thực tế khai thác trong kỳ tính thuế.

– Đối với tài nguyên khai thác chưa xác định được số lượng thực tế khai thác do chứa nhiều chất, tạp chất khác nhau thì sản lượng tài nguyên tính thuế được xác định theo số lượng của từng chất thu được sau khi sàng tuyển, phân loại.

Trường hợp không xác định được sản lượng của từng chất có trong tài nguyên khai thác thì căn cứ tỷ lệ của từng chất có trong tài nguyên (tỷ lệ theo mẫu tài nguyên khai thác đã được cơ quan nhà nước có thẩm quyền kiểm định và phê duyệt) và số lượng tài nguyên thô được khai thác để xác định sản lượng của từng chất.

- Ví dụ 1: Công ty A khai thác quặng sắt, sau khi sàng, tuyển thu được 2 kg vàng cốm, 100 tấn quặng sắt thì thuế tài nguyên được tính trên số lượng vàng cốm và quặng sắt thu được.

- Ví dụ 2: Doanh nghiệp B ở Hà Tĩnh trong tháng khai thác mỏ sắt được 1000 tấn, trong quặng có lẫn nhiều chất khác nhau như sắt, silic, nhôm, mangan… Theo Giấy phép khai thác và tỷ lệ từng chất có trong mẫu quặng đã được Hội đồng đánh giá trữ lượng quốc gia phê duyệt là: quặng sắt: 60%; quặng silic: 2%; quặng nhôm: 1%; quặng mangan: 1%, …

Sản lượng tài nguyên tính thuế của từng chất được xác định như sau:

– Quặng sắt: 1.000 tấn x 60% = 600 tấn.

– Quặng silic: 1.000 tấn x 2% = 20 tấn.

– Quặng nhôm/mangan: 1.000 tấn x 1% = 10 tấn

Căn cứ sản lượng của từng chất trong quặng đã xác định để áp dụng giá tính thuế đơn vị tài nguyên của từng chất tương ứng khi tính thuế tài nguyên.

– Đối với tài nguyên khai thác không bán mà đưa vào sản xuất sản phẩm khác nếu không trực tiếp xác định được số lượng, trọng lượng hoặc khối lượng thực tế khai thác thì sản lượng tài nguyên tính thuế được xác định căn cứ vào sản lượng sản phẩm sản xuất trong kỳ tính thuế và định mức sử dụng tài nguyên tính trên một đơn vị sản phẩm.

Ví dụ 3: Đơn vị C khai thác đá vôi để nghiền đưa vào sản xuất xi măng bán ra. Đơn vị không xác định được sản lượng đá vôi khai thác đưa vào sản xuất xi măng nên sản lượng đá để tính thuế được quy đổi từ sản lượng xi măng sản xuất ra sản lượng đá khai thác. Theo định mức, quy trình kỹ thuật đã đăng ký và được cơ quan chức năng chấp nhận thì 1,1 tấn đá vôi sản xuất ra được 1 tấn xi măng.

Trong kỳ đơn vị sản xuất ra 1000 tấn xi măng => Sản lượng đá vôi để tính thuế tài nguyên là 1100 tấn.

– Đối với nước thiên nhiên dùng cho sản xuất thủy điện thì sản lượng tài nguyên tính thuế là sản lượng điện của cơ sở sản xuất thủy điện bán cho bên mua điện theo hợp đồng mua bán điện hoặc sản lượng điện giao nhận trong trường hợp không có hợp đồng mua bán điện được xác định theo hệ thống đo đếm đạt tiêu chuẩn đo lường chất lượng Việt Nam, có xác nhận của bên mua, bên bán hoặc bên giao, bên nhận.

– Đối với nước khoáng thiên nhiên, nước nóng thiên nhiên, nước thiên nhiên dùng cho mục đích công nghiệp thì sản lượng tài nguyên tính thuế được xác định bằng mét khối (m³) hoặc lít (l) theo hệ thống đo đếm đạt tiêu chuẩn đo lường chất lượng Việt Nam.

– Đối với tài nguyên được khai thác thủ công, phân tán hoặc khai thác lưu động, không thường xuyên, sản lượng tài nguyên khai thác dự kiến trong một năm có giá trị dưới 200.000.000 đồng thì thực hiện khoán sản lượng tài nguyên khai thác theo mùa vụ hoặc định kỳ để tính thuế. Cơ quan thuế phối hợp với cơ quan có liên quan ở địa phương xác định sản lượng tài nguyên khai thác được khoán để tính thuế.

3.2. Giá tính thuế

Giá tính thuế tài nguyên là giá bán đơn vị sản phẩm tài nguyên của tổ chức, cá nhân khai thác chưa bao gồm thuế giá trị gia tăng nhưng không thấp hơn giá tính thuế do UBND cấp tỉnh quy định.

Một số trường hợp tính thuế như sau:

– Đối với loại tài nguyên xác định được giá bán đơn vị sản phẩm tài nguyên

- Giá tính thuế tài nguyên là giá bán đơn vị sản phẩm tài nguyên có cùng phẩm cấp, chất lượng chưa bao gồm thuế giá trị gia tăng và được áp dụng cho toàn bộ sản lượng tài nguyên khai thác trong tháng; Giá bán của một đơn vị tài nguyên được tính bằng tổng doanh thu (chưa có thuế GTGT) của loại tài nguyên bán ra chia cho tổng sản lượng tài nguyên tương ứng bán ra trong tháng.

- Trường hợp trong tháng có khai thác tài nguyên nhưng không phát sinh doanh thu bán tài nguyên thì giá tính thuế tài nguyên là giá tính thuế đơn vị tài nguyên bình quân gia quyền của tháng trước gần nhất có doanh thu.

Ví dụ 4: Công ty D khai thác cát để phục vụ san lấp và cát đen dùng trong xây dựng. Giá bán do UBND tỉnh quy định đối với cát san lấp là 55.000 đồng/m3 và 70.000 đồng/m3 đối với cát đen.

Trong tháng 1, công ty khai thác được 10.000m3 cát san lấp giá bán bình quân là 50.000 đồng/m3, 15.000m3 giá bán bình quân 72.000 đồng/m3 => Giá tính thuế tài nguyên đối với cát san lấp là 55.000 đồng/m3, giá tính thuế đối với cát đen là 72.000 đồng/m3.

Trong tháng 2, công ty có khai thác 5.000 m3 cát đen tuy nhiên không xuất bán => Công ty D phải khai, nộp thuế đối với 5.000m3 cát đen với giá là 72.000 đồng/m3.

– Đối với loại tài nguyên không xác định được giá bán đơn vị tài nguyên khai thác do có chứa nhiều chất khác nhau

- Giá tính thuế là giá bán đơn vị tài nguyên của từng chất, được xác định căn cứ tổng doanh thu bán tài nguyên trong tháng (chưa có thuế GTGT) tính cho từng chất có trong tài nguyên khai thác theo tỷ lệ hàm lượng của từng chất đã được cơ quan nhà nước có thẩm quyền kiểm phê duyệt và sản lượng tài nguyên bán ra ghi trên chứng từ bán hàng tương ứng với từng chất.

Ví dụ 5: Doanh nghiệp E khai thác 1.000 tấn quặng, tỷ lệ từng chất có trong mẫu quặng đã được kiểm định là: đồng: 60%; bạc: 0,2%; thiếc: 0,5%.

Sản lượng tài nguyên tính thuế của từng chất được xác định như sau:

– Đồng: 1.000 tấn x 60% = 600 tấn.

– Bạc : 1.000 tấn x 0,2% = 2 tấn.

– Thiếc: 1.000 tấn x 0,5% = 5 tấn

Trong tháng, doanh nghiệp bán 600 tấn quặng, doanh thu 900 triệu đồng. Giá tính thuế được xác định đối với từng chất có trong quặng như sau:

– Doanh thu đối với lượng đồng bán ra trong tháng: 900 x 60% = 540 triệu đồng

– Giá tính thuế đối với đồng (triệu đồng/tấn): 540 triệu đồng/360 tấn = 1,5 triệu đồng/tấn

– Khi khai, nộp thuế tài nguyên, đơn vị phải khai, nộp thuế đối với cả 600 tấn quặng đồng với giá tính thuế (như nêu trên) với thuế suất tương ứng.

Tương tự xác định giá tính thuế để khai, nộp thuế đối với lượng bạc, thiếc có trong 1.000 tấn quặng khai thác trong tháng.

Nếu giá sau khi xác định thấp hơn giá tính thuế của từng loại tài nguyên trên bảng giá do UBND ban hành thì áp dụng giá tính thuế tài nguyên theo bảng giá.

– Đối với tài nguyên khai thác không bán ra mà phải qua sản xuất, chế biến mới bán ra.

- Trường hợp bán ra sản phẩm tài nguyên thì giá tính thuế là giá bán đơn vị sản phẩm tài nguyên (trường hợp bán trong nước) tương ứng với sản lượng tài nguyên bán ra ghi trên chứng từ bán hàng hoặc trị giá hải quan của sản phẩm tài nguyên xuất khẩu (trường hợp xuất khẩu) không bao gồm thuế xuất khẩu tương ứng với sản lượng tài nguyên xuất khẩu ghi trên chứng từ xuất khẩu nhưng không thấp hơn giá tính thuế do UBND cấp tỉnh quy định.

- Trường hợp bán ra sản phẩm công nghiệp thì giá tính thuế tài nguyên là giá bán sản phẩm công nghiệp trừ đi chi phí chế biến phát sinh của công đoạn chế biến từ sản phẩm tài nguyên thành sản phẩm công nghiệp nhưng không thấp hơn giá tính thuế do Uỷ ban nhân dân cấp tỉnh quy định.

Ví dụ 9: Trường hợp trong quá trình luyện quặng sắt thu được 0,05 tấn quặng đồng trên 01 tấn gang và giá bán quặng đồng là 8.500.000 đồng/tấn thì giá tính thuế tài nguyên đối với 0,05 tấn quặng đồng là: 8.500.000 đồng. Trường hợp không bán quặng đồng mà tiếp tục đưa vào chế biến thành sản phẩm công nghiệp thì áp dụng giá tính thuế là giá bán sản phẩm công nghiệp trừ đi chi phí chế biến phát sinh để chế biến quặng đồng thành sản phẩm công nghiệp.

– Giá tính thuế tài nguyên đối với nước thiên nhiên dùng sản xuất thủy điện là giá bán điện thương phẩm bình quân.

Giá bán điện thương phẩm bình quân để tính thuế tài nguyên đối với các cơ sở sản xuất thủy điện được xác định theo giá bán lẻ điện bình quân do Bộ Công Thương quyết định.

– Đối với gỗ là giá bán tại bãi giao (kho, bãi nơi khai thác); trường hợp chưa xác định được giá bán tại bãi giao thì giá tính thuế được xác định căn cứ vào giá tính thuế do Uỷ ban nhân dân cấp tỉnh quy định.

– Đối với nước khoáng thiên nhiên, nước nóng thiên nhiên, nước thiên nhiên tinh lọc đóng chai, đóng hộp, nước thiên nhiên dùng cho sản xuất, kinh doanh mà không có giá bán ra thì giá tính thuế tài nguyên do UBND cấp tỉnh quy định.

– Tổ chức, cá nhân khai thác tài nguyên không thực hiện đầy đủ chế độ sổ sách kế toán, chứng từ kế toán theo quy định thì cơ quan thuế thực hiện kiểm tra, ấn định thuế theo quy định của pháp luật về quản lý thuế. Trường hợp này, sản lượng tài nguyên tính thuế được xác định căn cứ kết quả kiểm tra, giá tính thuế tài nguyên là giá tại bảng giá do UBND cấp tỉnh quy định áp dụng tương ứng với từng thời kỳ.

Hiện nay, khung giá tính thuế của các loại tài nguyên được quy định tại Thông tư số 44/2017/TT-BTC ngày 12/05/2017. Căn cứ khung giá tính thuế, UBND các tỉnh quy định giá tính thuế cho các loại khoáng sản có tại địa phương.

>> Xem thêm: Thời hạn khai thuế, nộp thuế của từng sắc thuế mọi doanh nghiệp cần tuân thủ

3.3. Thuế suất

Thuế suất đối với từng loại tài nguyên khai thác được quy định tại Biểu mức thuế suất tài nguyên ban hành kèm theo Nghị quyết số 1084/2015/UBTVQH13 ngày 10/12/2015. Thuế suất một số loại tài nguyên như sau:

|

STT |

Nhóm, loại tài nguyên |

Thuế suất (%) |

| I | Khoáng sản kim loại | |

| 1 | Sắt | 14 |

| 2 | Măng-gan | 14 |

| 3 | Ti-tan (titan) | 18 |

| … | ||

| II | Khoáng sản không kim loại | |

| 1 | Đất khai thác để san lấp, xây dựng công trình | 7 |

| 2 | Đá, sỏi | 10 |

| … | ||

| V | Nước thiên nhiên | |

| 1 | Nước khoáng thiên nhiên, nước nóng thiên nhiên, nước thiên nhiên tinh lọc đóng chai, đóng hộp | 10 |

| 2 | Nước thiên nhiên dùng cho sản xuất thủy điện | 5 |

| … |

4. Kê khai, nộp thuế (trừ dầu thô, khí thiên nhiên)

Tương tự các loại thuế, phí, lệ phí khác, việc kê khai và nộp thuế tài nguyên được thực hiện theo quy định tại Luật Quản lý thuế và các văn bản hướng dẫn thi hành doanh nghiệp nộp tờ khai thuế tài nguyên và thời hạn kê khai như sau:

|

Trường hợp |

Tờ khai | Thời hạn nộp tờ khai |

Địa điểm nộp |

| Khai thuế tài nguyên theo tháng | Tờ khai thuế tài nguyên mẫu số 01/TAIN | Chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế | Tại cơ quan thuế nơi có hoạt động khai thác, kinh doanh |

| Khai thuế tài nguyên từng lần phát sinh | Tờ khai thuế tài nguyên mẫu số 01/TAIN | chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế | Nộp hồ sơ tại cơ quan thuế quản lý trực tiếp |

| Khai quyết toán | Tờ khai quyết toán thuế tài nguyên mẫu số 02/TAIN | Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm. | Nộp hồ sơ tại cơ quan thuế quản lý trực tiếp |

Thời hạn nộp thuế: chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế.

(*) Quy định khai thuế, phân bổ và nộp thuế đối với hoạt động sản xuất thủy điện mà hồ thủy điện nằm ở địa bàn nhiều tỉnh theo Thông tư số 80/2021/TT-BTC như sau:

Trường hợp hồ thủy điện của nhà máy nằm trên nhiều tỉnh thì nộp hồ sơ khai thuế tài nguyên theo mẫu số 01/TAIN, hồ sơ quyết toán thuế tài nguyên theo mẫu số 02/TAIN, phụ lục bảng phân bổ số thuế tài nguyên phải nộp cho các địa phương nơi được hưởng nguồn thu đối với hoạt động sản xuất thủy điện theo mẫu số 01-1/TAIN của nhà máy thủy điện tại cơ quan thuế nơi có văn phòng điều hành nhà máy thủy điện và phân bổ, nộp thuế cho các tỉnh như sau:

Phương pháp phân bổ:

Công thức tính:

|

Số thuế tài nguyên phải nộp tỉnh G |

= | T.1 + K.1 + S.1 + V.1 | x |

Số thuế tài nguyên phải nộp |

|

4 |

|

Số thuế tài nguyên phải nộp tỉnh H |

= | T.2 + K.2 + S.2 + V.2 | x |

Số thuế tài nguyên phải nộp |

|

4 |

Trong đó

- T1, T2 lần lượt là tỷ lệ (%) diện tích lòng hồ thủy điện tại tỉnh G và H.

- K1, K2 lần lượt tỷ lệ (%) kinh phí đền bù giải phóng mặt bằng, di dân tái định cư tại tỉnh G và H.

- H1, H2 lần lượt là tỷ lệ (%) số hộ dân phải di chuyển tái định cư tại tỉnh G và H.

- V1, V2 lần lượt là tỷ lệ (%) giá trị đền bù thiệt hại vật chất vùng lòng hồ tại tỉnh G và H.

Các mẫu biểu về khai thuế được quy định tại Phụ lục II Thông tư số 80/2021/TT-BTC ngày 29/9/2021.

5. Miễn, giảm thuế tài nguyên

Miễn thuế tài nguyên

– Các trường hợp được miễn thuế tài nguyên được quy định như sau:

+ Tổ chức, cá nhân khai thác hải sản tự nhiên.

+ Tổ chức, cá nhân khai thác cành, ngọn, củi, tre, trúc, nứa, mai, giang, tranh, vầu, lồ ô do cá nhân được phép khai thác phục vụ sinh hoạt.

+ Tổ chức, cá nhân khai thác nước thiên nhiên dùng cho hoạt động sản xuất thuỷ điện để phục vụ sinh hoạt của hộ gia đình, cá nhân.

+ Nước thiên nhiên do hộ gia đình, cá nhân khai thác phục vụ sinh hoạt.

+ Đất do tổ chức, cá nhân được giao, được thuê khai thác và sử dụng tại chỗ trên diện tích đất được giao, được thuê; đất khai thác để san lấp, xây dựng công trình an ninh, quân sự, đê điều.

Đất khai thác và sử dụng tại chỗ được miễn thuế tại điểm này bao gồm cả cát, đá, sỏi có lẫn trong đất nhưng không xác định được cụ thể từng chất và được sử dụng ở dạng thô để san lấp, xây dựng công trình; Trường hợp vận chuyển đi nơi khác để sử dụng hoặc bán thì phải nộp thuế tài nguyên theo quy định.

Giảm thuế tài nguyên:

Người nộp thuế tài nguyên gặp thiên tai, hoả hoạn, tai nạn bất ngờ gây tổn thất đến tài nguyên đã kê khai, nộp thuế thì được xét miễn, giảm thuế phải nộp cho số tài nguyên bị tổn thất; trường hợp đã nộp thuế thì được hoàn trả số thuế đã nộp hoặc trừ vào số thuế tài nguyên phải nộp của kỳ sau.

Bài viết đã trình bày những nội dung cơ bản về thuế, cách tính thuế và kê khai, nộp thuế để bạn đọc có thể tiếp cận sắc thuế này một cách đơn giản nhất. Người làm kế toán thuế phải hiểu bản chất sản phẩm mà đơn vị đang kinh doanh, nắm rõ các quy định về cách xác định sản lượng, giá tính thuế cũng như các văn bản quy phạm pháp luật hiện hành để xác định đúng số thuế phải nộp và kê khai nộp thuế kịp thời, tránh sai sót dẫn đến rủi ro vi phạm pháp luật về thuế.

Đối với người làm kế toán, sự hỗ trợ của phần mềm kế toán trong công việc hàng ngày là vô cùng hữu ích. Đặc biệt, phần mềm kế toán online MISA AMIS với đầy đủ các tính năng từ phân tích tài chính, quỹ, ngân hàng đến mua bán hàng, quản lý hóa đơn, hợp đồng …. và nhất là tính năng về thuế sẽ là lựa chọn hoàn hảo cho kế toán viên. Tính năng về thuế tạo ra sự đơn giản, chính xác và hiệu quả trong nghiệp vụ quản lý thuế của doanh nghiệp, các tính năng như:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động khấu trừ thuế

- Nộp tờ khai trực tiếp cho cơ quan thuế từ phần mềm

- Tự động quyết toán thuế TNDN hàng năm

là những tính năng cần thiết và sẽ hỗ trợ tối đa cho kế toán viên trong quá trình thực hiện nghiệp vụ kế toán về thuế. Anh/chị kế toán viên quan tâm tìm hiểu và trải nghiệm bản demo phần mềm kế toán online MISA AMIS có thể đăng ký tại đây:

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Tổng hợp: Đào Thị Diệu Anh

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/