Hiện nay, khi đánh giá hiệu quả kinh doanh của một doanh nghiệp, lợi nhuận trước thuế là một trong những chỉ tiêu tài chính được các nhà phân tích đặc biệt quan tâm. Chỉ tiêu này không chỉ phản ánh khả năng sinh lời mà còn cung cấp góc nhìn rõ nét hơn về hoạt động kinh doanh trước các yếu tố thuế và chi phí tài chính. Trong bài viết hôm nay, MISA AMIS sẽ chia sẻ chi tiết về khái niệm lợi nhuận trước thuế (EBT), ý nghĩa và cách tính toán.

1. Lợi nhuận trước thuế là gì?

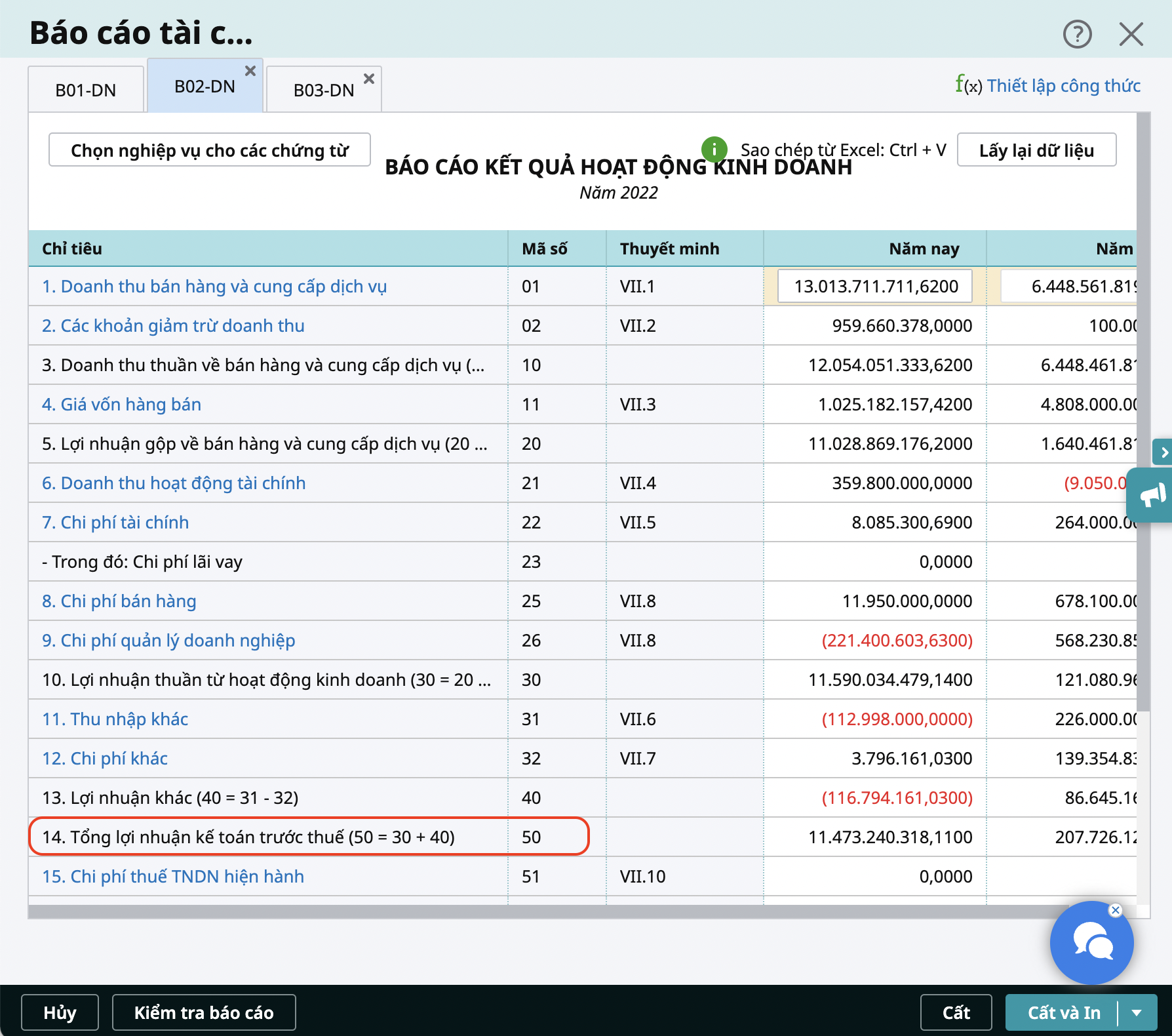

Lợi nhuận trước thuế (LNTT) hay còn gọi là lợi nhuận kế toán trước thuế, có tên tiếng anh là Profit Before Tax (PBT) hay Earning Before Tax (EBT) là một chỉ tiêu trên Báo cáo kết quả kinh doanh của một doanh nghiệp. Chỉ tiêu này cho biết lợi nhuận mà doanh nghiệp tạo ra trong kỳ trước khi trừ đi chi phí thuế thu nhập doanh nghiệp (TNDN).

Đánh giá chỉ số lợi nhuận trước thuế giúp doanh nghiệp xác định khả năng sinh lời từ hoạt động kinh doanh cốt lõi, đồng thời đưa ra những điều chỉnh kịp thời để tối ưu hóa hiệu quả tài chính. Cụ thể:

- EBIT > 0 (Dương): Khi lợi nhuận trước thuế dương, doanh nghiệp đang hoạt động có lãi. Doanh thu không chỉ đủ bù đắp chi phí mà còn tạo ra dư lợi nhuận. Đây là tín hiệu tích cực, cho thấy doanh nghiệp có thể mở rộng hoặc tái đầu tư vào các hoạt động kinh doanh. Nếu tỷ suất lợi nhuận trước thuế cao, doanh nghiệp đang quản lý chi phí hiệu quả và có thể tạo ra giá trị đáng kể từ doanh thu.

- EBIT = 0 (Bằng 0): Khi lợi nhuận trước thuế bằng 0, doanh nghiệp chỉ đạt mức hòa vốn. Doanh thu đủ bù đắp chi phí mà không sinh lợi, dẫn đến việc doanh nghiệp không có đủ nguồn thu để trả lãi vay hay đóng thuế. Trường hợp này cho thấy cần điều chỉnh chiến lược kinh doanh, tối ưu hóa chi phí, hoặc tìm kiếm các nguồn doanh thu bổ sung để nâng cao hiệu quả tài chính.

- EBIT < 0 (Âm): Lợi nhuận trước thuế âm đồng nghĩa với việc doanh nghiệp đang thua lỗ. Tổng chi phí vượt quá doanh thu, làm suy yếu vị thế tài chính. Đây là tín hiệu cảnh báo, cho thấy doanh nghiệp cần đánh giá lại hoạt động kinh doanh, cắt giảm chi phí hoặc chuyển đổi mô hình kinh doanh để cải thiện tình hình tài chính

2. Cách tính lợi nhuận trước thuế đơn giản, chính xác

Theo như thông tin trên Báo cáo tài chính, cách tính lợi nhuận trước thuế (EBT) bằng tổng doanh thu trừ đi tổng chi phí (không bao gồm chi phí thuế thu nhập doanh nghiệp), hay chính bằng tổng của lợi nhuận thuần từ hoạt động kinh doanh và lợi nhuận khác.

Công thức tính lợi nhuận trước thuế cụ thể như sau:

| Lợi nhuận trước thuế = Tổng doanh thu – Chi phí cố định – Chi phí phát sinh |

Trong đó:

- Tổng doanh thu là số tiền thu được từ hoạt động sản xuất và kinh doanh của công ty, được thể hiện qua các biên lai và hóa đơn.

- Chi phí cố định bao gồm các khoản chi như giá vốn hàng bán, chi phí vận chuyển, chi phí sản xuất, lương nhân viên, tiền thuê mặt bằng, và các chi phí định kỳ khác trong kinh doanh.

- Chi phí phát sinh là các khoản chi xuất hiện không theo dự tính ban đầu, phát sinh trong quá trình hoạt động của công ty.

Ví dụ:

Trong năm 2023, Doanh nghiệp A có tổng doanh thu trong quá trình kinh doanh là 1 tỷ đồng. Trong đó, chi phí trả lương nhân viên là 150 triệu đồng, chi phí thuê kho bãi là 300 triệu đồng, chi phí vận chuyển là 100 triệu. Chi phí phát sinh trong quá trình kinh doanh là 100 triệu.

Lợi nhuận trước thuế của doanh nghiệp A trong năm 2023 là:

| 1 tỷ – (150 triệu + 300 triệu + 100 triệu) – 100 triệu = 350 triệu |

Như vậy, lợi nhuận trước thuế của doanh nghiệp A trong năm 2023 là 450 triệu đồng

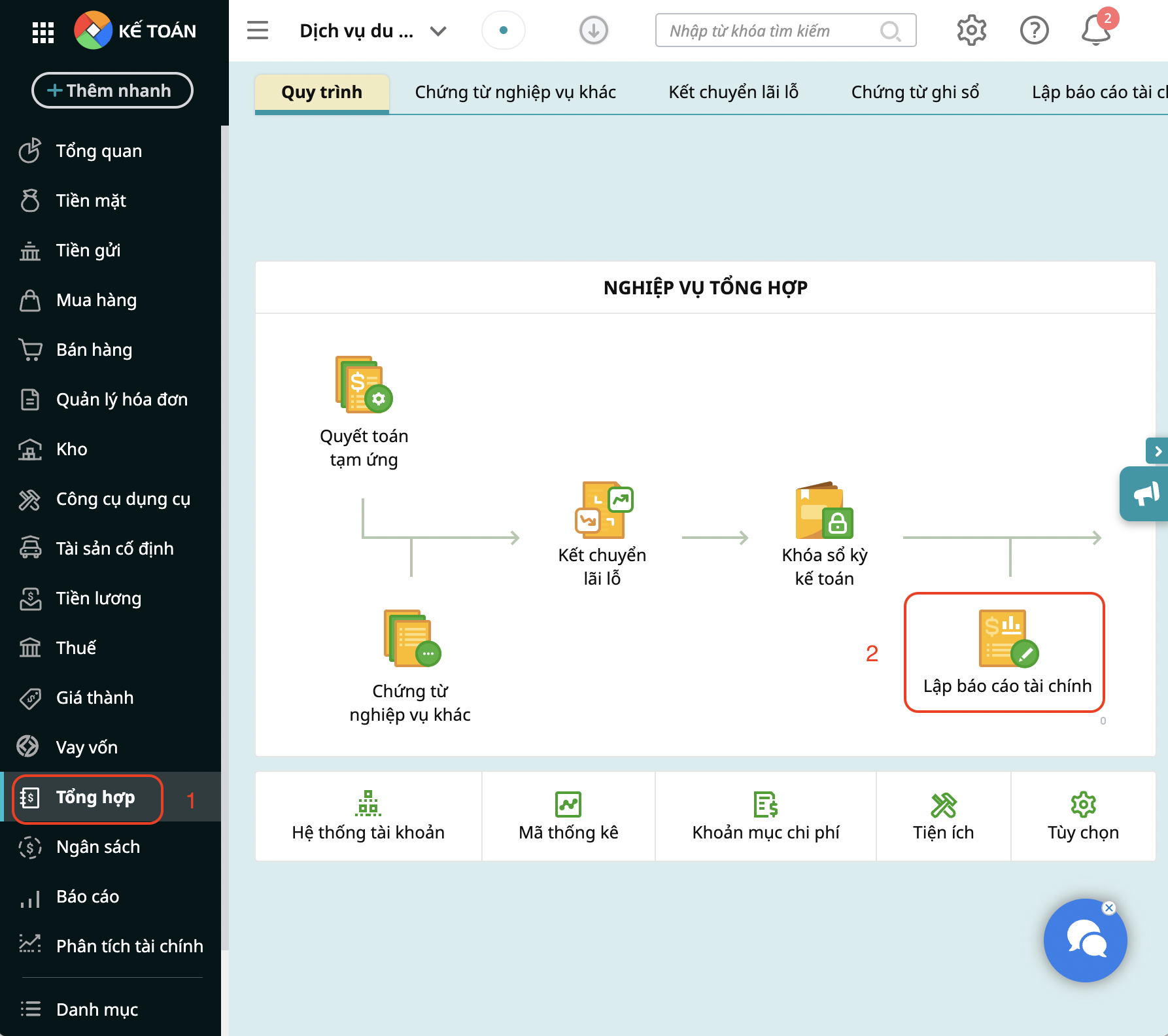

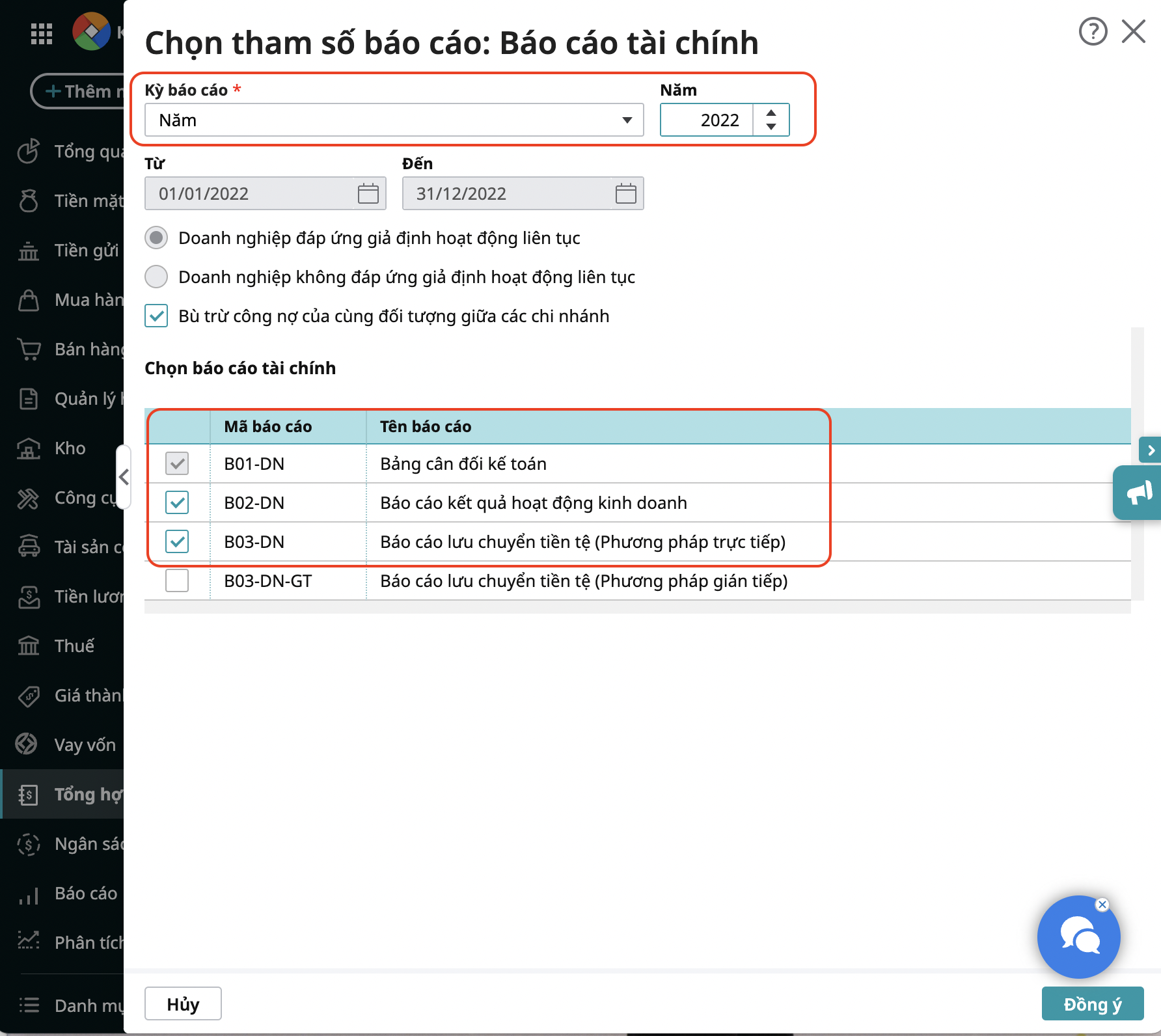

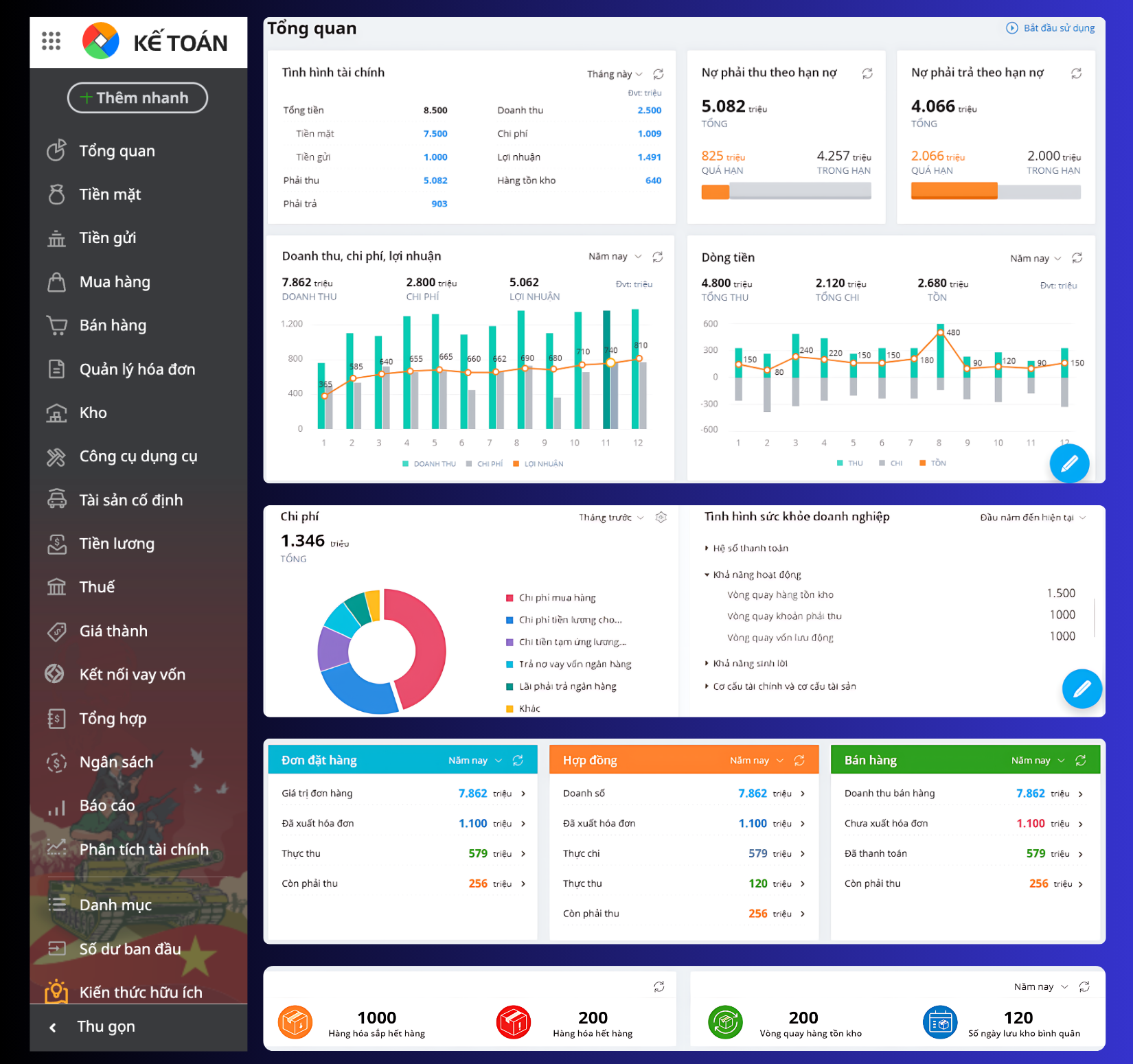

Mặc dùng không đủ để phản ánh các rủi ro tiềm tàng trong tương lai song việc tính và đánh giá các chỉ tiêu như lợi nhuận trước thuế là điều cần thiết với các doanh nghiệp. Ngày nay, với sự phát triển của công nghệ, chủ doanh nghiệp có thể có được các chỉ số tài chính quan trọng của doanh nghiệp hay các báo cáo tính toán chỉ tiêu như chỉ tiêu lợi nhuận trước thuế tức thời mà không cần chờ đợi kế toán doanh nghiệp tổng hợp thủ công như trước nữa. Một số phần mềm kế toán như phần mềm kế toán online MISA AMIS hiện nay có thể tự động trích xuất các báo cáo tài chính của doanh nghiệp:

*Số liệu chỉ mang tính chất minh hoạ

3. Ý nghĩa của lợi nhuận trước thuế

3.1. Đối với nhà quản trị doanh nghiệp

Chỉ tiêu này phản ánh phần lợi nhuận/thu nhập mà doanh nghiệp thu về sau khi đã trừ các chi phí phục vụ cho hoạt động sản xuất kinh doanh, nhưng không bao gồm chi phí thuế TNDN. Chỉ tiêu này được đánh giá là một chỉ tiêu quan trọng trong đo lường kết quả hoạt động kinh doanh của doanh nghiệp bởi vì nó đã bao gồm toàn bộ các loại chi phí phát sinh trong doanh nghiệp (trừ chi phí thuế TNDN), từ đó, cung cấp đầy đủ và toàn diện hơn về tình hình hoạt động của doanh nghiệp.

Nhà quản trị doanh nghiệp có thể dựa trên số liệu chỉ tiêu này qua các kỳ, căn cứ vào trị số chỉ tiêu, mức độ biến động tuyệt đối và tương đối giữa các kỳ để đưa ra những nhận xét, đánh giá về tình hình, xu hướng biến động. Căn cứ vào kế quả đánh giá kết hợp cùng với chiến lược kinh doanh hiện tại để điều chỉnh cho phù hợp, kịp thời nhằm đảm bảo mục tiêu đã đề ra.

Bên cạnh đó, EBT cũng hữu ích trong việc so sánh kết quả hoạt động kinh doanh của doanh nghiệp với các doanh nghiệp khác. Tuy nhiên, phép so sánh chỉ có ý nghĩa tham khảo cao khi các doanh nghiệp được so sánh kinh doanh trong cùng lĩnh vực và có cùng quy mô. Do đã loại bỏ ảnh hưởng của thuế suất thuế TNDN, chỉ tiêu này đặc biệt phù hợp khi so sánh các đơn vị cùng ngành, cùng quy mô nhưng kinh doanh ở các khu vực địa lý khác nhau với thuế suất khác nhau để thấy rõ hơn các lợi thế vùng miền. Ví dụ: so sánh kết quả hoạt động kinh doanh của 2 hay nhiều chi nhánh với cùng quy mô ở 2 hay nhiều quốc gia với mức thuế suất thuế TNDN khác nhau.

Trong trường hợp muốn so sánh với các doanh nghiệp cùng ngành nhưng khác quy mô, nhà quản trị có thể xem xét thêm một số chỉ tiêu đo lường hiệu quả hoạt động kinh doanh dưới dạng số tương đối như tỷ suất lợi nhuận trên doanh thu, tỷ suất lợi nhuận trên tài sản, tỷ suất lợi nhuận trên vốn chủ sở hữu.

Trường hợp nếu muốn so sánh hiệu quả kinh doanh giữa các doanh nghiệp khác ngành, khác khu vực, doanh nghiệp có thể kết hợp với chỉ tiêu lợi nhuận khác đã loại trừ ảnh hưởng của các chính sách liên quan đến tài chính, kế toán, và thuế như lợi nhuận trước thuế, khấu hao và lãi vay (EBITDA – Earning before interest, tax, depreciation and amortization). Ví dụ, muốn so sánh kết quả hoạt động sản xuất kinh doanh của một doanh nghiệp sản xuất lớn và một doanh nghiệp công nghiệp nặng, hai loại hình doanh nghiệp này khác nhau chủ yếu ở chi phí khấu hao, do đó, sau khi cộng ngược lại chi phí khấu hao vào Lợi nhuận trước thuế (phản ánh dòng tiền thu được từ khấu hao và lợi nhuận) thì việc so sánh đã trở nên phù hợp hơn.

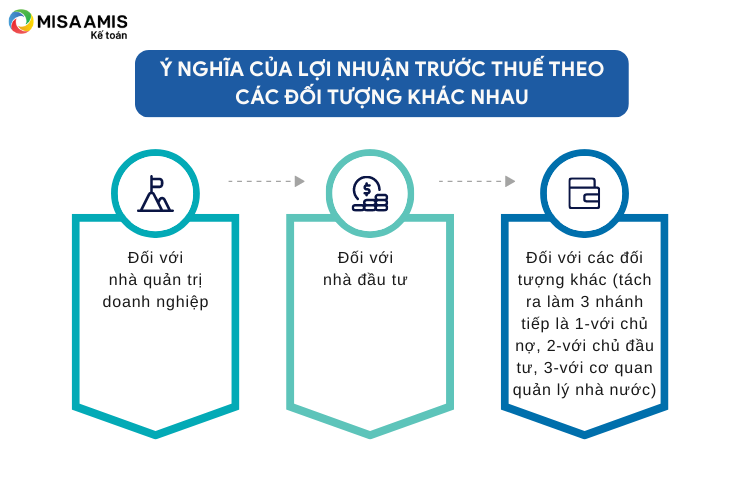

-

Ý nghĩa lợi nhuận trước thuế

Ngoài ra, để có một cái nhìn tổng quan về kết quả hoạt động kinh doanh của doanh nghiệp, nhà quản trị cũng cần kết hợp với việc phân tích thêm một số chỉ tiêu thể hiện hiệu quả hoạt động sản xuất kinh doanh khác như:

- LNTT/Doanh thu bán hàng và cung cấp dịch vụ,

- LNTT/Doanh thu thuần về bán hàng và cung cấp dịch vụ,

- LNTT/Giá vốn hàng bán

- LNTT/Vốn chủ sở hữu

- …..

Tương tự như phân tích độc lập lợi nhuận trước thuế, doanh nghiệp có thể phân tích các chỉ tiêu trên bằng cách phân tích xu hướng biến động qua các kỳ, so sánh số liệu của doanh nghiệp với các doanh nghiệp cùng ngành hoặc so sánh với trung bình ngành, từ đó có cái nhìn tổng quan về kết quả hoạt động kinh doanh của doanh nghiệp, xác định được vị thế của doanh nghiệp trong thị trường, từ đó đưa ra các điều chỉnh phù hợp cho năm tài chính hay cho kỳ hoạt động tiếp theo.

Giá trị của chỉ tiêu này đạt được tại các kỳ gần đây cũng là một căn cứ quan trọng để nhà quản trị lập kế hoạch tài chính cho các kỳ kế tiếp.

3.2. Đối với nhà đầu tư

Đối với nhà đầu tư, lợi nhuận trước thuế cũng là công cụ để nhà đầu tư đánh giá các cơ hội kinh doanh ngắn hạn hay dài hạn. Ví dụ, các công ty niêm yết trên thị trường chứng khoán có kết quả kinh doanh tốt, lợi nhuận tăng ổn mạnh, thường dẫn tới giá cổ phiếu tăng, nếu nhà đầu tư đánh giá được đúng tiềm lực của doanh nghiệp, nắm bắt được cơ hội kinh doanh, mua vào đúng thời điểm thì sẽ có lợi nhuận khi giá cổ phiếu tăng mạnh. Bên cạnh đó, với các khoản đầu tư dài hạn, kỳ vọng nhận lãi từ cổ tức, việc đánh giá đúng tiềm lực hiện tại và xu hướng phát triển của doanh nghiệp trong tương lai cũng là yếu tố quyết định đến lợi nhuận mà khoản đầu tư mang lại.

Tương tự như nhà quản trị, khi đã xác định được các đối tượng xem xét đầu tư, các nhà đầu tư có thể sử dụng phương pháp phân tích so sánh, kết hợp cùng các chỉ tiêu thể hiện khả năng sinh lời khác, so sánh giữa các kỳ, với đối thủ cạnh tranh hoặc với trung bình ngành, từ đó có cái nhìn tổng quan về tình hình hoạt động kinh doanh và tiềm năng phát triển của các doanh nghiệp xem xét đầu tư, làm cơ sở cho việc ra quyết định.

Mặt khác, khi xem xét kết quả kinh doanh của doanh nghiệp, không phải chỉ quan tâm đến các chỉ tiêu mang tính định lượng như lợi nhuận trước thuế, lợi nhuận sau thuế, tỷ suất sinh lời của doanh thu, tỷ suất sinh lời của tài sản,… , nhà đầu tư cũng cần quan tâm đến các yếu tố mang tính định tính như định hướng chiến lược, kế hoạch kinh doanh, lạm phát, …

Ví dụ: Một doanh nghiệp có lợi nhuận trước thuế sụt giảm so với năm trước, hoặc lợi nhuận âm nhưng nhà đầu tư vẫn không kết luận tình hình kinh doanh đang không tốt nếu doanh nghiệp đang trong giai đoạn đầu tư, mở rộng nhà xưởng, nâng cao năng lực sản xuất, hay đang trong giai đoạn mở rộng thị trường, dùng chính sách hạ giá bán làm yếu tố cạnh tranh với các đơn vị khác, sẽ dẫn đến sụt giảm lợi nhuận.

Tuy nhiên việc sụt giảm này có nằm trong kế hoạch kinh doanh của doanh nghiệp hay không, sụt giảm bất thường hay nằm trong tính toán của doanh nghiệp, điều này là điều nhà đầu tư cần quan tâm.

Để biết thêm về định hướng chiến lược, kế hoạch phát triển của doanh nghiệp, nhà đầu tư có thể tìm hiểu thông qua các Báo cáo kết quả hoạt động kinh doanh, Báo cáo thường niên, Kế hoạch kinh doanh, … trong các cuộc họp Đại hội Cổ đông được doanh nghiệp công bố; hay thu thập thông tin từ Thuyết minh Báo cáo tài chính của doanh nghiệp hoặc từ các phương tiện thông tin đại chúng. Từ đó, giúp cho nhà đầu tư có thể đưa ra được kết luận phản ánh chính xác nhất tình hình kinh doanh của doanh nghiệp.

3.3. Đối với các đối tượng khác

Đối tượng khác bao gồm các chủ nợ (ngân hàng, tổ chức tín dụng, người bán,…), các chủ đầu tư, các cơ quan quản lý nhà nước, và các đối tượng liên quan khác. Với mỗi đối tượng, chỉ tiêu này lại có ý nghĩa khác nhau:

- Với các chủ nợ: lợi nhuận trước thuế là cơ sở để các chủ nợ xem xét đánh giá và lựa chọn hạn mức tín dụng cung cấp cho doanh nghiệp. Một doanh nghiệp có kết quả hoạt động kinh doanh tốt cũng phần nào đảm bảo khả năng thanh toán, từ đó khả năng không thu hồi được công nợ giảm, hạn mức tín dụng cấp cho doanh nghiệp sẽ tăng. Ngoài ra, nếu trong trường hợp đã cho doanh nghiệp vay vốn, mà kết quả hoạt động kinh doanh của doanh nghiệp không tốt, doanh nghiệp không thanh toán nợ quá hạn, các chủ nợ cũng cần xem xét sử dụng các biện pháp thu hồi công nợ và trích lập dự phòng phải thu phù hợp.

- Với chủ đầu tư: thường xem xét đến chỉ tiêu này khi đánh giá năng lực tài chính của nhà thầu. Nếu một doanh nghiệp có tiềm lực tài chính tốt, khả năng doanh nghiệp này hoàn thành được dự án đúng tiến độ, đúng yêu cầu sẽ cao, từ đó, khả năng trúng thầu của doanh nghiệp cũng cao.

- Với các cơ quan quản lý nhà nước ví dụ như cơ quan thuế, lợi nhuận trước thuế là cơ sở đế cơ quan thuế xác định phần thuế thu nhập doanh nghiệp phải nộp, hoặc là cơ sở để cơ quan nhà nước đưa ra các biện pháp hỗ trợ doanh nghiệp kịp thời. Ví dụ như trong giai đoạn ảnh hưởng bởi dịch bệnh Covid vừa qua, Nhà nước có chính sách hỗ trợ miễn giảm 30% thuế thu nhập doanh nghiệp phải nộp của năm 2021 cho một số doanh nghiệp chịu ảnh hưởng bởi dịch bệnh.

- …

Nhìn chung, với mỗi đối tượng, chỉ tiêu này lại có ý nghĩa khác nhau, tuy nhiên, ý nghĩa này xuất phát chính từ bản chất thể hiện kết quả hoạt động kinh doanh của doanh nghiệp, là cơ sở để các đối tượng đánh giá và đưa ra quyết định phù hợp.

4. Mối quan hệ giữa dòng tiền từ hoạt động kinh doanh và Lợi nhuận trước thuế EBT

Lợi nhuận trước thuế (EBT) và dòng tiền từ hoạt động kinh doanh có mối quan hệ tích cực, bổ trợ cho nhau. EBT phản ánh lợi nhuận từ hoạt động kinh doanh, là nguồn chính tạo ra dòng tiền kinh doanh. Dòng tiền kinh doanh thể hiện tiền thu thực từ bán hàng và dịch vụ (liên quan đến EBT) so với tiền chi ra cho nhà cung cấp, lao động, thuế, phí và lãi vay.

Mặc dù EBT và dòng tiền kinh doanh không hoàn toàn giống nhau do sự khác biệt trong cách ghi nhận, nhưng cả hai đều là chỉ số quan trọng để đánh giá khả năng phát triển bền vững của công ty. Tăng trưởng EBT là tiền đề để duy trì dòng tiền kinh doanh dương, giúp công ty hoạt động ổn định và phát triển lâu dài.

Tạm kết

Như vậy, Lợi nhuận trước thuế là một chỉ tiêu quan trọng giúp nhà quản trị, nhà đầu tư và các đối tượng liên quan khác đánh giá thận trọng, đúng đắn kết quả hoạt động kinh doanh của một doanh nghiệp. Tuy nhiên, người sử dụng thông tin báo cáo tài chính cũng cần nắm rõ cách xác định, ý nghĩa, các rủi ro liên quan khi sử dụng chỉ tiêu quen thuộc này. Hiện nay các doanh nghiệp có thể ứng dụng phần mềm kế toán online MISA AMIS để nhanh chóng nắm bắt tình hình doanh nghiệp thông qua các tính năng, tiện ích:

- Xem báo cáo điều hành mọi lúc mọi nơi: Giám đốc, kế toán trưởng có thể theo dõi tình hình tài chính ngay trên di động, kịp thời ra quyết định điều hành doanh nghiệp.

- Đầy đủ báo cáo quản trị: Hàng trăm báo cáo quản trị theo mẫu hoặc tự thiết kế chỉnh sửa, đáp ứng nhu cầu của doanh nghiệp thuộc mọi ngành nghề.

- Tự động hóa việc lập báo cáo: Tự động tổng hợp số liệu lên báo cáo thuế, báo cáo tài chính và các sổ sách giúp doanh nghiệp nộp báo cáo kịp thời, chính xác.

Đặc biệt, MISA AMIS Kế toán còn cung cấp hệ thống các chỉ số phân tích tài chính – công cụ đắc lực cho doanh nghiệp trong công cuộc tính toán và hoạch định tài chính tại đơn vị.

Phần mềm MISA AMIS Kế toán được thiết lập sẵn công thức tính cho các hệ số phân tích tài chính. Căn cứ vào số liệu kế toán được nhập vào, phần mềm sẽ tự động tổng hợp và tính toán ra các hệ số này. Dựa vào đó nhà quản lý có thể nhanh chóng đưa ra những đánh giá tổng quát về tình hình tài chính của doanh nghiệp tại bất cứ thời điểm nào, từ đó đưa ra những quyết định điều hành hợp lý.

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS:

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/