Quản lý tài chính là một trong những hoạt động vô cùng quan trọng đối với các doanh nghiệp. Đó là quá trình lập kế hoạch, tổ chức, kiểm soát và giám sát các nguồn tài chính nhằm đạt được các mục tiêu chung của công ty. Các công ty vừa và lớn có thể thuê một kế toán viên hoặc nhà phân tích kinh doanh để xử lý nhiệm vụ này. Còn với các doanh nghiệp nhỏ và siêu nhỏ, các chủ doanh nghiệp thường tự làm công việc trên. Tuy nhiên, dù doanh nghiệp có quy mô như thế nào hay hoạt động trong lĩnh vực gì cũng cần phải tuân theo 8 nguyên tắc sau trong quản lý tài chính.

1. Tổ chức lại nguồn tài chính – Quản lý tài chính một cách có hệ thống

Tổ chức lại nguồn tài chính là bước đầu tiên để tạo ra lợi nhuận. Cần theo dõi thẻ tín dụng, tài khoản ngân hàng, khoản vay cá nhân, tài khoản môi giới, tài sản thế chấp, các khoản vay mua ô tô và tài khoản hưu trí. Để làm được điều này, bạn nên sử dụng các phần mềm thứ 3.

Hiện nay có nhiều phần mềm kế toán, phần mềm quản lý doanh nghiệp ERP có thể cung cấp giải pháp quản lý tài chính toàn diện, giúp doanh nghiệp theo dõi tất các các khoản mục trên, thực hiện thanh toán đúng thời hạn, đưa ra các quyết định chi tiêu và nhiều chức năng khác. Khi nhập tài khoản và số dư của mình vào phần mềm quản lý ngân sách, bạn sẽ không bị mất quá nhiều thời gian để sắp xếp và xử lý số liệu, để có thể tập trung vào việc lên kế hoạch và đưa ra các chiến lược.

2. Chi phải ít hơn thu

Một trong những quy tắc quan trọng mà tất cả doanh nghiệp cần ghi nhớ là đừng bao giờ chi tiêu nhiều hơn số lợi nhuận mà doanh nghiệp thu được. Đây là một cách giúp doanh nghiệp giải quyết tất cả các khoản nợ và hạn chế nợ nần ngay từ đầu. Bên cạnh đó, doanh nghiệp cũng cần phải theo dõi và nắm được mình đang chi tiêu lãng phí ở đâu để có thể kiểm soát tốt tình hình tài chính của mình.

Các phần mềm quản lý tài chính doanh nghiệp cung cấp các công cụ mạnh mẽ để giúp doanh nghiệp theo dõi và lập ngân sách chi tiêu để từng bước đạt được các mục tiêu dài hạn của mình. Nếu các nhà quản trị doanh nghiệp biết cách theo dõi tình hình tài chính của doanh nghiệp và biết mình đang chi tiêu lãng phí ở đâu, họ có thể kiểm soát tốt tình hình tài chính của mình.

3. Nguyên tắc sinh lợi – Dùng tiền để tạo ra tiền

Nguyên tắc này còn được hiểu là tận dụng nguyên lý giá trị thời gian của tiền tệ. Mục tiêu bao trùm của hoạt động quản lý tài chính doanh nghiệp là tối đa hóa giá trị tài sản cho doanh nghiệp. Để đạt được mục tiêu này, đòi hỏi doanh nghiệp phải không ngừng đảm bảo được khả năng sinh lợi của mình.

Trong quá trình hoạt động, doanh nghiệp phải có khả năng liên tục tạo ra các giá trị tăng thêm, các giá trị mới, nói cách khác, bên cạnh việc đánh giá các dòng tiền mà dự án đem lại, doanh nghiệp còn phải tạo ra các dòng tiền mới, tức là tìm kiếm được các dự án sinh lợi.

Nhưng, trong thị trường cạnh tranh, các nhà đầu tư khó có thể tìm kiếm được nhiều dự án tốt, nhất là các dự án đem lại nhiều lợi nhuận trong một thời gian dài. Vì vậy, để vươn lên trong điều kiện cạnh tranh ngày càng gay gắt và để có thể tiếp cận được với các cơ hội đầu tư sinh lợi, đòi hỏi các doanh nghiệp cần chú ý những vấn đề sau:

– Trước hết, doanh nghiệp cần biết các dự án sinh lợi tồn tại như thế nào và ở đâu trong môi trường cạnh tranh.

Để làm được điều đó, đòi hỏi các nhà lãnh đạo doanh nghiệp nói chung, và nhà quản lý tài chính nói riêng, phải có trình độ rất cao và am hiểu rất nhiều lĩnh vực, như: Ngân hàng, kế toán, thuế, luật pháp, thị trường chứng khoán…, đồng thời, họ cũng phải có con mắt nhanh nhạy trước các diễn biến của môi trường kinh doanh. Bên cạnh đó, để hỗ trợ cho những người quản lý cấp cao trong vấn đề phát hiện các cơ hội đầu tư, doanh nghiệp cần tạo dựng được một bộ phận nghiên cứu và phân tích thị trường chuyên trách đủ mạnh.

– Tiếp đến, khi đầu tư, doanh nghiệp phải biết làm giảm tính cạnh tranh của thị trường thông qua việc tạo ra những sản phẩm khác biệt với sản phẩm cạnh tranh và bằng cách đảm bảo mức chi phí thấp hơn mức chi phí cạnh tranh.

Trong quá trình hoạt động, doanh nghiệp cần:

+ Năng động, sáng tạo trong việc đổi mới, cải tiến sản phẩm, tạo ra các hàng hóa mới

+ Đẩy mạnh hoạt động nghiên cứu khoa học và phát triển công nghệ

+ Thường xuyên cập nhật và áp dụng các kĩ thuật tiên tiến, thay đổi phương thức sản xuất lạc hậu

+ Không ngừng phấn đấu tiết kiệm chi phí, hạ giá thành sản phẩm…

Làm được các công việc trên không chỉ giúp đảm bảo mà còn có thể nâng cao được khả năng sinh lợi của doanh nghiệp trong hoạt động kinh doanh.

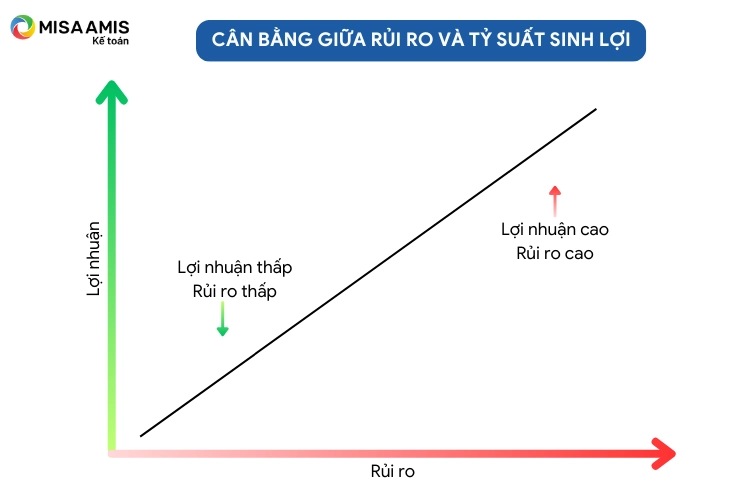

4. Cân bằng giữa rủi ro và tỷ suất sinh lợi

Nếu rủi ro của dự án đầu tư càng thấp thì tỷ suất sinh lợi cũng sẽ thấp và ngược lại. Nói cách khác, nguyên tắc này cho thấy một khoản tiền đầu tư chỉ có thể đạt được mức sinh lợi cao khi bạn cũng có đủ khả năng chấp nhận một khả năng thua lỗ tương ứng.

Tuy nhiên để hạn chế rủi ro, doanh nghiệp có thể đa dạng hóa lĩnh vực đầu tư hoặc danh mục sản phẩm của mình. Nếu bạn đa dạng hóa các khoản đầu tư của mình, một sản phẩm thất bại sẽ không ảnh hưởng nghiêm trọng đến danh mục đầu tư tổng thể của bạn.

5. Lưu ý đến thuế

Thông thường, bất cứ khoản tiền nào doanh nghiệp kiếm được đều sẽ bị đánh thuế. Đó là lý do tại sao các doanh nghiệp cần phải xem xét tác động của các loại thuế liên quan cho mỗi khoản đầu tư. Ví dụ, cùng là quyết định đầu tư vào xây dựng nhà xưởng (tài sản cố định), doanh nghiệp sẽ phải xem xét cân nhắc, lựa chọn mức ưu đãi thuế hoặc ưu đãi thuế sử dụng đất, tài nguyên ở những địa phương khác nhau. Đôi lúc chính sách thuế ưu đãi của địa phương sẽ là đòn bẩy giúp doanh nghiệp hoạt động tốt hơn song cũng có thể sẽ tác động theo chiều ngược lại.

6. Hạn chế nợ đối với tiêu sản

Trong khái niệm của đầu tư, tiêu sản là những gì doanh nghiệp bỏ tiền để sở hữu chúng, sau đó lại phải tiếp tục bỏ tiền ra để “nuôi” hoặc duy trì. Bên cạnh đó, sau khi mua thì những tài sản này bắt đầu mất giá trị so với giá mua ban đầu. Các tiêu sản bao gồm: các tài sản bị hao mòn như ô tô, điện thoại…; nợ vay ngân hàng (chi phí sử dụng vốn), nợ thẻ tín dụng, tiền thuê nhà và cơ sở vật chất…

Các chi phí này sẽ tăng dần theo thời gian mà doanh nghiệp sở hữu hoặc sử dụng các loại tiêu sản đó phải chi trả. Do đó, doanh nghiệp cần hạn chế nợ đối với các loại tiêu sản này, thay vào đó, có thể dồn tiền vào vào các danh mục đầu tư hoặc gia tăng giá trị theo thời gian, như: Bất động sản, các khoản đầu tư tài chính, đào tạo nhân viên hoặc xây dựng văn hóa công ty…

7. Luôn có phương án dự phòng

Bất chấp những nỗ lực tốt nhất của các nhà quản trị doanh nghiệp, họ sẽ phải đối mặt với những trường hợp khẩn cấp không lường trước được. Hãy luôn duy trì các quỹ tiết kiệm dự phòng, dự trữ và sử dụng các dịch vụ bảo hiểm để có thể vượt qua các khủng hoảng bất ngờ do làm ăn thua lỗ hoặc do bất khả kháng như thiên tai, hỏa hoạn…

Duy trì các khoản dự phòng có thể giúp doanh nghiệp phòng ngừa rủi ro và quản lý tác động của thiệt hại. Hãy đảm bảo rằng những rủi ro tài chính bất ngờ không làm hỏng mục tiêu dài hạn và an ninh tài chính của doanh nghiệp.

8. Gắn kết lợi ích của người quản lý với lợi ích của cổ đông

Nguyên tắc gắn kết lợi ích của người quản lý với lợi ích của các cổ đông nhằm tạo điều kiện cho sự phát triển lâu dài và bền vững của công ty.

Thông thường, tại các công ty cổ phần, cổ đông và người quản lý thuộc về hai nhóm chủ thể khác nhau. Cổ đông là những người chủ sở hữu, là các ông chủ của công ty cổ phần, trong khi, người quản lý lại là người lao động “làm công ăn lương”, được thuê để quản lý, điều hành hoạt động của công ty cổ phần. Chính sự tách rời quyền sở hữu khỏi việc quản lý, điều hành như vậy dễ tạo ra tình trạng: Người quản lý hành xử vì lợi riêng của mình hơn là vì lợi ích của cổ đông. Điều này làm phát sinh những mâu thuẫn về mặt lợi ích giữa cổ đông với người quản lý, điều hành công ty.

Kết luận

Hoạt động quản lý tài chính quyết định sự tồn tại của doanh nghiệp và khả năng phát triển trong tương lai. Có rất nhiều cách để quản lý tài chính doanh nghiệp hiệu quả, nhưng dù sử dụng phương pháp nào thì tất cả các phương pháp đó đều phải được cân nhắc kỹ dựa trên các nguyên tắc quản lý tài chính doanh nghiệp nên trên. Bên cạnh đó, hiện nay có nhiều giải pháp hỗ trợ để giúp các doanh nghiệp quản lý tài chính tốt hơn. Phần mềm kế toán AMIS Kế toán của MISA là một giải pháp hiệu quả giúp các chủ doanh nghiệp, các CEO luôn nắm được tình hình sức khỏe tài chính của doanh nghiệp mình như doanh thu, lợi nhuận, chi phí, công nợ… mọi lúc, mọi nơi thông để kịp thời ra quyết định điều hành.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/