Xác định nguyên giá tài sản cố định là bước đầu tiên để ghi nhận, theo dõi và kiểm soát quá trình sử dụng tài sản cố định tại doanh nghiệp. Vậy, hiểu thế nào về nguyên giá TSCĐ? Hãy cùng MISA AMIS Kế toán tìm hiểu chi tiết về nội dung này trong bài viết sau đây.

1. Nguyên giá tài sản cố định là gì?

Theo Thông tư 200/2014/TT-BTC, nguyên giá TSCĐ được hiểu như sau:

Nguyên giá tài sản cố định (Fixed asset costs) là giá trị ban đầu của tài sản cố định, phản ánh lại số tiền đã đầu tư vào tài sản đó. Bao gồm không chỉ giá mua, mà còn các chi phí phụ thuộc như thuế nhập khẩu, phí vận chuyển, chi phí lắp đặt và các chi phí khác để đưa tài sản vào hoạt động.

Để dễ hiểu bạn có thể hình dung như sau: Ví dụ, nếu bạn mở một quán cà phê và mua một máy pha cà phê với giá 50 triệu đồng, trả thêm 5 triệu đồng phí vận chuyển và 2 triệu đồng lắp đặt, thì nguyên giá của máy pha cà phê là 57 triệu đồng. Đây là số tiền phản ánh toàn bộ chi phí bạn bỏ ra để máy sẵn sàng hoạt động.

Trong quá trình sử dụng, nguyên giá TSCĐ có thể thay đổi nếu doanh nghiệp tiến hành sửa chữa, nâng cấp tài sản cố định và việc sửa chữa, nâng cấp này đưa TSCĐ lên mức độ cao hơn so với TSCĐ ban đầu (gia tăng thời hạn sử dụng, nâng cao năng suất hoạt động, giảm chi phí hoạt động…)

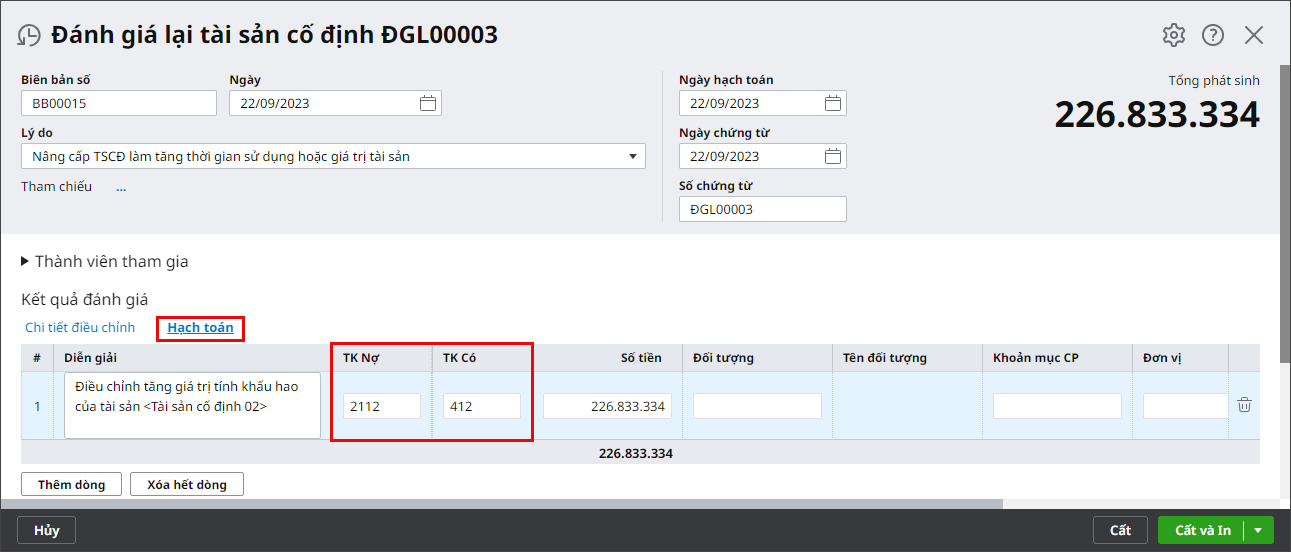

Ngoài ra, nguyên giá TSCĐ cũng thay đổi nếu doanh nghiệp thực hiện đánh giá lại tài sản cố định. Dù là thay đổi theo trường hợp nào thì doanh nghiệp cũng cần tiến hành ghi nhận lại nguyên giá tài sản cố định để đảm bảo không gây ảnh hưởng đến thông tin kế toán. Trường hợp doanh nghiệp tiến hành sửa chữa tài sản cố định và đưa TSCĐ về trạng thái như ban đầu sẽ có cách xử lý khác.

2. Nguyên giá tài sản cố định bao gồm những gì?

Theo Khoản 5 Điều 2 Thông tư 45/2013/TT-BTC, nguyên giá của tài sản cố định được chia thành hai loại:

2.1. Nguyên giá TSCĐ hữu hình

Căn cứ vào khái niệm kể trên và điều 35 Thông tư 200/2014/TT-BTC thì nguyên giá tài sản cố định hữu hình là số tiền mà doanh nghiệp đã đầu tư vào để đưa TSCĐ hữu hình đến trạng thái sẵn sàng sử dụng tại doanh nghiệp.

Căn cứ vào điều 35 Thông tư 200/2014/TT-BTC, nguyên giá TSCĐ hữu hình được xác định dựa theo nguồn hình thành. Theo đó, mỗi nguồn hình thành khác nhau sẽ có cách xác định nguyên giá phù hợp. Các nguồn hình thành nguyên giá tài sản cố định bao gồm:

Hình thành do doanh nghiệp mua sắm tài sản cố định:

- Mua sắm TSCĐ kèm trang thiết bị phụ kiện;

- Mua sắm trả chậm;

- Mua sắm bất động sản có kèm TSCĐ hữu hình trên bất động sản.

- Hình thành do doanh nghiệp đầu tư xây dựng cơ bản:

- Đầu tư XDCB tự xây dựng;

- Đầu tư theo phương thức giao thầu;

- Đầu tư XDCB tự sản xuất.

- Hình thành do doanh nghiệp mua dưới hình thức trao đổi với một TSCĐ hữu hình không tương tự hoặc tài sản khác.

- Hình thành do được cấp, được điều chuyển đến doanh nghiệp.

- Hình thành do doanh nghiệp nhận góp vốn, nhận lại vốn góp.

- Hình thành do doanh nghiệp phát hiện thừa, được tài trợ, biếu, tặng.

2.2. Nguyên giá tài sản cố định vô hình

Căn cứ vào khái niệm nêu trên và điều 37 Thông tư 200/2014/TT-BTC thì nguyên giá của tài sản cố định vô hình là toàn bộ các chi phí mà doanh nghiệp phải bỏ ra để có được TSCĐ vô hình tính đến thời điểm đưa tài sản đó vào sử dụng theo dự kiến. Nguyên giá TSCĐ vô hình xác định dựa trên nhiều loại, bao gồm:

- TSCĐ vô hình mua riêng biệt;

- TSCĐ vô hình mua sắm được thanh toán theo phương thức trả chậm, trả góp;

- TSCĐ vô hình mua dưới hình thức trao đổi với một TSCĐ vô hình không tương tự;

- TSCĐ vô hình là quyền sử dụng đất;

- TSCĐ vô hình được Nhà nước cấp hoặc được tặng, biếu;

- TSCĐ vô hình được điều chuyển đến.

2.3. Nguyên giá tài sản cố định thuê tài chính

Trước khi tìm hiểu về khái niệm nguyên giá TSCĐ thuê tài chính, chúng ta cần nắm rõ thế nào là tài sản cố định thuê tài chính bởi đây là loại TSCĐ đặc biệt, khác nhiều với TSCĐ vô hình và hữu hình mà độc giả được tìm hiểu ở trên.

Căn cứ vào điều 36 Thông tư 200/2014/TT-BTC, thuê tài chính là thuê tài sản mà bên cho thuê có sự chuyển giao phần lớn rủi ro và lợi ích gắn liền với quyền sở hữu tài sản cho bên thuê. Quyền sở hữu tài sản có thể chuyển giao vào cuối thời hạn thuê.

Cũng theo điều 36 Thông tư 200/2014/TT-BTC nguyên giá của TSCĐ thuê tài chính bao gồm: giá trị hợp lý của tài sản thuê hoặc là giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu; các chi phí trực tiếp phát sinh ban đầu liên quan đến hoạt động thuê tài chính. Nếu thuế GTGT đầu vào được khấu trừ, giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu không bao gồm số thuế GTGT phải trả cho bên cho thuê.

Xem thêm: Thuê tài chính là gì? Hạch toán thuê tài chính đầy đủ nhất

3. Cách xác định nguyên giá tài sản cố định

3.1 Cách xác định nguyên giá TSCĐ hữu hình

Như đã nói ở trên, nguyên giá TSCĐ hữu hình được xác định dựa trên nguồn hình thành. Với mỗi nguồn hình thành sẽ có cách thức xác định nguyên giá tài sản cố định hữu hình phù hợp.

3.1.1. Nguyên giá TSCĐ hữu hình mua sắm (mua cũ và mua mới)

Công thức xác định:

| Nguyên giá TSCĐ hữu hình | = | Giá mua thực tế phải trả | + | Các khoản thuế không được hoàn lại | + | Các chi phí liên quan trực tiếp đến việc đưa tài sản về trạng thái sẵn sàng hoạt động |

Trong đó:

Giá mua thực tế phải trả:

- Trường hợp TSCĐ hữu hình mua trả chậm, trả góp, nguyên giá TSCĐ là giá mua trả tiền ngay tại thời điểm mua;

- Các khoản được chiết khấu thương mại hoặc giảm giá được trừ ra khỏi giá mua.

Các chi phí liên quan trực tiếp phải chi ra tính đến thời điểm đưa TSCĐ vào trạng thái sẵn sàng sử dụng:

- Chi phí chuẩn bị mặt bằng;

- Chi phí vận chuyển và bốc xếp ban đầu;

- Chi phí lắp đặt, chạy thử (trừ (-) các khoản thu hồi về sản phẩm, phế liệu do chạy thử);

- Chi phí nâng cấp;

- Lệ phí trước bạ;

- Chi phí chuyên gia và các chi phí liên quan trực tiếp khác.

3.1.2. Nguyên giá tài sản cố định mua theo hình thức trao đổi

Trường hợp: trao đổi với một TSCĐ hữu hình tương tự hoặc hình thành do bán để đổi lấy quyền sở hữu một TSCĐ hữu hình tương tự thì nguyên giá TSCĐ hữu hình nhận về bằng Giá trị còn lại của TSCĐ đem trao đổi, không ghi nhận khoản lãi lỗ nào.

Trường hợp: TSCĐ nhận về là TSCĐ hữu hình không tương tự

| Nguyên giá TSCĐ hữu hình nhận về | = | Giá trị hợp lý của TSCĐ nhận về hoặc TSCĐ đem đi trao đổi | +/- | Điều chỉnh các khoản tiền hoặc tương đương tiền trả thêm / thu | Các khoản thuế không được hoàn lại | + | Các chi phí liên quan trực tiếp đến việc đưa tài sản về trạng thái sẵn sàng hoạt động |

3.1.3. Nguyên giá tài sản cố định tự xây dựng hoặc tự sản xuất

| Nguyên giá TSCĐ | Cách xác định |

| Nguyên giá TSCĐ hữu hình tự xây dựng | Bằng giá trị quyết toán công trình khi đưa vào sử dụng. Nếu TSCĐ đã đưa vào sử dụng nhưng chưa quyết toán thì doanh nghiệp hạch toán nguyên giá theo giá tạm tính và điều chỉnh sau khi quyết toán công trình hoàn thành |

| Nguyên giá TSCĐ hữu hình tự sản xuất | Bằng giá thành thực tế của TSCĐ hữu hình cộng (+) các chi phí trực tiếp liên quan đến việc đưa TSCĐ vào trạng thái sẵn sàng sử dụng |

| Nguyên giá TSCĐ theo phương thức giao thầu | Là giá quyết toán công trình xây dựng theo quy định tại Quy chế quản lý đầu tư và xây dựng hiện hành, các chi phí khác có liên quan trực tiếp và lệ phí trước bạ (nếu có) |

3.1.4. Nguyên giá TSCĐ tăng từ các nguồn khác

Bao gồm:

– Hình thành do được cấp, được điều chuyển đến doanh nghiệp: “Giá trị còn lại trên sổ kế toán của tài sản cố định ở doanh nghiệp cấp, điều chuyển hoặc giá trị theo đánh giá thực tế của Hội đồng giao nhận hoặc tổ chức định giá chuyên nghiệp theo quy định của pháp luật và các chi phí liên quan trực tiếp mà bên nhận tài sản phải chi ra tính đến thời điểm đưa TSCĐ vào trạng thái sẵn sàng sử dụng.”

– Hình thành do doanh nghiệp nhận góp vốn, nhận lại vốn góp: “Giá trị do các thành viên, cổ đông sáng lập định giá nhất trí hoặc doanh nghiệp và người góp vốn thỏa thuận hoặc do tổ chức chuyên nghiệp định giá theo quy định của pháp luật và được các thành viên, cổ đông sáng lập chấp thuận.”

– Hình thành do doanh nghiệp phát hiện thừa, được tài trợ, biếu, tặng: “Là giá trị theo đánh giá thực tế của Hội đồng giao nhận hoặc tổ chức định giá chuyên nghiệp và các chi phí liên quan trực tiếp.”

3.2. Công thức tính nguyên giá tài sản cố định vô hình

Cách xác định nguyên giá TSCĐ vô hình mua riêng biệt:

| Nguyên giá TSCĐ vô hình mua riêng biệt | = | Giá mua | – | Các khoản chiết khấu thương mại/ giảm giá | + | Các khoản thuế không được hoàn lại | + | Các chi phí liên quan trực tiếp đến việc đưa tài sản về trạng thái sẵn sàng hoạt động |

Nguyên giá TSCĐ vô hình mua sắm được thanh toán theo phương thức trả chậm, trả góp:

| Nguyên giá TSCĐ vô hình mua trả chậm | = | Giá mua trả tiền ngay tại thời điểm mua |

Lưu ý: Khoản chênh lệch giữa giá mua trả chậm và giá mua trả tiền ngay được hạch toán vào chi phí SXKD theo kỳ hạn thanh toán, trừ khi số chênh lệch đó được tính vào nguyên giá TSCĐ vô hình (vốn hóa) theo quy định của chuẩn mực kế toán “Chi phí đi vay”

TSCĐ vô hình mua dưới hình thức trao đổi với một TSCĐ vô hình không tương tự:

Nguyên giá của tài sản cố định trong tường hợp này được xác định bằng “Giá trị hợp lý của tài sản nhận về hoặc bằng giá trị hợp lý của tài sản đem đi trao đổi sau khi điều chỉnh các khoản tiền hoặc tương đương tiền trả thêm hoặc thu về.” Nếu việc trao đổi, thanh toán bằng chứng từ liên quan đến quyền sở hữu vốn của doanh nghiệp, thì nguyên giá là giá trị hợp lý của các chứng từ được phát hành liên quan đến quyền sở hữu vốn của doanh nghiệp.

TSCĐ vô hình là quyền sử dụng đất:

Nguyên giá tài sản cố định là quyền sử dụng đất được xác định bằng tổng chi phí doanh nghiệp chi trả để có quyền sử dụng đất hợp pháp. Bao gồm các chi phí như đền bù, san lấp mặt bằng, lệ phí trước bạ, và các khoản liên quan khác (không tính chi phí xây dựng trên đất) hoặc theo thỏa thuận của các bên khi góp vốn.

TSCĐ vô hình được Nhà nước cấp hoặc được tặng, biếu:

Nguyên giá được xác định theo giá trị hợp lý ban đầu cộng (+) các chi phí liên quan trực tiếp đến việc đưa tài sản vào sử dụng theo dự tính.

| Nguyên giá TSCĐ vô hình được Nhà nước cấp hoặc được tặng, biếu | = | Giá trị hợp lý ban đầu | + | Các chi phí liên quan trực tiếp đến việc đưa tài sản về trạng thái sẵn sàng hoạt động |

TSCĐ vô hình được điều chuyển đến:

Nguyên giá TSCĐ vô hình được điều chuyển đến bằng nguyên giá ghi trên sổ sách kế toán của đơn vị có tài sản điều chuyển.

3.3. Xác định nguyên giá tài sản cố định thuê tài chính

Công thức xác định: Nguyên giá của TSCĐ thuê tài chính được ghi nhận bằng giá trị hợp lý của tài sản thuê hoặc là giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu (trường hợp giá trị hợp lý cao hơn giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu) cộng với các chi phí trực tiếp phát sinh ban đầu liên quan đến hoạt động thuê tài chính.

| Nguyên giá của TSCĐ thuê tài chính | = | Giá trị hợp lý của tài sản thuê / giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu | + | Các chi phí trực tiếp phát sinh đến việc đưa tài sản về trạng thái sẵn sàng hoạt động |

Lưu ý: Nếu thuế GTGT đầu vào được khấu trừ, giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu không bao gồm số thuế GTGT phải trả cho bên cho thuê.

Khi tính giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu cho việc thuê tài sản, doanh nghiệp có thể sử dụng tỷ lệ lãi suất ngầm định, tỷ lệ lãi suất được ghi trong hợp đồng thuê hoặc tỷ lệ lãi suất biên đi vay của bên thuê.

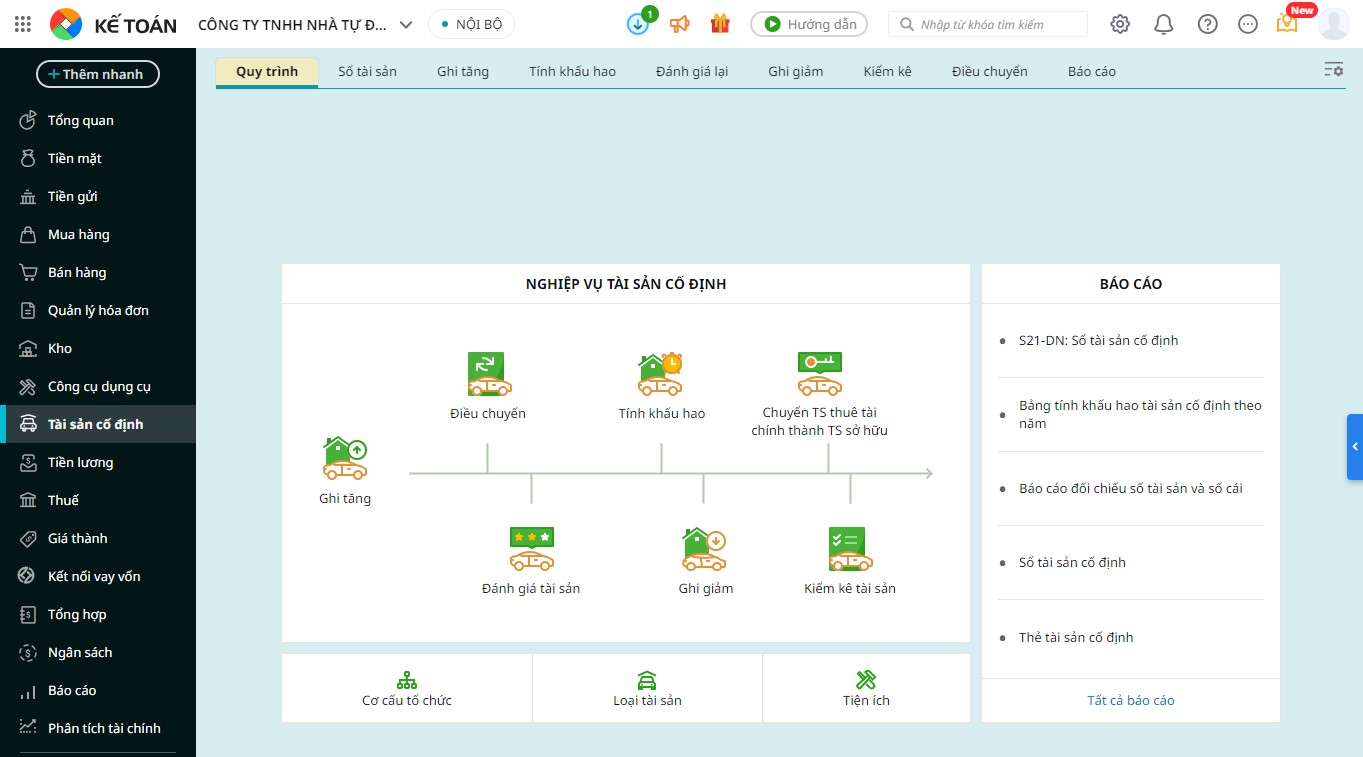

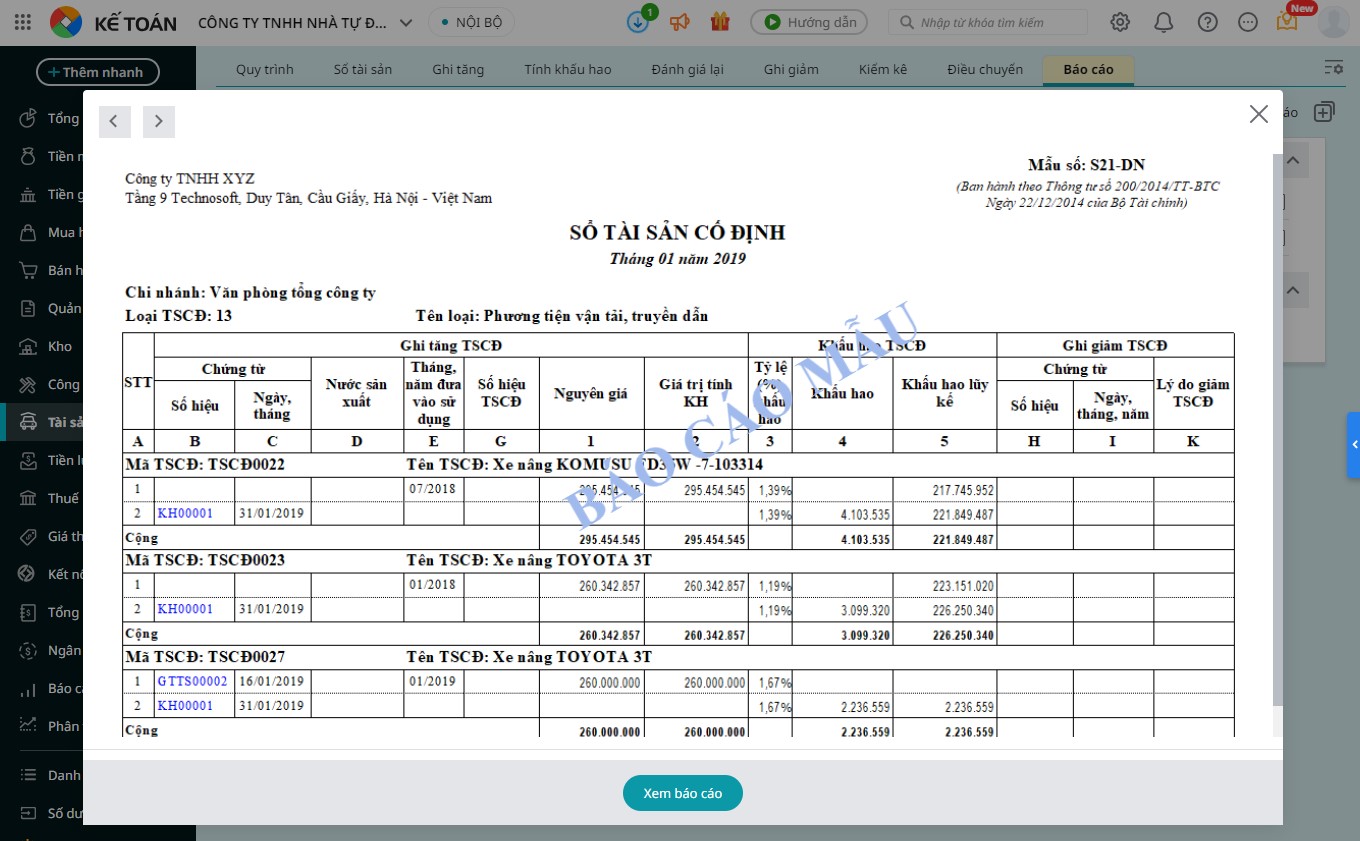

Nhìn chung, TSCĐ là một bộ phận quan trọng của doanh nghiệp, kế toán doanh nghiệp cần tiến hành ghi nhận, theo dõi và kiểm soát đồng thời đưa ra các văn bản, báo cáo khi cần thiết cho chủ doanh nghiệp để họ có cái nhìn tổng quan nhất phục vụ cho việc ra quyết định của mình. Đối với những doanh nghiệp có ít tài sản cố định thì việc theo dõi không quá phức tạp song với các doanh nghiệp có số lượng tài sản cố định là hàng trăm, thậm chí hàng nghìn thì việc ghi nhận, kiểm soát sẽ không còn đơn giản nữa. Lúc này, kế toán cần đến sự hỗ trợ của các phần mềm công nghệ như phần mềm kế toán online MISA AMIS để dễ dàng hơn trong công việc. Phần mềm AMIS Kế toán có thể giúp kế toán doanh nghiệp trong nghiệp vụ tài sản cố định như:

- Mua mới TSCĐ

- Tài sản tăng từ xây dựng cơ bản hoàn thành

- Chuyển tài sản thuê tài chính thành tài sản của đơn vị

- Xuất kho thành phẩm, hàng hoá làm TSCĐ

- Nhận tài sản từ cấp trên điều chuyển, từ góp vốn, từ cho, biếu, tặng

- Nhận TSCĐ thuê tài chính

- Tăng do trao đổi TSCĐ

- Thanh lý, nhượng bán TSCĐ

- Mang đi đầu tư, góp vốn

- Chuyển thành CCDC

- Đánh giá lại TSCĐ

- Điều chuyển TSCĐ giữa các bộ phận

- Khấu hao TSCĐ

- Kiểm kê TSCĐ

Hãy đăng ký sử dụng miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS để thực tế trải nghiệm những tính năng của phần mềm.

4. Một số lưu ý khi thực hiện nguyên giá tài sản cố định

Dưới đây là một vài câu hỏi mà chúng tôi nhận được khi thực hiện nguyên giá tài sản cố định.

Câu 1: Nguyên giá tài sản cố định thay đổi khi nào?

Theo quy định tại Điều 9 của Thông tư 23/2023/TT-BTC, thì nguyên giá TCSCĐ có thể được thay đổi trong các trường hợp sau:

- Khi đánh giá lại giá trị của tài sản lúc kiểm kê theo quyết định của Thủ tướng Chính phủ.

- Nâng cấp, mở rộng theo dự án được cơ quan, người có thẩm quyền phê duyệt.

- Tháo dỡ một phần hoặc toàn bộ tài sản cố định

- Trang bị thêm một số tài sản cố định.

- TSCĐ bị mất hoặc hư hỏng nghiêm trọng do thiên tai, sự cố bất khả kháng hoặc những tác động đột xuất khác.

- Điều chỉnh giá trị quyền sử dụng đất đối với các trường hợp quy định của pháp luật tại điểm a khoản 1 Điều 7 Thông tư này theo quy định tại các điểm a, b và c khoản 1 Điều 103 Nghị định số 151/2017/NĐ-CP.

Câu 2: Nguyên giá TSCĐ có bao gồm thuế GTGT không?

Nếu thuế GTGT đầu vào không được khấu trừ, thì nguyên giá tài sản cố định bao gồm cả số tiền thuế GTGT.

Nguyên giá tài sản cố định là một chỉ số quan trọng trong hoạt động kế toán của doanh nghiệp. Việc xác định nguyên giá TSCĐ chính xác sẽ giúp doanh nghiệp phản ánh đúng giá trị tài sản, tính toán chi phí khấu hao hợp lý và đảm bảo tính minh bạch trong hoạt động tài chính.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/