Bất động sản đầu tư là tài sản là các bất động sản được đầu tư nhằm mục đích sinh lời trong dài hạn. Vậy Bất động sản đầu tư được xác định dựa trên nguyên tắc nào? Cách tính nguyên giá, hạch toán, theo dõi, quản lý Bất động sản đầu tư được thực hiện ra sao? Bài viết này mang đến một cái nhìn rõ nét và thực tế cho các bạn Kế toán khi thực hiện nghiệp vụ liên quan đến BĐS đầu tư trong doanh nghiệp.

1. Khái niệm, công thức tính của Bất động sản đầu tư

1.1 Cách xác định tài sản là Bất động sản đầu tư

Nguyên tắc xác định tài sản là Bất động sản đầu tư trong doanh nghiệp theo Chuẩn mực kế toán Việt Nam số 05 – Bất động sản đầu tư (ban hành theo Quyết định số 234/2003/QĐ-BTC ngày 30 tháng 12 năm 2003 của Bộ trưởng Bộ Tài chính) và Điều 39, Thông tư 200/2014/TT-BTC được Bộ Tài Chính ban hành ngày 22/12/2014.

Cách xác định các tài sản là Bất động sản trong doanh nghiệp:

- Tài sản là bất động sản bao gồm: Quyền sử dụng đất có thời hạn và lâu dài, quyền sở hữu nhà, cơ sở vật chất, diện tích thương mại dịch vụ,…

- Hình thức đầu tư bất động sản gồm: Nhận chuyển nhượng, Thuê tài chính, Tự đầu tư xây dựng.

- Bất động sản được ghi nhận vào các khoản mục: Tài sản cố định, Bất động sản đầu tư, Hàng tồn kho, Tài sản khác.

- Trong số các Tài sản là Bất động sản kể trên, Kế toán nhận diện được Bất động sản đầu tư căn cứ vào mục đích sử dụng, cụ thể như sau:

- Bất động sản dùng để cho thuê dài hạn.

- Bất động sản chờ tăng giá để bán thu lợi trong dài hạn.

- Bất động sản vừa để cho thuê, vừa chờ tăng giá để bán.

Ví dụ: Công ty BĐS Land đầu tư một căn hộ khách sạn (Condotel) tại một dự án bên bờ biển Nha Trang. Căn hộ đó sau khi mua sẽ cho Chủ đầu tư dự án thuê lại theo “Hợp đồng cho thuê thời hạn 10 năm” để kinh doanh khách sạn. Công ty BĐS Land bỏ tiền đầu tư mua căn hộ và nhận được tiền thuê lâu dài hàng tháng theo hợp đồng trong vòng 10 năm. Như vậy căn hộ đó sẽ được ghi nhận là Bất động sản đầu tư của Công ty BĐS Land.

Bất động sản được phân loại là tài sản khác không phải là Bất động sản đầu tư bao gồm:

- Tài sản cố định là bất động sản: Quyền sử dụng đất, quyền sở hữu nhà dùng làm trụ sở văn phòng, nhà xưởng,.. phục vụ mục đích sản xuất kinh doanh thông thường.

- Hàng hóa, thành phẩm là Bất động sản: Căn hộ, diện tích thương mại, quyền sử dụng đất được phân lô trong dự án,… do doanh nghiệp mua sắm hoặc tự xây dựng để bán trong kỳ sản xuất kinh doanh thông thường. Đối với các doanh nghiệp chuyên kinh doanh bất động sản các sản phẩm này cũng giống như các mặt hàng khác được tạo dựng nhằm mục đích bán để thu lời trong kỳ sản xuất, kinh doanh.

- Tài sản khác: Bất động sản không thỏa mãn các điều kiện để được ghi nhận là tài sản cố định hoặc Bất động sản đầu tư, không phải là hàng hóa, thành phẩm sẽ được ghi nhận là các tài sản khác. Ví dụ: Đất thuê trả tiền một lần thì kế toán hạch toán số tiền trả một lần vào tài khoản chi phí trả trước (242) để phân bổ dần trong kỳ kế toán.

Như vậy khi doanh nghiệp đầu tư, mua sắm, xây dựng một tài sản là Bất động sản, Kế toán phải hình dung được mục đích sử dụng của tài sản đó ở hiện tại và tương lai để hạch toán, ghi nhận vào sổ sách kế toán phù hợp với các quy định của Chuẩn Mực Kế toán Việt Nam (Chuẩn mực số 05 – Bất động sản đầu tư, Chuẩn mực số 03 – Tài sản cố định, Chuẩn mực số 02 – Hàng tồn kho).

1.2 Cách xác định nguyên giá, giá trị còn lại của Bất động sản đầu tư

Cách xác định nguyên giá và hạch toán Tài khoản 217 “Bất động sản đầu tư” theo Điều 39 – Thông tư 200/2014/TT-BTC.

- Nguyên giá: Là toàn bộ các chi phí bằng tiền hoặc tương đương tiền mà doanh nghiệp phải bỏ ra hoặc giá trị hợp lý của các khoản đưa ra để trao đổi nhằm có được bất động sản đầu tư tính đến thời điểm mua hoặc xây dựng hoàn thành bất động sản đầu tư đó.

- Giá trị còn lại: Là nguyên giá của bất động sản đầu tư sau khi trừ (-) số khấu hao luỹ kế của bất động sản đầu tư đó.

- Xác định nguyên giá Bất động sản đầu tư trong các trường hợp:

+ Trường hợp Bất động sản đầu tư được mua:

| Nguyên giá BĐSĐT | = | Giá mua | + | Chi phí mua (tư vấn, giao dịch) | + | Lệ phí trước bạ | + | Chi phí liên quan khác |

+ Trường hợp mua Bất động sản đầu tư thanh toán theo phương thức trả chậm:

Nguyên giá của Bất động sản đầu tư được phản ánh theo giá mua trả tiền ngay tại thời điểm mua. Khoản chênh lệch giữa giá mua trả chậm và giá mua trả tiền ngay được hạch toán vào chi phí tài chính theo kỳ hạn thanh toán, trừ khi số chênh lệch đó được tính vào nguyên giá Bất động sản đầu tư theo quy định của Chuẩn mực kế toán Việt Nam số 16 – Chi phí đi vay.

+ Trường hợp Bất động sản đầu tư được thuê tài chính:

| Nguyên giá BĐSĐT | = | Giá trị hợp lý của TS thuê (hoặc giá trị hiện tại của khoản tiền thuê + Chi phí liên quan đến khoản thuê. |

Trường hợp bất động sản thuê tài chính với mục đích để cho thuê hoạt động thoả mãn tiêu chuẩn ghi nhận là Bất động sản đầu tư thì nguyên giá của Bất động sản đầu tư đó tại thời điểm khởi đầu thuê được thực hiện theo quy định của Chuẩn mực kế toán Việt Nam số 06 – Thuê tài sản. Đoạn 13 trong chuẩn mực quy định:

Bên thuê ghi nhận tài sản thuê tài chính là tài sản và nợ phải trả trên Bảng cân đối kế toán với cùng một giá trị bằng với giá trị hợp lý của tài sản thuê tại thời điểm khởi đầu thuê tài sản.

Nếu giá trị hợp lý của tài sản thuê cao hơn giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu cho việc thuê tài sản thì ghi theo giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu.

Tỷ lệ chiết khấu để tính giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu cho việc thuê tài sản là lãi suất ngầm định trong hợp đồng thuê tài sản hoặc lãi suất ghi trong hợp đồng.

Trường hợp không thể xác định được lãi suất ngầm định trong hợp đồng thuê thì sử dụng lãi suất biên đi vay của bên thuê tài sản để tính giá trị hiện tại của khoản thanh toán tiền thuê tối thiểu.

Chi phí trực tiếp phát sinh ban đầu liên quan đến hoạt động thuê tài chính, như chi phí đàm phán ký hợp đồng được ghi nhận vào nguyên giá tài sản đi thuê.

+ Trường hợp tự xây dựng

| Nguyên giá BĐSĐT | = | Chi phí xây dựng | + | CP Quản lý đầu tư XD | + | Lãi vay vốn hóa | + | Chi phí khác để hoàn thành xây dựng. |

Nguyên giá của Bất động sản đầu tư tự xây dựng là giá thành thực tế và các chi phí liên quan trực tiếp của Bất động sản đầu tư tính đến ngày hoàn thành công việc xây dựng.

+ Trường hợp ghi tăng giá trị Bất động sản đầu tư ban đầu

| Nguyên giá BĐSĐT | = | Nguyên giá ban đầu | + | Chi phí cải tạo, sửa chữa, đầu tư thêm vào BĐSĐT | + | Chi phí khác để hoàn thành |

Các chi phí được ghi nhận để tăng Nguyên giá Bất động sản đầu tư phải thỏa mãn điều kiện gia tăng lợi ích kinh tế thu được trong tương lai so với trạng thái ban đầu của Bất động sản. Nếu chi phí này chỉ nhằm duy trì hiện trạng ban đầu của bất động sản thì Kế toán phải ghi nhận vào chi phí mà không ghi tăng Nguyên giá của Bất động sản đầu tư.

+ Trường hợp chuyển đổi tài sản khác sang Bất động sản đầu tư:

| Nguyên giá BĐSĐT | = | Nguyên giá Tài sản cố định (hoặc Nguyên giá của hàng hóa, thành phẩm) | + | Chi phí cải tạo sửa chữa (đủ điều kiện ghi nhận vào nguyên giá BĐSĐT) |

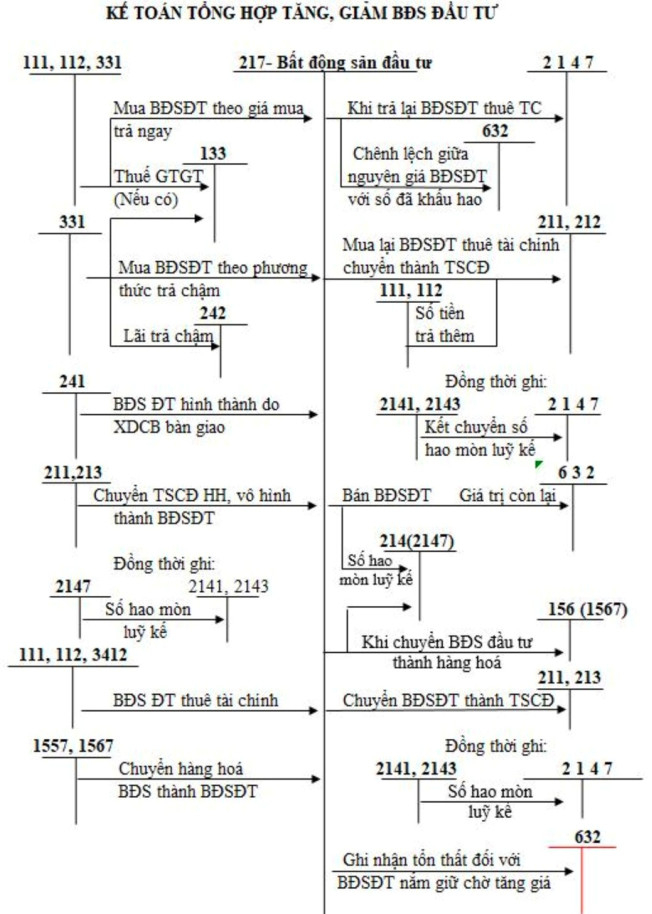

2. Sơ đồ hạch toán Bất Động Sản đầu tư

Sơ đồ hạch toán Tài khoản 217 – Bất động sản đầu tư theo Điều 39, Thông tư 200/2014/TT-BTC.

3. Hoạt động kinh doanh bất động sản đầu tư trong doanh nghiệp

3.1 Trường hợp doanh nghiệp cho thuê các bất động sản đầu tư để tạo ra dòng tiền ổn định lâu dài

Doanh thu cho thuê : Kế toán ghi nhận vào Doanh thu dịch vụ trong kỳ.

Nợ TK 131,111,112

Có TK 511(DV- chi tiết TS)

Có TK 3331 (thuế GTGT)

Giá vốn cho thuê : Gồm Chi phí khấu hao BĐSĐT phân bổ trong kỳ + Chi phí quản lý hoạt động cho thuê + Chi phí khác có liên quan trực tiếp đến hoạt động cho thuê.

Nợ TK 632 (DV- chi tiết TS)

Có TK 2147 (khấu hao – chi tiết TS)

Có TK 334 (lương NV quản lý)

Có TK 331,112,111 (CF khác)

Tùy thuộc vào mức độ quản lý, chi tiết của từng doanh nghiệp kế toán có thể hạch toán chi phí vào các tài khoản như 621,622,623,627 trước khi kết chuyển sang TK 632 khi theo dõi giá vốn cho thuê.

Lưu ý:

Theo Khoản 1 Điều 9 TT 45/2013-TT/BTC, các tài sản cố định không được trích khấu hao bao gồm: Tài sản cố định vô hình là quyền sử dụng đất lâu dài có thu tiền sử dụng đất hoặc nhận chuyển nhượng quyền sử dụng đất lâu dài hợp pháp.

Vì vậy, khi tính khấu hao hàng tháng đối với Bất Động sản đầu tư, kế toán cần chú ý: Giá trị Bất động sản đầu tư là Quyền sử dụng đất lâu dài không bị khấu hao theo thời gian.

Xem thêm: Hướng dẫn từng bước lập báo cáo kết quả hoạt động kinh doanh

Hàng tháng hoặc hàng quý, kế toán cần tính toán lợi nhuận thu được từ hoạt động cho thuê Bất động sản đầu tư theo từng loại tài sản theo mẫu sau:

| ĐVT: Đồng | |||||

| BÁO CÁO QUẢN TRỊ CHO THUÊ MẶT BẰNG Tháng 07 Năm 2021 |

|||||

| STT | Danh sách Mặt bằng cho thuê | Doanh thu | Giá vốn | Chi phí bán hàng, quản lý phân bổ | Lợi nhuận trước thuế |

| TK 511 | TK 632 | TK 641, TK 642 | |||

| 1 | Căn hộ số 02450 Tòa A (105M2) | 25,000,000 | 18,000,000 | 1,500,000 | 5,500,000 |

| 2 | Biệt thự số B65 Khu N01 (300M2) | 105,000,000 | 60,000,000 | 5,000,000 | 40,000,000 |

| 3 | Khu 106 Sàn thương mại NHT (206 M2) | 60,000,000 | 40,000,000 | 3,000,000 | 17,000,000 |

| TỔNG CỘNG | 190,000,000 | 118,000,000 | 9,500,000 | 62,500,000 | |

(Ví dụ trên trên được lấy từ số liệu thực tế của công ty chuyên kinh doanh bất động sản nhưng đã được làm tròn và lược bớt các dữ liệu ít liên quan để bạn đọc dễ theo dõi)

3.2 Trường hợp doanh nghiệp nắm giữ bất động sản, sau đó chuyển nhượng khi giá đã tăng

Doanh thu chuyển nhượng Bất động sản đầu tư:

+ Phần giá trị Quyền sử dụng đất không chịu thuế GTGT (Theo khoản 10 điều 7 thông tư số 219/2013/TT-BTC quy định):

Nợ TK 131,111,112 (Giá trị quyền sử dụng đất).

Có TK 511 (Giá trị quyền Sử dụng đất).

+ Phần Giá trị xây dựng, quyền sở hữu nhà, mặt bằng chịu thuế GTGT:

Nợ TK 131,111,112 (Tổng giá trị xây dựng, sở hữu nhà).

Có TK 511 (Giá trị trước thuế giá trị xây dựng, sở hữu nhà).

Có TK 3331 (Thuế GTGT).

Giá vốn chuyển nhượng, Chi phí chuyển nhượng

+ Phần giá trị quyền sử dụng đất không được trích khấu hao:

Nợ TK 632 (Giá trị quyền sử dụng đất).

Có TK 217 (Giá trị quyền sử dụng đất).

+ Phần giá trị nhà, mặt bằng bị khấu hao:

Hạch toán:

Nợ TK 2147 (Giá trị khấu hao Nếu Có).

Nợ TK 632 (Giá trị còn lại của BĐSĐT).

Có TK 217 (Nguyên giá BĐSĐT).

Chú ý: Nếu doanh nghiệp đã xác định sẽ bán Tài Sản là Bất động sản đầu tư, và phải mất thời gian chờ đợi để bán được, kế toán ghi nhận việc chuyển tài sản từ Bất động sản đầu tư sang hàng hóa bất động sản để chờ bán.

3.3 Chuyển đổi Bất động sản đầu tư thành Tài sản khác

Chuyển đổi Bất động sản đầu tư thành tài sản khác khi thay đổi mục đích sử dụng. Các trường hợp chuyển đổi thông thường bao gồm:

- Kết thúc việc cho thuê nhà, đất dài hạn sang làm trụ sở doanh nghiệp (Chuyển từ Bất động sản đầu tư sang Tài sản cố định);

- Kết thúc việc cho thuê nhà đất, cải tạo lại để bán trong kỳ sản xuất kinh doanh (Chuyển từ Bất động sản đầu tư sang hàng hóa, thành phẩm Bất động sản).

- Chuyển đổi một phần diện tích sang mục đích khác mà phần diện tích nhà, đất còn lại không thỏa mãn điều kiện là Bất động sản đầu tư nữa chỉ có thể ghi nhận là tài sản khác (Chuyển từ Bất động sản đầu tư sang Tài sản khác).

3.4 Bất động sản vừa để cho thuê dài hạn vừa chờ tăng giá để bán

Trường hợp bất động sản vừa để cho thuê dài hạn vừa chờ tăng giá để bán là trường hợp phổ biến nhất đối với việc kinh doanh Bất động sản đầu tư. Doanh nghiệp vừa thu được lợi ích là dòng tiền đều đặn từ việc cho thuê, đồng thời khi bất động sản tăng giá đến một mức độ nhất định, doanh nghiệp có thể bán lại và thu được lợi nhuận lớn sau nhiều năm đầu tư.

Ví dụ minh họa “Lợi nhuận kép” từ việc vừa cho thuê, vừa chờ tăng giá bán như sau:

| “Công ty BĐS Land mua Một căn biệt thự tại lô đất N03.21 với giá trị 5,3 tỷ đồng (Giá trị quyền sử dụng đất lâu dài không chịu thuế: 2 tỷ đồng), Giá trị xây dựng biệt thự: 3 tỷ đồng, thuế VAT là 0,3 tỷ đồng).

Công ty xác định cho thuê trong vòng 5 năm với giá thuê theo tháng là: 50 triệu đồng/ tháng (giá chưa VAT). Sau 5 năm giá nhà đất tại khu vực đó tăng và công ty có thể bán căn biệt thự trên với giá 9,7 tỷ đồng. (Ví dụ trên được lấy từ một công ty chuyên kinh doanh bất động sản, số liệu đã được làm tròn và lược bớt một số chỉ tiêu không cần thiết để bạn đọc dễ theo dõi).” |

Đáp án:

a/ Ghi nhận nguyên giá Bất động sản đầu tư:

Tại thời điểm mua, Căn biệt thự trên được ghi nhận là Bất Động Sản đầu tư và được kế toán hạch toán như sau:

Nợ TK 217 (Giá trị quyền Sử dụng đất căn N03.21): 2 tỷ đồng.

Nợ TK 217 (Giá trị xây dựng biệt thự): 3 tỷ đồng.

Nợ TK 133 (Thuế VAT): 0,3 tỷ đồng.

Có TK 331, 112: 5,3 tỷ đồng.

b/ Hàng tháng kế toán hạch toán Doanh thu tiền thuê và Giá vốn cho thuê:

+ Doanh thu cho thuê:

Nợ TK 131,112: 55 triệu đồng

Có TK 511 (Dịch vụ – N03.21): 50 triệu đồng.

Có TK 3331 (VAT): 5 triệu đồng.

+ Giá Vốn cho thuê:

Tính khấu hao BĐSĐT: Giá trị quyền sử dụng đất 2 tỷ đồng giữ nguyên không tính khấu hao, Giá trị quyền sở hữu nhà 3 tỷ đồng khấu hao trong 300 tháng (25 năm) là 10 triệu đồng/ tháng. Kế toán ghi:

Nợ TK 632: 10 triệu đồng.

Có TK 2147: 10 triệu đồng.

+ Lợi nhuận trước thuế từ hoạt động cho thuê sau 5 năm được xác định như sau:

ĐVT: Đồng

|

BÁO CÁO CHI TIẾT CHO THUÊ BIỆT THỰ SỐ N03.21 |

||||

| STT | Nội dung | 1 Tháng | 1 năm | 5 năm |

| 1 | Doanh thu | 50,000,000 | 600,000,000 | 3,000,000,000 |

| 2 | Giá vốn | 10,000,000 | 120,000,000 | 600,000,000 |

| 3 | Lợi nhuận | 40,000,000 | 480,000,000 | 2,400,000,000 |

c/ Hoạt động chuyển nhượng được tính toán và hạch toán như sau:

+ Doanh thu chuyển nhượng:

Nợ TK 131: 9,7 tỷ đồng (tổng giá trị căn biệt thự N03.21)

Có TK 511 (giá trị quyền sử dụng đất không VAT): 2 tỷ đồng.

Có TK 511 (giá trị sở hữu biệt thự có VAT): 7 tỷ đồng.

Có TK 3331 (thuế Vat tính trên giá trị biệt thự 7 tỷ): 0,7 tỷ đồng.

Chú ý: Doanh thu không chịu thuế VAT là quyền sử dụng đất khi bán ra được tính bằng giá trị mua vào quyền sử dụng đất ban đầu. Đây là phần giá trị khi nhà nước giao đất có thu tiền sử dụng đất đối với tổ chức hoặc cá nhân đầu tiên sở hữu đất.

Giá trị này được xác định căn cứ vào vị trí, diện tích, bảng đơn giá đất tại thời điểm cấp giấy chứng nhận quyền sử dụng đất lần đầu. Trong ví dụ trên, mặc dù giá căn biệt thự tăng từ 5,3 tỷ lên 9,7 tỷ đồng chủ yếu là do giá đất tăng, nhưng kế toán khi xuất hóa đơn đầu ra vẫn phải ghi nhận giá trị quyền sử dụng đất là 2 tỷ đồng bằng với giá trị ban đầu, phần giá trị còn lại 7,7 tỷ đồng là phần chịu thuế GTGT.

+ Giá vốn chuyển nhượng:

Tính giá trị còn lại của căn biệt thự N03.21 sau 5 năm:

- Giá trị quyền sử dụng đất giữ nguyên không khấu hao: 2 tỷ đồng

- Giá trị xây dựng còn lại của biệt thự đã khấu hao:

GT còn lại = 3 tỷ – 0,6 tỷ = 2,4 tỷ đồng.

Tổng giá vốn = GTquyền sử dụng đất + GT xây dựng còn lại= 4,4 tỷ đồng.

Hạch toán giá vốn:

Nợ TK 632: 4,4 tỷ đồng.

Nợ TK 2147: 0,6 tỷ đồng.

Có TK 217 (Giá trị quyền sử dụng đất): 2 tỷ đồng.

Có TK 217 (Giá trị xây dựng biệt thự): 3 Tỷ đồng.

d/ Lợi nhuận từ hoạt động bán BĐSĐT = 9 tỷ – 4,4 tỷ = 4,6 tỷ đồng.

Tổng “Lợi nhuận kép” thu được sau 5 năm đầu tư bất động sản là:

- LN (5 năm) = LN cho thuê 2,4 tỷ + LN bán 4,6 tỷ = 7 tỷ Đồng.

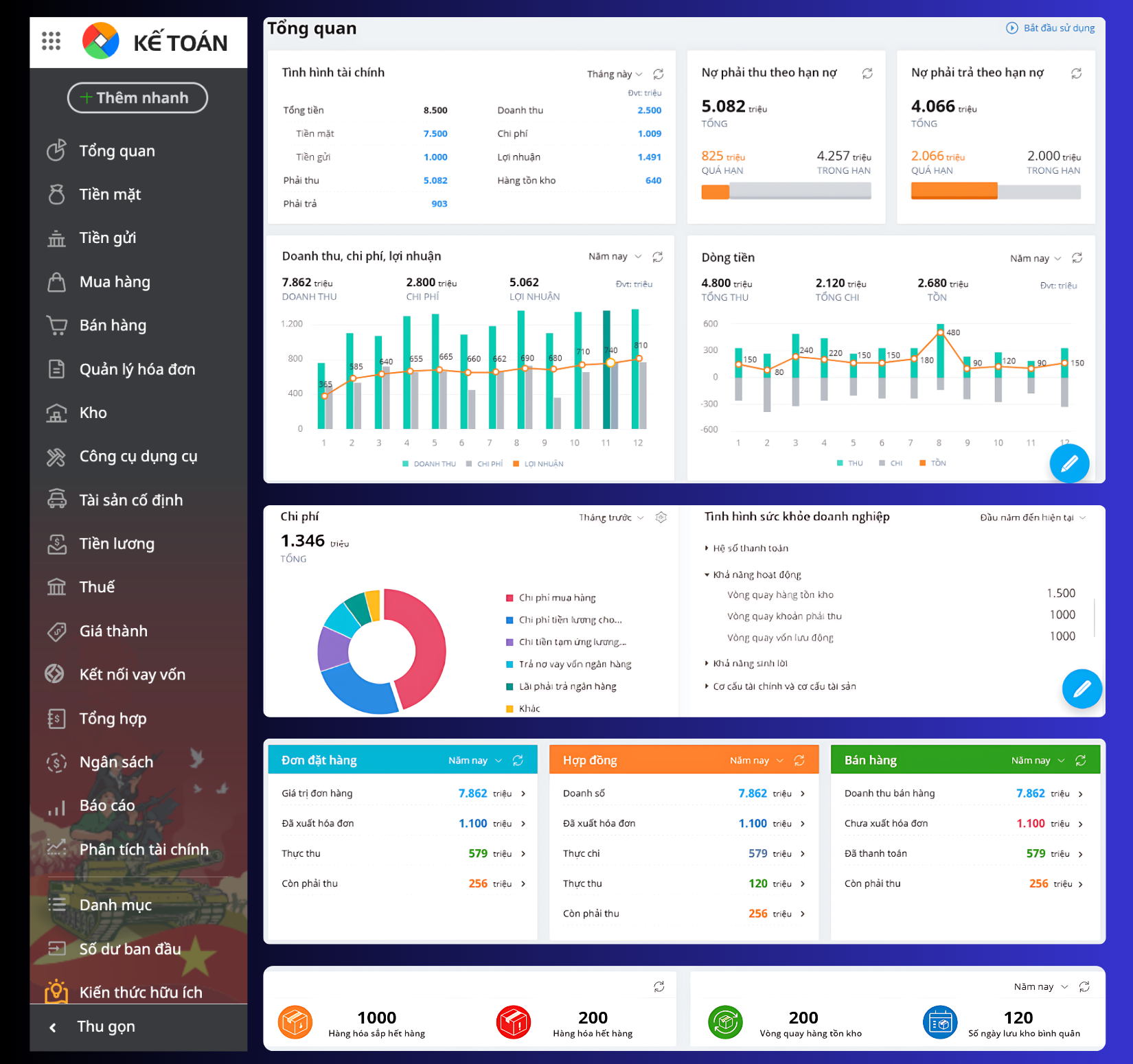

4. Phần mềm Kế toán online MISA AMIS – Giải pháp tối ưu cho mọi lĩnh vực, ngành nghề

Phần mềm kế toán online MISA AMIS mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác:

- Làm việc mọi lúc mọi nơi qua internet: giúp kế toán nói riêng và ban lãnh đạo doanh nghiệp nói chung có thể kịp thời đưa ra quyết định về vấn đề tài chính của doanh nghiệp.

- Kết nối ngân hàng điện tử: các quy định hiện nay khiến việc doanh nghiệp phải giao dịch qua ngân hàng ngày càng phổ biến hơn, đồng thời, ngân hàng cũng đóng vai trò quan trọng đối với hoạt động của doanh nghiệp vì vậy phần mềm kế toán online MISA AMIS cho phép kết nối ngân hàng điện tử mang đến lợi ích về thời gian, công sức và tiền của cho doanh nghiệp và cho kế toán.

- Kết nối với Cơ quan Thuế: Việc kê khai và nộp thuế điện tử hiện nay đang là xu thế và phần mềm kế toán online MISA AMIS với tiện ích mTax cho phép kế toán có thể kê khai và nộp thuế ngay trên phần mềm.

- Kết nối với hệ thống quản trị bán hàng, nhân sự: Phần mềm kế toán online MISA AMIS nằm trong một hệ sinh thái gồm nhiều phần mềm quản lý mang đến giải pháp tổng thể cho quản trị doanh nghiệp.….

Với những tính năng thông minh như trên, phần mềm kế toán online MISA AMIS sẽ giúp kế toán nói riêng và doanh nghiệp nói chung theo dõi khoản bất động sản đầu tư một cách toàn diện, chi tiết và nhanh chóng nhất.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/