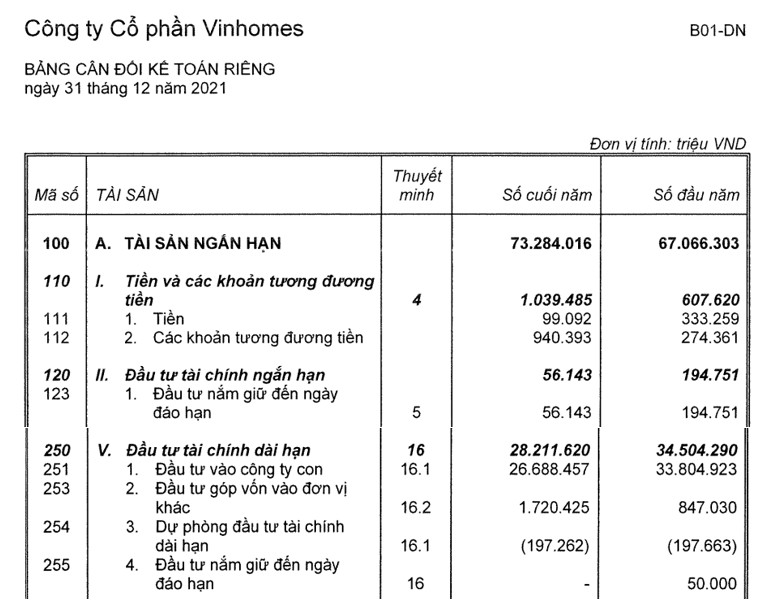

Cùng với sự phát triển của thị trường chứng khoán, các công ty dùng vốn hoặc vốn nhàn rỗi để thực hiện đầu tư tài chính và coi nó như một hoạt động mang lại lợi nhuận cho doanh nghiệp hiện nay khá nhiều. Ví dụ, các khoản đầu tư nắm giữ đến ngày đáo hạn, đầu tư vào công ty con chiếm tỷ trọng đáng kể trong tổng tài sản trên báo cáo tài chính của Công ty Cổ phần Vinhomes:

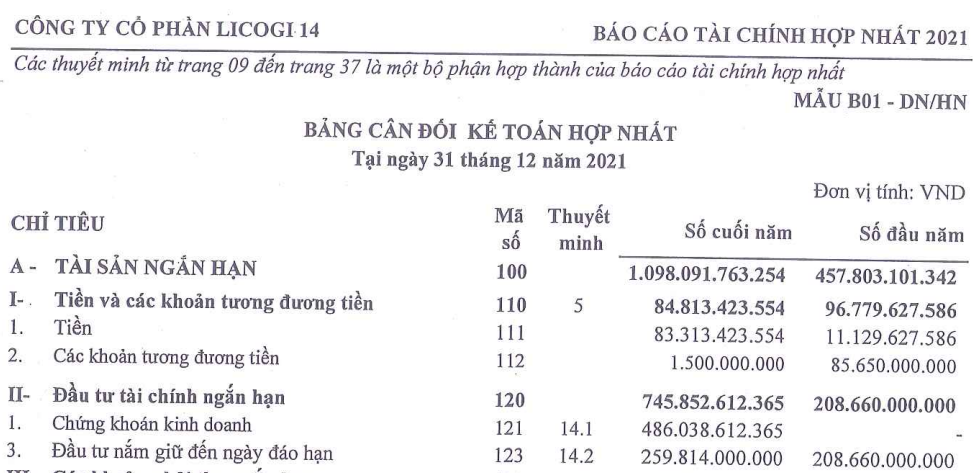

Nếu bạn là một nhà đầu tư trên thị trường chứng khoán Việt Nam trong giai đoạn 2021-2022 thì không thể không biết tới Công ty Cổ phần Licogi 14 (Mã chứng khoán: L14) “làm mưa làm gió” một thời gian với mức tăng giá cổ phiếu kỷ lục. Báo cáo tài chính hợp nhất ngày 31/12/2021 phản ánh sự biến động lớn trong năm của khoản mục Đầu tư tài chính ngắn hạn, trong đó đặc biệt là Chứng khoán kinh doanh; đồng thời, các khoản mục này cũng chiếm tỷ trọng lớn trong tổng tài sản ngắn hạn của doanh nghiệp. Có thể nhận định, các khoản đầu tư này là nguồn mang lại lợi nhuận tài chính đột biến trong năm 2021 cho Licogi.

Như vậy, đầu tư tài chính là một hoạt động rất phổ biến tại các doanh nghiệp, đặc biệt là các doanh nghiệp quy mô lớn luôn cố gắng mở rộng đầu tư, và có cấu trúc vốn phức tạp.

Mời bạn đọc tìm hiểu chi tiết về đặc điểm, nguyên tắc kế toán, phương pháp kế toán một số giao dịch chủ yếu và yêu cầu về trình bày báo cáo tài chính đối với từng khoản đầu tư tài chính.

Căn cứ pháp lý và tài liệu tham khảo:

– Chuẩn mực kế toán Việt Nam

+ VAS 07 – Kế toán các khoản đầu tư vào công ty liên doanh, liên kết

+ VAS 08 – Thông tin về các khoản vốn góp liên doanh

+ VAS 25 – BCTC hợp nhất và kế toán các khoản đầu tư vào công ty con

– Thông tư 200/2014/TT-BTC hướng dẫn chế độ kế toán doanh nghiệp.

Do tính phức tạp của các khoản đầu tư tài chính, bài viết sẽ phân loại các loại hình đầu tư theo từng cặp:

- Chứng khoán kinh doanh và đầu tư nắm giữ đến ngày đáo hạn

- Đầu tư vào công ty con và đầu tư vào công ty liên doanh, liên kết.

Đồng thời xem xét các quy định tại Chuẩn mực kế toán Việt Nam và Thông tư 200/2014 của Bộ Tài chính trong việc hạch toán, ghi nhận biến động các nghiệp vụ kinh tế và trình bày trên Báo cáo tài chính của công ty đối với từng khoản đầu tư.

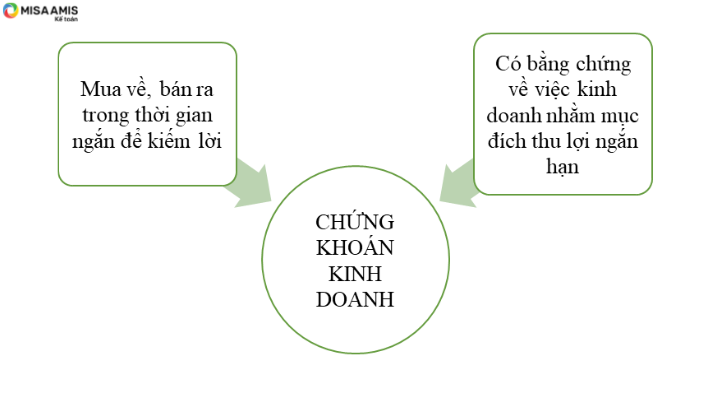

1. Khái niệm, đặc điểm

Chứng khoán kinh doanh là khoản đầu tư dưới dạng chứng khoán nợ hoặc chứng khoán vốn mà công ty muốn chủ động mua bán để kiếm lợi nhuận trong ngắn hạn. Có nghĩa là doanh nghiệp nắm giữ các khoản đầu tư này với mục đích kinh doanh, mua vào – bán ra để kiếm lời.

Theo Thông tư 200/2014 – Điều 15, chứng khoán kinh doanh là chứng khoán theo quy định của pháp luật được doanh nghiệp nắm giữ vì mục đích kinh doanh (kể cả chứng khoán có thời gian đáo hạn trên 12 tháng mua vào, bán ra để kiếm lời).

Chứng khoán kinh doanh bao gồm:

- Cổ phiếu, trái phiếu niêm yết trên thị trường chứng khoán;

- Các loại chứng khoán và công cụ tài chính khác.

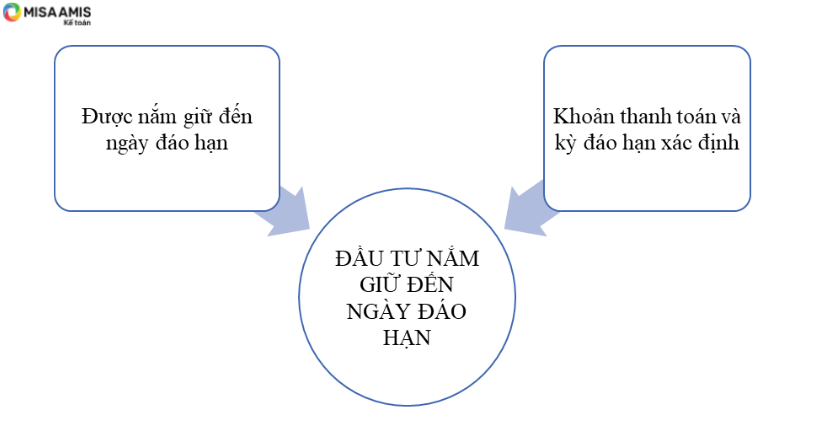

Đầu tư nắm giữ đến ngày đáo hạn: Trường hợp các công ty muốn bảo vệ khoản đầu tư trước biến động lãi suất, đa dạng hóa danh mục đầu tư bằng cách thêm vào khoản đầu tư có nhận lợi nhuận vốn nhỏ, rủi ro thấp trong một khoảng thời gian dài hơn, họ sẽ thực hiện các khoản đầu tư nắm giữ đến ngày đáo hạn. Không giống chứng khoán kinh doanh được mua đi bán lại trong thời gian ngắn, đây là khoản đầu tư được công ty mua với mục đích nắm giữ đến ngày đáo hạn để hưởng lãi hàng kỳ.

Khoản đầu tư đã được phân loại vào Đầu tư nắm giữ đến ngày đáo hạn sẽ không được bán trước thời điểm đáo hạn.

Thông tư 200/2014 – Điều 16 quy định, các khoản đầu tư này bao gồm:

- Tiền gửi ngân hàng có kỳ hạn (bao gồm cả các loại tín phiếu, kỳ phiếu), trái phiếu, cổ phiếu ưu đãi bên phát hành bắt buộc phải mua lại tại một thời điểm nhất định trong tương lai

- Các khoản cho vay nắm giữ đến ngày đáo hạn với mục đích thu lãi hàng kỳ

- Các khoản đầu tư nắm giữ đến ngày đáo hạn khác

2. Kết cấu và tài khoản sử dụng

| Chứng khoán kinh doanh – Tài khoản 121 | |

| Bên Nợ: Giá trị chứng khoán kinh doanh mua vào | Bên Có: Giá trị ghi sổ chứng khoán kinh doanh khi bán |

| Số dư bên Nợ: Giá trị chứng khoán kinh doanh tại thời điểm báo cáo | |

| 03 tài khoản cấp 2: – Tài khoản 1211 – Cổ phiếu– Tài khoản 1212 – Trái phiếu – Tài khoản 1218 – Chứng khoán và công cụ tài chính khác (chứng chỉ quỹ, quyền mua cổ phần, quyền chọn mua, quyền chọn bán, thương phiếu, hối phiếu… được doanh nghiệp mua – bán nhằm mục đích kiếm lời) |

|

| Đầu tư nắm giữ đến ngày đáo hạn – Tài khoản 128 | |

| Bên Nợ: Giá trị các khoản đầu tư nắm giữ đến ngày đáo hạn tăng | Bên Có: Giá trị các khoản đầu tư nắm giữ đến ngày đáo hạn giảm |

| Số dư bên Nợ: Giá trị các khoản đầu tư nắm giữ đến ngày đáo hạn tại thời điểm báo cáo | |

| 04 tài khoản cấp 2: Tài khoản 1281 – Tiền gửi có kỳ hạn Tài khoản 1282 – Trái phiếu |

|

Tài khoản 1283 – Cho vay

Tài khoản 1288 – Các khoản đầu tư khác nắm giữ đến ngày đáo hạn (thương phiếu, cổ phiếu ưu đãi bên phát hành bắt buộc phải mua lại vào một thời điểm nhất định trong tương lai,…)

>> Xem thêm: Hạch toán tài khoản 128 – Đầu tư nắm giữ đến ngày đáo hạn theo thông tư 200

3. Ghi nhận trên Báo cáo tài chính

3.1. Đối với Chứng khoán kinh doanh

Theo Thông tư 200/2014, các chứng khoán kinh doanh phải được ghi nhận và trình bày trên báo cáo tài chính theo nguyên tắc giá thấp hơn giữa giá gốc và giá thị trường.

Đầu tiên, tại thời điểm mua, chứng khoán kinh doanh phải được ghi sổ theo giá gốc.

Cuối mỗi kỳ kế toán, kế toán phải lập dự phòng giảm giá cho từng loại chứng khoán kinh doanh nếu giá thị trường của chứng khoán kinh doanh tại ngày lập Bảng cân đối kế toán thấp hơn giá gốc (tương tự như dự phòng giảm giá hàng tồn kho).

Chứng khoán kinh doanh được ghi nhận trên Bảng cân đối kế toán tại hai chỉ tiêu sau:

- Chứng khoán kinh doanh (Mã số 121):

- Chỉ tiêu này phản ánh giá trị các khoản chứng khoán và các công cụ tài chính khác nắm giữ vì mục đích kinh doanh tại thời điểm báo cáo (nắm giữ với mục đích chờ tăng giá để bán ra kiếm lời).

- Chỉ tiêu này có thể bao gồm cả các công cụ tài chính không được chứng khoán hóa, ví dụ như thương phiếu, hợp đồng kỳ hạn, hợp đồng hoán đổi… nắm giữ vì mục đích kinh doanh.

- Số liệu để ghi vào chỉ tiêu này là số dư Nợ của tài khoản 121- Chứng khoán kinh doanh.

- Dự phòng giảm giá chứng khoán kinh doanh (Mã số 122):

- Chỉ tiêu này phản ánh khoản dự phòng giảm giá của các khoản chứng khoán kinh doanh tại thời điểm báo cáo.

- Số liệu để ghi vào chỉ tiêu này là số dư Có của Tài khoản 2291 “Dự phòng giảm giá chứng khoán kinh doanh” và được ghi bằng số âm dưới hình thức ghi trong ngoặc đơn (…).

Hai chỉ tiêu trên thuộc chỉ tiêu tổng hợp “Đầu tư tài chính ngắn hạn” (Mã số 120), thuộc Tài sản ngắn hạn.

Trên báo cáo Kết quả kinh doanh, tại thời điểm bán, thanh lý chứng khoán kinh doanh (tính theo từng loại chứng khoán), nguyên tắc ghi nhận nghiệp vụ như sau:

- Giá vốn được xác định theo phương pháp bình quân gia quyền di động (bình quân gia quyền theo từng lần mua).

- Phần chênh lệch (nếu có) giữa giá bán và giá gốc được kế toán là doanh thu hoạt động tài chính (nếu lãi) hoặc chi phí tài chính (nếu lỗ) theo nguyên tắc bù trừ và trình bày trên chỉ tiêu tương ứng thuộc Báo cáo kết quả hoạt động kinh doanh.

>> Xem thêm: Hướng dẫn từng bước lập Báo cáo kết quả hoạt động kinh doanh

3.2. Đối với Đầu tư nắm giữ đến ngày đáo hạn

Trái ngược với việc được ghi nhận và cập nhật trên bảng cân đối kế toán của công ty theo giá trị thị trường đối với khoản đầu tư là chứng khoán kinh doanh, đầu tư nắm giữ đến ngày đáo hạn được trình bày theo chi phí mua ban đầu của chúng.

Tại thời điểm lập báo cáo tài chính, kế toán phải đánh giá khả năng thu hồi của các khoản đầu tư nắm giữ đến ngày đáo hạn.

- Trường hợp có bằng chứng chắc chắn cho thấy một phần hoặc toàn bộ khoản đầu tư có thể không thu hồi được, kế toán phải ghi nhận số tổn thất vào chi phí tài chính trong kỳ, hoặc lập dự phòng theo quy định của pháp luật.

- Trường hợp số tổn thất không thể được xác định một cách đáng tin cậy, kế toán có thể không ghi giảm khoản đầu tư nhưng phải thuyết minh trên BCTC về khả năng thu hồi của khoản đầu tư.

Khi lập Báo cáo tài chính, kế toán căn cứ vào kỳ hạn còn lại kể từ thời điểm báo cáo (dưới 12 tháng hay từ 12 tháng trở lên kể từ thời điểm lập báo cáo tài chính) để phân loại vào các chỉ tiêu tương ứng thuộc tài sản ngắn hạn hoặc dài hạn.

Trên Bảng cân đối kế toán, đầu tư nắm giữ đến ngày đáo hạn được trình bày tại hai chỉ tiêu sau:

- Đầu tư nắm giữ đến ngày đáo hạn (Mã số 123), thuộc chỉ tiêu tổng hợp “Đầu tư tài chính ngắn hạn” (Mã số 120) trên Tài sản ngắn hạn:

- Chỉ tiêu này phản ánh các khoản đầu tư nắm giữ đến ngày đáo hạn có kỳ hạn còn lại không quá 12 tháng kể từ thời điểm báo cáo: như tiền gửi có kỳ hạn, trái phiếu, thương phiếu và các loại chứng khoán nợ khác.

- Chỉ tiêu này không bao gồm các khoản đầu tư nắm giữ đến ngày đáo hạn đã được trình bày trong chỉ tiêu “Các khoản tương đương tiền”, chỉ tiêu “Phải thu về cho vay ngắn hạn”.

- Số liệu để ghi vào chỉ tiêu này là số dư Nợ của tài khoản 1281, TK 1282, 1288: chi tiết các khoản có kỳ hạn còn lại không quá 12 tháng và không được phân loại là tương đương tiền.

- Đầu tư nắm giữ đến ngày đáo hạn (Mã số 255), thuộc chỉ tiêu tổng hợp “Đầu tư tài chính dài hạn” (Mã số 250) trên Tài sản dài hạn:

- Chỉ tiêu này phản ánh các khoản đầu tư nắm giữ đến ngày đáo hạn có kỳ hạn còn lại trên 12 tháng kể từ thời điểm báo cáo, như tiền gửi có kỳ hạn, trái phiếu, thương phiếu và các loại chứng khoán nợ khác.

- Chỉ tiêu này không bao gồm các khoản cho vay được trình bày trong chỉ tiêu “Phải thu về cho vay dài hạn”.

- Số liệu để ghi vào chỉ tiêu này là số dư Nợ của các tài khoản 1281, TK 1282, 1288.

>> Xem thêm: Cách hạch toán tiền gửi tiết kiệm có kỳ hạn chính xác

4. Phương pháp kế toán một số giao dịch kinh tế chủ yếu

Do đặc điểm khác nhau giữa hai loại chứng khoán kinh doanh và đầu tư nắm giữ đến ngày đáo hạn, cũng như quy định về việc lập và trình bày trên báo cáo tài chính dẫn đến việc hạch toán các giao dịch kinh tế liên quan đến hai loại hình đầu tư này là khác nhau.

Thông tư 200/2014/TT-BTC đã hướng dẫn cụ thể, chi tiết phương pháp kế toán các giao dịch chủ yếu, bao gồm:

- Mua chứng khoán kinh doanh, gửi tiền có kỳ hạn, cho vay, mua các khoản đầu tư để nắm giữ đến ngày đáo hạn bằng tiền;

- Ghi nhận các khoản phải thu, đã thu về lãi tiền gửi, lãi trái phiếu, lãi cho vay, cổ tức, lợi nhuận được chia… kể từ thời điểm mua, đầu tư;

- Thanh lý, nhượng bán;

- Đánh giá lại số dư các loại chứng khoán, đầu tư nắm giữ đến ngày đáo hạn thỏa mãn định nghĩa các khoản mục tiền tệ có gốc ngoại tệ (như trái phiếu, thương phiếu bằng ngoại tệ…).

Bên cạnh các nghiệp vụ kinh tế chủ yếu, bài viết trình bày chi tiết một số nghiệp vụ đặc thù với từng loại đầu tư như sau:

- Đối với chứng khoán kinh doanh

Trường hợp nhận lãi đầu tư bao gồm cả khoản lãi đầu tư dồn tích trước khi mua lại khoản đầu tư đó thì phải phân bổ số tiền lãi này. Chỉ ghi nhận là doanh thu hoạt động tài chính phần tiền lãi của các kỳ mà doanh nghiệp mua khoản đầu tư này; Khoản tiền lãi dồn tích trước khi doanh nghiệp mua lại khoản đầu tư được ghi giảm giá trị của chính khoản đầu tư đó, ghi:

Nợ các TK 111, 112, 138… (tổng tiền lãi thu được)

Có TK 121 – Chứng khoán kinh doanh (phần tiền lãi đầu tư dồn tích trước khi doanh nghiệp mua lại khoản đầu tư)

Có TK 515 – Doanh thu hoạt động tài chính (phần tiền lãi của các kỳ sau khi doanh nghiệp mua khoản đầu tư).

Trường hợp nhận được phần cổ tức, lợi nhuận đã được dùng để đánh giá tăng vốn Nhà nước, doanh nghiệp cổ phần hoá, doanh nghiệp không ghi nhận doanh thu hoạt động tài chính mà ghi giảm giá trị khoản đầu tư tài chính:

Nợ các TK 112, 138

Có TK 121 – Chứng khoán kinh doanh.

Trường hợp doanh nghiệp nhượng bán chứng khoán kinh doanh dưới hình thức hoán đổi cổ phiếu, cần xác định giá trị hợp lý của cổ phiếu nhận về tại thời điểm trao đổi. Phần chênh lệch (nếu có) giữa giá trị hợp lý của cổ phiếu nhận về và giá trị ghi sổ của cổ phiếu mang đi trao đổi được kế toán là doanh thu hoạt động tài chính (nếu lãi) hoặc chi phí tài chính (nếu lỗ).

- Trường hợp hoán đổi cổ phiếu có lãi, ghi:

Nợ TK 121 – Chứng khoán kinh doanh (giá trị hợp lý của cổ phiếu nhận về)

Có TK 121 – Chứng khoán kinh doanh (giá trị ghi sổ của cổ phiếu mang đi trao đổi tính theo phương pháp bình quân gia quyền)

Có TK 515 – Doanh thu hoạt động tài chính (phần chênh lệch giữa giá trị hợp lý của cổ phiếu nhận về cao hơn giá trị ghi sổ của cổ phiếu mang đi trao đổi)

- Trường hợp hoán đổi cổ phiếu bị lỗ, ghi:

Nợ TK 121 – Chứng khoán kinh doanh

Có TK 121 – Chứng khoán kinh doanh.

- Đối với đầu tư nắm giữ đến ngày đáo hạn

– Chuyển các khoản đầu tư nắm giữ đến ngày đáo hạn thành đầu tư vào công ty con, công ty liên doanh, liên kết, ghi:

Nợ các TK 221, 222 (theo giá trị hợp lý)

Nợ TK 635 – Chi phí tài chính (nếu lỗ)

Có TK 128 – Đầu tư nắm giữ đến ngày đáo hạn (giá trị ghi sổ)

Có các TK liên quan (nếu phải đầu tư thêm)

Có TK 515 – Doanh thu hoạt động tài chính (nếu lãi).

– Kế toán khoản tổn thất do không thu hồi được các khoản đầu tư nắm giữ đến ngày đáo hạn chưa được lập dự phòng phải thu khó đòi:

+ Khi có các bằng chứng cho thấy một phần hoặc toàn bộ khoản đầu tư có thể không thu hồi được (như bên phát hành công cụ mất khả năng thanh toán, phá sản…), kế toán phải đánh giá khả năng, xác định giá trị khoản đầu tư có thể thu hồi được. Nếu khoản tổn thất được xác định một cách đáng tin cậy, kế toán phải ghi nhận phần chênh lệch giữa giá trị có thể thu hồi nhỏ hơn giá trị ghi sổ khoản đầu tư vào chi phí tài chính, ghi:

Nợ TK 635 – Chi phí tài chính

Có TK 128 – Đầu tư nắm giữ đến ngày đáo hạn (1281, 1282, 1288).

+ Trường hợp sau khi ghi nhận khoản tổn thất, nếu có bằng chứng chắc chắn cho thấy khoản tổn thất có thể thu hồi lại được, kế toán ghi nhận phần chênh lệch giữa giá trị có thể thu hồi cao hơn giá trị ghi sổ khoản đầu tư, ghi:

Nợ TK 128 – Đầu tư nắm giữ đến ngày đáo hạn (1281, 1282, 1288)

Có TK 635 – Chi phí tài chính.

5. Ví dụ minh họa trường hợp mua bán cổ phiếu kinh doanh

Ngày 01/10/2020, công ty AZ mua 100.000 cổ phiếu VNM trên thị trường chứng khoán với giá 80.000 đồng/CP, dự kiến nắm giữ trong khoảng 6 tháng.

Ngày 28/12/2020, công ty VNM trả cổ tức 2.000 đồng/CP, AZ đã nhận 200 triệu đồng.

Tại ngày 31/12/2020, giá thị trường của cổ phiếu VNM đang ở mức 73.000 đồng/CP.

Ngày 20/01/2021, công ty AZ bán toàn bộ 100.000 cổ phiếu VNM với giá 70.000 đồng/CP.

Trong năm tài chính 2020, các giao dịch trên sẽ được ghi sổ như sau (đơn vị tính: nghìn đồng):

- Ngày 01/10/2020, mua cổ phiếu VNM (100.000 x 80.000 = 8 tỷ đồng)

Nợ TK 1211: 8.000.000

Có TK 112: 8.000.000

- Ngày 28/12/2020, nhận cổ tức bằng tiền gửi ngân hàng:

Nợ TK 112: 200.000

Có TK 515 (VNM): 200.000

- Ngày 31/12/2020, lập dự phòng giảm giá số cổ phiếu VNM

Số dự phòng: (80.000 – 73.000) x 100.000 = 700 triệu đồng

Nợ TK 635: 700.000

Có TK 2291: 700.000

Trên báo cáo tài chính tại ngày 31/12/2020, chi phí tài chính ghi nhận bên Nợ tài khoản 635 bao gồm giá trị dự phòng giảm giá cổ phiếu 700.000 xác định ở trên, đồng thời số dư có tài khoản dự phòng 2291 sẽ điều chỉnh giảm cho mục đầu tư cổ phiếu kinh doanh:

(Đơn vị tính: nghìn đồng)

| Bảng cân đối kế toán | Báo cáo kết quả kinh doanh | ||

| Tài sản ngắn hạn | Thu nhập và chi phí tài chính | ||

| Đầu tư tài chính ngắn hạn | 7.300.000 | Doanh thu hoạt động tài chính | xxx |

| Chứng khoán kinh doanh | 8.000.000 | Chi phí tài chính | 700.000 |

| Dự phòng giảm giá chứng khoán kinh doanh | (700.000) | ||

Ngày 20/01/2021, bán toàn bộ số cổ phiếu VNM, ghi:

Nợ TK 112: 7.000.000

Nợ TK 635: 300.000

Có TK 1211: 7.300.000

Số lỗ 300 triệu đồng này sẽ được ghi nhận vào chi phí tài chính trên báo cáo kết quả kinh doanh của năm tài chính 2021.

Tổng hợp phân biệt Chứng khoán kinh doanh và Đầu tư nắm giữ đến ngày đáo hạn

| Tiêu chí | Chứng khoán kinh doanh | Đầu tư nắm giữ đến ngày đáo hạn |

|---|---|---|

| Mục đích

đầu tư |

Nắm giữ vì mục đích kinh doanh (kể cả trên 12 tháng mua vào và bán ra kiếm lời) để thu lợi nhuận chênh lệch giá. | Mua và nắm giữ tới ngày đáo hạn theo hợp đồng mua bán hoặc kỳ hạn của loại chứng khoán, công cụ phát hành. |

| Phương thức đầu tư | – Cổ phiếu, trái phiếu niêm yết trên thị trường chứng khoán;

– Các loại chứng khoán và công cụ tài chính khác (bao gồm chứng khoán chưa niêm yết); – Trái phiếu, công cụ nợ nắm giữ vì mục đích mua bán kiếm lời. |

– Các khoản tiền gửi ngân hàng có kỳ hạn (bao gồm cả các loại tín phiếu, kỳ phiếu);

– Trái phiếu, cổ phiếu ưu đãi bên phát hành bắt buộc phải mua lại tại một thời điểm nhất định trong tương lai; – Các khoản cho vay nắm giữ đến ngày đáo hạn với mục đích thu lãi. – Các khoản đầu tư nắm giữ đến ngày đáo hạn khác |

| Quyền biểu quyết, quyền kiểm soát | Có quyền biểu quyết, nhưng không ảnh hưởng đáng kể. | Không có quyền biểu quyết. |

| Phương thức nhận lợi nhuận | Chênh lệch giá (giá mua và giá bán) | Lãi hằng kỳ, lãi khi đến hạn |

| Công bố thông tin khi mua cổ phiếu phổ thông trên sàn chứng khoán | Sở hữu từ 5% trở lên số cổ phiếu có quyền biểu quyết.

(TT96/2020/TT-BTC về Hướng dẫn công bố thông tin trên TTCK) |

|

| Xem thêm quy định về công bố thông tin về nguyên tắc kế toán các khoản đầu tư tài chính trên Thuyết minh BCTC của doanh nghiệp | ||

| Ví dụ | Công ty cổ phần ABC mua 200.000 cổ phiếu phổ thông của công ty cổ phần XYZ với tỷ lệ sở hữu 1% tổng số cổ phần phổ thông của XYZ. Mục đích của ABC là mua nắm giữ để bán trong thời gian ngắn và không có quyền kiểm soát cũng như ảnh hưởng đáng kể thì khoản đầu tư này được phân loại là chứng khoán kinh doanh. | Công ty cổ phần ABC mua 1.000.000 cổ phiếu ưu đãi của Công ty cổ phần XYZ với tỷ lệ sở hữu 1% tổng số cổ phần của XYZ. Số cổ phiếu ưu đãi này được Công ty cổ phần XYZ cam kết mua lại trong vòng 3 năm kể từ thời điểm phát hành. Khoản đầu tư này được phân loại là đầu tư nắm giữ đến ngày đáo hạn |

Bài viết đã trình bày tới đọc chi tiết đặc điểm, nguyên tắc kế toán, phương pháp kế toán một số giao dịch chủ yếu và yêu cầu về trình bày báo cáo tài chính đối với các khoản chứng khoán kinh doanh và đầu tư nắm giữ đến ngày đáo hạn.

Mời bạn đọc theo dõi tiếp bài viết Phân biệt đầu tư vào công ty con và đầu tư vào công ty liên doanh, liên kết để tìm hiểu về đầu tư vào công ty con, và đầu tư vào công liên kết. Đặc biệt, phần II tổng hợp các điểm khác biệt giúp phân biệt các khoản đầu tư tài chính dưới góc nhìn kế toán.

Phần mềm kế toán online MISA AMIS – giải pháp tài chính thông minh hỗ trợ nhiều cho kế toán doanh nghiệp nói riêng và chủ doanh nghiệp nói chung. Phần mềm AMIS Kế Toán hỗ trợ tự động hóa việc lập báo cáo:

- Tự động tổng hợp số liệu lên báo cáo thuế, báo cáo tài chính và các sổ sách giúp doanh nghiệp nộp báo cáo kịp thời, chính xác.

- Đầy đủ báo cáo quản trị: Hàng trăm báo cáo quản trị theo mẫu hoặc tự thiết kế chỉnh sửa, đáp ứng nhu cầu của doanh nghiệp thuộc mọi ngành nghề.

- Giám đốc có thể xem báo cáo trên mọi thiết bị, bao gồm điện thoại, máy tính, máy tính bảng.

- Cảnh báo thông minh: Tự động cảnh báo khi phát hiện có sai sót.

- …..

Nhanh tay đăng ký dùng thử miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS để trải nghiệm công cụ tài chính tối ưu nhất.

Tổng hợp: Nguyễn Chí Kiên

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/