Điều kiện hoàn thuế GTGT hàng xuất khẩu và hồ sơ hoàn thuế là vấn đề quan trọng mà doanh nghiệp xuất khẩu cần nắm rõ để đảm bảo quyền lợi và tuân thủ quy định của pháp luật. Việc hoàn thuế GTGT giúp doanh nghiệp giảm bớt gánh nặng tài chính và thúc đẩy hoạt động xuất khẩu.

Trong bài viết này, MISA sẽ cập nhật các điều kiện hoàn thuế GTGT đối với hàng hóa xuất khẩu, cũng như hướng dẫn chi tiết về hồ sơ hoàn thuế mà doanh nghiệp cần chuẩn bị để thực hiện thủ tục hoàn thuế đúng quy định.c.

1. Điều kiện khấu trừ thuế GTGT đối với hàng hóa dịch vụ xuất khẩu

Theo quy định tại khoản 2 Điều 14 Luật thuế giá trị gia tăng số 48/2024/QH15, điều kiện khấu trừ thuế giá trị gia tăng đầu vào được quy định như sau:

- Có hóa đơn giá trị gia tăng (GTGT) khi mua hàng hóa, dịch vụ, hoặc có chứng từ nộp thuế GTGT ở khâu nhập khẩu, hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài theo quy định tại khoản 3 và khoản 4 Điều 4 của Luật Thuế GTGT. Bộ trưởng Bộ Tài chính sẽ quy định chứng từ nộp thuế GTGT thay cho phía nước ngoài.

- Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào từ 05 triệu đồng trở lên đã bao gồm thuế giá trị gia tăng, trừ một số trường hợp đặc thù được Chính phủ quy định.

- Đối với hàng hóa, dịch vụ xuất khẩu, ngoài các điều kiện trên còn phải có thêm:

- Hợp đồng ký kết với bên nước ngoài về việc bán, gia công hàng hóa, cung cấp dịch vụ.

- Hóa đơn bán hàng hóa, cung cấp dịch vụ.

- Chứng từ thanh toán không dùng tiền mặt.

- Tờ khai hải quan đối với hàng hóa xuất khẩu.

- Phiếu đóng gói, vận đơn, chứng từ bảo hiểm hàng hóa (nếu có).

Xem thêm quy định chi tiết về điều kiện khấu trừ thuế GTGT đối với hàng hóa dịch vụ xuất khẩu tại đây

2. Điều kiện hoàn thuế GTGT hàng xuất khẩu

Theo quy định tại Luật thuế giá trị gia tăng 2024 và Nghị Định 181/2025/NĐ-CP, điều kiện hoàn thuế giá trị gia tăng đối với xuất khẩu được quy định như sau:

- Là cơ sở kinh doanh nộp thuế giá trị gia tăng theo phương pháp khấu trừ thuế. Cơ sở kinh doanh có hàng hóa, dịch vụ xuất khẩu trong tháng, quý, nếu có số thuế GTGT đầu vào chưa khấu trừ hết từ 300 triệu đồng trở lên, sẽ được hoàn thuế GTGT theo tháng, quý, trừ trường hợp hàng hóa nhập khẩu sau đó xuất khẩu sang nước khác.

-

Cơ sở kinh doanh có cả hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa trong tháng, quý phải thực hiện hạch toán riêng số thuế GTGT đầu vào sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu. Nếu không thể hạch toán riêng được, số thuế GTGT đầu vào của hàng hóa, dịch vụ xuất khẩu sẽ được xác định theo tỷ lệ giữa doanh thu xuất khẩu trên tổng doanh thu của hàng hóa, dịch vụ chịu thuế trong kỳ hoàn thuế.

-

Kỳ hoàn thuế được xác định từ kỳ tính thuế có số thuế GTGT đầu vào chưa khấu trừ hết liên tục đến kỳ tính thuế có đề nghị hoàn thuế.

-

Số thuế GTGT đầu vào của hàng hóa, dịch vụ xuất khẩu (bao gồm cả phần hạch toán riêng và phần xác định theo tỷ lệ) nếu sau khi bù trừ với số thuế GTGT phải nộp của hàng hóa, dịch vụ tiêu thụ nội địa, còn lại từ 300 triệu đồng trở lên, thì cơ sở kinh doanh được hoàn thuế cho hàng hóa, dịch vụ xuất khẩu.

-

Số thuế GTGT được hoàn không vượt quá 10% doanh thu của hàng hóa, dịch vụ xuất khẩu trong kỳ hoàn thuế.

-

Số thuế GTGT đầu vào chưa được hoàn do vượt quá 10% doanh thu của hàng hóa, dịch vụ xuất khẩu trong kỳ hoàn thuế trước sẽ được khấu trừ vào kỳ tính thuế tiếp theo để xác định số thuế GTGT được hoàn trong kỳ hoàn thuế tiếp theo.

-

-

- Lập và lưu giữ sổ kế toán, chứng từ kế toán theo quy định của pháp luật về kế toán.

- Có tài khoản tiền gửi tại ngân hàng theo mã số thuế của cơ sở kinh doanh.

- Đáp ứng quy định về khấu trừ thuế giá trị gia tăng đầu vào theo quy định và không thuộc trường hợp không đáp ứng quy định về khấu trừ thuế.

3. Cách xác định số thuế GTGT được hoàn đối với trường hợp cơ sở kinh doanh trong tháng, quý vừa có hàng hóa, dịch vụ xuất khẩu, vừa có hàng hóa, dịch vụ tiêu thụ nội địa

Số thuế giá trị gia tăng được hoàn đối với hàng hóa, dịch vụ xuất khẩu được thực hiện theo quy định tại Phụ lục 2 Thông tư 69/2025/TT-BTC có hiệu lực từ ngày 01/07/2025. Cụ thể:

| Số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu của kỳ hoàn thuế | = | Số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được của kỳ hoàn thuế | + | ( | Số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được của kỳ hoàn thuế | x | Doanh thu của hàng hóa, dịch vụ xuất khẩu (trừ doanh thu của hàng hóa nhập khẩu sau đó xuất khẩu sang nước khác) của kỳ hoàn thuế | )

|

| Tổng doanh thu hàng hóa, dịch vụ chịu thuế của kỳ hoàn thuế |

Số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được của kỳ hoàn thuế được tính như sau:

| Số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được của kỳ hoàn thuế | = | Số thuế giá trị gia tăng đầu vào chưa khấu trừ hết sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được kỳ trước chuyển sang tại kỳ tính thuế đầu tiên thuộc kỳ hoàn thuế | + | Số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được phát sinh trong các kỳ tính thuế thuộc kỳ hoàn thuế | + | Chênh lệch điều chỉnh tăng, giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế |

Số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được của kỳ hoàn thuế được tính như sau:

| Số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được của kỳ hoàn thuế | = | Số thuế giá trị gia tăng đầu vào chưa khấu trừ hết sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được kỳ trước chuyển sang tại kỳ tính thuế đầu tiên thuộc kỳ hoàn thuế | + | Số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được phát sinh trong các kỳ tính thuế thuộc kỳ hoàn thuế | + | Chênh lệch điều chỉnh tăng, giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế (5) |

Trong đó:

- Chênh lệch điều chỉnh tăng, giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế được tính như sau:

| Chênh lệch điều chỉnh tăng, giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế | = | Điều chỉnh tăng số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất hàng hóa, cung cấp dịch vụ chịu thuế suất thuế giá trị gia tăng 5% hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế trừ | – | Điều chỉnh giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế. |

- Chênh lệch điều chỉnh tăng, giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế được tính như sau:

| Chênh lệch điều chỉnh tăng, giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế | = | Điều chỉnh tăng số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế trừ | – | Điều chỉnh giảm số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng đồng thời cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu và tiêu thụ nội địa không hạch toán riêng được của các kỳ tính thuế trước kỳ hoàn thuế |

Lưu ý:

- Nếu số thuế giá trị gia tăng đầu vào được khấu trừ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ xuất khẩu của kỳ hoàn thuế (1) nêu trên sau khi bù trừ với số thuế giá trị gia tăng phải nộp của hàng hóa, dịch vụ tiêu thụ nội địa còn lại từ 300 triệu đồng trở lên thì cơ sở kinh doanh được hoàn thuế cho hàng hóa, dịch vụ xuất khẩu. Số thuế giá trị gia tăng được hoàn của hàng hóa, dịch vụ xuất khẩu không vượt quá 10% doanh thu của hàng hóa, dịch vụ xuất khẩu (trừ doanh thu của hàng hóa nhập khẩu sau đó xuất khẩu sang nước khác) của kỳ hoàn thuế.

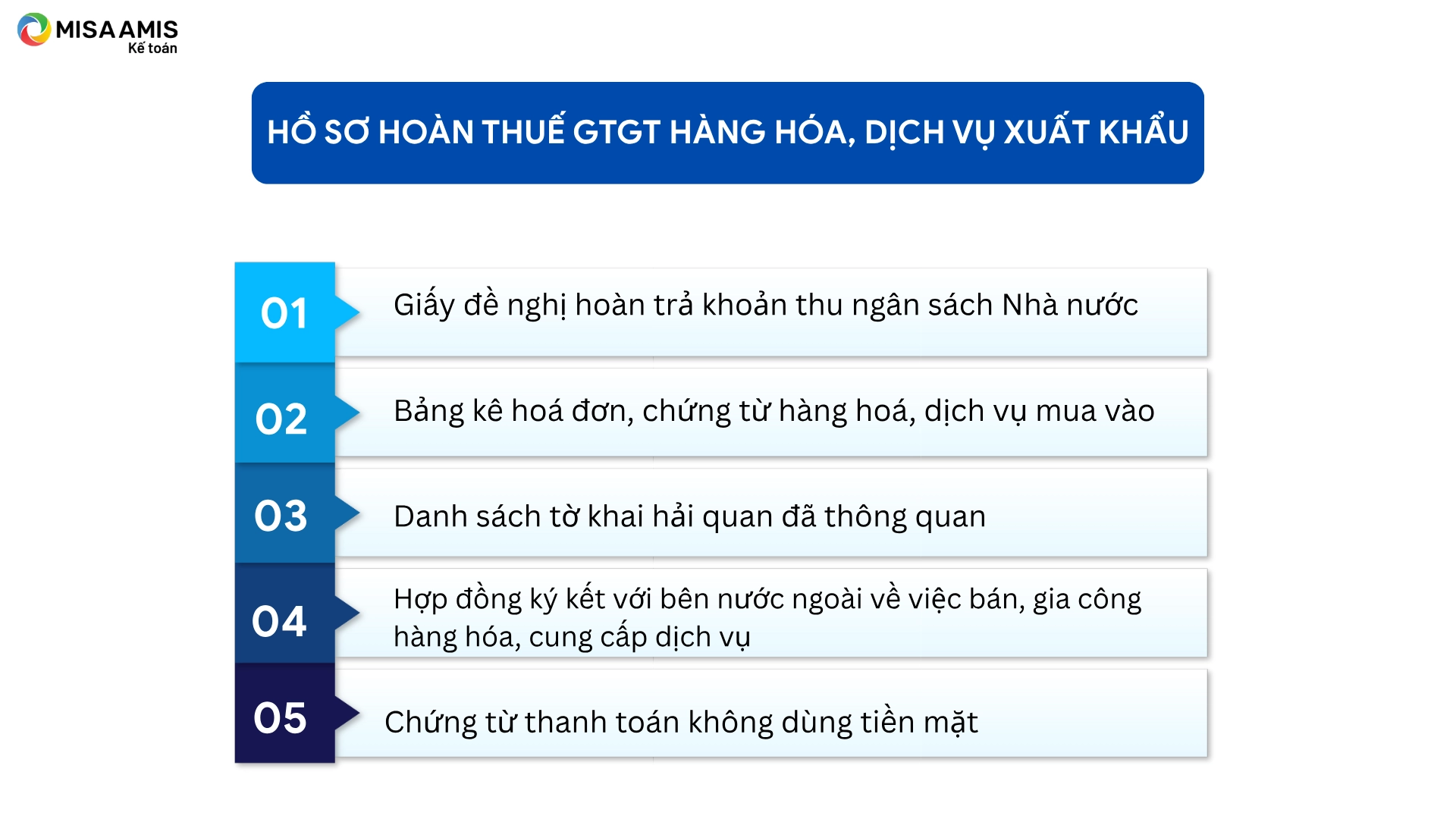

4. Hồ sơ hoàn thuế GTGT hàng hóa, dịch vụ xuất khẩu

Hồ sơ đề nghị hoàn thuế GTGT đối với hàng hóa, dịch vụ xuất khẩu theo quy định của pháp luật về thuế GTGT gồm:

- Giấy đề nghị hoàn trả khoản thu ngân sách Nhà nước (theo mẫu số 01/HT ban hành kèm Thông tư 80/2021/TT-BTC).

- Bảng kê hoá đơn, chứng từ hàng hoá, dịch vụ mua vào theo mẫu số 01-1/HT ban hành kèm Thông tư 80/2021/TT-BTC (trừ trường hợp người nộp thuế đã gửi hóa đơn điện tử đến cơ quan thuế).

- Danh sách tờ khai hải quan đã thông quan theo mẫu số 01-2/HT ban hành kèm Thông tư 80/2021/TT-BTC đối với hàng hóa xuất khẩu đã thông quan.

- Hợp đồng ký kết với bên nước ngoài về việc bán, gia công hàng hóa, cung cấp dịch vụ. Trường hợp ủy thác xuất khẩu cần cung cấp hợp đồng ủy thác xuất khẩu và biên bản thanh lý hợp đồng ủy thác xuất khẩu (trường hợp đã kết thúc hợp đồng) hoặc biên bản đối chiếu công nợ định kỳ giữa bên ủy thác xuất khẩu và bên nhận ủy thác xuất khẩu có ghi rõ:

- Số lượng, chủng loại sản phẩm, giá trị hàng ủy thác đã xuất khẩu;

- Số, ngày hợp đồng xuất khẩu của bên nhận ủy thác xuất khẩu ký với bên nước ngoài;

- Số, ngày, số tiền ghi trên chứng từ thanh toán không dùng tiền mặt với bên nước ngoài của bên nhận ủy thác xuất khẩu;

- Số, ngày, số tiền ghi trên chứng từ thanh toán của bên nhận ủy thác xuất khẩu thanh toán cho bên ủy thác xuất khẩu;

- Số, ngày tờ khai hải quan hàng hóa xuất khẩu của bên nhận ủy thác xuất khẩu

- Chứng từ thanh toán không dùng tiền mặt.

Kết luận

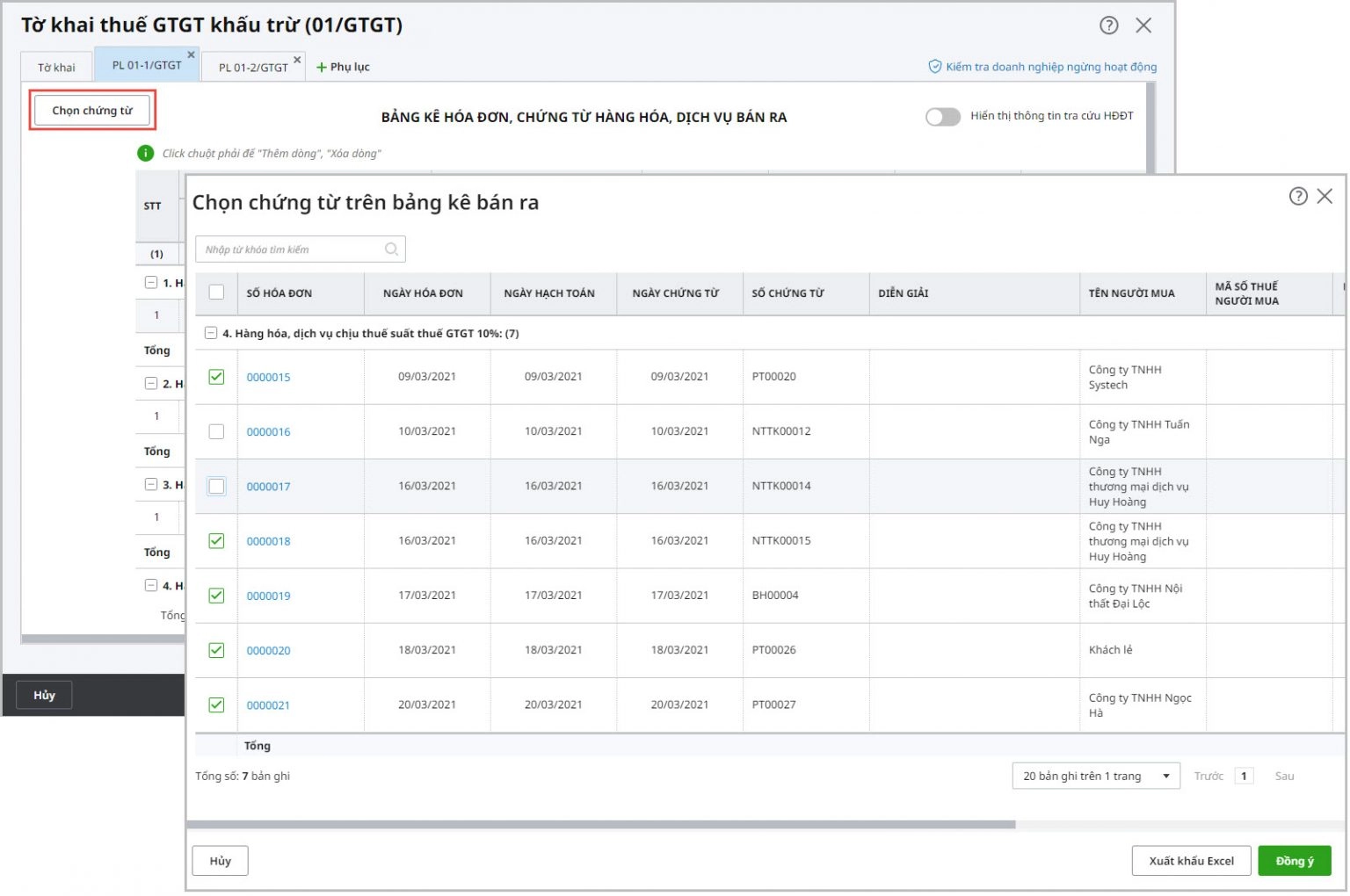

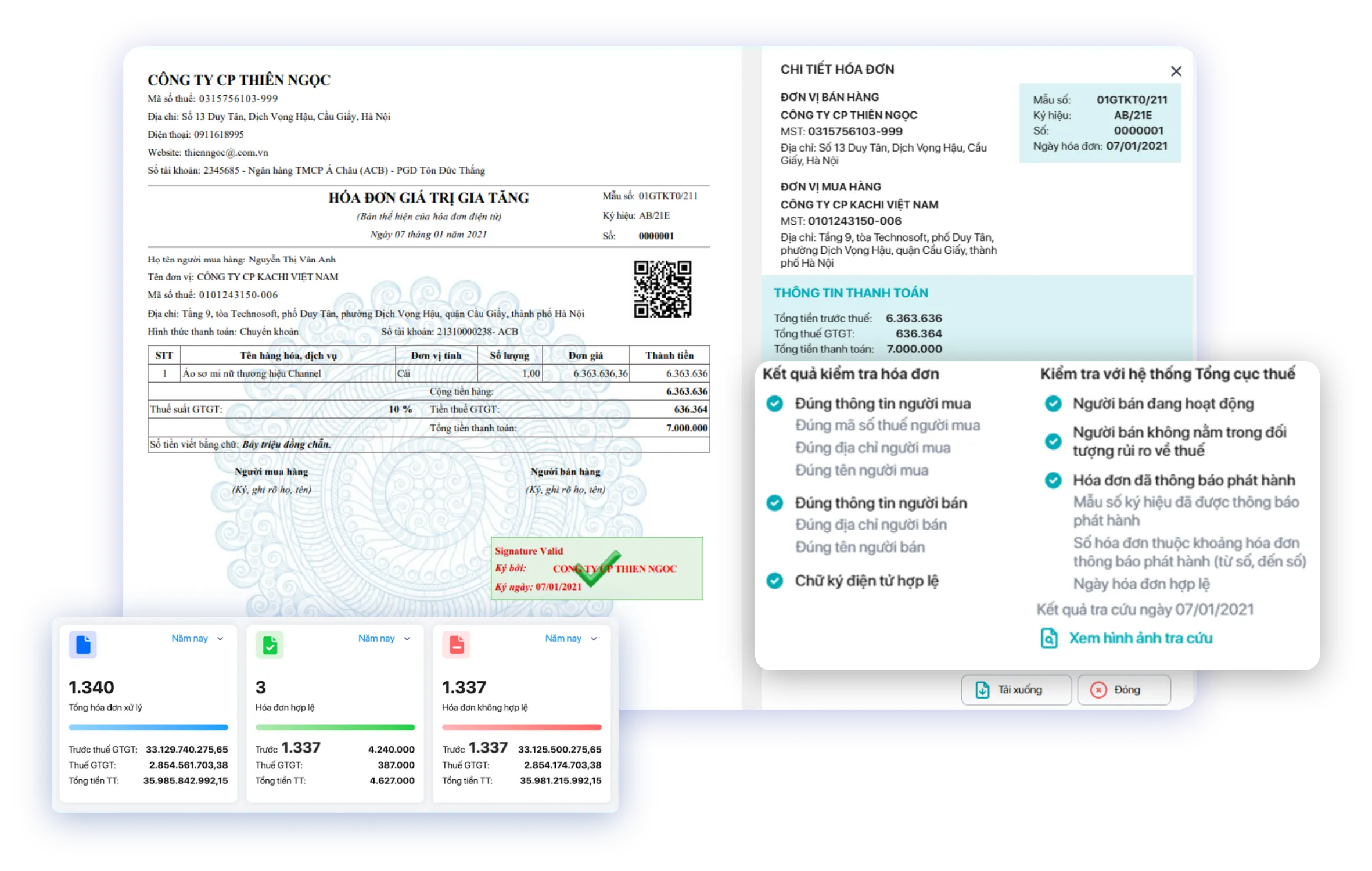

Không chỉ các vấn đề về hoàn thuế GTGT hàng nhập khẩu mà các vấn đề về hoàn thuế và thuế nói chung đều gây ra nhiều khó khăn cho người làm kế toán. Hiểu được vấn đề này, phần mềm kế toán online MISA AMIS đã tích hợp thêm tính năng cần thiết như tự động lập tờ khai theo mẫu biểu mới nhất của cơ quan thuế, tự động khấu trừ thuế GTGT đầu vào đầu ra để xác định số thuế phải nộp hay được hoàn, nộp tờ khai cho cơ quan thuế từ phần mềm… để kế toán viên có thể dễ dàng và thuận tiện hơn trong công tác kế toán liên quan đến thuế.

Anh/chị kế toán doanh nghiệp quan tâm sử dụng phần mềm kế toán online MISA AMIS hãy nhanh tay đăng ký nhận và trải nghiệm demo cùng tư vấn chi tiết tại đây.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/