Open Banking là gì? Trong bối cảnh chuyển đổi số mạnh mẽ, Open Banking không chỉ là một xu hướng mới mà còn là một bước tiến quan trọng trong lĩnh vực tài chính – ngân hàng. Với khả năng chia sẻ dữ liệu tài chính an toàn và minh bạch, Open Banking đang mở ra cơ hội lớn cho doanh nghiệp, đặc biệt là trong việc quản lý tài chính và kế toán hiệu quả. Vậy Open Banking mang lại lợi ích gì và doanh nghiệp cần làm gì để tận dụng tối đa mô hình này? Hãy cùng MISA AMIS khám phá chi tiết trong bài viết dưới đây.

1. Open Banking là gì?

1.1 Ngân hàng mở là gì?

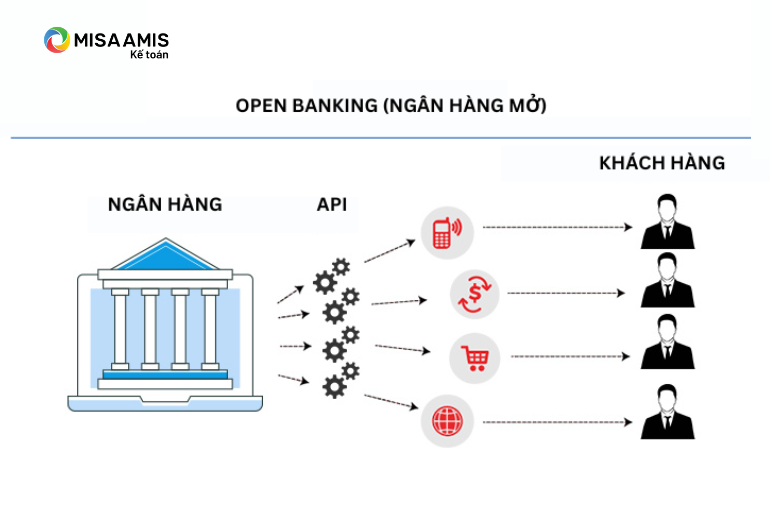

Open Banking (ngân hàng mở) là hình thức mà ngân hàng cho phép chia sẻ dữ liệu tài chính với các nhà cung cấp hoặc bên dịch vụ thứ ba thông qua việc sử dụng giao diện lập trình ứng dụng (API) dựa trên sự đồng ý của doanh nghiệp về điều khoản dịch vụ tài chính trực tuyến.

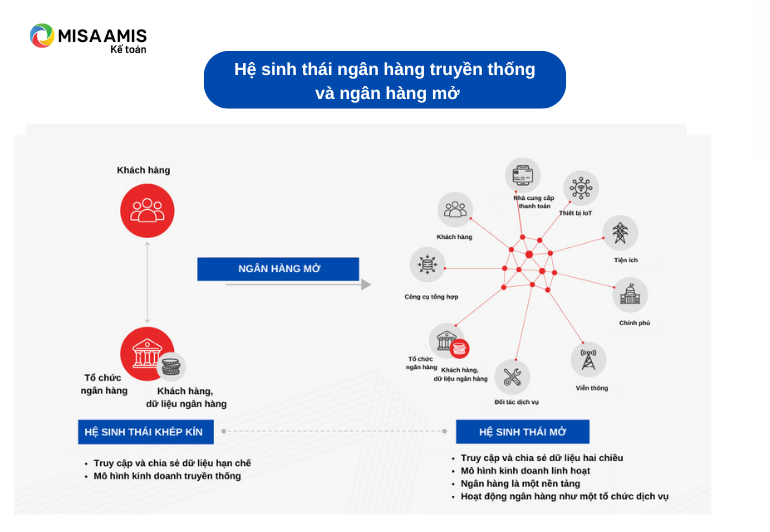

Theo phương thức truyền thống, các ngân hàng thường lưu giữ dữ liệu tài chính của khách hàng trong hệ thống khép kín. Tuy nhiên, với Open Banking sẽ cho phép chia sẻ thông tin tài chính của mình một cách an toàn với các tổ chức được ủy quyền khác như: các công ty công nghệ tài chính (fintech), nhà cung cấp thanh toán, tổ chức cho vay và ngân hàng khác.

Open Banking sử dụng công nghệ API mã nguồn mở (Application Programming Interface – giao diện lập trình ứng dụng) để phát triển. Công nghệ này cho phép bên thứ ba truy cập các dữ liệu dưới sự đồng ý của chủ sở hữu dữ liệu và đảm bảo tuân thủ đầy đủ các quy định pháp luật.

API trong Open Banking được thiết kế để kết nối các tài khoản của khách hàng và cung cấp truy cập, truy xuất, so sánh các giao dịch giữa tổ chức tài chính và khách hàng để đảm bảo tính xác thực thông qua giao diện lập trình ứng dụng.

Đọc thêm:Hạch toán lãi tiền gửi ngân hàng không kỳ hạn và có kỳ hạn

1.2 Đặc điểm & Ý nghĩa của Open Banking

- Đối với ngân hàng: Open Banking giúp ngân hàng cải thiện trải nghiệm khách hàng thông qua việc cung cấp các API mở. Điều này cho phép ngân hàng tích hợp sâu hơn với hệ thống của doanh nghiệp, cho phép doanh nghiệp gửi dữ liệu trực tiếp tới ngân hàng mà không cần đăng nhập vào hệ thống Internet Banking/eBank. Hệ thống vẫn đảm bảo tính an toàn và bảo mật, đồng thời mở ra cơ hội cho ngân hàng xây dựng hệ sinh thái tài chính đa dạng và linh hoạt hơn.

- Đối với người dùng: Với Open Banking, người dùng có thể dễ dàng thực hiện các nghiệp vụ tài chính như truy vấn thông tin tài khoản, chuyển tiền đến nhiều người nhận khác nhau, hay sử dụng ví điện tử dành cho doanh nghiệp một cách thuận tiện ngay trên hệ thống quản lý nội bộ của mình. Điều này giảm thiểu sự phụ thuộc vào việc liên hệ trực tiếp với ngân hàng, đồng thời mang lại trải nghiệm liền mạch và tiết kiệm thời gian.

- Đối với bên thứ ba: Open Banking thúc đẩy sự phát triển của các bên thứ ba, chẳng hạn như các công ty fintech, bằng cách tạo ra môi trường chia sẻ dữ liệu an toàn và minh bạch. Nhờ đó, các bên thứ ba có thể phát triển các dịch vụ tài chính linh hoạt và sáng tạo hơn, từ đó đáp ứng nhu cầu đa dạng của người dùng. Ngoài ra, việc chuyển đổi từ giải pháp tài chính end-to-end sang mô hình ngân hàng dưới dạng dịch vụ (Banking as a Service) tạo điều kiện cho các bên thứ ba tích hợp và phát triển những sản phẩm đáp ứng chiến lược lấy người dùng làm trung tâm.

Tại sao Open Banking được coi là xu hướng trong thời đại số hóa?

Thuật ngữ Open Banking (Ngân hàng mở) được đưa ra lần đầu trong Chỉ thị Dịch vụ Thanh toán Sửa đổi (Revised Payment Services Directive – PSD2) của Liên minh Châu Âu vào năm 2015. Theo đó, Open Banking cho phép các nhà cung cấp dịch vụ thanh toán bên thứ ba có quyền truy cập vào thông tin dữ liệu ngân hàng của các cá nhân, đơn vị thông qua các giao diện Chương trình Ứng dụng Mở (Open Application Programming Interface – Open API) được bảo mật.

API mở quyền truy cập, tuy nhiên, việc sử dụng API mở không có nghĩa là bất kỳ ai cũng có thể truy cập vào hệ thống một cách tự do mà luôn luôn được kiểm soát bằng các biện pháp an ninh và kiểm soát từ các tổ chức cung cấp.

Ngân hàng mở được các chuyên gia nhận định sẽ trở thành xu hướng bởi hình thức này mang lại nhiều ưu điểm vượt trội cho người dùng và ngân hàng. Cụ thể, đối với các doanh nghiệp sử dụng hình thức Ngân hàng mở sẽ được hưởng nhiều lợi ích như:

- Nâng cao trải nghiệm sử dụng: Doanh nghiệp có thể quản lý và giám sát các tài khoản ngân hàng, cho phép doanh nghiệp chia sẻ dữ liệu tài chính của mình với các công ty tài chính khác một cách an toàn.

- Tiết kiệm chi phí: Khi sử dụng ngân hàng mở, doanh nghiệp sẽ tiết kiếm được các chi phí giao dịch cũng như các bước thanh toán trung gian hoặc có thể thực hiện ủy quyền cho bên cung cấp dịch vụ thứ ba truy cập và thanh toán từ tài khoản ngân hàng của mình.

- Quản lý tài khoản dễ dàng: Open banking giúp doanh nghiệp quản lý tài khoản dễ dàng từ một ứng dụng duy nhất, tập hợp đầy đủ các thông tin và dữ liệu các giao dịch của tất cả các tài khoản hiện có.

2. Các dịch vụ của Open Banking

Open Banking được phát triển nhằm xây dựng các dịch vụ ngân hàng mới, hỗ trợ các doanh nghiệp nhỏ tối ưu chi phí và mang lại nhiều dịch vụ tài chính tốt hơn. Các dịch vụ ngân hàng mở điển hình cho doanh nghiệp như:

- Chia sẻ dữ liệu tài chính: Cho phép doanh nghiệp chia sẻ thông tin tài chính của mình với các bên thứ ba thông qua giao diện API mở.

- Thanh toán qua các ứng dụng bên thứ ba: Cung cấp khả năng thanh toán trực tiếp từ các ứng dụng hoặc dịch vụ bên thứ ba mà không cần phải chuyển tiền qua tài khoản ngân hàng truyền thống.

- Tư vấn tài chính: Sử dụng dữ liệu tài chính của doanh nghiệp để cung cấp các dịch vụ tư vấn tài chính và đầu tư.

- Quản lý tài sản: Cung cấp các dịch vụ quản lý tài sản thông qua việc tích hợp dữ liệu từ các tài khoản đầu tư và tài sản khác nhau.

3. Lợi ích của ngân hàng mở

3.1. Tối ưu hóa quy trình kế toán thông qua việc tự động cập nhật dữ liệu tài chính

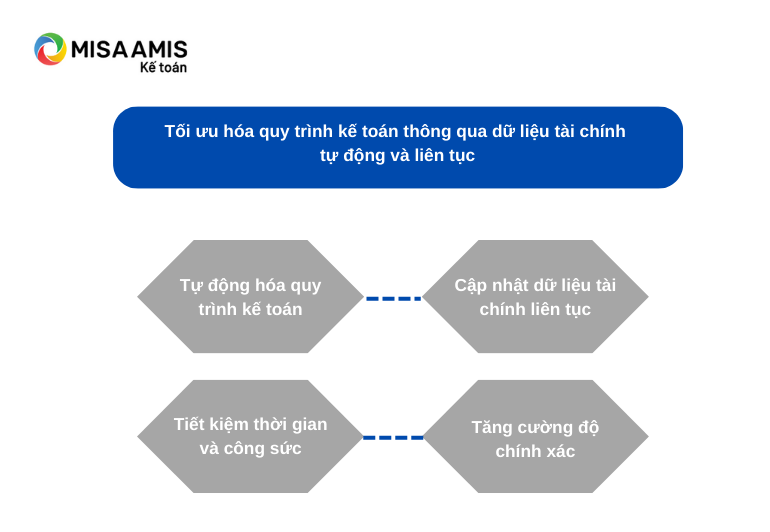

Open Banking mang lại nhiều lợi ích cho doanh nghiệp, tối ưu hóa quy trình kế toán thông qua việc tự động cập nhật dữ liệu tài chính. Bằng cách kết nối với các ngân hàng và tổ chức tài chính khác qua giao diện API, doanh nghiệp có thể truy cập vào thông tin tài chính một cách nhanh chóng và chính xác. Điều này giúp kế toán tiết kiệm thời gian và công sức trong việc thu thập, xử lý và phân tích dữ liệu, từ đó tối ưu hóa quy trình kế toán trong doanh nghiệp.

- Tự động hóa quy trình kế toán;

- Tích hợp dữ liệu tài chính tự động từ các ngân hàng và tổ chức tài chính khác thông qua giao diện API;

- Loại bỏ hoặc giảm thiểu công việc thủ công và lặp lại trong việc thu thập dữ liệu tài chính;

- Cập nhật dữ liệu tài chính liên tục;

- Truy cập thông tin tài chính của doanh nghiệp một cách nhanh chóng và liên tục;

- Đảm bảo dữ liệu kế toán luôn được cập nhật và phản ánh đúng tình hình tài chính hiện tại của doanh nghiệp;

- Tiết kiệm thời gian và công sức;

- Giảm thiểu thời gian và công sức cho việc thu thập, xử lý và phân tích dữ liệu tài chính;

- Tự động hóa các quy trình kế toán để tăng cường hiệu suất làm việc của nhóm kế toán;

- Tăng cường độ chính xác;

- Giảm thiểu các sai sót trong quá trình thu thập và xử lý dữ liệu tài chính.

3.2 Cung cấp thông tin tài chính chi tiết và tức thì

Open Banking hỗ trợ tự động hóa việc thu thập và xử lý dữ liệu tài chính từ nhiều nguồn khác nhau như: ngân hàng, tổ chức tài chính và hệ thống nội bộ của doanh nghiệp, giúp người làm kế toán nắm được các thông tin tài chính của doanh nghiệp chi tiết và tức thì.

Ngoài ra, các báo cáo về tình hình tài chính cũng được liên tục cập nhật hàng ngày, hàng tuần hoặc hàng tháng. Từ đó, kế toán cung cấp kịp thời cho lãnh đạo để phân tích dữ liệu, đánh giá và dự đoán xu hướng tài chính nhằm đưa ra các quyết định kinh doanh đúng đắn và hiệu quả theo từng thời điểm.

3.3 Tăng cường khả năng phân tích và dự báo tài chính của doanh nghiệp

Bằng cách sử dụng các công nghệ và công cụ quản lý tài chính hiện đại, doanh nghiệp có thể tự động hóa quy trình xây dựng báo cáo tài chính một cách hiệu quả. Điều này giúp kế toán tiết kiệm thời gian và công sức trong việc xử lý số liệu, đồng thời cung cấp các thông tin tài chính chi tiết và chính xác. Qua đó, kế toán có thể phân tích và đánh giá tình hình tài chính của doanh nghiệp một cách tổng quan và hiệu quả hơn, đồng thời đưa ra các báo cáo và phân tích báo cáo nhanh chóng, chính xác.

Như vậy, Open Banking mang lại nhiều lợi ích cho công tác quản lý tài chính – kế toán doanh nghiệp nhỏ nhằm tối ưu hóa quy trình kế toán, cung cấp thông tin tài chính tức thì và tăng cường khả năng phân tích và dự báo tài chính.

4. Ứng dụng của ngân hàng mở

Các công cụ và dịch vụ tài chính ngày nay đã sử dụng hình thức ngân hàng mở để cung cấp thông tin tài chính cho doanh nghiệp một cách hiệu quả và tiện lợi. Bằng việc kết nối với các ngân hàng và tổ chức tài chính khác thông qua giao diện API mở, các công cụ này có thể truy cập vào dữ liệu tài chính của doanh nghiệp một cách tự động và liên tục. Điều này cho phép họ cung cấp các dịch vụ như:

- Theo dõi tài khoản ngân hàng: Cung cấp thông tin về số dư, giao dịch và hoạt động tài chính của doanh nghiệp từ các tài khoản ngân hàng khác nhau trong một nền tảng duy nhất.

- Quản lý thanh toán: Cho phép doanh nghiệp thực hiện các giao dịch thanh toán từ nhiều tài khoản ngân hàng khác nhau một cách thuận tiện và an toàn.

- Phân tích tài chính: Tạo ra các báo cáo và phân tích chi tiết về tình hình tài chính của doanh nghiệp dựa trên dữ liệu từ các nguồn khác nhau, giúp hỗ trợ quyết định kinh doanh.

- Vay và cho vay: Kết nối các bên vay và cho vay thông qua giao diện API mở để tạo ra các dịch vụ vay vốn nhanh chóng và linh hoạt.

Đọc thêm: Vay vốn ngân hàng – Bí quyết vay vốn thành công cho doanh nghiệp

Nhờ vào sự phát triển của Open Banking, các công cụ và dịch vụ tài chính này mang lại lợi ích lớn cho doanh nghiệp bằng cách cung cấp thông tin tài chính chi tiết và tức thì từ nhiều nguồn khác nhau, giúp tối ưu hóa quản lý tài chính và đưa ra các quyết định kinh doanh hiệu quả.

Nền tảng kết nối vay vốn doanh nghiệp MISA Lending được ra đời và phát triển nhằm giúp các doanh nghiệp vừa và nhỏ (SMEs) tiếp cận nguồn vốn một cách dễ dàng hơn thông qua việc liên kết với các đối tác tài chính hàng đầu tại Việt Nam. Khi doanh nghiệp có nhu cầu vay vốn, MISA Lending sẽ thực hiện tổng hợp dữ liệu từ nhiều nguồn khác nhau với sự đồng ý của đơn vị, sau đó áp dụng các thuật toán để tính toán chính xác và đưa ra các gợi ý về khoản vay phù hợp từ mạng lưới đối tác tài chính của mình.

MISA Lending cũng thu thập và chuẩn hóa dữ liệu để tạo ra một hồ sơ đầy đủ của từng doanh nghiệp SMEs, bao gồm các báo cáo tài chính, bảng cân đối kế toán… đáp ứng các tiêu chuẩn của ngân hàng. Đặc biệt, tất cả thông tin này được cung cấp qua các giao diện lập trình ứng dụng (APIs), đảm bảo tính an toàn và bảo mật cho các doanh nghiệp.

Quy trình vay vốn trên MISA Lending chỉ mất 5 phút để hoàn tất và hoàn toàn được số hóa. Doanh nghiệp có thể nhận kết quả hồ sơ vay vốn chỉ trong vòng 1 ngày mà không cần tài sản đảm bảo. MISA Lending được đánh giá mang lại nhiều lợi ích thiết thực cho cả cộng đồng doanh nghiệp SMEs và các tổ chức ngân hàng, tài chính.

Nhờ vào lượng dữ liệu lớn, các tổ chức tài chính có thể đưa ra các quyết định thẩm định nhanh chóng và chính xác hơn. Đối với doanh nghiệp, ngoài việc giải quyết được vấn đề quan trọng về việc vay vốn không cần tài sản đảm bảo, doanh nghiệp SMEs còn tiết kiệm được đến 70% thời gian và công sức so với mô hình vay truyền thống.

Tham khảo ngay nền tảng kết nối vay vốn MISA Lending để được hỗ trợ vay vốn nhanh chóng và thuận tiện nhất bằng cách điền form dưới đây:

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/