Thưởng Tết là một trong những khoản đãi ngộ quan trọng dành cho người lao động, đặc biệt trong dịp cuối năm. Tuy nhiên, để đảm bảo việc chi thưởng Tết 2026 được thực hiện minh bạch, hợp pháp và tối ưu hóa nghĩa vụ thuế, kế toán doanh nghiệp cần nắm rõ các quy định pháp luật hiện hành. Bài viết này sẽ cung cấp những lưu ý quan trọng về quy định, chứng từ cần thiết, cách hạch toán và các vấn đề liên quan đến chi phí thưởng Tết mà kế toán không thể bỏ qua.

1. Quy định pháp luật về thưởng Tết

1.1 Quy định pháp luật hiện hành về thưởng

Thưởng là một trong những quyền lợi quan trọng dành cho người lao động (NLĐ) tại Việt Nam, được pháp luật quy định rõ ràng để đảm bảo tính minh bạch và công bằng.

Các quy định pháp luật của Việt Nam hiện nay không quy định thưởng hay thưởng Tết cho người lao động là bắt buộc, tuy nhiên doanh nghiệp cần phải nắm vững những hướng dẫn quan trọng của pháp luật sau đây:

Điều 104 của Bộ Luật lao động số 45/2019/QH14 (gọi tắt là “Luật lao động năm 2019”) quy định như sau:

Bên cạnh đó, Nghị định 73/2024/NĐ-CP bổ sung quy định chi tiết về chế độ thưởng cho cán bộ, công chức và viên chức. Theo đó, việc thưởng có thể được thực hiện định kỳ hoặc đột xuất, dựa trên mức độ hoàn thành nhiệm vụ và thành tích công tác. Người đứng đầu các cơ quan, đơn vị chịu trách nhiệm xây dựng quy chế thưởng phù hợp với các tiêu chí rõ ràng, đảm bảo tính minh bạch và công khai.

Như vậy, căn cứ vào quy định của Luật lao động năm 2019, doanh nghiệp lưu ý một số điểm chính sau đây:

- Pháp luật Việt Nam hiện nay không đưa ra quy định cụ thể về “thưởng Tết” mà chỉ quy định chung về “thưởng” và “quy chế thưởng”.

- Doanh nghiệp căn cứ vào kết quả sản xuất, kinh doanh, mức độ hoàn thành công việc của người lao động để thưởng Tết, tuy nhiên đây không phải là khoản bắt buộc theo pháp luật.

- Thưởng có thể bằng tiền, tài sản hoặc bằng các hình thức khác theo tình hình thực tế của doanh nghiệp.

- Doanh nghiệp phải công bố công khai Quy chế thưởng tại nơi làm việc để tất cả người lao động đều nắm rõ.

1.2 Lương tháng thứ 13 có phải là thưởng không?

Trong thực tế, khái niệm lương tháng thứ 13 hay thưởng tháng thứ 13 thường gây nhiều băn khoăn cho doanh nghiệp và người lao động. Theo Bộ luật Lao động 2019, không có quy định bắt buộc về lương tháng thứ 13. Điều này đồng nghĩa, việc chi trả khoản này phụ thuộc hoàn toàn vào thỏa thuận giữa doanh nghiệp và người lao động, hoặc chính sách nội bộ của doanh nghiệp:

- Nếu doanh nghiệp đưa khoản này vào hợp đồng lao động, nội quy lao động hoặc quy chế tài chính, lương tháng thứ 13 được xem là quyền lợi bắt buộc mà NLĐ được hưởng, không phụ thuộc vào kết quả kinh doanh hay mức độ hoàn thành công việc.

- Ngược lại, nếu lương tháng thứ 13 không được quy định rõ ràng trong các thỏa thuận, đây có thể được xem như một khoản thưởng tự nguyện của doanh nghiệp, phụ thuộc vào chính sách nội bộ và tình hình kinh doanh. Doanh nghiệp có quyền quyết định việc trả hoặc không trả lương tháng thứ 13, miễn là đảm bảo sự minh bạch và nhất quán trong thông báo với NLĐ.

Như vậy, pháp luật không quy định cụ thể lương tháng thứ 13 là một khoản thưởng. Doanh nghiệp có thể gọi đây là lương hoặc thưởng tháng thứ 13 tùy theo cách sử dụng trong nội bộ. Tuy nhiên, bản chất pháp lý của khoản này phụ thuộc vào các cam kết giữa doanh nghiệp và người lao động.

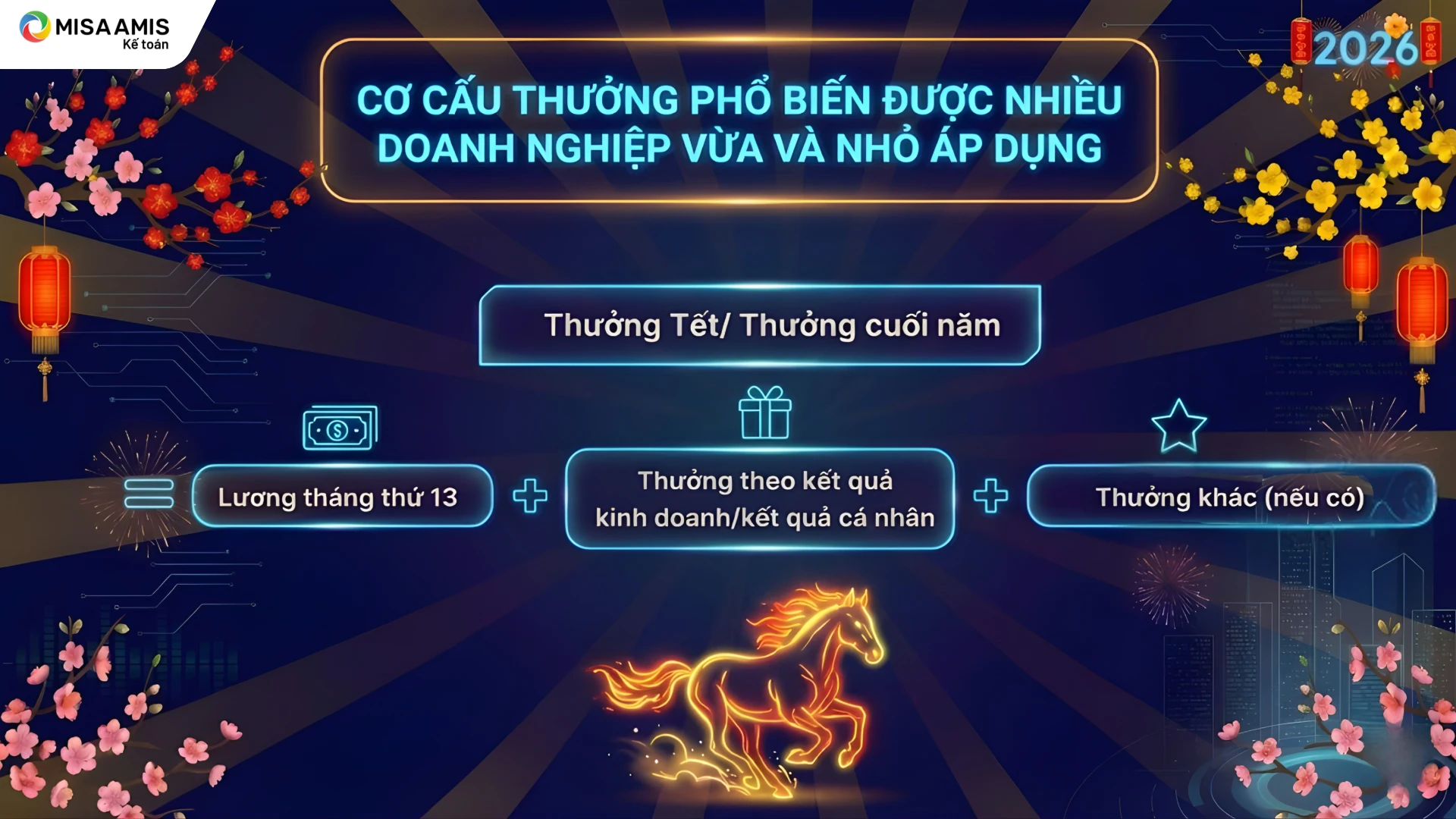

1.3 Cơ cấu thưởng phổ biến được nhiều doanh nghiệp vừa và nhỏ áp dụng

Doanh nghiệp có thể tham khảo cơ cấu thưởng cơ bản và phổ biến được một số doanh nghiệp vừa và nhỏ áp dụng như sau:

-

Cơ cấu thưởng phổ biến được nhiều doanh nghiệp vừa và nhỏ áp dụng

| Thưởng Tết/ Thưởng cuối năm = Lương tháng thứ 13 + Thưởng theo kết quả kinh doanh/kết quả cá nhân + Thưởng khác (nếu có) |

- Quy chế thưởng, cơ cấu thưởng hay cách thức tính thưởng phải căn cứ vào tình hình thực tế kinh doanh của doanh nghiệp, phụ thuộc vào vị trí công việc của người lao động và có giá trị trong động viên, tạo động lực gắn bó của người lao động với doanh nghiệp.

- Doanh nghiệp lưu ý rằng dù áp dụng theo bất kỳ cơ cấu, mô hình hay công thức thưởng nào thì vẫn phải tuân thủ quy định pháp luật rằng:

Quy chế thưởng do người sử dụng lao động quyết định và công bố công khai tại nơi làm việc sau khi tham khảo ý kiến của tổ chức đại diện người lao động tại cơ sở đối với nơi có tổ chức đại diện người lao động tại cơ sở.

2. Lưu ý để chi phí thưởng Tết là chi phí được trừ của doanh nghiệp

2.1. Quy định của pháp luật về thuế Thu nhập doanh nghiệp

2.1.1 Quy định của pháp luật về thuế

Ngoài việc tuân thủ các quy định chung của Luật lao động năm 2019 về thưởng như đã đề cập trong mục 1 nêu trên, để chi phí thưởng tết cho người lao động là chi phí được trừ khi tính thuế Thu nhập doanh nghiệp (gọi tắt là “thuế TNDN), doanh nghiệp phải nắm rõ các quy định pháp luật về thuế như sau:

Theo điểm a và b, khoản 8 Điều 10 của Nghị định 320/2025/NĐ-CP, quy định về chi phí không được trừ liên quan đến tiền thưởng như sau:

- Chi tiền lương, tiền công và các khoản phải trả khác cho người lao động doanh nghiệp đã hạch toán vào chi phí sản xuất kinh doanh trong kỳ nhưng thực tế không chi trả hoặc không có chứng từ thanh toán theo quy định của pháp luật;

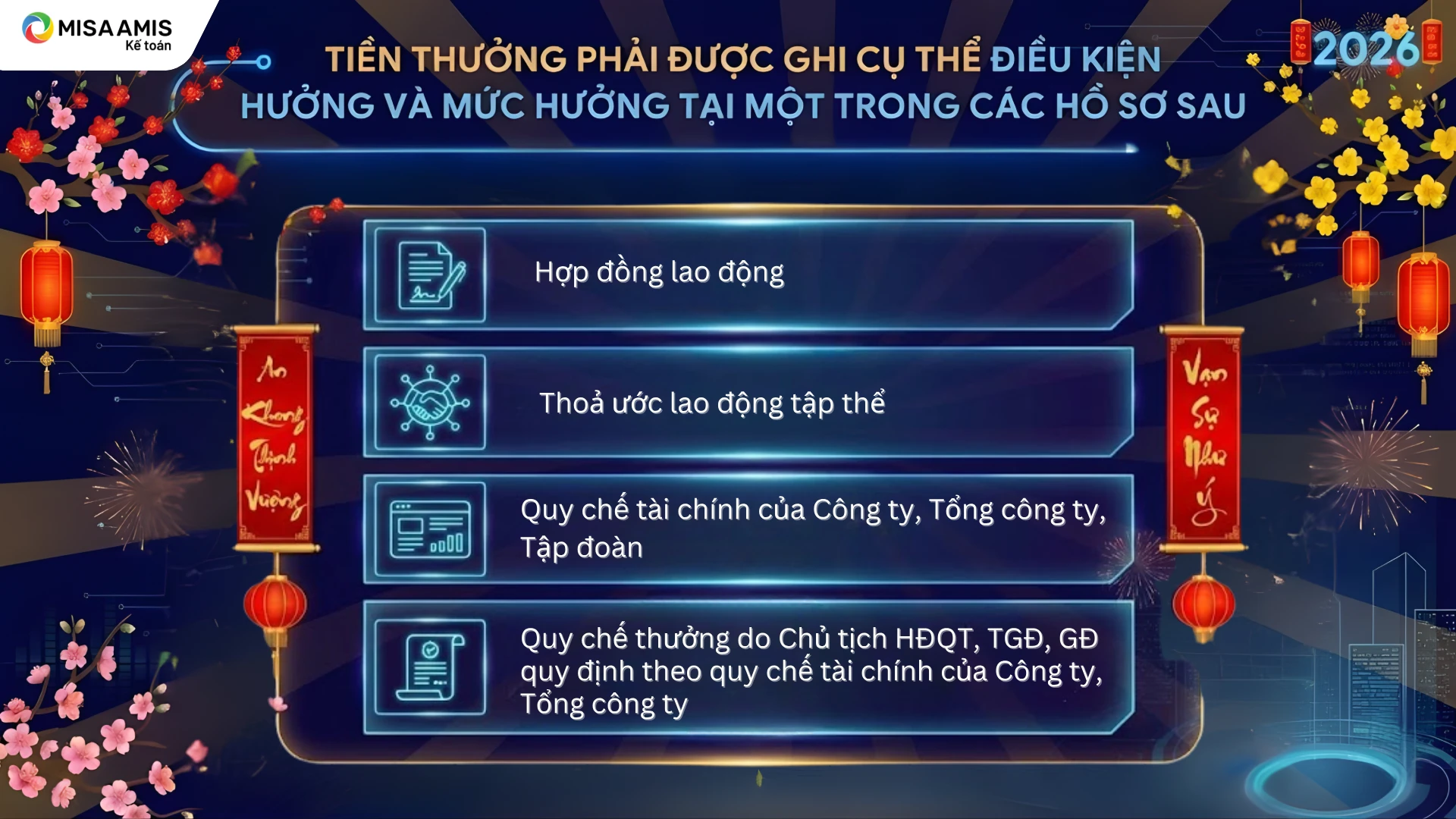

- Các khoản tiền lương, tiền công, tiền thưởng cho người lao động không được ghi cụ thể điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ sau: Hợp đồng lao động hoặc văn bản của doanh nghiệp nước ngoài cử người sang làm việc tại Việt Nam (đối với trường hợp người nước ngoài được điều chuyển hoặc di chuyển trong nội bộ Tập đoàn, giữa công ty mẹ với công ty con); Thoả ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty, Tập đoàn.

-

Tiền thưởng phải được ghi cụ thể điều kiện hưởng và mức hưởng tại một trong các hồ sơ

2.2.2 Điều kiện để chi phí thưởng Tết là chi phí được trừ khi tính thuế TNDN

Để chi phí thưởng Tết là chi phí được trừ khi tính thuế TNDN, doanh nghiệp phải đảm bảo được 2 điều kiện chính sau đây:

- Các khoản thưởng bằng tiền phải đã thực chi trả đến người lao động, được chứng minh bằng hồ sơ và các chứng từ thanh toán như phiếu chi, ủy nhiệm chi…

- Các khoản tiền thưởng phải được ghi cụ thể điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ sau: Hợp đồng lao động; Thoả ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty.

Lưu ý: Các khoản thưởng bằng hiện vật (quà, vật phẩm…) phải có bộ chứng từ mua hàng (hợp đồng, đơn đặt hàng, hóa đơn, phiếu nhập kho…) và danh sách người lao động được hưởng rõ ràng và đầy đủ.

Trường hợp chi phí thưởng Tết không đáp ứng được các điều kiện của pháp luật về thuế, doanh nghiệp nên chủ động tập hợp và loại ra khỏi chi phí được trừ khi tính thuế TNDN để hạn chế rủi ro về các khoản phạt thuế.

Kết luận: Các văn bản liên quan đến cơ chế thưởng như Quy chế thưởng, Quy chế lương, Quy chế tài chính… là căn cứ quan trọng và bắt buộc phải có để xem xét một khoản thưởng có phải là chi phí được trừ của doanh nghiệp hay không.

2.2. Hạch toán kế toán với tiền thưởng Tết

2.2.1 Căn cứ pháp luật kế toán

Việc hạch toán chi phí tiền thưởng, kế toán cần căn cứ vào các hướng dẫn của Chế độ kế toán doanh nghiệp hiện hành (Thông tư 99/2025/TT-BTC, Thông tư số 200/2014/TT-BTC và Thông tư số 133/2016/TT-BTC).

2.2.2 Hướng dẫn hạch toán kế toán

Khoản tiền thưởng cho Tết 2026, tức là thưởng của năm 2025, kế toán hạch toán vào chi phí của năm 2025 như sau:

– Bước 1: Căn cứ vào bảng tính thưởng, quyết định thưởng và các văn bản khác, kế toán hạch toán toán số thưởng phải trả đến người lao động như sau:

+ Hạch toán chi phí tiền thưởng theo Thông tư 99/2025/TT-BTC và Thông tư số 200/2014/TT-BTC

Nợ TK 642, TK 641, TK 622… (Tài khoản chi phí tương ứng với bộ phận làm việc của nhân viên)

Có TK 334

+ Hạch toán chi phí tiền thưởng theo Thông tư số 133/2016/TT-BTC

Nợ TK 6421, TK 6422, TK 154… (Tài khoản chi phí tương ứng với bộ phận làm việc của nhân viên)

Có TK 334

– Bước 2: Tính toán thuế thu nhập cá nhân (nếu có)

Trường hợp các trường hợp phát sinh thuế thu nhập cá nhân từ thưởng Tết, kế toán cần tính toán và khấu trừ theo đúng quy định của pháp luật thuế, đồng thời hạch toán kế toán như sau:

Nợ TK 334

Có TK 3335 (Thuế thu nhập cá nhân)

– Bước 3: Tại thời điểm chi trả thưởng, thông thường là đầu năm 2026 hoặc dịp Tết nguyên đán năm 2026, kế toán hạch toán như sau:

Nợ TK 334

Có TK 111, TK 112…

3. Lưu ý về tính thuế Thu nhập cá nhân với thưởng Tết

Ngoài việc nắm rõ quy định pháp luật gồm Bộ Luật lao động 2019, các văn bản hướng dẫn về thuế TNDN, doanh nghiệp cần lưu ý đến các quy định pháp luật về thuế Thu nhập cá nhân (gọi tắt là “thuế TNCN”) với thưởng, thưởng Tết.

3.1 Căn cứ pháp luật về thuế TNCN

- Tiền thưởng là một khoản phải tính thu nhập chịu thuế TNCN theo điểm e, khoản 2, điều 2 của Thông tư số 111/2013/TT-BTC. Do vậy bất kỳ khoản thưởng nào, bao gồm cả thưởng Tết đều là khoản thu nhập chịu thuế và phải tính thuế TNCN, trừ một số trường hợp đặc biệt, mời bạn đọc tham khảo chi tiết tại điểm e, khoản 2, điều 2 của Thông tư số 111/2013/TT-BTC.

- Doanh nghiệp cần lưu ý rằng đúng theo quy định nêu trên thì các khoản thưởng bằng tiền hoặc không bằng tiền dưới mọi hình thức, kể cả thưởng bằng chứng khoán thuộc trường hợp phải chịu thuế TNCN.

3.2 Thời điểm tính thuế TNCN với thưởng Tết

Thưởng Tết, hay bất kỳ khoản thưởng, lương nào của người lao động thì thời điểm doanh nghiệp thực hiện tính thuế TNCN là thời điểm doanh nghiệp thực hiện chi trả tiền đến người lao động. Doanh nghiệp không nhầm lẫn thời điểm tính thuế TNCN là thời điểm hạch toán chi phí kế toán.

Để hiểu rõ thêm về các quy định trong bài viết, mời bạn đọc xem xét ví dụ minh họa sau đây:

Ví dụ minh họa:

Căn cứ vào tình hình kinh doanh năm 2025, ngày 29/12/2025, Công ty TNHH ABC, thực hiện tính toán chi phí thưởng cho Tết năm 2026, dựa trên Quy chế thưởng của Công ty và doanh số thực tế của bộ phận bán hàng, số thưởng cụ thể là 512.000.000 đồng.

- Ngày 10/01/2026 thực hiện chi trả bằng tiền gửi ngân hàng tới toàn bộ nhân viên bán hàng theo Quyết định chi thưởng của Công ty.

- Công ty ABC đã xây dựng đầy đủ bộ Quy chế thưởng và thưởng Tết cho người lao động, công ty đã có đầy đủ căn cứ xác định mức thưởng trong các văn bản công khai và tài liệu thực chi trả tiền đến người lao động.

- Giả sử tiền thuế TNCN liên quan đến khoản thưởng này sau khi tính toán theo đúng quy định của pháp luật về thuế, số tiền thuế TNCN phải nộp của tất cả nhân viên bộ phận bán hàng là: 34.364.857 đồng.

Do vậy, kế toán công ty ABC thực hiện như sau:

- Ngày 29/12/2025, kế toán tiền lương thực hiện hạch toán chi phí thưởng như sau:

Nợ TK 641: 512.000.000 đồng

Có TK 334: 512.000.000 đồng

(Chi tiết: Phải trả cho từng người lao động của bộ phận bán hàng của công ty)

- Ngày 10/01/2026, kế toán tiền thực hiện chi trả tới nhân viên bằng chuyển khoản và hạch toán như sau:

- Hạch toán thuế TNCN phải nộp liên quan đến thưởng Tết

Nợ TK 334: 34.364.857 đồng

Có TK 3335: 34.364.857 đồng

- Hạch toán số tiền thưởng Tết còn lại trả tới người lao động

Nợ TK 334: 477.635.143 đồng

Có TK 112: 477.635.143 đồng

Như vậy thời điểm hạch toán khoản chi phí: 512.000.000 đồng là tháng 12/2025 (đây là chi phí kế toán của năm 2025).

Thời điểm thực tế chi trả tiền thưởng là ngày 10/01/2026, nếu Công ty ABC kê khai thuế theo tháng thì khoản thưởng 512.000.000 đồng nêu trên sẽ được tính toán thuế TNCN và tiền thuế tương ứng là: 34.364.857 đồng, phải được kê khai trong tờ khai tháng 01/2026 của Công ty ABC.

Nếu công ty kê khai thuế TNCN theo quý thì khoản thu nhập (thưởng Tết) và tiền thuế TNCN tương ứng: 34.364.857 đồng, phải được kê khai trong tờ khai thuế quý 1/2026.

Lưu ý thuế TNDN: Công ty ABC đã có Quy chế thưởng rõ ràng, tài liệu thanh toán đầy đủ nên khoản chi phí 512.000.000 đồng là chi phí được trừ của Công ty khi tính thuế TNDN năm 2025.

4. Các vấn đề khác

Bên cạnh lương tháng 13, nhiều doanh nghiệp còn thực hiện chi trả các khoản thưởng dịp lễ, Tết như Tết Dương lịch, ngày 30/4 – 01/5, Quốc khánh 02/9 hoặc các sự kiện đặc biệt khác. Khi triển khai các khoản thưởng này, doanh nghiệp cần lưu ý một số nội dung quan trọng sau:

Điều kiện hưởng và mức chi thưởng:

Các khoản thưởng phải được quy định cụ thể, rõ ràng về điều kiện hưởng và mức chi trả tại một trong các hồ sơ nội bộ sau:

- Hợp đồng lao động hoặc Thỏa ước lao động tập thể

- Quy chế tài chính của công ty, tổng công ty hoặc tập đoàn

- Quy chế thưởng do người đại diện theo pháp luật của doanh nghiệp ban hành

Việc thiếu căn cứ quy định rõ ràng có thể dẫn đến rủi ro khi hạch toán chi phí và quyết toán thuế.

Chứng từ chi trả khoản thưởng:

Khoản thưởng chỉ được ghi nhận là chi phí được trừ khi tính thuế thu nhập doanh nghiệp (TNDN) nếu thực tế đã chi trả và có đầy đủ chứng từ hợp lệ, bao gồm:

- Phiếu chi có chữ ký nhận của người lao động; hoặc

- Ủy nhiệm chi/chứng từ chuyển khoản qua tài khoản ngân hàng của nhân viên.

Trường hợp doanh nghiệp chỉ hạch toán trên sổ sách nhưng không thực chi, khoản thưởng sẽ không đủ điều kiện tính vào chi phí được trừ.

Thưởng Tết không được xem là khoản chi phúc lợi

Theo Khoản 4 Điều 3 Thông tư 25/2018/TT-BTC, các khoản chi có tính chất phúc lợi cho người lao động (như hiếu hỷ, nghỉ mát, hỗ trợ học tập, bảo hiểm tai nạn, hỗ trợ đi lại dịp lễ Tết…) bị khống chế tối đa không quá 01 tháng lương bình quân thực tế trong năm tính thuế.

Tuy nhiên, thưởng Tết và các khoản thưởng theo kết quả công việc không thuộc nhóm chi phí phúc lợi nêu trên, do đó không bị áp dụng mức khống chế 01 tháng lương bình quân khi xác định chi phí được trừ cho mục đích tính thuế TNDN.

Như vậy, doanh nghiệp cần phải nắm rõ các quy định của pháp luật hiện hành về thưởng Tết, cũng như các nghĩa vụ về thuế với khoản tiền cho người lao động này. Quy chế thưởng cũng là một tài liệu hết sức quan trọng mà doanh nghiệp cần xây dựng và công bố công khai tại nơi làm việc.

Kết luận

MISA AMIS mong rằng những kinh nghiệm chia sẻ từ bài viết sẽ giúp bạn đọc hiểu rõ hơn về thưởng Tết năm 2026, Ngoài ra với sự hỗ trợ của phần mềm kế toán như phần mềm kế toán online MISA AMIS với nhiều tính năng tiện ích sẽ rút ngắn thời gian thực hiện các công việc thủ công, dành thời gian nhiều hơn cho các hoạt động quan trọng. Anh/Chị kế toán doanh nghiệp hãy đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT99, TT 200 & TT133, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn!

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/