Báo cáo thuế và quyết toán thuế của doanh nghiệp là những hồ sơ quan trọng đối với tất cả các doanh nghiệp. Thực tế thường xảy ra sự sai lệch về số liệu giữa báo cáo quyết toán thuế với báo cáo tài chính do những sai sót chủ quan hoặc khách quan như do con người, thời gian hoặc các sự kiện ảnh hưởng đến quá trình lập các báo cáo này. Các số liệu trên báo cáo thuế và hồ sơ quyết toán thuế bị chênh lệch sẽ dẫn đến những sai sót chủ yếu về 3 sắc thuế chính gồm: thuế giá trị gia tăng, thuế thu nhập doanh nghiệp và thuế thu nhập cá nhân. Hãy cùng MISA AMIS điểm qua một số rủi ro về thuế khi đối chiếu giữa hồ sơ khai thuế, quyết toán thuế của doanh nghiệp với Báo cáo tài chính trong bài viết sau đây.

1. Một số rủi ro sai sót về thuế Giá trị gia tăng (GTGT)

1.1 Sai sót thường gặp khi kê khai thuế GTGT

- Kê khai thiếu các chỉ tiêu về thuế GTGT như: thiếu chỉ tiêu số [22]-Thuế GTGT còn được khấu trừ kỳ trước chuyển sang; thiếu chỉ tiêu Điều chỉnh tăng, giảm thuế GTGT còn được khấu trừ của các kỳ trước [37]-Điều chỉnh giảm; [38]-Điều chỉnh tăng nếu trong kỳ doanh nghiệp có phát sinh kê khai bổ sung các kỳ trước làm tăng, giảm thuế GTGT còn được khấu trừ của các kỳ trước nhưng quên không ghi vào chỉ tiêu này.

- Kê khai hóa đơn không hợp lệ: sai MST, tên doanh nghiệp, địa chỉ, hóa đơn bị sửa, xóa,… mà các hóa đơn này chưa được điều chỉnh hợp lệ trước khi kê khai.

- Thanh toán tiền mặt cho các hóa đơn trên 20trđ mua vào do không chú ý điều kiện khấu trừ thuế GTGT khi thanh toán khi hóa đơn GTGT đầu vào từ 20 triệu đồng trở lên;

1.2 Nguyên nhân

Chênh lệch do sự khác biệt về quy định của văn bản thuế và ghi nhận của kế toán tài chính:

Theo quy định của Luật thuế GTGT ngày 03/06/2008 và Luật sửa đổi, bổ sung một số điều của Luật thuế GTGT ngày 19/06/2013, cơ sở kinh doanh nộp thuế GTGT theo phương pháp khấu trừ được khấu trừ thuế GTGT khi chứng từ kế toán đủ điều kiện kê khai khấu trừ thuế, thỏa mãn đồng thời các điều kiện:

- Sử dụng cho hoạt động sản xuất kinh doanh hàng hóa, dịch vụ chịu thuế GTGT.

- Thỏa mãn quy định về hình thức và nội dung của hóa đơn phải đầy đủ, hợp pháp.

- Đối với các hóa đơn GTGT mua vào có giá trị thanh toán từ 20 triệu đồng trở lên phải thanh toán không dùng tiền mặt.

⇒ Với các quy định chặt chẽ trên, nhiều hóa đơn của doanh nghiệp sẽ không đủ điều kiện kê khai khấu trừ.

Tuy nhiên, các hóa đơn này có thể vẫn được kế toán ghi nhận theo chế độ kế toán nhưng cần lưu ý về các chi phí không được trừ khi quyết toán thuế theo quy định của luật thuế. Chênh lệch do thời gian kê khai và thời gian ghi sổ: cùng với chênh lệch về điều kiện hóa đơn chứng từ kê khai, chênh lệch số liệu giữa sổ kế toán và tờ khai còn sự chênh lệch về thời gian ghi nhận trên sổ sách và trên hóa đơn, chứng từ.

+ Kế toán ghi nhận giao dịch hoặc sự kiện có thể căn cứ vào thời gian phát sinh trên chứng từ nhưng theo quy định của luật thuế hiện hành thì thời gian kê khai trên tờ khai có thể sau thời gian của hóa đơn, chứng từ. Ví dụ doanh nghiệp có thể kê khai bổ sung thuế GTGT đến trước khi cơ quan thuế công bố quyết định thanh kiểm tra tại trụ sở, ngoài ra nếu thanh kiểm tra rồi nếu doanh nghiệp muốn kê khai thì sẽ thực hiện theo quy định của luật khiếu nại.

⇒ Việc chênh lệch này chỉ mang tính tạm thời giữa các kỳ kê khai tháng (quý) và có thể thống nhất trong kỳ kế toán năm.

Một số nguyên nhân khác: Do kế toán doanh nghiệp hạch toán hoặc kê khai bỏ sót, trùng lặp, định khoản sai… dẫn tới chênh lệch về số thuế GTGT trên sổ sách với kê khai.

2. Một số rủi ro về về thuế Thu nhập doanh nghiệp

2.1 Những sai sót thường gặp

Liên quan tới doanh thu chịu thuế:

- Doanh thu kê khai quyết toán thuế có sự sai khác hoặc chênh lệch so với doanh thu phát sinh trên hóa đơn, chứng từ nhưng doanh nghiệp không đưa ra căn cứ ghi nhận hợp lý và cũng không nằm trong các trường hợp chênh lệch do sự sai khác về quy định của thuế và kế toán thì có thể là do kế toán đã ghi nhận chưa chính xác về số liệu doanh thu này, doanh nghiệp cần đối chiếu lại để ghi nhận cho chính xác.

- Phương pháp ghi nhận doanh thu do doanh nghiệp tự đưa ra không đúng chế độ kế toán, không đúng quy định của luật thuế.

- Kê khai doanh thu quyết toán không tương ứng với chi phí quyết toán thuế.

Liên quan tới chi phí chịu thuế:

- Tổng thể:

+ Tổng phát sinh Bên Có các tài khoản chi phí như: TK632, 641, 642 có sự chênh lệch với các chỉ tiêu tương ứng: giá vốn hàng bán, chi phí bán hàng, chi phí quản lý trên Phụ lục quyết toán thuế TNDN mẫu số 03-1A/TNDN nhưng không thuyết minh được lý do chênh lệch.

+ Trích lập, hạch toán các khoản chi phí như lãi vay, chi phí khấu hao, chi phí phúc lợi không phục vụ hoạt động SXKD, mức trích khấu hao cao hơn và nhanh hơn quy định khi không đủ điều kiện thực hiện.

- Đối với Chi phí Nguyên vật liệu:

+ Các mức tiêu hao chi phí nguyên vật liệu, giá vốn hàng bán cao hơn, có tính bất thường so với các doanh nghiệp cùng ngành nghề, điều kiện, cùng địa bàn nhưng không thuyết minh được tính hợp lý.

+ Hao hụt khi kiểm kê, chi phí nguyên vật liệu bị điều chỉnh bởi cơ quan quản lý Nhà nước có liên quan.

- Đối với chi phí nhân công:

+ Tiền lương thưởng/phụ cấp không được quy định rõ ràng trong quy chế, hồ sơ theo quy định và điều kiện hưởng và mức hưởng.

+ Khoản trích trước chi phí tiền lương vào quyết toán thuế năm nhưng quá thời hạn quy định doanh nghiệp không thực chi trả cho người lao động.

- Chi phí trả cho các bên liên quan: Thanh toán cho các khoản chi, phí dịch vụ mà bản chất không có phục vụ cho hoạt động sản xuất kinh doanh của doanh nghiệp trừ các trường hợp pháp luật cho phép hoặc thiếu các tài liệu chứng minh về tính hợp lý của các khoản chi phí này;

2.2 Nguyên nhân sai sót đối với doanh thu

Theo quy định kế toán, doanh thu được xác định tại thời điểm giao dịch phát sinh, khi chắc chắn thu được lợi ích kinh tế, hoặc được xác định theo giá trị hợp lý của các khoản được quyền nhận. Còn thời điểm xác định doanh thu theo luật thuế đối với hoạt động bán; hàng hóa, cung ứng dịch vụ là thời điểm chuyển giao quyền sở hữu hàng hóa, hoàn thành dịch vụ hoặc thời điểm lập hóa đơn bán hàng, cung cấp dịch vụ.

Ngoài ra, doanh thu để tính thu nhập chịu thuế trong một số trường hợp cụ thể được quy định trong các văn bản hướng dẫn của Bộ Tài chính. Các khoản thu được trừ ra khi xác định thuế TNDN như: tiền chuyển nhượng bất động sản, cổ tức được chia, các thu nhập khác đã tính thuế TNDN tại nguồn…

2.3 Nguyên nhân sai sót đối với khoản chi phí

Sự chênh lệch về thuế TNDN xuất phát từ việc xác định chi phí được trừ khi xác định thu nhập tính thuế TNDN, theo Thông tư số 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính quy định và hướng dẫn thi hành Luật thuế TNDN đã quy định chặt chẽ doanh nghiệp được trừ chi phí nếu các khoản chi đáp ứng các điều kiện:

- Thực tế phát sinh liên quan đến hoạt động sản xuất kinh doanh của doanh nghiệp;

- Có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật;

- Hóa đơn mua hàng hóa, dịch vụ từng lần từ 20 triệu đồng trở lên phải có chứng từ không thanh toán bằng tiền mặt.

Ngoài các quy định trên, chi phí được trừ còn bị ràng buộc theo yếu tố chi phí, điều kiện tính chi phí cụ thể như chi phí khấu hao, tiền lương, chi phí quảng cáo, khuyến mại, chi phí lãi vay…

Việc sai lệch số liệu giữa sổ kế toán và tờ khai thuế TNDN là rất phổ biến vì sự nhận diện chi phí được trừ của kế toán có thể do khách quan hoặc chủ quan dẫn đến. Kế toán phải tổng hợp chênh lệch giữa thuế và kế toán về các khoản được trừ để để ghi nhận điều chỉnh trên quyết toán thuế TNDN cũng như ghi nhận thuế TNDN hoãn lại nếu có theo quy định.

Hơn nữa, thuế TNDN được xác định theo số tạm tính từng quý. Chênh lệch thường xuyên của các khoản tạm tính và thực tế. Kế toán cần theo dõi để có sự điều chỉnh khi lập quyết toán thuế năm.

Theo chính sách thuế hiện hành, một số khoản chi không được trừ khi xác định thu nhập chịu thuế như: Tiền chi trang phục vượt quá 5 triệu đồng/người/năm; Về tiền phạt vi phạm hành chính; Chi phí tiền lương của chủ doanh nghiệp tư nhân, công ty trách nhiệm hữu hạn một thành viên; Chi phí không có hóa đơn hoặc chứng từ không hợp lệ; Chi phí lãi vay chưa đủ góp vốn điều lệ, phần chi phí trả lãi tiền vay vốn sản xuất kinh doanh của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế vượt quá 150% mức lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm vay; Chi phí công tác phí vượt quá 2 lần theo quy định của Thông tư số 78/2014/TT-BTC; Chi phí tài trợ không theo quy định của Thông tư số 78/2014/TT-BTC; Các khoản trích khấu hao, dự phòng… không đúng theo quy định của pháp luật

3. Về thuế Thu nhập cá nhân

Trong các khoản thu nhập tính thuế TNCN, thu nhập từ tiền lương, tiền công là khoản thu nhập của người lao động phát sinh phổ biến nhất trong các doanh nghiệp. Theo quy định của Thông tư 111/2013/TT-BTC, thu nhập chịu thuế từ tiền lương, tiền công được tính bằng tổng số tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công mà người nộp thuế nhận được trong kỳ tính thuế. Trên thực tế áp dụng, thuế TNCN chưa được tính đúng, tính đủ do các nguyên nhân như xác định không đúng thu nhập chịu thuế của người nộp thuế; hạch toán không đúng các bút toán.

3.1 Những sai sót thường gặp:

- Kê khai sai số người, thông tin người lao động trong biểu mẫu phụ lục quyết toán thuế TNCN số 05-1-BK và 05-2-BK:

- Xác nhận sai người đủ điều kiện ủy quyền quyết toán thuế TNCN, nhất là trường hợp tự quyết toán và ủy quyền quyết toán;

- Kê khai, đăng ký sai người phụ thuộc, người không đủ điều kiện tính giảm trừ người phụ thuộc.

3.2 Nguyên nhân

Xác định thu nhập chịu thuế TNCN chưa đúng, chưa đủ

- Xác định thu nhập chịu thuế của người lao động không đúng do doanh nghiệp tính thiếu, tính thừa các khoản tiền lương, tiền công, khoản phụ cấp, hỗ trợ khi quyết toán thuế TNCN

- Bỏ sót các khoản lợi ích không bằng tiền: Các khoản này bao gồm tiền nhà, điện, nước hoặc các dịch vụ chăm sóc sức khỏe, làm đẹp…mà cá nhân được doanh nghiệp chi trả. Các khoản thu nhập này đều chịu thuế nhưng kế toán bỏ sót không tính khấu trừ thuế TNCN của người lao động.

- Bỏ sót các khoản thuế TNCN phải thu của người lao động là các cá nhân không cư trú có phát sinh thu nhập từ Việt Nam. Khi doanh nghiệp thanh toán cho cá nhân không cư trú ở Việt Nam, kế toán không khấu trừ nghĩa vụ thuế TNCN của đối tượng này.

Hạch toán không đúng giữa sổ kế toán với tờ khai: Do việc kê khai thực hiện định kỳ, kế toán thông thường kê khai trên tờ khai thuế còn sổ sách kế toán sẽ hạch toán trên phần mềm kế toán riêng nên đôi khi kế toán có những lúc thực hiện tại các thời điểm khác nhau nên có thể dẫn tới chưa phản ánh đầy đủ, kịp thời số liệu thuế theo tờ khai. Để hạn chế điều này kế toán nên thực hiện đồng thời việc kê khai thuế và hạch toán sổ sách để tránh quên, bỏ sót bút toán.

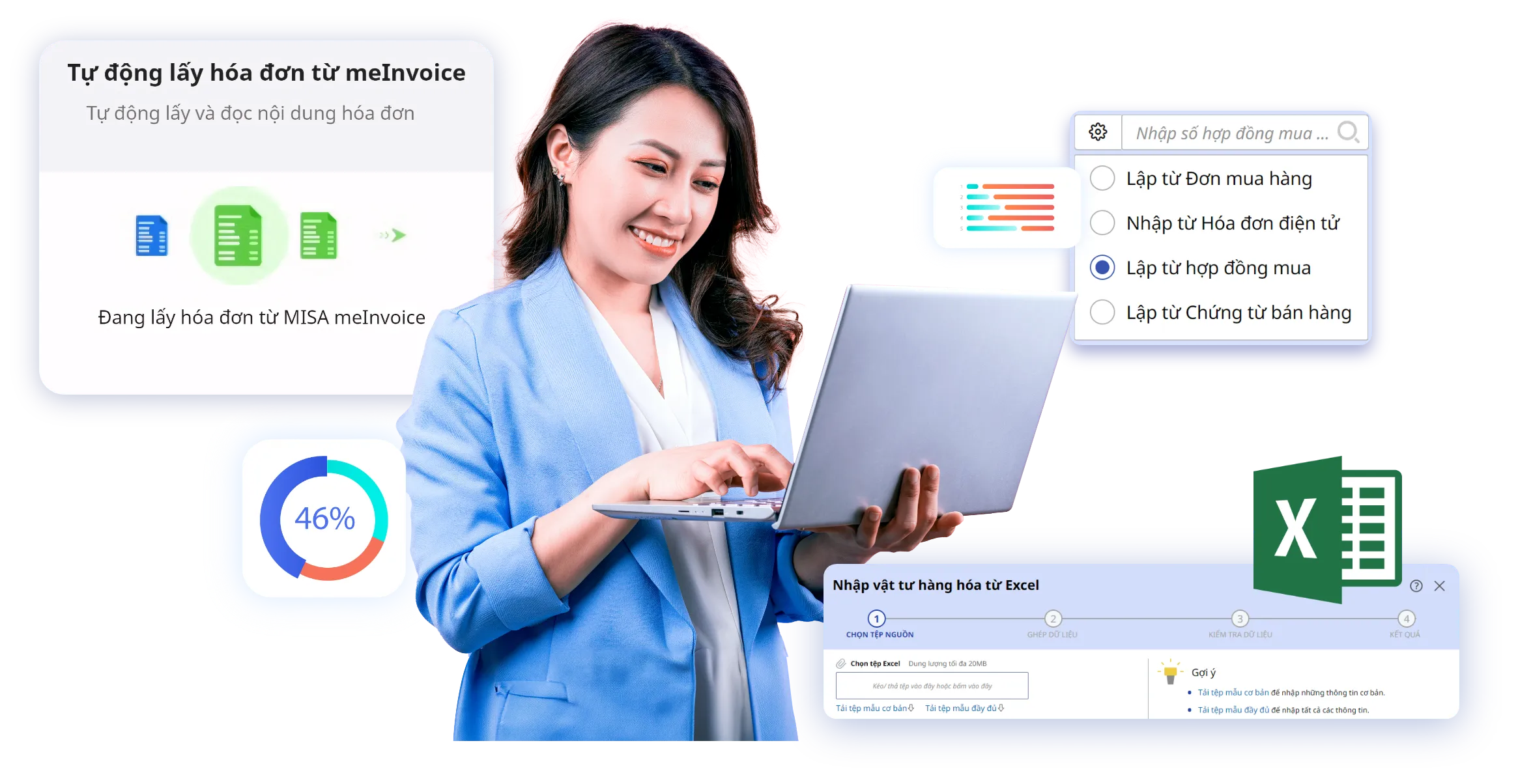

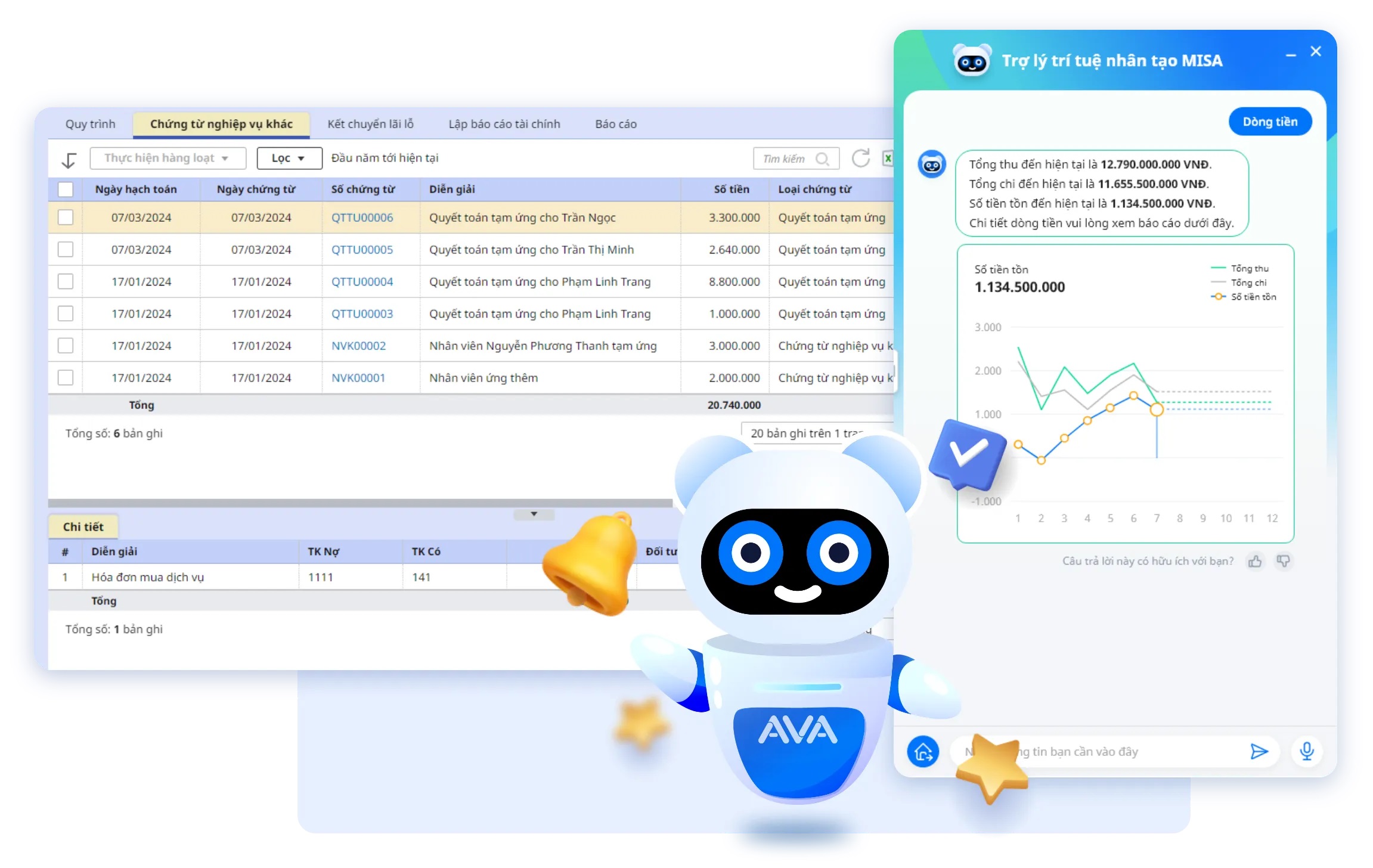

Phần mềm kế toán online MISA AMIS mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Với nghiệp vụ lập báo cáo tài chính, phần mềm hiện nay tự động hóa việc lập báo cáo – tự động tổng hợp số liệu lên báo cáo thuế, báo cáo tài chính và các sổ sách giúp doanh nghiệp nộp báo cáo kịp thời, chính xác. Hơn nữa, phần mềm có đầy đủ báo cáo quản trị – hàng trăm báo cáo quản trị theo mẫu hoặc tự thiết kế chỉnh sửa, đáp ứng nhu cầu của doanh nghiệp thuộc mọi ngành nghề.

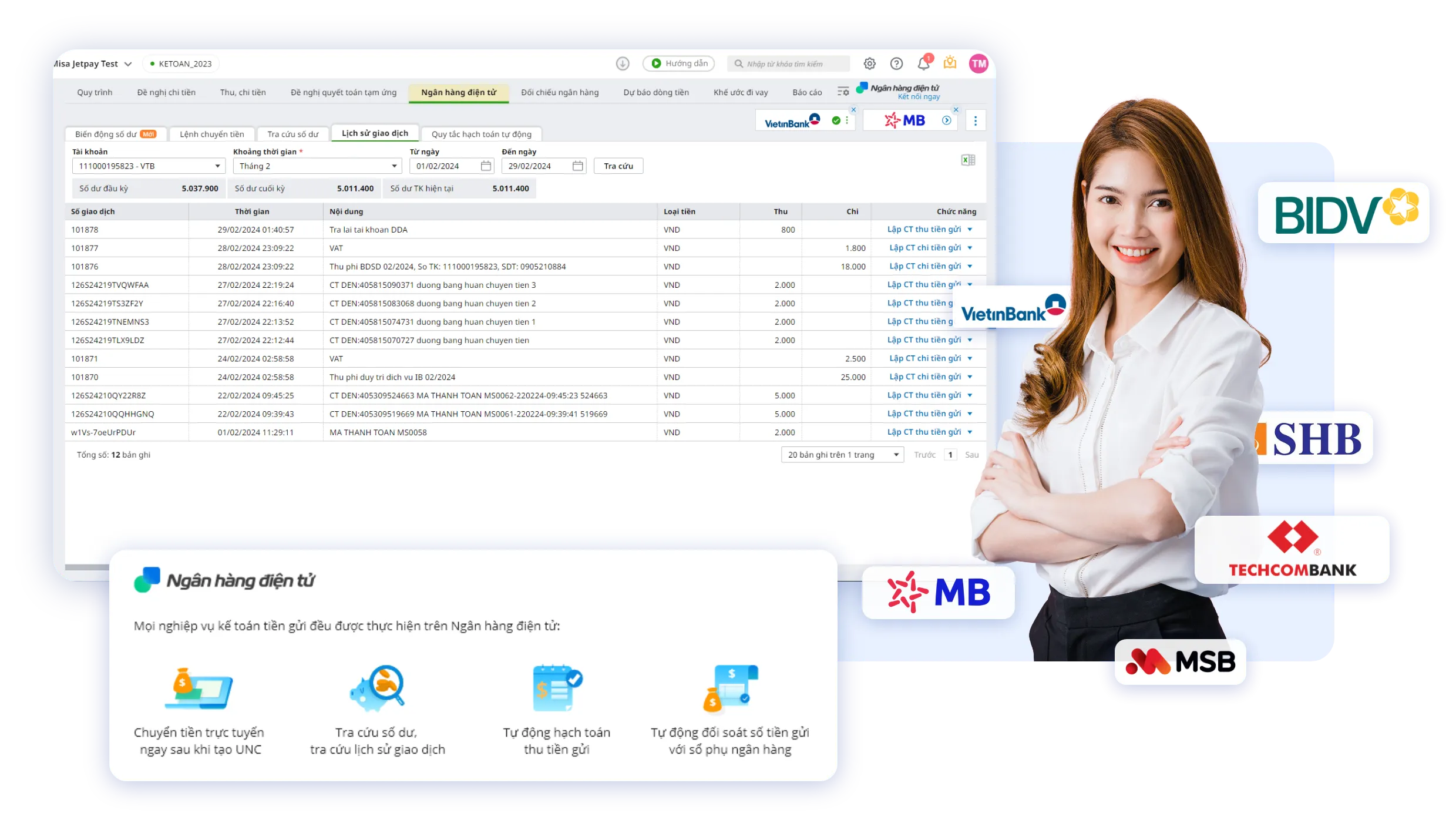

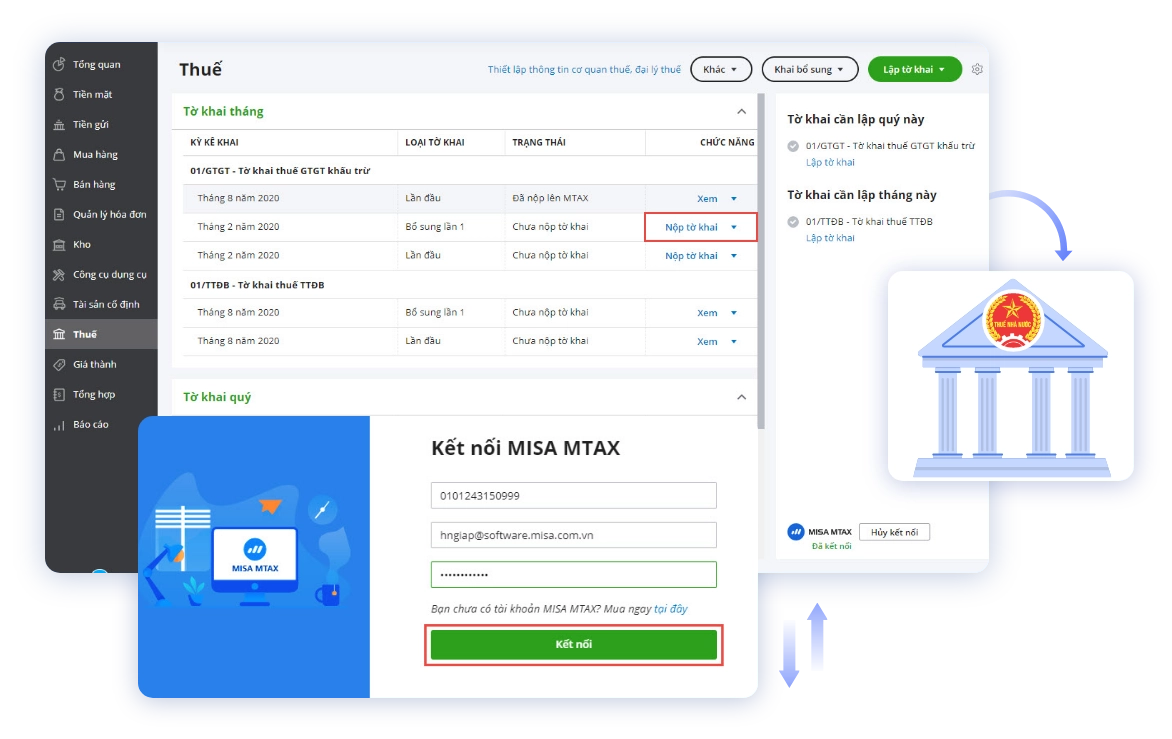

Anh/Chị kế toán doanh nghiệp có thể đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo ….

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/