Thuật ngữ “Hóa đơn đỏ” để chỉ những hóa đơn giá trị gia tăng đầu vào liên 2 màu đỏ của doanh nghiệp, cá nhân nhận được khi mua hàng hóa chỉ khi hóa đơn giấy còn sử dụng. Kể từ khi hóa đơn điện tử ra đời thì thuật ngữ “Hóa đơn đỏ” ít được sử dụng hơn. Tuy nhiên, nhiều kế toán doanh nghiệp, nhất là kế toán mới ra trường có thể chưa nắm được các quy định về Hóa đơn giá trị gia tăng, thường gọi là hóa đơn đỏ và những lưu ý quan trọng về hóa đơn đỏ.

1. Tổng quan về hóa đơn đỏ

1.1 Hóa đơn đỏ là gì

Hóa đơn đỏ là tên thường gọi của hóa đơn giá trị gia tăng hay hóa đơn VAT do Bộ Tài chính phát hành hay do doanh nghiệp tự in sau khi đã đăng ký mẫu cho cơ quan thuế do bên cung ứng sản phẩm, dịch vụ xuất và được dùng làm căn cứ để xác định số tiền thuế cần nộp vào ngân sách nhà nước.

Vì trước đây, hóa đơn GTGT thường có 3 liên, xuất phát từ màu sắc là màu đỏ hoặc màu hồng của liên giao cho khách hàng hoặc người tiêu dùng nên hóa đơn GTGT thường được người sử dụng “gọi tắt” là hóa đơn đỏ.

Tuy nhiên, thuật ngữ “Hóa đơn đỏ” không vì thế mà mất đi mà nó được mở rộng ra bao gồm cả hóa đơn giấy liên 3 màu đỏ và hóa đơn điện tử đầu vào của doanh nghiệp.

1.2 Tại sao phải xuất hóa đơn đỏ

– Theo quy định của pháp luật doanh nghiệp phải xuất hóa đơn khi mua bán hàng hóa dịch vụ. Việc lập hóa đơn là trách nhiệm của người bán hàng hóa, dịch vụ. Hóa đơn là căn cứ kê khai tính thuế giá trị gia tăng đầu ra và hạch toán doanh thu.

– Doanh nghiệp mua hàng hóa, dịch vụ đầu vào cho quá trình sản xuất kinh doanh phải lưu giữ hóa đơn mua hàng làm căn cứ để kê khai khấu trừ thuế giá trị gia tăng đầu vào và hạch toán chi phí sản xuất kinh doanh. Ngoài ra hóa đơn còn dùng để thanh quyết toán tài chính cho cơ quan quản lý và còn là bằng chứng về mua bán hàng hóa dịch vụ.

Đối với mối quan hệ giữa cơ quan thuế và doanh nghiệp thì hóa đơn giá trị gia tăng là chứng từ cơ sở ban đầu dùng để kê khai nộp thuế, khấu trừ, hạch toán chi phí thực tế phát sinh, hoàn thuế và xác định chi phí hợp lệ khi tính thuế.

1.3 Xuất hóa đơn đỏ tối thiểu bao nhiêu tiền

* Trước ngày 1/7/2022

Quy định tại Điều 18 Thông tư 39/2014/TT-BTC quy định về bán hàng hóa, dịch vụ không bắt buộc phải lập hóa đơn thì “1. Bán hàng hóa, dịch vụ có tổng giá thanh toán dưới 200.000 đồng mỗi lần thì không phải lập hóa đơn, trừ trường hợp người mua yêu cầu lập và giao hóa đơn.”

⇒ Như vậy khi bán hàng hóa dịch vụ có tổng giá trị thanh toán từ 200.000 đồng trở lên thì bắt buộc phải lập hóa đơn.

Theo điểm b khoản 2 Điều 16 Thông tư 39/2014/TT-BTC trường hợp khi bán hàng hóa, cung ứng dịch vụ từ 200.000 đồng trở lên mỗi lần, người mua không lấy hóa đơn hoặc không cung cấp tên, địa chỉ, mã số thuế (nếu có) thì doanh nghiệp, đơn vị bán vẫn phải lập hóa đơn và ghi rõ “người mua không lấy hóa đơn” hoặc “người mua không cung cấp tên, địa chỉ, mã số thuế”.

*Từ ngày 1/7/2022

Bộ Tài chính cho biết, khi tổ chức, cá nhân áp dụng hóa đơn điện tử theo quy định tại Nghị định số 123/2020/NĐ-CP hoặc kể từ ngày 1/7/2022, người bán lập hóa đơn gửi cho người mua khi bán hàng hóa, cung ứng dịch vụ không phân biệt giá trị từng lần bán hàng hóa, cung cấp dịch vụ.

⇒ Như vậy khi bán hàng hóa dịch vụ kể từ ngày 1/7/2022 không phân biệt giá trị thanh toán từ 200.000 đồng trở lên hay dưới 200.0000 đồng thì đều bắt buộc phải lập hóa đơn theo quy định.

2. Cách xuất hóa đơn đỏ

2.1 Thời điểm xuất hóa đơn

Căn cứ theo quy định tại khoản 1, khoản 2 Điều 9 Nghị định 123/2020/NĐ-CP được sửa đổi bởi Điểm a Khoản 6 Điều 1 Nghị định 70/2025/NĐ-CP thì thời điểm lập hóa đơn đối với bán hàng hóa và cung cấp dịch vụ được quy định rõ như sau:

– Thời điểm xuất hóa đơn khi bán hàng hóa: bao gồm cả bán, chuyển nhượng tài sản công và bán hàng dự trữ quốc gia là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

Trong trường hợp xuất khẩu hàng hóa (bao gồm cả gia công xuất khẩu), thời điểm lập hóa đơn thương mại điện tử, hóa đơn giá trị gia tăng điện tử hoặc hóa đơn bán hàng điện tử do người bán tự xác định nhưng chậm nhất không quá ngày làm việc tiếp theo kể từ ngày hàng hóa được thông quan theo quy định pháp luật về hải quan.

– Thời điểm xuất hóa đơn khi cung cấp dịch vụ: là thời điểm hoàn thành việc cung cấp dịch vụ (bao gồm cả cung cấp dịch vụ cho tổ chức, cá nhân nước ngoài) không phân biệt đã thu được tiền hay chưa thu được tiền.

Trong trường hợp người cung cấp dịch vụ có thu tiền trước hoặc trong khi cung cấp dịch vụ thì thời điểm lập hóa đơn là thời điểm thu tiền (không bao gồm trường hợp thu tiền đặt cọc hoặc tạm ứng để đảm bảo thực hiện hợp đồng cung cấp các dịch vụ: Kế toán, kiểm toán, tư vấn tài chính, thuế; thẩm định giá; khảo sát, thiết kế kỹ thuật; tư vấn giám sát; lập dự án đầu tư xây dựng).

*Lưu ý thêm: Đối với trường hợp giao hàng nhiều lần hoặc bàn giao từng hạng mục, công đoạn dịch vụ thì mỗi lần giao hàng hoặc bàn giao đều phải lập hóa đơn cho khối lượng, giá trị hàng hóa, dịch vụ được giao tương ứng.

Xem chi tiết: Thời điểm xuất hoá đơn theo quy định mới nhất

2.2 Nguyên tắc xuất hóa đơn đỏ (GTGT)

Trong quá trình hoạt động sản xuất, phân phối, tiêu dùng và cung ứng hàng hóa, dịch vụ, phần thuế làm tăng thêm giá trị sản phẩm sẽ được ghi vào hóa đơn đỏ (hóa đơn GTGT).

Để đảm bảo xuất hóa đơn đỏ (GTGT) được đầy đủ và chính xác thì kế toán doanh nghiệp cần nhớ một số nguyên tắc cần phải tuân thủ khi thực hiện lập xuất hóa đơn giá trị gia tăng như sau:

+ Phải phản ánh đúng nghiệp vụ kinh tế đã phát sinh trên nội dung hóa đơn;

+ Chỉ xuất hóa đơn khi đã đăng ký sử dụng hóa đơn GTGT theo mẫu quy định và được cơ quan thuế chấp thuận cho phép sử dụng hóa đơn.

+ Phải ghi đúng mức thuế suất theo quy định, kể cả trường hợp giảm thuế cũng phải ghi theo quy định của Bộ Tài chính khi xuất hóa đơn;

+ Phải ghi đầy đủ, rõ ràng, chính xác các nội dung trong hóa đơn điện tử: tên hàng hóa, dịch vụ theo đúng hợp đồng kinh tế, biên bản giao hàng, biên bản nghiệm thu…

Đọc thêm: Tổng hợp nguyên tắc xuất hóa đơn điện tử mới nhất

2.3 Hướng dẫn và so sánh cách xuất hóa đơn đỏ cho cá nhân và xuất hóa đơn đỏ cho tổ chức, doanh nghiệp

Bảng so sánh và hướng dẫn cách xuất hóa đơn đỏ cho cá nhân và xuất hóa đơn đỏ cho tổ chức, doanh nghiệp dựa trên những tiêu thức có trên hóa đơn:

| Tiêu thức trên hóa đơn | Xuất hóa đơn đỏ cho cá nhân | Xuất hóa đơn đỏ cho tổ chức, doanh nghiệp |

| 1. Tên hóa đơn, ký hiệu hóa đơn, ký hiệu mẫu số hóa đơn; | Có | Có |

| 2. Tên liên hóa đơn áp dụng đối với hóa đơn do cơ quan thuế đặt in thực hiện theo hướng dẫn của Bộ Tài chính; | Có | Có |

| 3. Số hóa đơn; | Có | Có |

| 4. Tên, địa chỉ, mã số thuế của người bán | Có | Có |

| 5. Tên, địa chỉ, mã số thuế hoặc mã số đơn vị có quan hệ với ngân sách hoặc số định danh cá nhân của người mua | Có, nếu là cá nhân không có mã số thuế thì bỏ trống | Có, phải đầy đủ Tên, địa chỉ, mã số thuế của người mua |

| 6. Tên, đơn vị tính, số lượng, đơn giá hàng hóa, dịch vụ; thành tiền chưa có thuế giá trị gia tăng, thuế suất thuế giá trị gia tăng, tổng số tiền thuế giá trị gia tăng theo từng loại thuế suất, tổng cộng tiền thuế giá trị gia tăng, tổng tiền thanh toán đã có thuế giá trị gia tăng; | Có | Có |

| 7. Chữ ký của người bán, chữ ký của người mua | Có, chữ ký của người mua không bắt buộc | Có, chữ ký của người mua không bắt buộc |

| 8. Thời điểm lập hóa đơn; | Có | Có |

| 9. Thời điểm ký số trên hóa đơn điện tử | Có | Có |

| 10. Mã của cơ quan thuế đối với hóa đơn điện tử có mã của cơ quan thuế; | Có nếu dùng hóa đơn điện tử có mã của cơ quan thuế | Có nếu dùng hóa đơn điện tử có mã của cơ quan thuế |

| 11. Phí, lệ phí thuộc ngân sách nhà nước, chiết khấu thương mại, khuyến mại (nếu có) và các nội dung liên quan (nếu có); | Không, dùng cho đơn vị Nhà nước. | Không, dùng cho đơn vị Nhà nước. |

| 12. Tên, mã số thuế của tổ chức nhận in hóa đơn đối với hóa đơn do cơ quan thuế đặt in; | Có | Có |

| 13. Chữ viết, chữ số và đồng tiền thể hiện trên hóa đơn | Có | Có |

3. So sánh và phân biệt hóa đơn đỏ với hóa đơn bán hàng

*Bảng so sánh hóa đơn đỏ với hóa đơn bán hàng:

| Nội dung | Hóa đơn đỏ (hóa đơn GTGT) | Hóa đơn bán hàng | Đánh giá |

| 1. Tên gọi loại hóa đơn | Hóa đơn GTGT | Hóa đơn bán hàng | Khác nhau |

| 2. Đối tượng xuất hóa đơn, đối tượng được sử dụng hóa đơn khi bán hàng là ai? | Doanh nghiệp tính thuế GTGT theo phương pháp khấu trừ | Doanh nghiệp, cá nhân kinh doanh tính thuế GTGT theo phương pháp trực tiếp | Khác nhau |

| 3. Tiền thuế GTGT trên hóa đơn được kê khai khấu trừ | Có, nếu doanh nghiệp mua hàng tính thuế GTGT theo phương pháp khấu trừ | Không, không được khấu trừ thuế mà cộng cả vào giá mua. | Khác nhau |

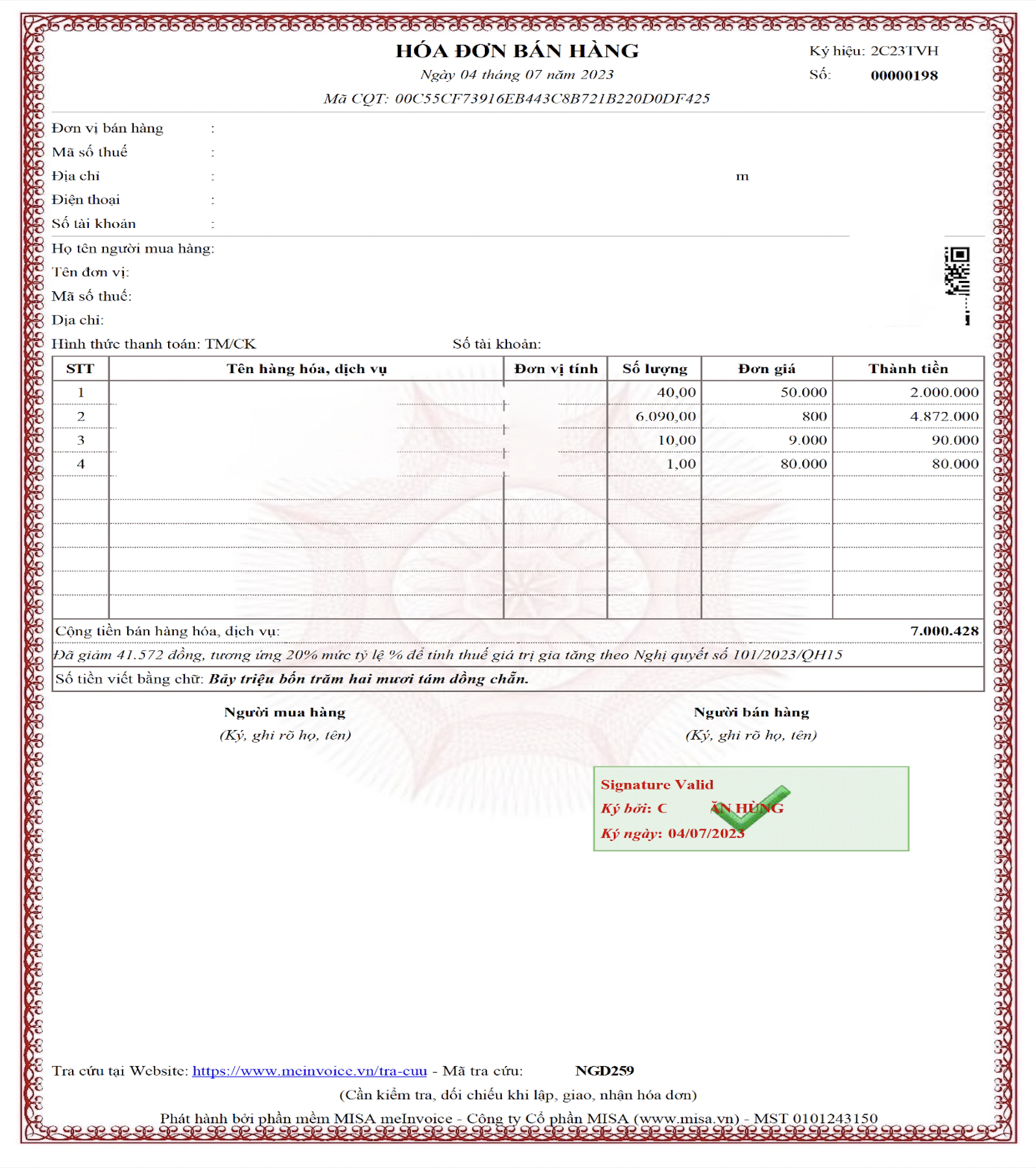

| 4. Chính sách giảm thuế GTGT 8% | Có, Ghi tại dòng thuế suất thuế giá trị gia tăng là “8%” | Có, Ghi tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu, đồng thời ghi chú: “đã giảm… (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế giá trị gia tăng theo Nghị quyết số 101/2023/QH15”. | Giống nhau về tỷ lệ giảm thuế nhưng khác nhau về hình thức thể hiện. |

* Những điểm khác biệt giữa hóa đơn đỏ (hóa đơn GTGT) với hóa đơn bán hàng

(1) Khác biệt về nội dung hóa đơn

Điểm rất dễ thấy để phân biệt giữa hóa đơn đỏ (hóa đơn GTGT) và hóa đơn bán hàng về mặt nội dung đó là: Hóa đơn đỏ (GTGT) có thêm cột thuế suất GTGT và tiền thuế trong khi, hóa đơn bán hàng không có hai nội dung này. Hóa đơn bán hàng thì không có dòng thuế suất thuế GTGT.

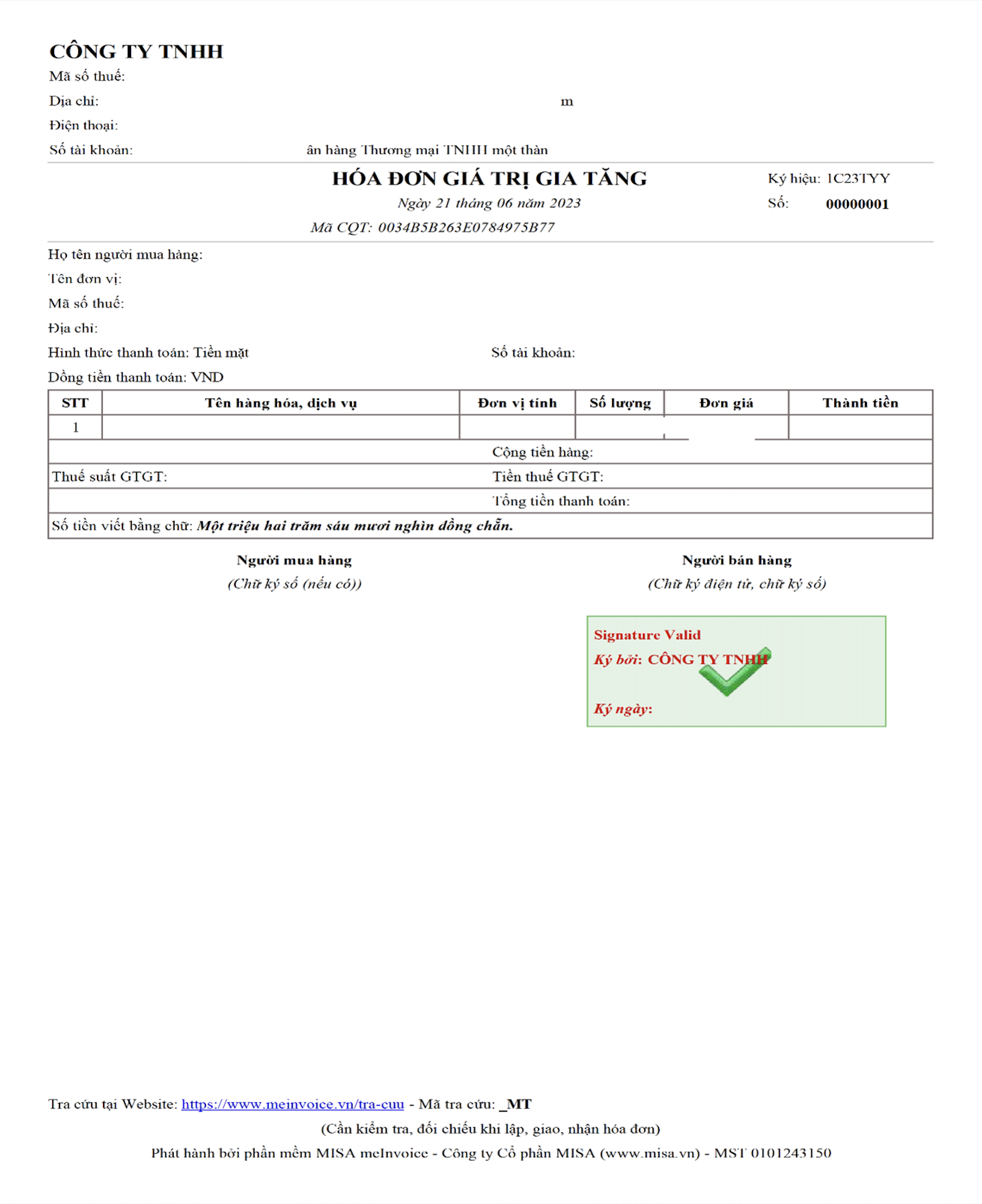

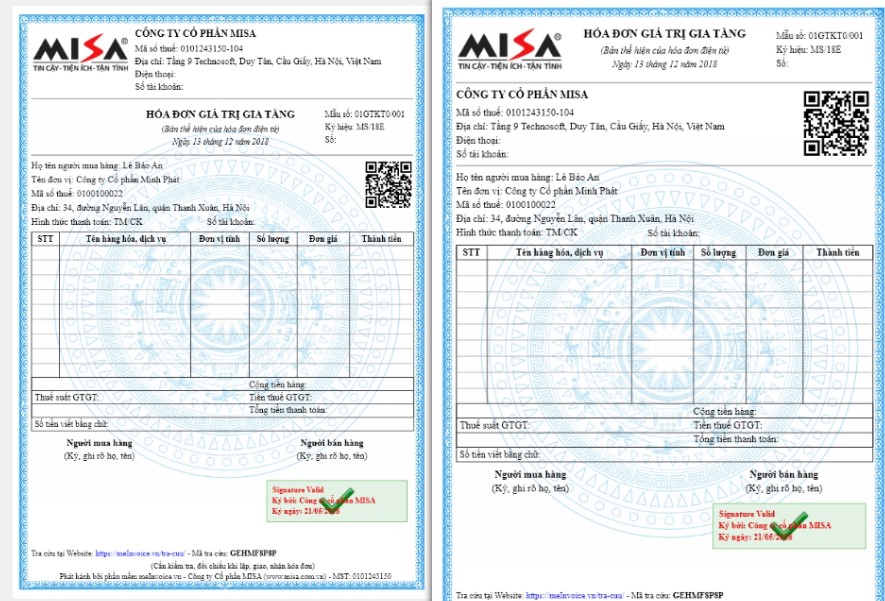

Mem minh họa mẫu hóa đơn 2 loại hóa đơn theo ảnh sau:

(2) Khác biệt về đối tượng lập hóa đơn

Căn cứ theo khoản 1, 2 Điều 8 nghị định 123/2020/NĐ-CP được bổ sung, sửa đổi bởi Điểm a, b Khoản 5 Điều 1 Nghị định 70/2025/NĐ-CP , đối tượng lập Hóa đơn đỏ (hóa đơn GTGT) và hóa đơn bán hàng khác nhau như sau:

| Hóa đơn bán hàng | Dành cho các đối tượng sau:

– Các tổ chức, cá nhân tính thuế GTGT theo phương pháp trực tiếp trong các hoạt động bán hàng trong nước, xuất khẩu và xuất vào khu phi thuế quan, vận tải quốc tế – Các tổ chức, cá nhân trong khu phi thuế quan. |

| Hóa đơn GTGT | Dành cho các tổ chức khai thuế giá trị gia tăng theo phương pháp khấu trừ |

(3) Khác biệt về kê khai hóa đơn

Hóa đơn GTGT và hóa đơn bán hàng đều có giá trị trong kê khai, đều được pháp luật công nhận. Tuy nhiên điểm khác biệt đó là:

| Hóa đơn bán hàng | – Đối tượng sử dụng hóa đơn bán hàng thông thường người nộp thuế theo phương pháp trực tiếp.

– Doanh nghiệp chỉ cần kê khai hóa đơn đầu ra (kê khai doanh thu bán hàng). |

| Hóa đơn GTGT | – Đối tượng sử dụng hóa đơn GTGT thông thường người nộp thuế theo phương pháp khấu trừ.

– Phải kê khai đầy đủ cả hóa đơn đầu ra và hóa đơn đầu vào – Phải điền đầy đủ các chỉ tiêu trên tờ khai 01/GTGT |

*Lưu ý quan trọng đối với doanh nghiệp kê khai thuế GTGT theo phương pháp khấu trừ: trường hợp doanh nghiệp nhận hóa đơn đầu vào là hóa đơn bán hàng thì doanh nghiệp sẽ không được khấu trừ thuế của hóa đơn bán hàng (do không có dòng thuế GTGT hay không tách riêng thuế GTGT trên hóa đơn). Do vậy nhiều doanh nghiệp có thể sẽ “hạn chế” mua hàng hóa, dịch vụ của các nhà cung cấp này. Tuy nhiên, nếu thực tế có mua hàng hóa dịch vụ của các nhà cung cấp này thì việc ghi nhận chi phí theo hóa đơn bán hàng là hoàn toàn hợp pháp, doanh nghiệp không nên bỏ sót.

(4) Khác biệt khi hạch toán

| Hóa đơn GTGT | Ví dụ: Doanh nghiệp kê khai theo PP khấu trừ, mua 1 lô hàng hóa có giá trị 50 triệu đồng, thuế GTGT (10%) là 5 triệu đồng.

Với các đơn vị thuộc đối tượng phát hành hóa đơn GTGT, luôn phải hạch toán tách biệt thuế GTGT đầu vào để tính khấu trừ. Ở ví dụ trên, doanh nghiệp sẽ hạch toán: ĐVT: VNĐ Nợ TK 156: 50.000.000 Nợ TK 1331: 5.000.000 Có TK 331: 55.000.000 |

| Hóa đơn bán hàng | Với các đơn vị thuộc đối tượng phát hành hóa đơn bán hàng, phần thuế trên hóa đơn đầu vào sẽ được cộng trực tiếp vào giá trị hàng nhập kho.

Cũng với ví dụ trên thì trên hóa đơn giá trị hàng mua sẽ là 55.000.000 VNĐ đã bao gồm thuế GTGT thì kế toán hạch toán như sau: ĐVT: VNĐ Nợ TK 156: 55.000.000 Có TK 331: 55.000.000 |

Kết luận

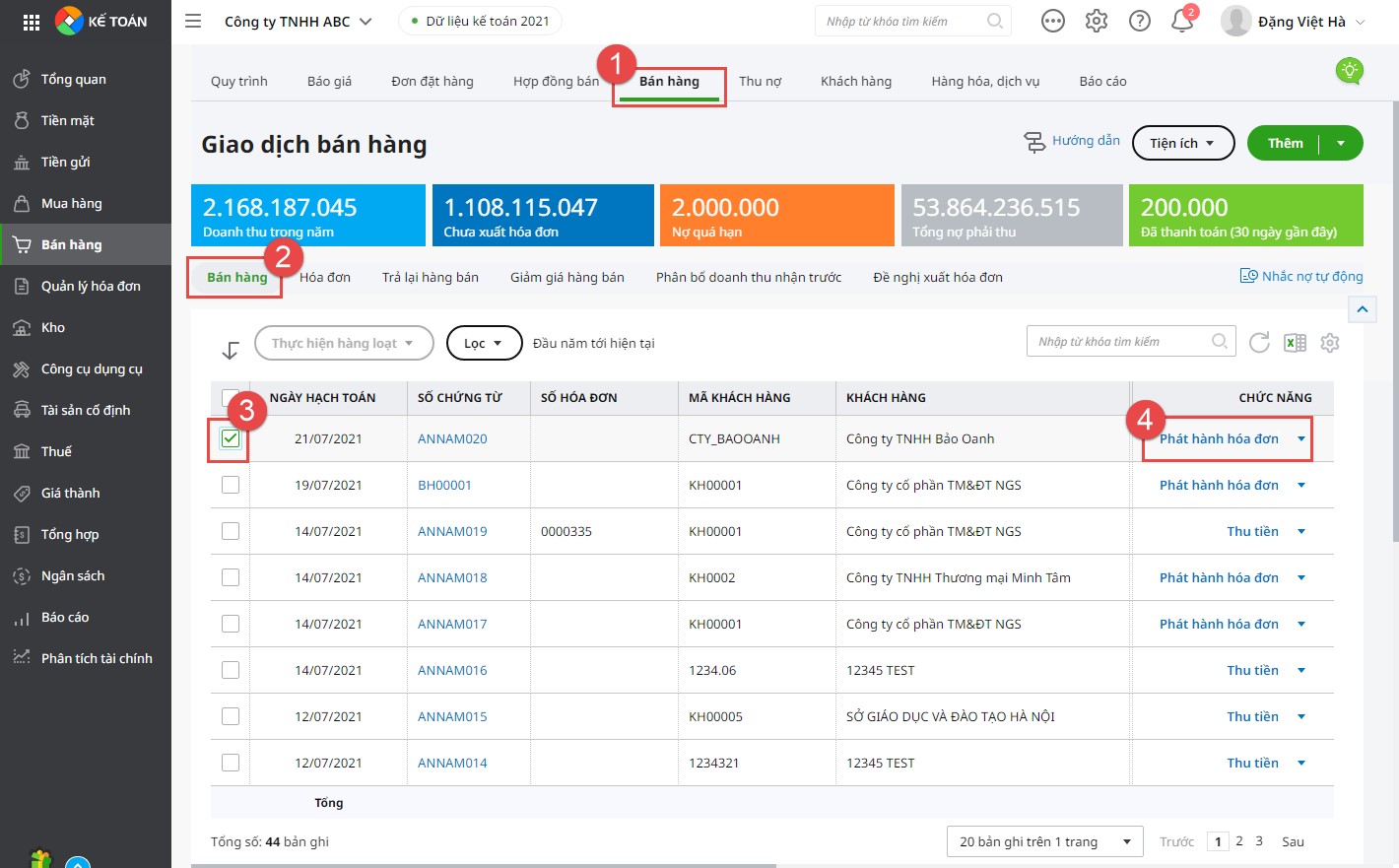

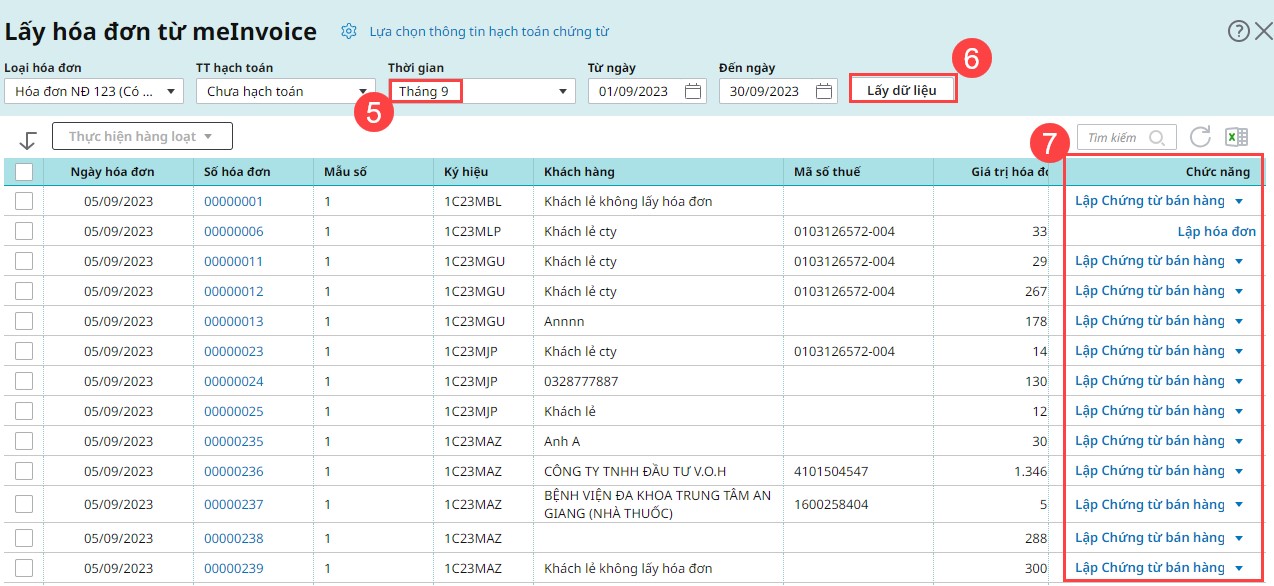

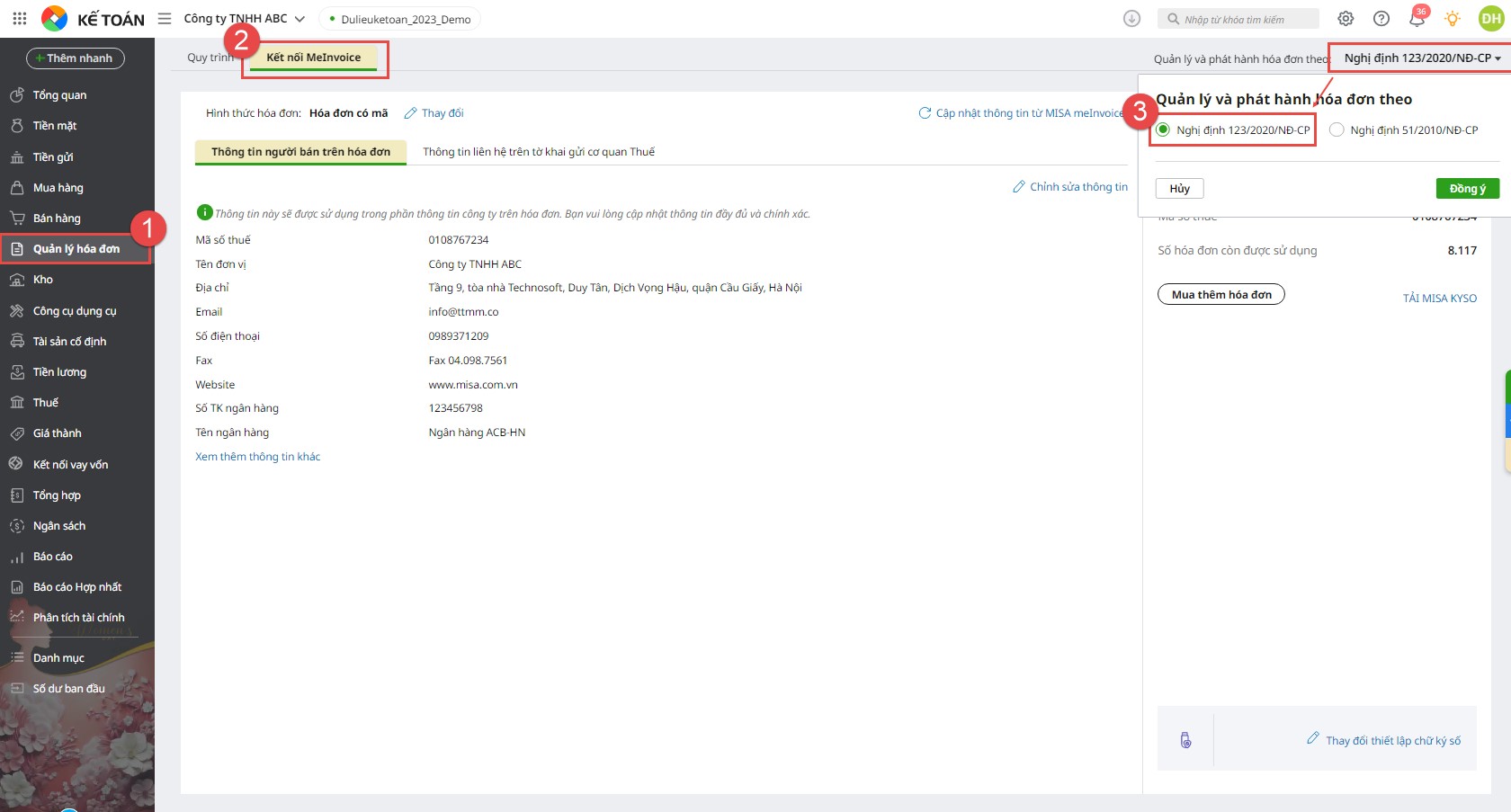

MISA AMIS Kế toán hy vọng rằng qua nội dung “Hóa đơn đỏ là gì? Những lưu ý quan trọng về hóa đơn đỏ mới nhất” sẽ giúp doanh nghiệp và kế toán doanh nghiệp nắm bắt và hiểu rõ hơn về hóa đơn đỏ (hóa đơn GTGT) cũng như biết được những lưu ý quan trọng về hóa đơn đỏ mới nhất. Trong quá trình sử dụng hoá đơn điện tử theo quy định, việc lựa chọn phần mềm kế toán có tính năng kết nối với phần mềm hoá đơn điện tử như phần mềm kế toán online MISA AMIS sẽ giúp ích nhiều cho kế toán trong quá trình xử lý công việc hàng ngày. Phần mềm kế toán thông minh thế hệ mới MISA AMIS có khả năng:

- Kết nối trực tiếp phần mềm hoá đơn điện tử, cho phép phát hành hoá đơn điện tử theo Thông tư 78 ngay trên phần mềm và tự động hạch toán doanh thu ngay khi lập hóa đơn điện tử;

- Khởi tạo mẫu hoá đơn điện tử từ bộ có sẵn: Chương trình có sẵn kho mẫu hóa đơn từ cơ bản đến đặc thù từng doanh nghiệp, đáp ứng nhu cầu sử dụng đa dạng, cho phép đơn vị lấy về sử dụng mà không mất công thiết kế lại;

- Kiểm tra tình trạng nhà cung cấp có đang được phép hoạt động hay không, giúp giảm thiểu việc kê khai các hóa đơn không hợp lệ;

- Đầy đủ báo cáo tình hình sử dụng hóa đơn: Cho phép in được báo cáo tình hình sử dụng hóa đơn theo tháng, quý, tuân thủ quy định mới nhất về quản lý và sử dụng hóa đơn của Bộ Tài chính.

Ngoài ra, phần mềm kế toán online MISA AMIS còn có nhiều tính năng, tiện ích thông minh nổi bật khác như: Tự động tổng hợp số liệu để lập tờ khai thuế, báo cáo tài chính; tự động đối chiếu phát hiện sai lệch để đưa ra cảnh báo;…

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS:

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/