Định khoản kế toán các nghiệp vụ bán hàng là một trong những công việc thường xuyên của kế toán ở hầu hết các doanh nghiệp. Vậy quy định của chế độ kế toán hiện hành như thế nào? Có sự khác biệt gì về tài khoản sử dụng trong kế toán bán hàng giữa Chế độ kế toán doanh nghiệp ban hành theo Thông tư 99, Thông tư 200 và Chế độ kế toán cho doanh nghiệp vừa và nhỏ ban hành theo Thông tư 133 hay không?

Trong bài viết này MISA AMIS sẽ giúp các bạn kế toán nắm được các hướng dẫn về kế toán bán hàng theo các quy định hiện hành.

1. Tài khoản doanh thu sử dụng trong kế toán bán hàng

1.1 Quy định pháp luật

- Các doanh nghiệp thực hiện chế độ kế toán doanh nghiệp theo Thông tư số 99/2025/TT-BTC và Thông tư 200/2014/TT-BTC sử dụng các tài khoản sau:

- Tài khoản 511- Doanh thu bán hàng và cung cấp dịch vụ

- Tài khoản 521 – Các khoản giảm trừ doanh thu

- Các doanh nghiệp thực hiện chế độ kế toán doanh nghiệp theo Thông tư số 133/2016/TT-BTC (gọi tắt là “Thông tư số 133”, áp dụng cho doanh nghiệp vừa và nhỏ):

- Tuân thủ Điều 57. Tài khoản 511 – Doanh thu bán hàng và cung cấp dịch vụ

1.2 Kết cấu tài khoản 511 theo Thông tư số 99/2025/TT-BTC, Thông tư 200/2014/TT-BTC và Thông tư số 133/2016/TT-BTC

| Kết cấu TK 511 | Thông tư số 99/2025/TT-BTC

Thông tư số 200/2014/TT-BTC |

Thông tư số 133/2016/TT-BTC |

| Bên Nợ |

|

|

| Bên Có | Doanh thu bán sản phẩm, hàng hóa, bất động sản đầu tư và cung cấp dịch vụ của doanh nghiệp thực hiện trong kỳ kế toán. | Doanh thu bán sản phẩm, hàng hóa, bất động sản đầu tư và cung cấp dịch vụ của doanh nghiệp thực hiện trong kỳ kế toán. |

|

Tài khoản 511 không có số dư cuối kỳ |

||

Bảng 1: Kết cấu TK 511 theo Thông tư 99, Thông tư 200 và Thông tư số 133

⇒ Về cơ bản, kết cấu TK 511 theo quy định của 3 thông tư là giống nhau.

1.3. Các tài khoản cấp 2

| STT | Thông tư số 99/2025/TT-BTC |

Thông tư số 200/2014/TT-BTC | Thông tư số 133/2016/TT-BTC |

| 1 | Thông tư 99 không quy định các tài khoản câp 2 chi tiết.

Doanh nghiệp có thể mở thêm các tài khoản chi tiết doanh thu phát sinh từ hợp đồng với khách hàng (ví dụ doanh thu bán hàng hóa, sản phẩm, cung cấp dịch vụ, bán BĐSĐT, bán quyền được nhận hàng hóa, quyền được sử dụng dịch vụ,…) cho phù hợp với đặc điểm hoạt động sản xuất, kinh doanh và yêu cầu quản lý của đơn vị mình. |

Tài khoản 5111 – Doanh thu bán hàng hoá | Tài khoản 5111 – Doanh thu bán hàng hóa |

| 2 | Tài khoản 5112 – Doanh thu bán các thành phẩm | Tài khoản 5112 – Doanh thu bán thành phẩm | |

| 3 | Tài khoản 5113 – Doanh thu cung cấp dịch vụ | Tài khoản 5113 – Doanh thu cung cấp dịch vụ | |

| 4 | Tài khoản 5114 – Doanh thu trợ cấp, trợ giá | Tài khoản 5118 – Doanh thu khác | |

| 5 | Tài khoản 5117 – Doanh thu kinh doanh bất động sản đầu tư | ||

| 6 | Tài khoản 5118 – Doanh thu khác |

Bảng 2: Các tài khoản cấp 2 của TK 511 theo Thông tư số 99, Thông tư số 200 và theo Thông tư số 133

2. Phương pháp kế toán một số giao dịch bán hàng tại doanh nghiệp

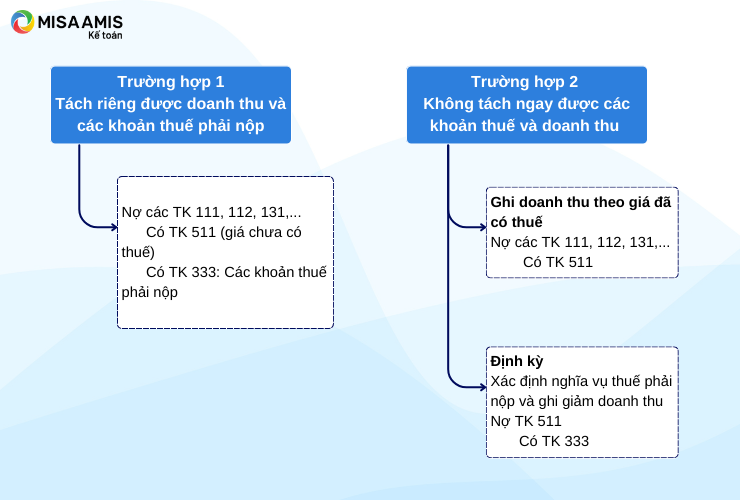

2.1. Doanh thu sản phẩm tiêu thụ, dịch vụ cung ứng trong kỳ

Định khoản doanh thu của khối lượng sản phẩm (thành phẩm, bán thành phẩm), hàng hoá, dịch vụ đã được xác định là đã bán trong kỳ kế toán cần phân biệt 2 trường hợp sau đây:

-

Định khoản doanh thu khối lượng sản phẩm

2.2. Doanh thu bán hàng và cung cấp dịch vụ phát sinh bằng ngoại tệ

Các nguyên tắc xác định tỷ giá giao dịch thực tế, kế toán tham chiếu quy định tại Tài khoản 413-Chênh lệch tỷ giá hối đoái của Thông tư số 200 và Thông tư 53/2016/TT-BTC về sửa đổi Thông tư 200.

| Nhận trước tiền của người mua bằng ngoại tệ | Doanh thu bằng ngoại tệ |

| Kế toán phản ánh số tiền nhận trước của người mua theo tỷ giá giao dịch thực tế tại thời điểm nhận trước, ghi:

Nợ các TK 111 (1112), 112 (1122) Có TK 131 – Phải thu của khách hàng. – Khi chuyển giao vật tư, hàng hóa, TSCĐ, dịch vụ cho người mua, kế toán phản ánh theo nguyên tắc: + Đối với phần doanh thu, thu nhập tương ứng với số tiền bằng ngoại tệ đã nhận trước của người mua, kế toán ghi nhận theo tỷ giá giao dịch thực tế tại thời điểm nhận trước, ghi: Nợ TK 131 – Phải thu của khách hàng (tỷ giá thực tế thời điểm nhận trước) Có các TK 511, 711. + Đối với phần doanh thu, thu nhập chưa thu được tiền, kế toán ghi nhận theo tỷ giá giao dịch thực tế tại thời điểm phát sinh, ghi: Nợ TK 131 – Phải thu của khách hàng Có các TK 511, 711. |

Khi phát sinh doanh thu, thu nhập khác bằng ngoại tệ, căn cứ tỷ giá hối đoái giao dịch thực tế tại ngày giao dịch, ghi:

Nợ các TK 111(1112), 112(1122), 131… (tỷ giá thực tế tại ngày giao dịch) Có các TK 511, 711 (tỷ giá thực tế tại ngày giao dịch). |

Bảng 3: Định khoản nhận trước tiền và doanh thu bằng ngoại tệ theo TT 200

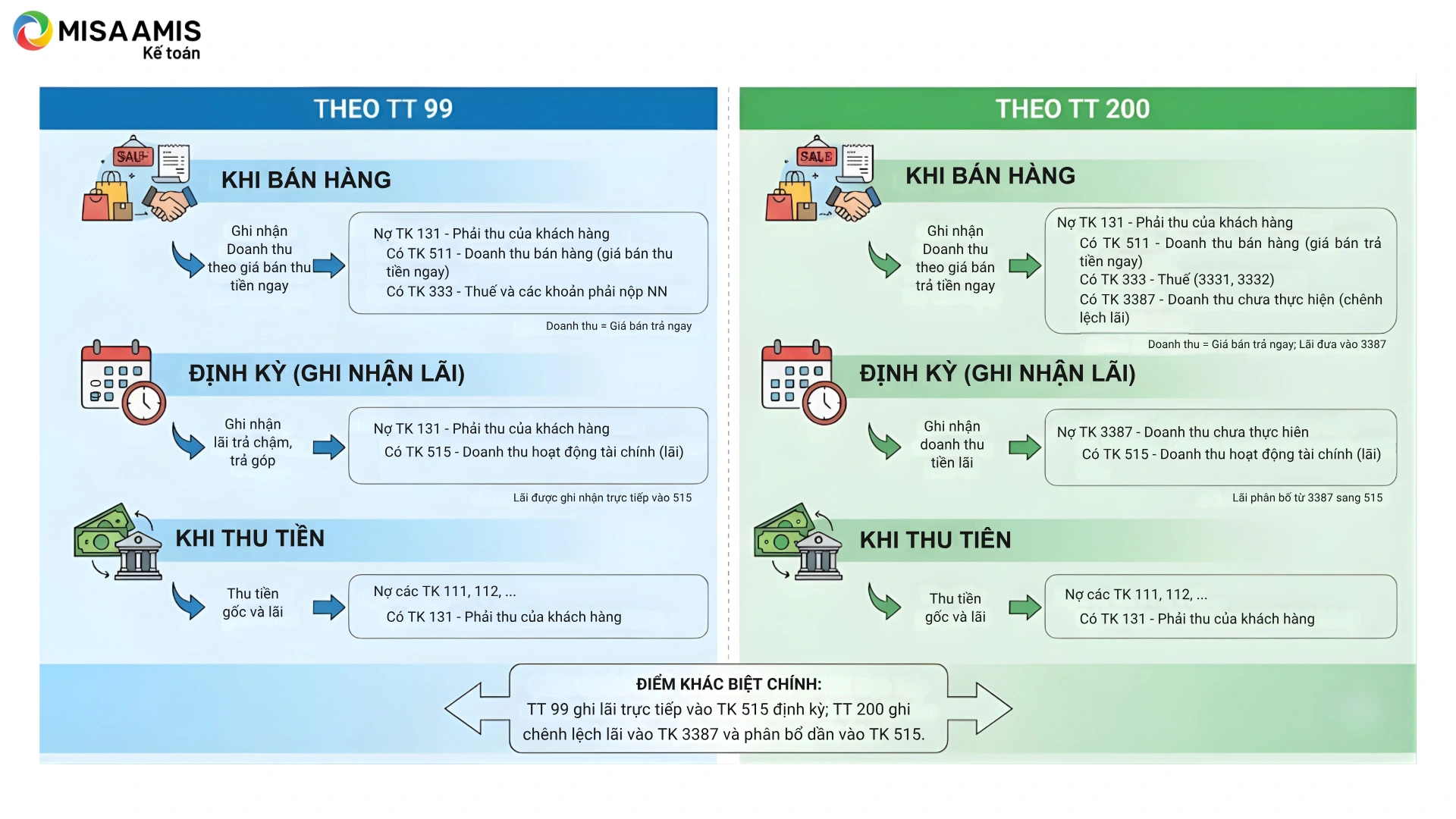

2.3. Bán hàng theo phương thức trả góp, trả chậm

-

Định khoản bán hàng theo phương thức trả chậm, trả góp

Ví dụ Định khoản kế toán bán hàng theo phương thức trả góp

Ngày 01/02/2023, Công ty ABC thực hiện bán điện thoại X cho ông Nguyễn Văn A. Giá bán trả ngay đã bao gồm VAT của điện thoại X là: 15.000.000 đồng, giá bán trả góp đã bao gồm VAT trong thời hạn 3 tháng là: 15.900.000 đồng. Ông A mua theo phương thức trả góp từ ngày 01/02/2023 đến ngày 30/04/2023 với lịch trình như sau:

- Ngày 01/02: Trả ngay 10.000.000 đồng bằng chuyển khoản

- Ngày 31/03: Trả 3.000.000 đồng bằng chuyển khoản

- Ngày 30/04: trả 2.900.000 đồng bằng chuyển khoản

Biết rằng: Giá vốn trên sổ sách kế toán của điện thoại X là: 9.000.000 đồng, ông A đã thanh toán đầy đủ theo đúng lịch trình nêu trên.

– Kế toán của ABC thực hiện định khoản giao dịch bán hàng theo phương thức trả chậm, trả góp như sau:

+ Ghi nhận doanh thu bán hàng và giá vốn tại ngày 01/02/2023

Nợ TK 112: 10.000.000

Nợ TK 131: 5.900.000 (Chi tiết: Ông Nguyễn Văn A)

Có TK 511: 13.636.361 (Theo giá bán trả ngay chưa thuế)

Có TK 3331: 1.363.636

Có TK 3387: 900.000 (Chênh lệch giữa giá bán trả góp và trả ngay)

+ Ghi nhận giá vốn hàng bán:

Nợ TK 632: 9.000.000

Có TK 156: 9.000.000

+ Cuối tháng, ghi nhận lãi từ giao dịch bán hàng trả góp, ngày 28/02/2023, ghi:

Nợ TK 3387: 300.000 đồng

Có TK 515: 300.000 đồng

+ Ngày 31/03, ghi nhận lãi trả góp và tiền thu được từ ông A:

Nợ TK 3387: 300.000 đồng

Có TK 515: 300.000 đồng

Và:

Nợ TK 112: 3.000.000 đồng

Có TK 131: 3.000.000 đồng

+ Ngày 30/04, ghi nhận lãi trả góp và tiền thu được từ ông A:

Nợ TK 3387: 300.000 đồng

Có TK 515: 300.000 đồng

Và:

Nợ TK 112: 2.900.000 đồng

Có TK 131: 2.900.000 đồng

Có thể bạn quan tâm: Doanh thu chưa thực hiện là gì? Các lưu ý khi hạch toán kế toán tài khoản 3387

2.4. Doanh thu phát sinh từ khách hàng thân quen, truyền thống

-

Định khoản doanh thu của khách hàng truyền thống

TH1: Người bán trực tiếp cung cấp HHDV

Trường hợp người bán trực tiếp cung cấp hàng hóa, dịch vụ miễn phí hoặc chiết khấu, giảm giá cho người mua, ghi:

Nợ TK 3387 – Doanh thu chưa thực hiện

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ.

TH 2: Bên thứ 3 là người cung cấp HHDV

Trường hợp bên thứ ba là người cung cấp hàng hóa, dịch vụ hoặc chiết khấu giảm giá cho khách hàng thì thực hiện như sau:

+ Trường hợp doanh nghiệp đóng vai trò là đại lý của bên thứ ba:

Nợ TK 3387

Có TK 511 (phần chênh lệch giữa doanh thu chưa thực hiện và số tiền trả cho bên thứ ba được coi như doanh thu hoa hồng đại lý)

Có các TK 111, 112 (số tiền thanh toán cho bên thứ ba).

+ Trường hợp doanh nghiệp không đóng vai trò đại lý của bên thứ ba (giao dịch mua đứt, bán đoạn):

Nợ TK 3387

Có TK 511

Đồng thời phản ánh số tiền phải thanh toán cho bên thứ ba là giá vốn hàng hóa, dịch vụ cung cấp cho khách hàng, ghi:

Nợ TK 632

Có TK 112, 331

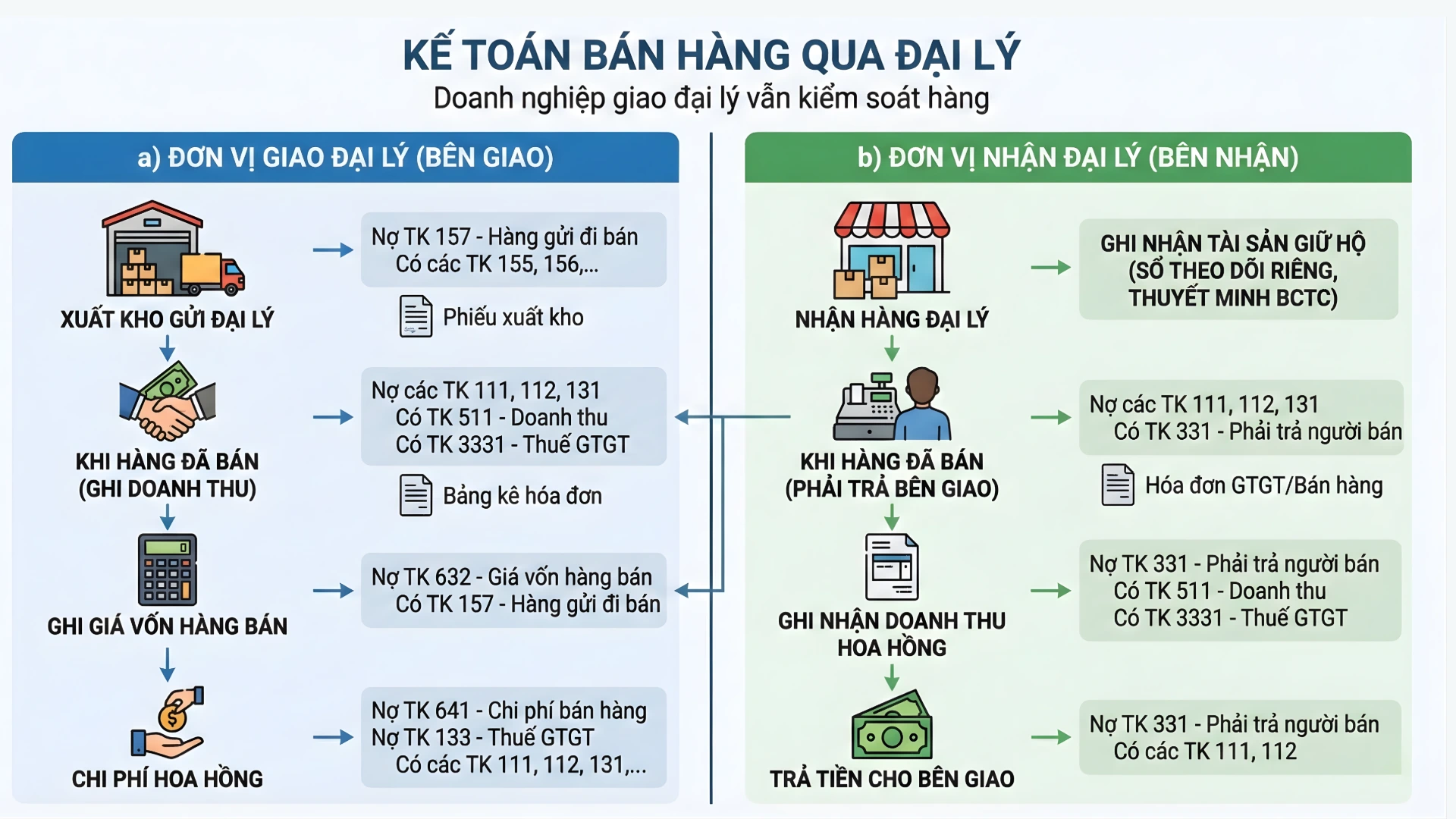

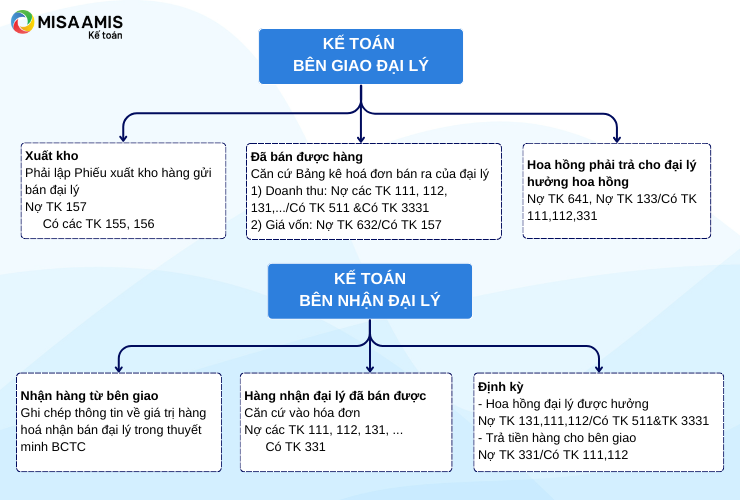

2.5. Doanh thu bán hàng thông qua đại lý bán đúng giá hưởng hoa hồng

-

Định khoản kế toán bán hàng của bên giao đại lý và bên nhận đại lý

2.6. Doanh thu từ hoạt động bán hàng cho các đơn vị hạch toán phụ thuộc trong nội bộ doanh nghiệp

– Trường hợp 1: Không ghi nhận doanh thu giữa các khâu trong nội bộ doanh nghiệp, chỉ ghi nhận doanh thu khi thực bán hàng ra bên ngoài:

| Công việc | Bên xuất | Bên nhận |

| Xuất sản phẩm, HHDV đến các đơn vị nội bộ | Nợ TK 136 – Phải thu nội bộ (giá vốn)

Có các TK 155, 156 Có TK 333 (nếu có) |

Nợ các TK 155, 156 (giá vốn)

Nợ TK 133 (nếu có) Có TK 336 – Phải trả nội bộ. |

| Khi được thông báo hàng hóa đã được tiêu thụ ra bên ngoài | + Phản ánh giá vốn hàng bán, ghi:

Nợ TK 632 Có 136 – Phải thu nội bộ. + Phản ánh doanh thu, ghi: Nợ TK 136 – Phải thu nội bộ Có TK 511 |

+ Phản ánh Giá vốn như bán hàng bình thường:

Nợ TK 632 Có TK 156,152,153 + Phản ánh doanh thu: Nợ TK 131,111,112.. Có TK 511 Có TK 3331 |

| Trường hợp đơn vị hạch toán phụ thuộc không được phân cấp hạch toán KQKD sau thuế, phải KC doanh thu, giá vốn cho đơn vị cấp trên:

+ KC giá vốn: Nợ TK 336 Có TK 632 + KC doanh thu: Nợ TK 511 Có TK 336 |

Bảng 4: Kế toán bán hàng nội bộ trong trường hợp không ghi nhận doanh thu giữa các khâu trong nội bộ doanh nghiệp, chỉ ghi nhận doanh thu khi thực bán hàng ra bên ngoài

– Trường hợp 2: Trường hợp doanh nghiệp ghi nhận doanh thu bán hàng cho các đơn vị trong nội bộ doanh nghiệp, ghi:

- Doanh thu

Nợ các TK 136 – Phải thu nội bộ

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (chi tiết giao dịch bán hàng nội bộ)

Có TK 333 – Thuế và các khoản phải nộp Nhà nước.

- Giá vốn

Ghi nhận giá vốn hàng bán như giao dịch bán hàng thông thường.

Đọc thêm: Tổng quan chi nhánh hạch toán độc lập và hạch toán phụ thuộc

2.7. Xử lý giao dịch hàng đổi hàng không tương tự

-

Phương pháp kế toán giao dịch đổi hàng không tương tự

3. Phương pháp kế toán một số giao dịch bán hàng tại doanh nghiệp theo Thông tư 99/2025

3.1. Doanh thu sản phẩm tiêu thụ, dịch vụ cung ứng trong kỳ

Doanh thu của hàng hóa, dịch vụ được xác định là đã bán trong kỳ kế toán:

Nợ các TK 111, 112, 131,… (tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (nếu có).

Trường hợp không tách ngay được các khoản thuế gián thu phải nộp, doanh nghiệp ghi nhận doanh thu bao gồm cả thuế phải nộp. Định kỳ, doanh nghiệp xác định nghĩa vụ thuế phải nộp và ghi giảm doanh thu, ghi:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 333 – Thuế và các khoản phải nộp Nhà nước.

3.2. Doanh thu bán hàng và cung cấp dịch vụ phát sinh bằng ngoại tệ

Các nguyên tắc xác định tỷ giá giao dịch thực tế, kế toán tham chiếu quy định về Tài khoản 413-Chênh lệch tỷ giá hối đoái tại Phụ lục 2 Thông tư 99/2025.

| Nhận trước tiền của người mua bằng ngoại tệ | Doanh thu bằng ngoại tệ |

| Khi nhận trước tiền của người mua bằng ngoại tệ để cung cấp vật tư, hàng hóa, TSCĐ, dịch vụ:

– Phản ánh số tiền nhận trước của người mua theo tỷ giá giao dịch thực tế tại thời điểm nhận trước, ghi: Nợ các TK 111, 112 Có TK 131 – Phải thu của khách hàng. – Khi chuyển giao vật tư, hàng hóa, TSCĐ, dịch vụ cho người mua, doanh nghiệp phản ánh theo nguyên tắc: + Đối với phần doanh thu, thu nhập tương ứng với số tiền bằng ngoại tệ đã nhận trước của người mua, doanh nghiệp ghi nhận theo tỷ giá giao dịch thực tế tại thời điểm nhận trước, ghi: Nợ TK 131 – Phải thu của khách hàng (tỷ giá giao dịch thực tế tại thời điểm nhận trước tiền của người mua) Có các TK 511, 711 Có TK 3331 – Thuế GTGT phải nộp (nếu có). + Đối với phần doanh thu, thu nhập chưa thu được tiền, doanh nghiệp ghi nhận theo tỷ giá giao dịch thực tế tại thời điểm phát sinh doanh thu, thu nhập, ghi: Nợ TK 131 – Phải thu của khách hàng Có các TK 511, 711 Có TK 3331 – Thuế GTGT phải nộp (nếu có). |

Khi phát sinh doanh thu, thu nhập khác bằng ngoại tệ, căn cứ tỷ giá giao dịch thực tế tại thời điểm phát sinh doanh thu, thu nhập, ghi:

Nợ các TK 111, 112, 131… Có các TK 511, 711,… Có TK 3331 – Thuế GTGT phải nộp (nếu có). |

Bảng 5: Định khoản nhận trước tiền và doanh thu bằng ngoại tệ theo TT 99/2025

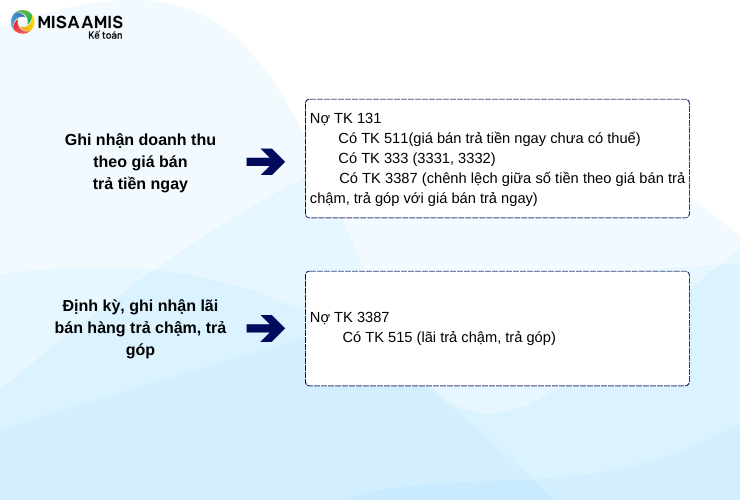

3.3. Bán hàng theo phương thức trả góp, trả chậm

– Khi bán hàng trả chậm, trả góp, kế toán phản ánh doanh thu bán hàng theo giá bán trả tiền ngay chưa có thuế, ghi :

Nợ TK 131 – Phải thu của khách hàng

Có TK 511- Doanh thu bán hàng và cung cấp dịch vụ (giá bán trả tiền ngay chưa có thuế)

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (3331, 3332).

Có TK 3387 – Doanh thu chưa thực hiện (chênh lệch giữa tổng số tiền theo giá bán trả chậm, trả góp với giá bán trả tiền ngay).

Định kỳ, ghi nhận doanh thu tiền lãi bán hàng trả chậm, trả góp trong kỳ, ghi:

Nợ TK 3387 – Doanh thu chưa thực hiện

Có TK 515 – Doanh thu hoạt động tài chính (lãi trả chậm, trả góp).

Lưu ý: Đối với bán hàng theo phương thức trả góp, trả chậm, cách hạch toán có sự khác biệt giữa Thông tư 200/2014/TT-BTC và Thông tư 99/2025/TT-BTC. Do đó, kế toán cần lưu ý áp dụng đúng quy định tương ứng với chế độ kế toán đang thực hiện, nhằm ghi nhận doanh thu, lãi trả chậm và nghĩa vụ thuế phù hợp với bản chất của từng giao dịch.

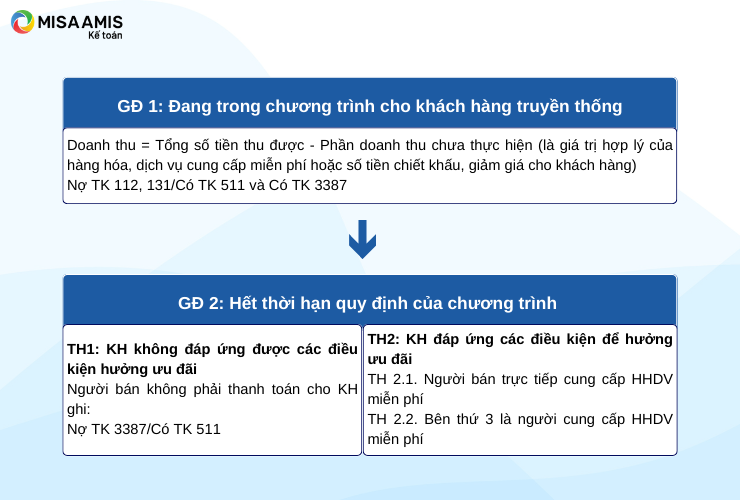

3.4. Doanh thu phát sinh từ khách hàng thân quen, truyền thống

a) Khi bán hàng hóa, cung cấp dịch vụ trong chương trình dành cho khách hàng truyền thống

Doanh nghiệp ghi nhận doanh thu trên cơ sở tổng số tiền thu được trừ (-) đi phần doanh thu chưa thực hiện là ước tính giá trị hợp lý của hàng hóa, dịch vụ sẽ cung cấp miễn phí hoặc số tiền chiết khấu, giảm giá cho khách hàng:

Nợ các TK 111, 112, 131

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3387 – Doanh thu chờ phân bổ

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (nếu có).

b) Khi hết thời hạn quy định của chương trình, nếu khách hàng không đáp ứng được các điều kiện để hưởng các ưu đãi như nhận hàng hóa, dịch vụ miễn phí hoặc chiết khấu giảm giá

doanh nghiệp không phát sinh nghĩa vụ phải thanh toán cho khách hàng, doanh nghiệp kết chuyển doanh thu chưa thực hiện thành doanh thu bán hàng và cung cấp dịch vụ, ghi:

Nợ TK 3387 – Doanh thu chờ phân bổ

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ.

c) Khi khách hàng đáp ứng đủ các điều kiện của chương trình để được hưởng ưu đãi

– Trường hợp doanh nghiệp là chủ thể trực tiếp cung cấp hàng hóa, dịch vụ miễn phí hoặc chiết khấu, giảm giá cho khách hàng, khoản doanh thu chưa thực hiện được kết chuyển sang ghi nhận là doanh thu bán hàng và cung cấp dịch vụ tại thời điểm thực hiện xong nghĩa vụ với khách hàng (đã chuyển giao hàng hóa, dịch vụ miễn phí hoặc đã chiết khấu, giảm giá cho khách hàng):

Nợ TK 3387 – Doanh thu chờ phân bổ

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (nếu có).

Đồng thời phản ánh giá vốn hàng bán, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có các TK 154, 155, 156,…

– Trường hợp bên thứ ba là người cung cấp hàng hóa, dịch vụ hoặc chiết khấu giảm giá cho khách hàng, ghi:

Nợ TK 3387 – Doanh thu chờ phân bổ

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (phần chênh lệch giữa doanh thu chưa thực hiện và số tiền trả cho bên thứ ba được coi như doanh thu hoa hồng đại lý)

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (nếu có)

Có các TK 111, 112, 331, … (Số tiền phải trả cho bên thứ ba).

d) Cuối kỳ kế toán, trường hợp giá trị ước tính nghĩa vụ nợ phải trả chênh lệch so với số tiền trả cho bên thứ ba:

+ Chênh lệch lớn hơn:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3387 – Doanh thu chờ phân bổ.

+ Chênh lệch nhỏ hơn:

Nợ TK 3387 – Doanh thu chờ phân bổ

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ.

3.5. Doanh thu bán hàng thông qua đại lý, doanh nghiệp vẫn có quyền kiểm soát hàng giao đại lý

Kế toán ở đơn vị giao hàng đại lý:

– Khi xuất kho sản phẩm, hàng hóa giao cho các đại lý phải lập Phiếu xuất kho hàng gửi bán đại lý. Căn cứ vào phiếu xuất kho hàng gửi bán đại lý, ghi:

Nợ TK 157 – Hàng gửi đi bán

Có các TK 155, 156,…

– Khi hàng hóa giao cho đại lý đã bán được, căn cứ vào Bảng kê hóa đơn bán ra của hàng hóa đã bán do các bên nhận đại lý lập và gửi về để doanh nghiệp phản ánh doanh thu bán hàng, ghi:

Nợ các TK 111, 112, 131,… (tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (33311) (nếu có).

Đồng thời phản ánh giá vốn của hàng bán ra, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 157 – Hàng gửi đi bán.

– Số tiền hoa hồng phải trả cho đơn vị nhận bán hàng đại lý, ghi:

Nợ TK 641 – Chi phí bán hàng

Nợ TK 133 – Thuế GTGT được khấu trừ (1331) (nếu có)

Có các TK 111, 112, 131,…

Kế toán ở đơn vị nhận đại lý:

– Khi nhận hàng đại lý, doanh nghiệp chủ động mở sổ theo dõi và ghi chép thông tin về toàn bộ giá trị hàng hóa nhận bán đại lý phản ánh vào tài sản nhận giữ hộ và thuyết minh trong Báo cáo tài chính.

– Khi hàng hóa nhận bán đại lý đã bán được, căn cứ vào Hóa đơn GTGT hoặc Hóa đơn bán hàng và các chứng từ liên quan, doanh nghiệp phản ánh số tiền bán hàng đại lý phải trả cho bên giao hàng, ghi:

Nợ các TK 111, 112, 131,…

Có TK 331 – Phải trả cho người bán (tổng giá thanh toán).

– Định kỳ, khi xác định doanh thu hoa hồng bán hàng đại lý được hưởng, ghi:

Nợ TK 331 – Phải trả cho người bán

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (nếu có).

– Khi trả tiền bán hàng đại lý cho bên giao hàng, ghi:

Nợ TK 331 – Phải trả cho người bán

Có các TK 111, 112.

3.6. Đối với doanh thu từ sản phẩm, hàng hóa, dịch vụ xuất bán giữa các đơn vị trực thuộc trong nội bộ doanh nghiệp

Trường hợp 1: Không ghi nhận doanh thu giữa các khâu trong nội bộ doanh nghiệp, chỉ ghi nhận doanh thu khi thực bán hàng ra bên ngoài:

a) Kế toán tại đơn vị bán

– Khi xuất sản phẩm, hàng hóa, dịch vụ đến các đơn vị trực thuộc trong nội bộ doanh nghiệp, lập Phiếu xuất kho kiêm vận chuyển nội bộ hoặc hóa đơn GTGT, ghi:

Nợ TK 136 – Phải thu nội bộ (giá vốn)

Có các TK 155, 156,…

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (nếu có).

– Khi nhận được thông báo từ đơn vị mua là sản phẩm, hàng hóa đã được tiêu thụ ra bên ngoài, đơn vị bán ghi nhận doanh thu, giá vốn:

+ Phản ánh giá vốn hàng bán, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 136 – Phải thu nội bộ.

+ Phản ánh doanh thu, ghi:

Nợ TK 136 – Phải thu nội bộ

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ.

b) Kế toán tại đơn vị mua

– Khi nhận được sản phẩm, hàng hóa, dịch vụ do đơn vị trực thuộc trong nội bộ doanh nghiệp chuyển đến, doanh nghiệp căn cứ vào các chứng từ có liên quan, ghi:

Nợ các TK 155, 156,… (giá vốn)

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có TK 336 – Phải trả nội bộ.

– Khi bán sản phẩm, hàng hóa, dịch vụ ra bên ngoài, doanh nghiệp ghi nhận doanh thu, giá vốn như giao dịch bán hàng thông thường.

– Trường hợp đơn vị trực thuộc không được phân cấp hạch toán đến kết quả kinh doanh sau thuế, doanh nghiệp phải kết chuyển doanh thu, giá vốn cho đơn vị cấp trên:

+ Kết chuyển giá vốn, ghi:

Nợ TK 336 – Phải trả nội bộ

Có TK 632 – Giá vốn hàng bán.

+ Kết chuyển doanh thu, ghi:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 336 – Phải trả nội bộ.

Trường hợp 2: Doanh nghiệp có ghi nhận doanh thu bán hàng giữa các khâu trong nội bộ doanh nghiệp:

– Bên bán ghi:

Nợ TK 136 – Phải thu nội bộ

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (chi tiết giao dịch bán hàng nội bộ)

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (nếu có).

– Bên mua ghi:

Nợ các TK 155, 156,…

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có).

Có TK 336 – Phải trả nội bộ.

– Tại thời điểm kết thúc kỳ kế toán, căn cứ vào Biên bản đối chiếu công nợ giữa nợ phải thu và nợ phải trả nội bộ của cùng một đối tượng thì doanh nghiệp bù trừ trên sổ kế toán tương ứng, ghi:

Nợ TK 336 – Phải trả nội bộ (3368)

Có TK 136 – Phải thu nội bộ (1368).

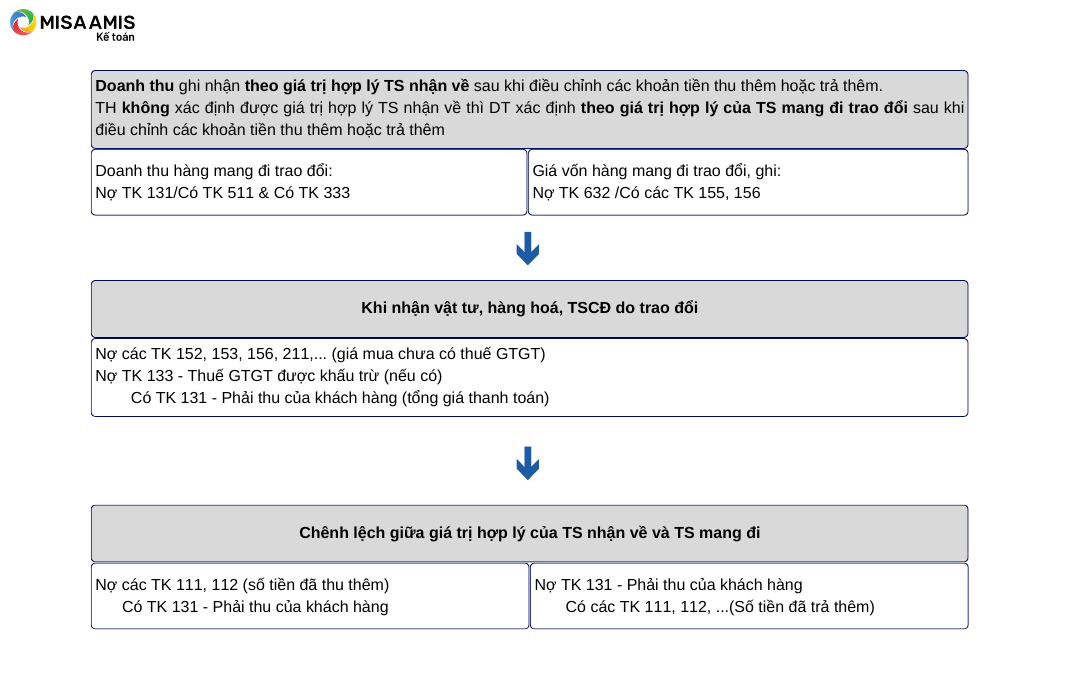

3.7. Đối với giao dịch hàng đối hàng không tương tự

Khi xuất sản phẩm, hàng hóa đối lấy vật tư, hàng hóa, TSCĐ không tương tự, kế toán phản ánh doanh thu bán hàng và cung cấp dịch vụ để đối lấy vật tư, hàng hóa, TSCĐ khác theo giá trị hợp lý tài sản nhận về sau khi điều chỉnh các khoản tiền thu thêm hoặc trả thêm. Trường hợp không xác định được giá trị hợp lý tài sản nhận về thì doanh thu xác định theo giá trị hợp lý của tài sản mang đi trao đổi.

– Khi ghi nhận doanh thu, ghi:

Nợ TK 131 – Phải thu của khách hàng (tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (nếu có).

Đồng thời ghi nhận giá vốn hàng mang đi trao đổi, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có các TK 155, 156,…

– Khi nhận vật tư, hàng hóa, TSCĐ do trao đổi, doanh nghiệp phản ánh giá trị vật tư, hàng hóa, TSCĐ nhận được do trao đổi, ghi:

Nợ các TK 152, 153, 156, 211,…

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có TK 131 – Phải thu của khách hàng (tổng giá thanh toán).

– Trường hợp được thu thêm tiền do giá trị hợp lý của sản phẩm, hàng hóa đưa đi trao đổi lớn hơn giá trị hợp lý của vật tư, hàng hóa, TSCĐ nhận được do trao đổi thì khi nhận được tiền của bên có vật tư, hàng hóa, TSCĐ trao đổi, ghi:

Nợ các TK 111, 112 (số tiền đã thu thêm)

Có TK 131 – Phải thu của khách hàng.

– Trường hợp phải trả thêm tiền do giá trị hợp lý của sản phẩm, hàng hóa đưa đi trao đổi nhỏ hơn giá trị hợp lý của vật tư, hàng hóa, TSCĐ nhận được do trao đổi thì khi trả tiền cho bên có vật tư, hàng hóa, TSCĐ trao đổi, ghi:

Nợ TK 131 – Phải thu của khách hàng

Có các TK 111, 112, …

4. Lưu ý về kế toán bán hàng

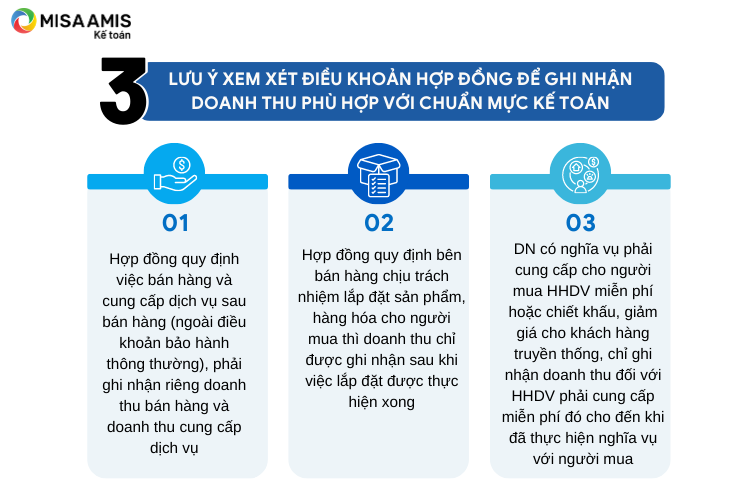

4.1. Hợp đồng kinh tế bao gồm nhiều giao dịch

Với trường hợp hợp đồng kinh tế bao gồm nhiều giao dịch, doanh nghiệp phải nhận biết các giao dịch để ghi nhận doanh thu phù hợp với Chuẩn mực kế toán. Kế toán cần xem xét kỹ điều khoản của hợp đồng theo một số lưu ý sau đây:

-

Hình 7: Lưu ý xem xét điều khoản hợp đồng để ghi nhận doanh thu phù hợp với Chuẩn mực kế toán

3.2 Doanh thu thuần có thể thấp hơn doanh thu

- Doanh thu bán hàng và cung cấp dịch vụ thuần mà doanh nghiệp thực hiện được trong kỳ kế toán có thể thấp hơn doanh thu bán hàng và cung cấp dịch vụ ghi nhận ban đầu do các nguyên nhân:

- Doanh nghiệp chiết khấu thương mại, giảm giá hàng đã bán cho khách hàng

- Hàng đã bán bị trả lại (do không đảm bảo điều kiện về quy cách, phẩm chất ghi trong hợp đồng kinh tế)

- Trường hợp sản phẩm, hàng hóa, dịch vụ đã tiêu thụ từ các kỳ trước, đến kỳ sau phải chiết khấu thương mại, giảm giá hàng bán, hoặc hàng bán bị trả lại thì doanh nghiệp được ghi giảm doanh thu theo nguyên tắc như sau:

- Nếu sản phẩm, hàng hóa, dịch vụ đã tiêu thụ từ các kỳ trước, đến kỳ sau phải giảm giá, phải chiết khấu thương mại, bị trả lại nhưng phát sinh trước thời điểm phát hành Báo cáo tài chính, doanh nghiệp phải coi đây là một sự kiện phát sinh sau ngày kết thúc kỳ kế toán cần điều chỉnh và ghi giảm doanh thu trên Báo cáo tài chính của kỳ lập báo cáo.

- Nếu sản phẩm, hàng hóa, dịch vụ đã tiêu thụ từ các kỳ trước, đến kỳ sau phải giảm giá, phải chiết khấu thương mại, bị trả lại sau thời điểm phát hành Báo cáo tài chính thì doanh nghiệp ghi giảm doanh thu của kỳ phát sinh.

4.3. Xuất hàng hóa để khuyến mại, quảng cáo có điều kiện

Định khoản kế toán hàng khuyến mại, quảng cáo có điều kiện

Trường hợp xuất hàng hóa để khuyến mại, quảng cáo nhưng khách hàng chỉ được nhận hàng khuyến mại, quảng cáo kèm theo các điều kiện khác như phải mua sản phẩm, hàng hóa (ví dụ như mua 2 sản phẩm được tặng 1 sản phẩm….) thì kế toán phải phân bổ số tiền thu được để tính doanh thu cho cả hàng khuyến mại, giá trị hàng khuyến mại được tính vào giá vốn hàng bán (trường hợp này bản chất giao dịch là giảm giá hàng bán).

- Khi xuất hàng hóa khuyến mại, kế toán ghi nhận trị giá hàng khuyến mại vào giá vốn hàng bán, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 156 – Hàng hóa.

- Ghi nhận doanh thu hàng khuyến mãi trên cơ sở phân bổ số tiền thu được cho các sản phẩm hàng hóa được bán và hàng hóa khuyến mại, quảng cáo ghi:

Nợ các TK 111, 112, 131…

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (33311) (nếu có).

Lưu ý về thuế GTGT

Nếu không hàng khuyến mại, chương trình khuyến mại với Sở Công thương, doanh nghiệp phải tính thuế GTGT đầu ra của hàng khuyến mại như khi bán hàng hóa dịch vụ thông thường. Số thuế GTGT đầu ra sẽ tính trực tiếp vào chi phí bán hàng hoặc giá vốn hàng bán (tùy thuộc vào trường hợp khuyến mại kèm điều kiện hay không kèm điều kiện).

Ví dụ định khoản hàng khuyến mại có điều kiện:

Công ty XYZ kinh doanh hàng hóa là vali và balo. Công ty thực hiện chương trình khuyến mại mua vali thương hiệu F giá đã bao gồm thuế là 11.000.000 đồng, tặng 1 balo thương hiệu G với giá niêm yết đã bao gồm thuế là: 990.000 đồng.

Biết rằng: Giá vốn của vali F là: 8.000.000 đồng, giá vốn của balo là: 500.000 đồng. Balo chỉ được tặng khi khách hàng mua vali của thương hiệu. Chương trình khuyến mại này công ty XYZ không đăng ký với Sở Công thương.

– Kế toán của XYZ thực hiện hạch toán doanh thu và giá vốn trong trường hợp bán vali F và tặng balo G khuyến mại như sau:

– Tính toán phân bổ doanh thu bán hàng cho vali và balo:

-

- Doanh thu bán hàng: 11.000.000/1.1=10.000.000 đồng

- Phân bổ doanh thu dựa theo giá bán thông thường chưa bao gồm VAT của vali và balo)

- Doanh thu phân bổ cho vali: 10.000.000 / (10.000.000 + 900.000) x 10.0000.000 = 9.174.312 đồng

- Doanh thu phân bổ cho balo: 10.000.000 – 9.174.312=825.688 đồng

Hạch toán doanh thu và giá vốn của nghiệp vụ bán vali tặng balo:

Doanh thu bán vali:

Nợ TK 111,112,131… 11.000.000 đồng

Có TK 511: 9.174.312 (Doanh thu của vali)

Có TK 511: 825.688 (Doanh thu của balo)

Có TK 3331: 1.000.000 (Đúng theo hóa đơn GTGT cung cấp cho khách hàng)

Giá vốn của balo khuyến mại: Do chương trình không đăng ký với Sở công thương nên phải xuất hóa đơn và tính thuế GTGT:

Nợ TK 632: 550.000

Có TK 156: 500.000

Có TK 3331: 50.000

Giá vốn của vali F:

Nợ TK 632: 8.000.000

Có TK 156: 8.000.000

Lưu ý

Các bạn kế toán cần lưu ý xem xét việc phân bổ tiền thu được cho hàng bán và hàng khuyến mại là phân bổ trên tiêu chí nào. Cũng theo ví dụ trên, nếu balo là mặt hàng doanh nghiệp không kinh doanh mà chỉ mua về để tặng cho khách hàng mua vali, thì cơ sở để phân bổ khoản tiền thu bán hàng 11 triệu, giá chưa VAT là 10 triệu cần xem xét sang tiêu chí là giá vốn của vali và giá vốn của balo (chính là giá nhập balo về mang tặng). Vấn đề này doanh nghiệp phải đảm bảo nhất quán và logic các mặt hàng dùng để khuyến mại do chế độ kế toán hiện hành không đưa ra hướng dẫn cụ thể các tiêu thức phân bổ.

Như vậy: Doanh nghiệp cần nắm rõ bản chất của các giao dịch, nghiệp vụ bán hàng và tuân thủ hướng dẫn của chế độ kế toán hiện hành trong định khoản kế toán bán hàng. Tùy theo đặc thù doanh nghiệp mà có thể xuất hiện nghiệp vụ bán hàng đặc biệt, không thường xuyên như: bán hàng trả chậm trả góp, trao đổi hàng không tương tự, hay hàng khuyến mại… kế toán cần xem xét kỹ lưỡng hướng dẫn tại Chế độ kế toán mà doanh nghiệp áp dụng để phục vụ cho việc lập Báo cáo tài chính trung thực và hợp lý.

Để có hệ thống quản trị tài chính kế toán minh bạch và làm chuẩn chỉnh ngay từ đầu, các doanh nghiệp có thể đầu tư các phần mềm đáng tin cậy đồng thời luôn giữ nguyên tắc minh bạch trong hoạt động kế toán. Hiện nay phần mềm như phần mềm kế toán online MISA AMIS – giải pháp tài chính thông minh hỗ trợ nhiều cho kế toán doanh nghiệp nói riêng và chủ doanh nghiệp nói chung. Phần mềm AMIS Kế Toán hỗ trợ tự động hóa việc lập báo cáo:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT99, TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo …

Tham khảo ngay phần mềm kế toán online MISA AMIS để gấp đôi hiệu quả công tác kế toán-tài chính trong doanh nghiệp và đáp ứng các xu hướng làm việc mới!

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/