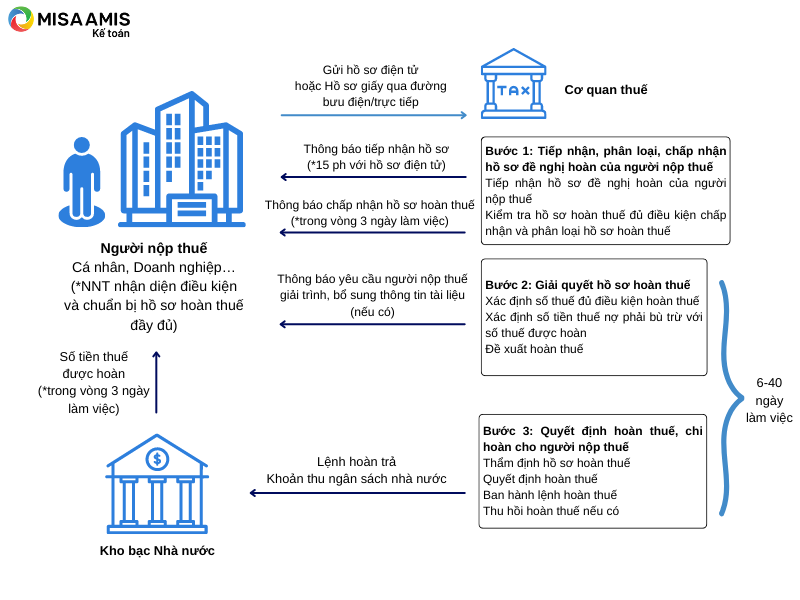

Để khắc phục tình trạng hoàn thuế chậm, thủ tục hành chính phức tạp, thời gian giải quyết hồ sơ hoàn thuế chậm và giúp tháo gỡ vướng mắc, hỗ trợ công tác hoàn thuế của người dân và doanh nghiệp được nhanh chóng và thuận lợi mà ngày 31/05/2023 Tổng cục Thuế đã ban hành Quy trình hoàn thuế theo Quyết định số 679/QĐ-TCT.

Quy trình hoàn thuế giúp tạo sự công khai minh bạch và thống nhất trong thủ tục hoàn thuế, nhờ đó, các doanh nghiệp có thể tránh được việc phải bổ sung các hồ sơ thủ tục không cần thiết, không đúng quy trình hoàn thuế giúp người thực hiện hoàn thuế được thuận lợi hơn. MISA AMIS sẽ cùng các bạn đi tìm hiểu chi tiết trong bài viết dưới đây:

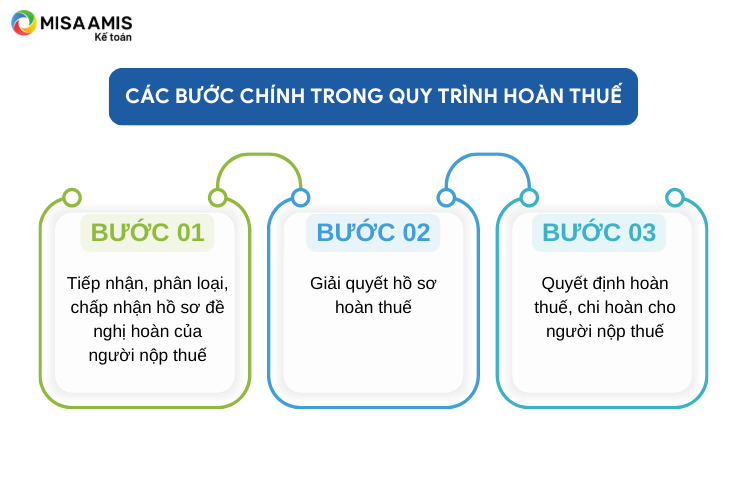

Quy trình hoàn thuế được phân thành 3 mục lớn là:

Chi tiết về quy trình hoàn thuế như sau:

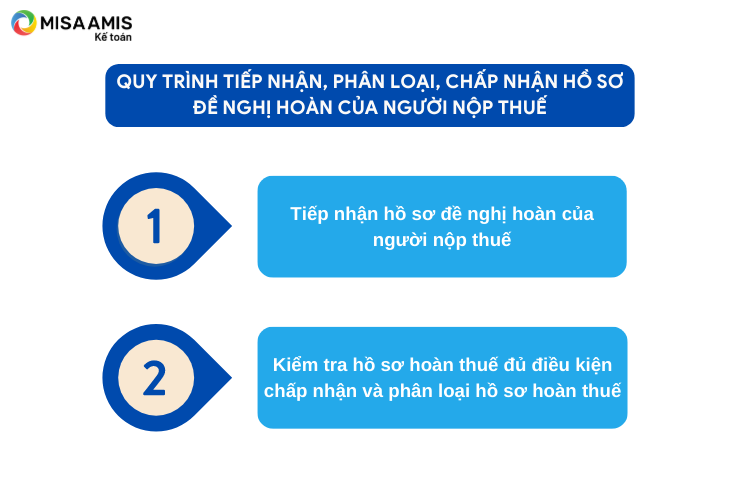

1. Tiếp nhận, phân loại, chấp nhận hồ sơ đề nghị hoàn của người nộp thuế

1.1. Tiếp nhận hồ sơ đề nghị hoàn của người nộp thuế

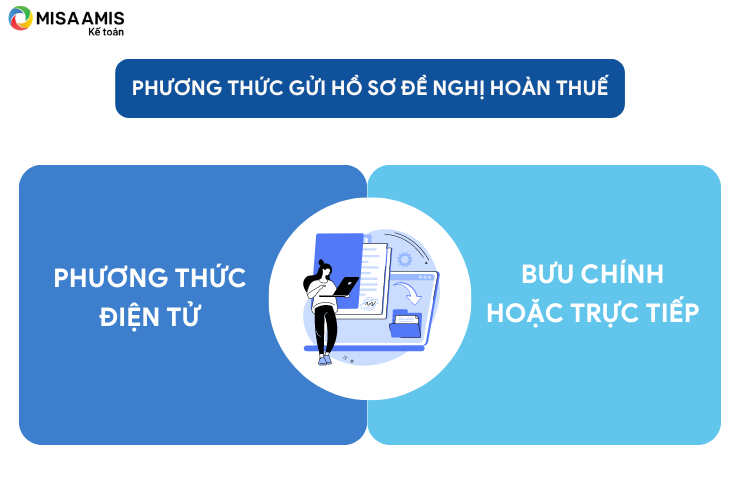

a) Phương thức gửi: Người nộp thuế có thể gửi hồ sơ đề nghị hoàn thuế bằng phương thức điện tử hoặc gửi qua đường bưu chính hoặc nộp trực tiếp

b) Thủ tục tiếp nhận hồ sơ đề nghị hoàn thuế

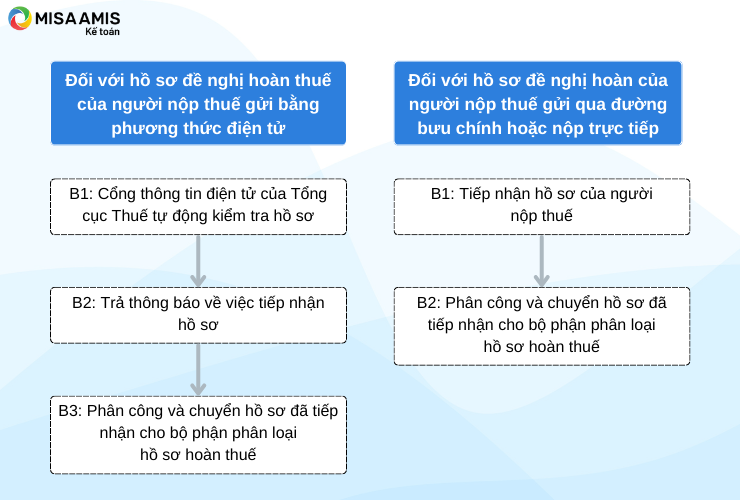

* Đối với hồ sơ đề nghị hoàn thuế của người nộp thuế gửi bằng phương thức điện tử:

Lưu ý:

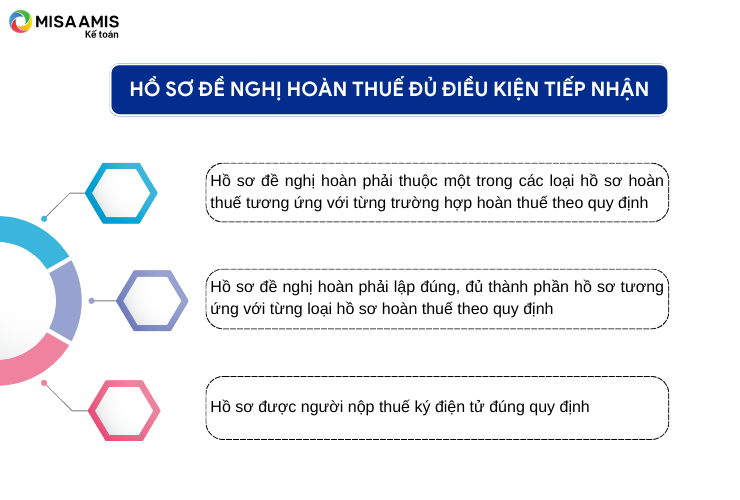

– Hồ sơ đề nghị hoàn thuế đủ điều kiện tiếp nhận bao gồm:

– Trả Thông báo về việc tiếp nhận hồ sơ

Cổng thông tin điện tử của Tổng cục Thuế tự động tạo Thông báo về việc tiếp nhận/không tiếp nhận hồ sơ đề nghị hoàn thuế gửi người nộp thuế chậm nhất không quá 15 phút kể từ thời điểm nhận được hồ sơ của người nộp thuế.

Lưu ý: NNT chủ động theo dõi tình trạng hồ sơ.

* Đối với hồ sơ đề nghị hoàn của người nộp thuế gửi qua đường bưu chính hoặc nộp trực tiếp

Lưu ý:

Bước 1.Tiếp nhận hồ sơ của người nộp thuế: Bộ phận HCVT, bộ phận tiếp nhận trực tiếp thực hiện tiếp nhận hồ sơ của người nộp thuế theo Quy trình một cửa.

Trường hợp hồ sơ chưa đầy đủ thì bộ phận tiếp nhận trực tiếp hướng dẫn người nộp thuế hoàn thiện hồ sơ hoặc đến cơ quan có thẩm quyền để được giải quyết theo quy định.

Trường hợp hồ sơ đầy đủ, đúng thủ tục, bộ phận HCVT/bộ phận tiếp nhận trực tiếp đăng ký văn bản “đến”, đóng dấu ngày nhận văn bản theo quy định, cập nhật toàn bộ thông tin HSHT giấy, ghi sổ nhận hồ sơ trên phân hệ QHS.

Cán bộ tiếp nhận lập, in, ký Thông báo về việc tiếp nhận hồ sơ đề nghị hoàn (mẫu số 01/TB-HT ban hành kèm theo Thông tư số 80/2021/TT-BTC) trên phân hệ QHS và trả cho người nộp thuế gửi hồ sơ đề nghị hoàn thuế hoặc gửi đến địa chỉ theo đăng ký của người nộp thuế.

Có thể bạn quan tâm: Các dấu hiệu hành vi vi phạm về hóa đơn, vi phạm về hoàn thuế GTGT

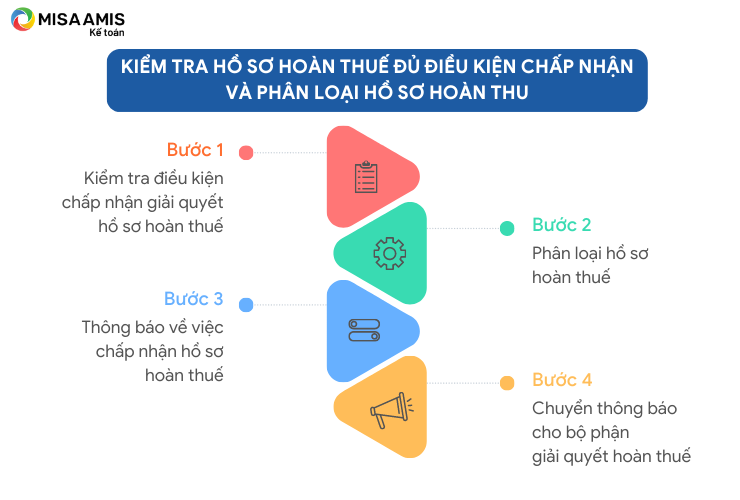

1.2. Kiểm tra hồ sơ hoàn thuế đủ điều kiện chấp nhận và phân loại hồ sơ hoàn thuế

Chi tiết:

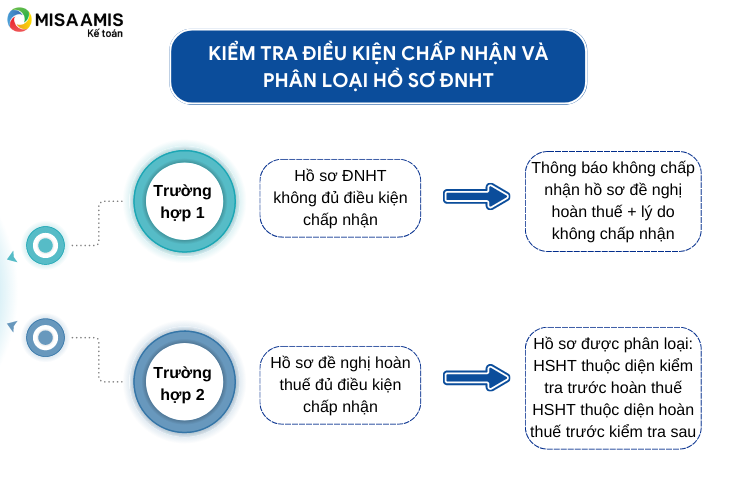

– Kiểm tra điều kiện chấp nhận và phân loại Hồ sơ ĐNHT

Phân hệ hoàn thuế xác định kết quả đối chiếu:

– Thông báo về việc chấp nhận hồ sơ hoàn thuế

Việc gửi Thông báo về việc chấp nhận hồ sơ đề nghị hoàn thuế (mẫu số 02/TB-HT ban hành kèm theo Thông tư số 80/2021/TT-BTC) cho người nộp thuế bằng phương thức điện tử thực hiện theo Quy trình một cửa.

Trường hợp người nộp thuế nộp hồ sơ bằng giấy, bộ phận phân loại hồ sơ hoàn thuế chuyển thông báo đã ban hành cho bộ phận HCVT hoặc bộ phận tiếp nhận trực tiếp để gửi cho người nộp thuế theo Quy trình một cửa.

– Chuyển Thông báo cho bộ phận giải quyết hoàn thuế

Ứng dụng tự động cập nhật thông tin phân công và theo dõi tiến độ giải quyết hồ sơ hoàn thuế. Bộ phận giải quyết hồ sơ hoàn thuế cập nhật tên cán bộ giải quyết, lãnh đạo bộ phận chịu trách nhiệm phê duyệt hồ sơ hoàn thuế trên phân hệ hoàn thuế.

Thời gian thực hiện các công việc kiểm tra hồ sơ hoàn thuế đủ điều kiện chấp nhận và phân loại hồ sơ hoàn thuế chậm nhất là 03 ngày làm việc kể từ ngày ban hành Thông báo về việc tiếp nhận hồ sơ đề nghị hoàn thuế.

2. Giải quyết hồ sơ hoàn thuế

Khâu giải quyết hồ sơ hoàn thuế có 3 bước chính:

2.1 Xác định số thuế đủ điều kiện hoàn thuế

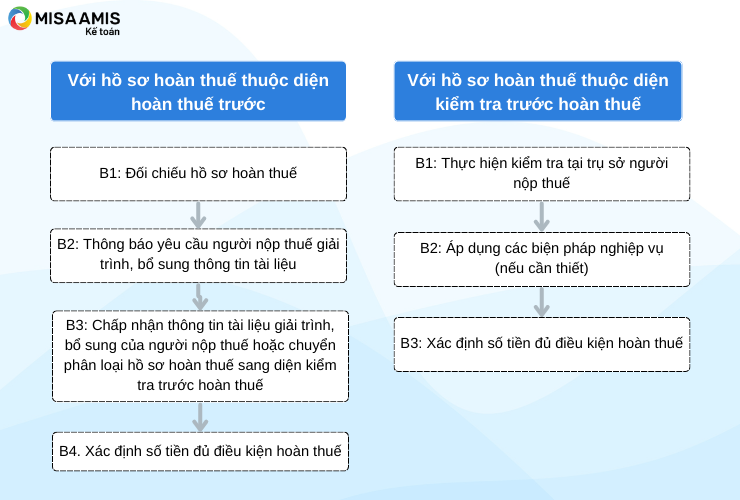

2.1.1 Đối với hồ sơ hoàn thuế thuộc diện hoàn thuế trước:

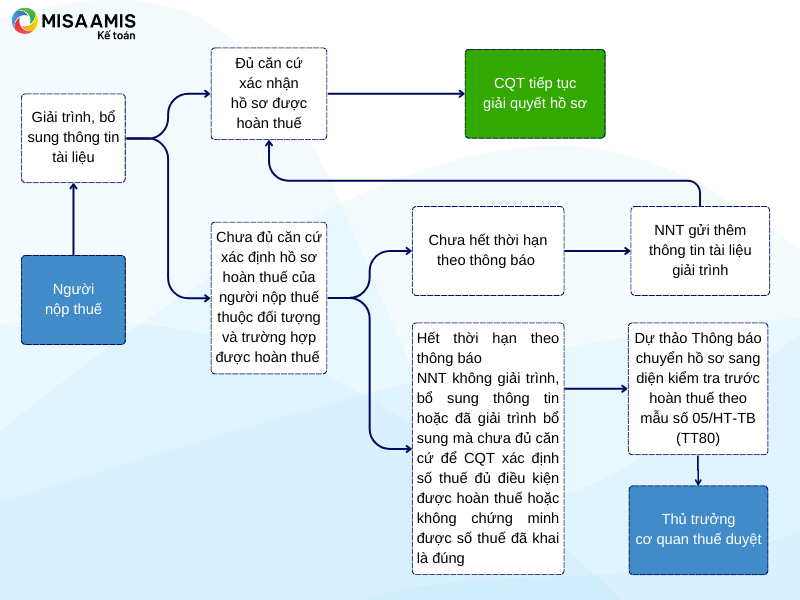

– Đối chiếu hồ sơ hoàn thuế và thông báo yêu cầu NNT giải trình, bổ sung thông tin tài liệu (nếu phát sinh)

| TH1 | xác định hồ sơ hoàn thuế không thuộc đối tượng và trường hợp được hoàn thuế | Thông báo về việc không được hoàn thuế (mẫu số 04/TB-HT ban hành kèm theo Thông tư số 80/2021/TT-BTC) | gửi cho người nộp thuế theo hướng dẫn tại Quy trình một cửa |

| TH2 | hồ sơ hoàn thuế thuộc đối tượng và trường hợp được hoàn thuế | CQT thực hiện đối chiếu số tiền thuế đề nghị hoàn tại hồ sơ hoàn thuế với hồ sơ khai thuế, hồ sơ khai bổ sung, tình hình bù trừ nghĩa vụ thuế của hoạt động sản xuất kinh doanh của người nộp thuế (nếu có), số thuế đã được hoàn kỳ trước liền kề. Số tiền thuế được hoàn phải được khai thuế theo đúng quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành.

Kết quả xác định:

|

Trường hợp hồ sơ chưa đủ thông tin để xác định hồ sơ hoàn thuế của người nộp thuế thuộc đối tượng và trường hợp được hoàn thuế hoặc việc kê khai trên hồ sơ khai thuế của người nộp thuế không đúng quy định, CQT yêu cầu người nộp thuế bổ sung, giải trình. |

Lưu ý: Trường hợp được hoàn thì số thuế được hoàn phải được xác định theo quy định tại khoản 1 Điều 34 Thông tư số 80/2021/TT-BTC.

– Chấp nhận thông tin tài liệu giải trình, bổ sung của người nộp thuế hoặc chuyển phân loại hồ sơ hoàn thuế sang diện kiểm tra trước hoàn thuế

2.1.2 Xác định số thuế đủ điều kiện hoàn thuế đối với hồ sơ hoàn thuế thuộc diện kiểm tra trước hoàn thuế

– Thực hiện kiểm tra tại trụ sở người nộp thuế

Đối với hồ sơ được phân loại là hồ sơ kiểm tra trước hoàn thuế, bộ phận giải quyết hồ sơ hoàn thuế thuộc diện kiểm tra trước hoàn thuế tiếp nhận và thực hiện kiểm tra trước hoàn thuế tại trụ sở người nộp thuế theo quy định của pháp luật và các văn bản hướng dẫn liên quan.

– Áp dụng các biện pháp nghiệp vụ (nếu cần thiết)

Trong quá trình thực hiện thanh tra, kiểm tra, trường hợp hồ sơ hoàn thuế cần thiết áp dụng các biện pháp nghiệp vụ được quy định tại Điều 35 Thông tư số 80/2021/TT-BTC, bộ phận giải quyết hồ sơ hoàn thuế báo cáo Lãnh đạo CQT xem xét, quyết định.

Trường hợp Lãnh đạo CQT quyết định áp dụng biện pháp nghiệp vụ theo quy định tại khoản 5 Điều 35 Thông tư số 80/2021/TT-BTC, bộ phận giải quyết hồ sơ hoàn thuế dự thảo Thông báo hồ sơ chưa đủ điều kiện hoàn thuế theo mẫu 04/TB-HT ban hành kèm theo Thông tư số 80/2021/TT-BTC, nêu rõ lý do chưa đủ điều kiện hoàn thuế trình Lãnh đạo CQT phê duyệt trên phân hệ hoàn thuế và gửi người nộp thuế theo hướng dẫn tại Quy trình một cửa; đồng thời, hệ thống TMS tự động cập nhật trạng thái hồ sơ tạm dừng giải quyết hoàn thuế trên phân hệ hoàn thuế, phân hệ QHS.

Sau khi nhận được kết quả giải quyết hoặc ý kiến của cơ quan điều tra hoặc cơ quan nhà nước có thẩm quyền, bộ phận giải quyết hồ sơ hoàn thuế tiếp tục thực hiện giải quyết hồ sơ hoàn thuế của người nộp thuế.

Đọc thêm: Cách lập tờ khai thuế GTGT mẫu 01/GTGT theo Thông Tư 80

Lưu ý:

+ Trường hợp kết quả kiểm tra hồ sơ hoàn thuế xác định người nộp thuế vừa có số tiền thuế đủ điều kiện được hoàn, vừa có số tiền thuế, tiền chậm nộp, tiền phạt phải nộp thì Bộ phận Thanh tra – Kiểm tra trình Lãnh đạo CQT ban hành Quyết định xử lý vi phạm pháp luật về thuế và xử lý bù trừ số tiền thuế được hoàn với số tiền phải nộp tại Phiếu đề xuất hoàn thuế (mẫu số 03/QTr-HT ban hành kèm theo Quy trình này).

+ Trường hợp quá thời hạn kiểm tra hồ sơ hoàn thuế, chưa nhận được kết quả hoặc ý kiến, xác minh của cơ quan công an hoặc cơ quan có thẩm quyền, bộ phận giải quyết hồ sơ hoàn tiếp tục giải quyết đối với số thuế đã đủ điều kiện được hoàn, số thuế không được hoàn, số thuế không được hoàn chuyển khấu trừ (nếu có) cho người nộp thuế, số thuế chưa được hoàn đang chờ kết quả kiểm tra xác minh theo quy định tại Điều 34, Điều 45 Thông tư số 80/2021/TT-BTC.

Đọc thêm: Hướng dẫn các trường hợp hoàn thuế GTGT dự án đầu tư theo Nghị định 49/2022/NĐ-CP

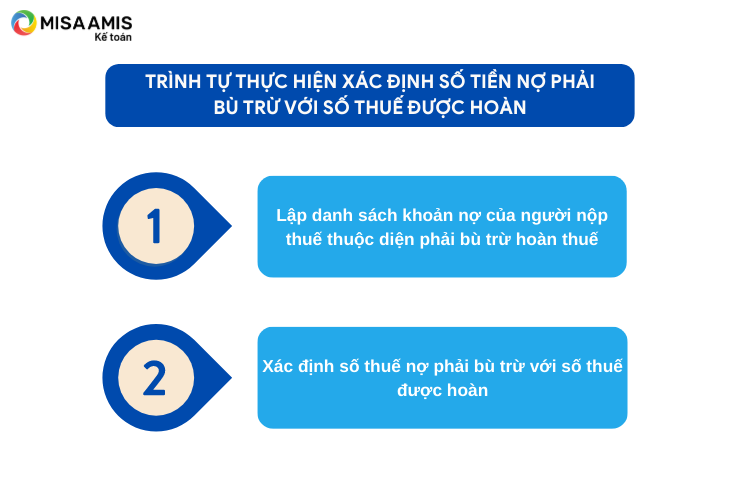

2.2 Xác định số tiền thuế nợ phải bù trừ với số thuế được hoàn

Trình tự thực hiện xác định số tiền nợ phải bù trừ với số thuế được hoàn:

* Danh sách các khoản nợ (tiền thuế, tiền phạt, tiền chậm nộp) phải bù trừ với số thuế được hoàn của người nộp thuế theo quy định, bao gồm:

– Số tiền thuế nợ của người nộp thuế: bao gồm tiền thuế nợ do CQT quản lý trực tiếp, CQT quản lý khoản thu NSNN, CQT quản lý địa bàn nhận phân bổ;

– Số tiền thuế nợ của các đơn vị phụ thuộc của người nộp thuế: Trường hợp nhiều đơn vị phụ thuộc có số tiền thuế nợ thì thứ tự bù trừ ưu tiên cho khoản nợ có hạn nộp xa nhất của đơn vị phụ thuộc;

– Số tiền thuế nợ của người nộp thuế là trụ sở chính trong trường hợp đơn vị phụ thuộc có số thuế còn được hoàn;

– Số tiền thuế nợ (trừ tiền phí, tiền lệ phí hải quan): do cơ quan hải quan quản lý, cung cấp thông tin theo Quy chế trao đổi thông tin và phối hợp công tác giữa cơ quan hải quan và CQT;

– Số tiền thuế người nộp thuế đề nghị nộp thay tiền thuế nợ cho người nộp thuế khác: theo văn bản đề nghị hoàn của người nộp thuế (nếu có).

Bộ phận giải quyết hồ sơ hoàn thuế cập nhật số tiền thuế nợ đề nghị bù trừ với số thuế được hoàn theo văn bản đề nghị của cơ quan nhà nước có thẩm quyền (nếu có) vào phân hệ hoàn thuế.

– Xác định số thuế nợ phải bù trừ với số thuế được hoàn

Trường hợp số tiền thuế nợ nhiều hơn số thuế được hoàn thì thực hiện đề xuất bù trừ tối đa với số thuế được hoàn, thứ tự bù trừ thanh toán theo quy định tại Luật Quản lý thuế.

Đọc thêm: Hướng dẫn cách tra cứu nợ thuế GTGT mới nhất năm 2023

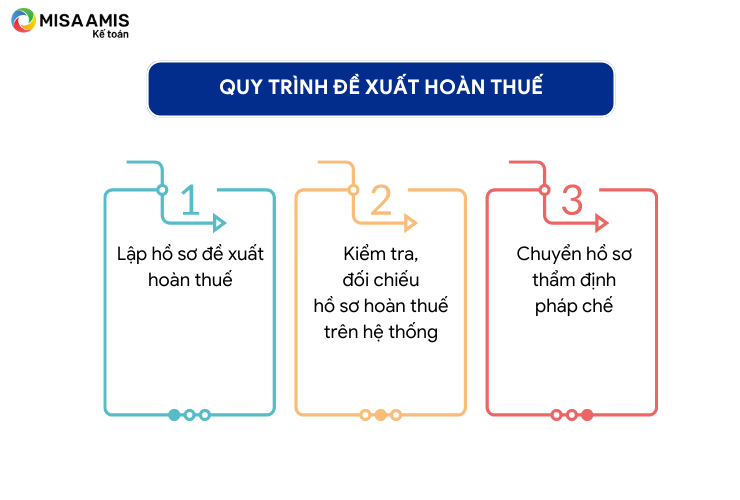

2.3 Đề xuất hoàn thuế

Trình tự thực hiện các bước đề xuất hoàn thuế tại cơ quan thuế:

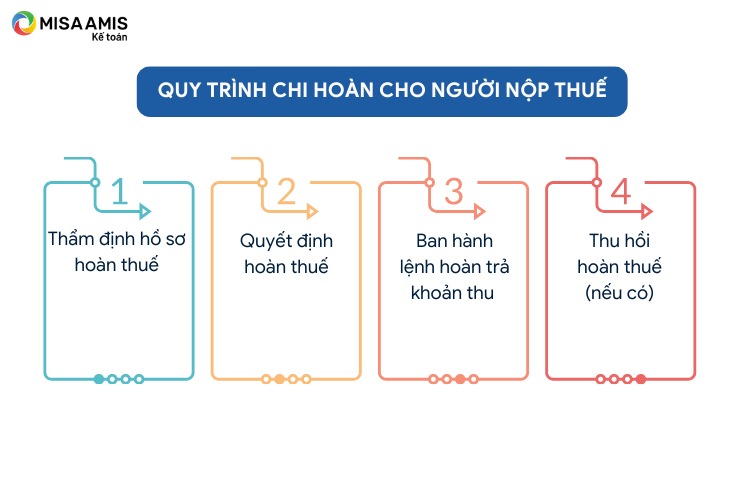

3. Quyết định hoàn thuế, chi hoàn cho người nộp thuế

– Ban hành lệnh hoàn trả khoản thu NSNN hoặc Lệnh hoàn trả kiêm bù trừ khoản thu NSNN (Lệnh hoàn thuế)

Lãnh đạo cơ quan thuế phê duyệt Lệnh hoàn thuế.

Cổng thông tin điện tử của Tổng cục Thuế thực hiện chuyển Lệnh hoàn thuế đã được ban hành đến Cổng thông tin điện tử của Kho bạc Nhà nước để thực hiện chi hoàn cho NNT theo quy định.

– Thu hồi hoàn thuế (nếu có)

Bộ phận Thanh tra – Kiểm tra thực hiện rà soát, trình Thủ trưởng CQT phê duyệt Quyết định thu hồi hoàn thuế (mẫu số 03/QĐ-THH ban hành kèm theo Thông tư số 80/2021/TT-BTC) đối với số tiền NNT đã được hoàn không đúng quy định và số tiền chậm nộp tương ứng, gửi cho người nộp thuế theo hướng dẫn Quy trình một cửa.NNT theo đó thực hiện.

Trên đây là nội dung tổng hợp về Quy trình hoàn thuế mới nhất năm 2023 theo Quyết định 679/QĐ-TCT”. MISA AMIS hy vọng các bạn và quý doanh nghiệp nắm bắt được thông tin để có thể nhanh chóng thuận lợi để hoàn được khoản thuế của doanh nghiệp mình nếu có phát sinh được đầy đủ, chính xác và kịp thời nhận được tiền hoàn thuế.

Việc nộp thuế vào ngân sách Nhà nước là trách nhiệm và nghĩa vụ của mỗi doanh nghiệp song để đảm bảo quyền lợi thì Nhà nước cũng cho phép các doanh nghiệp được yêu cầu và nộp hồ sơ hoàn thuế nếu đủ điều kiện. Kế toán viên cần cẩn trọng trong quá trình thực hiện nghiệp vụ kế toán thuế nói chung và các nghiệp vụ tính, nộp và xin xét hoàn thuế nói riêng. Sự hỗ trợ của các phần mềm kế toán như phần mềm kế toán online MISA AMIS sẽ giúp công tác kế toán đơn giản và chính xác hơn nhiều lần. Phân hệ Thuế của phần mềm MISA AMIS tích hợp các tính năng:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động tổng hợp số liệu

- Hỗ trợ kế toán viên nộp tờ khai, nộp thuế điện tử cho cơ quan thuế

- Các tiện ích khác: kiểm tra tình trạng hoạt động của nhà cung cấp, khách hàng, tự động khấu trừ thuế, hạch toán điều chỉnh thuế GTGT khi lập tờ khai

- …

Những tính năng này sẽ giúp nghiệp vụ thuế nói chung và nghiệp vụ về xin xét hoàn thuế nói riêng trở nên dễ dàng hơn với người làm kế toán. Kính mời Quý Doanh nghiệp, Anh/Chị kế toán đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS

Tổng hợp: Người yêu kế toán

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/