Trong thực tế, nhiều doanh nghiệp có nhầm lẫn, sai sót trong tờ khai thuế TNCN (thu nhập cá nhân) hoặc tờ khai quyết toán thuế TNCN. Do vậy, kế toán của doanh nghiệp băn khoăn về cách hủy tờ khai thuế TNCN hoặc tờ khai quyết toán thuế TNCN. Qua bài viết, MISA AMIS Kế toán tổng hợp và phân tích giúp kế toán doanh nghiệp hiểu rõ về nội dung, cách thức hủy tờ khai thuế TNCN, cũng như đưa ra mẫu tham khảo về công văn xin hủy tờ khai thuế TNCN và tờ khai quyết toán thuế TNCN.

1. Cách hủy tờ quyết toán thuế TNCN

1.1. Các trường hợp phải hủy tờ khai, tờ quyết toán thuế TNCN

Quy định pháp luật về hủy tờ khai thuế TNCN, tờ khai quyết toán thuế TNCN:

Kế toán lưu ý rằng, trong tất cả các văn bản hướng dẫn của cơ quan thuế có hiệu lực hiện hành đều không quy định chi tiết cho các trường hợp phải hủy tờ khai thuế TNCN mà quy định về cách thức hủy tờ khai đã nộp.

Trong trường hợp còn băn khoăn về việc hủy tờ khai thuế TNCN, nếu không chắc chắn, kế toán có thể gửi công văn yêu cầu hướng dẫn của cơ quan thuế hoặc liên hệ trực tiếp với cán bộ quản lý thuế của đơn vị mình trước khi thực hiện việc gửi công văn xin hủy.

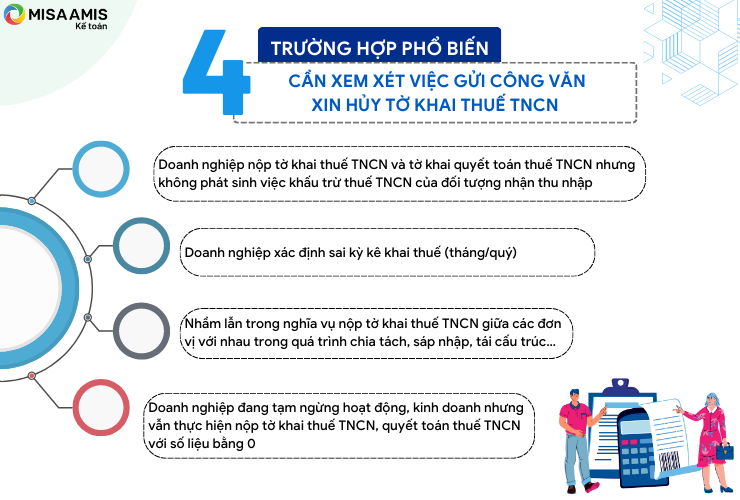

Các trường hợp thường gặp:

MISA AMIS đã tổng hợp một số trường hợp phổ biến kế toán cần xem xét việc gửi công văn xin hủy tờ khai thuế TNCN như sau:

– Doanh nghiệp không phát sinh việc khấu trừ thuế TNCN của đối tượng nhận thu nhập nhưng vẫn nộp tờ khai thuế TNCN và tờ khai quyết toán thuế TNCN.

– Doanh nghiệp nộp nhầm tờ khai thuế TNCN theo quý khi thuộc đối tượng bắt buộc phải khai thuế TNCN theo tháng, hoặc ngược lại, thuộc diện kê khai theo quý nhưng lại nộp tờ khai theo tháng

Nguyên nhân trong trường hợp này thường do nhầm lẫn trong việc tự xác định thuộc đối tượng kê khai thuế TNCN theo quý hay theo tháng.

Lưu ý: Doanh nghiệp phải kê khai thuế TNCN theo tháng trừ một số trường hợp doanh nghiệp được chọn khai thuế TNCN theo quý thì theo các hướng dẫn của Điều 9, Nghị định số 126/2020/NĐ-CP.

– Doanh nghiệp đang tạm ngừng hoạt động, kinh doanh nhưng vẫn thực hiện nộp tờ khai thuế TNCN, quyết toán thuế TNCN với số liệu bằng 0.

Kế toán có thể tham khảo thêm khoản 3, Điều 7 của Nghị định số 126/2020/NĐ-CP về các trường hợp người nộp thuế không phải nộp hồ sơ khai thuế và khoản 1, Điều 37 Luật Quản lý thuế số 38/2019/QH14 về thông báo khi tạm ngừng hoạt động, kinh doanh.

– Doanh nghiệp đang trong quá trình chia tách, sáp nhập, tái cấu trúc… dễ dẫn đến nhầm lẫn trong nghĩa vụ nộp tờ khai thuế TNCN giữa các đơn vị với nhau.

Như vậy: Do hiện nay các văn bản pháp luật chưa quy định rõ về các trường hợp phải hủy tờ khai thuế TNCN, hoặc tờ khai quyết toán thuế TNCN, trước khi làm công văn xin hủy, kế toán cần cân nhắc kỹ lưỡng và liên hệ với cơ quan quản lý thuế trực tiếp để yêu cầu hướng dẫn.

TỰ ĐỘNG TỔNG HỢP DỮ LIỆU LÊN TỜ KHAI THUẾ TNCN VỚI MISA AMIS KẾ TOÁN

1.2. Các ví dụ về các trường hợp phải hủy tờ khai thuế TNCN

Nộp nhầm tờ khai thuế TNCN quý

Công ty TNHH EFT thuộc diện phải kê khai thuế GTGT và TNCN theo tháng. Do nhầm lẫn, kế toán của EFT đã nộp tờ khai thuế TNCN quý 1/2022 đến cơ quan thuế.

Căn cứ: Theo đúng quy định tại Điều 9. “Tiêu chí kê khai thuế theo quý đối với thuế giá trị gia tăng và thuế thu nhập cá nhân” của Nghị định 126/2020/NĐ-CP thì Công ty TNHH EFT bắt buộc phải kê khai thuế TNCN theo tháng, chứ không được lựa chọn khai thuế TNCN theo quý.

–> Trong trường hợp này: EFT không có nghĩa vụ nộp tờ khai thuế TNCN quý 1/2022, do vậy kế toán của EFT cần phải hủy tờ khai đã nộp nhầm đến cơ quan thuế.

Nộp nhầm tờ khai thuế TNCN khi đang tạm ngừng hoạt động.

Do tình hình kinh doanh khó khăn, Công ty TNHH ATT đã thực hiện thủ tục tạm ngừng hoạt động kinh doanh từ năm 2020. Do nhầm lẫn, công ty ATT vẫn tiếp tục nộp các tờ khai thuế TNCN với số liệu bằng 0 và tờ khai quyết toán thuế TNCN với số liệu bằng 0 đến cơ quan thuế trong năm 2021 và 2022.

Căn cứ: Đúng theo điểm d, khoản 3, Điều 7 của Nghị định số 126/2020/NĐ-CP, thì ATT không phải nộp hồ sơ khai thuế TNCN năm 2021 và năm 2022 đến cơ quan thuế.

–> Trong trường hợp này: Công ty TNHH ATT cần làm công văn xin hủy tất cả các tờ khai thuế TNCN năm 2021 và 2022 đã nộp nhầm đến cơ quan thuế.

Không phát sinh khấu trừ thuế TNCN nhưng vẫn nộp tờ khai thuế

Công ty TNHH DEF, thành lập ngày 21/10/2022. Công ty xác định thuộc diện khai thuế GTGT theo quý, do vậy DEF cũng được chọn kê khai thuế TNCN theo quý (Điều 9, Nghị định 126/2020/NĐ-CP). Trong quý 4/2022, DEF mới có 3 lao động và đều không phát sinh khấu trừ thuế với cả 3 lao động này. Tuy nhiên kế toán của DEF vẫn nộp tờ khai thuế TNCN quý 4/2022 đến cơ quan thuế.

Căn cứ: Khoản 2, Điều 1, Nghị định 91/2022/NĐ-CP ngày 30/10/20222-Sửa đổi, bổ sung một số Điều của Nghị định số 126/2020/NĐ-CP: Công ty TNHH DEF thuộc trường hợp không phải nộp hồ sơ khai thuế TNCN do không phát sinh khấu trừ thuế TNCN của người lao động.

–> Trường hợp này DEF nên cân nhắc đến việc hủy tờ khai thuế TNCN quý 4/2022 đã nộp.

1.3. Hướng dẫn công văn xin hủy tờ khai thuế TNCN, tờ khai quyết toán thuế cá nhân

Như đã đề cập ở đầu bài viết, do hiện nay trong các văn bản pháp luật về thuế chưa có quy định cụ thể về việc hủy tờ khai thuế TNCN, mà doanh nghiệp phải chủ động làm công văn xin hủy tờ khai tùy theo tình hình thực tế và lý do cần hủy của doanh nghiệp mình. Bạn đọc có thể tham khảo mẫu công văn xin hủy tờ khai thuế TNCN cá nhân sau đây của MISA AMIS tại đây.

2. Khai bổ sung hồ sơ khai thuế TNCN

Với các tờ khai thuế TNCN cá nhân nộp đúng nghĩa vụ khai thuế của doanh nghiệp, nhưng sau đó kế toán phát hiện ra các tờ khai có sai sót trong các thông tin trình bày trong đó thì kế toán không tự thao tác hủy tờ khai trên hệ thống kê khai thuế điện tử của cơ quan thuế mà phải thực hiện quy trình bổ sung hồ sơ khai thuế. Sau đó, cơ quan thuế sẽ tự cập nhật nội dung kê khai đúng, theo đó tờ khai cũ bị nhầm lẫn, sai sót sẽ được hủy, thay bằng nội dung đúng. Vậy trình tự khai bổ sung hồ sơ khai thuế TNCN như thế nào? MISA AMIS sẽ giúp bạn đọc nắm rõ trong các nội dung sau đây:

2.1 Quy định pháp luật

Việc khai bổ sung hồ sơ khai thuế TNCN phải bao gồm đầy đủ các tài liệu, giải trình và trong thời hạn, theo trình tự đúng với quy định của pháp luật quản lý thuế với các nội dung quy định như sau:

– Khoản 4, Điều 7 của Nghị định số 126/2020/NĐ-CP quy định:

| “Người nộp thuế được nộp hồ sơ khai bổ sung cho từng hồ sơ khai thuế có sai sót theo quy định tại Điều 47 Luật Quản lý thuế và theo mẫu quy định của Bộ trưởng Bộ Tài chính” |

– Tham chiếu sang Điều 47 của Luật Quản lý thuế số 38/2019/QH14 như sau:

|

“Người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai sót thì được khai bổ sung hồ sơ khai thuế trong thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai sót nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra. Khi cơ quan thuế, cơ quan có thẩm quyền đã công bố quyết định thanh tra, kiểm tra thuế tại trụ sở của người nộp thuế thì người nộp thuế vẫn được khai bổ sung hồ sơ khai thuế; cơ quan thuế thực hiện xử phạt vi phạm hành chính về quản lý thuế đối với hành vi quy định tại Điều 142 và Điều 143 của Luật này” |

– Điểm a, khoản 1, Điều 7 của Nghị định số 126/2020/NĐ-CP, cũng quy định thêm về việc:

Người nộp thuế căn cứ hồ sơ khai thuế và hồ sơ khai bổ sung để tự tính số tiền thuế phải nộp, số tiền thuế phải nộp bổ sung, tiền chậm nộp (nếu có) và nộp tiền vào ngân sách Nhà nước.

2.2 Hồ sơ khai bổ sung thuế TNCN của doanh nghiệp:

Theo khoản 4, Điều 7 của Nghị định số 126/2020/NĐ-CP thì:

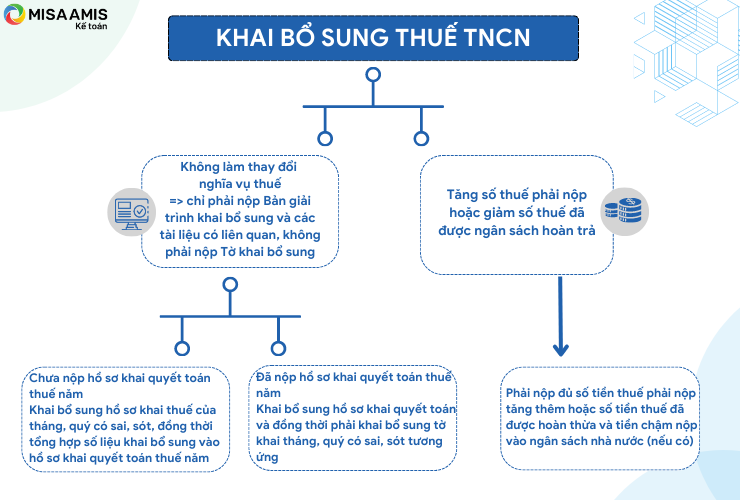

– Trường hợp khai bổ sung không làm thay đổi nghĩa vụ thuế:

Kế toán chỉ phải nộp Bản giải trình khai bổ sung và các tài liệu có liên quan, không phải nộp Tờ khai bổ sung.

Trường hợp chưa nộp hồ sơ khai quyết toán thuế năm thì người nộp thuế khai bổ sung hồ sơ khai thuế của tháng, quý có sai, sót, đồng thời tổng hợp số liệu khai bổ sung vào hồ sơ khai quyết toán thuế năm.

Trường hợp đã nộp hồ sơ khai quyết toán thuế năm thì khai bổ sung hồ sơ khai quyết toán và đồng thời phải khai bổ sung tờ khai tháng, quý có sai, sót tương ứng.

– Trường hợp khai bổ sung dẫn đến tăng số thuế phải nộp hoặc giảm số thuế đã được ngân sách hoàn trả:

Doanh nghiệp phải nộp đủ số tiền thuế phải nộp tăng thêm hoặc số tiền thuế đã được hoàn thừa và tiền chậm nộp vào ngân sách nhà nước (nếu có).

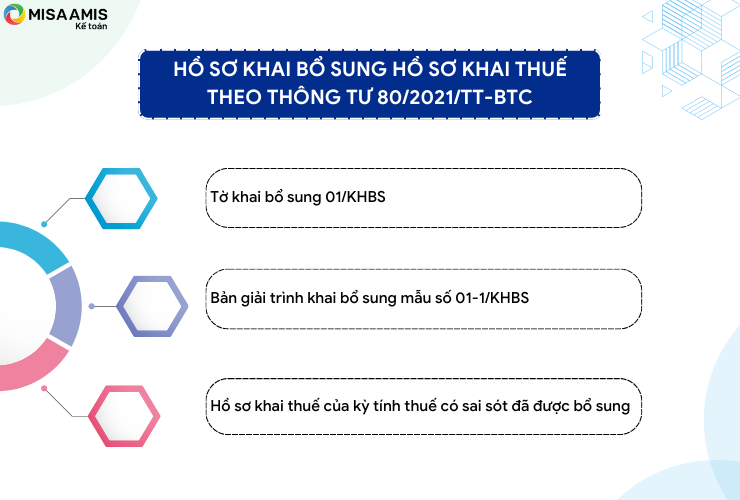

Cũng theo Phụ lục I, kèm theo Nghị định số 126/2020/NĐ-CP thì hồ sơ khai bổ sung hồ sơ khai thuế gồm:

– Tờ khai bổ sung 01/KHBS (Mới nhất: Áp dụng theo mẫu Thông tư số 80/2021/TT-BTC)

– Bản giải trình khai bổ sung mẫu số 01-1/KHBS (Mới nhất: Áp dụng theo mẫu Thông tư số 80/2021/TT-BTC)

– Hồ sơ khai thuế của kỳ tính thuế có sai sót đã được bổ sung.

>> Có thể bạn quan tâm: Tổng hợp các điểm mới về quản lý thuế theo Thông tư 80/2021/TT-BTC

Với sự hỗ trợ của phần mềm Hỗ trợ kê khai của cơ Tổng cục thuế thì hiện nay việc khai bổ sung hồ sơ thuế TNCN cũng nhanh chóng và đơn giản. Phần mềm hỗ trợ kê khai sẽ có các bảng biểu hỗ trợ và tự động tính số tiền chậm nộp (nếu có) hết sức thuận tiện cho kế toán.

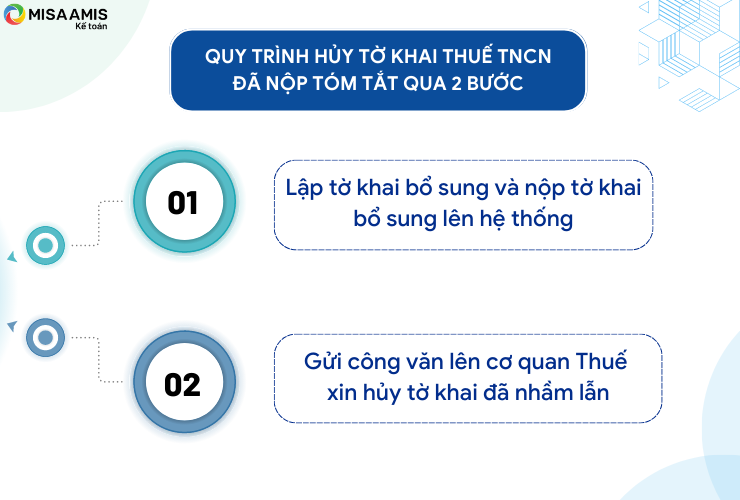

Như vậy: Có thể tóm tắt quy trình hủy tờ khai thuế TNCN đã nộp gồm 2 bước:

Bước 1: Lập tờ khai bổ sung và nộp tờ khai bổ sung lên hệ thống;

Bước 2: Gửi công văn lên cơ quan thuế xin hủy tờ khai đã nhầm lẫn. Còn việc hủy trên hệ thống sẽ do cơ quan thuế tự xử lý.

Phần mềm kế toán online MISA AMIS đáp ứng đầy đủ nghiệp vụ kê khai và nộp thuế của doanh nghiệp. Phần mềm hỗ trợ tổng hợp số liệu lên hệ thống tờ khai chính thức, tờ khai bổ sung giúp đảm bảo tính chính xác.

3. Những câu hỏi thường gặp

Liên quan đến vấn đề xin hủy tờ khai thuế TNCN, MISA AMIS đã tập hợp một số câu hỏi thường gặp sau đây:

3.1. Doanh nghiệp mới thành lập không phát sinh trả thu nhập, tiền lương có phải nộp tờ khai thuế TNCN và tờ khai quyết toán thuế TNCN không?

Câu trả lời là: KHÔNG

Đây cũng là tình huống mà nhiều doanh nghiệp sau đó cũng phải làm công văn xin hủy tờ khai thuế TNCN. Một số doanh nghiệp mới thành lập, chưa có lao động và chưa trả lương, tuy nhiên vẫn thực hiện nộp đến cơ quan thuế tờ khai thuế TNCN trắng, tức là tất cả các số liệu bằng 0.

– Trước đây theo hướng dẫn tại khoản 3, Điều 7 của Nghị định số 126/2020/NĐ-CP thì:

Trong các trường hợp không phải nộp hồ sơ khai thuế, không đề cập đến trường hợp doanh nghiệp không thực hiện trả thu nhập hoặc không phát sinh khấu trừ thuế TNCN.

– Quy định mới nhất tại khoản 2, Điều 1, Nghị định 91/2022/NĐ-CP ngày 30/10/20222 – Sửa đổi, bổ sung một số Điều của Nghị định số 126/2020/NĐ-CP thì: Người khai thuế thu nhập cá nhân là tổ chức, cá nhân trả thu nhập thuộc trường hợp khai thuế theo tháng, quý mà trong tháng, quý đó không phát sinh việc khấu trừ thuế thu nhập cá nhân của đối tượng nhận thu nhập thì không phải nộp hồ sơ khai thuế.

3.2. Doanh nghiệp có tất cả các lao động đều không phải khấu trừ thuế TNCN thì có phải nộp tờ khai thuế TNCN không?

Câu trả lời: KHÔNG

Tương tự như câu hỏi bên trên về việc không phát sinh trả thu nhập, tiền lương, trong trường hợp này căn cứ pháp lý cũng giống như MISA AMIS đề cập ở khoản 2, Điều 1 của Nghị định 91/2022/NĐ-CP.

Nguyên tắc xử lý vẫn là: Không phát sinh việc khấu trừ thuế TNCN thì không phải nộp hồ sơ khai thuế.

3.3. Doanh nghiệp có thể hủy tờ khai thuế bằng phương thức gửi hồ sơ điện tử không?

Câu trả lời: KHÔNG

Hiện nay hầu hết các doanh nghiệp đã thực hiện nộp hồ sơ khai thuế điện tử qua trang: https://thuedientu.gdt.gov.vn/. Tuy nhiên, các tính năng của trang này chưa cho phép xử lý các công văn giấy tờ xin hủy tờ khai thuế TNCN.

Cách thức phổ biến hiện nay của các doanh nghiệp vẫn là gửi công văn tới Cơ quan thuế quản lý trực tiếp hoặc làm theo hướng dẫn của cán bộ thuế quản lý trực tiếp.

3.4. Nếu doanh nghiệp phải hủy tờ khai thuế nhưng không làm công văn xin hủy thì có bị phạt không?

Câu trả lời: CẦN THẬN TRỌNG

Kế toán lưu ý hiện nay chưa quy định chi tiết trong các văn bản thuế cho trường hợp cụ thể này. Tuy nhiên, kế toán cần cân nhắc đến rủi ro bị có thể bị xử phạt theo Điều 12 của Nghị định số 125/2020/NĐ-CP (Quy định xử phạt về thuế, hóa đơn) nếu không làm công văn xin hủy.

3.5. Trong trường hợp không chắc có phải hủy tờ khai không thì kế toán nên làm gì?

Câu trả lời: Liên hệ cơ quan thuế Quản lý trực tiếp

Một số trường hợp phải hủy tờ khai thuế TNCN là hết sức rõ ràng, kế toán có thể thực hiện ngay, tuy nhiên một số trường hợp không rõ ràng, để chắc chắn kế toán nên liên hệ với Cơ quan thuế quản lý trực tiếp của đơn vị mình.

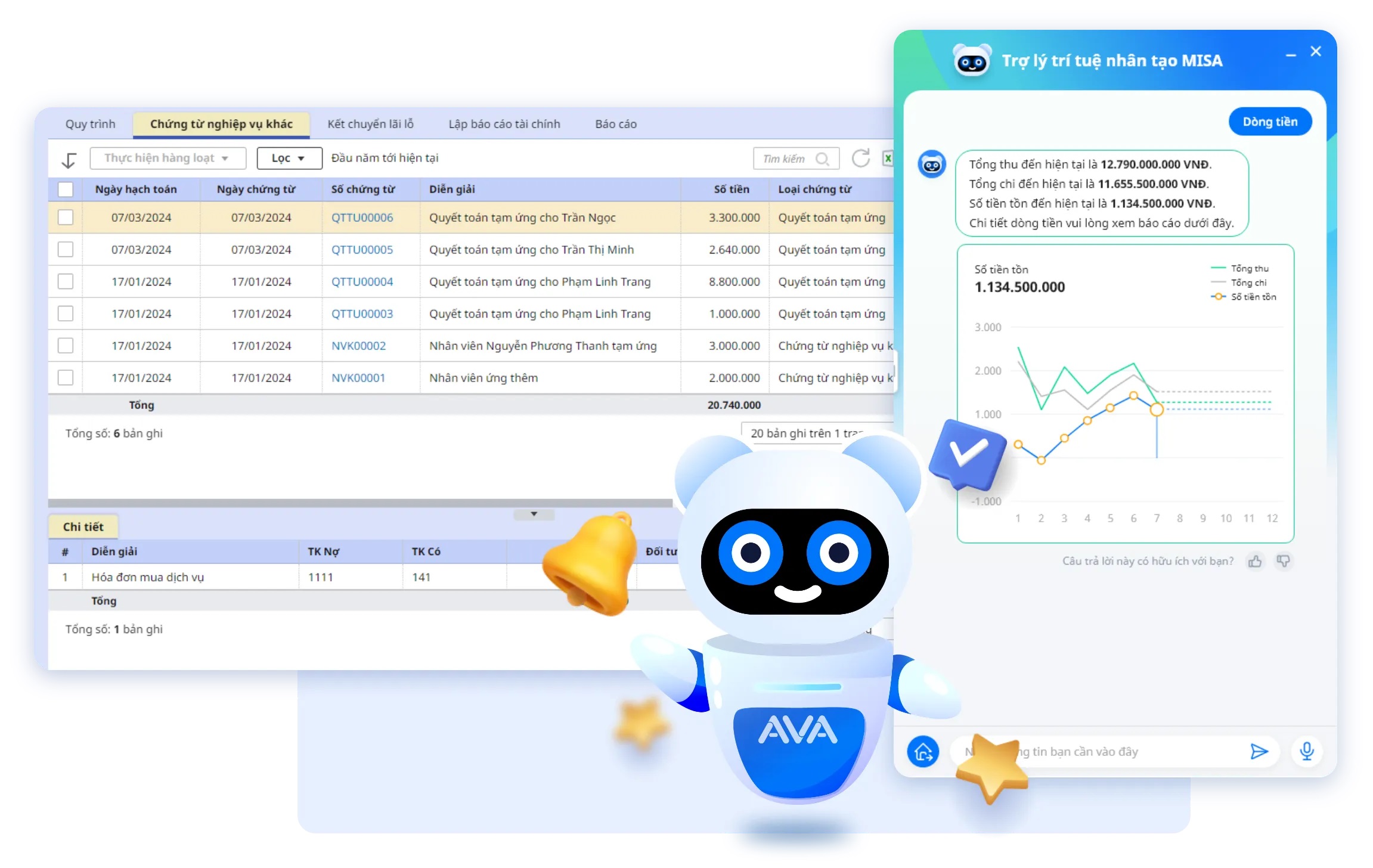

Như vậy qua bài viết, MISA AMIS đã giúp các bạn hiểu rõ về việc xin hủy tờ khai thuế TNCN. Bên cạnh tổng hợp các kiến thức hữu ích về kế toán để giúp kế toán doanh nghiệp dễ dàng tìm hiểu trong quá trình công tác, MISA đồng thời phát triển phần mềm kế toán mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Anh/Chị kế toán doanh nghiệp hãy đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

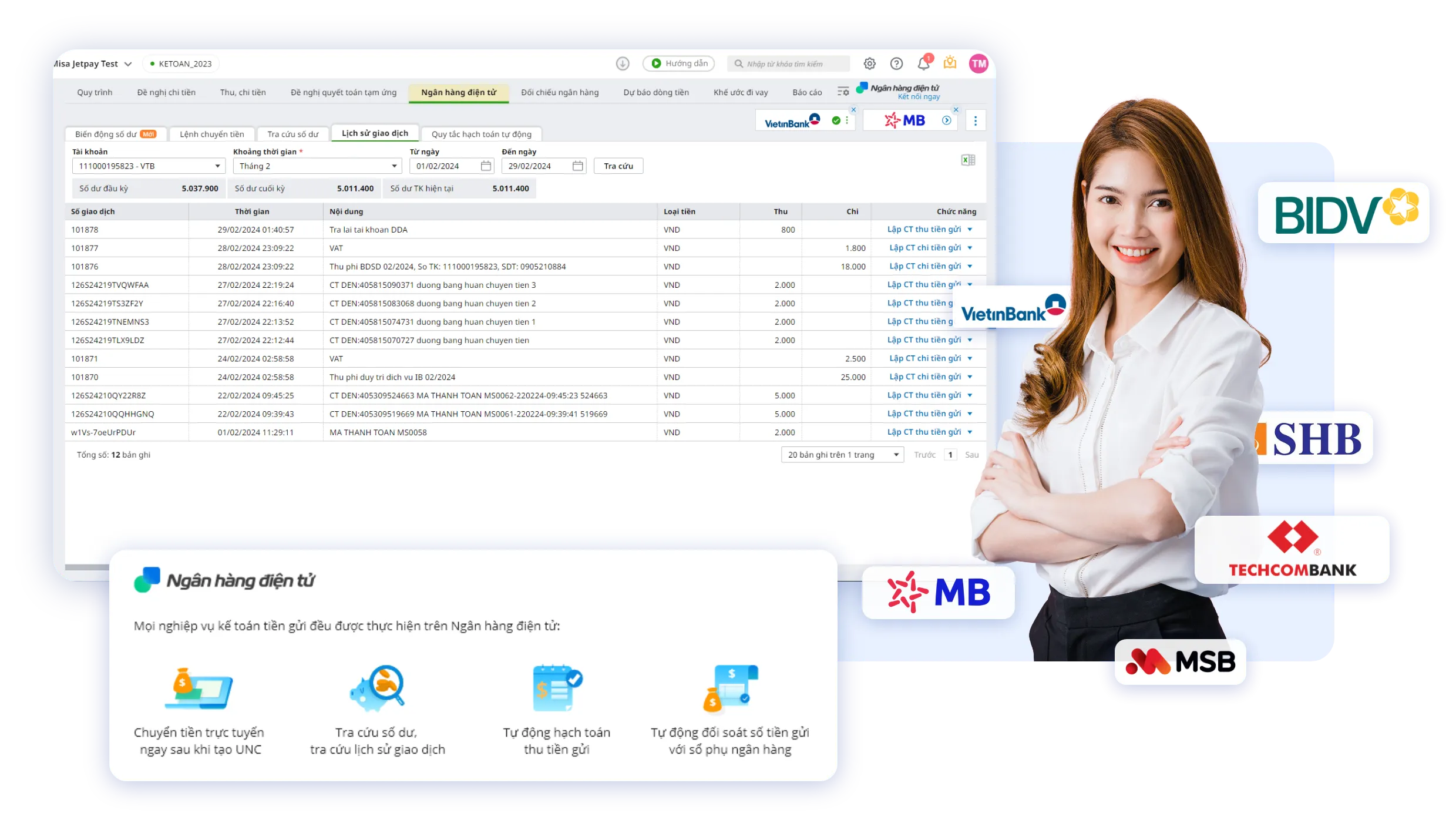

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

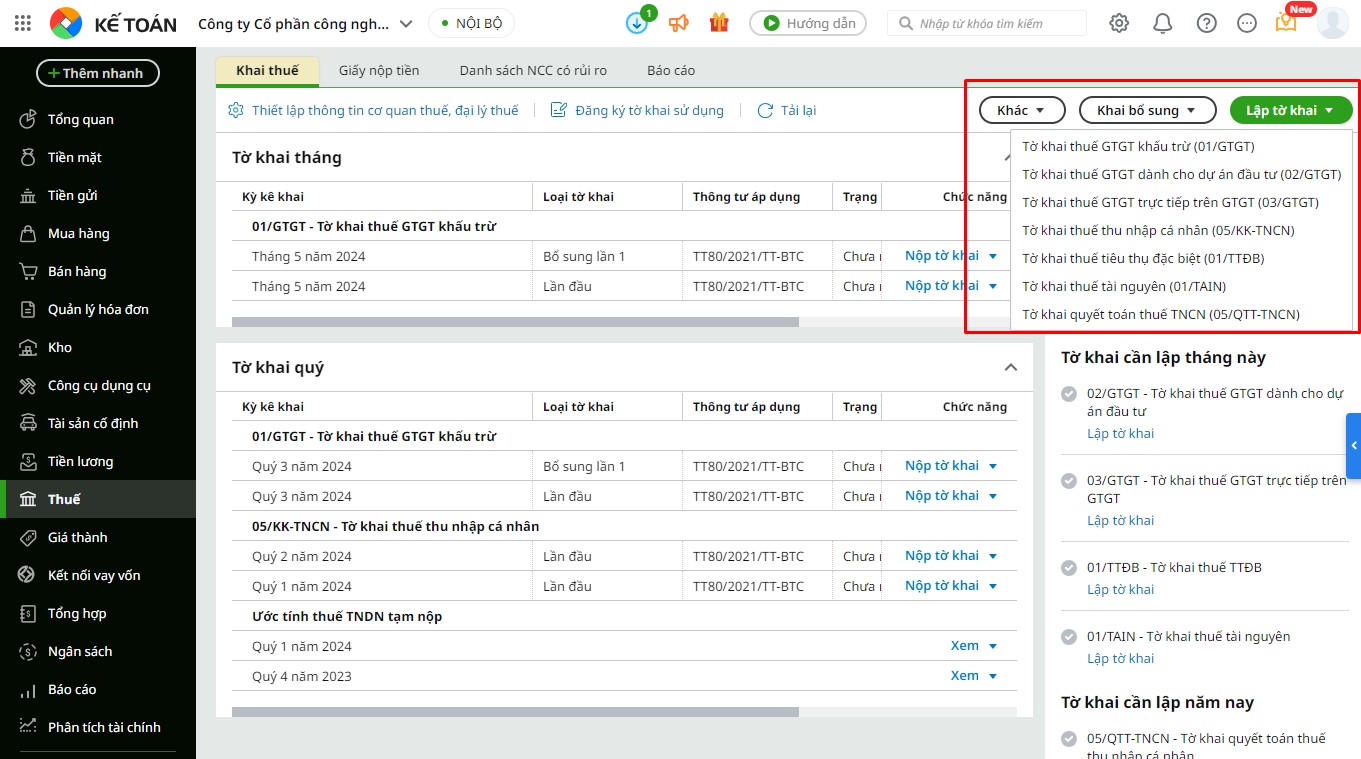

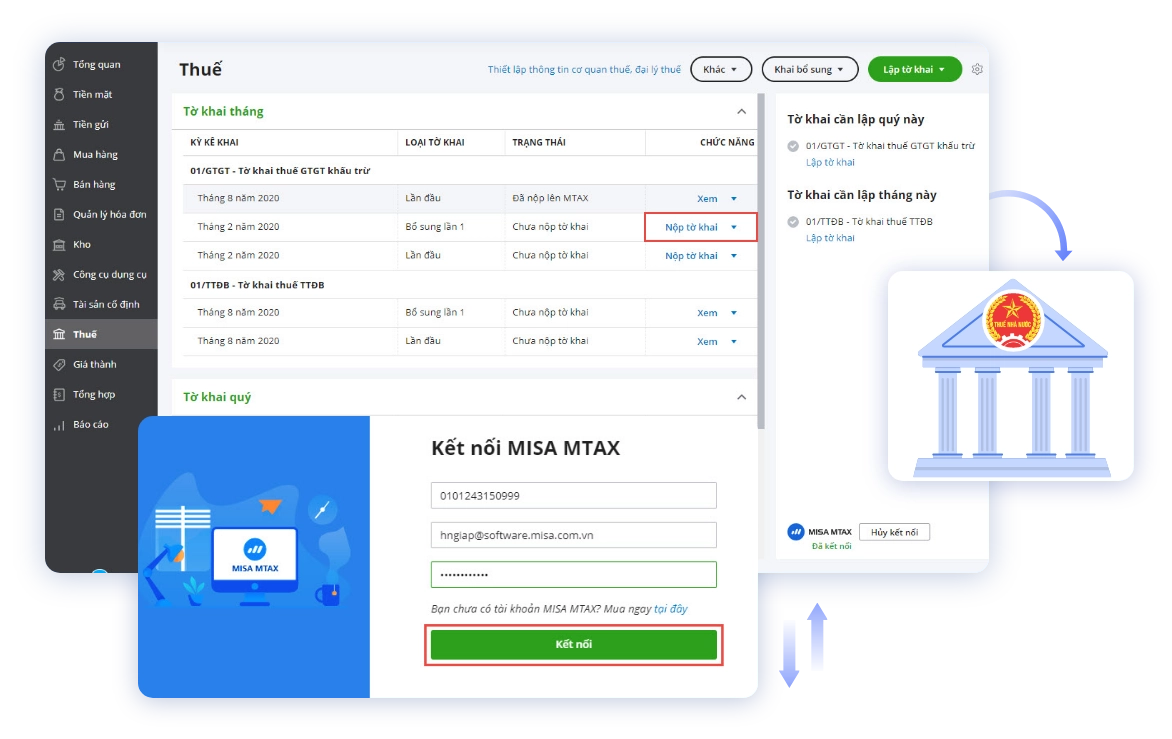

- Cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

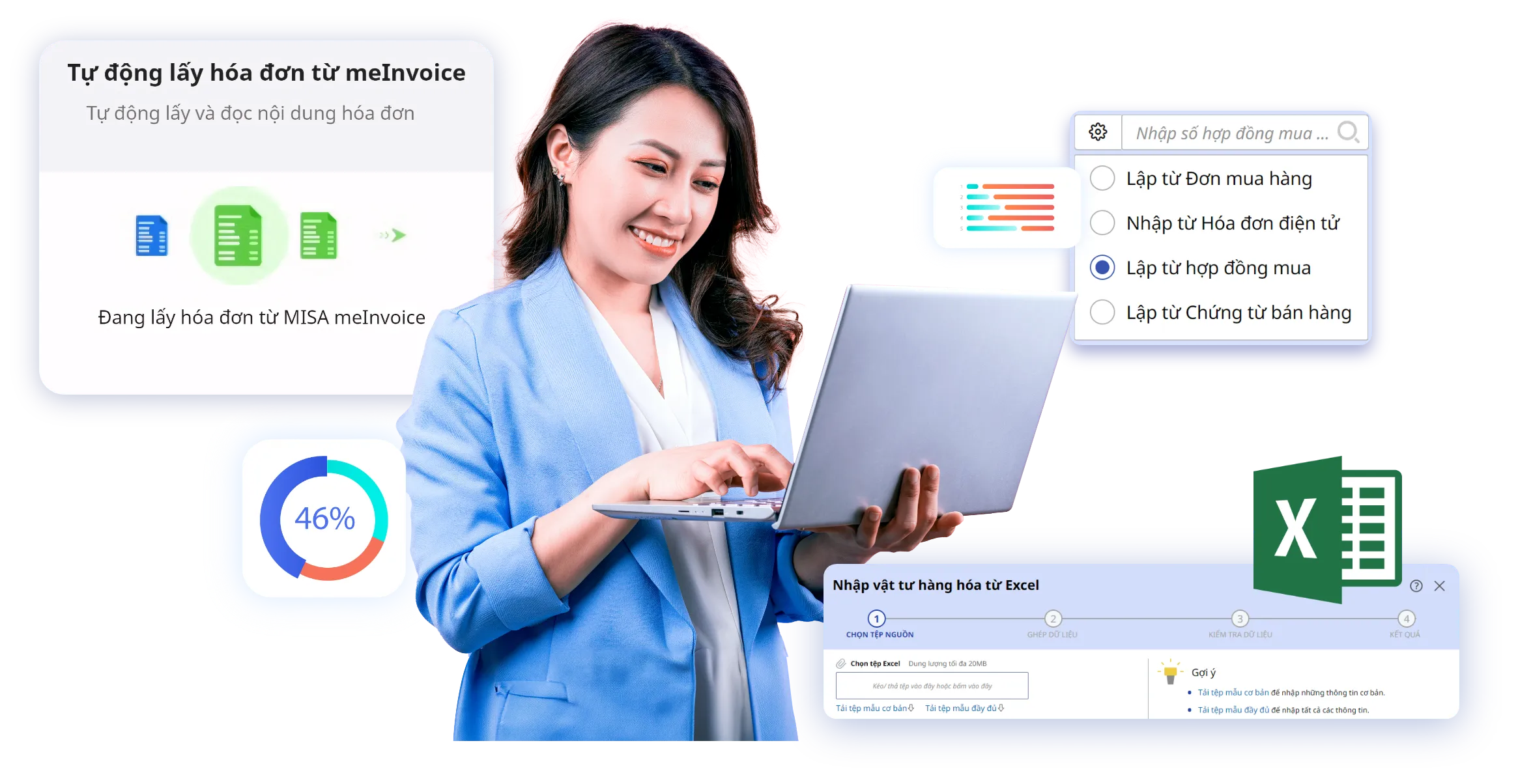

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo ….

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/