Lãi suất chiết khấu là một khái niệm quen thuộc trong lĩnh vực tài chính ngân hàng, đầu tư. Bài viết dưới đây sẽ trình bày các nội dung cơ bản nhằm giúp cho bạn đọc có cái nhìn rõ ràng hơn về lãi suất chiết khấu.

1. Lãi suất chiết khấu là gì?

Trước hết, về khái niệm chiết khấu (discount) trong kinh doanh, chiết khấu thường được hiểu với ý nghĩa là việc giảm giá niêm yết của một sản phẩm/dịch vụ của doanh nghiệp với một tỉ lệ nhất định so với giá ban đầu. Hay hiểu đơn giản, chiết khấu là một khoản nhượng bộ hoặc phụ cấp về giá. Chiết khấu được đưa ra thường với mục đích là để kích cầu, thu hút người mua.

Lãi suất chiết khấu hay còn gọi là tỷ suất chiết khấu (discount rate) được hiểu trong hai bối cảnh với hai ý nghĩa khác nhau:

- Trường hợp 1: Lãi suất chiết khấu là lãi suất tính cho các ngân hàng thương mại hoặc tổ chức tín dụng với các khoản vay mà họ vay từ ngân hàng Trung ương.

Ngân hàng Trung ương (ở Việt Nam là Ngân hàng Nhà nước Việt Nam, một số nước là Ngân hàng trung ương, Mỹ là Cục Dự trữ Liên bang Mỹ FED) sẽ đưa ra các mức lãi suất gọi là lãi suất chiết khấu cho các nhu cầu vay vốn từ các tổ chức tín dụng, ngân hàng thương mại. Nhu cầu vay của các tổ chức tín dụng thường là ngắn hạn, cho các trường hợp cấp thiết, ví dụ như khi tỷ lệ tiền mặt dự trữ của ngân hàng không thể đảm bảo an toàn tín dụng trong trường hợp khách hàng rút tiền đồng loạt.

Lãi suất chiết khấu là một trong các công cụ của chính sách tiền tệ và là một phần trong chức năng của các Ngân hàng Trung ương với tư cách là người cho vay cuối cùng.

- Trường hợp 2: Lãi suất chiết khấu là lãi suất được sử dụng trong mô hình chiết khấu dòng tiền để xác định giá trị hiện tại của các dòng tiền trong tương lai.

Mô hình chiết khấu dòng tiền được sử dụng để ước tính giá trị của khoản đầu tư dựa trên dòng thu nhập dự kiến trong tương lai. Dựa trên nguyên tắc về giá trị thời gian của tiền, chiết khấu dòng tiền giúp đánh giá hiệu quả của một dự án hay một khoản đầu tư bằng cách quy các giá trị nhận được trong tương lai (dòng tiền dự kiến trong tương lai) về thời điểm hiện tại với một tỷ lệ chiết khấu phù hợp.

Ví dụ: Nếu hôm nay bạn gửi 100 đô la vào tài khoản tiết kiệm của ngân hàng với lãi suất 10%/năm. Sau 1 năm số tiền bạn nhận được sẽ tăng lên 110 đô la. Nói cách khác, 110 đô la (giá trị tương lai) khi được chiết khấu theo tỷ lệ 10% sẽ có giá trị 100 đô la (giá trị hiện tại) tại thời điểm hiện tại.

Nếu một nhà đầu tư biết tính để có thể dự đoán một cách hợp lý giá trị tất cả các dòng tiền trong tương lai về giá trị hiện tại (như ví dụ trên tính giá trị tương lai của $110), thì có thể tính toán để có các quyết định đầu tư hợp lý, điều này chỉ có thể làm được khi tính toán được một tỷ lệ chiết khấu thích hợp – thường phản ánh mức lãi suất tối thiểu mà nhà đầu tư yêu cầu phải đạt được. Nếu giá trị hiện tại của các dòng thu nhập từ đầu tư dự án trong tương lai nhỏ hơn giá trị vốn đầu tư ban đầu, nghĩa là lợi ích từ dự án đầu tư thu được đang thấp hơn chi phí bỏ ra, hay nói cách khác, lợi ích thu được ít hơn mức lãi suất tối thiểu mà nhà đầu tư yêu cầu phải đạt được thì nhà đầu tư nên cân nhắc từ bỏ việc đầu tư này. Ngược lại, nếu dòng thu nhập (hoặc dòng tiền vào) lớn hơn vốn đầu tư (dòng tiền ra), nhà đầu tư có thể cân nhắc đầu tư dự án.

>> Có thể bạn quan tâm: Cash flow là gì? Cách tính toán và lên kế hoạch dòng tiền hiệu quả

2. Cách xác định lãi suất chiết khấu chi tiết nhất

2.1. Lãi suất chiết khấu trong lĩnh vực ngân hàng

Trong lĩnh vực ngân hàng, lãi suất chiết khấu do Ngân hàng Trung ương quy định. Lãi suất này được tính toán dựa trên đánh giá của Ngân hàng Trung ương về đối tượng nhận khoản vay cũng như tình hình nền kinh tế thời điểm đó. Ví dụ, trong bối cảnh lạm phát cao và có xu hướng gia tăng, Ngân hàng Trung ương có xu hướng quyết định sẽ tăng lãi suất chiết khấu, từ đó dẫn tới các Ngân hàng thương mại tăng lãi suất tiết kiệm, lãi suất cho vay. Theo đó, dòng tiền đầu tư vào các kênh rủi ro cao (bất động sản, chứng khoán, …) sẽ được thu hút vào kênh tiền gửi tiết kiệm. Đồng thời, khi lãi suất cao, nhu cầu vay tiêu dùng, vay đầu tư của các doanh nghiệp sẽ giảm, qua đó, làm giảm sức ép đối với xu hướng tăng giá cả, hay chính là lạm phát.

2.2. Lãi suất chiết khấu dùng trong mô hình chiết khấu dòng tiền

Mô hình chiết khấu dòng tiền được sử dụng như một công cụ để đánh giá sự khả thi hay hiệu quả về mặt tài chính của các khoản đầu tư với một mức lãi suất chiết khấu nhất định. Lãi suất chiết khấu có thể hiểu là mức sinh lợi tối thiểu mà nhà đầu tư cần nhận được từ việc đầu tư. Lãi suất chiết khấu của một khoản đầu tư chịu tác động bởi nhiều yếu tố và thường được xác định dựa trên đòi hỏi của thị trường cũng như mức độ rủi ro của khoản đầu tư. Chẳng hạn, dựa theo mức độ rủi ro của khoản đầu tư, nhà đầu tư có thể tự đặt ra cho mình một mức lãi suất yêu cầu bằng các cộng một mức bù rủi ro nhất định tương ứng với mức rủi ro của khoản đầu tư vào tỷ suất sinh lời phi rủi ro (thường được lựa chọn bằng mức lãi suất trái phiếu chính phủ) .

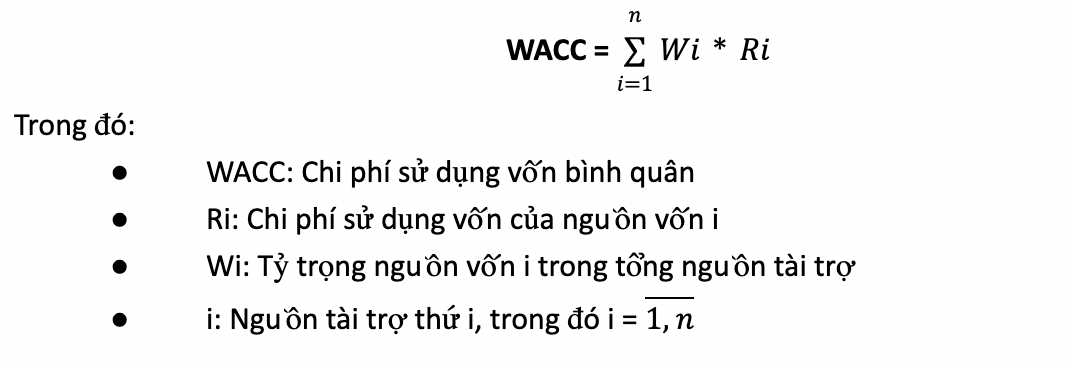

Lãi suất chiết khấu thường phản ánh chi phí cơ hội đối với số vốn đầu tư. Vì vậy, lãi suất chiết khấu có thể xác định bằng nhiều cách, cách đơn giản nhất là sẽ lấy mức sinh lời bình quân của mà chủ đầu tư đạt được khoảng 3-5 năm gần đây làm lãi suất chiết khấu để ước tính nhanh. Ngoài ra, có cách thông thường nhất là lấy mức chi phí sử dụng vốn bình quân (WACC) để làm lãi suất chiết khấu cho khoản vốn đầu tư. Cách làm này cho rằng mức sinh lời mà khoản đầu tư đạt được ít nhất phải bù đắp được mà doanh nghiệp phải đạt được để có thể huy động được các nguồn tài trợ cho khoản đầu tư đó.

Chúng ta sẽ tìm hiểu trường hợp xác định lãi suất chiết khấu thông qua chi phí sử dụng vốn bình quân (WACC) dưới đây:

Chi phí sử dụng vốn bình quân được hiểu là chi phí trung bình cho một đồng vốn huy động. Chi phí sử dụng vốn bình quân được tính như sau:

Doanh nghiệp thường có hai nguồn tài trợ vốn chính bao gồm:

- Vốn vay từ các cá nhân, tổ chức tín dụng hoặc vay do phát hành trái phiếu. Theo đó, chi phí sử dụng vốn là lãi suất của khoản vay sau khi đã giảm trừ phần “lá chắn thuế”

- Vốn góp chủ sở hữu. Với nguồn vốn này, chi phí sử dụng vốn là thu nhập mong muốn của cổ đông.

Chi phí sử dụng vốn bình quân là chi phí sử dụng trong bình của hai nguồn vốn trên.

Ví dụ: Doanh nghiệp A dự định huy động 100 tỷ để đầu tư dự án với cơ cấu nguồn vốn dự kiến như sau:

+ Vay dài hạn của ngân hàng thương mại 40 tỷ với lãi suất tiền vay là 10%. Thuế suất thuế Thu nhập doanh nghiệp là 20%. Lãi suất sau lá chắn thuế là 10% *(1-20%)= 8%

+ Huy động từ vốn chủ sở hữu 60 tỷ với tỷ suất sinh lời đòi hỏi là 15%

Biết thuế suất thuế TNDN là 20%.

Khi đó:

Tỷ trọng vốn vay là: 40/100 = 40%

Tỷ trọng vốn chủ sở hữu là: 60/100 = 60%

WACC = 0,4 x 8% + 0,6 x 15% = 12,2%

Ngoài ra, giá trị thời gian của tiền cũng bị ảnh hưởng bởi tỷ lệ lạm phát. Do đó, bên cạnh sử dụng chi phí huy động vốn, chi phí sử dụng vốn bình quân, nhà đầu tư hay doanh nghiệp cũng nên cân nhắc thêm tác động của tỷ lệ lạm phát trong việc xác định mức tỷ suất lợi nhuận mong muốn hay chính là mức lãi suất chiết khấu. Giả sử, với chi phí huy động vốn là 7% lãi suất tiết kiệm, tỷ lệ lạm phát khoảng 3%, nhà đầu tư hay doanh nghiệp có thể lựa chọn mức lãi suất chiết khấu có tính đến tỷ lệ lạm phát là 10% để đảm bảo thu được mức tỷ suất sinh lời mà nhà đầu tư đòi hỏi trong tương lai.

>> Có thể bạn quan tâm: Chi phí sử dụng vốn – cách tính và ý nghĩa

3. Những tác động của lãi suất chiết khấu đối hoạt động đầu tư

3.1. Lãi suất chiết khấu trong lĩnh vực ngân hàng

3.1.1. Tác động của lãi suất chiết khấu mà ngân hàng trung ương áp dụng cho các ngân hàng thương mại, tổ chức tín dụng

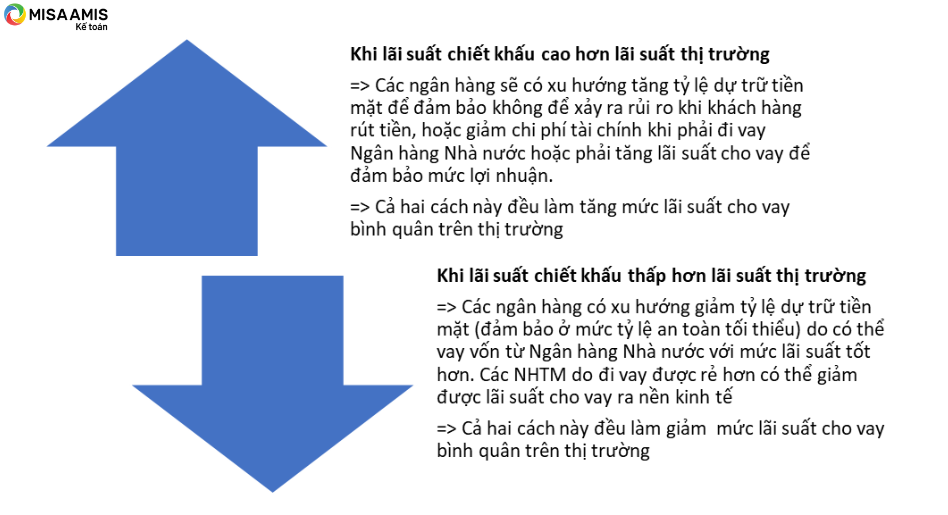

Với các ngân hàng thương mại, là đối tượng đi vay, khi Ngân hàng Trung ương tăng, giảm mức lãi suất chiết khấu thì tác động đầu tiên đó là ảnh hưởng đến chi phí tài chính của các ngân hàng. Khi lãi suất tăng, chi phí cho mỗi lần vay cũng tăng lên. Bên cạnh đó, lãi suất chiết khấu cũng là cơ sở cho việc điều chỉnh tỷ lệ dự trữ tiền mặt của các ngân hàng. Sẽ có hai tình huống xảy ra như sau:

3.1.2. Tác động của lãi suất chiết khấu đối với Ngân hàng Trung ương

Đối với Ngân hàng Trung ương, lãi suất chiết khấu là công cụ để điều tiết cung tiền, là một công cụ của chính sách tiền tệ. Khi Ngân hàng Trung ương muốn tăng lượng cung tiền ra thị trường thì sẽ giảm lãi suất cho vay. Khi đó, các ngân hàng thương mại sẽ tăng hoạt động cho vay, lượng tiền cung ứng ra thị trường sẽ tăng. Ngược lại, khi muốn giảm lượng cung tiền ra thị trường, Ngân hàng Trung ương sẽ tăng lãi suất, các ngân hàng thương mại sẽ giảm hoạt động cho vay, đồng thời, nhu cầu vay vốn giảm làm cung tiền sẽ giảm.

3.2. Ảnh hưởng của Lãi suất chiết khấu trong mô hình chiết khấu dòng tiền tới quyết định của nhà đầu tư

Trong mô hình chiết khấu dòng tiền, giá trị của dòng tiền trong tương lai sẽ giảm khi lãi suất chiết khấu tăng lên, nó đòi hỏi nhà đầu tư đòi hỏi mức sinh lời cao hơn. Nói cách khác, Lãi suất chiết khấu càng cao thì giá trị hiện tại của dòng tiền trong tương lai sẽ càng nhỏ. Ngược lại, lãi suất chiết khấu càng nhỏ thì giá trị hiện tại của dòng tiền trong tương lai sẽ càng cao.

Trên đây là khái niệm, ý nghĩa và xác định lãi suất chiết khấu trong lĩnh vực tài chính ngân hàng cũng như trong đầu tư. Qua bài viết này, MISA AMIS hy vọng có thể giúp bạn đọc hiểu hơn về lãi suất chiết khấu cũng như ra những quyết định phù hợp. Phần mềm kế toán online MISA AMIS mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Phần mềm cho phép kế toán doanh nghiệp:

- Hệ sinh thái kết nối: ngân hàng điện tử; Cơ quan Thuế; hệ thống quản trị bán hàng, nhân sự: giúp doanh nghiệp dễ dàng trong các nghĩa vụ thuế, hoạt động trơn tru, vận hành nhanh chóng

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Làm việc mọi lúc mọi nơi qua internet: giúp kế toán viên nói riêng và ban lãnh đạo doanh nghiệp nói chung có thể kịp thời đưa ra quyết định về vấn đề tài chính của doanh nghiệp.

- ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn.

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Tổng hợp: Đinh Thị Thảo

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/