Bài viết Những điều cần biết về Thuế sử dụng đất phi nông nghiệp đã giới thiệu tổng quan về thuế sử dụng đất phi nông nghiệp và cách tính thuế phải nộp tới bạn đọc. Bài viết này trình bày tới bạn đọc các nội dung về thủ tục đăng ký, kê khai, tính nộp thuế và các trường hợp được miễn, giảm thuế sử dụng đất phi nông nghiệp.

1. Đăng ký kê khai, tính nộp thuế

1.1. Kỳ kê khai

Người sử dụng đất khai thuế theo năm đối với từng thửa đất.

Trường hợp người sử dụng đất có nhiều quyền sử dụng đất đối với nhiều thửa đất ở tại nhiều quận/huyện trong cùng một địa bàn cấp tỉnh thì phải khai tổng hợp theo năm nếu diện tích một thửa hoặc tổng diện tích các thửa vượt hạn mức đất ở nơi có quyền sử dụng đất (đã trình bày chi tiết ở phần 1 bài viết)

Người nộp thuế không phải khai tổng hợp đối với các trường hợp sau đây:

- Người nộp thuế có quyền sử dụng đất đối với một thửa đất hoặc nhiều thửa đất tại cùng một quận, huyện nhưng tổng diện tích đất chịu thuế không vượt hạn mức đất ở tại nơi có quyền sử dụng đất.

- Người nộp thuế có quyền sử dụng đất đối với nhiều thửa đất ở tại các quận, huyện khác nhau nhưng không có thửa đất nào vượt hạn mức và tổng diện tích các thửa đất chịu thuế không vượt quá hạn mức đất ở nơi có quyền sử dụng đất.

- Người nộp thuế có quyền sử dụng đất đối với nhiều thửa đất nhưng tại mỗi địa bàn cấp tỉnh chỉ có một thửa đất.

1.2. Thời hạn kê khai

| Loại kê khai | Nội dung | Thời hạn |

|

Kê khai lần đầu |

Người nộp thuế có phát sinh nghĩa vụ thuế sử dụng đất phi nông nghiệp. |

Chậm nhất là 30 ngày kể từ ngày phát sinh nghĩa vụ. Hàng năm người nộp thuế không phải kê khai lại thuế sử dụng đất phi nông nghiệp nếu không có sự thay đổi về người nộp thuế và các yếu tố dẫn đến thay đổi số thuế phải nộp. |

| Kê khai bổ sung |

Khi có sự thay đổi căn cứ tính thuế dẫn đến tăng, giảm số thuế thuế phải nộp. Khi phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai sót có ảnh hưởng đến số thuế phải nộp. |

Chậm nhất là 30 ngày kể từ ngày phát sinh thay đổi. |

| Khai tổng hợp | Người sử dụng đất có nhiều quyền sử dụng đất đối với đất ở thuộc diện phải khai tổng hợp. |

Chậm nhất là ngày 31 tháng 3 của năm dương lịch tiếp theo năm tính thuế. |

1.3. Địa điểm nộp hồ sơ

|

Trường hợp |

Địa điểm nộp hồ sơ |

|

| – Tổ chức sử dụng đất để sản xuất, kinh doanh phi nông nghiệp

– Hộ gia đình, cá nhân sử dụng đất ở không phải khai tổng hợp |

Theo quy định tại cơ chế một cửa liên thông hoặc tại cơ quan thuế nơi có đất thuộc đối tượng chịu thuế.

Ví dụ: Chi cục thuế quận, Chi cục thuế khu vực,… |

|

| Hộ gia đình, cá nhân khai thuế tổng hợp | Có quyền sử dụng nhiều thửa đất, không thửa đất nào vượt hạn mức nhưng tổng diện tích các thửa đất vượt quá hạn mức | Người nộp thuế được lựa chọn nộp hồ sơ khai thuế đến cơ quan thuế bất kỳ trên địa bàn nơi có thửa đất. |

| Có nhiều thửa đất và có 1 thửa đất vượt hạn mức tại nơi có quyền sử dụng đất | Người nộp thuế nộp hồ sơ đến cơ quan thuế tại địa bàn quận/huyện nơi có thửa đất vượt hạn mức. | |

| Có quyền sử dụng nhiều thửa đất và có nhiều thửa đất vượt hạn mức ở nơi có quyền sử dụng đất | Người nộp thuế được lựa chọn nộp hồ sơ khai thuế đến cơ quan thuế bất kỳ trên địa bàn nơi có thửa đất chịu thuế vượt hạn mức. | |

1.4. Tờ khai thuế

Mẫu tờ khai được quy định tại phụ lục II Thông tư số 80/2021/TT-BTC:

|

Mẫu tờ khai |

Đối tượng sử dụng |

| 01-TK-SDDPNN | Hộ gia đình, cá nhân |

| 02-TK-SDDPNN | Tổ chức sử dụng đất để sản xuất, kinh doanh phi nông nghiệp |

| 03-TKTH-SDDPNN | Hộ gia đình, cá nhân kê khai tổng hợp đất ở |

| 04-TK-SDDPNN | Hộ gia đình, cá nhân trong trường hợp chuyển nhượng, thừa kế, tặng cho quyền sử dụng đất |

Hướng dẫn chi tiết cách lập tờ khai được trình bày tại bài viết Hướng dẫn lập tờ khai thuế sử dụng đất phi nông nghiệp.

1.5. Trách nhiệm xác định số thuế sử dụng đất phi nông nghiệp

Doanh nghiệp tự xác định số thuế phải nộp và nộp tiền vào ngân sách nhà nước đúng thời hạn quy định.

Cơ quan quản lý thuế tính thuế và thông báo nộp thuế sử dụng đất phi nông nghiệp đối với hộ gia đình, cá nhân.

Hộ gia đình, cá nhân phải nộp tờ khai tổng hợp phải tự xác định số thuế phải nộp tăng thêm do khai tổng hợp và nộp tiền vào ngân sách nhà nước.

Chi tiết về cách thức xác định số thuế phải nộp được trình bày tại bài viết Thuế sử dụng đất phi nông nghiệp và những điều cần biết (Phần 1).

1.6. Thời hạn nộp thuế sử dụng đất phi nông nghiệp

|

Trường hợp |

Thời hạn nộp thuế |

|

Nộp thuế lần đầu |

Chậm nhất là 30 ngày kể từ ngày ban hành thông báo nộp thuế sử dụng đất phi nông nghiệp của cơ quan thuế |

| Từ năm thứ hai trở đi

(Nộp một lần trong năm) |

Chậm nhất là ngày 31 tháng 10 |

| Nộp tiền thuế chênh lệch theo xác định của người nộp thuế tại Tờ khai tổng hợp | Chậm nhất là ngày 31 tháng 3 năm dương lịch tiếp theo năm tính thuế |

| Hồ sơ khai điều chỉnh |

Chậm nhất là 30 ngày, kể từ ngày ban hành thông báo nộp thuế sử dụng đất phi nông nghiệp. |

>> Xem thêm: Thời hạn khai thuế, nộp thuế của từng sắc thuế mọi doanh nghiệp cần tuân thủ

2. Miễn thuế, giảm thuế

2.1. Nguyên tắc miễn thuế, giảm thuế

– Người nộp thuế được hưởng cả miễn thuế và giảm thuế đối với cùng một thửa đất thì được miễn thuế; người nộp thuế thuộc hai trường hợp được giảm thuế trở lên thì được miễn thuế.

– Người nộp thuế đất ở chỉ được miễn thuế hoặc giảm thuế tại một nơi do người nộp thuế lựa chọn.

– Người nộp thuế có nhiều dự án đầu tư được miễn thuế, giảm thuế thì thực hiện miễn, giảm theo từng dự án đầu tư.

– Miễn thuế, giảm thuế chỉ áp dụng trực tiếp đối với người nộp thuế và chỉ tính trên số tiền thuế phải nộp.

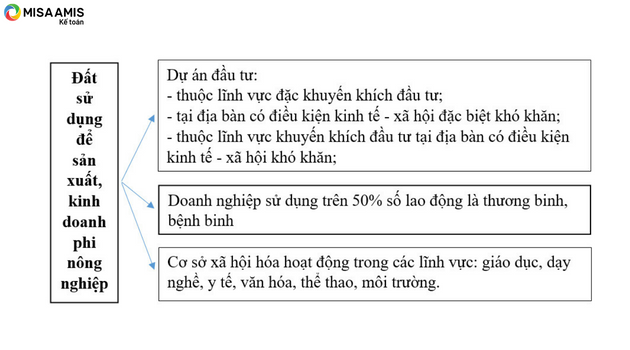

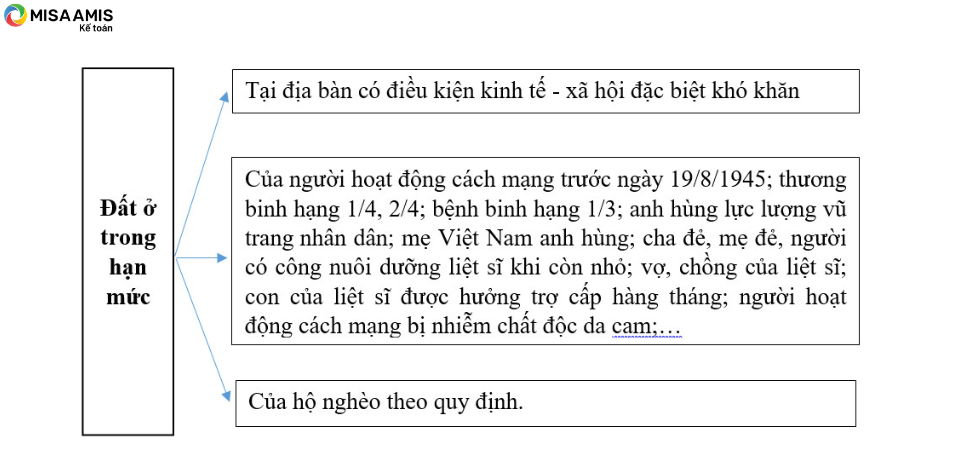

2.2. Các trường hợp được miễn thuế

Một số trường hợp được miễn thuế khác vì lý do xã hội bao gồm:

- Đất xây dựng nhà tình nghĩa, nhà đại đoàn kết, cơ sở nuôi dưỡng người già cô đơn, người khuyết tật, trẻ mồ côi; cơ sở chữa bệnh xã hội.

- Hộ gia đình, cá nhân trong năm bị thu hồi đất ở theo quy hoạch, kế hoạch được cơ quan nhà nước có thẩm quyền phê duyệt thì được miễn thuế trong năm thực tế có thu hồi đối với đất tại nơi bị thu hồi và đất tại nơi ở mới.

- Đất có nhà vườn được cơ quan nhà nước có thẩm quyền xác nhận là di tích lịch sử – văn hóa.

- Người nộp thuế gặp khó khăn do sự kiện bất khả kháng nếu giá trị thiệt hại về đất và nhà trên đất trên 50% giá tính thuế.

- Hộ gia đình, cá nhân thuộc đối tượng nộp thuế sử dụng đất phi nông nghiệp có số tiền thuế phải nộp hằng năm từ 50.000 đồng trở xuống.

>> Có thể bạn quan tâm: 16 khoản thu nhập miễn thuế thu nhập cá nhân theo quy định mới nhất

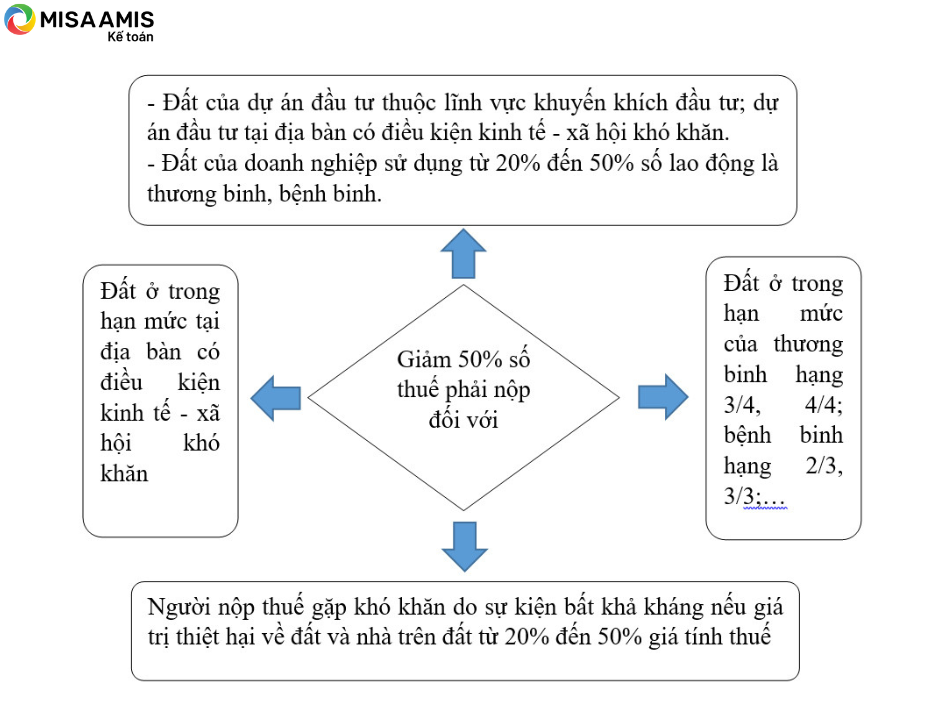

2.3. Các trường hợp được giảm thuế

2.4. Hồ sơ đề nghị miễn, giảm tiền thuế sử dụng đất phi nông nghiệp

Tổ chức sử dụng đất để sản xuất, kinh doanh phi nông nghiệp và người nộp thuế gặp khó khăn do sự kiện bất khả kháng thuộc trường hợp được miễn thuế, giảm thuế thì nộp hồ sơ tại cơ quan thuế quản lý trực tiếp trên địa bàn. Hồ sơ gồm có:

– Văn bản đề nghị theo mẫu số 01/MGTH;

– Bản sao các giấy tờ liên quan đến thửa đất chịu thuế như: Giấy chứng nhận quyền sử dụng đất, Quyết định giao đất, Quyết định hoặc Hợp đồng cho thuê đất, Quyết định cho phép chuyển mục đích sử dụng đất;

– Bản sao Giấy tờ chứng minh thuộc đối tượng miễn, giảm thuế sử dụng đất phi nông nghiệp.

Các trường hợp được miễn, giảm thuế khác, cơ quan thuế căn cứ ứng dụng quản lý thuế và danh sách do UBND cấp xã gửi đến để ban hành quyết định miễn thuế.

Thuế sử dụng đất phi nông nghiệp là một sắc thuế quen thuộc đối với các doanh nghiệp nhưng tương đối phức tạp đối với các hộ gia đình, cá nhân. Tuy nhiên, hộ gia đình, cá nhân chỉ cần kê khai các thông tin về quyền sử dụng đất ở của mình trên tờ khai, cơ quan thuế sẽ chịu trách nhiệm xác định số thuế phải nộp. Việc kê khai, nộp thuế đúng quy định giúp cơ quan quản lý xây dựng được cơ sở dữ liệu về đất, tạo hành lang pháp lý để quản lý đất đai.

Đối với người làm kế toán, sự hỗ trợ của phần mềm kế toán trong công việc hàng ngày là vô cùng hữu ích. Đặc biệt, phần mềm kế toán online MISA AMIS với đầy đủ các tính năng từ phân tích tài chính, quỹ, ngân hàng đến mua bán hàng, quản lý hóa đơn, hợp đồng …. và nhất là tính năng về thuế sẽ là lựa chọn hoàn hảo cho kế toán viên. Tính năng về thuế tạo ra sự đơn giản, chính xác và hiệu quả trong nghiệp vụ quản lý thuế của doanh nghiệp, các tính năng như:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động khấu trừ thuế

- Nộp tờ khai trực tiếp cho cơ quan thuế từ phần mềm

- Tự động quyết toán thuế TNDN hàng năm

là những tính năng cần thiết và sẽ hỗ trợ tối đa cho kế toán viên trong quá trình thực hiện nghiệp vụ kế toán về thuế. Anh/chị kế toán viên quan tâm tìm hiểu và trải nghiệm bản demo phần mềm kế toán online MISA AMIS có thể đăng ký tại đây:

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Tổng hợp: Đào Thị Diệu Anh

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/