Có một tình huống mà khá nhiều doanh nghiệp gặp phải khi tính toán để thực hiện khấu trừ thuế GTGT và tính vào chi phí, ví dụ: doanh nghiệp chưa có tiền để trả cho các khoản nợ mua hàng hóa dịch vụ có giá trị từ 20 triệu đồng do tình hình kinh doanh gặp khó khăn mà mặc dù theo thời hạn hợp đồng ký kết là đã quá hạn. Đúng thời điểm này doanh nghiệp lại nhận được quyết định tiếp đoàn kiểm tra của cơ quan thuế, Vậy khi đó, các khoản công nợ quá hạn trên doanh nghiệp có được kê khai khấu trừ thuế và tính vào chi phí của doanh nghiệp hay không?

Căn cứ pháp lý liên quan:

|

Thông tư |

Nội dung thông tư |

| Thông tư 219/2013/TT-BTC | Hướng dẫn thi hành luật thuế GTGT, nghị định số 209/2013/NĐ-CP về thuế GTGT |

| Thông tư 119/2014/TT-BTC | Sửa đổi, bổ sung một số điều ở một số thông tư để cải cách, đơn giản các thủ tục hành chính về thuế |

| Thông tư 151/2014/TT-BTC | Hướng dẫn thi hành nghị định số 91/2014/NĐ-CP |

| Thông tư 26/2015/TT-BTC | Hướng dẫn về thuế GTGT và quản lý thuế, sửa đổi bổ sung một số điều của luật, nghị định, thông tư về thuế |

| Thông tư 173/2016/TT-BTC | Sửa đổi, bổ sung thông tư số 219/2013/TT-BTC |

| Công văn số 06/TCT-CS | Hướng dẫn về chính sách thuế GTGT đối với trường hợp mua hàng trả chậm trả góp nhưng thanh toán |

| Thông tư 96/2015/NĐ-CP | Hướng dẫn về thuế TNDN |

1. Hàng hóa, dịch vụ mua vào từ 20 triệu đồng trở lên, chưa thanh toán có được khấu trừ thuế GTGT đầu vào không?

1.1. Điều kiện để được khấu trừ thuế GTGT đầu vào

Điều kiện khấu trừ thuế GTGT đầu vào được quy định tại các văn bản pháp lý sau:

| Thông tư | Nội dung thông tư |

| Thông tư 219/2013/TT-BTC | Hướng dẫn thi hành luật thuế GTGT, nghị định số 209/2013/NĐ-CP về thuế GTGT |

| Thông tư 119/2014/TT-BTC | Sửa đổi, bổ sung một số điều ở một số thông tư để cải cách, đơn giản các thủ tục hành chính về thuế |

| Thông tư 151/2014/TT-BTC | Hướng dẫn thi hành nghị định số 91/2014/NĐ-CP |

| Thông tư 26/2015/TT-BTC | Hướng dẫn về thuế GTGT và quản lý thuế, sửa đổi bổ sung một số điều của luật, nghị định, thông tư về thuế |

| Thông tư 173/2016/TT-BTC | Sửa đổi, bổ sung thông tư số 219/2013/TT-BTC |

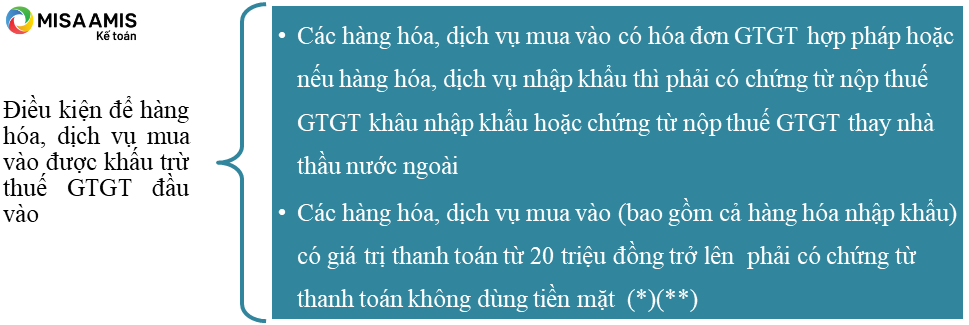

Căn cứ vào các văn bản pháp lý nêu trên, để được khấu trừ thuế GTGT đầu vào, hàng hóa, dịch vụ mua vào cần đồng thời thỏa mãn các điều kiện:

(*) Trường hợp mua hàng hóa, dịch vụ của một nhà cung cấp, giá trị từng lần mua dưới 20 triệu đồng nhưng mua nhiều lần trong cùng một ngày, tổng giá trị các lần mua trong ngày từ 20 triệu đồng trở lên thì chỉ được khấu trừ thuế GTGT đối với trường hợp có chứng từ thanh toán qua ngân hàng. Nhà cung cấp là người nộp thuế có mã số thuế, trực tiếp khai và nộp thuế GTGT.

(**) Trừ các trường hợp dưới đây không cần đáp ứng điều kiện chứng từ thanh toán không dùng tiền mặt:

- hàng hóa, dịch vụ nhập khẩu từng lần có giá trị dưới 20 triệu đồng;

- hàng hóa, dịch vụ mua vào từng lần theo hóa đơn dưới hai mươi triệu đồng (giá đã có thuế GTGT) (không thuộc trường hợp (*))

- trường hợp cơ sở kinh doanh nhập khẩu hàng hóa là quà biếu, quà tặng của tổ chức, cá nhân ở nước ngoài.

>>> Có thể bạn quan tâm: [Giải đáp] Hoá đơn trực tiếp trên 20 triệu có phải chuyển khoản không?

1.2. Hàng hóa, dịch vụ mua vào từ 20 triệu đồng trở lên, chưa thanh toán có được khấu trừ thuế GTGT đầu vào không?

Điểm c, khoản 10 điều 1 thông tư số 26/2015/TT-BTC ngày 27/02/2015 của Bộ tài chính quy định nêu rõ quy định về khấu trừ thuế GTGT đầu vào trong trường hợp thanh toán trả chậm, trả góp:

“Đối với hàng hóa, dịch vụ mua trả chậm, trả góp có giá trị hàng hóa, dịch vụ mua từ hai mươi triệu đồng trở lên, cơ sở kinh doanh căn cứ vào hợp đồng mua bán hàng hóa, dịch vụ bằng văn bản, hóa đơn GTGT và chứng từ thanh toán qua ngân hàng của hàng hóa, dịch vụ mua trả chậm, trả góp để kê khai, khấu trừ thuế GTGT đầu vào. Trường hợp chưa có chứng từ thanh toán qua ngân hàng do chưa đến thời điểm thanh toán theo hợp đồng thì cơ sở kinh doanh vẫn được kê khai, khấu trừ thuế GTGT đầu vào.

Trường hợp khi thanh toán, cơ sở kinh doanh không có chứng từ thanh toán qua ngân hàng thì cơ sở kinh doanh phải kê khai, điều chỉnh giảm số thuế GTGT đã được khấu trừ đối với phần giá trị hàng hóa, dịch vụ không có chứng từ thanh toán qua ngân hàng vào kỳ tính thuế phát sinh việc thanh toán bằng tiền mặt (kể cả trong trường hợp cơ quan thuế và các cơ quan chức năng đã có quyết định thanh tra, kiểm tra kỳ tính thuế có phát sinh thuế GTGT đã kê khai, khấu trừ)”

Ngày 03/01/2017, Tổng cục Thuế ban hành công văn số 06/TCT-CS hướng dẫn về chính sách thuế GTGT đối với trường hợp mua hàng trả chậm trả góp nhưng thanh toán sau hoặc quá hạn thanh toán trên hợp đồng. Công văn làm rõ quy định nêu tại thông tư 26, thống nhất với thông tư 26, cụ thể như sau:

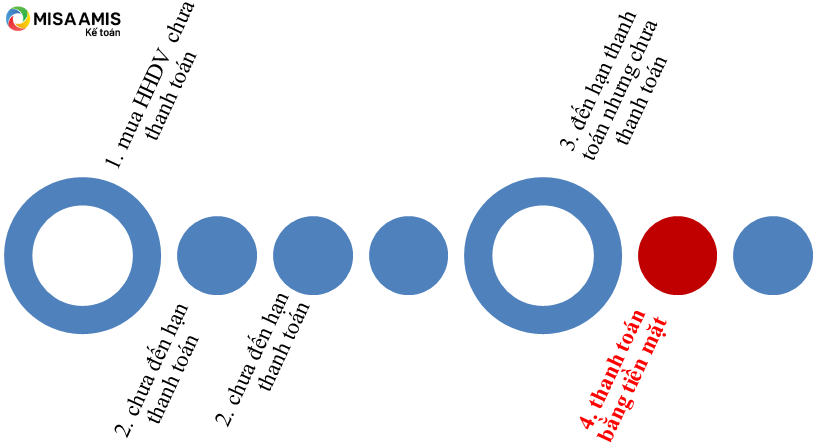

10. Tại thời điểm doanh nghiệp mua hàng hóa dịch vụ nhưng chưa thực hiện thanh toán thì vẫn được khấu trừ thuế GTGT đầu vào.

20. Chưa có chứng từ thanh toán qua ngân hàng do chưa đến thời điểm thanh toán theo hợp đồng thì cơ sở kinh doanh vẫn được kê khai, khấu trừ thuế giá trị gia tăng đầu vào.

30. Đến thời hạn thanh toán ghi trong hợp đồng doanh nghiệp không có chứng từ thanh toán qua ngân hàng (do chưa thanh toán) thì doanh nghiệp vẫn được khấu trừ thuế GTGT đầu vào và chưa phải điều chỉnh giảm số thuế GTGT đầu vào đã kê khai khấu trừ.

4). Nhưng đến khi thanh toán thực tế, Doanh nghiệp không có chứng từ thanh toán qua ngân hàng (thanh toán bằng tiền mặt) thì Doanh nghiệp phải kê khai, điều chỉnh giảm số thuế GTGT đã được khấu trừ tương ứng với phần giá trị hàng hóa, dịch vụ không có chứng từ thanh toán qua ngân hàng vào kỳ tính thuế phát sinh việc thanh toán thực tế.

Căn cứ vào quy định tại Thông tư 26 và hướng dẫn tại Công văn 06 nêu trên, đưa ra kết luận:

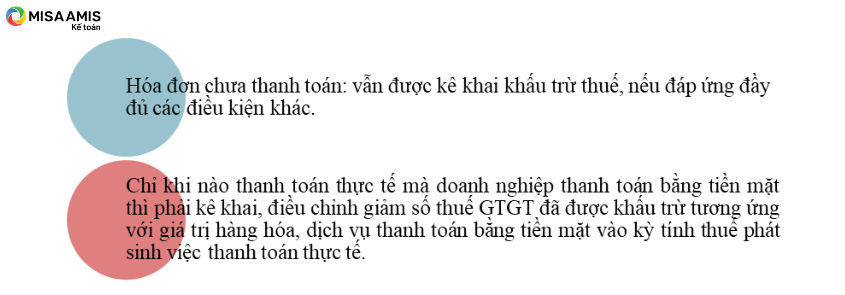

Hóa đơn chưa thanh toán vẫn được kê khai khấu trừ thuế GTGT đầu vào tại các thời điểm:

- chưa đến hạn thanh toán

- đến hạn thanh toán trong hợp đồng nhưng chưa thanh toán.

Chỉ khi thanh toán thực tế mà doanh nghiệp thanh toán bằng tiền mặt thì doanh nghiệp phải kê khai, điều chỉnh giảm số thuế GTGT đã được khấu trừ tương ứng với phần giá trị hàng hóa, dịch vụ không có chứng từ thanh toán qua ngân hàng vào kỳ tính thuế phát sinh việc thanh toán bằng tiền mặt.

>>> Đọc thêm: 15 nguyên tắc của thuế giá trị gia tăng được khấu trừ kế toán cần biết

Có thể xem nhanh tóm tắt về kê khai, khấu trừ thuế của hóa đơn chưa thanh toán dưới đây:

2. Hàng hóa, dịch vụ mua vào từ 20 triệu đồng trở lên, chưa thanh toán có được tính là chi phí được trừ khi tính thuế TNDN?

2.1 Điều kiện ghi nhận chi phí là chi phí được trừ khi tính thuế TNDN

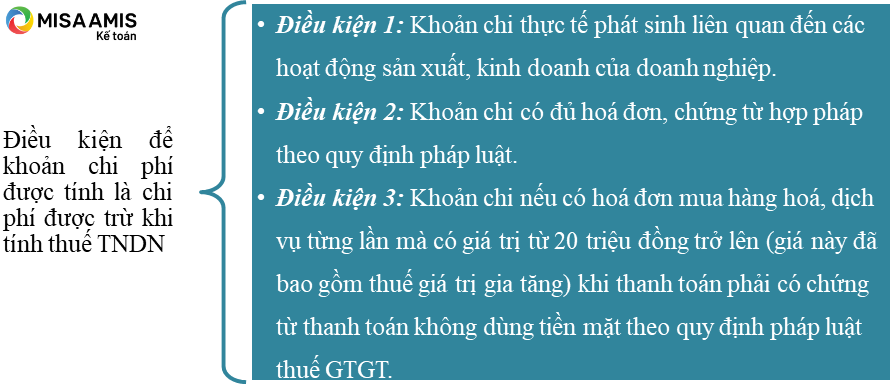

Căn cứ theo điều 4 thông tư 96/2015/NĐ-CP, các khoản chi phí được tính là chi phí được trừ khi tính thuế TNDN nếu đáp ứng đồng thời 03 điều kiện sau:

Do điều kiện 3 về thanh toán yêu cầu có chứng từ thanh toán không dùng tiền mặt theo quy định pháp luật về thuế GTGT, nên, với trường hợp thanh toán trả chậm, điều kiện về thanh toán để ghi nhận chi phí được trừ tương tự như điều kiện về thanh toán để được khấu trừ thuế GTGT đầu vào. Cụ thể, với giả sử điều kiện 1 và điều kiện 2 đã thỏa mãn:

- Nếu mua hàng hóa, dịch vụ mà từng lần mua có giá trị từ 20 triệu đồng trở lên ghi trên hóa đơn mà đến thời điểm ghi nhận chi phí, doanh nghiệp chưa thanh toán thì được tính vào chi phí được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp.

- Trường hợp khi thanh toán mà doanh nghiệp không có chứng từ thanh toán không dùng tiền mặt thì phải kê khai, điều chỉnh giảm chi phí đối với phần giá trị hàng hóa, dịch vụ không có chứng từ thanh toán không dùng tiền mặt tại kỳ tính thuế phát sinh việc thanh toán bằng tiền mặt (kể cả trong trường hợp cơ quan thuế và các cơ quan chức năng khác đã có quyết định thanh tra, kiểm tra kỳ tính thuế có phát sinh khoản chi phí này).

Như vậy, doanh nghiệp sẽ được trừ mọi khoản chi nếu khoản chi đó phát sinh liên quan đến hoạt động sản xuất, kinh doanh; có đầy đủ hóa đơn, chứng từ hợp pháp và tuân thủ quy định về thanh toán không dùng tiền mặt với hóa đơn mua vào có giá trị từ 20 triệu đồng trở lên.

>>> Đọc thêm: Tổng hợp các chi phí được trừ khi quyết toán thuế TNDN mới nhất

2.2 Hóa đơn mua vào chưa thanh toán có được ghi nhận là chi phí được trừ khi tính thuế TNDN không?

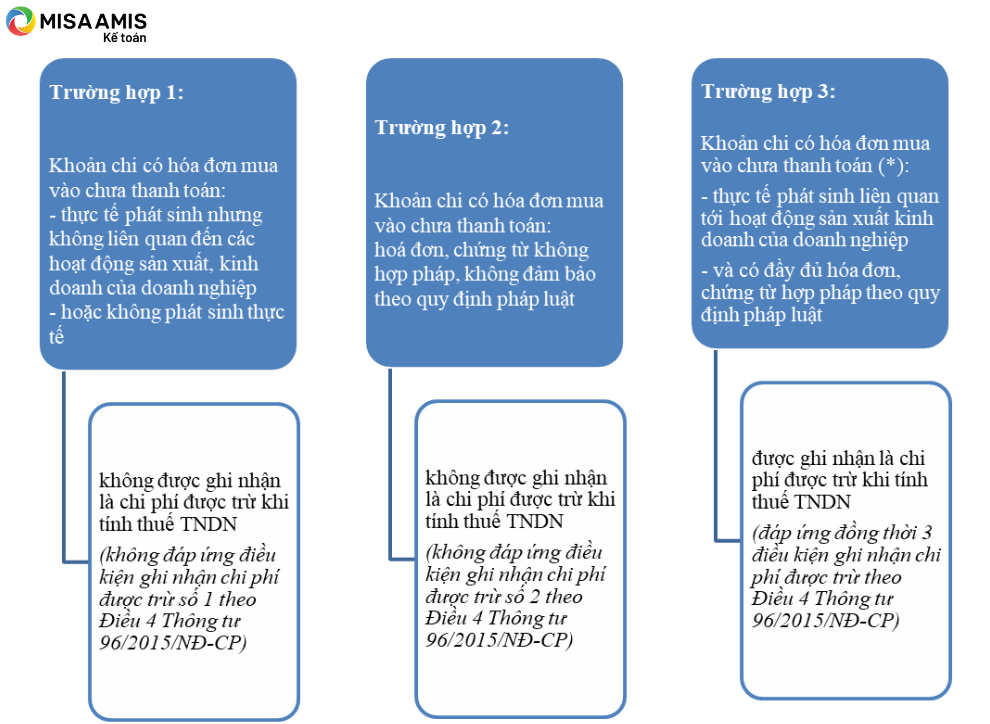

Căn cứ quy định tại thông tư 96 như đề cập tại mục 2.1. thì khoản chi phí có hóa đơn mua vào chưa thanh toán của doanh nghiệp khi xem xét ghi nhận chi phí tính thuế TNDN, có thể phát sinh các trường hợp như sau:

Lưu ý:

(*) Chưa thanh toán bao gồm 2 trường hợp:

– chưa thanh toán khi hết thời hạn thanh toán trên hợp đồng và không có phụ lục gia hạn thời hạn thanh toán

– chưa thanh toán do chưa đến thời hạn thanh toán trên hợp đồng

Khoản chi có hóa đơn mua vào chưa thanh toán (trong cả 2 trường hợp nêu trên) và đồng thời đáp ứng đầy đủ 2 điều kiện 1, 2 như đề cập ở mục 2.1. thì khoản chi vẫn được ghi nhận là chi phí được trừ khi tính thuế TNDN. Cần lưu ý thêm, trong trường hợp chưa thanh toán, doanh nghiệp cần có đầy đủ biên bản đối chiếu công nợ hàng kỳ hoặc cuối năm để có căn cứ xác định đúng nghĩa vụ nợ phát sinh, kèm theo hồ sơ hợp đồng, thanh lý, biên bản giao nhận hàng hóa, nghiệm thu công trình để chứng minh tính phát sinh thực tế của khoản chi phí này.

Trường hợp sau đó – khi thanh toán khoản nợ của hóa đơn mua vào từ 20 triệu đồng trở lên mà doanh nghiệp lại thanh toán cho nhà cung cấp bằng tiền mặt thì doanh nghiệp phải kê khai, điều chỉnh giảm chi phí được trừ khi xác định thuế TNDN đối với phần giá trị hàng hóa, dịch vụ của hóa đơn mua vào từ 20 triệu đồng trở lên. Việc điều chỉnh giảm được thực hiện vào kỳ tính thuế phát sinh việc thanh toán bằng tiền mặt, tương tự như xử lý đối với thuế GTGT.

Trên đây là toàn bộ thông tin giải đáp chi tiết cho câu hỏi “hàng hóa, dịch vụ mua vào chưa thanh toán có được khấu trừ thuế GTGT hay không? có được tính vào chi phí được trừ khi xác định thuế TNDN hay không?”. MISA AMIS hy vọng các bạn sẽ có thêm được những kiến thức bổ ích từ bài viết này, để vận dụng trực tiếp vào kê khai, quyết toán thuế tại doanh nghiệp.

Đối với người làm kế toán, sự hỗ trợ của phần mềm kế toán trong công việc hàng ngày là vô cùng hữu ích. Đặc biệt, phần mềm kế toán online MISA AMIS với đầy đủ các tính năng từ phân tích tài chính, quỹ, ngân hàng đến mua bán hàng, quản lý hóa đơn, hợp đồng …. và nhất là tính năng về thuế sẽ là lựa chọn hoàn hảo cho kế toán viên. Tính năng về thuế tạo ra sự đơn giản, chính xác và hiệu quả trong nghiệp vụ quản lý thuế của doanh nghiệp, các tính năng như:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động khấu trừ thuế

- Nộp tờ khai trực tiếp cho cơ quan thuế từ phần mềm

- Tự động quyết toán thuế TNDN hàng năm

là những tính năng cần thiết và sẽ hỗ trợ tối đa cho kế toán viên trong quá trình thực hiện nghiệp vụ kế toán về thuế. Anh/chị kế toán viên quan tâm tìm hiểu và trải nghiệm bản demo phần mềm kế toán online MISA AMIS có thể đăng ký tại đây:

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Tác giả: Người yêu kế toán.

contact@misa.com.vn

contact@misa.com.vn 0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/