Kế toán các khoản doanh thu bán hàng nội bộ thế nào đúng quy định là câu hỏi của nhiều bạn kế toán. Nhằm giúp các bạn kế toán hiểu rõ về giao dịch bán hàng nội bộ MISA AMIS tổng hợp và chia sẻ với các bạn những quy định xung quanh chủ đề doanh thu bán hàng nội bộ, phương pháp kế toán, các quy định về thuế đối với doanh thu bán hàng nội bộ… với ví dụ minh họa chi tiết, dễ hiểu.

1. Nhận diện giao dịch bán hàng nội bộ và doanh thu bán hàng nội bộ

Giao dịch bán hàng nội bộ là việc bán các sản phẩm, hàng hóa, cung cấp dịch vụ giữa các đơn vị trực thuộc hạch toán phụ thuộc trong cùng một công ty, tổng công ty.

Giá bán trong giao dịch nội bộ có thể được xác định theo giá bán nội bộ do doanh nghiệp quy định hoặc theo mức giá tương đương giao dịch độc lập. Tương ứng, doanh thu bán hàng nội bộ là lợi ích kinh tế thu được từ các giao dịch này giữa các đơn vị hạch toán phụ thuộc.

Việc xác định đơn vị hạch toán phụ thuộc căn cứ vào tổ chức bộ máy kế toán, cơ chế phân cấp hạch toán và quản lý kinh tế. Các đơn vị này không có tư cách pháp nhân độc lập, dù có thể có bộ máy kế toán riêng và được phân cấp ghi nhận doanh thu, chi phí hoặc đến lợi nhuận sau thuế chưa phân phối.

Cần lưu ý, doanh thu bán hàng nội bộ không bao gồm doanh thu bán sản phẩm, hàng hóa và cung cấp dịch vụ cho các đơn vị không trực thuộc công ty, tổng công ty, cho công ty con, cho công ty mẹ trong cùng tập đoàn.

Trường hợp doanh nghiệp sử dụng sản phẩm, hàng hóa, dịch vụ của mình để thanh toán lương, thưởng cho người lao động, vẫn ghi nhận doanh thu nhưng không được nhận diện là doanh thu bán hàng nội bộ.

2. Một số quy định về kế toán doanh thu bán hàng nội bộ

Trong quá trình hạch toán doanh thu bán hàng nội bộ, doanh nghiệp cần tuân thủ nguyên tắc chung về ghi nhận doanh thu bán hàng và cung cấp dịch vụ, đồng thời lưu ý các quy định riêng áp dụng đối với giao dịch giữa các đơn vị hạch toán phụ thuộc, cụ thể như sau:

- Kế toán doanh thu bán hàng nội bộ được thực hiện chung theo quy định đối với doanh thu bán hàng và cung cấp dịch vụ.

- Doanh nghiệp được quyền phân cấp cho đơn vị trực thuộc trong việc ghi nhận khoản vốn mà doanh nghiệp cấp cho đơn vị trực thuộc là nợ phải trả hoặc vốn chủ sở hữu, ghi nhận hoặc không ghi nhận doanh thu, giá vốn khi luân chuyển sản phẩm, hàng hóa, dịch vụ giữa các khâu trong nội bộ mà không phụ thuộc vào hình thức của chứng từ kế toán (hóa đơn hay chứng từ luân chuyển nội bộ) phù hợp với mô hình và yêu cầu quản lý hoạt động sản xuất kinh doanh của doanh nghiệp

- Doanh thu bán hàng nội bộ là cơ sở để xác định kết quả kinh doanh của công ty, Tổng công ty và các đơn vị trực thuộc hạch toán phụ thuộc. Kết quả kinh doanh của Công ty, Tổng công ty bao gồm: Kết quả kinh doanh phần bán hàng nội bộ và kết quả kinh doanh của phần bán hàng ra bên ngoài.

- Tổng công ty, công ty và các đơn vị trực thuộc hạch toán phụ thuộc phải thực hiện đầy đủ nghĩa vụ đối với Nhà nước theo các luật thuế quy định trên phần khối lượng sản phẩm hàng hóa dịch vụ tiêu thụ nội bộ và tiêu thụ ra bên ngoài.

- Khi lập BCTC tổng hợp, tất cả các khoản doanh thu giữa các đơn vị trong nội bộ doanh nghiệp đều phải được loại trừ.

3. Phương pháp kế toán doanh thu bán hàng nội bộ

3.1. Chứng từ sử dụng và các quy định về hóa đơn, chứng từ

Trong hoạt động bán hàng nội bộ, kế toán có thể sử dụng hóa đơn điện tử hoặc Phiếu xuất kho kiêm vận chuyển nội bộ, tùy theo phương thức tổ chức kinh doanh và mô hình hạch toán của doanh nghiệp. Việc lựa chọn loại chứng từ phải tuân thủ đúng quy định về hóa đơn, chứng từ theo pháp luật thuế hiện hành.

Nội dung thể hiện trên Phiếu xuất kho kiêm vận chuyển nội bộ

Theo quy định tại Điểm (g), Khoản 14, Điều 10 Nghị định số 123/2020/NĐ-CP ngày 19/10/2020, Phiếu xuất kho kiêm vận chuyển nội bộ phải thể hiện đầy đủ các thông tin liên quan đến lệnh điều động nội bộ, bao gồm:

“Đối với Phiếu xuất kho kiêm vận chuyển nội bộ thì trên Phiếu xuất kho kiêm vận chuyển nội bộ thể hiện các thông tin liên quan lệnh điều động nội bộ, người nhận hàng, người xuất hàng, địa điểm kho xuất, địa điểm nhận hàng, phương tiện vận chuyển. Cụ thể: tên người mua thể hiện người nhận hàng, địa chỉ người mua thể hiện địa điểm kho nhận hàng; tên người bán thể hiện người xuất hàng, địa chỉ người bán thể hiện địa điểm kho xuất hàng và phương tiện vận chuyển; không thể hiện tiền thuế, thuế suất, tổng số tiền thanh toán.”

Quy định về áp dụng hóa đơn điện tử khi điều chuyển hàng hóa nội bộ

Căn cứ Điểm (d), Khoản 3, Điều 13 Nghị định 123/2020/NĐ-CP, tổ chức kinh doanh kê khai, nộp thuế giá trị gia tăng (GTGT) theo phương pháp khấu trừ khi thực hiện:

- Điều chuyển hàng hóa cho cơ sở hạch toán phụ thuộc (chi nhánh, cửa hàng ở tỉnh/thành phố khác);

- Điều chuyển giữa các đơn vị phụ thuộc với nhau;

- Xuất hàng cho cơ sở nhận làm đại lý bán đúng giá, hưởng hoa hồng;

Doanh nghiệp có thể lựa chọn một trong hai phương án:

- Sử dụng hóa đơn điện tử giá trị gia tăng để làm căn cứ thanh toán và kê khai nộp thuế giá trị gia tăng ở từng đơn vị và từng khâu độc lập với nhau;

- Sử dụng Phiếu xuất kho kiêm vận chuyển nội bộ; sử dụng Phiếu xuất kho hàng gửi bán đại lý theo quy định đối với hàng hóa xuất cho cơ sở làm đại lý.

Trách nhiệm lập hóa đơn khi bán hàng ra bên ngoài

Trường hợp doanh nghiệp sử dụng Phiếu xuất kho kiêm vận chuyển nội bộ khi điều chuyển hàng:

- Chi nhánh, đơn vị phụ thuộc hoặc cơ sở nhận làm đại lý khi bán hàng cho khách phải lập hóa đơn giao cho người mua theo quy định.

- Đồng thời, đơn vị này phải lập Bảng kê hàng hóa bán ra gửi về cơ sở giao hàng (trụ sở chính hoặc đơn vị có hàng điều chuyển).

- Căn cứ vào bảng kê, cơ sở giao hàng sẽ lập hóa đơn GTGT cho số hàng hóa thực tế đã tiêu thụ.

Trường hợp đặc thù đối với lĩnh vực nông, lâm, thủy sản

Đối với đơn vị phụ thuộc của cơ sở kinh doanh nông, lâm, thủy sản đã đăng ký kê khai thuế GTGT theo phương pháp khấu trừ, khi thu mua hàng hóa để điều chuyển, xuất bán về trụ sở chính thì:

- Sử dụng Phiếu xuất kho kiêm vận chuyển nội bộ;

- Không sử dụng hóa đơn điện tử GTGT khi điều chuyển.

Như vậy, khi xuất hàng cho chi nhánh hạch toán phụ thuộc, công ty hoặc tổng công ty có thể lựa chọn:

- Lập hóa đơn GTGT; hoặc

- Lập Phiếu xuất kho kiêm vận chuyển nội bộ kèm lệnh điều động nội bộ.

Tuy nhiên, khi chi nhánh bán được hàng ra bên ngoài, đơn vị phụ thuộc phải lập bảng kê bán hàng để công ty/tổng công ty lập hóa đơn GTGT cho lượng hàng thực tế tiêu thụ.

Doanh nghiệp cần lưu ý: Phiếu xuất kho kiêm vận chuyển nội bộ được quản lý tương tự hóa đơn GTGT, bao gồm đăng ký phát hành, theo dõi và báo cáo tình hình sử dụng với cơ quan thuế

-

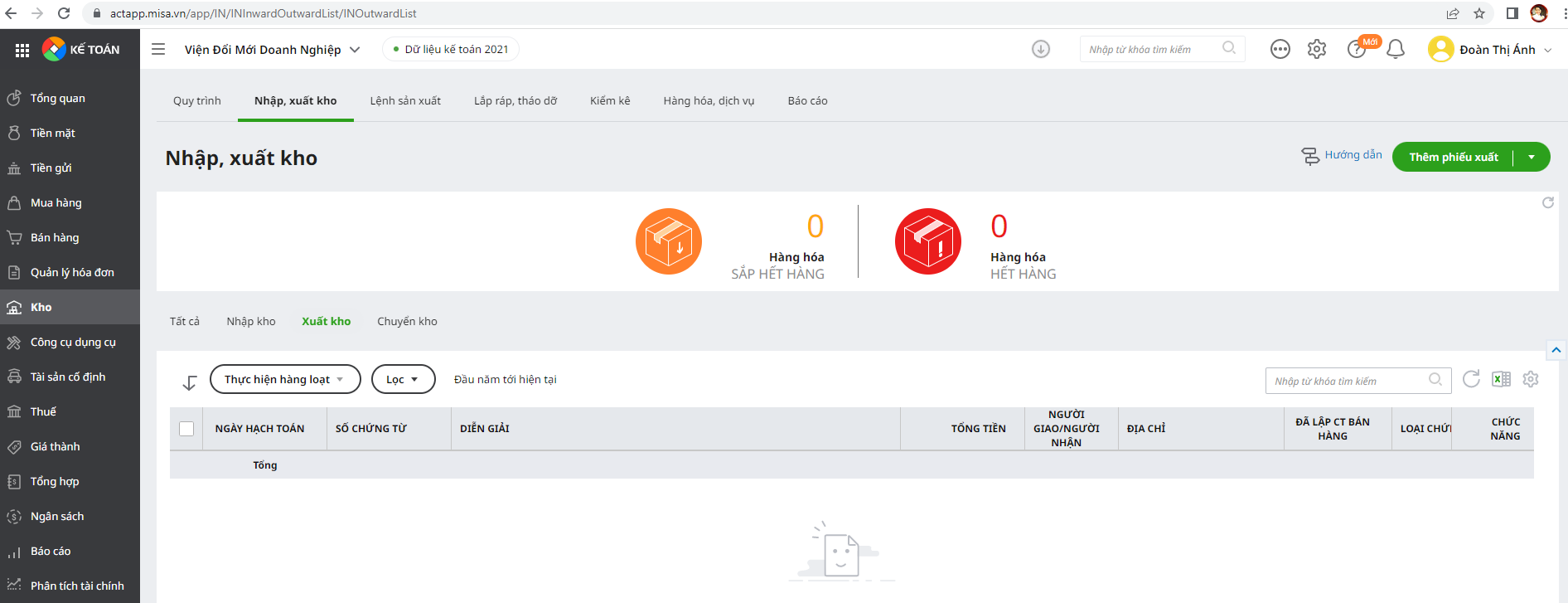

Phiếu xuất kho kiêm vận chuyển nội bộ được lập trên phần mềm AMIS Kế toán

3.2. Tài khoản kế toán

Theo quy định tại Thông tư 99/2025/TT-BTC, TK 511 – Doanh thu bán hàng và cung cấp dịch vụ được sử dụng để phản ánh toàn bộ doanh thu phát sinh trong kỳ kế toán của doanh nghiệp, bao gồm cả doanh thu bán hàng hóa, sản phẩm và cung cấp dịch vụ cho công ty mẹ, công ty con trong cùng tập đoàn; doanh thu bán hàng nội bộ giữa các đơn vị hạch toán phụ thuộc trong một công ty, tổng công ty.

TK 511 được mở chi tiết để theo dõi doanh thu nội bộ cho từng đơn vị trực thuộc hạch toán phụ thuộc trong cùng công ty hoặc Tổng công ty để lấy số liệu lập Báo cáo tài chính tổng hợp.

Kết cấu tài khoản 511:

|

TK 511 – Doanh thu bán hàng và CCDC |

|

| Bên Nợ:

– Các khoản thuế gián thu phải nộp (GTGT, TTĐB, xuất khẩu…); – Doanh thu hàng bán bị trả lại kết chuyển cuối kỳ; – Khoản giảm giá hàng bán kết chuyển cuối kỳ; – Khoản chiết khấu thương mại kết chuyển cuối kỳ; – Kết chuyển doanh thu thuần vào Tài khoản 911 – Xác định kết quả kinh doanh. |

Bên Có:

Doanh thu bán sản phẩm, hàng hóa, bất động sản đầu tư và cung cấp dịch vụ của doanh nghiệp thực hiện trong kỳ kế toán. |

| TK 511 không có số dư cuối kỳ | |

Doanh nghiệp có thể mở thêm các tài khoản chi tiết doanh thu phát sinh từ hợp đồng với khách hàng (ví dụ doanh thu bán hàng hóa, sản phẩm, cung cấp dịch vụ, bán BĐSĐT, bán quyền được nhận hàng hóa, quyền được sử dụng dịch vụ,…) cho phù hợp với đặc điểm hoạt động sản xuất, kinh doanh và yêu cầu quản lý của đơn vị mình.

3.3. Hướng dẫn hạch toán doanh thu bán hàng nội bộ

Khi bán sản phẩm, hàng hóa, cung cấp dịch vụ cho các đơn vị trong nội bộ doanh nghiệp, tùy thuộc vào đặc điểm hoạt động và phân cấp của từng đơn vị, doanh nghiệp có thể ghi nhận doanh thu tại thời điểm chuyển giao hàng hóa, dịch vụ cho các đơn vị hạch toán phụ thuộc hoặc tại thời điểm khi đơn vị hạch toán phụ thuộc bán được hàng hóa, cung cấp dịch vụ ra bên ngoài.

3.3.1. Trường hợp không ghi nhận doanh thu giữa các khâu trong nội bộ doanh nghiệp, chỉ ghi nhận doanh thu khi thực bán hàng ra bên ngoài:

a) Kế toán tại đơn vị bán

– Khi xuất sản phẩm, hàng hoá, dịch vụ đến các đơn vị hạch toán phụ thuộc trong nội bộ doanh nghiệp, kế toán lập Phiếu xuất kho kiêm vận chuyển nội bộ hoặc hóa đơn GTGT, ghi:

Nợ TK 136 – Phải thu nội bộ (giá vốn)

Có các TK 155, 156

Có TK 333 – Thuế và các khoản phải nộp Nhà nước.

– Khi nhận được thông báo từ đơn vị mua là sản phẩm, hàng hóa đã được tiêu thụ ra bên ngoài, đơn vị bán ghi nhận doanh thu, giá vốn:

+ Phản ánh giá vốn hàng bán, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có 136 – Phải thu nội bộ.

+ Phản ánh doanh thu, ghi:

Nợ TK 136 – Phải thu nội bộ

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ.

b) Kế toán tại đơn vị mua

– Khi nhận được sản phẩm, hàng hoá, dịch vụ do đơn vị hạch toán phụ thuộc trong nội bộ doanh nghiệp chuyển đến, kế toán căn cứ vào các chứng từ có liên quan, ghi:

Nợ các TK 155, 156 (giá vốn)

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có TK 336 – Phải trả nội bộ.

– Khi bán sản phẩm, hàng hoá, dịch vụ ra bên ngoài, kế toán ghi nhận doanh thu, giá vốn như giao dịch bán hàng thông thường.

– Trường hợp đơn vị hạch toán phụ thuộc không được phân cấp hạch toán đến kết quả kinh doanh sau thuế, kế toán phải kết chuyển doanh thu, giá vốn cho đơn vị cấp trên:

+ Kết chuyển giá vốn, ghi:

Nợ TK 336 – Phải trả nội bộ

Có TK 632 – Giá vốn hàng bán.

+ Kết chuyển doanh thu, ghi:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 336 – Phải trả nội bộ.

3.3.2. Trường hợp doanh nghiệp ghi nhận doanh thu bán hàng cho các đơn vị trong nội bộ doanh nghiệp:

a) Kế toán tại đơn vị bán:

Nợ các TK 136 – Phải thu nội bộ

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (chi tiết giao dịch bán hàng nội bộ)

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (nếu có).

b) Kế toán tại đơn vị mua:

Nợ các TK 155, 156,…

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có).

Có TK 336 – Phải trả nội bộ.

– Tại thời điểm kết thúc kỳ kế toán, căn cứ vào Biên bản đối chiếu công nợ giữa nợ phải thu và nợ phải trả nội bộ của cùng một đối tượng thì doanh nghiệp bù trừ trên sổ kế toán tương ứng, ghi:

Nợ TK 336 – Phải trả nội bộ (3368)

Có TK 136 – Phải thu nội bộ (1368).

4. Các quy định về kê khai thuế GTGT và thuế TNDN liên quan đến giao dịch bán hàng nội bộ

4.1. Quy định về thuế GTGT

Trong giao dịch bán hàng nội bộ giữa các chi nhánh, đơn vị phụ thuộc, ngoài vấn đề kế toán, doanh nghiệp cần đặc biệt lưu ý đến nghĩa vụ kê khai và nộp thuế giá trị gia tăng (GTGT) theo đúng địa điểm và mô hình hạch toán.

Căn cứ Luật Quản lý thuế 2019, tại Khoản 3 Điều 42 quy định nguyên tắc khai thuế, tính thuế như sau:

3. Người nộp thuế thực hiện khai thuế, tính thuế tại cơ quan thuế địa phương có thẩm quyền nơi có trụ sở. Trường hợp người nộp thuế hạch toán tập trung tại trụ sở chính, có đơn vị phụ thuộc tại đơn vị hành chính cấp tỉnh khác nơi có trụ sở chính thì người nộp thuế khai thuế tại trụ sở chính và tính thuế, phân bổ nghĩa vụ thuế phải nộp theo từng địa phương nơi được hưởng nguồn thu ngân sách nhà nước. Bộ trưởng Bộ Tài chính quy định chi tiết khoản này.

Đồng thời, tại Khoản 1 Điều 45 Luật này quy định người nộp thuế nộp hồ sơ khai thuế tại cơ quan thuế quản lý trực tiếp.

Hướng dẫn chi tiết nội dung trên, Thông tư 80/2021/TT-BTC quy định tại Khoản 1 Điều 12 quy định như sau:

Người nộp thuế có hoạt động, kinh doanh trên nhiều địa bàn cấp tỉnh khác nơi người nộp thuế có trụ sở chính thực hiện hạch toán tập trung tại trụ sở chính theo quy định tại khoản 2, khoản 4 Điều 11 Nghị định số 126/2020/NĐ-CP thực hiện khai thuế, tính thuế và nộp hồ sơ khai thuế cho cơ quan thuế quản lý trực tiếp và phân bổ số thuế phải nộp cho từng tỉnh nơi có hoạt động kinh doanh.

Bên cạnh đó, tại Khoản 4 Điều 13 Thông tư 80/2021/TT-BTC quy định:

4. Đối với đơn vị phụ thuộc trực tiếp bán hàng, sử dụng hoá đơn do đơn vị phụ thuộc đăng ký hoặc do người nộp thuế đăng ký với cơ quan thuế quản lý đơn vị phụ thuộc, theo dõi hạch toán đầy đủ thuế giá trị gia tăng đầu ra, đầu vào thì đơn vị phụ thuộc khai thuế, nộp thuế giá trị gia tăng cho cơ quan thuế quản lý trực tiếp của đơn vị phụ thuộc

Từ các quy định nêu trên, có thể tóm lược trách nhiệm kê khai thuế GTGT trong giao dịch nội bộ như sau:

- Đối với chi nhánh hạch toán độc lập, chi nhánh tự kê khai và nộp thuế GTGT riêng như một doanh nghiệp độc lập.

- Đối với chi nhánh hạch toán phụ thuộc cùng tỉnh với trụ sở chính, doanh nghiệp có thể kê khai thuế GTGT tập trung tại trụ sở chính hoặc kê khai riêng nếu chi nhánh đăng ký sử dụng hóa đơn riêng.

- Đối với chi nhánh hạch toán phụ thuộc khác tỉnh, nếu chi nhánh có đăng ký sử dụng hóa đơn riêng và theo dõi đầy đủ thuế GTGT đầu vào, đầu ra thì thực hiện kê khai, nộp thuế tại cơ quan thuế quản lý trực tiếp của chi nhánh và không phải phân bổ thuế. Ngược lại, nếu chi nhánh sử dụng hóa đơn của công ty mẹ thì doanh nghiệp kê khai thuế tại trụ sở chính và thực hiện phân bổ thuế GTGT cho địa phương nơi chi nhánh hoạt động theo quy định.

Như vậy, nghĩa vụ kê khai thuế GTGT đối với giao dịch bán hàng nội bộ phụ thuộc vào mô hình hạch toán, địa điểm hoạt động và việc đăng ký sử dụng hóa đơn của từng đơn vị phụ thuộc. Doanh nghiệp cần rà soát kỹ cơ cấu tổ chức và cơ chế quản lý hóa đơn để xác định đúng phương thức kê khai, hạn chế rủi ro về thuế trong quá trình thanh tra, kiểm tra.

4.2. Quy định về thuế TNDN

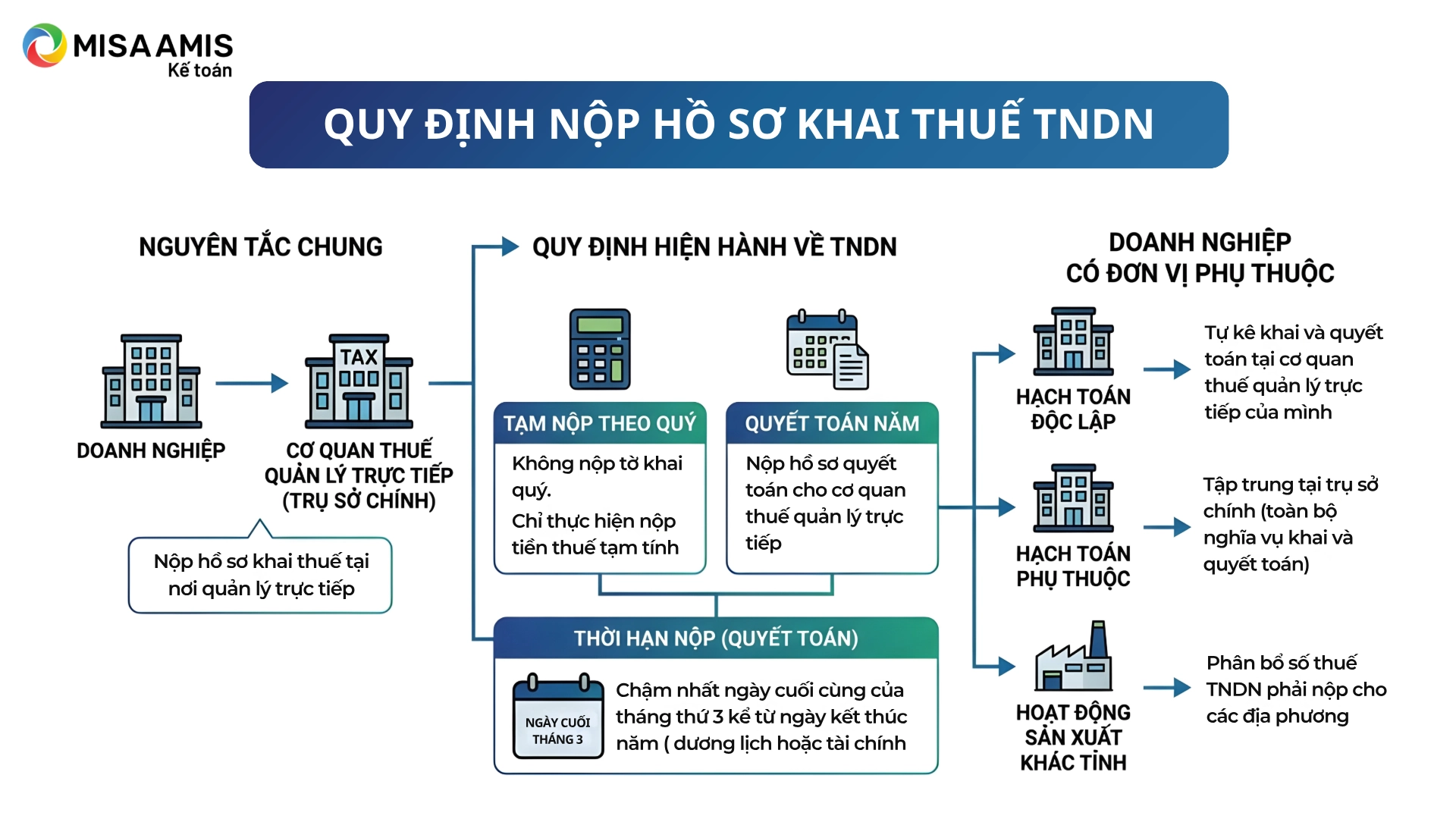

Việc nộp hồ sơ khai thuế thu nhập doanh nghiệp (TNDN) được thực hiện theo nguyên tắc quản lý thuế hiện hành và phụ thuộc vào mô hình tổ chức, hạch toán của doanh nghiệp.

Căn cứ Luật Quản lý thuế 2019, tại Khoản 1 Điều 45 quy định: người nộp thuế nộp hồ sơ khai thuế tại cơ quan thuế quản lý trực tiếp. Như vậy, về nguyên tắc chung, doanh nghiệp nộp hồ sơ khai thuế TNDN tại cơ quan thuế nơi quản lý trực tiếp trụ sở chính.

Theo quy định hiện hành về thuế TNDN, doanh nghiệp không phải nộp tờ khai thuế TNDN theo quý, mà thực hiện:

- Tạm nộp thuế TNDN theo quý (không nộp tờ khai quý, chỉ thực hiện nộp tiền thuế tạm tính);

- Quyết toán thuế TNDN năm bằng hồ sơ quyết toán thuế nộp cho cơ quan thuế quản lý trực tiếp.

Thời hạn nộp hồ sơ quyết toán thuế TNDN chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

Đối với doanh nghiệp có đơn vị phụ thuộc, việc nộp hồ sơ thuế TNDN được xác định như sau:

- Nếu đơn vị phụ thuộc hạch toán độc lập, đơn vị đó tự kê khai và quyết toán thuế TNDN tại cơ quan thuế quản lý trực tiếp của mình.

- Nếu đơn vị phụ thuộc hạch toán phụ thuộc, toàn bộ nghĩa vụ khai và quyết toán thuế TNDN được thực hiện tập trung tại trụ sở chính. Trường hợp có hoạt động sản xuất tại địa phương khác tỉnh, doanh nghiệp thực hiện phân bổ số thuế TNDN phải nộp cho các địa phương theo quy định về phân bổ ngân sách.

Như vậy, về cơ bản, đơn vị trực thuộc hạch toán phụ thuộc thì kê khai và nộp thuế TNDN tại trụ sở chính.

5. Ví dụ minh họa

Công ty TNHH X có trụ sở chính tại Hà Nội và chi nhánh trực thuộc hạch toán phụ thuộc cùng địa bàn cấp tỉnh ở Hà Nội. Công ty Không ghi nhận doanh thu giữa các khâu trong nội bộ doanh nghiệp, chỉ ghi nhận doanh thu khi thực bán hàng ra bên ngoài.

Ngày 01/12/2021: Công ty xuất 1000 sản phẩm A cho chi nhánh Hà Nội, Giá vốn của sản phẩm A là 8.000đ

- Giá xuất bán sản phẩm A cho chi nhánh là 10.000đ

- Giá xuất bán sản phẩm A ra thị trường là 15.000đ

(Giá trên chưa bao gồm thuế GTGT, Thuế GTGT của sản phẩm A là 10%, Công ty và chi nhánh là đơn vị hạch toán thuế GTGT theo phương pháp khấu trừ)

Khi xuất hàng, kế toán tại trụ sở sử dụng phiếu xuất kho kiêm điều chuyển nội bộ, đồng thời hạch toán:

Nợ TK 136 (CNHN): 1.000x 8.000 = 8.000.000 đ

Có TK 156 (A): 8.000.000 đ

Cùng ngày, chi nhánh nhận được hàng, cùng phiếu xuất kho kiêm vận chuyển nội bộ, phiếu bàn giao hàng hóa.

Kế toán chi nhánh nhập kho hàng hóa và căn cứ vào các chứng từ trên để hạch toán hạch toán:

Nợ TK 156 (A): 1.000×10.000 = 10.000.000đ

Có TK 336 (Cty): 10.000.000đ

Khi nhận được hóa đơn của công ty, kế toán chi nhánh hạch toán

Nợ TK 13311: 1.000.000đ

Có TK 336 (Cty): 1.000.000đ

Ngày 04/12/2021: Chi nhánh xuất bán toàn bộ số hàng trên với giá 15.000đ/1sản phẩm.

Kế toán tại chi nhánh lập hóa đơn GTGT của chi nhánh, phiếu xuất kho của chi nhánh, hạch toán:

– Ghi nhận doanh thu của chi nhánh

Nợ TK 131,111,112: 16.500.000 đ

Có TK 511: 1.000×15.000 =15.000.000 đ

Có TK 33311: 1.500.000đ

– Ghi nhận giá vốn bán hàng hóa sản phẩm tại chi nhánh

Nợ TK 632: 10.000.0000 đ

Có TK 156: 10.000.0000 đ

Khi nhận được thông báo từ chi nhánh Hà Nội là sản phẩm đã được tiêu thụ ra bên ngoài, Kế toán tại trụ sở chính xuất hóa đơn GTGT cho chi nhánh, và hạch toán ghi nhận doanh thu bán hàng nội bộ và giá vốn tại Trụ sở công ty

– Ghi nhận doanh thu nội bộ

Nợ TK 136(CN HN): 11.000.000đ

Có TK 511: 1.000×10.000 =10.000.000đ (Doanh thu nội bộ – CN HN):

Có TK 33311: 1.000.000đ

– Đồng thời hạch toán giá vốn:

Nợ TK 632: 8.000.000đ

Có TK 136: 8000.000 đ

Kết luận

Với chỉ tiêu quan trọng như doanh thu, chủ doanh nghiệp cần thiết phải thực hiện theo dõi thường xuyên, liên tục. Bên cạnh đó, chủ doanh nghiệp cũng nên tiến hành phân tách được doanh thu của doanh nghiệp theo từng mặt hàng, thị trường, nhân viên kinh doanh… Bởi lẽ, khi theo dõi thường xuyên, liên tục và theo dõi một cách chi tiết doanh thu theo từng khía cạnh sẽ giúp chủ doanh nghiệp xác định được đâu là mặt hàng đang có kết quả tốt, thị trường nào đang kinh doanh tốt, nhân viên kinh doanh nào có doanh số tốt…. để từ đó đưa ra các quyết định phù hợp, kịp thời.

Để làm được điều này, chủ doanh nghiệp cần đến sự hỗ trợ của các công cụ phần mềm công nghệ ví dụ như phần mềm kế toán online MISA AMIS. AMIS Kế toán – giải pháp quản trị tài chính thông minh thế hệ mới có nhiều tính năng nổi bật, nhất là các tính năng về doanh thu như:

- Doanh thu: Cho phép theo dõi doanh số bán hàng theo chi nhánh/ văn phòng, theo thời gian, theo mặt hàng/ nhóm hàng, theo thị trường

- Chỉ tiêu tài chính: Xem tổng quan tình hình sức khỏe của doanh nghiệp như khả năng hoạt động, khả năng sinh lời…

- Đầy đủ báo cáo quản trị: Hàng trăm báo cáo quản trị theo mẫu hoặc tự thiết kế chỉnh sửa, đáp ứng nhu cầu của doanh nghiệp thuộc mọi ngành nghề.

- Tự động hóa việc lập báo cáo: Tự động tổng hợp số liệu lên báo cáo thuế, báo cáo tài chính và các sổ sách giúp doanh nghiệp nộp báo cáo kịp thời, chính xác.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/