Ghi nhận doanh thu hàng xuất khẩu gây khó khăn đối với công tác kế toán không chỉ bởi sự phức tạp khi xác định thời điểm ghi nhận,mà còn cần phân biệt sự khác nhau giữa thời điểm ghi nhận doanh thu cho mục đích kế toán với thời điểm xuất hóa đơn, thời điểm ghi nhận doanh thu tính thuế GTGT, TNDN mà còn cần một sự nghiên cứu. Cũng cần lưu ý kỹ khi xác định tỷ giá quy đổi ngoại tệ sang Việt Nam đồng ở từng thời điểm phát sinh giao dịch.

MISA AMIS hy vọng qua bài viết giải đáp cho các bạn toàn bộ các vấn đề khó khăn nêu trên với việc trình bày các nội dung quy định cùng ví dụ minh hoạ chi tiết, dễ hiểu.

Bên cạnh đó, bài viết giới thiệu qua các lưu ý về thuế xuất khẩu, loại hóa đơn doanh nghiệp bán hàng xuất khẩu phát hành và bộ hồ sơ xuất khẩu theo quy định hiện hành.

Căn cứ pháp lý:

– Chuẩn mực kế toán Việt Nam số 14 về Doanh thu và thu nhập khác (VAS 14)

– Thông tư 39/2014/TT-BTC (31/3/2014) quy định về hóa đơn bán hàng, cung cấp dịch vụ (TT39)

– Công văn 11352/BTC-TCHQ (14/8/2014) hướng dẫn về hóa đơn hàng xuất khẩu (CV11352)

– Thông tư 119/2014/TT-BTC (25/08/2014) về cải cách, đơn giản các thủ tục hành chính về thuế (TT119)

– Thông tư 200/2014/TT-BTC (22/12/2014)

– Thông tư 53/2016/TT-BTC (21/03/2016) sửa đổi, bổ sung TT200 (TT53)

– Nghị định 119/2018/NĐ-CP (12/9/2018) quy định về hóa đơn điện tử (NĐ119)

– Luật quản lý thuế số 38/2019/QH14 (13/6/2019) (Luật quản lý thuế số 38)

– Thông tư 68/2019/TT-BTC (30/9/2019) hướng dẫn NĐ119 thực hiện về hóa đơn điện tử (TT68)

– Thông tư 38/2015/TT-BTC (25/3/2015) quy định về thủ tục hải quan, quản lý thuế đối với hàng hóa xuất nhập khẩu (TT38)

– Thông tư 39/2018/TT-BTC (20/04/2018) sửa đổi bổ sung TT38 (TT39)

– Bộ điều khoản thương mại quốc tế Incoterms 2020 (Incoterms 2020)

1. Định nghĩa xuất khẩu hàng hóa và doanh thu hàng xuất khẩu

Xuất khẩu hàng hóa là việc hàng hoá được đưa ra khỏi lãnh thổ Việt Nam hoặc đưa vào khu vực đặc biệt nằm trên lãnh thổ Việt Nam được coi là khu vực hải quan riêng theo quy định của pháp luật.

(Khoản 1, điều 28, Luật thương mại 2005)

Như vậy, doanh thu hàng xuất khẩu phát sinh khi doanh nghiệp trong nước bán hàng hóa ra khỏi lãnh thổ Việt Nam hoặc bán hàng hóa vào khu vực đặc biệt trên lãnh thổ Việt Nam được coi là khu vực hải quan riêng, ví dụ: bán hàng cho doanh nghiệp chế xuất, bán hàng vào khu chế xuất, khu bảo thuế, kho ngoại quan và các khu phi thuế quan khác.

2. Thời điểm ghi nhận doanh thu hàng xuất khẩu

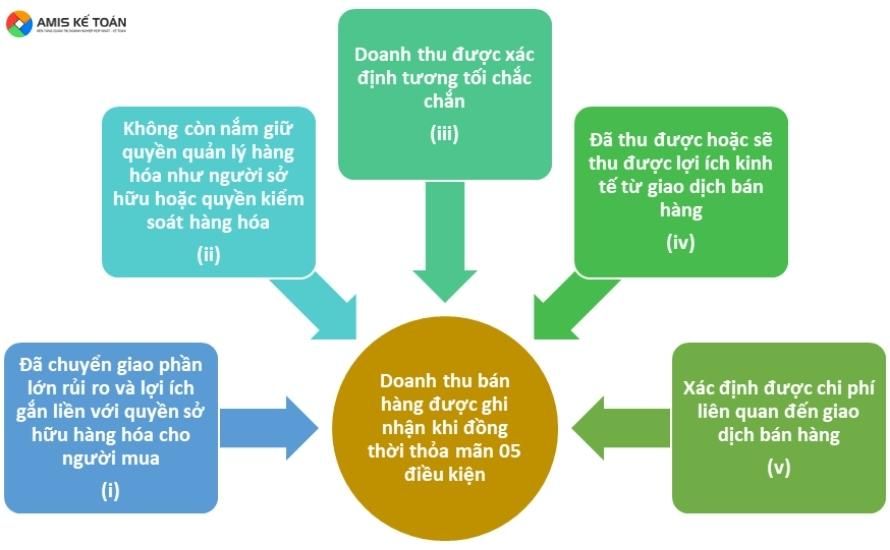

Doanh thu hàng xuất khẩu được ghi nhận khi đồng thời thỏa mãn cả 05 điều kiện như dưới đây được.

Điều kiện (i) & (ii)

Thời điểm chuyển giao phần lớn rủi ro và lợi ích gắn liền với quyền sở hữu hợp pháp trong hầu hết các trường hợp trùng với thời điểm quyền quản lý, quyền kiểm soát hàng hóa được chuyển giao từ người bán cho người mua.

Trường hợp doanh nghiệp chỉ còn phải chịu một phần nhỏ rủi ro gắn liền với quyền sở hữu hàng hóa, ví dụ nắm giữ giấy tờ về quyền sở hữu chỉ để đảm bảo sẽ nhận được đầy đủ các khoản thanh toán, thì điều kiện chuyển giao phần lớn rủi ro, lợi ích gắn với quyền sở hữu hàng hóa đã được thỏa mãn. Giao dịch bán hàng đã được hoàn thành và doanh thu đủ điều kiện ghi nhận.

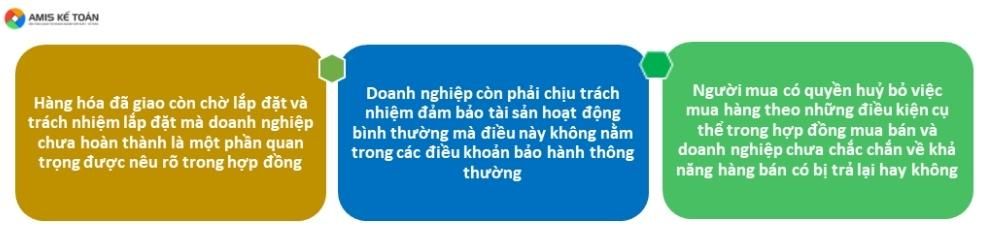

Trường hợp doanh nghiệp vẫn còn chịu phần lớn rủi ro gắn liền với quyền sở hữu hàng hóa thì giao dịch bán hàng được coi là chưa hoàn thành, vì thế, doanh thu chưa được ghi nhận.

Điều này được thể hiện trong những trường hợp như:

Với giao dịch bán hàng xuất khẩu vào khu hải quan riêng, địa điểm giao nhận hàng hóa vẫn nằm trong lãnh thổ Việt Nam, cơ sở để xác định thời điểm chuyển giao phần lớn rủi ro và lợi ích gắn liền với quyền sở hữu hàng hóa thường là biên bản nghiệm thu, bàn giao được người bán và người mua xác nhận.

Nếu có bên thứ ba phụ trách vận chuyển hàng hóa thì trong hợp đồng bán hàng, hợp đồng vận chuyển cần quy định rõ rủi ro đối với hàng hóa trong quá trình vận chuyển (như mất mát, hỏng hóc, giảm chất lượng hàng hóa) sẽ thuộc về trách nhiệm bên nào (người bán, người mua hay bên vận chuyển) để có xử lý thương mại phù hợp. Từ đó, người bán hàng có cơ sở ghi nhận doanh thu đúng thời điểm.

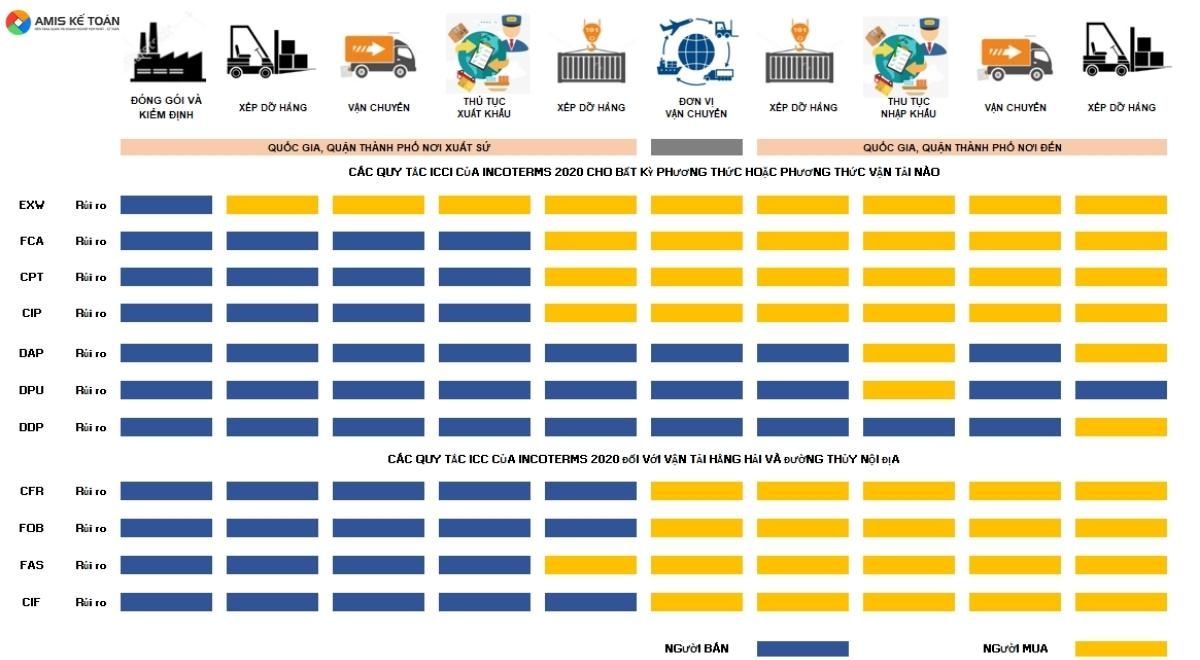

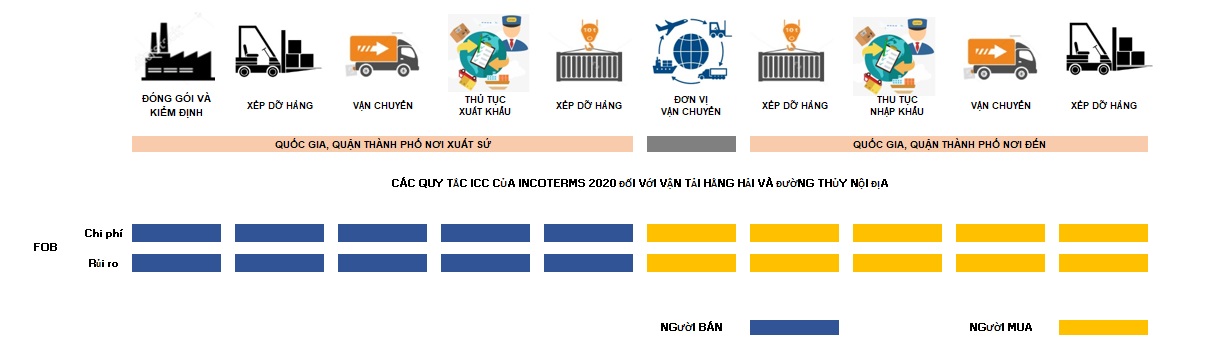

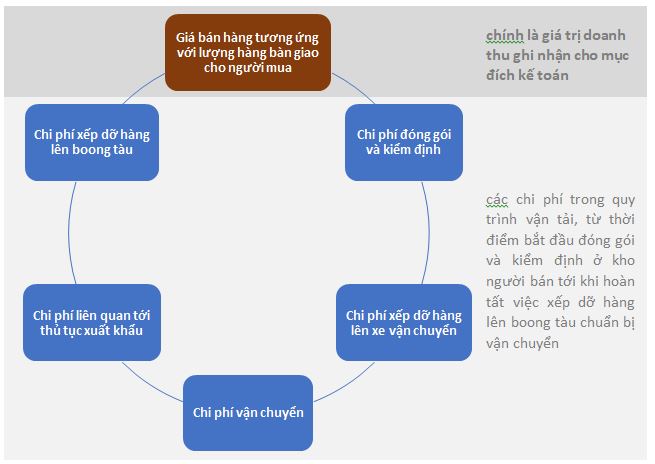

Trong trường hợp hàng xuất khẩu ra khỏi lãnh thổ Việt Nam, thời điểm chuyển giao mọi rủi ro, trách nhiệm về hàng hóa từ người bán (xuất khẩu) sang người mua (nhập khẩu), được xác định tùy thuộc vào từng điều kiện cơ sở giao hàng được quy định trong các điều kiện thương mại quốc tế Incoterms như hình dưới đây.

Tại thời điểm hoàn thành bước xa nhất trong quy trình giao hàng mà kể từ đó người bán không còn phải chịu rủi ro gắn liền với hàng hóa xuất khẩu thì điều kiện liên quan tới chuyển giao rủi ro, lợi ích gắn với quyền sở hữu, kiểm soát hàng hóa được thỏa mãn, doanh thu được ghi nhận.

Ví dụ: Theo Incoterms 2020, nếu hợp đồng mua bán lựa chọn điều kiện giao hàng FCA, CPT, CIP hay FAS, thì thời điểm chuyển giao rủi ro liên quan tới quyền sở hữu hàng hóa từ người bán sang cho người mua, hay thời điểm điều kiện (i)&(ii) được thỏa mãn, là thời điểm hoàn thành thủ tục xuất khẩu trước khi xếp dỡ hàng lên phương tiện vận chuyển quốc tế.

Nếu hai bên lựa chọn phương thức giao hàng EXW, người bán chỉ chịu trách nghiệm với rủi ro liên quan đến hàng hóa tại bước đầu tiên trong quy trình vận tải là đóng gói và kiểm định. Việc xếp dỡ hàng ngay từ kho người bán đã thuộc phần trách nhiệm của người mua, và kể từ bước này trở đi, mọi rủi ro liên quan tới hàng hóa đã được chuyển giao phần lớn cho người mua. Doanh nghiệp Việt Nam đủ điều kiện ghi nhận doanh thu hàng xuất khẩu ngay khi hoàn thành việc đóng gói, kiểm định.

Với điều khoản giao hàng DPU, người bán cần hoàn thành việc xếp dỡ, bàn giao hàng tới tận kho của người mua thì mới hoàn thành việc chuyển giao rủi ro liên quan hàng hóa sang người mua. Cùng với việc thỏa mãn điều kiện (iii), (iv) và (v), thời điểm này doanh nghiệp bán hàng mới được ghi nhận doanh thu hàng xuất khẩu.

Trên hợp đồng ngoại thương, hai bên không chỉ cần thống nhất lựa chọn phương thức vận tải nào, mà còn cần nêu rõ phương thức vận tải của Incoterms phiên bản nào bởi lẽ các phiên bản Incoterms ra đời sau không phủ nhận hiệu lực của các phiên bản trước đó. Doanh nghiệp Việt Nam cũng cần tìm hiểu xem luật của nước, địa phương xuất khẩu đến có thể làm mất hiệu lực điều kiện Incoterms đã được lựa chọn trước đó hay không.

Điều kiện (iii)

Doanh thu bán hàng chỉ được ghi nhận khi không còn tồn tại những điều kiện cụ thể được nêu trong hợp đồng mua bán cho phép người mua được quyền trả lại hàng hóa đã mua, tức là người mua không còn quyền trả lại hàng hóa đã mua. Trường hợp trả lại hàng hóa dưới hình thức đổi lại để lấy hàng hóa khác không được coi là vi phạm điều kiện (iii) này. Ngay tại thời điểm bàn giao sản phẩm mua lần đầu cho khách hàng, doanh nghiệp vẫn đủ điều kiện ghi nhận doanh thu.

Bên cạnh đó, doanh nghiệp cần xác định tương đối chắc chắn giá trị doanh thu phát sinh, cũng chính là giá trị khoản phải thu, đảm bảo không đánh giá cao hơn giá trị của các tài sản và các khoản thu nhập.

Điều kiện (iv)

Chỉ khi đã xử lý xong các yếu tố không chắc chắn ảnh hưởng tới việc thu được lợi ích kinh tế từ giao dịch, đảm bảo nhận được lợi ích kinh tế từ giao dịch bán hàng, doanh nghiệp mới được ghi nhận doanh thu.

Ví dụ khi doanh nghiệp không chắc chắn là Chính phủ nước sở tại có chấp nhận chuyển tiền bán hàng ở nước ngoài về hay không thì doanh thu bán hàng chưa được ghi nhận.

Phương pháp kế toán doanh thu đảm bảo tuân thủ nguyên tắc kế toán thận trọng, điều này thể hiện qua các điều kiện ghi nhận từ (i) tới (iv) như phân tích trên đây.

Điều kiện (v)

Để đảm bảo tuân thủ nguyên tắc kế toán phù hợp. Doanh thu và chi phí liên quan tới cùng một giao dịch phải được ghi nhận đồng thời.

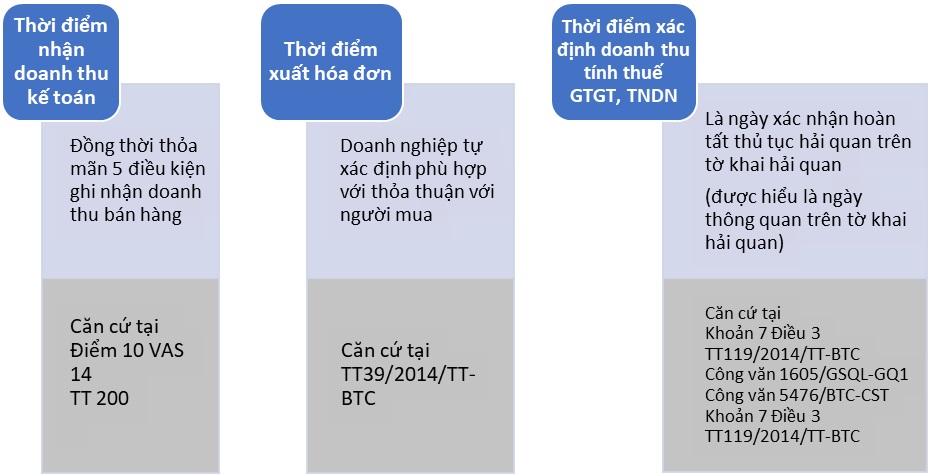

(b) So sánh thời điểm ghi nhận doanh thu bán hàng xuất khẩu cho mục đích ghi nhận kế toán với các thời điểm liên quan

Thời điểm ghi nhận doanh thu kế toán, thời điểm xuất hóa đơn, và thời điểm xác định doanh thu tính thuế GTGT, TNDN được tổng hợp như dưới đây:

>>> Xem chi tiết về thời điểm ghi nhận doanh thu tại các bài viết:

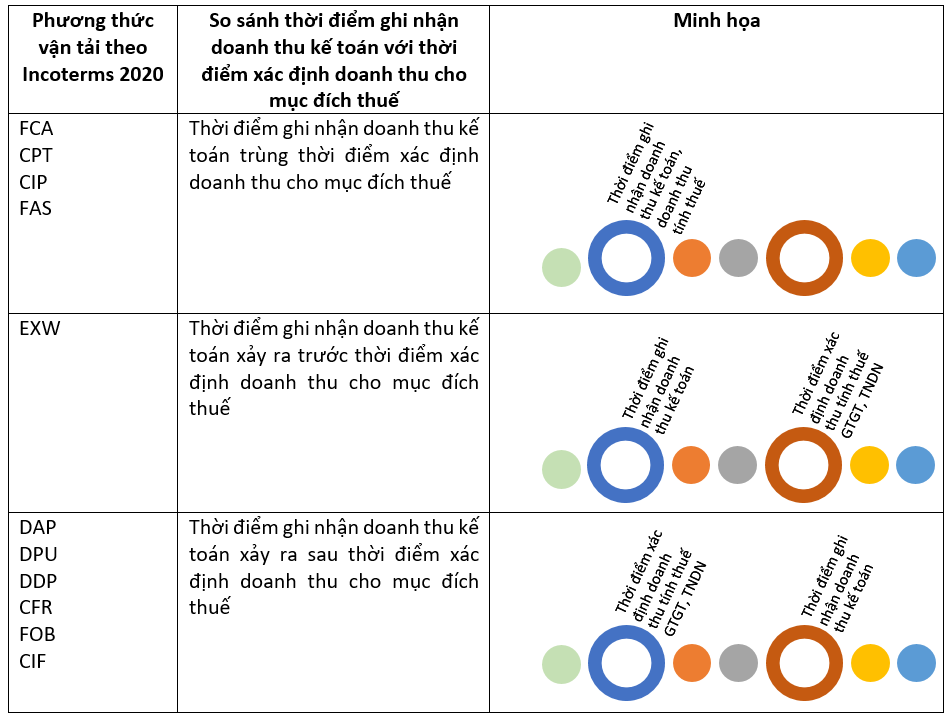

Tùy thuộc vào điều khoản giao hàng Incoterms của từng đơn hàng, thời điểm ghi nhận doanh thu bán hàng xuất khẩu cho mục đích kế toán có thể trùng hoặc không trùng với thời điểm ghi nhận doanh thu tính thuế GTGT, TNDN, chi tiết so sánh như bảng dưới đây:

Sự khác biệt về thời điểm ghi nhận doanh thu kế toán và doanh thu tính thuế như dòng 2, 3 bảng so sánh trên có thể tiếp tục tạo ra khoản chênh lệch do khác biệt về tỷ giá ghi nhận doanh thu giữa ngày phần lớn rủi ro và lợi ích gắn liền với quyền sở hữu hàng hóa được chuyển giao cho người mua và ngày hoàn tất thủ tục hải quan.

3. Xác định giá trị doanh thu ghi nhận và cách hạch toán theo quy định tại TT200

Đối với doanh thu bán hàng xuất khẩu phát sinh bằng ngoại tệ, ngoài việc ghi sổ kế toán chi tiết số nguyên tệ đã thu hoặc phải thu, kế toán phải căn cứ vào tỷ giá giao dịch thực tế tại thời điểm phát sinh nghiệp vụ kinh tế để quy đổi ra đơn vị tiền tệ kế toán để hạch toán vào tài khoản 511 “Doanh thu bán hàng và cung cấp dịch vụ”.

(Hướng dẫn tại điểm 1.6.4 và điểm 3.2 Điều 79 TT200)

>>> Xem thêm: Ngoại tệ là gì? Kế toán các giao dịch ngoại tệ và một số vấn đề liên quan

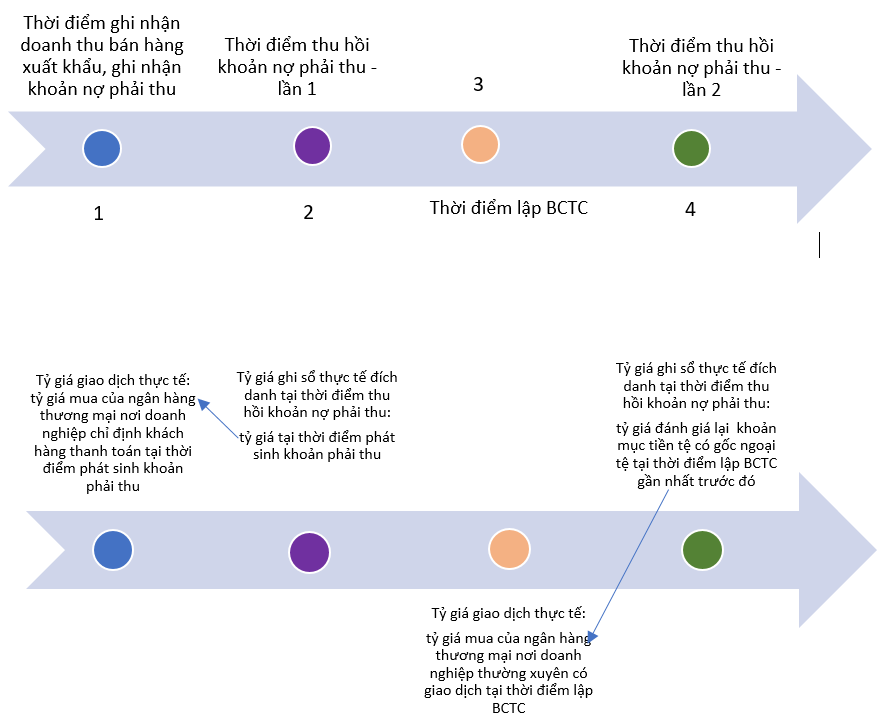

Bài viết phân tích, tổng hợp từ điều 69 của TT200 về tỷ giá áp dụng đối với từng thời điểm ghi nhận trong giao dịch doanh thu bán hàng xuất khẩu, khái quát thành hai trường hợp giúp các bạn hiểu rõ hơn về cách thức áp dụng tỷ giá, cũng như bút toán hạch toán có liên quan.

Trường hợp 1: Doanh thu phát sinh trước, thu hồi khoản nợ phải thu sau

Nếu trên hợp đồng mua bán không quy định tỷ giá thanh toán, thì tỉ giá quy đổi ngoại tệ ra VND áp dụng tương ứng với từng thời điểm của nghiệp vụ ghi nhận được trình bày như dưới đây:

Ví dụ 1:

Doanh nghiệp A ở Việt Nam xuất khẩu lô hàng bán cho doanh nghiệp B ở Lào.

Các thời điểm phát sinh nghiệp vụ, giá trị ghi nhận, tỷ giá thực tế tại từng thời điểm như dưới đây:

| Các thời điểm | Ngày | Giá trị | Tỷ giá thực tế $/VND |

| Thời điểm phát sinh doanh thu | 01/11/2021 | $1.000 | 22.000 |

| Thời điểm nhận thanh toán lần 1 | 01/12/2021 | $400 | 22.200 |

| Thời điểm lập BCTC | 31/12/2021 | $600 | 21.800 |

| Thời điểm nhận thanh toán lần 2 | 05/01/2022 | $600 | 21.900 |

Hạch toán kế toán đối với Doanh nghiệp A như sau:

1. Ghi nhận doanh thu bán hàng xuất khẩu

Nợ TK 131 – Phải thu của khách hàng: 22.000.000

Có TK 511 – Doanh thu bán hàng: 22.000.000

(22.000.000 = $1.000 x tỷ giá giao dịch thực tế tại ngày phát sinh doanh thu 22.000)

2. Thu được tiền nợ phải thu bằng ngoại tệ (lần 1)

Nợ TK 112 – Tiền ngân hàng: 8.880.000

Có TK 131 – Phải thu của khách hàng: 8.800.000

Có TK 515 – Doanh thu hoạt động tài chính: 80.000

(8.880.000 = $400 x tỷ giá thực tế tại ngày nhận được tiền nợ phải thu 22.200)

(8.800.000 = $400 x tỷ giá ghi sổ thực tế đích danh hay chính là tỷ giá tại thời điểm phát sinh khoản phải thu 22.000)

3. Khi lập BCTC, đánh giá lại khoản mục tiền tệ có gốc ngoại tệ là khoản phải thu khách hàng còn lại

Nợ TK 413 – Chênh lệch tỷ giá hối đoái: 120.000

Có TK 131 – Phải thu của khách hàng: 120.000

(1.200 = Khoản phải thu khách hàng còn lại $600 x chênh lệch tỉ giá tại thời điểm đánh giá lại và thời điểm ghi nhận khoản nợ phải thu (21.800 – 22.000)) (lỗ chênh lệch tỉ giá)

4. Thu được tiền nợ phải thu bằng ngoại tệ (lần 2)

Nợ TK 112 – Tiền ngân hàng: 13.140.000

Có TK 131 – Phải thu của khách hàng: 13.080.000

Có TK 515 – Doanh thu hoạt động tài chính: 60.000

(13.140.000 = $600 x tỷ giá thực tế tại ngày nhận được tiền nợ phải thu 21.900)

(13.080.000 = $600 x tỷ giá đánh giá lại tại ngày lập BCTC gần nhất trước đó 21.800)

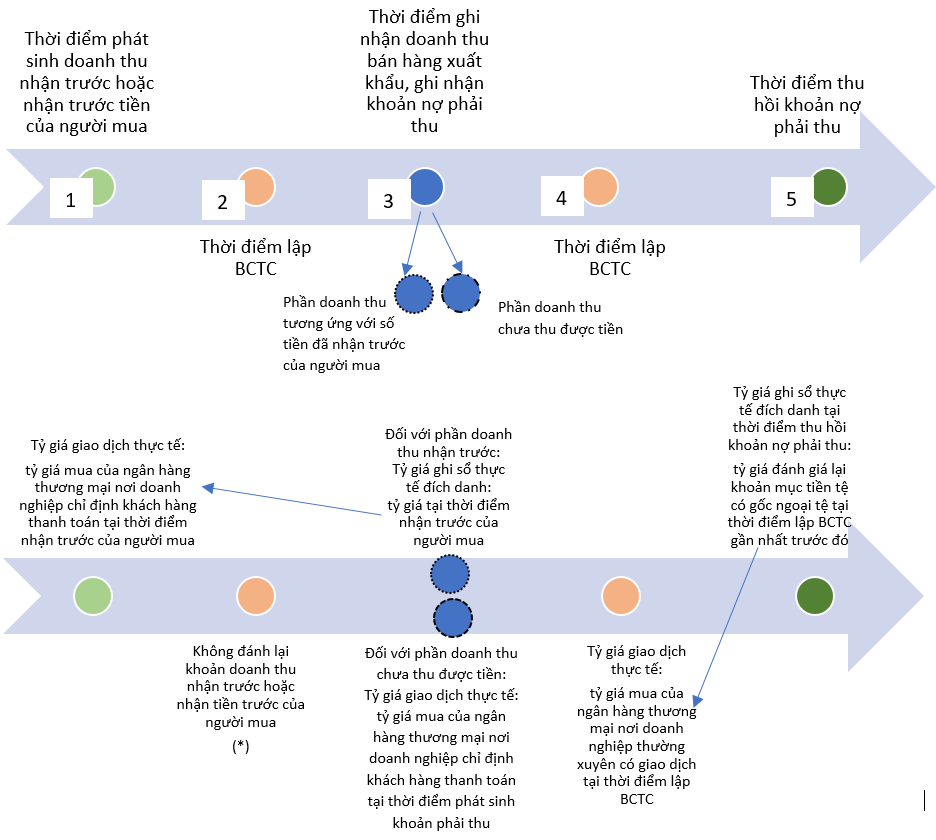

Trường hợp 2: Người mua trả tiền trước hoặc trả một phần tiền trước, sau đó, doanh thu phát sinh, thu hồi các khoản nợ phải thu còn lại.

Nếu trên hợp đồng mua bán không quy định tỷ giá thanh toán, thì tỷ giá sử dụng cho từng nghiệp vụ được tổng hợp như dưới đây:

Cần lưu ý, trường hợp nhận tiền ứng trước của khách hàng bằng ngoại tệ thì doanh thu tương ứng với số tiền ứng trước được quy đổi ra đơn vị tiền tệ kế toán theo tỷ giá giao dịch thực tế tại thời điểm nhận ứng trước.

(*) Điểm 1.6 điều 69 TT200 trình bày nguyên tắc xác định các khoản mục tiền tệ có gốc ngoại tệ. Các khoản mục tiền tệ có gốc ngoại tệ là các tài sản được thu hồi bằng ngoại tệ hoặc các khoản nợ phải trả bằng ngoại tệ.

Các khoản người mua trả tiền trước và các khoản doanh thu nhận trước bằng ngoại tệ không phải là khoản mục tiền tệ có gốc ngoại tệ, nên không cần đánh giá lại tại thời điểm lập BCTC.

Nếu tại thời điểm lập BCTC, doanh nghiệp có bằng chứng chắc chắn về việc doanh nghiệp không thể cung cấp hàng hoá và sẽ phải trả lại các khoản nhận trước bằng ngoại tệ cho người mua thì các khoản này được coi là các khoản nợ phải trả, nên sẽ là khoản mục tiền tệ có gốc ngoại tệ và cần đánh giá lại tại thời điểm lập BCTC.

Ví dụ 2:

Doanh nghiệp A ở Việt Nam xuất khẩu lô hàng bán cho doanh nghiệp B ở Lào.

Các thời điểm phát sinh nghiệp vụ, giá trị ghi nhận, tỷ giá thực tế tại từng thời điểm như dưới đây:

| Các thời điểm | Ngày | Giá trị | Tỷ giá thực tế $/VND |

| Thời điểm nhận trước tiền từ người mua | 28/06/2021 | $300 | 21.950 |

| Thời điểm lập BCTC | 30/06/2021 | $300 | 22.100 |

| Thời điểm phát sinh doanh thu | 01/08/2021 | $1.000 | 22.000 |

| Thời điểm nhận thanh toán lần 1 | 01/11/2021 | $500 | 22.200 |

| Thời điểm lập BCTC | 31/12/2021 | $200 | 21.800 |

| Thời điểm nhận thanh toán lần 1 | 05/01/2022 | $200 | 21.700 |

Hạch toán kế toán đối với Doanh nghiệp A như sau:

1. Ghi nhận số tiền nhận trước từ người mua:

Nợ TK 112 – Tiền ngân hàng: 6.585.000

Có TK 131 – Phải thu của khách hàng: 6.585.000

(6.585.000 = $300 x tỷ giá giao dịch thực tế tại ngày nhận trước tiền 21.950)

2. Thời điểm lập BCTC 30/06/2021, không bằng chứng cho thấy doanh nghiệp A không thể cung cấp hàng hoá và sẽ phải trả lại các khoản nhận trước bằng ngoại tệ cho người mua. Vì thế, khoản tiền nhận trước từ người mua không phải là khoản mục tiền tệ có gốc ngoại tệ, nên không cần đánh giá lại.

3. Ghi nhận doanh thu bán hàng xuất khẩu

- Đối với phần doanh thu nhận trước

Nợ TK 131 – Phải thu của khách hàng: 6.585.000

Có TK 511 – Doanh thu bán hàng: 6.585.000

(6.585.000 = số tiền nhận trước $300 x tỷ giá ghi sổ thực tế đích danh hay chính là tỷ giá giao dịch thực tế tại ngày nhận tiền trước 21.950)

- Đối với phần doanh thu chưa thu được tiền

Nợ TK 131 – Phải thu của khách hàng: 15.400.000

Có TK 511 – Doanh thu bán hàng: 15.400.000

(15.400.000 = số tiền chưa thu được $700 x tỷ giá giao dịch thực tế tại ngày phát sinh doanh thu 22.000)

4.1 Thu được tiền nợ phải thu bằng ngoại tệ (lần 1)

Nợ TK 112 – Tiền ngân hàng: 11.100.000

Có TK 131 – Phải thu của khách hàng: 11.000.000

Có TK 515 – Doanh thu hoạt động tài chính: 100.000

(11.100.000 = $500 x tỷ giá thực tế tại ngày nhận được tiền nợ phải thu 22.200)

(11.000.000 = $500 x tỷ giá ghi sổ thực tế đích danh hay chính là tỷ giá tại thời điểm phát sinh khoản phải thu 22.000)

5. Khi lập BCTC, đánh giá lại khoản mục tiền tệ có gốc ngoại tệ là khoản phải thu khách hàng còn lại

Nợ TK 413 – Chênh lệch tỷ giá hối đoái: 40.000

Có TK 131 – Phải thu của khách hàng: 40.000

(40.000 = Khoản phải thu khách hàng còn lại $200 x chênh lệch tỷ giá tại thời điểm đánh giá lại và thời điểm ghi nhận khoản nợ phải thu (21.800 – 22.000)) (lỗ chênh lệch tỷ giá)

4.2 Thu được tiền nợ phải thu bằng ngoại tệ (lần 2)

Nợ TK 112 – Tiền ngân hàng: 4.340.000

Nợ TK 635 – Chi phí hoạt động tài chính: 20.000

Có TK 131 – Phải thu của khách hàng: 4.360.000

(4.340.000 = $200 x tỷ giá thực tế tại ngày nhận được tiền nợ phải thu 21.700)

(4.360.000 = $200 x tỷ giá đánh giá lại tại ngày lập BCTC gần nhất trước đó 21.800)

Lưu ý:

Đối với các giao dịch ghi nhận doanh thu và nợ phải thu bằng ngoại tệ phát sinh trong kỳ, doanh nghiệp có thể lựa chọn tỷ giá giao dịch thực tế là tỷ giá xấp xỉ với tỷ giá mua bán chuyển khoản trung bình của ngân hàng thương mại nơi doanh nghiệp thường xuyên có giao dịch để thay thế cho tỷ giá giao dịch thực tế nêu trên như quy định ở TT200.

Tỷ giá xấp xỉ không được cao hơn hoặc thấp hơn quá 1% so với tỷ giá mua bán chuyển khoản trung bình. Tỷ giá mua bán chuyển khoản trung bình được xác định hàng ngày hoặc hàng tuần hoặc hàng tháng trên cơ sở trung bình cộng giữa tỷ giá mua và tỷ giá bán chuyển khoản hàng ngày của ngân hàng thương mại. Bên cạnh đó, doanh nghiệp cũng cần đảm bảo việc sử dụng tỷ giá xấp xỉ không làm ảnh hưởng trọng yếu đến tình hình tài chính và kết quả hoạt động sản xuất kinh doanh của kỳ kế toán.

Trường hợp doanh nghiệp sử dụng tỷ giá xấp xỉ như trên để hạch toán các giao dịch bằng ngoại tệ phát sinh trong kỳ, cuối kỳ doanh nghiệp sử dụng tỷ giá chuyển khoản của ngân hàng thương mại nơi doanh nghiệp thường xuyên có giao dịch để đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ. Tỷ giá chuyển khoản này có thể là tỷ giá mua hoặc bán hoặc tỷ giá mua bán chuyển khoản trung bình của ngân hàng thương mại.

(Theo hướng dẫn tại điểm 3 điều 1 TT53)

4. Thuế xuất khẩu

Với vai trò góp phần bảo vệ nguồn nguyên liệu thô, hạn chế xuất khẩu khoáng sản thô đồng thời khuyến khích phát triển công nghiệp chế biến trong nước, thuế xuất khẩu chỉ áp dụng đối với một số mặt hàng chủ yếu bao gồm tài nguyên thiên nhiên như cát, đá phấn, đá cẩm thạch, đá granit, quặng, dầu thô, lâm sản, và phế liệu kim loại…

Mức thuế suất xuất khẩu dao động từ 0% đến 40%, được quy định chi tiết cho từng mặt hàng tại Biểu thuế xuất khẩu.

Giá tính thuế xuất khẩu là giá bán của hàng hóa tại cửa khẩu xuất – cảng đi như được ghi trong hợp đồng, không bao gồm cước vận chuyển quốc tế và phí bảo hiểm quốc tế, chính là giá FOB (Free On Board)/giá giao tại biên giới trong Incoterms 2020 (căn cứ khoản 1 Điều 10 Thông tư 205/2010/TT-BTC ngày 15/12/2010 của Bộ Tài chính).

Cụ thể, giá tính thuế xuất khẩu FOB bao gồm:

Như vậy, giá tính thuế xuất khẩu để xác định số thuế xuất khẩu phải nộp cho cơ quan hải quan Việt Nam luôn lớn hơn giá trị doanh thu ghi nhận của giao dịch bán hàng xuất khẩu.

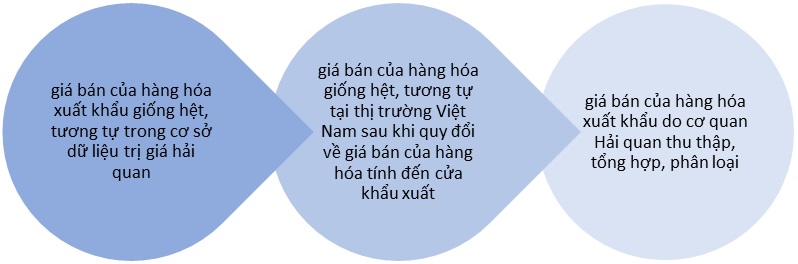

Trong trường hợp không đủ điều kiện sử dụng hoặc không thể xác định được trị giá giao dịch (tức là giá bán ghi trong hợp đồng), trị giá tính thuế cho hàng hóa xuất khẩu sẽ được cơ quan Hải quan xác định bằng cách tuần tự áp dụng các phương pháp định giá sau:

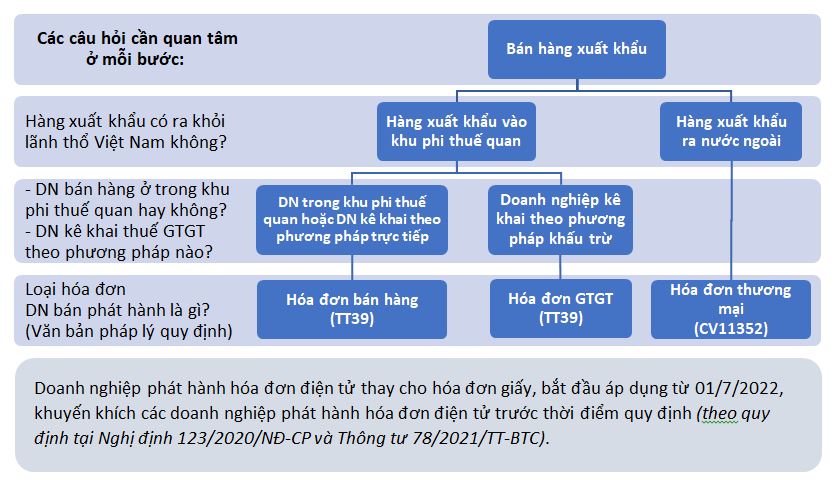

5. Hóa đơn, chứng từ xuất khẩu

Theo quy định tại TT39, TT68, CV11352, và Luật quản lý thuế số 38, loại hóa đơn doanh nghiệp bán hàng phát hành tùy thuộc vào việc hàng bán xuất khẩu có ra khỏi lãnh thổ Việt Nam hay không, doanh nghiệp bán hàng có nằm trong khu phi thuế quan không và phương pháp tính thuế GTGT mà doanh nghiệp đang áp dụng. Từ 01/7/2022, quy định bắt buộc sử dụng hóa đơn điện tử bắt đầu có hiệu lực, các hóa đơn bản giấy không còn giá trị sử dụng.

Chi tiết loại hóa đơn doanh nghiệp bán hàng xuất khẩu phát hành như sau:

Thời điểm xuất hóa đơn bán hàng được doanh nghiệp tự xác định phù hợp với thỏa thuận với người mua, theo hướng dẫn tại TT39.

Để hoàn thiện thủ tục hải quan, hồ sơ hải quan đối với hàng hóa xuất khẩu theo quy định TT38 bao gồm:

– Tờ khai hàng hóa xuất khẩu;

– Giấy phép xuất khẩu (đối với hàng hóa phải có giấy phép xuất khẩu) (*);

– Giấy thông báo miễn kiểm tra hoặc giấy thông báo kết quả kiểm tra của cơ quan chuyên ngành (*).

(*) Nếu áp dụng cơ chế một cửa quốc gia, cơ quan quản lý nhà nước chuyên ngành gửi giấy phép xuất khẩu, văn bản thông báo kết quả kiểm tra, miễn kiểm tra chuyên ngành dưới dạng điện tử thông qua Cổng thông tin một cửa quốc gia, người khai hải quan không phải nộp 2 chứng từ này khi làm thủ tục hải quan.

Đối với hàng hóa xuất khẩu thuộc đối tượng miễn thuế xuất khẩu, không chịu thuế xuất khẩu, doanh nghiệp bổ sung thêm các chứng từ theo quy định tại điểm 3, điểm 4, điều 16, TT38.

Hợp đồng thương mại, hóa đơn, tờ khai hải quan, phiếu đóng gói hàng hóa, vận đơn tập hợp thành bộ chứng từ bắt buộc đối với hàng xuất khẩu ra nước ngoài. Các chứng từ khác thường có bao gồm: thư tín dụng, chứng thư bảo hiểm, chứng nhận xuất khẩu, chứng thư kiểm dịch…

Hy vọng những chia sẻ trên đây có thể là cẩm nang nho nhỏ giúp bạn đọc tra cứu, tham khảo khi gặp bất cứ khó khăn gì trong ghi nhận doanh thu hàng xuất khẩu.

MISA AMIS cũng mong muốn trở thành người bạn đồng hành, cùng bạn chia sẻ, học hỏi và gieo mầm thành công trên mảnh đất kế toán tài chính rộng lớn.

Các vấn đề về thuế nhất là thuế nhập khẩu là vấn đề cực kỳ phức tạp đối với công việc kế toán. Để giúp giải phóng nhân lực, giảm thiểu khối lượng công việc cho người làm kế toán, MISA phát triển phần mềm kế toán online MISA AMIS, phần mềm tích hợp đầy đủ các tính năng liên quan đến thuế, cụ thể:

- Tự độc lập tờ khai: Phần mềm kế toán online MISA AMIS tự động lập Tờ khai thuế GTGT theo kỳ; Tờ khai thuế TNDN tạm tính, Tờ khai quyết toán thuế TNDN… và các phụ lục kèm theo cũng như báo cáo thuế có mã vạch.

- Tự động khấu trừ thuế GTGT: Phần mềm tự động khấu trừ thuế GTGT đầu vào đầu ra để giúp kế toán viên xác định được số thuế phải nộp hay số thuế được hoàn lại.

- Nộp tờ khai trực tiếp cho cơ quan thuế: Phần mềm tích hợp dịch vụ kê khai thuế Mtax.vn, hỗ trợ kế toán viên nộp trực tiếp tờ khai đã lập trên phần mềm. doanh nghiệp cũng có thể xuất khẩu tờ khai ra định dạng xml để nộp qua cổng nhận tờ khai của cơ quan thuế.

- …

Kính mời Quý doanh nghiệp, Anh/Chị kế toán doanh nghiệp quan tâm và có mong muốn dùng thử phần mềm kế toán online MISA AMIS có thể tìm hiểu thêm chi tiết tại đây.

Tác giả: NHY

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/