Chính sách giảm thuế giá trị gia tăng (GTGT) từ 10% xuống còn 8% chính thức tiếp tục được gia hạn đến hết năm 2025. Rất nhiều kế toán đều quan tâm cách viết hoá đơn giảm thuế GTGT 8% sao cho đúng quy định của Nhà nước. Hãy cùng MISA AMIS tìm hiểu về cách viết hóa đơn giảm thuế GTGT 10% còn 8% trong bài viết sau đây.

1. Các loại hàng hóa dịch vụ được/không được giảm thuế GTGT và mức giảm thuế GTGT

Theo quy định, giảm 2% thuế GTGT áp dụng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất thuế giá trị gia tăng 10% (còn 8%), trừ một số nhóm hàng hóa dịch vụ sau: viễn thông, công nghệ thông tin, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, kim loại, sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất, sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt. Kế toán doanh nghiệp có thể tra cứu các hàng hoá, dịch vụ không được giảm thuế tại đây.

*** Lưu ý:

- Trường hợp hàng hóa dịch vụ không chịu thuế GTGT hoặc chịu thuế GTGT với mức thuế suất 5% thì không được giảm thuế GTGT.

- Việc giảm thuế GTGT áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại.

Căn cứ theo quuy định có 2 mức giảm thuế GTGT như sau:

- Hàng hoá, dịch vụ đang áp dụng mức thuế GTGT 10%: Áp dụng mức thuế GTGT mới là 8% (giảm 2% so với bình thường).

- Hàng hoá, dịch vụ đang tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu: Giảm 20% mức tỷ lệ % để tính thuế GTGT khi xuất hoá đơn với hàng hoá, dịch vụ được giảm thuế ở trên.

2. Cách viết hóa đơn giảm thuế cho doanh nghiệp nộp thuế theo PP khấu trừ và PP % theo doanh thu

2.1 Đối với các doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ

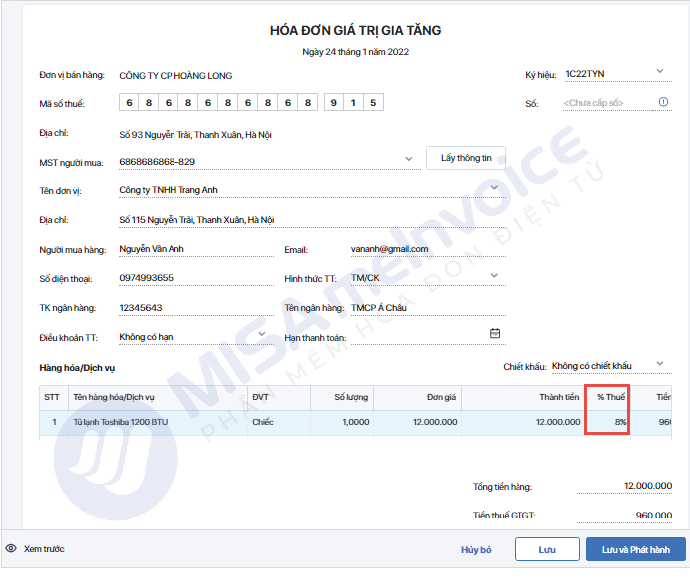

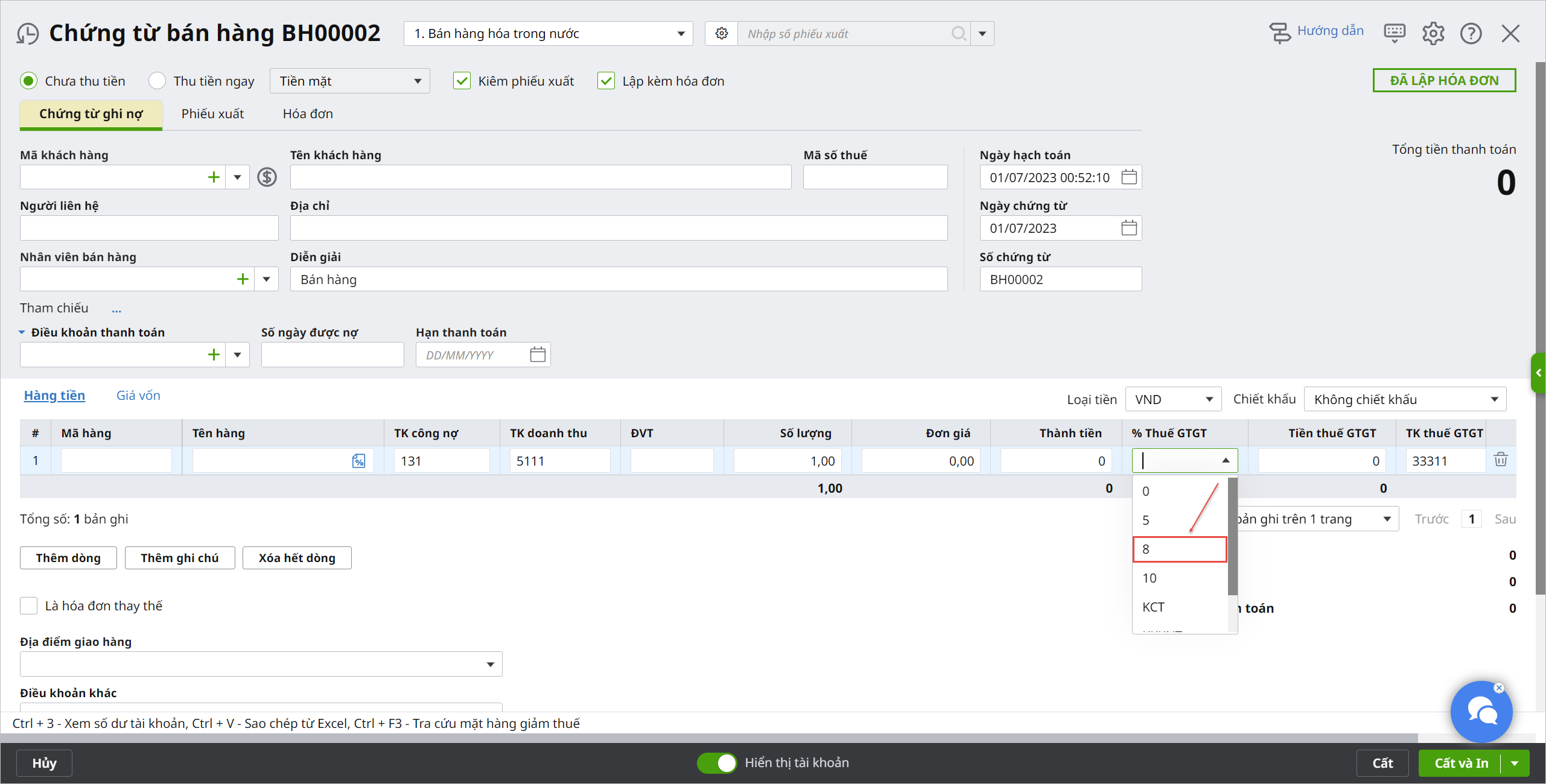

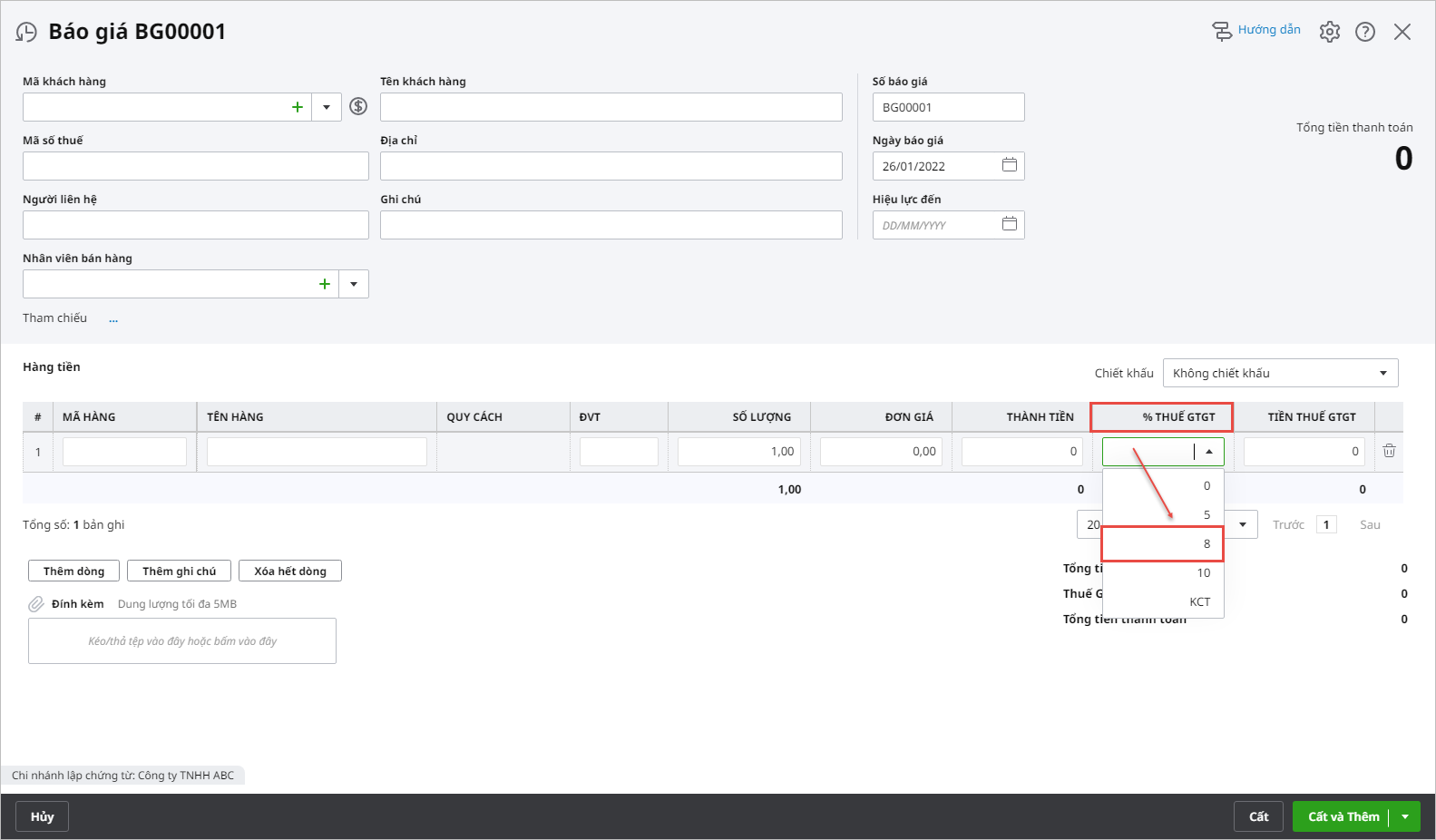

- Khi kế toán lập hóa đơn GTGT cung cấp hàng hóa dịch vụ (hàng hóa dịch vụ thuộc đối tượng giảm thuế GTGT theo quy định, tại dòng thuế suất thuế giá trị gia tăng ghi “8%”; tiền thuế giá trị gia tăng; tổng số tiền người mua phải thanh toán.

- Căn cứ hóa đơn GTGT, cơ sở kinh doanh bán hàng hóa, dịch vụ kê khai thuế GTGT đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế GTGT đầu vào theo số thuế đã giảm ghi trên hóa đơn GTGT.

Ví dụ minh họa:

2.2 Đối với Cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu

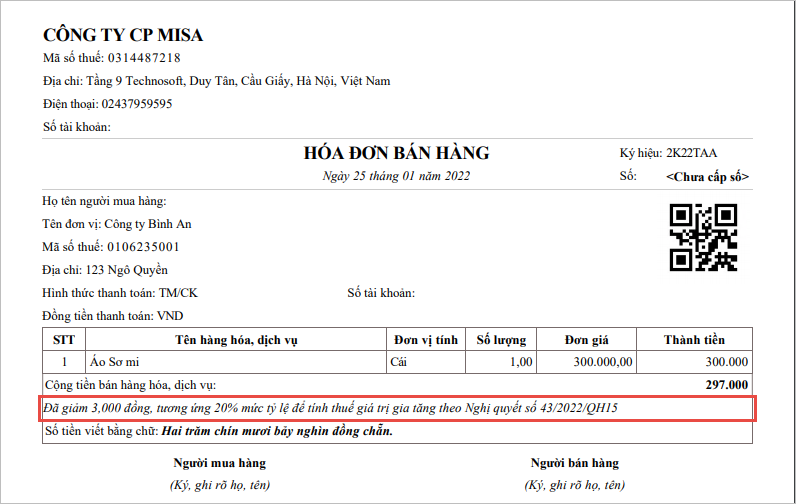

Khi kế toán lập hóa đơn GTGT cung cấp hàng hóa dịch vụ (hàng hóa dịch vụ thuộc đối tượng giảm thuế GTGT):

- Tại cột “Thành tiền”: Ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm.

- Tại dòng “Cộng tiền hàng hóa, dịch vụ”: Ghi chú: “Đã giảm … (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế GTGT.

Ví dụ minh họa:

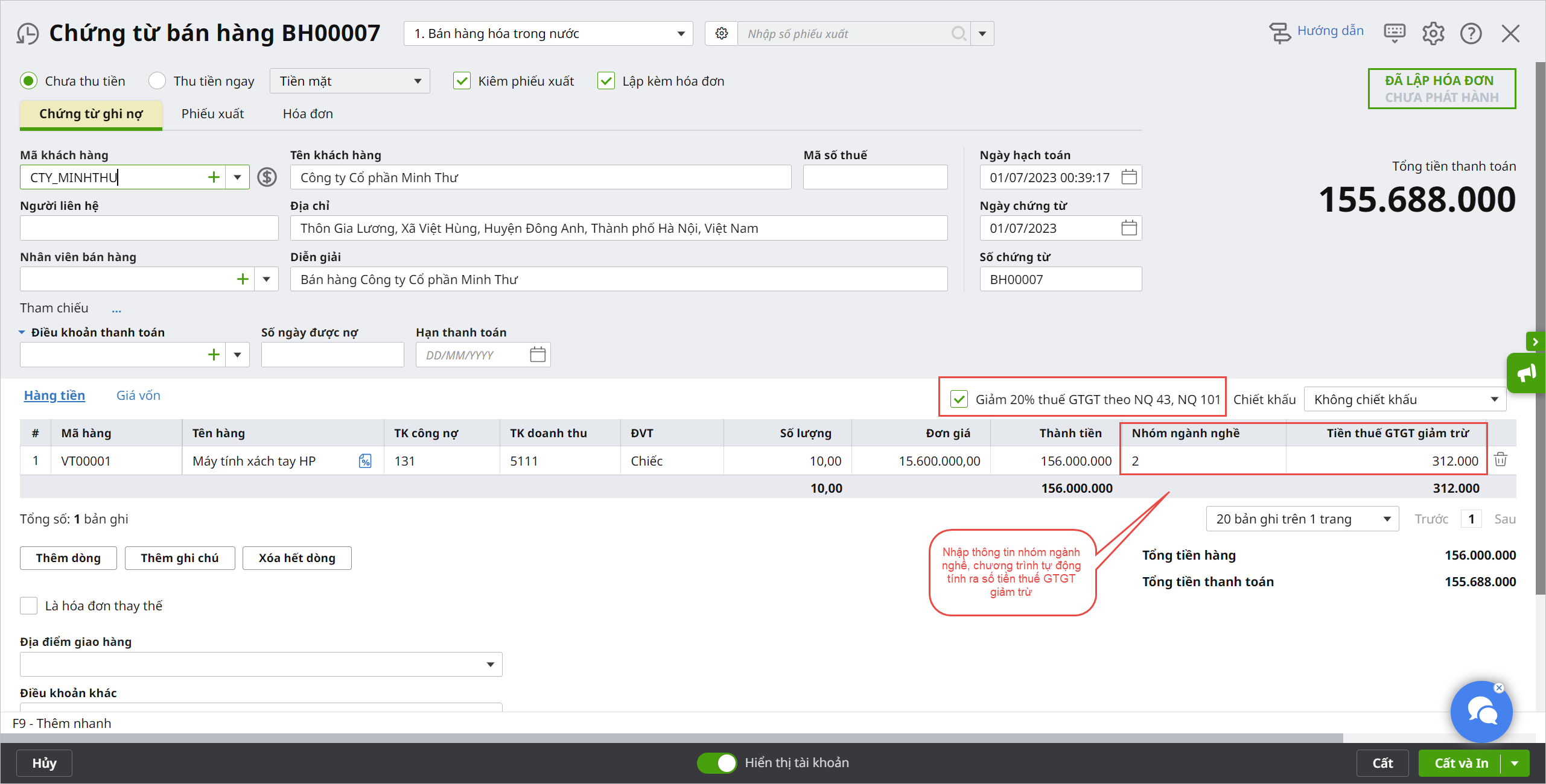

PHẦN MỀM MISA AMIS KẾ TOÁN ĐÁP ỨNG NGHIỆP VỤ HÓA ĐƠN ĐIỆN TỬ THEO NGHỊ QUYẾT MỚI NHẤT, ĐẢM BẢO TÍNH HỢP LỆ, HỢP PHÁP CỦA HÓA ĐƠN, HỖ TRỢ KÊ KHAI VÀ QUYẾT TOÁN THUẾ

3. Một số điểm cần lưu ý khi viết hóa đơn giảm thuế GTGT còn 8%

- Không phải lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế GTGT với các mức thuế suất khác nhau. Đọc thêm: Hướng dẫn xuất hóa đơn GTGT hai mức thuế suất

- Trường hợp cơ sở kinh doanh đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế giá trị gia tăng chưa được giảm theo quy định thì người bán và người mua phải lập biên bản hoặc có thỏa thuận bằng văn bản ghi rõ sai sót, đồng thời thực hiện xử lý hoá đơn có sai sót theo quy định mới nhất. Căn cứ vào hóa đơn điều chỉnh, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

Xem chi tiết tại bài viết: Cách xử lý hóa đơn điện tử viết sai theo quy định mới nhất

- Trường hợp cơ sở kinh doanh hàng hóa, dịch vụ thuộc đối tượng được giảm thuế giá trị gia tăng đã phát hành hóa đơn đặt in dưới hình thức vé có in sẵn mệnh giá chưa sử dụng hết (nếu có) và có nhu cầu tiếp tục sử dụng thì cơ sở kinh doanh thực hiện đóng dấu theo giá đã giảm 2% thuế suất thuế giá trị gia tăng hoặc giá đã giảm 20% mức tỷ lệ % bên cạnh tiêu thức giá in sẵn để tiếp tục sử dụng.

- Đối với các đơn vị kinh doanh nhiều loại hàng hóa, dịch vụ có mức thuế suất GTGT khác nhau phải khai thuế GTGT theo từng mức thuế suất quy định đối với từng loại hàng hóa, dịch vụ. Nếu đơn vị không xác định theo từng mức thuế suất thì phải tính và nộp thuế theo mức thuế suất cao nhất của hàng hóa, dịch vụ mà cơ sở sản xuất, kinh doanh.

- Đặc biệt chú ý, khi kê khai tờ khai thuế giá trị gia tăng thì đối với các doanh nghiệp có thực hiện giảm thuế GTGT theo quy định thì phải đồng thời kê khai các hàng hóa, dịch vụ được giảm thuế giá trị gia tăng theo Mẫu số 01 tại Phụ lục IV theo Nghị định này gửi kèm theo.

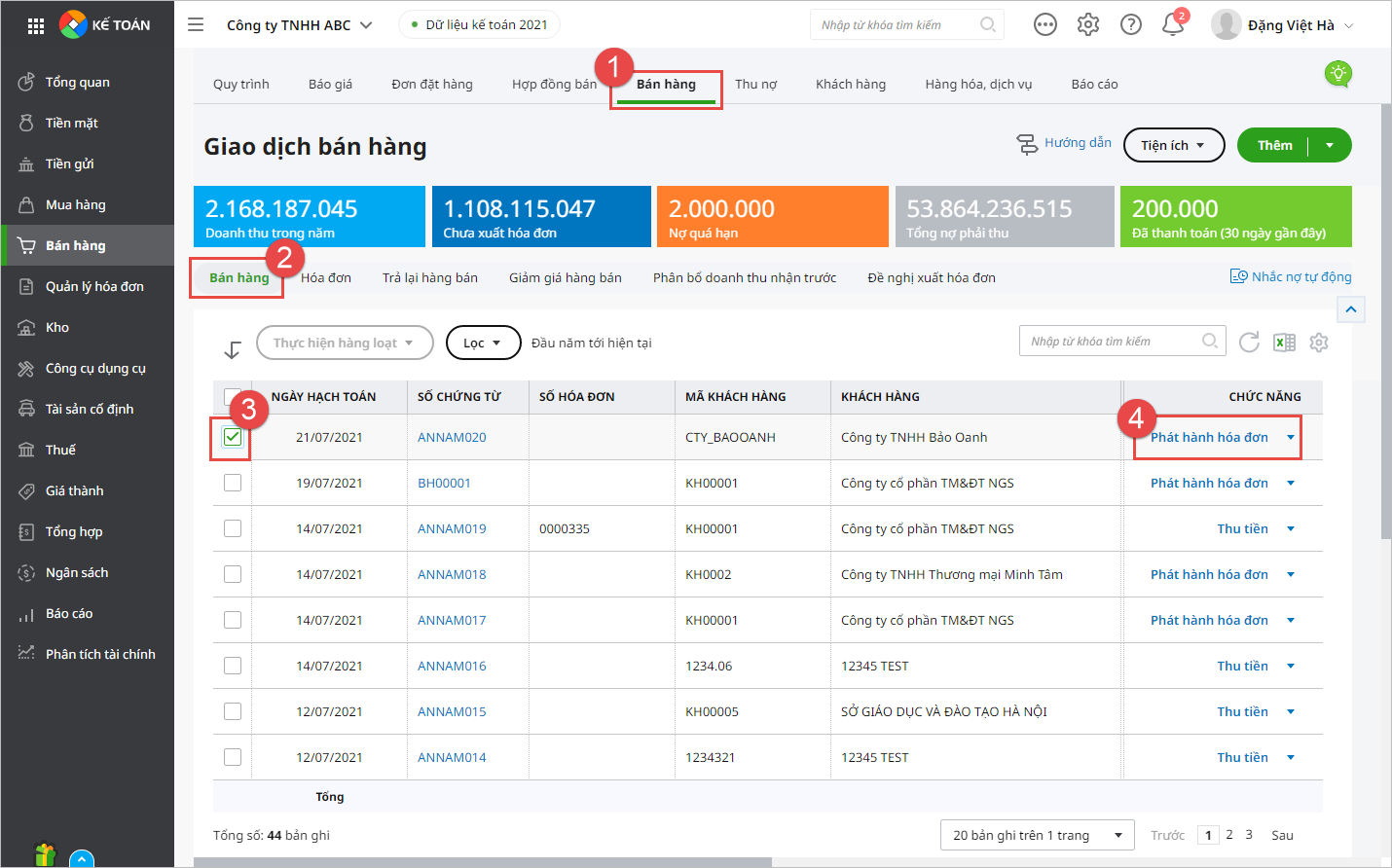

Phần mềm kế toán online MISA kết nối trực tiếp phần mềm hóa đơn điện tử, giúp phát hành hóa đơn nhanh chóng, tránh sai sót:

- Tự động hạch toán doanh thu ngay khi lập hóa đơn điện tử

- Khởi tạo mẫu hóa đơn điện tử từ bộ mẫu có sẵn

- Kiểm tra tình trạng thông báo phát hành hóa đơn, tránh việc bị phạt do phát hành HĐĐT khi chưa có hiệu lực

- Quản lý danh sách hóa đơn bị xóa do viết sai thông tin, quản lý mất, cháy, hỏng hóa đơn

- Đầy đủ báo cáo tình hình sử dụng hóa đơn, cho phép in theo tháng, quý, tuân thủ quy định của Bộ Tài chính

- …

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/