Tài khoản 512 – Doanh thu bán hàng nội bộ dùng để phản ánh doanh thu của số sản phẩm, hàng hóa, dịch vụ tiêu thụ trong nội bộ trong các doanh nghiệp. Kế toán sẽ hạch toán tài khoản 512 nhằm sử dụng trong các đơn vị có bán hàng nội bộ giữa các đơn vị trong một công ty hay Tổng công ty.

Dưới đây, MISA AMIS sẽ giúp kế toán có cái nhìn tổng quan nhất về phương pháp hạch toán đối với tài khoản 512.

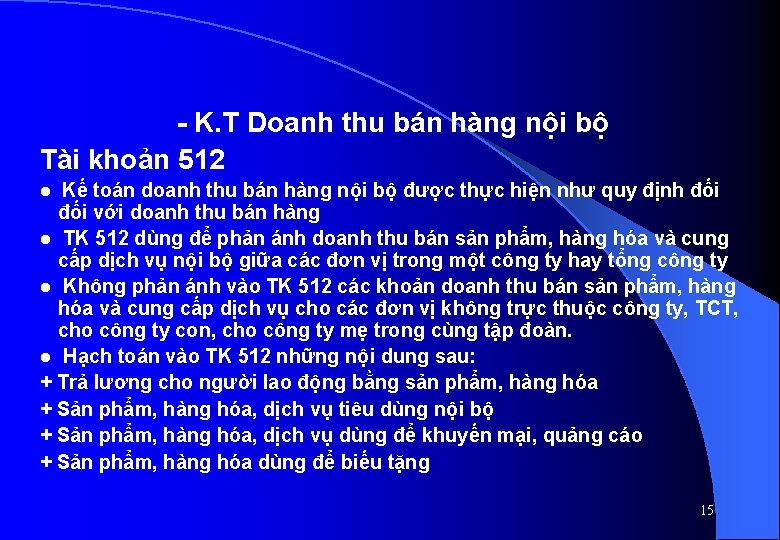

I. Kết cấu và nội dung phản ánh của Tài khoản 512 – Doanh thu bán hàng nội bộ

Bên Nợ:

– Trị giá hàng bán bị trả lại, khoản giảm giá hàng bán đã chấp nhận trên khối lượng sản phẩm, hàng hoá, dịch vụ đã bán nội bộ kết chuyển cuối kỳ kế toán;

– Số thuế tiêu thụ đặc biệt phải nộp của số sản phẩm, hàng hoá, dịch vụ đã bán nội bộ;

– Số thuế GTGT phải nộp theo phương pháp trực tiếp của số sản phẩm, hàng hoá, dịch vụ tiêu thụ nội bộ;

– Kết chuyển doanh thu bán hàng nội bộ thuần sang Tài khoản 911 – “Xác định kết quả kinh doanh”.

Bên Có:

Tổng số doanh thu bán hàng nội bộ của đơn vị thực hiện trong kỳ kế toán.

Tài khoản 512 không có số dư cuối kỳ.

Tài khoản 512 – Doanh thu bán hàng nội bộ, có 3 tài khoản cấp 2:

– Tài khoản 5121 – Doanh thu bán hàng hoá: Phản ánh doanh thu của khối lượng hàng hoá đã được xác định là đã bán nội bộ trong kỳ kế toán.

Tài khoản này chủ yếu dùng cho các doanh nghiệp thương mại như: Doanh nghiệp cung ứng vật tư, lương thực,. . .

– Tài khoản 5122 – Doanh thu bán các thành phẩm: Phản ánh doanh thu của khối lượng sản phẩm cung cấp giữa các đơn vị trong cùng công ty hay Tổng công ty.

Tài khoản này chủ yếu dùng cho các doanh nghiệp sản xuất như: Công nghiệp, nông nghiệp, lâm nghiệp, xây lắp,. . .

– Tài khoản 5123 – Doanh thu cung cấp dịch vụ: Phản ánh doanh thu của khối lượng dịch vụ cung cấp giữa các đơn vị trong cùng công ty, Tổng công ty.

Tài khoản này chủ yếu dùng cho các doanh nghiệp kinh doanh dịch vụ như: Giao thông vận tải, du lịch, bưu điện,. . .

II. Hạch toán tài khoản 512 – Doanh thu bán hàng nội bộ

1. Đối với sản phẩm, hàng hoá xuất bán tại các đơn vị trực thuộc hạch toán phụ thuộc.

1.1. Đối với sản phẩm, hàng hoá thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ và doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ.

a) Khi doanh nghiệp (Công ty, đơn vị cấp trên) xuất hàng hoá đến các đơn vị trực thuộc hạch toán phụ thuộc (Như các chi nhánh, cửa hàng) phải lập Phiếu xuất kho kiêm vận chuyển nội bộ.

– Công ty, đơn vị cấp trên căn cứ vào Phiếu xuất kho kiêm vận chuyển nội bộ, xác định giá vốn của sản phẩm, hàng hoá xuất cho các đơn vị trực thuộc để bán, ghi:

Nợ TK 157 – Hàng gửi đi bán (Giá vốn)

Có các TK 155, 156,. . .

– Khi đơn vị trực thuộc hạch toán phụ thuộc nhận được hàng hoá do công ty, đơn vị cấp trên chuyển đến, kế toán căn cứ vào Phiếu xuất kho kiêm vận chuyển nội bộ và các chứng từ có liên quan, ghi:

Nợ TK 156 – Hàng hoá (Giá bán nội bộ)

Có TK 336 – Phải trả nội bộ.

b) Khi đơn vị trực thuộc hạch toán phụ thuộc (Là đơn vị chịu thuế GTGT tính theo phương pháp khấu trừ), bán sản phẩm, hàng hoá chịu thuế GTGT do công ty, đơn vị cấp trên chuyển đến phải lập Hoá đơn GTGT hàng hoá bán ra theo quy định.

– Đơn vị trực thuộc hạch toán phụ thuộc căn cứ vào Hoá đơn GTGT phản ánh doanh thu bán hàng, ghi:

Nợ các TK 111, 112, 131,. . .

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (Giá bán chưa có thuế GTGT)

Có TK 3331 – Thuế GTGT phải nộp (33311).

– Công ty, đơn vị cấp trên căn cứ vào Bảng kê hoá đơn hàng hoá bán do đơn vị trực thuộc hạch toán phụ thuộc lập chuyển đến phải lập Hoá đơn GTGT phản ánh hàng hoá đã bán nội bộ gửi cho các đơn vị trực thuộc. Căn cứ vào Hoá đơn GTGT, kế toán phản ánh doanh thu bán hàng nội bộ theo giá bán nội bộ chưa có thuế GTGT, ghi:

Nợ các TK 111, 112, 131 (Giá bán nội bộ đã có thuế GTGT)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (Giá bán nội bộ chưa có thuế GTGT)

Có TK 3331 – Thuế GTGT phải nộp (33311).

Đồng thời phản ánh giá vốn của hàng bán ra:

Nợ TK 632 – Giá vốn hàng bán

Có TK 157 – Hàng gửi đi bán.

– Khi đơn vị trực thuộc hạch toán phụ thuộc nhận được Hoá đơn GTGT về hàng hoá đã bán nội bộ do công ty, đơn vị cấp trên lập chuyển đến trên cơ sở số hàng hoá đã bán, căn cứ vào Hoá đơn GTGT phản ánh thuế GTGT đầu vào được khấu trừ, ghi:

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 156 – Hàng hoá (Nếu chưa kết chuyển giá vốn hàng hoá)

Có TK 632 – Giá vốn hàng bán (Nếu đã kết chuyển giá vốn hàng hoá).

c) Trường hợp khi xuất hàng hoá giao cho các đơn vị trực thuộc hạch toán phụ thuộc, công ty, đơn vị cấp trên không sử dụng Phiếu xuất kho kiêm vận chuyển nội bộ mà sử dụng ngay Hoá đơn (GTGT) thì khi xuất hàng hoá cho các đơn vị trực thuộc hạch toán phụ thuộc phải lập Hoá đơn (GTGT).

– Công ty, đơn vị cấp trên căn cứ vào Hoá đơn (GTGT) phản ánh doanh thu bán hàng, ghi:

Nợ các TK 111, 112, 131 (Giá bán nội bộ đã có thuế GTGT)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (Giá bán nội bộ chưa có thuế GTGT)

Có TK 3331 – Thuế GTGT phải nộp (33311).

– Đơn vị thực thuộc hạch toán phụ thuộc khi nhận được Hoá đơn GTGT và hàng hoá do công ty (đơn vị cấp trên) giao cho để bán, căn cứ vào Hoá đơn GTGT và các chứng từ có liên quan phản ánh giá vốn của hàng nhập kho theo giá bán nội bộ chưa có thuế GTGT, thuế GTGT đầu vào được khấu trừ, ghi:

Nợ các TK 155, 156 (Giá bán nội bộ chưa có thuế GTGT)

Nợ TK 133 – Thuế GTGT được khấu trừ

Có các TK 111, 112, 336 (Tổng giá thanh toán nội bộ).

– Khi đơn vị trực thuộc hạch toán phụ thuộc xuất bán hàng hoá chịu thuế GTGT theo phương pháp khấu trừ do công ty, đơn vị cấp trên giao cho để bán phải lập Hoá đơn GTGT hàng hoá bán ra theo quy định và phản ánh doanh thu bán hàng, ghi:

Nợ các TK 111 , 112 , 131 (Tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (Giá bán chưa có thuế GTGT)

Có TK 3331 – Thuế GTGT phải nộp (33311).

1.2. Đối với sản phẩm, hàng hoá không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp.

a) Khi doanh nghiệp nộp thuế GTGT tính theo phương pháp trực tiếp (Công ty, đơn vị cấp trên) xuất sản phẩm, hàng hoá không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT theo phương pháp trực tiếp đến các đơn vị trực thuộc hạch toán phụ thuộc để bán phải lập Phiếu xuất kho kiêm vận chuyển nội bộ theo quy định.

– Công ty, đơn vị cấp trên căn cứ vào Phiếu xuất kho kiêm vận chuyển nội bộ, xác định giá vốn của sản phẩm, hàng hoá xuất cho các đơn vị trực thuộc, ghi:

Nợ TK 157 – Hàng gửi đi bán (Giá vốn)

Có TK 155 – Thành phẩm

Có TK 156 – Hàng hoá.

– Đơn vị trực thuộc hạch toán phụ thuộc nhận được sản phẩm do công ty, đơn vị cấp trên chuyển đến, căn cứ vào Phiếu xuất kho kiêm vận chuyển nội bộ và các chứng từ có liên quan, ghi:

Nợ TK 155 – Thành phẩm (Giá bán nội bộ)

Nợ TK 156 – Hàng hoá

Có các TK 111, 112, 336,. . .

b) Đơn vị trực thuộc hạch toán phụ thuộc nộp thuế GTGT tính theo phương pháp trực tiếp khi bán sản phẩm, hàng hoá không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT theo phương pháp trực tiếp do công ty (Đơn vị cấp trên) giao cho để bán phải lập Hoá đơn bán hàng.

– Đơn vị trực thuộc căn cứ vào Hoá đơn bán hàng phản ánh doanh thu bán hàng, ghi:

Nợ các TK 111, 112, 131,. . .

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (Tổng giá thanh toán)

– Công ty, đơn vị cấp trên căn cứ vào Bảng kê hoá đơn hàng hoá bán ra do đơn vị trực thuộc hạch toán phụ thuộc lập chuyển đến phải lập Hoá đơn bán hàng. Căn cứ vào hoá đơn bán hàng phản ánh doanh thu bán hàng, ghi:

Nợ các TK 111, 112, 136,. . .

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (Tổng giá bán nội bộ)

Đồng thời phản ánh giá vốn của hàng bán nội bộ:

Nợ TK 632 – Giá vốn hàng bán

Có TK 157 – Hàng gửi đi bán.

c) Trường hợp khi xuất hàng hoá giao cho các đơn vị trực thuộc hạch toán phụ thuộc, công ty, đơn vị cấp trên sử dụng ngay Hoá đơn bán hàng.

– Công ty, đơn vị cấp trên căn cứ vào Hoá đơn bán hàng phản ánh doanh thu bán hàng, ghi:

Nợ các TK 111, 112, 136,. . .

Có TK 512 – Doanh thu bán hàng nội bộ (Tổng giá bán nội bộ)

– Đơn vị trực thuộc hạch toán phụ thuộc nhận được sản phẩm, hàng hoá do công ty (Đơn vị cấp trên) giao cho để bán, căn cứ vào Hoá đơn bán hàng và các chứng từ có liên quan phản ánh giá vốn của sản phẩm nhập kho, ghi:

Nợ TK 155 – Thành phẩm (Giá bán nội bộ)

Có các TK 111, 112, 336,. . .

– Khi đơn vị trực thuộc hạch toán phụ thuộc xuất bán sản phẩm, hàng hoá do công ty, đơn vị cấp trên giao để bán phải lập Hoá đơn bán hàng. Căn cứ vào Hoá đơn bán hàng phản ánh doanh thu, ghi:

Nợ các TK 111 , 112 , 131,. . .

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (Tổng giá thanh toán)

2. Cuối kỳ, kết chuyển doanh thu hàng bán bị trả lại, khoản giảm giá hàng bán (nếu có) của hàng hoá tiêu thụ nội bộ sang Tài khoản “Doanh thu bán hàng nội bộ”, ghi:

Nợ TK 512 – Doanh thu bán hàng nội bộ

Có TK 531 – Hàng bán bị trả lại

Có TK 532 – Giảm giá hàng bán.

3. Cuối kỳ, xác định thuế tiêu thụ đặc biệt phải nộp trên doanh thu sản phẩm, hàng hoá, dịch vụ đã bán nội bộ trong kỳ kế toán (nếu có), ghi:

Nợ TK 512 – Doanh thu bán hàng nội bộ

Có TK 3332 – Thuế tiêu thụ đặc biệt.

4. Cuối kỳ, xác định thuế GTGT phải nộp tính theo phương pháp trực tiếp của sản phẩm, hàng hoá, dịch vụ đã bán nội bộ trong kỳ kế toán, ghi:

Nợ TK 512 – Doanh thu bán hàng nội bộ

Có TK 3331 – Thuế GTGT phải nộp.

5. Cuối kỳ, kết chuyển doanh thu bán hàng nội bộ sang Tài khoản 911 “Xác định kết quả kinh doanh”, ghi:

Nợ TK 512 – Doanh thu bán hàng nội bộ

Có TK 911 – Xác định kết quả kinh doanh.

6. Trường hợp trả lương cho công nhân viên và người lao động khác bằng sản phẩm, hàng hoá:

a) Đối với sản phẩm, hàng hoá thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ, khi thượng hoặc trả lương cho công nhân viên và người lao động khác bằng sản phẩm, hàng hoá, ghi:

Nợ TK 334 – Phải trả người lao động (Tổng giá thanh toán)

Có TK 512 – Doanh thu bán hàng nội bộ (Giá bán chưa có thuế) (5121, 5122)

Có TK 3331 – Thuế GTGT phải nộp (33311).

b) Khi trả lương cho công nhân viên và người lao động khác bằng sản phẩm, hàng hoá không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp, ghi:

Nợ TK 334 – Phải trả người lao động

Có TK 512 – Doanh thu bán hàng nội bộ (Tổng giá thanh toán) (5121, 5122).

7. Trường hợp sản phẩm, hàng hoá, dịch vụ tiêu dùng nội bộ:

a) Nếu sản phẩm, hàng hoá, dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ tiêu dùng nội bộ để phục vụ cho sản xuất, kinh doanh hàng hoá, dịch vụ thuộc đối tượng chịu thuế GTGT theo phương pháp khấu, khi xuất dùng sản phẩm, hàng hoá sử dụng nội bộ, kế toán phản ánh doanh thu bán hàng nội bộ, ghi:

Nợ các TK 623, 641, 642,. . .

Có TK 512 – Doanh thu bán hàng nội bộ (Chi phí sản xuất sản phẩm hoặc giá vốn hàng hoá).

b) Nếu sản phẩm, hàng hoá, dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ tiêu dùng nội bộ phục vụ cho sản xuất, kinh doanh hàng hoá, dịch vụ không thuộc đối tượng chịu thuế GTGT thì thuế GTGT phải nộp của sản phẩm, hàng hoá dịch vụ tiêu dùng nội bộ tính vào chi phí sản xuất, kinh doanh, kế toán phản ánh doanh thu bán hàng nội bộ là chi phí sản xuất sản phẩm hoặc giá vốn hàng bán, ghi:

Nợ các TK 623, 641, 642,. . .

Có TK 512 – Doanh thu bán hàng nội bộ (Chi phí sản xuất sản phẩm hoặc giá vốn hàng hoá)

Có TK 3331 – Thuế GTGT phải nộp (33311).

8. Trường hợp sử dụng sản phẩm, hàng hoá, dịch vụ để khuyến mại, quảng cáo:

Đối với hàng hoá, dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ và doanh nghiệp nộp thuế GTGT tính theo phương pháp khấu trừ, khi xuất khuyến mại, quảng cáo:

– Nếu khuyến mại, quảng cáo phục vụ cho sản xuất, kinh doanh hàng hoá, dịch vụ chịu thuế GTCT tính theo phương pháp khấu trừ, kế toán phản ánh doanh thu sản phẩm, hàng hoá xuất khuyến mại, quảng cáo là chi phí sản xuất hoặc giá vốn hàng hoá, ghi:

Nợ TK 641 – Chi phí bán hàng

Có TK 512 – Doanh thu bán hàng nội bộ (Chi phí sản xuất sản phẩm hoặc giá vốn hàng hoá).

– Nếu khuyến mại, quảng cáo phục vụ cho sản xuất, kinh doanh hàng hoá, dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp hoặc không thuộc đối tượng chịu thuế GTGT, kế toán phản ánh doanh thu bán hàng, thuế GTGT đầu ra phải nộp không được khấu trừ, ghi:

Nợ TK 641 – Chi phí bán hàng (Chi phí sản xuất sản phẩm hoặc giá vốn hàng bán cộng thuế GTGT đầu ra)

Có TK 512 – Doanh thu bán hàng nội bộ (Chi phí sản xuất sản phẩm hoặc giá vốn hàng hoá)

Có TK 3331 – Thuế GTGT phải nộp (33311).

9. Trường hợp sử dụng sản phẩm, hàng hoá để biếu, tặng:

Nếu biếu, tặng sản phẩm, hàng hoá thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ cho các tổ chức, cá nhân bên ngoài được trang trải bằng quỹ khen thưởng, phúc lợi, kế toán phản ánh doanh thu bán hàng theo giá bán chưa có thuế GTCT, thuế GTGT đầu ra phải nộp không được khấu trừ, ghi:

Nợ TK 431 – Quỹ khen thưởng, phúc lợi (Tổng giá thanh toán)

Có TK 512 – Doanh thu bán hàng nội bộ (Giá bán chưa Có thuế GTGT)

Có TK 3331 – Thuế GTGT phải nộp (33311).

10. Đối với hàng hoá, dịch vụ không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp, khi xuất để biếu, tặng cho các tổ chức, cá nhân bên ngoài được trang trải bằng quỹ khen thưởng, phúc lợi, ghi:

Nợ TK 431 – Quỹ khen thưởng, phúc lợi (Tổng giá thanh toán)

Có TK 512 – Doanh thu nội bộ (Tổng giá thanh toán).

Trên đây là phương pháp hạch toán doanh thu bán hàng nội bộ cho doanh nghiệp theo tài khoản 512. Doanh thu tiêu thụ nội bộ sẽ là cơ sở để xác định kết quả kinh doanh nội bộ của công ty, Tổng công ty và các đơn vị trực thuộc hạch toán phụ thuộc.

Bạn đọc tham khảo phương pháp hạch toán các tài khoản khác tại bài viết:

>> Hệ thống tài khoản kế toán là gì? Bảng tài khoản kế toán đầy đủ theo TT200 và TT133

Nhằm hạn chế sai sót trong quá trình tính toán, nhầm lẫn tài khoản khi thực hiện công việc hạch toán, kế toán cần tìm đến các công cụ, phần mềm hỗ trợ. Phần mềm kế toán online MISA AMIS là phần mềm được lựa chọn nhiều nhất hiện nay khi đáp ứng mọi nghiệp vụ cho công việc kế toán và quản lý doanh nghiệp.

Tham khảo ngay phần mềm kế toán online MISA AMIS để công tác kế toán hiệu quả hơn.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/