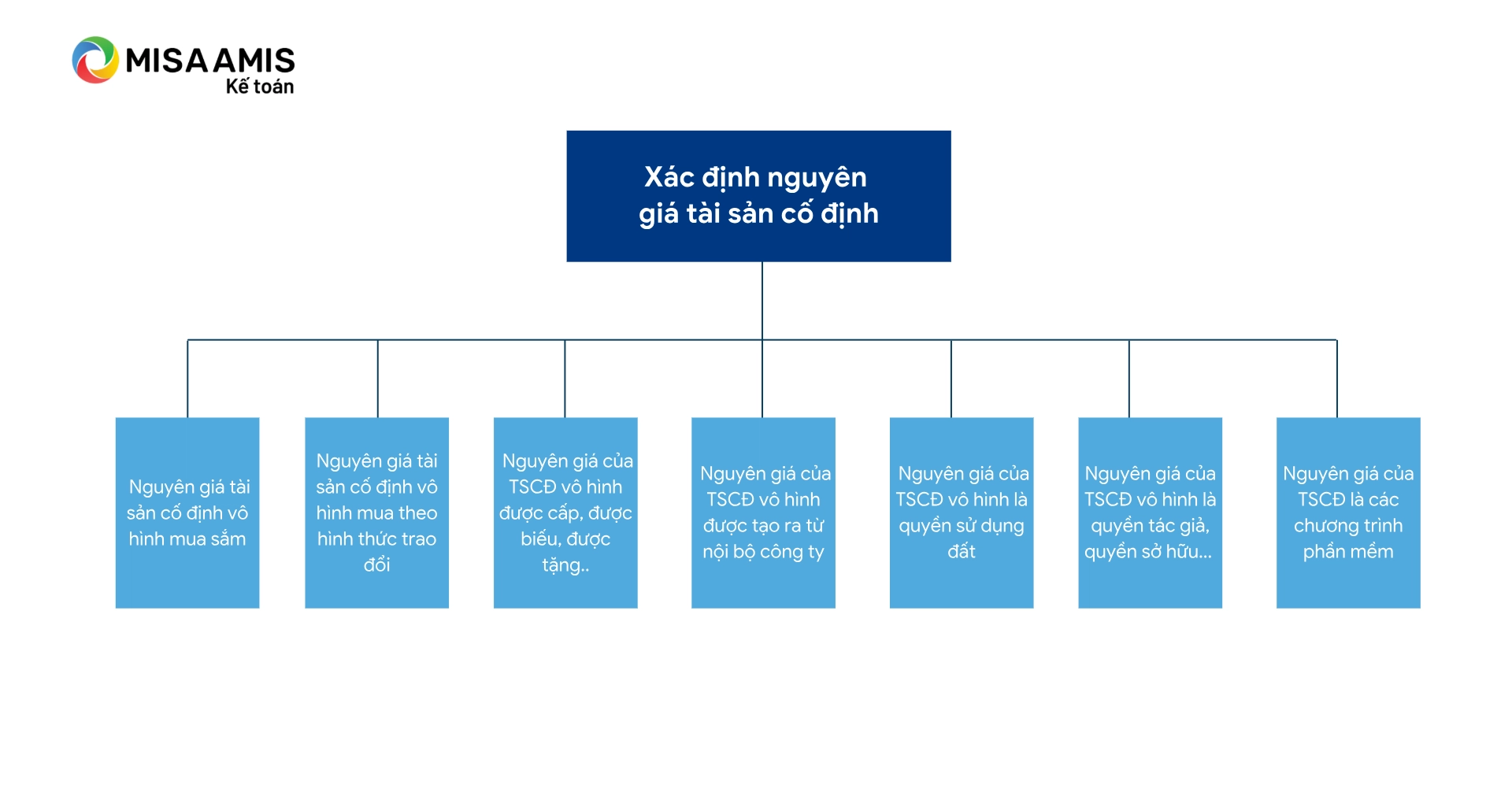

Nguyên giá tài sản cố định vô hình là một khái niệm quan trọng trong kế toán tài sản cố định, ảnh hưởng trực tiếp đến việc ghi nhận tài sản và tính khấu hao chính xác trong doanh nghiệp. Bài viết dưới đây sẽ cung cấp hướng dẫn chi tiết về các phương pháp xác định nguyên giá tài sản cố định vô hình theo từng trường hợp cụ thể, bao gồm mua sắm, trao đổi, cấp tặng, tạo ra từ nội bộ, quyền sử dụng đất, quyền sở hữu trí tuệ và chương trình phần mềm.

1. Nguyên giá tài sản cố định vô hình là gì?

- Nguyên giá tài sản cố định vô hình là gì?

Theo khoản 5 Điều 2 Thông tư 45/2013/TT-BTC, nguyên giá tài sản cố định (TSCĐ) là tổng hợp tất cả các chi phí mà doanh nghiệp phải chi trả để tạo lập tài sản cố định hữu hình, tính đến thời điểm tài sản được đưa vào trạng thái sẵn sàng sử dụng.

Tương tự, nguyên giá tài sản cố định vô hình là toàn bộ các chi phí mà doanh nghiệp bỏ ra để hình thành tài sản cố định vô hình, tính đến thời điểm tài sản đó được đưa vào sử dụng theo kế hoạch dự tính.

2. Cách xác định nguyên giá tài sản cố định vô hình

Cách xác định nguyên giá tài sản cố định hữu hình được quy định tại khoản 1 Điều 4 Thông tư 45/2013/TT-BTC như sau:

2.1. Nguyên giá tài sản cố định vô hình mua sắm

Nguyên giá tài sản cố định vô hình mua sắm được xác định là giá mua thực tế mà doanh nghiệp phải trả, cộng thêm các khoản thuế (không bao gồm các khoản thuế được hoàn lại) và các chi phí phát sinh trực tiếp liên quan đến việc mua sắm tài sản, tính đến thời điểm tài sản được đưa vào sử dụng.

| Nguyên giá | = | Giá mua thực tế phải trả | + | Các khoản thuế | + | Các khoản chi phí liên quan trực tiếp |

Trường hợp tài sản cố định vô hình mua sắm theo hình thức trả chậm hoặc trả góp, nguyên giá tài sản được xác định bằng giá mua tài sản theo phương thức thanh toán ngay tại thời điểm mua, không bao gồm phần lãi suất trả chậm hoặc trả góp.

| Nguyên giá | = | Giá mua tài sản theo phương thức trả tiền ngay tại thời điểm mua (không bao gồm lãi trả chậm) |

2.2. Nguyên giá tài sản cố định vô hình mua theo hình thức trao đổi

Đối với tài sản cố định vô hình mua theo hình thức trao đổi với tài sản cố định vô hình không tương tự hoặc tài sản khác, nguyên giá được xác định là giá trị hợp lý của tài sản cố định vô hình nhận về, hoặc giá trị hợp lý của tài sản đem trao đổi (sau khi điều chỉnh bằng cách cộng các khoản phải trả thêm hoặc trừ các khoản phải thu về), cộng thêm các khoản thuế (không bao gồm các khoản thuế được hoàn lại) và các chi phí liên quan trực tiếp phát sinh đến thời điểm tài sản đưa vào sử dụng theo dự tính.

| Nguyên giá | = | Giá trị hợp lý của TSCĐ nhận về hoặc đem trao đổi | + | Các khoản thuế | + | Các khoản chi phí liên quan trực tiếp |

Đối với tài sản cố định vô hình mua theo hình thức trao đổi với tài sản cố định vô hình tương tự hoặc tài sản hình thành do bán để đổi lấy quyền sở hữu tài sản tương tự, nguyên giá được xác định bằng giá trị còn lại của tài sản cố định vô hình đem trao đổi.

| Nguyên giá | = | Giá trị còn lại của TSCĐ vô hình đem trao đổi |

2.3. Nguyên giá của TSCĐ vô hình được cấp, được biếu, được tặng, được điều chuyển đến

Nguyên giá TSCĐ vô hình được cấp, được biếu, được tặng là giá trị hợp lý ban đầu cộng các chi phí liên quan trực tiếp phải chi ra tính đến việc đưa tài sản vào sử dụng.

| Nguyên giá | = | Giá trị hợp lý ban đầu | + | Các chi phí liên quan trực tiếp |

Nguyên giá của tài sản cố định vô hình được điều chuyển đến được xác định bằng nguyên giá ghi nhận trên sổ sách kế toán của doanh nghiệp chuyển giao tài sản. Doanh nghiệp nhận tài sản điều chuyển có trách nhiệm hạch toán nguyên giá, giá trị hao mòn và giá trị còn lại của tài sản theo quy định

| Nguyên giá | = | Nguyên giá ghi trên sổ sách kế toán của doanh nghiệp có tài sản điều chuyển |

2.4. Nguyên giá của TSCĐ vô hình được tạo ra từ nội bộ công ty

Nguyên giá của tài sản cố định vô hình được tạo ra từ nội bộ doanh nghiệp bao gồm các chi phí liên quan trực tiếp đến quá trình xây dựng, sản xuất thử nghiệm, tính đến thời điểm tài sản được đưa vào sử dụng theo dự kiến.

| Nguyên giá | = | Các chi phí liên quan trực tiếp đến khâu xây dựng, sản xuất thử nghiệm |

Riêng các chi phí phát sinh trong giai đoạn nghiên cứu như chi phí phát sinh để xây dựng nhãn hiệu hàng hóa, quyền phát hành, danh sách khách hàng và các khoản tương tự mà không đáp ứng tiêu chuẩn nhận biết tài sản cố định vô hình thì phải được hạch toán vào chi phí kinh doanh trong kỳ.

2.5. Nguyên giá của TSCĐ vô hình là quyền sử dụng đất

Quyền sử dụng đất được ghi nhận là TSCĐ vô hình bao gồm:

- Quyền sử dụng đất (QSDĐ) được Nhà nước giao có thu tiền sử dụng đất hoặc nhận chuyển nhượng QSDĐ hợp pháp, bao gồm: QSDĐ có thời hạn và QSDĐ không có thời hạn.

- QSDĐ thuê trước ngày 01/07/2014 mà đã trả tiền thuê đất cho toàn bộ thời gian thuê hoặc đã trả trước tiền thuê đất nhiều năm, với thời hạn thuê còn lại tối thiểu là 5 năm, đồng thời được cơ quan có thẩm quyền cấp giấy chứng nhận quyền sử dụng đất.

- Nguyên giá TSCĐ là quyền sử dụng đất được xác định:

| Nguyên giá | = | Toàn bộ khoản tiền chi ra để có QSDĐ hợp pháp | + | Các chi phí cho đền bù giải phóng mặt bằng, san lấp mặt bằng, lệ phí trước bạ (không bao gồm các chi phí chi ra để xây dựng các công trình trên đất) |

Hoặc được xác định:

|

Nguyên giá |

= | Giá trị QSDĐ nhận góp vốn |

Quyền sử dụng đất không ghi nhận là TSCĐ vô hình gồm:

- QSDĐ được Nhà nước giao không thu tiền sử dụng đất.

- Thuê đất trả tiền thuê một lần cho toàn bộ thời gian thuê (đối với thời gian thuê đất sau ngày 01/07/2014, không được cấp giấy chứng nhận quyền sử dụng đất).

- Thuê đất trả tiền thuê hàng năm.

Đối với các tài sản là nhà hỗn hợp

- Đối với các tài sản là nhà hỗn hợp vừa phục vụ cho hoạt động sản xuất kinh doanh của doanh nghiệp, vừa dùng để bán hoặc cho thuê theo quy định pháp luật, doanh nghiệp phải xác định và hạch toán riêng phần giá trị tài sản theo từng mục đích sử dụng:

- Phần giá trị tài sản (diện tích) trong tòa nhà hỗn hợp dùng để phục vụ hoạt động sản xuất kinh doanh và cho thuê (trừ trường hợp cho thuê tài chính): doanh nghiệp ghi nhận giá trị phần tài sản này là tài sản cố định, quản lý, sử dụng và trích khấu hao theo quy định.

- Phần giá trị tài sản (diện tích) trong tòa nhà hỗn hợp dùng để bán: doanh nghiệp không được hạch toán là tài sản cố định, không được trích khấu hao và theo dõi như tài sản để bán.

2.6. Nguyên giá của TSCĐ vô hình là quyền tác giả, quyền sở hữu công nghiệp, quyền đối với giống cây trồng theo quy định của Luật sở hữu trí tuệ

Nguyên giá của TSCĐ vô hình là quyền tác giả, quyền sở hữu công nghiệp, quyền đối với giống cây trồng theo quy định của Luật sở hữu trí tuệ: là toàn bộ các chi phí thực tế mà doanh nghiệp đã chi ra để sở hữu các quyền này, bao gồm chi phí mua, đăng ký, duy trì và các chi phí liên quan khác theo quy định của pháp luật về sở hữu trí tuệ

| Nguyên giá | = | Toàn bộ các chi phí thực tế mà doanh nghiệp đã chi ra để có được các tài sản đó |

2.7. Nguyên giá của TSCĐ là các chương trình phần mềm

Nguyên giá tài sản cố định vô hình của các chương trình phần mềm được xác định là toàn bộ các chi phí thực tế mà doanh nghiệp đã chi trả để sở hữu các chương trình phần mềm, trong trường hợp chương trình phần mềm đó là một bộ phận có thể tách rời khỏi phần cứng liên quan,thiết kế bố trí mạch tích hợp bán dẫn theo quy định của pháp luật về sở hữu trí tuệ.

| Nguyên giá | = | Toàn bộ các chi phí thực tế mà doanh nghiệp đã bỏ ra để có được phần mềm đó |

3. Bài tập xác định nguyên giá tài sản cố định vô hình

Ngày 1/10/2023, Công ty A tiến hành nghiên cứu chế tạo phần mềm chỉnh sửa ảnh để sử dụng trong sản xuất kinh doanh. Công ty tiến hành nghiên cứu trong 3 tháng cuối năm 2023, các chi phí phát sinh như sau:

(Đvt: triệu đồng)

| Chi phí liên quan | Số tiền |

| Chi phí nhân công nghiên cứu | 40 |

| Chi phí phân bổ máy móc thiết bị | 8 |

| Chi phí phát sinh liên quan khác | 10 |

Ngày 1/1/2024, đánh giá tính khả thi của dự án, công ty tiến hành giai đoạn triển khai. Tính tới hết ngày 31/03/2025, các chi phí phát sinh liên quan tới phần mềm tự triển khai như sau:

(Đvt: triệu đồng)

| Chi phí liên quan | Số tiền |

| Chi phí nhân công sản xuất | 42 |

| Chi phí nhân công thuê ngoài viết mã lệnh | 8 |

| Chi phí chuyên gia tư vấn | 10 |

| Chi phí giai đoạn thử nghiệm | 12 |

| Chi phí phân bổ máy móc thiết bị | 11 |

| Chi phí đăng ký bản quyền | 20 |

| Chi phí đào tạo nhân viên sử dụng phần mềm | 15 |

Xác định nguyên giá phần mềm chỉnh sửa ảnh do công ty tự thiết kế, triển khai:

Tài sản vô hình là phần mềm chỉnh sửa ảnh do công ty tự triển khai thỏa mãn đầy đủ bảy (07) điều kiện được nêu ở phần (1), nên được ghi nhận là TSCĐ vô hình.

Công ty tách riêng được giai đoạn nghiên cứu với giai đoạn thiết kế.

Bài giải:

Xem xét các chi phí và thời điểm phát sinh chi phí, các chi phí được cộng hoặc không được cộng vào nguyên giá TSCĐ vô hình như sau:

(Đvt: triệu đồng)

| Giai đoạn | Chi phí liên quan | Số tiền | Cộng vào Nguyên giá | |

| Nghiên cứu | Chi phí nhân công nghiên cứu | 40 | Không | |

| Chi phí phân bổ máy móc thiết bị | 8 | Không | ||

| Chi phí phát sinh liên quan khác | 10 | Không | ||

| Triển khai | Chi phí nhân công sản xuất | 42 | Có | 42 |

| Chi phí nhân công thuê ngoài viết mã lệnh | 8 | Có | 8 | |

| Chi phí chuyên gia tư vấn | 10 | Có | 10 | |

| Chi phí giai đoạn thử nghiệm | 12 | Có | 12 | |

| Chi phí phân bổ máy móc thiết bị | 11 | Có | 11 | |

| Chi phí đăng ký bản quyền | 20 | Có | 20 | |

| Chi phí đào tạo nhân viên sử dụng phần mềm | 15 | Không | ||

| Nguyên giá phần mềm | 103 | |||

4. Giải đáp một số câu hỏi có liên quan đến nguyên giá TSCD vô hình

Tài sản cố định vô hình là gì?

Tài sản cố định vô hình: là những tài sản không có hình thái vật chất, thể hiện một lượng giá trị đã được đầu tư thoả mãn các tiêu chuẩn của tài sản cố định vô hình, tham gia vào nhiều chu kỳ kinh doanh, như một số chi phí liên quan trực tiếp tới đất sử dụng; chi phí về quyền phát hành, bằng phát minh, bằng sáng chế, bản quyền tác giả…

Xem thêm: Tài sản cố định vô hình là gì? Phân loại và các quy định chi tiết

Hạch toán tài sổ cố định vô hình bằng tài khoản nào?

Thông thường, doanh nghiệp sẽ sử dụng các tài khoản sau để hạch toán nguyên giá và khấu hao tài sản cố định vô hình:

- Tài khoản 213 – Tài sản cố định vô hình: Dùng để phản ánh nguyên giá các tài sản cố định vô hình. Khi mua hoặc phát sinh tài sản cố định vô hình, ghi Nợ TK 213.

- Tài khoản 214 – Hao mòn tài sản cố định vô hình: Dùng để phản ánh số khấu hao luỹ kế của tài sản cố định vô hình.

Nguyên giá tài sản cố định của doanh nghiệp chỉ được thay đổi trong các trường hợp nào?

Nguyên giá tài sản cố định của doanh nghiệp chỉ được thay đổi trong các trường hợp sau đây:

- Đánh giá lại giá trị TSCĐ trong các trường hợp:

- Theo quyết định của cơ quan nhà nước có thẩm quyền.

- Thực hiện tổ chức lại doanh nghiệp, chuyển đổi sở hữu doanh nghiệp, chuyển đổi hình thức doanh nghiệp: chia, tách, sáp nhập, hợp nhất, cổ phần hoá, bán, khoán, cho thuê, chuyển đổi công ty trách nhiệm hữu hạn thành công ty cổ phần, chuyển đổi công ty cổ phần thành công ty trách nhiệm hữu hạn.

- Dùng tài sản để đầu tư ra ngoài doanh nghiệp.

- Đầu tư nâng cấp TSCĐ.

- Tháo dỡ một hay một số bộ phận của TSCĐ mà các bộ phận này được quản lý theo tiêu chuẩn của 1 TSCĐ hữu hình.

Có mấy phương pháp tính khấu hao tài sản cố định?

Theo quy định tại Thông tư 45/2013/TT-BTC và các chuẩn mực kế toán hiện hành, có 3 phương pháp tính khấu hao tài sản cố định sau:

- Phương pháp khấu hao đường thẳng: là phương pháp trích khấu hao theo mức tính ổn định từng năm vào chi phí sản xuất kinh doanh của doanh nghiệp của tài sản cố định tham gia vào hoạt động kinh doanh.

- Phương pháp khấu hao theo số dư giảm dần có điều chỉnh: Phương pháp khấu hao theo số dư giảm dần có điều chỉnh được áp dụng đối với các doanh nghiệp thuộc các lĩnh vực có công nghệ đòi hỏi phải thay đổi, phát triển nhanh

- Phương pháp khấu hao theo số lượng, khối lượng sản phẩm

Tìm hiểu chi tiết cách tính khấu hao tài sản cố định theo 3 phương pháp

Kết luận

Phần mềm kế toán online MISA AMIS – giải pháp tài chính hàng đầu hiện nay sở hữu nhiều tính năng hỗ trợ nghiệp vụ tài sản cố định như:

- Quản lý danh sách TSCĐ: Kế toán quản lý danh sách các TSCĐ được đưa vào sử dụng tại các phòng ban: TSCĐ nào mới được ghi tăng trong kỳ, mới được ghi giảm trong kỳ, chưa được tính khấu hao hết, đã khấu hao xong hoặc TSCĐ nào có sự điều chỉnh trong kỳ…

- Tự động phân bổ khấu: Tự động trích khấu hao cho toàn bộ TSCĐ theo từng kì, từng phòng ban, từng đối tượng sử dụng để tập hợp chi phí tính giá thành sản phẩm hoặc tự động phân bổ chi phí tính khấu bao cho từng bộ phận sử dụng để tính lãi lỗ theo bộ phận.

- Ghi giảm TSCĐ: Lập chứng từ ghi giảm cho một hay nhiều TSCĐ cùng lúc, tự động định khoản bút toán ghi giảm.

- Thực hiện công tác kiểm kê CCDC nhanh chóng: Kế toán in được danh sách tài sản để cùng cán bộ quản lý tài sản đối chiếu và kiểm đếm trong thực tế nhằm phát hiện chênh lệch.

- Đầy đủ sổ sách theo quy định: Cung cấp đầy đủ các biểu mẫu chứng từ Sổ TSCĐ, thẻ TSCĐ… và cho phép kế toán tùy chỉnh mẫu báo cáo theo nhu cầu quản trị.

Đăng ký trải nghiệm miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS tại đây.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/