Trong hoạt động kinh doanh, việc lập và trình bày Báo cáo tài chính (BCTC) luôn đóng vai trò quan trọng nhằm phản ánh tình hình tài chính và kết quả hoạt động của doanh nghiệp. Tuy nhiên, có những trường hợp đặc biệt phát sinh, khiến việc lập BCTC không tuân theo các quy chuẩn thông thường. Điều này đặt ra yêu cầu cần phải hiểu rõ và áp dụng đúng các nguyên tắc phù hợp với từng tình huống.

Bài viết này MISA AMIS sẽ giới thiệu đến bạn các vấn đề về báo cáo tài chính trường hợp đặc biệt mà doanh nghiệp có thể gặp phải, bao gồm:

- Doanh nghiệp không đáp ứng giả định hoạt động liên tục

- Thay đổi kỳ kế toán

- Chia tách hay sáp nhập

- Chuyển đổi hình thức sở hữu

- Thay đổi đơn vị tiền tệ trong kế toán

1. Nguyên tắc lập và trình bày Báo cáo tài chính trường hợp đặc biệt 1: doanh nghiệp không đáp ứng giả định hoạt động liên tục

Khi lập và trình bày bảng báo cáo tài chính doanh nghiệp, cần phải cân nhắc giả định về khả năng hoạt động liên tục. Doanh nghiệp sẽ được xem là không còn hoạt động liên tục nếu kết thúc thời hạn hoạt động mà không nộp hồ sơ xin gia hạn, hoặc nếu có kế hoạch chấm dứt hoạt động (phải có văn bản cụ thể gửi cơ quan có thẩm quyền).

Ngoài ra, doanh nghiệp cũng sẽ bị coi là không hoạt động liên tục nếu cơ quan có thẩm quyền yêu cầu giải thể, phá sản, hoặc chấm dứt hoạt động trong vòng không quá 12 tháng kể từ ngày lập BCTC. Đối với doanh nghiệp có chu kỳ sản xuất, kinh doanh thông thường hơn 12 tháng thì không quá một chu kỳ sản xuất kinh doanh thông thường.

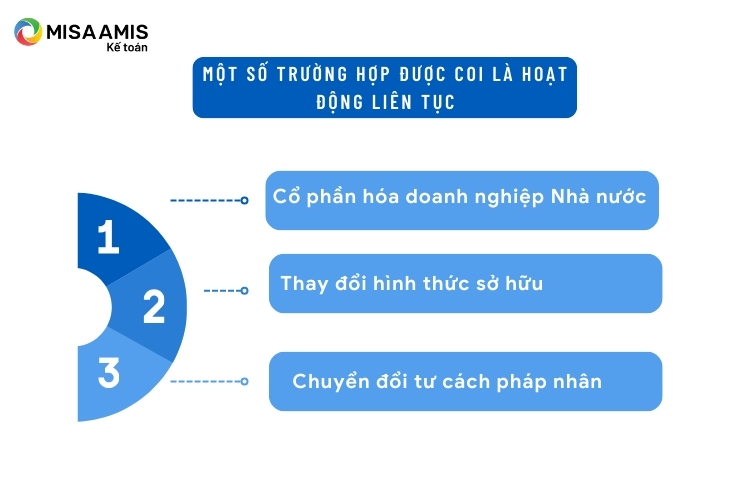

1.1 Một số trường hợp được coi là hoạt động liên tục

Trong một số trường hợp đặc thù, đơn vị vẫn được xem là hoạt động liên tục dù có sự thay đổi về mặt pháp lý hoặc cơ cấu tổ chức:

- Cổ phần hóa doanh nghiệp Nhà nước: Khi một doanh nghiệp Nhà nước được chuyển đổi thành công ty cổ phần, việc xử lý tài chính khi cổ phần hóa là trường hợp đặc biệt, mặc dù phải tiến hành xác định lại giá trị doanh nghiệp, đánh giá lại tài sản và nợ phải trả nhưng về bản chất doanh nghiệp vẫn duy trì hoạt động sản xuất, kinh doanh như bình thường;

- Thay đổi hình thức sở hữu: Trường hợp doanh nghiệp thay đổi hình thức sở hữu, chẳng hạn như chuyển từ công ty TNHH sang công ty cổ phần hoặc ngược lại, doanh nghiệp vẫn được coi là hoạt động liên tục vì bản chất kinh doanh không thay đổi.

- Chuyển đổi tư cách pháp nhân: Việc chuyển đổi từ một đơn vị có tư cách pháp nhân độc lập thành một đơn vị phụ thuộc (hoặc ngược lại), như việc chuyển từ công ty con thành chi nhánh hoặc ngược lại, cũng không làm gián đoạn tính liên tục trong hoạt động kinh doanh của doanh nghiệp.

1.2 Dấu hiệu cụ thể của tình trạng doanh nghiệp không đáp ứng khả năng hoạt động liên tục

Dấu hiệu cụ thể cho thấy doanh nghiệp không đáp ứng khả năng hoạt động liên tục có thể bao gồm các yếu tố sau:

- Giảm đáng kể số lượng và quy mô đơn đặt hàng dẫn đến việc giảm phần lớn công suất sản xuất, máy móc và số lượng người lao động.

- Kết quả kinh doanh và tình hình tài chính xấu đi sau ngày kết thúc kỳ kế toán năm, biểu hiện qua:

- Nhiều khoản nợ đến hạn nhưng doanh nghiệp không có khả năng thanh toán.

- Tình trạng nợ phải trả vượt quá tài sản, hoặc nợ ngắn hạn lớn hơn tài sản lưu động.

- Lưu chuyển tiền tệ từ hoạt động kinh doanh bị âm, thể hiện rõ trên BCTC của kỳ kế toán hoặc dự báo tài chính trong tương lai.

- Không thể tìm kiếm nguồn tài trợ để phát triển các sản phẩm hoặc dự án đầu tư thiết yếu.

- Hoạt động kinh doanh lỗ nặng hoặc tài sản chính bị suy giảm giá trị, ảnh hưởng đến khả năng tạo ra dòng tiền.

1.3 Đánh giá lại việc thực hiện đối với từng loại tài sản và nợ phải trả khi doanh nghiệp không đáp ứng giả định hoạt động liên tục

a. Đối với tài sản:

- Hàng tồn kho, chi phí sản xuất dở dang dài hạn, thiết bị, vật tư, phụ tùng thay thế dài hạn được đánh giá thấp hơn giữa giá gốc và giá trị thuần có thể thực hiện tại thời điểm báo cáo.

- Tài sản cố định hữu hình, vô hình, bất động sản đầu tư được đánh giá theo mức thấp hơn giữa giá trị còn lại và giá trị có thể thu hồi (giá thanh lý trừ chi phí thanh lý ước tính ) tại thời điểm báo cáo. Đối với tài sản cố định thuê tài chính, nếu có điều khoản bắt buộc mua lại, thì đánh giá tương tự như tài sản cố định của doanh nghiệp; nếu được trả lại cho bên cho thuê, thì đánh giá dựa trên số nợ thuê tài chính còn phải trả.

- Chi phí xây dựng cơ bản dở dang được đánh giá thấp hơn giữa giá trị ghi sổ và giá trị có thể thu hồi (giá thanh lý trừ chi phí thanh lý ước tính).

- Chứng khoán kinh doanh: Được đánh giá theo giá trị hợp lý, với giá trị hợp lý của chứng khoán niêm yết hoặc trên sàn UPCOM được xác định là giá đóng cửa của phiên giao dịch tại ngày báo cáo (hoặc phiên gần nhất nếu ngày báo cáo không có giao dịch).

- Đầu tư vào công ty con, công ty liên doanh, liên kết: Được ghi nhận theo mức thấp hơn giữa giá trị ghi sổ và giá trị có thể thu hồi (giá có thể bán trừ chi phí bán ước tính).

- Đầu tư nắm giữ đến ngày đáo hạn, các khoản phải thu: Được đánh giá theo số thực tế có thể thu hồi.

b. Đối với nợ phải trả: Nếu có sự thỏa thuận bằng văn bản giữa các bên, khoản nợ sẽ được đánh giá theo số thỏa thuận. Trường hợp không có thỏa thuận cụ thể thực hiện như sau:

- Nợ phải trả bằng tiền: Được đánh giá theo giá cao hơn giữa giá trị ghi sổ và giá trị trả trước hạn theo hợp đồng.

- Nợ phải trả bằng tài sản tài chính: Được đánh giá theo giá cao hơn giữa giá trị ghi sổ và giá trị hợp lý của tài sản tài chính đó tại thời điểm báo cáo.

- Nợ phải trả bằng hàng tồn kho: Được đánh giá theo giá cao hơn giữa giá trị ghi sổ và giá mua (cộng các chi phí liên quan trực tiếp) hoặc giá thành sản xuất tại thời điểm báo cáo.

- Nợ phải trả bằng tài sản cố định: Được đánh giá theo giá cao hơn giữa giá trị ghi sổ và giá mua (cộng các chi phí liên quan) hoặc giá trị còn lại của tài sản tại thời điểm báo cáo.

c. Các khoản mục tiền tệ có gốc ngoại tệ: Được đánh giá lại theo tỷ giá thực tế tại thời điểm báo cáo như quy định thông thường.

1.4 Phương pháp kế toán một số khoản mục tài sản khi doanh nghiệp không đáp ứng giả định hoạt động liên tục

– Việc trích lập dự phòng hoặc đánh giá tổn thất tài sản được ghi giảm trực tiếp vào giá trị ghi sổ của tài sản, không thực hiện trích lập dự phòng trên TK 229 – “Dự phòng tổn thất tài sản”;

– Việc tính khấu hao hoặc ghi nhận tổn thất của TSCĐ, Bất động sản đầu tư được ghi giảm trực tiếp vào giá trị ghi sổ của tài sản, không sử dụng TK 214 để phản ánh hao mòn lũy kế.

Nguyên tắc lập và trình bày Báo cáo tài chính trường hợp đặc biệt 4

– Nếu khả năng phát sinh khoản lỗ là tương đối chắc chắn và giá trị lỗ được ước tính đáng tin cậy, doanh nghiệp phải thực hiện trích trước vào chi phí để xác định kết quả kinh doanh đối với các khoản này. Ngoài ra, phải ghi nhận nghĩa vụ hiện tại đối với các khoản phải trả, kể cả khi chưa có đủ hồ sơ (như biên bản nghiệm thu của nhà thầu), nhưng chắc chắn phải thanh toán.

– Đối với khoản chênh lệch đánh giá lại tài sản luỹ kế thuộc phần vốn chủ sở hữu, sau khi xử lý TSCĐ hữu hình, vô hình, và bất động sản đầu tư, phần còn lại được kết chuyển vào thu nhập khác (nếu lãi) hoặc chi phí khác (nếu lỗ).

– Đối với khoản chênh lệch tỷ giá đang phản ánh luỹ kế trên Bảng cân đối kế toán (như chênh lệch tỷ giá phát sinh từ việc chuyển đổi BCTC), doanh nghiệp kết chuyển toàn bộ vào doanh thu tài chính (nếu lãi) hoặc chi phí tài chính (nếu lỗ), bao gồm các chênh lệch tỷ giá phát sinh từ việc chuyển đổi BCTC

– Các khoản chi phí trả trước chưa phân bổ hết như lợi thế thương mại phát sinh từ hợp nhất kinh doanh không dẫn đến quan hệ công ty mẹ-công ty con, lợi thế kinh doanh khi cổ phần hóa, công cụ dụng cụ xuất dùng, chi phí thành lập doanh nghiệp, chi phí trong giai đoạn triển khai… được ghi giảm toàn bộ để tính vào chi phí trong kỳ. Riêng chi phí trả trước liên quan đến việc thuê tài sản, trả trước lãi vay được tính toán và phân bổ để phù hợp với thời gian trả trước thực tế còn lại cho đến khi chính thức dừng hoạt động;

– Công ty mẹ sẽ ngừng ghi nhận lợi thế thương mại trên BCTC hợp nhất, và phần lợi thế thương mại chưa phân bổ hết sẽ được tính vào chi phí quản lý doanh nghiệp.

– Các khoản chênh lệch lãi, lỗ khi đánh giá lại tài sản và nợ phải trả sau khi bù trừ với số dự phòng đã trích lập (nếu có), các khoản chênh lệch này sẽ được ghi nhận vào doanh thu hoạt động tài chính, thu nhập khác, hoặc chi phí tài chính, chi phí khác, tùy theo từng khoản mục cụ thể, tương tự như đối với doanh nghiệp đang hoạt động liên tục.

2. Nguyên tắc lập và trình bày Báo cáo tài chính trường hợp đặc biệt 2: thay đổi kỳ kế toán

2.1 Kỳ kế toán là gì?

Căn cứ theo khoản 14 Điều 3 của Luật Kế toán 2015, kỳ kế toán được hiểu là quãng thời gian từ khi đơn vị kế toán bắt đầu ghi chép sổ sách đến khi hoàn tất việc ghi sổ và khóa sổ kế toán, nhằm phục vụ cho việc lập BCTC. Cụ thể:

– Đơn vị kế toán bao gồm các tổ chức và cơ quan có trách nhiệm lập BCTC, như:

+ Cơ quan thực hiện thu, chi ngân sách nhà nước ở mọi cấp độ.

+ Các cơ quan nhà nước, tổ chức, đơn vị sự nghiệp có sử dụng ngân sách nhà nước.

+ Các tổ chức, đơn vị sự nghiệp không sử dụng ngân sách nhà nước.

+ Doanh nghiệp thành lập và hoạt động theo quy định của pháp luật Việt Nam, chi nhánh hoặc văn phòng đại diện của doanh nghiệp nước ngoài tại Việt Nam.

+ Các hợp tác xã và liên hiệp hợp tác xã.

– BCTC là tài liệu tổng hợp về thông tin kinh tế và tài chính của đơn vị kế toán, được trình bày theo các mẫu biểu quy định trong chuẩn mực và chế độ kế toán.

2.2 Quy định về kỳ kế toán

Căn cứ theo Điều 12 Luật Kế toán 2015, kỳ kế toán được quy định như sau:

Kỳ kế toán bao gồm kỳ kế toán năm, kỳ kế toán quý, và kỳ kế toán tháng:

- Kỳ kế toán năm kéo dài 12 tháng, bắt đầu từ ngày 01 tháng 01 và kết thúc vào ngày 31 tháng 12 theo năm dương lịch. Tuy nhiên, các đơn vị có tính chất tổ chức đặc thù có thể chọn kỳ kế toán năm kéo dài 12 tháng, bắt đầu từ ngày 01 của một quý bất kỳ và kết thúc vào ngày cuối cùng của tháng cuối quý trước năm tiếp theo. Trường hợp này cần thông báo cho cơ quan tài chính và cơ quan thuế.

- Kỳ kế toán quý kéo dài 3 tháng, bắt đầu từ ngày 01 của tháng đầu tiên trong quý và kết thúc vào ngày cuối cùng của tháng cuối quý.

- Kỳ kế toán tháng kéo dài 1 tháng, bắt đầu từ ngày 01 và kết thúc vào ngày cuối cùng của tháng.

Quy định kỳ kế toán trong một số trường hợp đặc biệt:

Đối với đơn vị kế toán mới thành lập:

- Kỳ kế toán đầu tiên của doanh nghiệp mới bắt đầu từ ngày được cấp Giấy chứng nhận đăng ký doanh nghiệp và kết thúc vào ngày cuối cùng của kỳ kế toán năm, kỳ kế toán quý hoặc kỳ kế toán tháng theo quy định chung.

- Kỳ kế toán đầu tiên của đơn vị kế toán khác sẽ bắt đầu từ ngày quyết định thành lập có hiệu lực và kết thúc vào ngày cuối cùng của kỳ kế toán năm, quý hoặc tháng.

Đối với đơn vị kế toán bị chia, hợp nhất, sáp nhập, chuyển đổi loại hình, giải thể, hoặc chấm dứt hoạt động:

- Kỳ kế toán cuối cùng sẽ kéo dài từ ngày đầu tiên của kỳ kế toán năm, quý hoặc tháng cho đến ngày trước khi quyết định chia, hợp nhất, sáp nhập, chuyển đổi, giải thể hoặc phá sản có hiệu lực.

Trong trường hợp kỳ kế toán năm đầu tiên hoặc kỳ kế toán năm cuối cùng ngắn hơn 90 ngày, có thể gộp chung với kỳ kế toán năm trước hoặc sau đó để tạo thành một kỳ kế toán năm, với điều kiện kỳ kế toán năm đầu tiên hoặc cuối cùng phải ngắn hơn 15 tháng.

2.3 Nguyên tắc lập BCTC khi thay đổi kỳ kế toán

Nguyên tắc lập BCTC khi thay đổi kỳ kế toán được thực hiện theo các quy định sau:

Việc thay đổi kỳ kế toán phải tuân thủ theo quy định của Luật kế toán. Khi doanh nghiệp thay đổi kỳ kế toán, chẳng hạn từ năm dương lịch sang kỳ kế toán khác, doanh nghiệp phải khóa sổ kế toán và lập BCTC cho giai đoạn chuyển tiếp giữa hai kỳ kế toán.

- Ví dụ, nếu doanh nghiệp có kỳ kế toán năm 2020 theo năm dương lịch và chuyển sang kỳ kế toán từ 1/4 năm trước đến 31/3 năm sau, doanh nghiệp phải lập BCTC cho khoảng thời gian từ 1/1/2021 đến 31/3/2022.

Đối với Bảng Cân đối kế toán: Toàn bộ số dư tài sản, nợ phải trả và vốn chủ sở hữu từ kỳ kế toán trước khi chuyển đổi sẽ được chuyển sang làm số dư đầu kỳ của kỳ kế toán mới và được trình bày trong cột “Số đầu năm”.

Đối với Báo cáo Kết quả hoạt động kinh doanh và Báo cáo lưu chuyển tiền tệ:

- Số liệu từ thời điểm thay đổi kỳ kế toán đến cuối kỳ báo cáo đầu tiên sẽ được trình bày trong cột “Kỳ này”.

- Cột “Kỳ trước” sẽ trình bày số liệu của 12 tháng trước đó tương đương với kỳ kế toán năm hiện tại.

- Ví dụ, nếu Báo cáo kết quả hoạt động kinh doanh từ 1/4/2022 đến 31/3/2023, cột “Kỳ trước” sẽ hiển thị số liệu của giai đoạn từ 1/4/2022 đến 31/3/2023.

3. Nguyên tắc lập và trình bày Báo cáo tài chính trường hợp đặc biệt 3: Chuyển đổi hình thức sở hữu doanh nghiệp

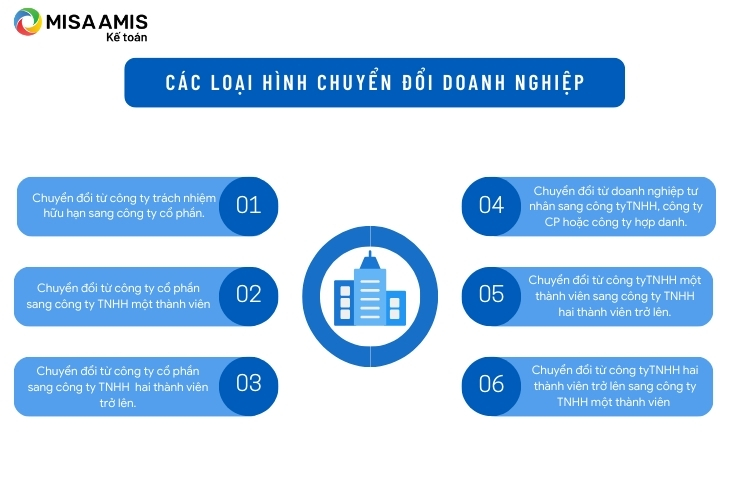

3.1 Các loại hình chuyển đổi doanh nghiệp

Chuyển đổi doanh nghiệp được hiểu là quá trình tái cấu trúc loại hình doanh nghiệp từ một loại hình ban đầu sang loại hình khác nhằm phù hợp với quy mô phát triển và duy trì hoạt động của công ty.

- Chuyển đổi từ công ty trách nhiệm hữu hạn sang công ty cổ phần.

- Chuyển đổi từ công ty cổ phần sang công ty trách nhiệm hữu hạn một thành viên.

- Chuyển đổi từ công ty cổ phần sang công ty trách nhiệm hữu hạn hai thành viên trở lên.

- Chuyển đổi từ doanh nghiệp tư nhân sang công ty trách nhiệm hữu hạn, công ty cổ phần hoặc công ty hợp danh.

- Chuyển đổi từ công ty trách nhiệm hữu hạn một thành viên sang công ty trách nhiệm hữu hạn hai thành viên trở lên.

- Chuyển đổi từ công ty trách nhiệm hữu hạn hai thành viên trở lên sang công ty trách nhiệm hữu hạn một thành viên.

3.2 Nguyên tắc lập và trình bày BCTC khi chuyển đổi hình thức sở hữu doanh nghiệp

Khi chuyển đổi hình thức sở hữu, doanh nghiệp phải tiến hành khoá sổ kế toán, lập BCTC theo quy định của pháp luật. Trong kỳ kế toán đầu tiên sau khi chuyển đổi, doanh nghiệp phải ghi sổ kế toán và trình bày BCTC theo nguyên tắc sau:

- Đối với sổ kế toán phản ánh tài sản, nợ phải trả và vốn chủ sở hữu: Toàn bộ số dư tài sản, nợ phải trả, và vốn chủ sở hữu của doanh nghiệp cũ sẽ được ghi nhận là số dư đầu kỳ trên sổ kế toán của doanh nghiệp mới sau khi chuyển đổi.

- Đối với Bảng Cân đối kế toán: Các số liệu về tài sản, nợ phải trả và vốn chủ sở hữu được kế thừa từ doanh nghiệp cũ và ghi nhận là số dư đầu kỳ của doanh nghiệp mới, đồng thời trình bày trong cột “Số đầu năm”.

- Đối với Báo cáo Kết quả hoạt động kinh doanh và Báo cáo lưu chuyển tiền tệ: Số liệu từ thời điểm chuyển đổi đến cuối kỳ báo cáo đầu tiên được ghi nhận trong cột “Kỳ này”. Cột “Kỳ trước” sẽ hiển thị số liệu lũy kế từ đầu năm báo cáo đến thời điểm chuyển đổi.

3.3 Một số lưu ý trong xử lý thuế khi thực hiện chuyển đổi loại hình doanh nghiệp

Mã số thuế của doanh nghiệp sau khi chuyển đổi loại hình vẫn được giữ nguyên.

Hồ sơ khai thuế khi chuyển đổi loại hình doanh nghiệp bao gồm:

- Tờ khai quyết toán thuế.

- BCTC đến thời điểm chuyển đổi. Nếu doanh nghiệp chuyển đổi kế thừa toàn bộ nghĩa vụ thuế, thì không cần khai quyết toán thuế tại thời điểm có quyết định chuyển đổi, mà sẽ khai quyết toán khi kết thúc năm tài chính.

Nghĩa vụ nộp thuế: Doanh nghiệp phải hoàn thành nghĩa vụ thuế trước khi chuyển đổi. Nếu chưa hoàn thành, doanh nghiệp sau chuyển đổi có trách nhiệm hoàn tất nghĩa vụ thuế.

Thuế thu nhập cá nhân (TNCN):

- Nếu có phát sinh chuyển nhượng vốn giữa các cá nhân, doanh nghiệp phải kê khai và nộp thuế TNCN liên quan đến việc chuyển nhượng.

- Nếu cá nhân lao động được chuyển từ doanh nghiệp cũ sang doanh nghiệp mới, thì doanh nghiệp mới có trách nhiệm quyết toán thuế TNCN cho cả phần thu nhập từ tổ chức cũ và thu lại chứng từ khấu trừ thuế (nếu có).

4. Nguyên tắc lập và trình bày Báo cáo tài chính trường hợp đặc biệt 4: Khi chia tách, sáp nhập doanh nghiệp

Khi chia tách một doanh nghiệp thành nhiều doanh nghiệp mới có tư cách pháp nhân hoặc khi sáp nhập nhiều doanh nghiệp thành một doanh nghiệp khác, doanh nghiệp bị chia tách hoặc bị sáp nhập phải tiến hành khoá sổ kế toán, lập BCTC theo quy định của pháp luật. Trong kỳ kế toán đầu tiên sau khi chia tách, sáp nhập, doanh nghiệp mới phải ghi sổ kế toán và trình bày BCTC theo nguyên tắc sau:

- Sổ kế toán phản ánh tài sản, nợ phải trả và vốn chủ sở hữu: Khi chia tách hoặc sáp nhập doanh nghiệp, toàn bộ số dư tài sản, nợ phải trả và vốn chủ sở hữu của doanh nghiệp cũ sẽ được ghi nhận là số phát sinh trên sổ kế toán của doanh nghiệp mới. Tuy nhiên, dòng số dư đầu kỳ trên sổ kế toán của doanh nghiệp mới sẽ không có số liệu.

- Bảng Cân đối kế toán: Số liệu tài sản, nợ phải trả và vốn chủ sở hữu được kế thừa từ doanh nghiệp cũ sẽ được ghi nhận là số phát sinh của doanh nghiệp mới và trình bày trong cột “Số cuối năm”. Cột “Số đầu năm” sẽ không có số liệu.

- Báo cáo Kết quả hoạt động kinh doanh và Báo cáo Lưu chuyển tiền tệ: Chỉ trình bày số liệu kể từ thời điểm chia tách hoặc sáp nhập đến cuối kỳ báo cáo đầu tiên trong cột “Kỳ này”. Cột “Kỳ trước” sẽ không có số liệu.

5. Nguyên tắc lập và trình bày Báo cáo tài chính trường hợp đặc biệt 5: khi thay đổi đơn vị tiền tệ trong kế toán

5.1 Đơn vị tiền tệ kế toán là gì? Ngoại tệ là gì?

– Đơn vị tiền tệ kế toán: là đơn vị tiền tệ được sử dụng chính thức trong việc ghi sổ kế toán và lập BCTC;

– Ngoại tệ: là đơn vị tiền tệ khác với đơn vị tiền tệ kế toán của một doanh nghiệp.

– Giao dịch bằng ngoại tệ là giao dịch được xác định bằng ngoại tệ hoặc yêu cầu thanh toán bằng ngoại tệ;

-Giao dịch bằng ngoại tệ phải được ghi nhận ban đầu theo đơn vị tiền tệ kế toán bằng việc áp dụng tỷ giá hối đoái giữa đơn vị tiền tệ kế toán và ngoại tệ tại ngày giao dịch.

Ví dụ:

Công ty A là doanh nghiệp FDI tại Việt Nam, sử dụng đồng USD làm đơn vị tiền tệ kế toán để hạch toán và báo cáo. A phát sinh các nghiệp vụ kinh tế bằng đồng GBP (đồng bảng Anh). Công ty A sẽ áp dụng quy định về tỷ giá hối đoái tại Điều 69 Thông tư 200 để quy đổi đồng GBP sang đồng USD để ghi sổ kế toán.

5.2 Nguyên tắc lập BCTC khi thay đổi đơn vị tiền tệ trong kế toán

– Chuyển đổi số dư kế toán: Khi thay đổi đơn vị tiền tệ, tại kỳ đầu tiên sau thay đổi, doanh nghiệp sẽ chuyển đổi toàn bộ số dư trên sổ kế toán sang đơn vị tiền tệ mới. Tỷ giá áp dụng là tỷ giá chuyển khoản của ngân hàng thương mại mà doanh nghiệp thường xuyên giao dịch vào ngày thay đổi.

– Tỷ giá cho thông tin so sánh: Đối với báo cáo kết quả hoạt động kinh doanh và báo cáo lưu chuyển tiền tệ, số liệu so sánh (cột kỳ trước) sẽ được chuyển đổi theo tỷ giá chuyển khoản bình quân của kỳ trước liền kề kỳ thay đổi, nếu tỷ giá bình quân xấp xỉ với tỷ giá thực tế.

– Trình bày trong Bản thuyết minh BCTC: Doanh nghiệp phải giải thích rõ lý do thay đổi đơn vị tiền tệ trong kế toán trong Bản thuyết minh BCTC, đồng thời nêu rõ những tác động (nếu có) do việc thay đổi đơn vị tiền tệ này gây ra.

Trên đây là nguyên tắc lập và trình bày BCTC trong năm trường hợp đặc biệt mà các anh chị kế toán có thể gặp phải trong quá trình làm việc. MISA AMIS mong rằng với bài viết trên sẽ giúp anh chị hiểu được khái quát đối với cách lập BCTC trong những trường hợp khác nhau từ đó nâng cao sự hiểu biết và kiến thức của mình.

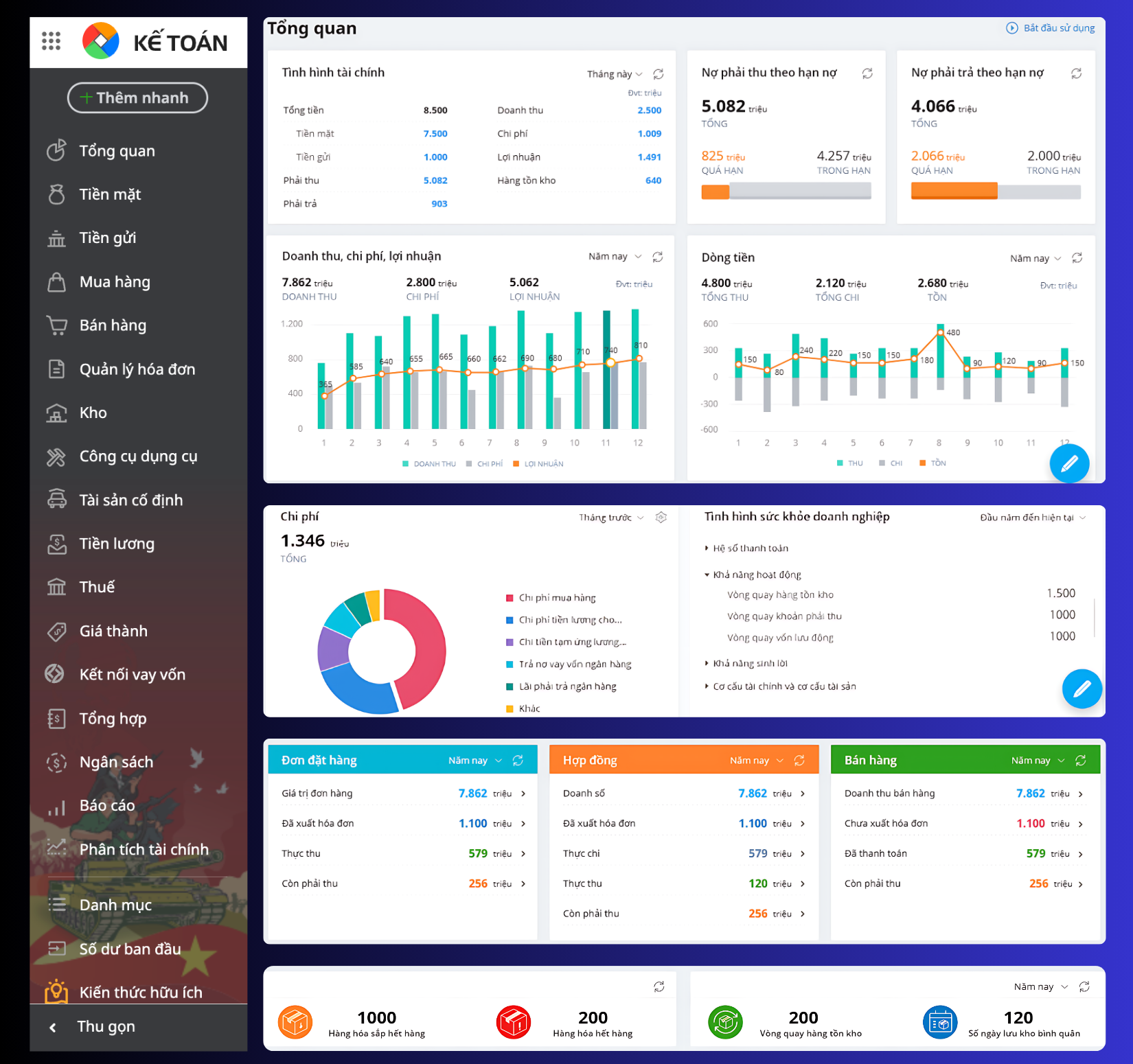

Bên cạnh cung cấp những kiến thức về tài chính-kế toán, MISA AMIS cũng cung cấp phần mềm kế toán online MISA AMIS nhằm tối ưu hóa công tác kế toán và quản lý tài chính cho doanh nghiệp…. Với khả năng xem báo cáo điều hành mọi lúc mọi nơi, giám đốc và kế toán trưởng có thể nắm bắt tình hình tài chính ngay trên thiết bị di động, từ đó đưa ra các quyết định điều hành kịp thời. Phần mềm còn giúp tự động nhập liệu hóa đơn, xuất nhập dữ liệu từ Excel, giúp giảm thiểu thời gian nhập liệu và hạn chế sai sót.

MISA AMIS cũng hỗ trợ tự động tổng hợp số liệu lên các báo cáo thuế, tài chính, đảm bảo doanh nghiệp nộp báo cáo đúng hạn và chính xác. Phần mềm còn giúp kiểm soát chứng từ hợp lệ thông qua tính năng gợi ý thông tin khách hàng/nhà cung cấp dựa trên mã số thuế và cảnh báo những nhà cung cấp ngừng hoạt động để tránh rủi ro hóa đơn.

Đăng ký trải nghiệm miễn phí trong 15 ngày với phần mềm kế toán online MISA AMIS ngay tại đây

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/