Tín dụng tiêu dùng là một hình thức cho vay tiền dành cho cá nhân nhằm phục vụ các nhu cầu chi tiêu như mua sắm, du lịch, học tập, y tế… Người vay có thể trả góp theo thời gian mà không cần thế chấp tài sản. Hình thức này thường có lãi suất cao hơn so với vay thế chấp và đi kèm một số rủi ro tài chính nếu không kiểm soát tốt dòng tiền.

Vậy tín dụng tiêu dùng là gì? Đặc điểm, hình thức của tín dụng tiêu dùng như thế nào? Cùng MISA AMIS tìm hiểu ngay trong bài viết dưới đây.

1. Tín dụng tiêu dùng là gì?

Theo quy định tại khoản 6 điều 3 Nghị định 39/2014/NĐ-CP:

Hiểu đơn giản, Tín dụng tiêu dùng là hình thức vay tiền dành cho cá nhân để chi tiêu cho các nhu cầu như mua sắm, du lịch, học tập, y tế… Thay vì phải thanh toán toàn bộ ngay, người vay có thể chia nhỏ số tiền và trả dần theo kỳ hạn, thường là hàng tháng, mà không cần thế chấp tài sản. Tuy nhiên, khoản vay này thường đi kèm với lãi suất cao và thời gian vay ngắn so với các khoản vay thế chấp.

Ví dụ: Khi bạn mua điện thoại trả góp hoặc dùng thẻ tín dụng để thanh toán trước, đó là một dạng tín dụng tiêu dùng.

Tín dụng tiêu dùng có một số ưu nhược điểm cần chú ý như sau:

Ưu điểm:

- Không cần thế chấp – Phù hợp với những người không có tài sản đảm bảo.

- Xét duyệt nhanh chóng – Thường chỉ mất 1-3 ngày để nhận tiền.

- Thanh toán linh hoạt – Có thể chọn trả góp theo tháng, giảm áp lực tài chính.

Nhược điểm:

- Lãi suất cao: So với vay thế chấp, tín dụng tiêu dùng có lãi suất từ 20 – 40%/năm.

- Rủi ro nợ xấu: Nếu không trả đúng hạn, có thể bị phạt chậm trả và ảnh hưởng điểm tín dụng.

- Dễ mắc bẫy tài chính: Một số công ty tài chính có thể có điều khoản ẩn, khiến người vay chịu phí cao hơn dự kiến.

Lời khuyên: Trước khi vay, hãy tính toán kỹ số tiền trả hàng tháng để tránh áp lực tài chính về sau.

>> Đọc thêm: Cá nhân cho công ty vay tiền không lấy lãi có bị ấn định thuế không?

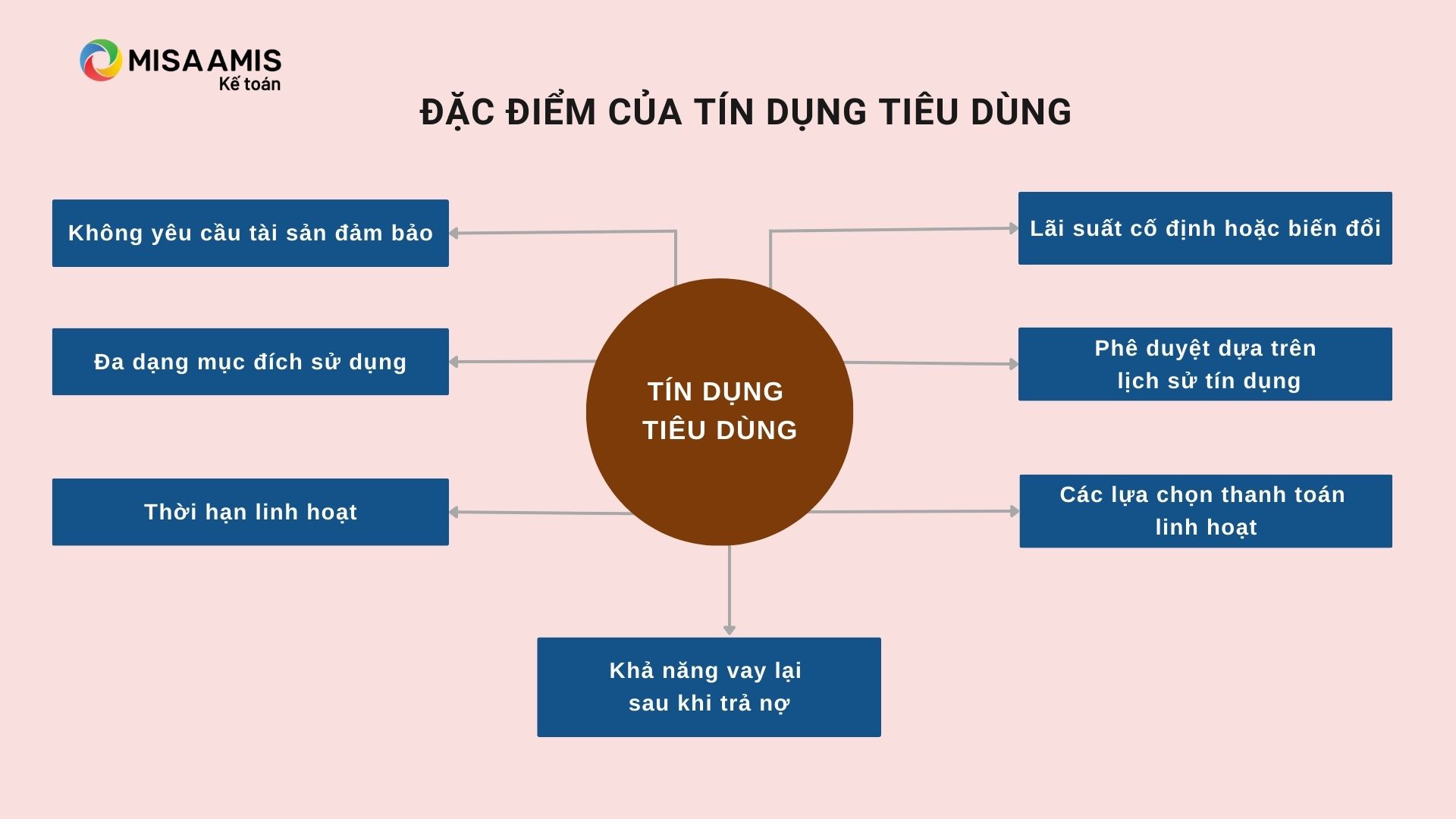

2. Đặc điểm của tín dụng tiêu dùng

Tín dụng tiêu dùng bao gồm những đặc điểm dưới đây:

- Không yêu cầu tài sản đảm bảo: Tín dụng tiêu dùng không yêu cầu người vay phải cung cấp tài sản như nhà đất hoặc xe ô tô làm đảm bảo cho khoản vay. Điều này giúp người vay tiếp cận tiền một cách dễ dàng hơn.

- Đa dạng mục đích sử dụng: Khoản tiền vay từ tín dụng tiêu dùng có thể sử dụng cho nhiều mục đích khác nhau, bao gồm mua sắm, đi du lịch, trả học phí, sửa chữa nhà cửa, hoặc thậm chí giải quyết tình huống khẩn cấp như chi trả viện phí.

- Thời hạn linh hoạt: Tín dụng tiêu dùng thường có thời hạn linh hoạt, từ vài tháng đến vài năm. Người vay có thể lựa chọn khoảng thời gian trả nợ phù hợp với tình hình tài chính của họ.

- Lãi suất cố định hoặc biến đổi: Người vay có thể chọn khoản vay có lãi suất cố định – tức là lãi suất không thay đổi trong suốt thời kỳ vay, hoặc có thể chọn lãi suất biến đổi – tức là lãi suất có thể thay đổi theo chỉ số thị trường.

- Phê duyệt dựa trên lịch sử tín dụng: Người vay cần có lịch sử tín dụng tích cực để được chấp nhận cho khoản tín dụng tiêu dùng. Lịch sử tín dụng xác định khả năng vay và lãi suất áp dụng.

- Các lựa chọn thanh toán linh hoạt: Người vay thường có sự linh hoạt trong việc chọn lựa hình thức thanh toán, bao gồm trả tiền mặt, chuyển khoản ngân hàng, hoặc trả qua thẻ tín dụng.

- Khả năng vay lại sau khi trả nợ: Sau khi đã thanh toán khoản vay, người vay thường có khả năng vay lại từ nguồn tín dụng tiêu dùng nếu cần thiết và duy trì được lịch sử tín dụng tốt.

Những đặc điểm này thể hiện tính linh hoạt và tiện lợi của tín dụng tiêu dùng, nhưng người tiêu dùng cũng cần phải cân nhắc kỹ lưỡng về khả năng trả nợ và quản lý tài chính của mình để tránh gặp phải những khó khăn trong việc thanh toán nợ.

Có thể bạn quan tâm: Thâm hụt thương mại là gì? tác động như thế nào đến nền kinh tế

3. Các hình thức tín dụng tiêu dùng hiện nay

Hiện nay, tín dụng tiêu dùng tại Việt Nam có nhiều hình thức khác nhau, giúp cá nhân tiếp cận nguồn vốn phục vụ nhu cầu mua sắm, sinh hoạt hoặc đầu tư cá nhân. Dưới đây là các hình thức phổ biến:

3.1. Tín dụng tiêu dùng có bảo đảm

Là khoản vay yêu cầu tài sản thế chấp như sổ đỏ, ô tô hoặc các tài sản có giá trị khác. Vì có tài sản đảm bảo, ngân hàng và tổ chức tài chính thường đưa ra mức lãi suất thấp hơn, thời gian vay dài hơn và hạn mức vay cao hơn. Tuy nhiên, thủ tục vay phức tạp hơn do phải định giá tài sản và chứng minh quyền sở hữu, đồng thời người vay có nguy cơ mất tài sản nếu không thể thanh toán đúng hạn.

3.2. Tín dụng tiêu dùng không có bảo đảm (vay tín chấp)

Tín dụng tiêu dùng không có bảo đảm (vay tín chấp) là hình thức vay không cần tài sản thế chấp, chủ yếu dựa vào thu nhập cá nhân và lịch sử tín dụng của người vay. Do rủi ro cao hơn với bên cho vay, lãi suất thường cao hơn so với vay có bảo đảm, và hạn mức vay cũng thấp hơn. Tuy nhiên, ưu điểm là thủ tục nhanh gọn, giải ngân nhanh, phù hợp với người có thu nhập ổn định nhưng không có tài sản thế chấp.

Tìm hiểu thêm: Vay tín chấp và những điều cần biết

3.3. Thẻ tín dụng (Credit Card)

Thẻ tín dụng cho phép người dùng chi tiêu trước và thanh toán sau trong một hạn mức được cấp bởi ngân hàng. Một trong những lợi ích lớn nhất của thẻ tín dụng là có thời gian miễn lãi (thường từ 30-45 ngày), giúp người dùng linh hoạt trong chi tiêu. Tuy nhiên, nếu không thanh toán đầy đủ hoặc đúng hạn, lãi suất thẻ tín dụng có thể khá cao, gây áp lực tài chính cho người sử dụng.

3.4. Mua hàng trả góp

Hình thức này giúp người tiêu dùng sở hữu ngay sản phẩm mà không cần thanh toán toàn bộ giá trị ban đầu, thay vào đó là trả góp theo từng kỳ hạn. Mua hàng trả góp thường được áp dụng cho các mặt hàng như điện thoại, xe máy, đồ gia dụng, và đôi khi có chương trình lãi suất 0%. Tuy nhiên, nếu không đáp ứng điều kiện ưu đãi, người vay có thể phải chịu lãi suất khá cao, khiến tổng số tiền thanh toán vượt xa giá trị ban đầu của sản phẩm.

3.5. Vay tiêu dùng từ công ty tài chính

Các công ty tài chính như FE Credit, Home Credit, HD Saison cung cấp các khoản vay không cần thế chấp, với quy trình đơn giản và giải ngân nhanh. Đây là giải pháp phù hợp cho những người cần vay gấp nhưng không đủ điều kiện vay ngân hàng. Tuy nhiên, do rủi ro cao, lãi suất vay từ công ty tài chính thường cao hơn so với ngân hàng, đòi hỏi người vay cần cân nhắc kỹ trước khi đăng ký.

3.6. Vay ngang hàng (P2P Lending)

Đây là hình thức vay tiền trực tiếp giữa cá nhân với cá nhân (hoặc nhà đầu tư) thông qua các nền tảng công nghệ, không qua trung gian ngân hàng. P2P Lending giúp giảm chi phí vay vốn và tối ưu hóa lãi suất cho cả người vay lẫn nhà đầu tư. Tuy nhiên, do chưa có khung pháp lý rõ ràng, hình thức này tiềm ẩn nhiều rủi ro, đặc biệt là nguy cơ lừa đảo hoặc thu hồi nợ khó khăn.

Mỗi hình thức tín dụng tiêu dùng có những ưu và nhược điểm riêng. Người vay nên cân nhắc kỹ về nhu cầu tài chính, khả năng trả nợ và lãi suất để chọn lựa hình thức phù hợp nhất.

4. Điều kiện hoạt động tín dụng tiêu dùng của công ty tài chính tiêu dùng

Theo quy định tại khoản 3 Điều 15 Nghị định 39/2014/NĐ-CP, để hoạt động trong lĩnh vực tín dụng tiêu dùng, các công ty tài chính tiêu dùng phải đáp ứng một số điều kiện quan trọng.

Điều kiện chung để cho vay tiêu dùng:

Công ty tài chính có thể thực hiện các hoạt động cho vay, bao gồm cho vay trả góp, cho vay tiêu dùng khi đáp ứng các điều kiện sau:

- Có đội ngũ nhân sự đủ trình độ chuyên môn, cùng với hệ thống công nghệ, cơ sở vật chất và thiết bị đầy đủ để thực hiện hoạt động ngân hàng theo quy định trong Giấy phép hoạt động.

- Đảm bảo tuân thủ các quy định nghiệp vụ về hoạt động ngân hàng do Ngân hàng Nhà nước ban hành.

Điều kiện phát hành thẻ tín dụng:

Để phát hành thẻ tín dụng, công ty tài chính phải đáp ứng thêm một số yêu cầu nhất định, bao gồm:

- Hoạt động tài chính ổn định, tuân thủ các quy định về an toàn vốn, phân loại nợ và trích lập dự phòng rủi ro liên tục trong năm liền kề trước khi đề nghị bổ sung hoạt động.

- Kiểm soát tốt nợ xấu, đảm bảo tỷ lệ nợ xấu luôn nằm trong giới hạn cho phép của Ngân hàng Nhà nước.

- Không bị xử phạt hành chính trong lĩnh vực tài chính – ngân hàng trong vòng một năm trước thời điểm đề nghị bổ sung hoạt động.

- Hoạt động kinh doanh có lãi liên tục trong ít nhất 2 năm trước khi mở rộng sang lĩnh vực phát hành thẻ tín dụng.

Yêu cầu về tỷ lệ dư nợ tín dụng tiêu dùng:

Ngoài các điều kiện trên, công ty tài chính tiêu dùng còn phải đảm bảo rằng dư nợ tín dụng tiêu dùng chiếm tối thiểu 70% tổng dư nợ cấp tín dụng (hoặc theo tỷ lệ khác do Ngân hàng Nhà nước quy định trong từng thời kỳ). Điều này giúp đảm bảo công ty tài chính tập trung đúng vào lĩnh vực tín dụng tiêu dùng, thay vì mở rộng sang các hoạt động khác có thể tiềm ẩn rủi ro cao hơn.

Nhìn chung, các quy định này nhằm đảm bảo rằng chỉ những công ty tài chính có năng lực tài chính ổn định, hệ thống quản lý rủi ro chặt chẽ và tuân thủ pháp luật mới được phép hoạt động trong lĩnh vực tín dụng tiêu dùng, góp phần bảo vệ quyền lợi của người vay và giữ vững sự ổn định của thị trường tài chính.

Xem thêm: Ký Quỹ là gì? Hình thức và đặc điểm của giao dịch ký quỹ

5. Các hoạt động của công ty tài chính tín dụng tiêu dùng

Căn cứ theo khoản 4 Điều 15 Nghị định 39/2014/NĐ-CP quy định:

Công ty tài chính tín dụng tiêu dùng được thực hiện các hoạt động quy định tại Điểm a, e Khoản 1 Điều 108 Luật Các tổ chức tín dụng, Điều 6, 7, 8, 9, 12 và Điều 14 Nghị định này khi đáp ứng đủ các điều kiện quy định tại Nghị định này, trừ các hoạt động quy định tại các Điểm a, b và c Khoản 2 Điều này.

Cụ thể công ty tài chính tín dụng tiêu dùng được phép thực hiện các hoạt động như:

- Nhận tiền gửi của tổ chức;

- Chiết khấu, tái chiết khấu công cụ chuyển nhượng, các giấy tờ có giá khác;

- Phát hành chứng chỉ tiền gửi, kỳ phiếu, tín phiếu, trái phiếu để huy động vốn của tổ chức khi đáp ứng đầy đủ các điều kiện theo quy định

- Vay vốn của tổ chức tín dụng, tổ chức tài chính trong nước và nước ngoài khi đáp ứng đầy đủ các điều kiện

- Vay Ngân hàng Nhà nước dưới hình thức tái cấp vốn khi đáp ứng đầy đủ các điều kiện

- Cho vay, bao gồm cả cho vay trả góp, cho vay tiêu dùng

- Phát hành thẻ tín dụng

Bên cạnh các hoạt động được thực hiện kể trên, căn cứ theo quy định tại Điểm a, b và c Khoản 2 Điều 15 Nghị định 39/2014/NĐ-CP công ty tài chính tín dụng tiêu dùng sẽ không được thực hiện các hoạt động như:

- Bảo lãnh phát hành trái phiếu doanh nghiệp, mua bán trái phiếu doanh nghiệp

- Tiếp nhận vốn ủy thác của Chính phủ, tổ chức, cá nhân để thực hiện các hoạt động đầu tư vào các dự án sản xuất, kinh doanh

- Ủy thác vốn cho tổ chức tín dụng khác thực hiện cấp tín dụng.

Đọc thêm: Vay vốn ngân hàng – Bí quyết vay vốn thành công cho doanh nghiệp

6. Rủi ro khi vay tín dụng tiêu dùng

Khi quyết định vay tín dụng tiêu dùng, người vay cần nắm rõ những rủi ro có thể gặp phải để tránh áp lực tài chính không cần thiết.

Một trong những rủi ro lớn nhất là lãi suất cao. So với các khoản vay có tài sản đảm bảo như vay mua nhà hoặc ô tô, tín dụng tiêu dùng thường có lãi suất cao hơn. Điều này làm tăng tổng số tiền phải trả trong quá trình thanh toán, đặc biệt nếu người vay không có kế hoạch trả nợ rõ ràng. Ngoài ra, nhiều khoản vay còn đi kèm với phí phạt trả chậm hoặc trả trước hạn, khiến chi phí vay thực tế cao hơn so với dự tính ban đầu.

Một rủi ro khác là tích tụ nợ do chi tiêu không kiểm soát. Việc sử dụng thẻ tín dụng hoặc vay tiêu dùng để mua sắm quá mức có thể khiến người vay dễ rơi vào vòng xoáy nợ nần. Nếu không thể thanh toán đúng hạn, lãi suất cao sẽ làm khoản nợ ngày càng lớn, ảnh hưởng đến kế hoạch tài chính cá nhân.

Ngoài ra, khả năng thanh toán yếu cũng là một vấn đề đáng lo ngại. Những biến cố như mất việc làm, chi phí y tế bất ngờ hoặc các khó khăn tài chính khác có thể khiến người vay không đủ khả năng trả nợ. Khi đó, các tổ chức tín dụng có thể áp dụng biện pháp thu hồi nợ, thậm chí tịch thu tài sản để bù đắp khoản vay chưa thanh toán.

Bên cạnh đó, người vay cũng có thể gặp rủi ro từ điều khoản hợp đồng không minh bạch. Một số hợp đồng tín dụng có điều khoản phức tạp, thiếu rõ ràng về lãi suất thực tế, phí dịch vụ hoặc điều kiện trả nợ, khiến người vay bị động trong quá trình thanh toán. Do đó, trước khi vay, cần đọc kỹ hợp đồng và tính toán khả năng tài chính để tránh những rủi ro không mong muốn.

7. Thị trường tín dụng tiêu dùng tại Việt Nam

Tính đến nay, tổng dư nợ cho vay phục vụ đời sống và tiêu dùng tại Việt Nam đạt khoảng 2,8 triệu tỷ đồng, chiếm khoảng 20% tổng dư nợ tín dụng toàn nền kinh tế. Đặc biệt, trong 9 tháng đầu năm 2024, tăng trưởng tín dụng của nền kinh tế đạt 8,53%, cao hơn so với cùng kỳ năm 2023 là 6,24%, cho thấy sự phục hồi và nhu cầu vay tiêu dùng tiếp tục gia tăng.

Tuy nhiên, bên cạnh sự phát triển, thị trường tín dụng tiêu dùng cũng đối mặt với nhiều thách thức. Một trong những vấn đề đáng lo ngại nhất là nợ xấu. Trong năm 2023, tỷ lệ nợ xấu trong lĩnh vực tài chính tiêu dùng tăng lên 11%, gây áp lực lớn lên hệ thống ngân hàng và công ty tài chính. Mặc dù đến cuối quý III/2024, tỷ lệ này đã giảm xuống còn 9,6%, nhưng rủi ro về khả năng thanh toán của người vay vẫn là một vấn đề đáng quan tâm. Ngoài ra, tín dụng đen vẫn tồn tại dưới nhiều hình thức tinh vi hơn, đặc biệt là thông qua các nền tảng công nghệ và mạng xã hội, gây ảnh hưởng tiêu cực đến thị trường tài chính tiêu dùng chính thống.

Để thị trường tín dụng tiêu dùng phát triển bền vững, cần có sự phối hợp chặt chẽ giữa các cơ quan quản lý, ngân hàng và công ty tài chính trong việc kiểm soát rủi ro, nâng cao tính minh bạch và hỗ trợ khách hàng tiếp cận nguồn vốn hợp pháp. Đồng thời, việc ứng dụng công nghệ số trong hoạt động tín dụng, cùng với các chính sách giám sát chặt chẽ hơn, sẽ giúp thị trường này phát triển ổn định và hiệu quả hơn trong thời gian tới.

Kết luận

Tóm lại, việc sử dụng tín dụng tiêu dùng có lợi ích nhưng cũng đi kèm với nhiều rủi ro. Để tránh rơi vào tình huống tài chính khó khăn, quản lý tài chính một cách cẩn thận và chỉ sử dụng tín dụng khi người tiêu dùng thực sự thấy cần thiết và có khả năng trả nợ đúng hẹn nhằm hạn chế các rủi ro không cần thiết.

Đối với doanh nghiệp hoạt động trong lĩnh vực tài chính – ngân hàng, việc quản lý tài chính minh bạch, chính xác là yếu tố then chốt để phát triển bền vững. Phần mềm kế toán online MISA AMIS là giải pháp hỗ trợ hiệu quả trong việc kiểm soát dòng tiền, báo cáo tài chính và tối ưu hoạt động kế toán doanh nghiệp. Với các tính năng nổi bật như:

- Tự động hóa hạch toán kế toán, giảm thiểu sai sót và tiết kiệm thời gian xử lý sổ sách.

- Kết nối ngân hàng điện tử, giúp theo dõi và đối soát giao dịch một cách nhanh chóng.

- Báo cáo tài chính theo thời gian thực, hỗ trợ nhà quản lý ra quyết định chính xác.

- Tích hợp với phần mềm hóa đơn điện tử, kê khai thuế, giúp doanh nghiệp tuân thủ đúng quy định pháp luật.

- Làm việc mọi lúc, mọi nơi nhờ công nghệ điện toán đám mây, phù hợp với doanh nghiệp hiện đại.

Đăng ký ngay để nhận 15 ngày dùng thử miễn phí phần mềm kế toán online MISA AMIS – giải pháp quản lý tài chính thông minh, tối ưu cho doanh nghiệp của bạn!

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/