Hệ số thanh toán nhanh (quick ratio) đóng vai trò thiết yếu, giúp nhà quản trị, nhà đầu tư, chủ nợ và đối tác đưa ra các quyết định phù hợp về quản trị, đầu tư hoặc cho vay. Chỉ số này phản ánh khả năng doanh nghiệp chuyển đổi tài sản ngắn hạn thành tiền mặt để đáp ứng các nghĩa vụ nợ, từ đó cung cấp cái nhìn rõ ràng về sức khỏe tài chính của doanh nghiệp.

1. Hệ số thanh toán nhanh của doanh nghiệp là gì?

1.1. Định nghĩa

Hệ số khả năng thanh toán nhanh (Quick Ratio) là một chỉ số tài chính dùng để đo lường khả năng của doanh nghiệp trong việc thanh toán các khoản nợ ngắn hạn bằng các tài sản có tính thanh khoản cao. Tài sản thanh khoản cao bao gồm tiền mặt, các khoản tương đương tiền, và các khoản phải thu, trong khi các tài sản khó chuyển đổi nhanh thành tiền như hàng tồn kho hoặc chi phí trả trước không được tính vào chỉ số này.

Hệ số này giúp đánh giá mức độ sẵn sàng của doanh nghiệp để đáp ứng các nghĩa vụ tài chính khẩn cấp mà không cần bán tài sản hoặc chờ dòng tiền từ hoạt động kinh doanh.

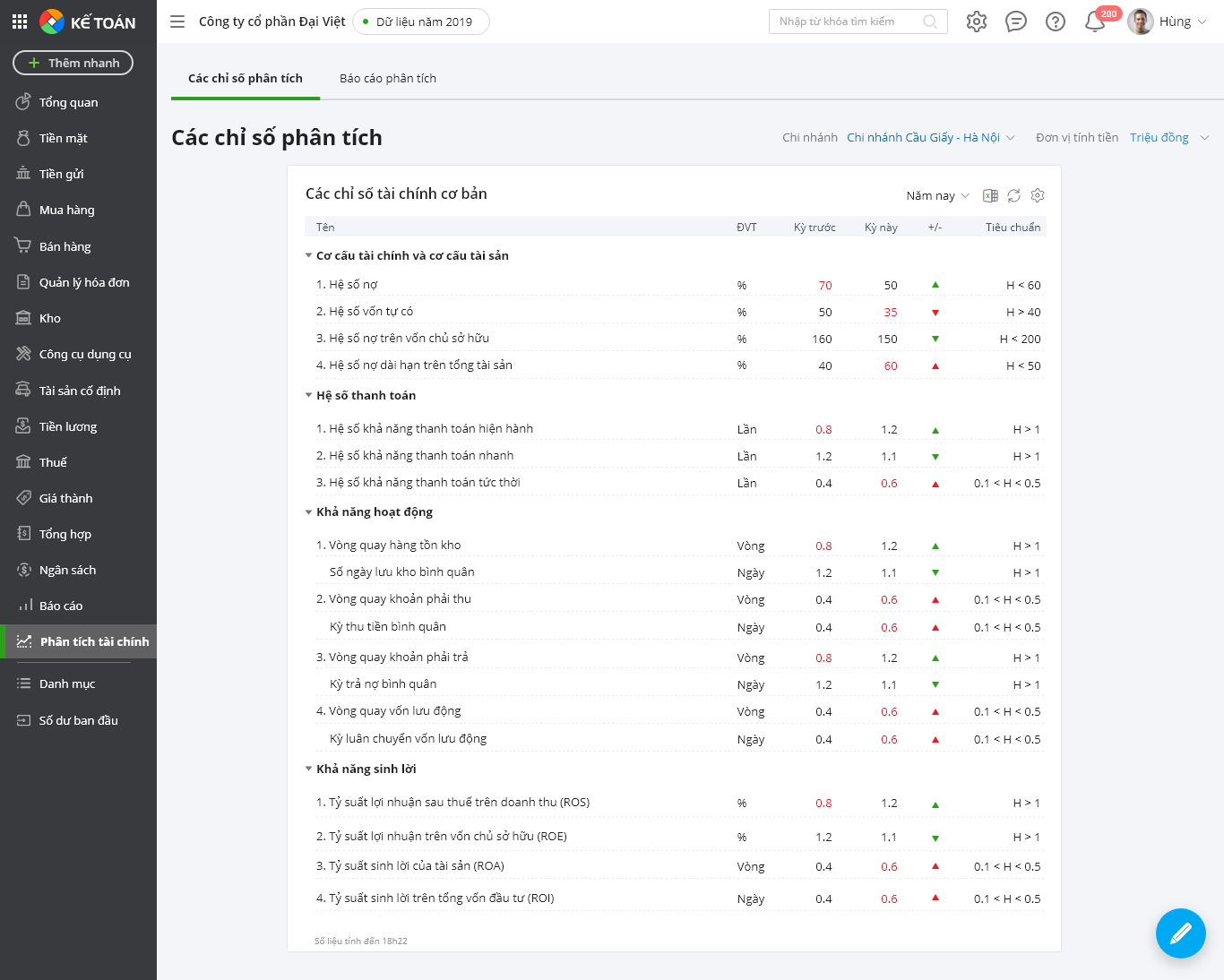

Để việc theo dõi hệ số thanh toán nhanh và toàn bộ dòng tiền trở nên đơn giản, chính xác, phần mềm kế toán online MISA AMIS là lựa chọn tối ưu. Hệ thống tự động tổng hợp và phân tích các khoản thu – chi, công nợ, và dòng tiền thực tế, giúp doanh nghiệp nhanh chóng nhận diện rủi ro, đưa ra quyết định tài chính kịp thời và hiệu quả.

1.2 So sánh hệ số thanh toán nhanh với chỉ số tài chính khác

Trong quá trình đánh giá sức khỏe tài chính của doanh nghiệp, hệ số thanh toán nhanh là một công cụ quan trọng, nhưng nó không phải là chỉ số duy nhất. Việc so sánh hệ số này với các chỉ số tài chính khác như hệ số thanh toán hiện hành, tỷ lệ nợ trên vốn chủ sở hữu và vòng quay hàng tồn kho sẽ giúp nhà quản lý có cái nhìn toàn diện hơn về khả năng thanh toán, cơ cấu vốn và hiệu quả hoạt động của doanh nghiệp.

Dưới đây là sự so sánh cụ thể giữa các chỉ số này.

| Chỉ số | Định nghĩa | Ý nghĩa |

| Quick Ratio | Đo lường khả năng thanh toán ngay lập tức. | Tập trung vào khả năng thanh toán chỉ bằng tài sản dễ dàng chuyển đổi thành tiền mặt. |

| Current Ratio | Đo lường khả năng thanh toán ngắn hạn. | Đo lường khả năng thanh toán dựa trên tất cả tài sản lưu động. |

| Debt-to-Equity | Tỷ lệ nợ so với vốn chủ sở hữu. | Đo lường tỷ lệ của nợ dài hạn so với vốn chủ sở hữu. |

| Inventory Turnover | Tốc độ quay vòng tồn kho. | Đo lường tần suất hàng tồn kho được bán trong một khoảng thời gian. |

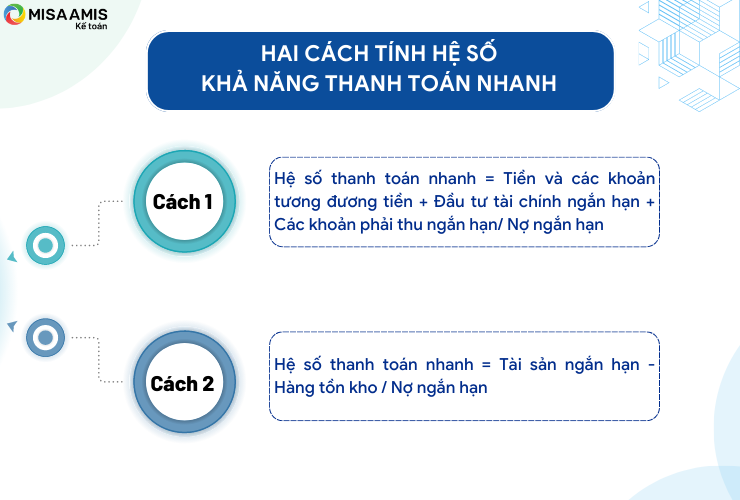

2. Công thức tính hệ số thanh toán nhanh

Để tính hệ số thanh toán nhanh của công ty, ta có thể tính theo hai cách:

Trong đó, các giá trị liên quan đến tiền và các tài khoản tương đương tiền, đầu tư ngắn hạn, các khoản phải thu ngắn hạn, hàng tồn kho, nợ ngắn hạn sẽ có trong bảng Cân đối kế toán của doanh nghiệp.

Ví dụ 01: Công ty X có 8 triệu đô la tài sản ngắn hạn, 2 triệu đô la hàng tồn kho và chi phí trả trước, và 4 triệu đô la nợ ngắn hạn. Điều đó có nghĩa là hệ số thanh toán nhanh là 1,5 (8 triệu đô la – 2 triệu đô la / 4 triệu đô la). Nó chỉ ra rằng công ty có đủ tiền để thanh toán các hóa đơn và tiếp tục hoạt động.

3. Ý nghĩa của hệ số thanh toán nhanh

Hệ số thanh toán nhanh được sử dụng để đánh giá khả năng của doanh nghiệp trong việc thanh toán các khoản nợ ngắn hạn bằng các tài sản có tính thanh khoản cao như tiền mặt, các khoản tương đương tiền và các khoản phải thu ngắn hạn.

- Nếu giá trị tỷ số thanh toán nhanh cao, điều này chứng tỏ doanh nghiệp có đủ khả năng thanh toán tức thời các khoản nợ ngắn hạn. Doanh nghiệp sở hữu nguồn tài sản thanh khoản dồi dào, thể hiện sự an toàn tài chính và khả năng quản lý tốt dòng tiền.

- Ngược lại, khi tỷ số thanh toán nhanh thấp, tài sản có tính thanh khoản cao của doanh nghiệp ở mức hạn chế. Điều này cho thấy doanh nghiệp có thể gặp khó khăn trong việc thanh toán nhanh các khoản nợ đến hạn, làm tăng rủi ro về khả năng thanh toán.

- Thông thường, tỷ lệ tối ưu giữa tài sản thanh khoản nhanh và nợ ngắn hạn là 1:1. Điều này có nghĩa là doanh nghiệp có đủ tài sản thanh khoản để thanh toán tức thời toàn bộ các khoản nợ ngắn hạn mà không cần dựa vào việc bán hàng tồn kho hay các tài sản khác.

Tóm lại, tỷ số thanh toán nhanh là một chỉ số quan trọng giúp nhà quản lý và nhà đầu tư đánh giá khả năng ứng phó của doanh nghiệp trước các nghĩa vụ tài chính ngắn hạn, từ đó đưa ra các quyết định kinh doanh và đầu tư phù hợp.

4. Các thành phần hệ số thanh toán nhanh

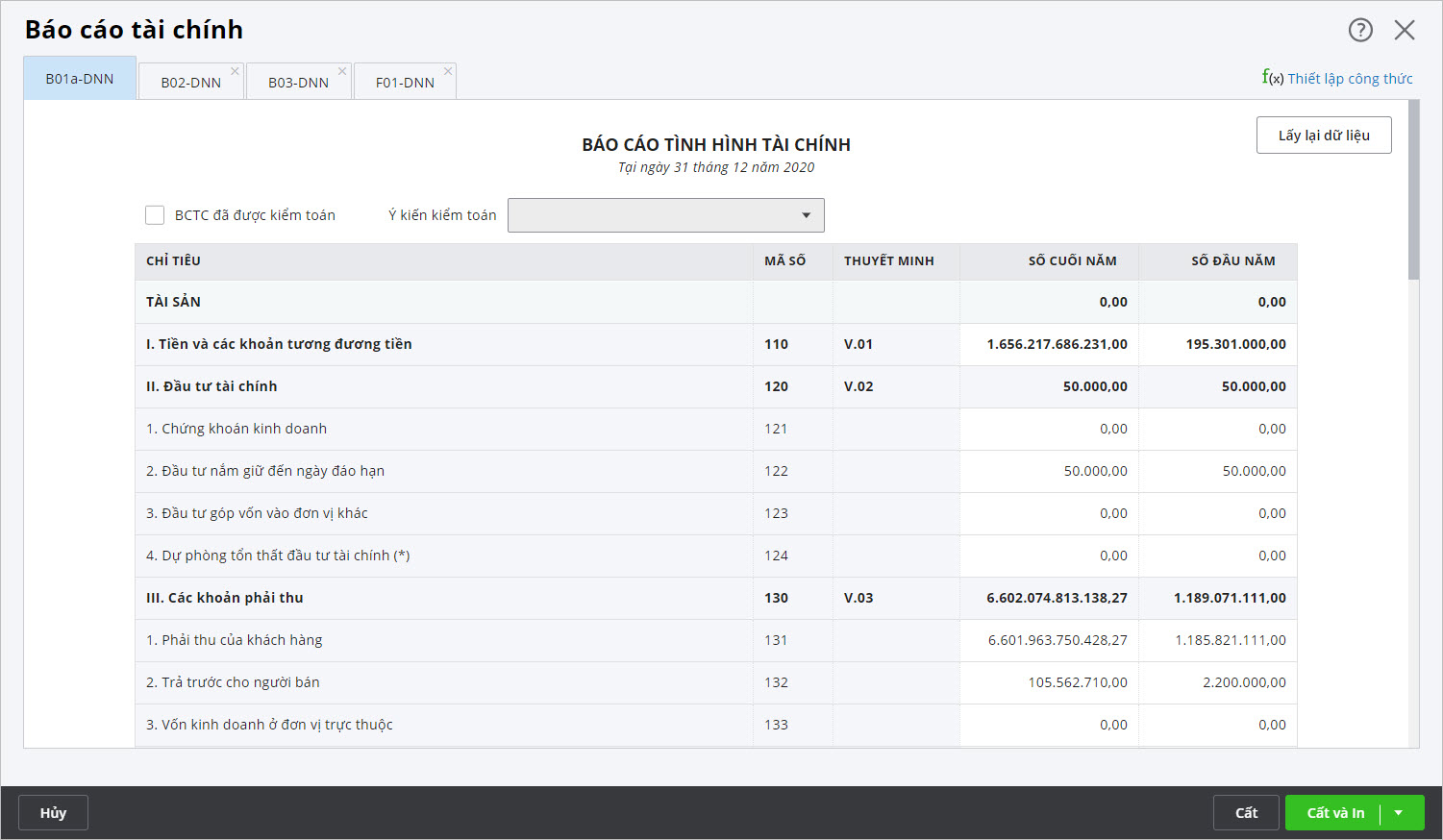

Hệ số thanh toán nhanh được tính dựa trên các tài sản có tính thanh khoản cao và nợ ngắn hạn, các thành phần này được thể hiện cụ thể trên Bảng cân đối kế toán như sau:

| Tiền và các khoản tương đương tiền (Mã số 110 = Mã số 111 + 112) | Bao gồm tiền mặt, tiền gửi ngân hàng không kỳ hạn, tiền đang chuyển và các khoản đầu tư ngắn hạn có tính thanh khoản cao (kỳ hạn dưới 3 tháng). |

| Đầu tư tài chính ngắn hạn (Mã số 120 = Mã số 121 + 122 + 123) | Là các khoản đầu tư tạm thời có khả năng chuyển đổi nhanh thành tiền như chứng chỉ tiền gửi, trái phiếu ngắn hạn và các khoản tiết kiệm online. |

| Các khoản phải thu ngắn hạn (Mã số 130) | Phản ánh toàn bộ giá trị các khoản phải thu có kỳ hạn thu hồi trong vòng 12 tháng hoặc một chu kỳ kinh doanh, sau khi trừ đi dự phòng khó đòi. |

| Hàng tồn kho (Mã số 140 = Mã số 141 + 142) | Là tài sản phục vụ sản xuất, kinh doanh hoặc đang trong quá trình sản xuất. Tuy nhiên, hàng tồn kho không được tính vào hệ số thanh toán nhanh do khó chuyển đổi thành tiền nhanh chóng. |

| Nợ ngắn hạn (Mã số 330) | Là các nghĩa vụ tài chính phải thanh toán trong vòng 12 tháng như khoản phải trả, thuế, cổ tức, hoặc các khoản vay ngắn hạn. |

Ví dụ, về các khoản nợ ngắn hạn bao gồm các khoản phải trả, nợ ngắn hạn, cổ tức, và các khoản phải trả cũng như thuế thu nhập phải trả.

Trên Bảng cân đối kế toán, các chỉ tiêu này tương ứng với (mã số 330), và các chỉ tiêu liên quan từ 331 đến 343. Mã số 330 = Mã số 331 + Mã số 332 + … + Mã số 343.

Nếu hệ số thanh toán nhanh nhỏ hơn 1, doanh nghiệp có thể gặp khó khăn trong việc thanh toán nợ ngắn hạn bằng tài sản thanh khoản cao. Trong trường hợp này, doanh nghiệp cần có giải pháp như huy động vốn, đàm phán kéo dài thời hạn trả nợ, hoặc thanh toán bằng hàng tồn kho với mức chiết khấu.

Tuy nhiên, hệ số này cần được đánh giá cùng với các chỉ tiêu thanh toán khác và đặc thù của ngành để có cái nhìn chính xác về tình hình tài chính của doanh nghiệp.

5. Phân tích khả năng thanh toán nhanh thông qua Báo cáo tài chính của doanh nghiệp

5.1. Báo cáo tài chính của doanh nghiệp nước ngoài

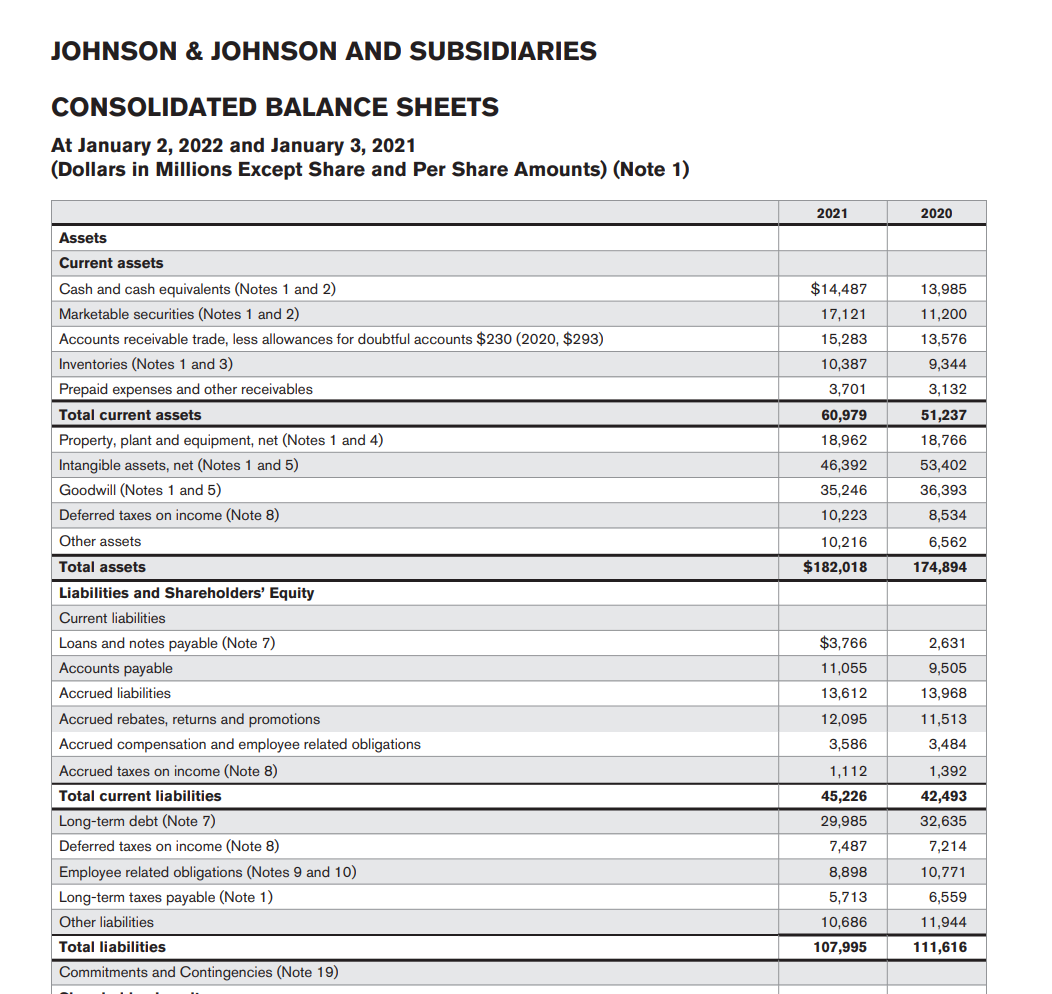

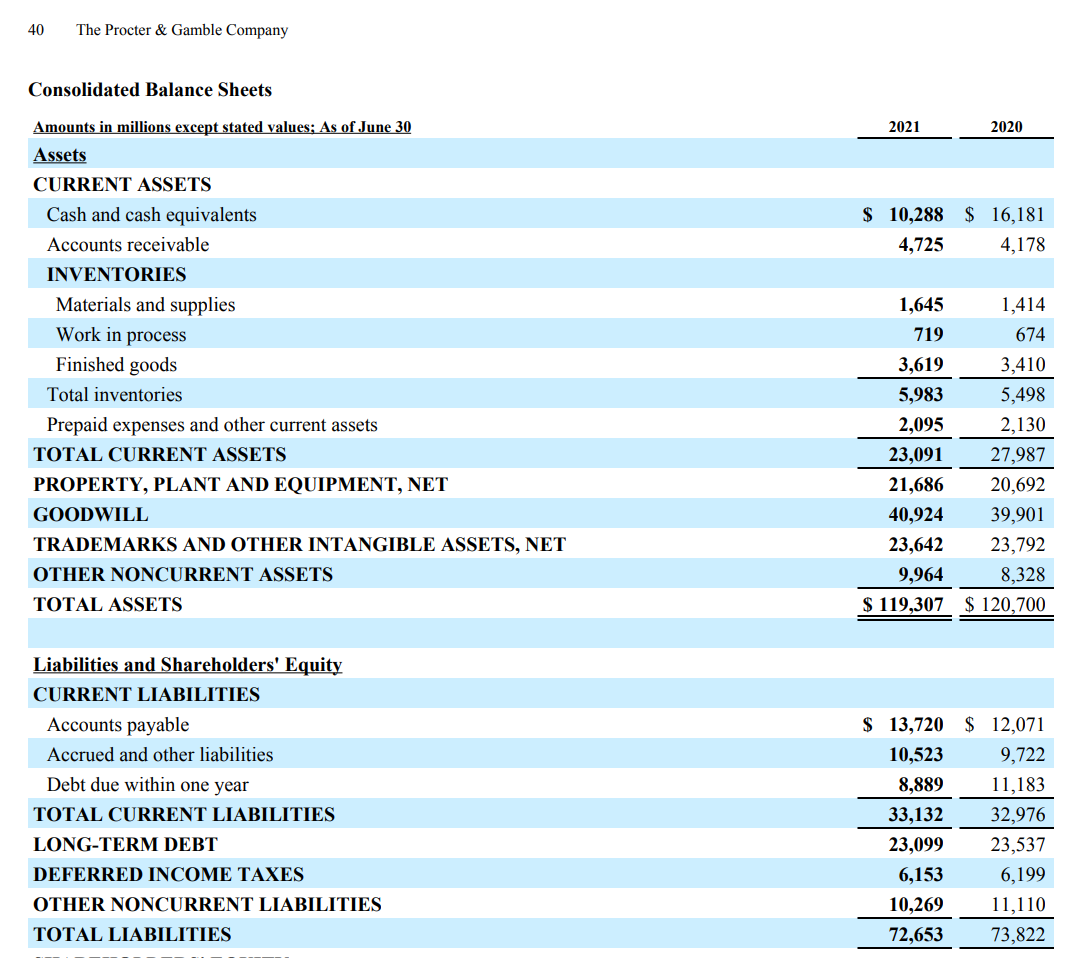

Dưới đây là cách tính hệ số thanh toán nhanh dựa trên số liệu trên bảng cân đối kế toán của hai đối thủ cạnh tranh hàng đầu hoạt động trong lĩnh vực công nghiệp chăm sóc cá nhân là P&G và J&J, cho năm tài chính 2021.

Căn cứ vào số liệu trên, chúng ta lập bảng như sau:

| Chỉ tiêu ($millions) | Procter & Gamble | Johnson & Johnson |

| Tài sản ngắn hạn – hàng tồn kho (A) | $15,013 | $46,891 |

| Nợ ngắn hạn (B) | $33,132 | $45,226 |

| Hệ số thanh toán nhanh (A/B) | 0.45 | 1.04 |

Đánh giá:

Với hệ số thanh toán nhanh trên 1, Johnson & Johnson dường như đang ở một vị trí tốt để trang trải các khoản nợ hiện tại vì tài sản lưu động của nó lớn hơn tổng nghĩa vụ nợ ngắn hạn.

Mặt khác, Procter&Gamble có thể không thể thanh toán hết các nghĩa vụ hiện tại của mình chỉ bằng tài sản nhanh vì hệ số thanh toán nhanh của nó thấp hơn 1, ở mức 0,45. Điều này cho thấy, bất chấp lợi nhuận hoặc thu nhập, Johnson & Johnson dường như có sức khỏe tài chính ngắn hạn tốt hơn về khả năng đáp ứng các yêu cầu nợ ngắn hạn.

5.2. Báo cáo tài chính của doanh nghiệp Việt Nam

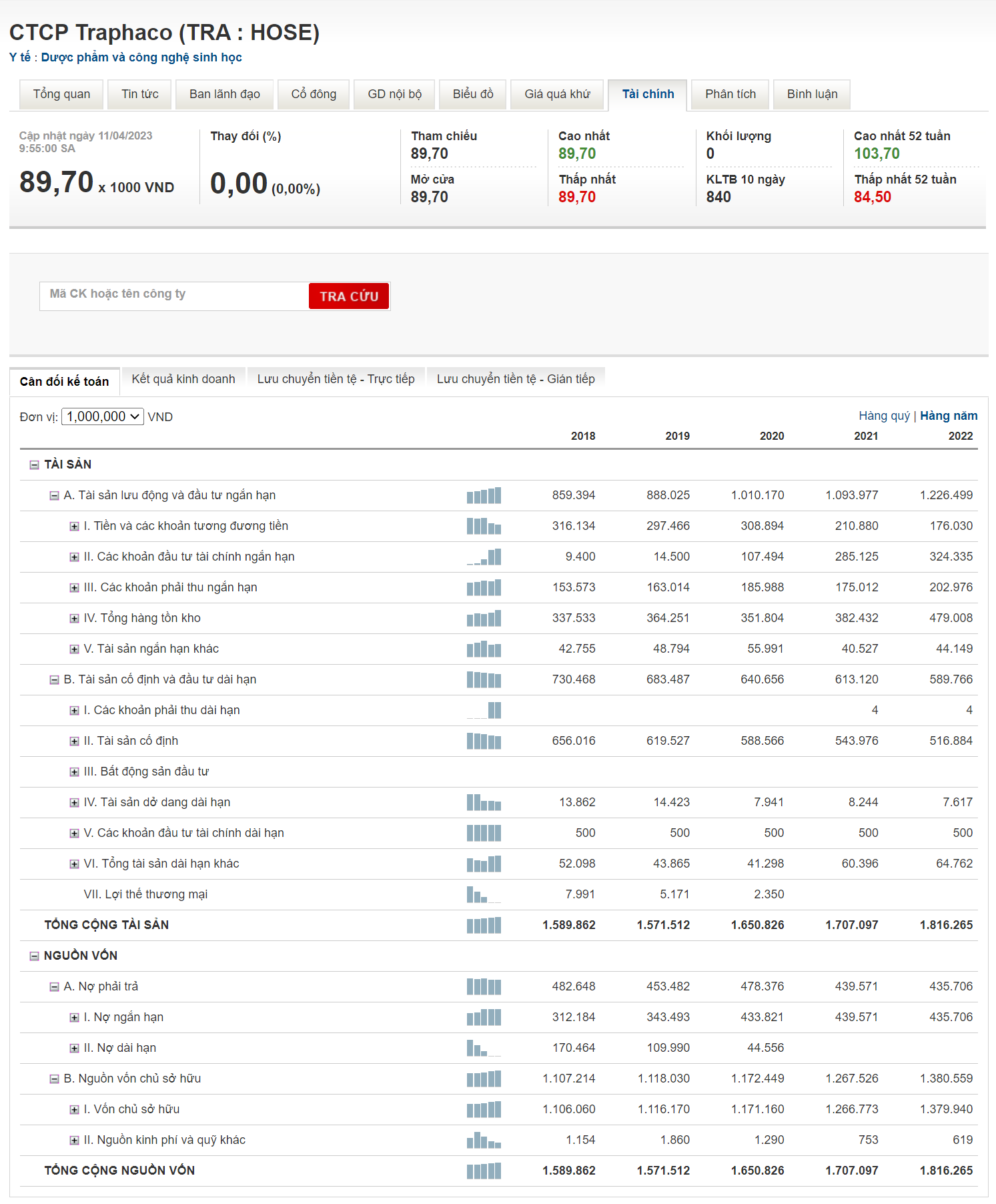

Tên: Công ty Cổ phần Traphaco

Doanh thu chính: Sản xuất và kinh doanh các sản phẩm Đông dược và Tân dược. Trong các năm từ 2018 đến năm 2022, công ty đã công bố các số liệu tài chính như sau:

(Nguồn: TRA | Báo cáo tài chính | Bảng cân đối kế toán, kết quả kinh doanh, lưu chuyển tiền tệ của doanh nghiệp (stockbiz.vn))

Căn cứ vào số liệu trên, để tính giá trị Quick Ratio qua các năm của Công ty Cổ phần Traphaco, áp dụng công thức như sau:

| Tỷ số thanh toán nhanh | = | (Tài sản ngắn hạn – hàng tồn kho) |

| Nợ ngắn hạn |

Kết quả tính được tại bảng sau:

(Đvt: 1.000.000 đồng)

| Chỉ tiêu | 2020 | 2021 | 2022 |

| A. Tài sản lưu động và đầu tư ngắn hạn | |||

| 1. Tiền và các khoản tương đương tiền | 308,894 | 210,880 | 176,030 |

| 2. Các khoản đầu tư tài chính ngắn hạn | 107,494 | 285,125 | 324,335 |

| 3. Các khoản phải thu ngắn hạn | 185,988 | 175,012 | 202,976 |

| B. Nợ phải trả | |||

| 1. Nợ ngắn hạn | 433,821 | 439,571 | 435,706 |

| C. Hệ số thanh toán nhanh | 1.39 | 1.53 | 1.61 |

Căn cứ vào kết quả tính toán, khả năng thanh toán nhanh của công ty được đánh giá là tốt và có xu hướng gia tăng mức độ an toàn trong việc đáp ứng nghĩa vụ nợ ngắn hạn.

- Mặc dù nợ ngắn hạn hầu như không thay đổi, tiền và các khoản tương đương tiền có xu hướng giảm. Điều này cho thấy công ty không giữ quá nhiều tiền mặt mà đã chuyển sang đầu tư tài chính ngắn hạn, giúp sử dụng vốn hợp lý hơn và tạo thêm lợi nhuận tiềm năng.

- Bên cạnh đó, các khoản phải thu ngắn hạn duy trì ổn định ở mức bình quân 185.000 triệu đồng, phản ánh sự cân đối trong chính sách thu hồi nợ.

Tuy nhiên, để có cái nhìn toàn diện hơn, cần xem xét chi tiết các thành phần như đầu tư tài chính ngắn hạn, phải thu ngắn hạn và nợ ngắn hạn thông qua Thuyết minh Báo cáo tài chính. Đồng thời, việc đánh giá các chỉ tiêu này trong mối tương quan với tổng thể các chỉ tiêu tài chính sẽ giúp đưa ra nhận định chính xác và đầy đủ hơn về tình hình tài chính của doanh nghiệp. Hệ số khả năng thanh toán nhanh là một trong những chỉ số hữu ích để xem xét đánh giá sức khỏe tài chính của doanh nghiệp khi phân tích. MISA AMIS hy vọng qua bài viết, các bạn đã hiểu về chỉ tiêu này và biết cách tính toán chỉ số khả năng thanh toán nhanh cũng như giám sát theo dõi thường xuyên để đảm bảo khả năng thanh toán nhanh cho doanh nghiệp mình.

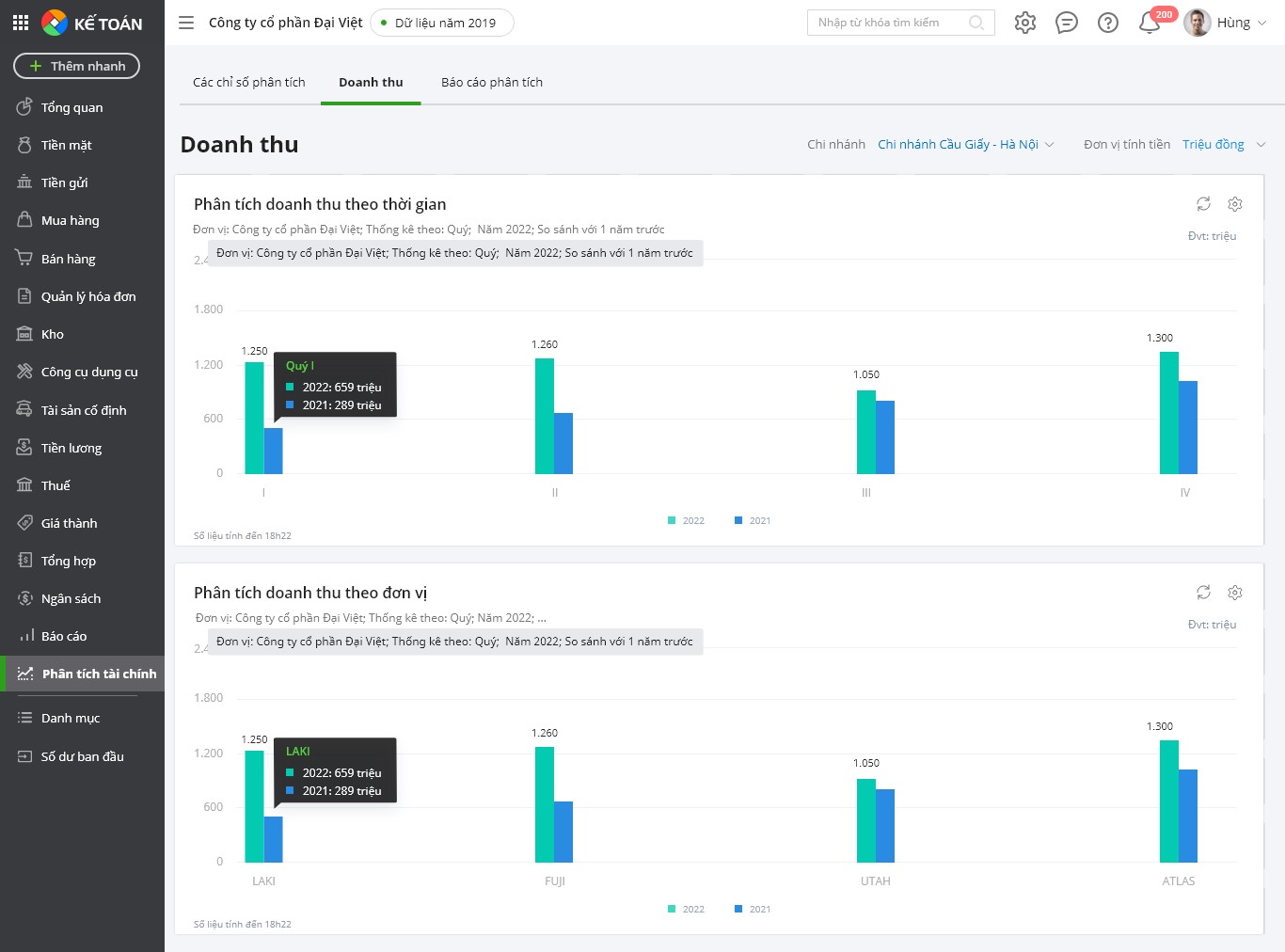

Không còn cần chờ đợi kế toán tính toán thủ công, CEO và chủ doanh nghiệp giờ đây có thể nắm bắt ngay các chỉ số tài chính quan trọng tức thời. Với phần mềm kế toán online MISA AMIS, mọi chỉ số tài chính đều được cập nhật nhanh chóng, giúp CEO và nhà quản trị đưa ra quyết định chính xác ngay khi cần.

Phần mềm không chỉ là công cụ kế toán mà còn là trợ thủ đắc lực trong việc phân tích và quản trị tài chính. Chỉ cần nhập dữ liệu kế toán, MISA AMIS sẽ tự động xử lý, tổng hợp, và cung cấp các chỉ số quan trọng, mang đến bức tranh toàn diện về sức khỏe tài chính của doanh nghiệp.

Điểm nổi bật khiến MISA AMIS Kế toán trở thành lựa chọn hàng đầu:

- Báo cáo nhanh, chính xác: Chỉ trong vài thao tác, bạn có thể xem ngay các báo cáo tài chính trên mọi thiết bị.

- Tích hợp thông minh: Cung cấp hàng trăm mẫu báo cáo và cho phép tùy chỉnh để phù hợp với từng loại hình doanh nghiệp.

- Quản lý từ xa dễ dàng: Theo dõi tình hình tài chính và ra quyết định điều hành mọi lúc, mọi nơi, trực tiếp từ di động.

- Tự động hóa thông minh: Loại bỏ sai sót thủ công với tính năng tự động tổng hợp số liệu và lập báo cáo.

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/