Kê khai thuế GTGT hàng tháng hàng/quý là một công việc thường xuyên của các kế toán. Tuy nhiên do một số nguyên nhân như bỏ sót hóa đơn, ghi nhầm hóa đơn, ghi sai chỉ tiêu trên tờ khai thuế GTGT…nên kế toán phải thực hiện kê khai bổ sung.

Bài viết này sẽ hướng dẫn cách kê khai điều chỉnh thuế GTGT theo quý, theo tháng chi tiết.

Quy định chung về kê khai bổ sung thuế GTGT

1.1 Phân biệt Tờ khai chính thức và Tờ khai GTGT bổ sung:

Điểm mới về tờ khai chính thức và tờ khai GTGT bổ sung năm 2021 được quy định tại Khoản 4, Điều 7, Nghị định số: 126/2020/NĐ-CP và Công văn số 5189/TCT-CS của Tổng cục thuế quy định về khai bổ sung hồ sơ khai thuế như sau:

– Công nhận tờ khai thuế GTGT lần đầu gửi đến cơ quan thuế là tờ khai chính thức kể từ khi tờ khai lần đầu được chấp nhận kể cả chưa hết hạn nộp tờ khai.

– Doanh nghiệp chỉ được nộp tờ khai bổ sung nếu tờ khai lần đầu có sai, sót mà không được nộp lại tờ khai lần đầu nữa”.

>> Xem cách lập tờ khai thuế GTGT lần đầu tại bài viết: Hướng dẫn lập tờ khai thuế GTGT

1.2 Thời điểm kê khai bổ sung thuế GTGT

Doanh nghiệp được nộp lại hồ sơ khai thuế GTGT bổ sung cho cơ quan thuế vào bất cứ ngày làm việc nào, không phụ thuộc vào thời hạn nộp hồ sơ khai thuế của lần tiếp theo, thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót (Chi tiết xem tại Khoản 1,2,3 Điều 47, Luật Quản lý thuế số 38/2019/QH14).

1.3 Nguyên tắc kê khai bổ sung hóa đơn GTGT đầu ra, đầu vào bỏ sót

Đối với các hóa đơn đầu ra:

Hóa đơn đầu ra xuất bán phát sinh kỳ nào thì thực hiện khai bổ sung, điều chỉnh vào kỳ tính thuế phát sinh hóa đơn đó.

Đối với các hóa đơn đầu vào:

– Thời điểm phát hiện hóa đơn bỏ sót kỳ nào thì kê khai, khấu trừ bổ sung tại kỳ tính thuế phát hiện hóa đơn bỏ sót nhưng phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định, kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.

(Căn cứ quy định tại Khoản 8, Điều 14, Thông tư số 219/2013/TT-BTC và Công văn số: 414/TCT-KK, hướng dẫn về việc khai thuế GTGT của Cục thuế TP Hà Nội ngày 30/01/2018)

1.4 Bộ hồ sơ kê khai bổ sung thuế GTGT

Bộ hồ sơ sơ khai bổ sung hồ sơ khai thuế bao gồm:

- Tờ khai bổ sung

- Bản giải trình khai bổ sung và

- Các tài liệu có liên quan

(Căn cứ theo Khoản 4 Điều 47, Luật Quản lý thuế số 38/2019/QH14).

Trường hợp khai bổ sung không làm thay đổi nghĩa vụ thuế thì chỉ phải nộp Bản giải trình khai bổ sung và các tài liệu có liên quan, không phải nộp Tờ khai bổ sung (Căn cứ theo Điều 7, Nghị định số: 126/2020/NĐ-CP).

1.5 Nguyên tắc kê khai điều chỉnh bổ sung thuế GTGT

*** Chú ý: kế toán cần xem kỹ các giải thích chi tiết bên dưới hình ảnh để tránh sai sót khi thực hiện kê khai điều chỉnh bổ sung Tờ khai thuế GTGT

Giải thích chi tiết:

Tại kỳ có sai sót:

- Không được điều chỉnh trực tiếp trên tờ khai lần đầu đã nộp. Tờ khai lần đầu đã nộp phải giữ nguyên.

- Tờ khai bổ sung lần 1 sẽ bổ sung cho tờ khai lần đầu: Sai chỉ tiêu nào sửa chỉ tiêu đó trên tờ khai bổ sung lần 1.

- Tờ khai bổ sung lần 2 sẽ bổ sung cho tờ khai lần 1: Sai chỉ tiêu nào sửa chỉ tiêu đó trên tờ khai bổ sung lần 2.

- Cứ tiếp tục như vậy, tờ khai bổ sung (n +1) sẽ bổ sung cho tờ khai n và Sai chỉ tiêu nào sửa chỉ tiêu đó trên tờ khai bổ sung lần (n+1).

Tại kỳ hiện tại:

Trong kỳ hiện tại có phát sinh nộp các tờ khai bổ sung của các kỳ trước kế toán phải tổng hợp cộng tất cả các điều chỉnh bổ sung ảnh hưởng đến số thuế GTGT còn được khấu trừ chuyển kỳ sau trên mã chỉ tiêu số 43 của “bản giải trình khai bổ sung, điều chỉnh” của các Tờ khai bổ sung lại và ghi vào chỉ tiêu số 37 – điều chỉnh giảm số thuế GTGT hoặc chỉ tiêu số 38 – điều chỉnh tăng số thuế GTGT của Tờ khai GTGT ở kỳ hiện tại.

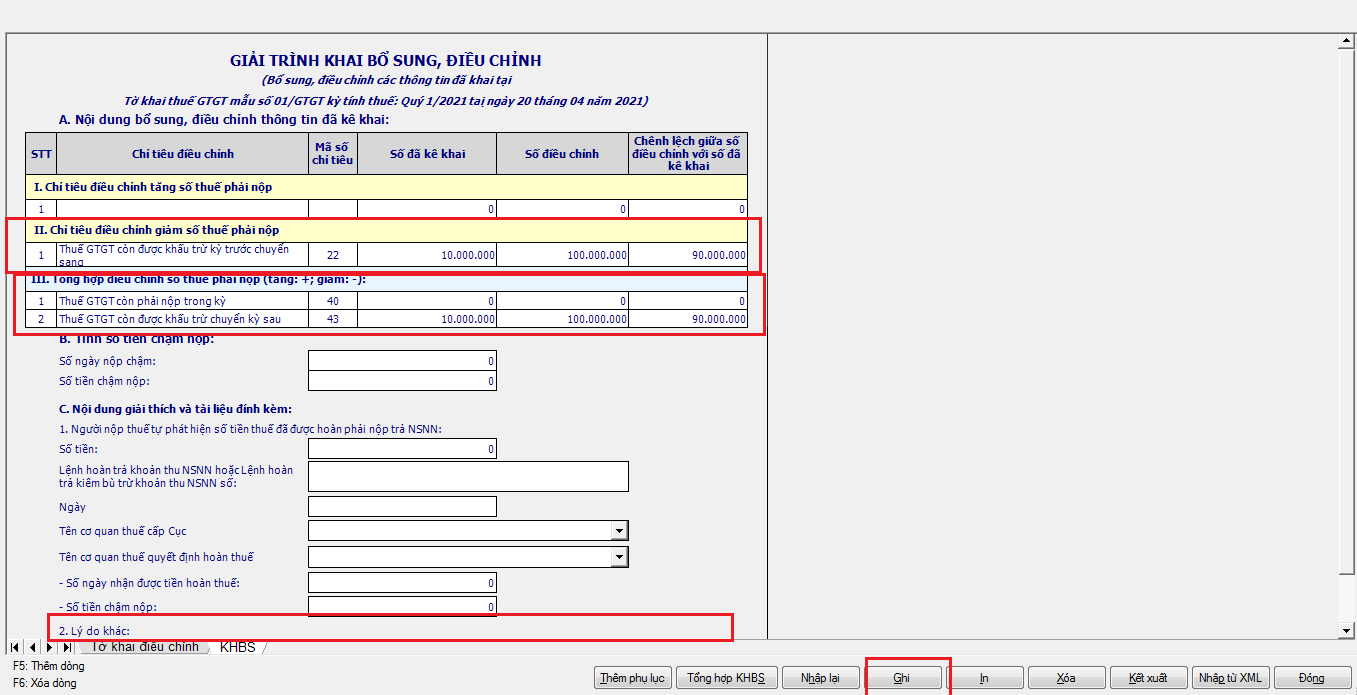

Điều chỉnh bổ sung này được lấy ở Mục III trên Bản giải trình khai bổ sung, điều chỉnh (KHBS):

- Sẽ có 2 trường hợp xảy ra là phát sinh chênh lệch ở chỉ tiêu 40 hoặc 43

- Nếu ảnh hưởng đến chỉ tiêu 40 là ảnh hưởng đến số thuế GTGT phải nộp trong kỳ (sẽ phải đi nộp thêm thuế nếu dương hoặc được bù trừ với kỳ sau nếu âm mà không được ghi nhận vào chỉ tiêu 37; 38 của kỳ hiện tại).

- Nếu ảnh hưởng chỉ tiêu 43 là ảnh hưởng tới số thuế GTGT khấu trừ chuyển kỳ sau (sẽ được ghi nhận tổng hợp vào kỳ hiện tại (chỉ tiêu 37, 38)

- Xem chi tiết về cách Tổng hợp các điều chỉnh bổ sung và cách đọc hiểu mục III-Tổng hợp điều chỉnh số thuế của Bản giải trình khai bổ sung ở bên dưới bài viết đã ghi chi tiết.

(sau khi đọc kỹ các trường hợp trên, MISA AMIS hy vọng bạn đã nắm rõ cách điều chỉnh của từng trường hợp, tránh các sai sót khi thực hiện. Cảm ơn các bạn đọc đã góp ý để MISA AMIS bổ sung nội dung chi tiết này, hy vọng, các bạn sẽ tiếp tục cùng đồng hành với chúng tôi để cùng góp sức xây dựng cộng đồng kế toán vững mạnh và đoàn kết).

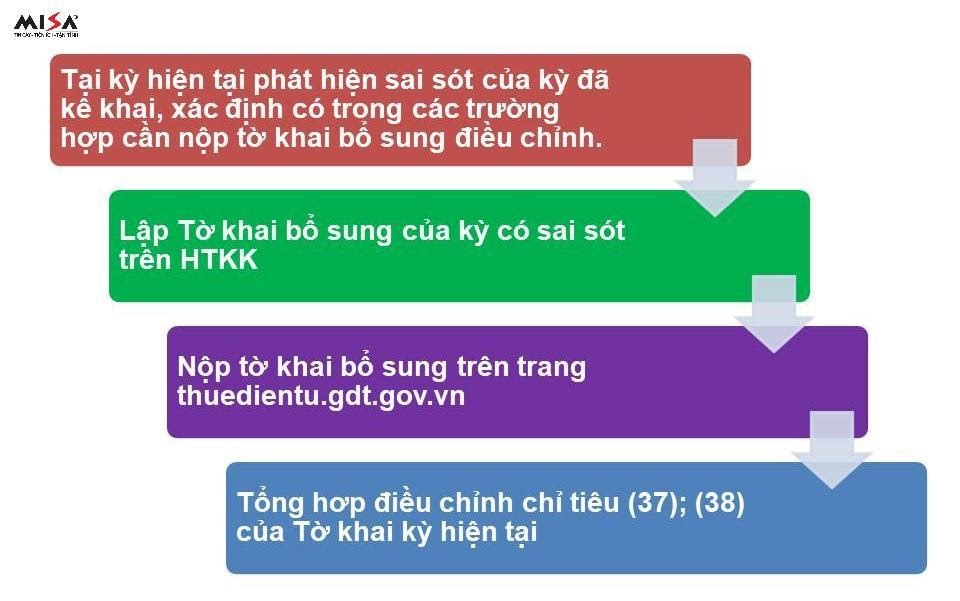

1.6 Quy trình thực hiện kê khai bổ sung điều chỉnh thuế GTGT

Tại kỳ hiện tại, khi phát hiện ra các sai sót của Tờ khai GTGT đã nộp Cơ quan thuế, việc đầu tiên, kế toán cần xác định xem sai sót đó là sai sót gì và có ảnh hưởng như thế nào đến tờ khai đã nộp.

Kế toán đối chiếu với quy định của Pháp luật kiểm tra xem việc sai sót đó có bắt buộc phải nộp Tờ khai bổ sung điều chỉnh Tờ khai thuế GTGT đã nộp hay không hay sai sót có thể sửa chữa ở kỳ Tờ khai của kỳ hiện tại.

Trong trường hợp đã xác định cần Lập tờ khai bổ sung, các bạn tiến hành lập Tờ khai bổ sung của kỳ sai sót trên ứng dụng HTKK, ký điện tử và nộp Tờ khai trên trang thuedientu.gdt.gov.vn.

Cuối cùng, các bạn tổng hợp các nội dung điều chỉnh tăng/giảm số thuế còn được khấu trừ chuyển kỳ sau ở chỉ tiêu số [43] trên các Tờ khai bổ sung và ghi vào chỉ tiêu (37), (38) của kỳ hiện tại hoặc nộp thêm tiền thuế thiếu phát sinh sau khi bổ sung, điều chỉnh chưa nộp.

1.7 Chi tiết các trường hợp kê khai bổ sung, điều chỉnh thuế GTGT

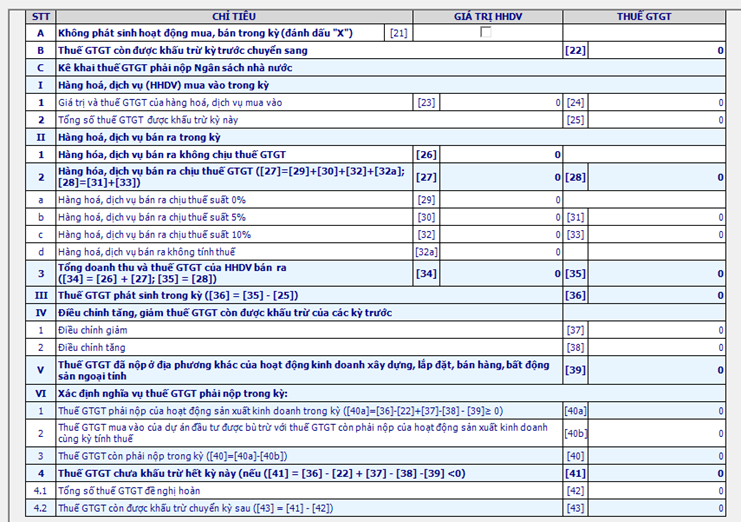

Trên tờ khai thuế GTGT có 23 chỉ tiêu, từ chỉ tiêu số [21] đến chỉ tiêu số [43] (hình ảnh bên dưới).

Các trường hợp kê khai bổ sung như sau:

Trường hợp 1: Sai ở chỉ tiêu số [22] – Thuế GTGT còn được khấu trừ kỳ trước chuyển sang.

Trường hợp 2: Sai ở chỉ tiêu số [23],[24],[25] – Giá trị và thuế GTGT của hàng hóa dịch vụ mua vào, số thuế GTGT được khấu trừ kỳ này (các chỉ tiêu này thường liên quan đến hóa đơn đầu vào của doanh nghiệp bị kê khai sai)

Trường hợp 3: Sai ở chỉ tiêu số [26],[27],[28],[29],[30],[31],[32],[33],[34],[35] – Giá trị và thuế GTGT của hàng hóa dịch vụ bán ra (các chỉ tiêu này thường liên quan đến hóa đơn đầu ra của doanh nghiệp bị kê khai sai)

Trường hợp 4: Sai ở chỉ tiêu số [37],[38] – chỉ tiêu số [37] “Điều chỉnh giảm số thuế GTGT”, chỉ tiêu số [38] “Điều chỉnh tăng số thuế GTGT”. Nguyên nhân do nhập sai số thuế GTGT điều chỉnh của các tờ khai bổ sung kỳ trước vào kỳ hiện tại.

Lưu ý: Riêng các chỉ tiêu số [28],[35],[36],[39],[40a],[40],[41],[43] (trên phần mềm HTKK bôi dòng màu xanh) là các chỉ tiêu không điền tay được. Chúng ta không tự sửa các chỉ tiêu này mà phần mềm HTKK tự động tính.

Hướng dẫn chi tiết cách lập tờ khai GTGT điều chỉnh bổ sung.

Ví dụ: Tại Công ty CP MISA nộp tờ khai thuế GTGT quý 1/2021 vào ngày 20/4/2021 nhưng đến ngày 26/04/2021 thì phát hiện kê khai sai. (Mặc dù chưa hết hạn nộp tờ khai nhưng vì tờ khai lần đầu ngày 20/04/2021 đã được cơ quan thuế chấp nhận nên phải nộp tờ khai bổ sung).

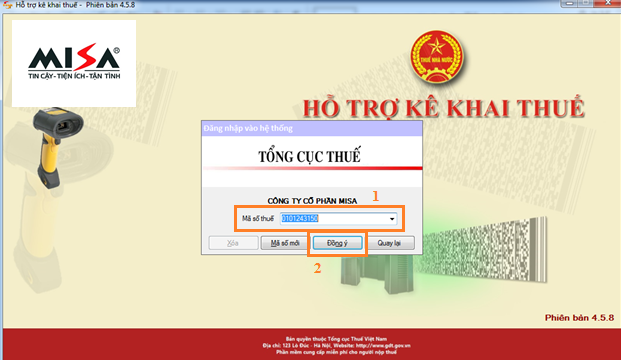

2.1 Bước 1: Chọn tờ khai thuế GTGT bổ sung

Đăng nhập vào phần mềm HTKK 4.5.8 (phiên bản mới nhất nâng cấp ngày 01/7/2021)

Nhập đúng mã số thuế của doanh nghiệp ? Chọn “Đồng ý”

Chọn loại tờ khai thuế GTGT: Lựa chọn loại tờ khai cần điều chỉnh, bổ sung ở trường hợp này là tờ khai thuế GTGT khấu trừ (01/GTGT)

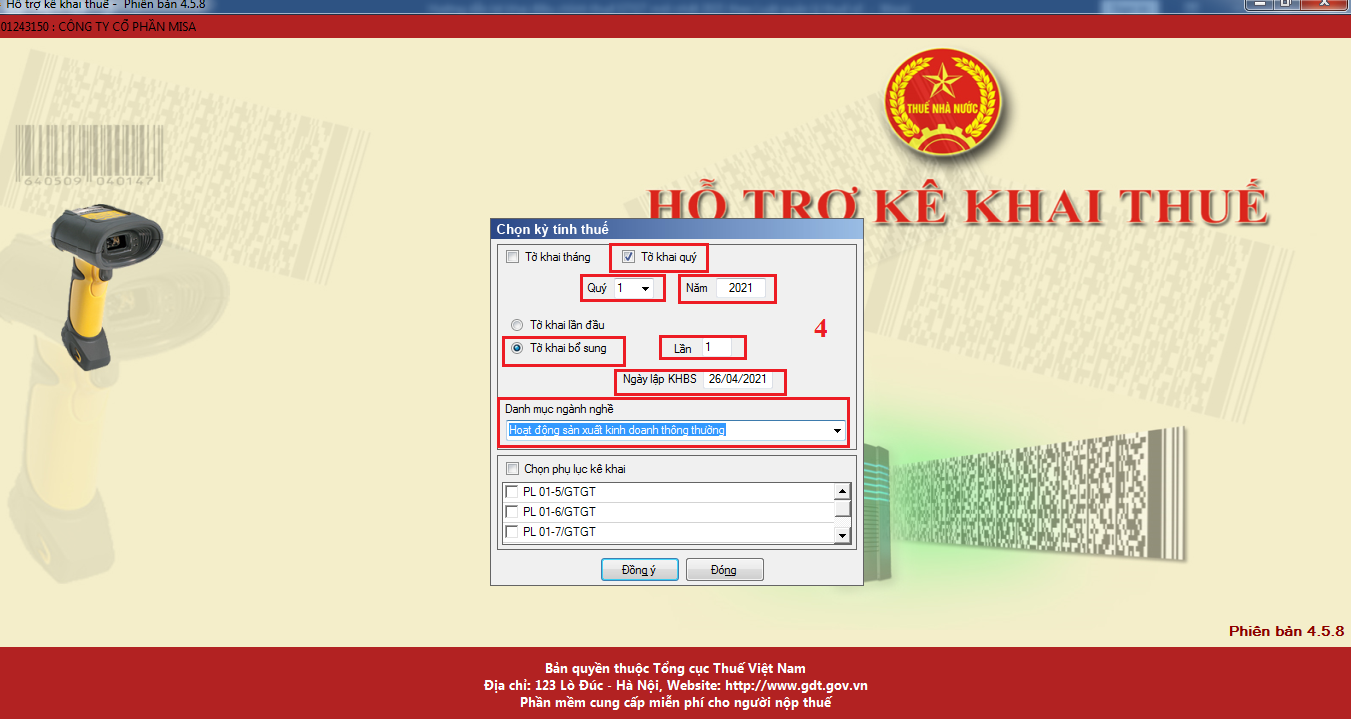

Chọn kỳ tính thuế GTGT bổ sung

Ở bước này ta cần chọn “Tờ khai quý 1/2021” ? “Tờ khai bổ sung” ? chọn lần bổ sung “Lần 1”? Chọn danh mục ngành nghề “Hoạt động sản xuất kinh doanh thông thường” ? chọn “Đồng ý”.

Lưu ý: Những doanh nghiệp kinh doanh thông thường không phải doanh nghiệp kinh doanh “xổ số, điện toán; dầu khí; doanh nghiệp có chuyển nhượng dự án đầu tư, nhà khác tỉnh với trụ sở; nhà máy sản xuất điện khác tỉnh với trụ sở” thì chọn “Hoạt động sản xuất kinh doanh thông thường”)

2.2. Bước 2 – Thực hiện kê khai điều chỉnh vào tờ khai bổ sung

2.2.1 Trường hợp 1: Sai ở chỉ tiêu số [22]-Thuế GTGT còn được khấu trừ kỳ trước chuyển sang.

Nguyên nhân sai: Có thể do kế toán nhập sai hoặc quên không nhập số thuế GTGT còn được khấu trừ kỳ trước chuyển sang.

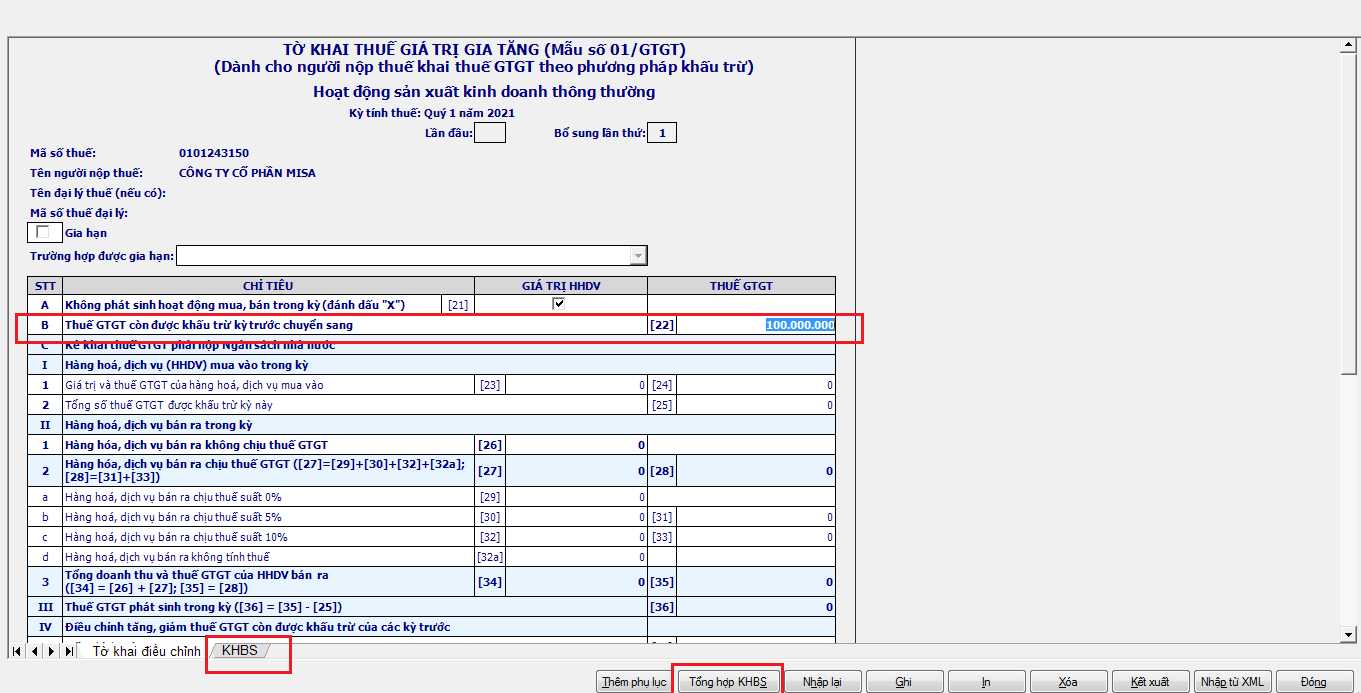

Cách điều chỉnh: Nhập đúng số thuế GTGT còn được khấu trừ kỳ trước chuyển sang tại chỉ tiêu số [22]

Ví dụ: Tại ngày 20/04/2021 Công ty cổ phần MISA có: Tờ khai thuế GTGT lần đầu quý 4/2020 đã được chấp nhận có Chỉ tiêu [43]- Thuế GTGT còn được khấu trừ chuyển kỳ sau là: 100.000.000 đồng. Tờ khai quý 1/2021 đã nộp lần đầu được chấp nhận ngày 10/04/2021 trên chỉ tiêu số [22] lại nhập số tiền là 10.000.000 đồng. Như vậy kế toán đã kê khai chỉ tiêu số [22] từ 100.000.000 đồng lại nhập thành 10.000.000 đồng làm giảm số thuế GTGT còn được khấu trừ kỳ trước chuyển sang quý 1/2021 đi 90.000.000 đồng.

Cách bổ sung, điều chỉnh tờ khai thuế:

Bước 1: Chọn tờ khai bổ sung quý 1/2021: Đăng nhập HTKK và chọn tờ khai bổ sung như hướng dẫn ở trên.

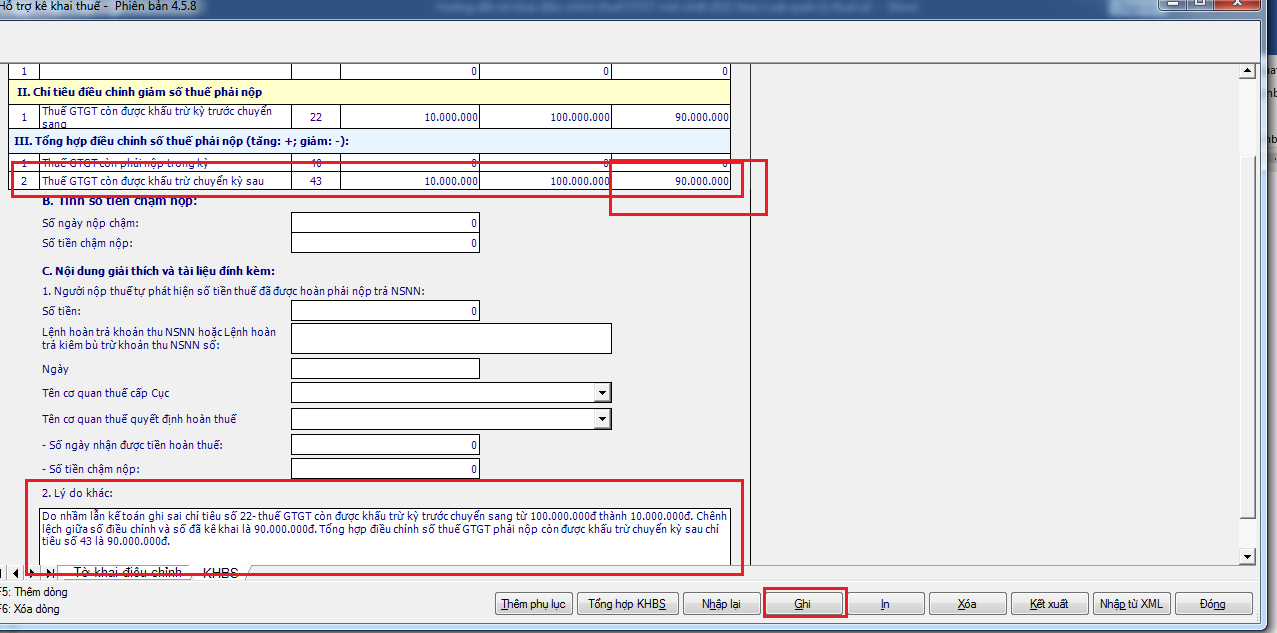

Bước 2: Nhập số tiền 100.000.000 đồng đúng vào chỉ tiêu số [22]? Chọn “Tổng hợp KHBS” để tổng hợp các điều chỉnh bổ sung lên Bản giải trình bổ sung, điều chỉnh.

Bước 3: Mở bản KHBS lên để ghi lý do giải trình vào “Bản giải trình khai bổ sung, điều chỉnh”. ? Chọn “Ghi” để lưu lại tờ khai bổ sung

Bước 4: Đăng nhập trên trang thuế điện tử: tại địa chỉ https://thuedientu.gdt.gov.vn/ của Tổng cục thuế và nộp tờ khai bổ sung quý 1/2021.

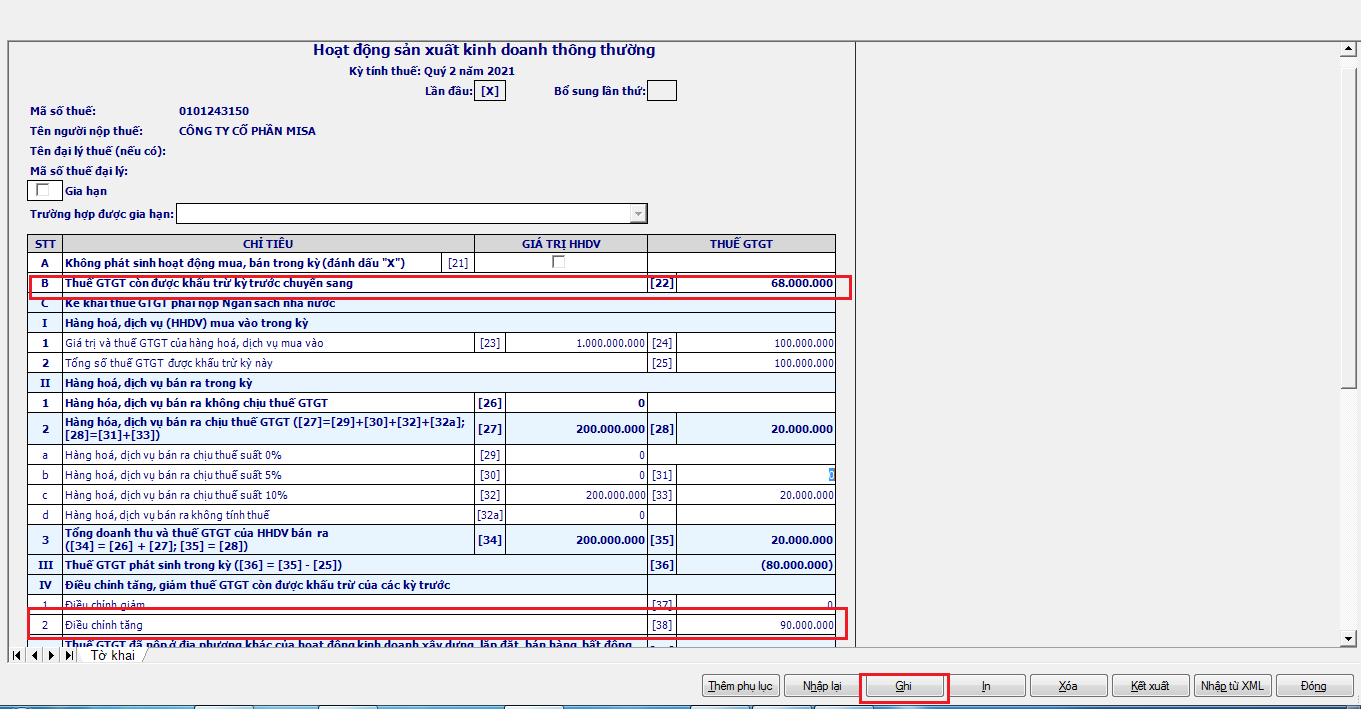

Lưu ý: Đến quý 2/2021 chúng ta phải điền số tiền tại chỉ tiêu [22] là bằng số tiền tại chỉ tiêu số [43] của tờ khai thuế GTGT lần đầu quý 1/2021 đã chấp nhận và điền số tiền chênh lệch giữa số điều chỉnh và số đã kê khai trong “Bản giải trình bổ sung, điều chỉnh” trên “Tờ khai bổ sung lần 1” của quý 1/2021 số tiền 90.000.000 đồng vào chỉ tiêu số 38- Điều chỉnh tăng số thuế GTGT còn được khấu trừ của kỳ trước của tờ khai quý 2/2021.

2.2.2.Trường hợp 2: Sai ở chỉ tiêu số [23],[24],[25]– Giá trị và thuế GTGT của hàng hóa dịch vụ mua vào, số thuế GTGT được khấu trừ kỳ này (các chỉ tiêu này thường liên quan đến HÓA ĐƠN ĐẦU VÀO CỦA DOANH NGHIỆP BỊ KÊ KHAI SAI) #h

Nguyên nhân sai:

– Nhập sai giá trị và thuế GTGT của hàng hóa dịch vụ mua trên tờ khai so với hóa đơn mua vào. (Chú ý: Hóa đơn đầu vào bỏ sót sẽ không được kê khai bổ sung tại kỳ bỏ sót phải phải kê khai vào kỳ phát hiện).

– Nhập sai do phát hiện hóa đơn không đủ điều kiện khấu trừ nhưng vẫn kê khai

Cách điều chỉnh: Nhập đúng giá trị và thuế GTGT của hàng hóa dịch vụ mua vào đủ điều kiện khấu trừ trong kỳ vào các chỉ tiêu chỉ tiêu số [23],[24],[25]. Sai ở chỉ tiêu nào nhập lại đúng chỉ tiêu đó.

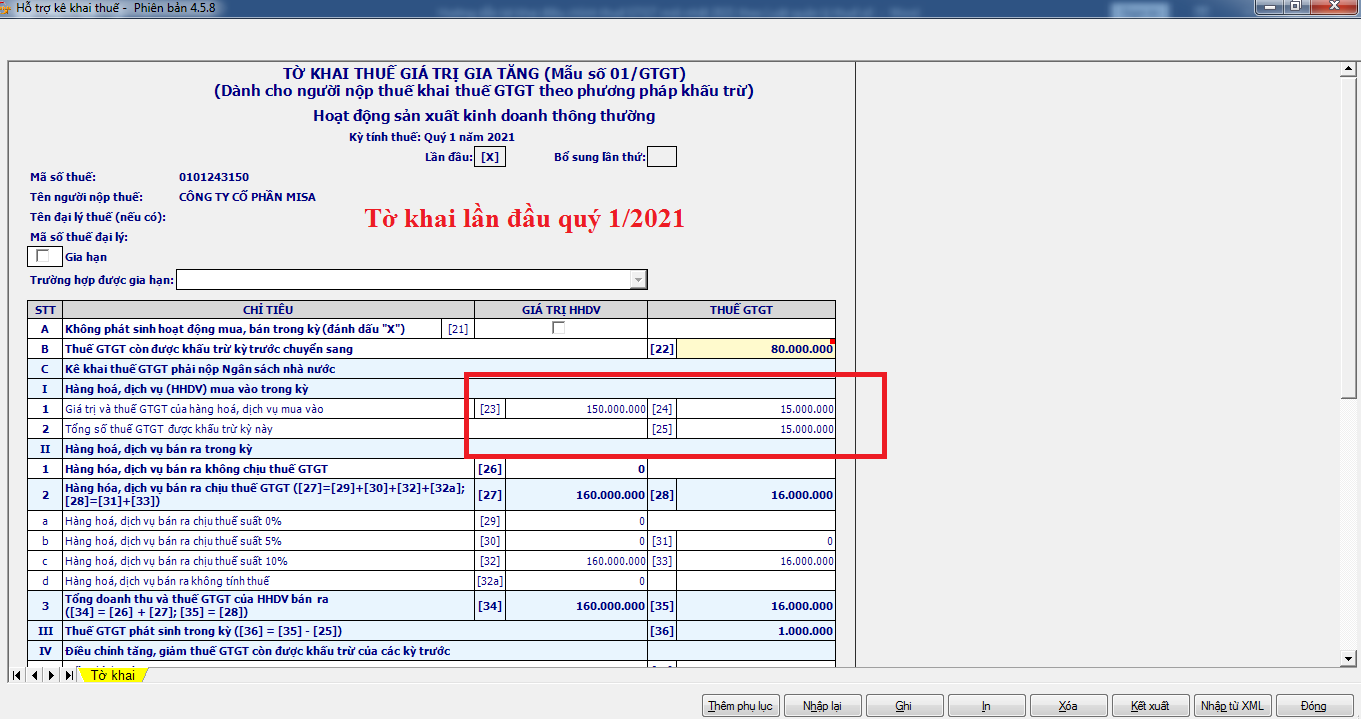

Ví dụ: Tại Công ty cổ phần Misa có tờ khai quý 1/2021 đã nộp lần đầu được chấp nhận ngày 16/04/2021 có các chỉ tiêu như sau:

| Chỉ tiêu mua vào | Số tiền | Chỉ tiêu bán ra | Số tiền |

| [23] | 150.000.000 | [32] | 160.000.000 |

| [24] | 15.000.000 | [33] | 16.000.000 |

| [25] | 15.000.000 |

Ngày 28/04/2021 Kế toán phát hiện có 1 hóa đơn GTGT mua vào có tiền hàng là 50.000.000đ, tiền thuế GTGT 5.000.000đ không đủ điều kiện khấu trừ thuế GTGT. Do vậy kế toán cần lập tờ khai bổ sung cho quý 1/2021.

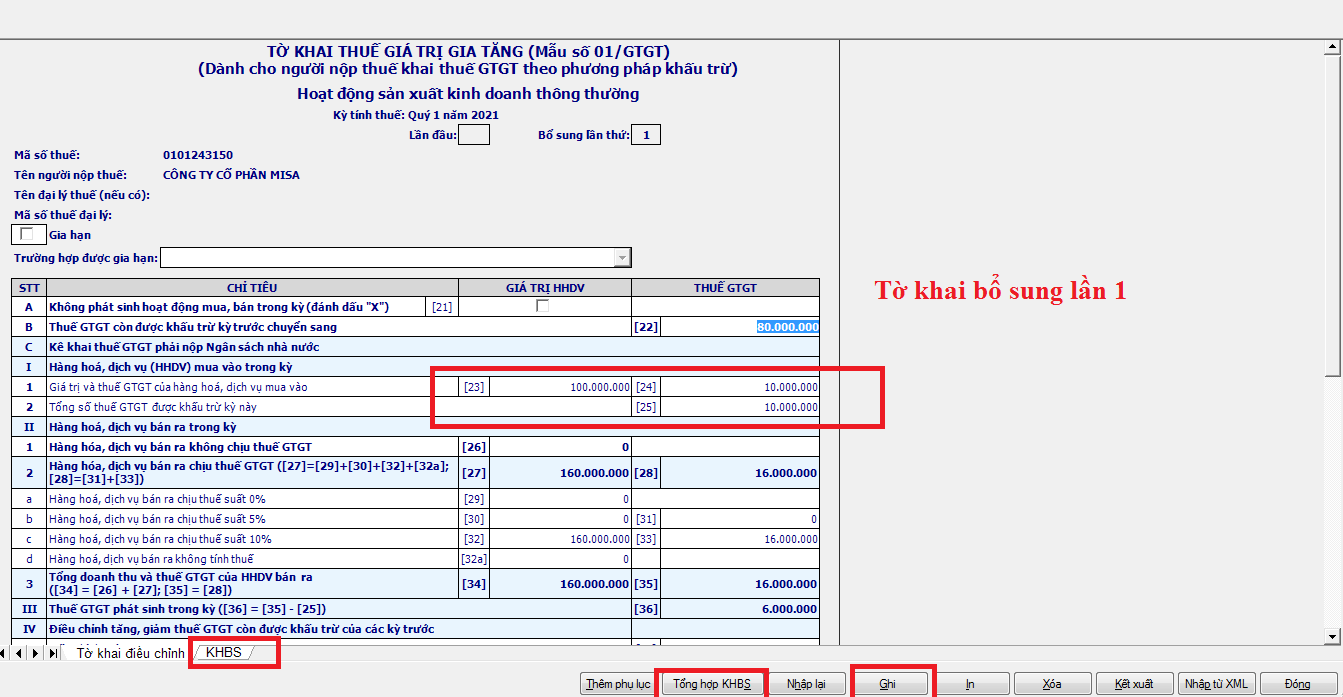

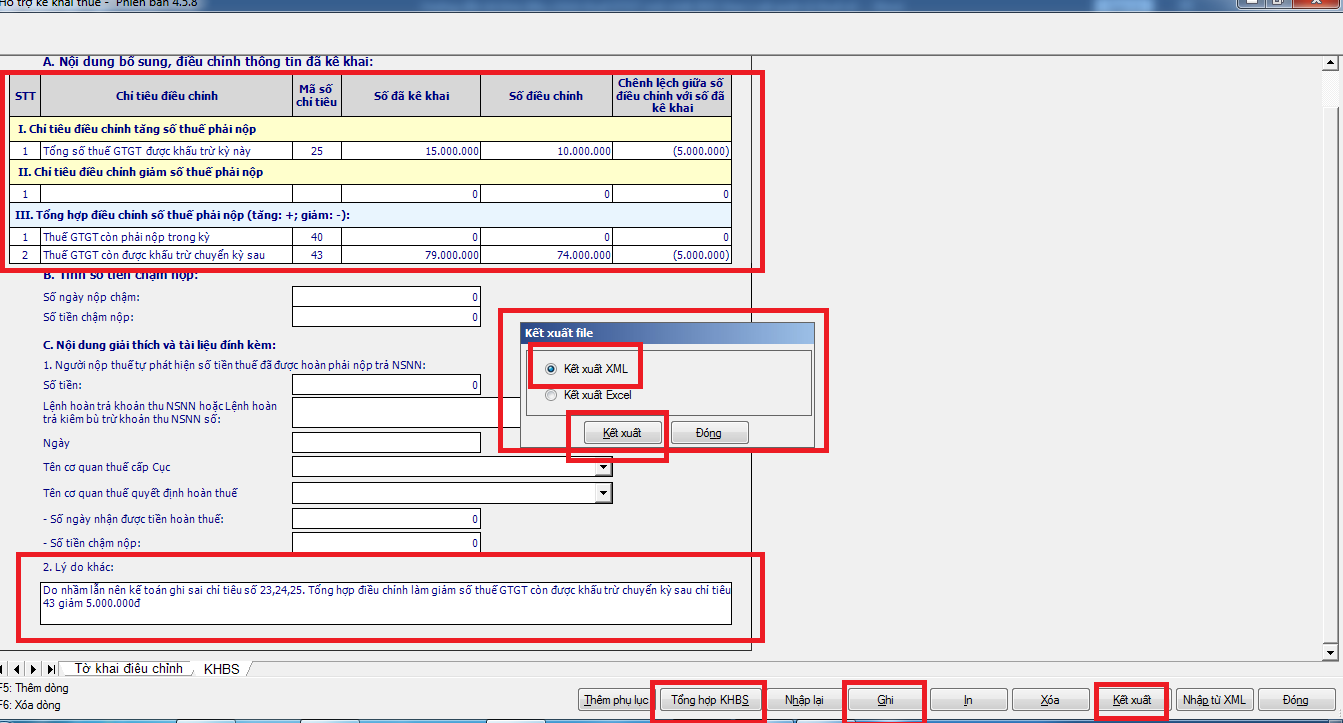

Cách bổ sung, điều chỉnh tờ khai thuế:

Vì tờ khai thuế quý 1/2021 đã được chấp nhận nên mặc dù vẫn trong thời hạn kê khai nhưng kế toán phải lập tờ khai bổ sung.

Bước 1: Kế toán chọn tờ khai thuế quý 1/2021 bổ sung lần 1 ngày 28/04/2021.

Bước 2: Kế toán phải nhập lại đúng các chỉ tiêu số [23],[24],[25] là:

[23] = 100.000.000 (= 150.000.000 – 50.000.000)

[24] = 10.000.000 (= 15.000.000 – 5.000.000)

[25] = 10.000.000 (= 15.000.000 – 5.000.000).

Chỉ tiêu [24]= [25] vì giả sử toàn bộ số thuế GTGT của hàng hóa, dịch vụ mua vào đều đủ điều kiện khấu trừ thuế GTGT tại kỳ này.

Bước 3: Kế toán chọn “Tổng hợp KHBS” để tổng hợp các điều chỉnh bổ sung lên tờ khai bổ sung: Chọn “KHBS” (Bản Giải trình khai bổ sung, điều chỉnh), ghi rõ lý do điều chỉnh bổ sung, Chọn “Ghi”? Kết xuất XML tờ khai bổ sung và nộp lại lên trang thuế điện tử.

2.2.3 Trường hợp 3: Sai ở chỉ tiêu số [26],[27],[28],[29],[30],[31],[32],[33],[34],[35] – Giá trị và thuế GTGT của hàng hóa dịch vụ bán ra (các chỉ tiêu này thường liên quan đến HÓA ĐƠN ĐẦU RA CỦA DOANH NGHIỆP BỊ KÊ KHAI SAI)

Nguyên nhân sai:

– Nhập sai nhiều hơn hoặc thấp hơn giá trị và thuế GTGT của hàng hóa dịch vụ bán ra trên tờ khai so với hóa đơn bán ra.

– Nhập sai giữa các chỉ tiêu hàng hóa dịch vụ bán ra không chịu thuế, không kê khai tính thuế, chịu thuế 0%, 5%, 10%

– Bỏ sót hóa đơn bán ra

Cách điều chỉnh: Nhập đúng giá trị và thuế GTGT của hàng hóa dịch vụ bán ra vào đúng các chỉ tiêu [26],[27],[28],[29],[30],[31],[32],[33],[34],[35]. Sai ở chỉ tiêu nào nhập lại đúng chỉ tiêu đó.

Ví dụ: Vẫn lấy ví dụ ở phần trên tại Công ty cổ phần Misa có tờ khai quý 1/2021 đã nộp lần đầu được chấp nhận ngày 16/04/2021 có các chỉ tiêu như sau:

| Chỉ tiêu mua vào | Số tiền | Chỉ tiêu bán ra | Số tiền |

| [23] | 150.000.000 | [32] | 160.000.000 |

| [24] | 15.000.000 | [33] | 16.000.000 |

| [25] | 15.000.000 |

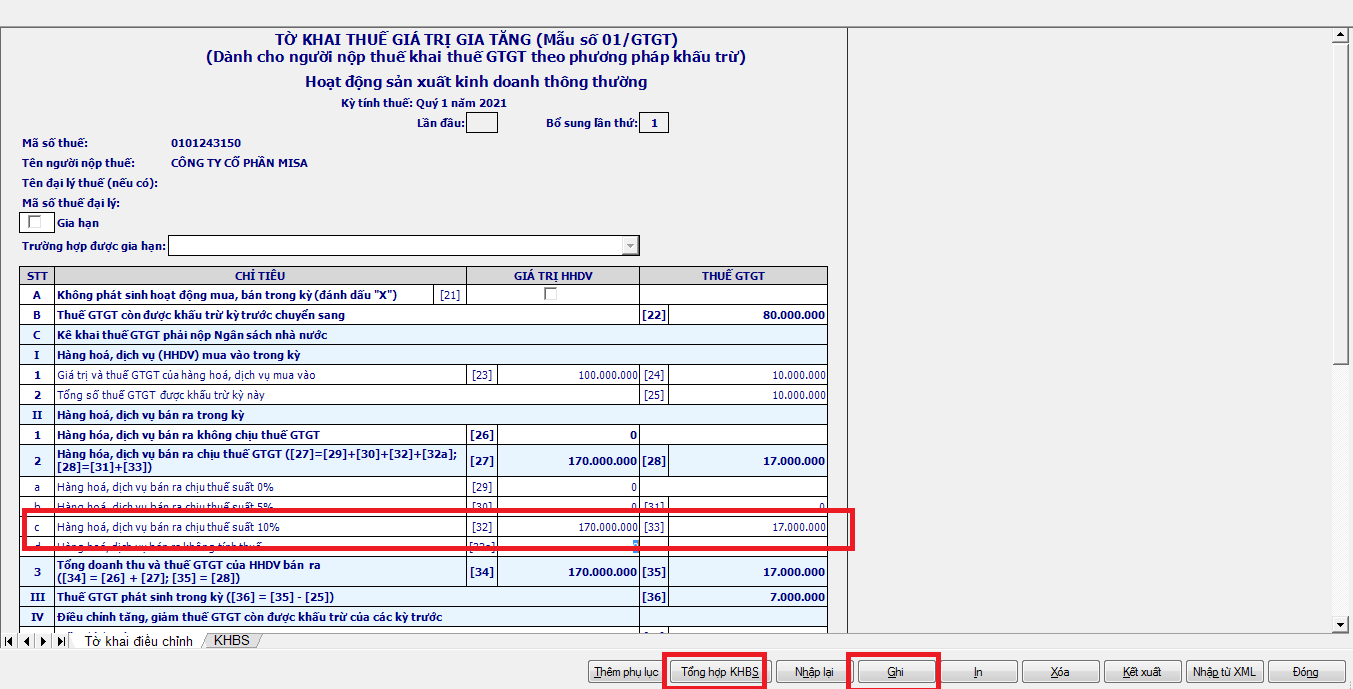

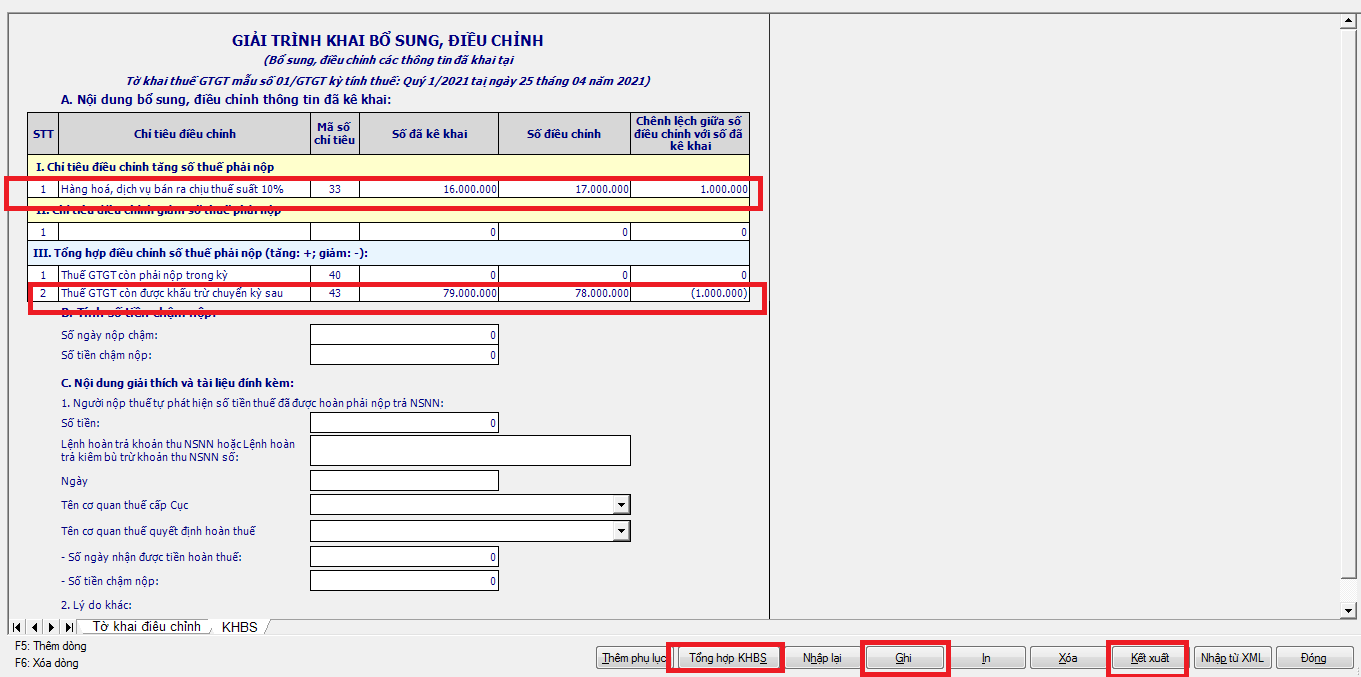

Ngày 25/04/2021 Kế toán phát hiện có 1 hóa đơn bán ra có tiền hàng là 10.000.000đ, thuế GTGT 1.000.000đ. Kế toán tiến hành lập tờ khai bổ sung cho quý 1/2021 như sau:

Cách bổ sung, điều chỉnh tờ khai thuế:

Vì tờ khai thuế quý 1/2021 đã được chấp nhận nên mặc dù còn trong thời hạn kê khai nhưng kế toán phải lập tờ khai bổ sung. Hóa đơn bán ra sẽ được kê khai trực tiếp vào kỳ sai sót mà không phải kỳ hiện tại.

Bước 1: Kế toán chọn tờ khai thuế quý 1/2021 bổ sung lần 1 ngày 25/04/2021.

Bước 2: Kế toán phải nhập lại đúng các chỉ tiêu số [32],[33] là:

[32] = 170.000.000 (= 160.000.000 + 10.000.000)

[33] = 17.000.000 (= 16.000.000 + 1.000.000)

Bước 3: Kế toán chọn “Tổng hợp KHBS” để tổng hợp các điều chỉnh bổ sung lên tờ khai bổ sung: ? Chọn “KHBS” (Bản Giải trình khai bổ sung, điều chỉnh), ghi rõ lý do điều chỉnh bổ sung ? Chọn “Ghi”? Kết xuất XML tờ khai bổ sung và nộp lại lên trang thuế điện tử.

2.2.4 Trường hợp 4: Sai ở chỉ tiêu số [37],[38] – chỉ tiêu số [37] “Điều chỉnh giảm số thuế GTGT”, chỉ tiêu số [38] “Điều chỉnh tăng số thuế GTGT” (Do nhập sai số thuế GTGT điều chỉnh của các tờ khai bổ sung kỳ trước vào kỳ hiện tại)

Nguyên nhân sai:

– Do quên không kiểm tra tổng hợp lại các tờ khai bổ sung của các kỳ trước đã lập trong kỳ tính thuế hiện tại nên không điền vào chỉ tiêu số [37], [38]

– Do nhầm lẫn nên nhập sai số điều chỉnh tổng hợp trên tờ khai bổ sung của các kỳ trước so với chỉ tiêu [37], [38] của kỳ hiện tại.

Cách điều chỉnh: Nhập đúng lại các chỉ tiêu chỉ tiêu số [37], [38]. Sai ở chỉ tiêu nào nhập lại đúng chỉ tiêu đó.

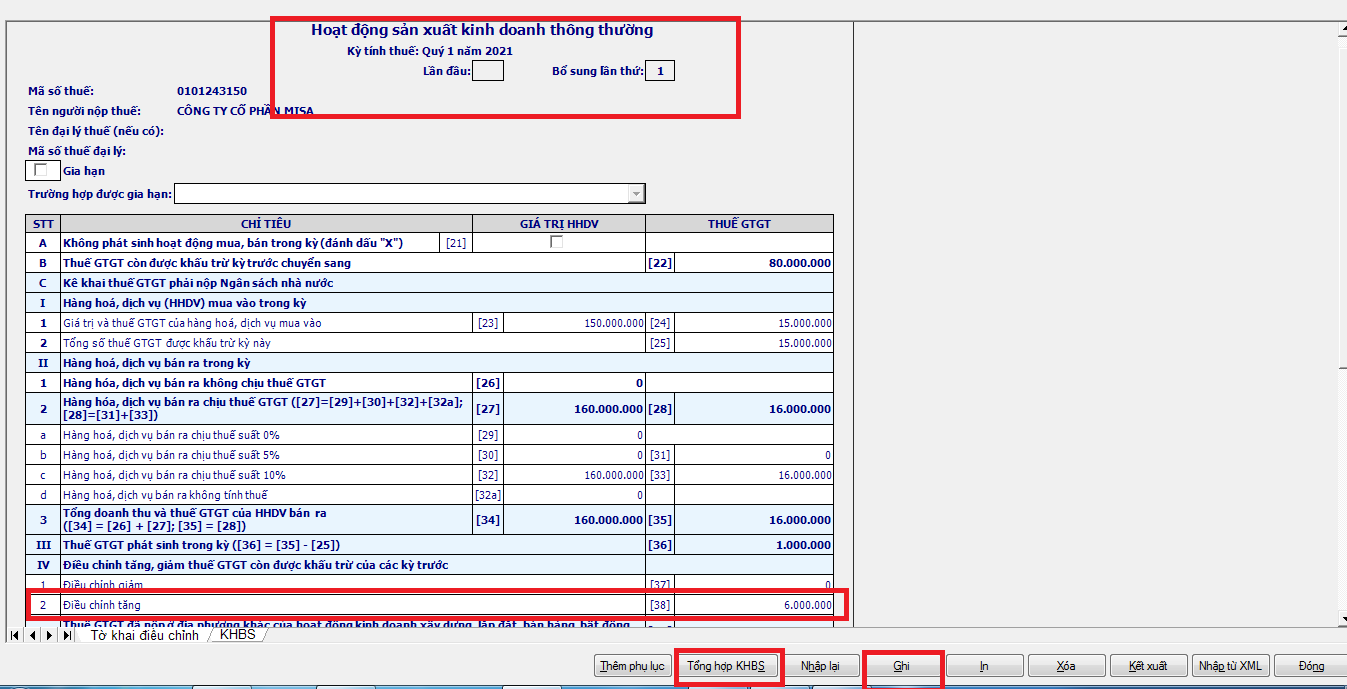

Ví dụ: Vẫn lấy ví dụ ở phần trên tại Công ty cổ phần Misa có tờ khai quý 1/2021 đã nộp lần đầu được chấp nhận ngày 16/04/2021 có các chỉ tiêu như sau:

| Chỉ tiêu mua vào | Số tiền | Chỉ tiêu bán ra | Số tiền |

| [23] | 150.000.000 | [32] | 160.000.000 |

| [24] | 15.000.000 | [33] | 16.000.000 |

| [25] | 15.000.000 |

Ngày 26/04/2021 Kế toán phát hiện trong trước thời điểm kê khai quý 1/2021 đến ngày nộp tờ khai lần đầu được chấp nhận ngày 16/04/2021 đã có 1 tờ khai bổ sung của quý 4/2020 được lập vào ngày 03/04/2021.

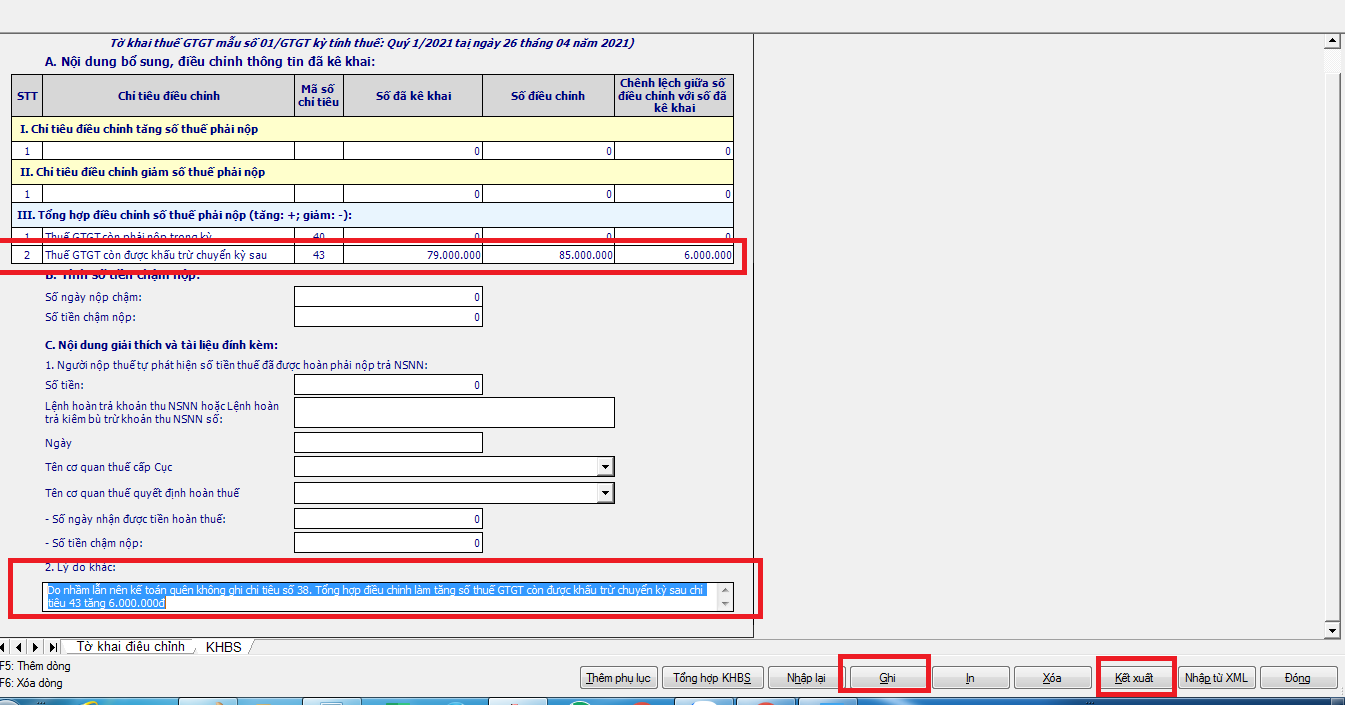

Với điều chỉnh trong bản giải trình bổ sung của tờ khai quý 4/2020 tại chỉ tiêu số 43-Thuế GTGT còn được khấu trừ chuyển kỳ sau là (+) dương là 6.000.000đ nhưng kế toán quên không ghi vào tờ khai lần đầu của quý 1/2021 tại chỉ tiêu số 38 – “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước”. Vì vậy kế toán tiến hành lập tờ khai bổ sung của quý 1/2021.

Cách bổ sung, điều chỉnh tờ khai thuế:

Bước 1: Kế toán chọn tờ khai thuế quý 1/2021 bổ sung lần 1 ngày 26/04/2021.

Bước 2: Kế toán phải nhập lại đúng chỉ tiêu số [38] là:

[38] = 6.000.000 (từ 0 đồng thành 6.000.000 đồng)

Bước 3: Kế toán chọn “Tổng hợp KHBS” để tổng hợp các điều chỉnh bổ sung lên tờ khai bổ sung: ? Chọn “KHBS” (Bản Giải trình khai bổ sung, điều chỉnh), ghi rõ lý do điều chỉnh bổ sung ? Chọn “Ghi”? Kết xuất XML tờ khai bổ sung và nộp lại lên trang thuế điện tử.

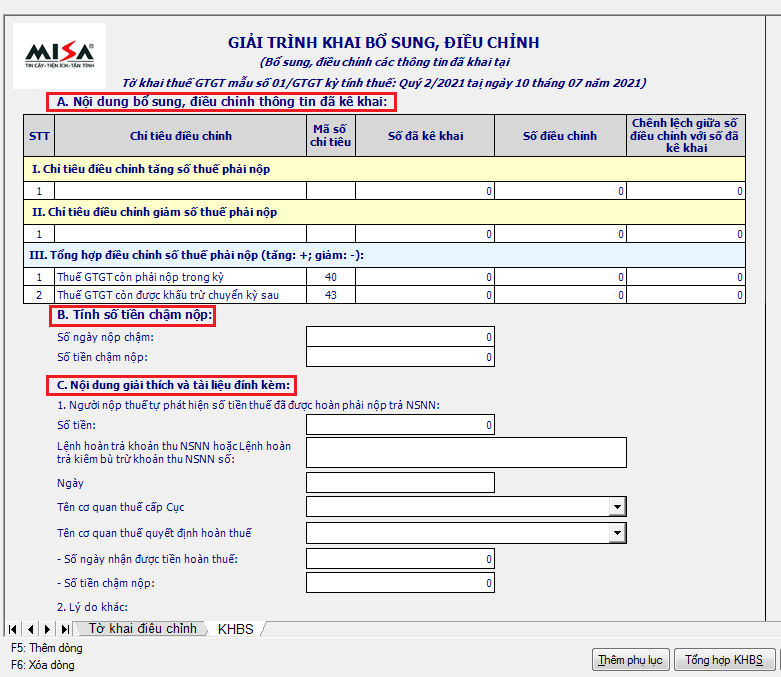

Một số lưu ý về các chỉ tiêu trên bản giải trình bổ sung và cách kê khai thuế cho kỳ tiếp theo sau khi lập tờ khai bổ sung

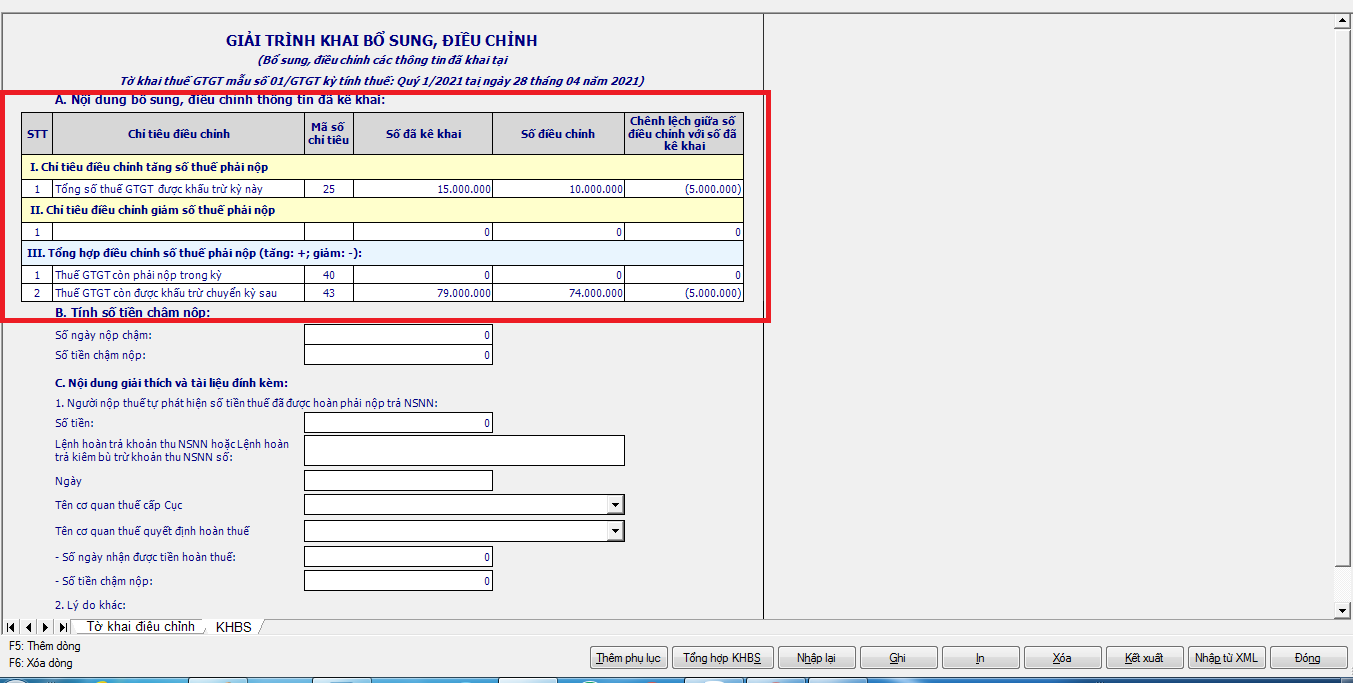

- Bản giải trình bổ sung, điều chỉnh chia làm 3 phần:

Phần A: Nội dung bổ sung, điều chỉnh thông tin đã kê khai

Phần B: Tính số tiền chậm nộp

Phần C: Nội dung giải thích và tài liệu đính kèm

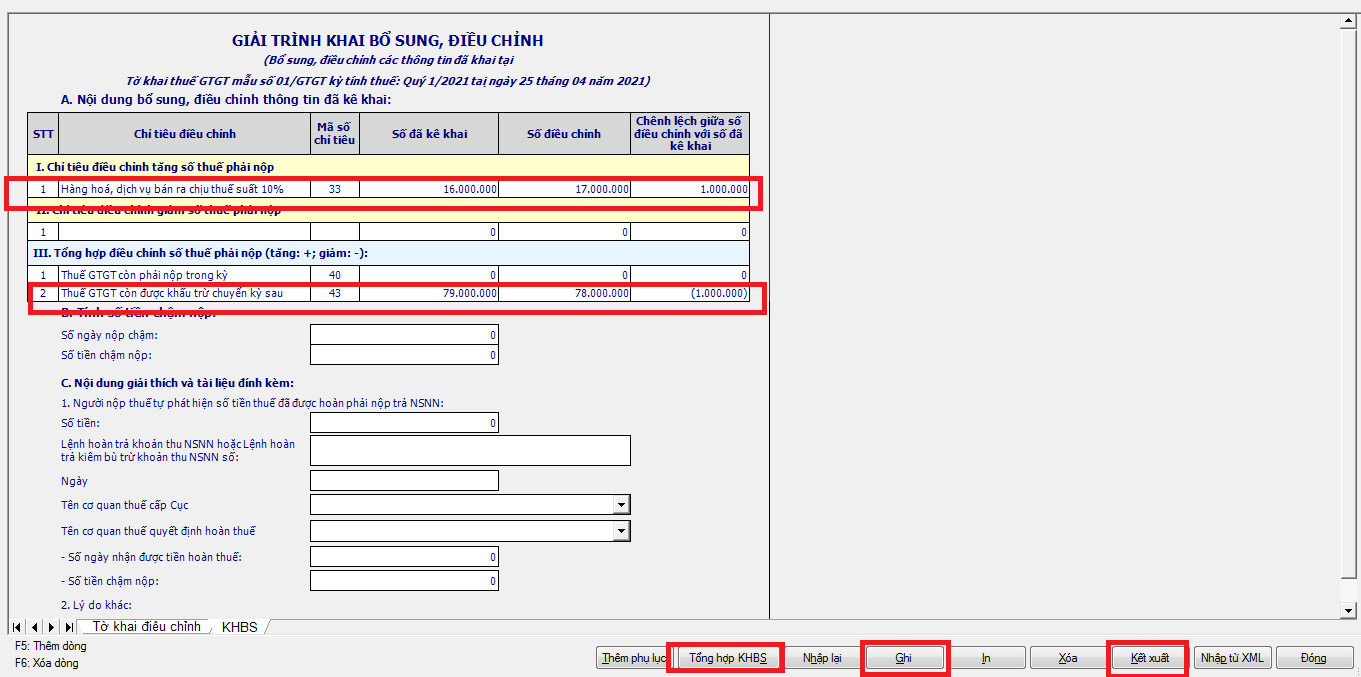

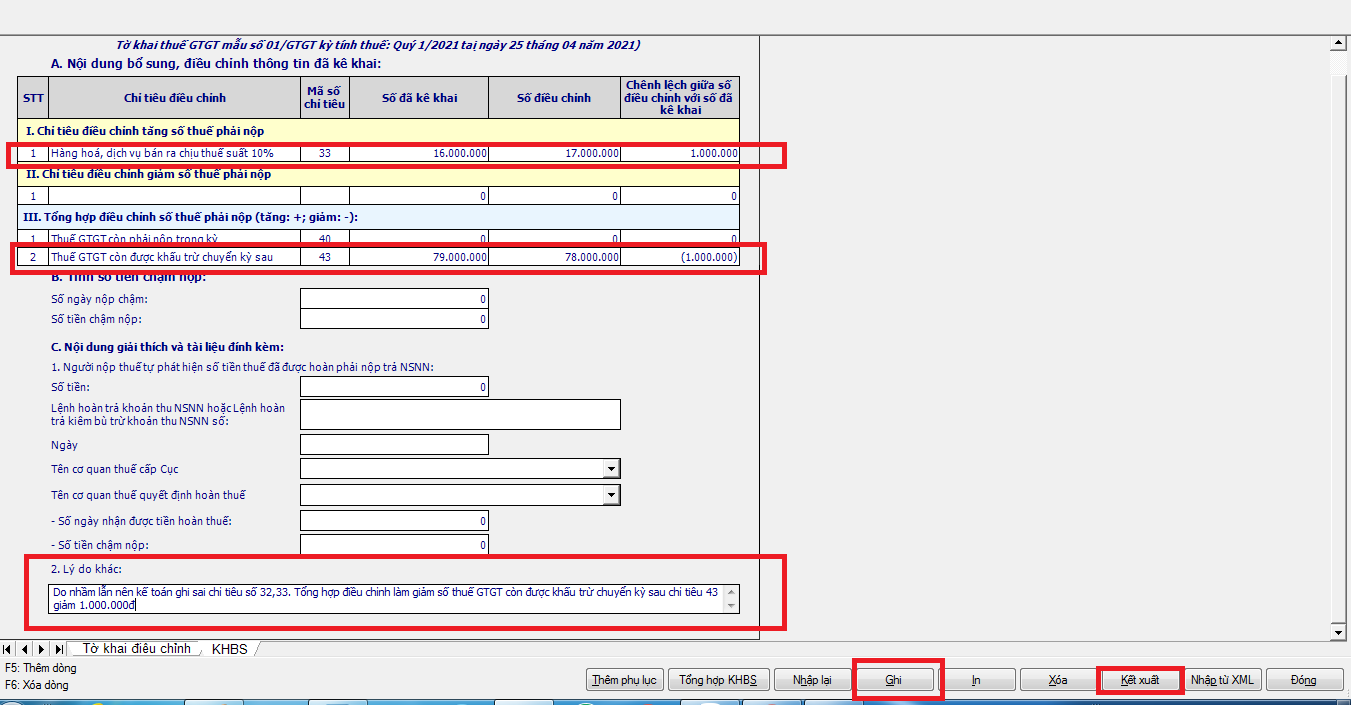

Phần A: Nội dung bổ sung, điều chỉnh thông tin đã kê khai

- Nội dung I – Chỉ tiêu điều chỉnh tăng số thuế phải nộp:

Mục này phần mềm HTKK sẽ tổng hợp đưa ra các chỉ tiêu bị điều chỉnh làm tăng số thuế phải nộp. Như ví dụ dưới đây là trường hợp 3 ở trên đã bị điều chỉnh chi tiêu số [33].

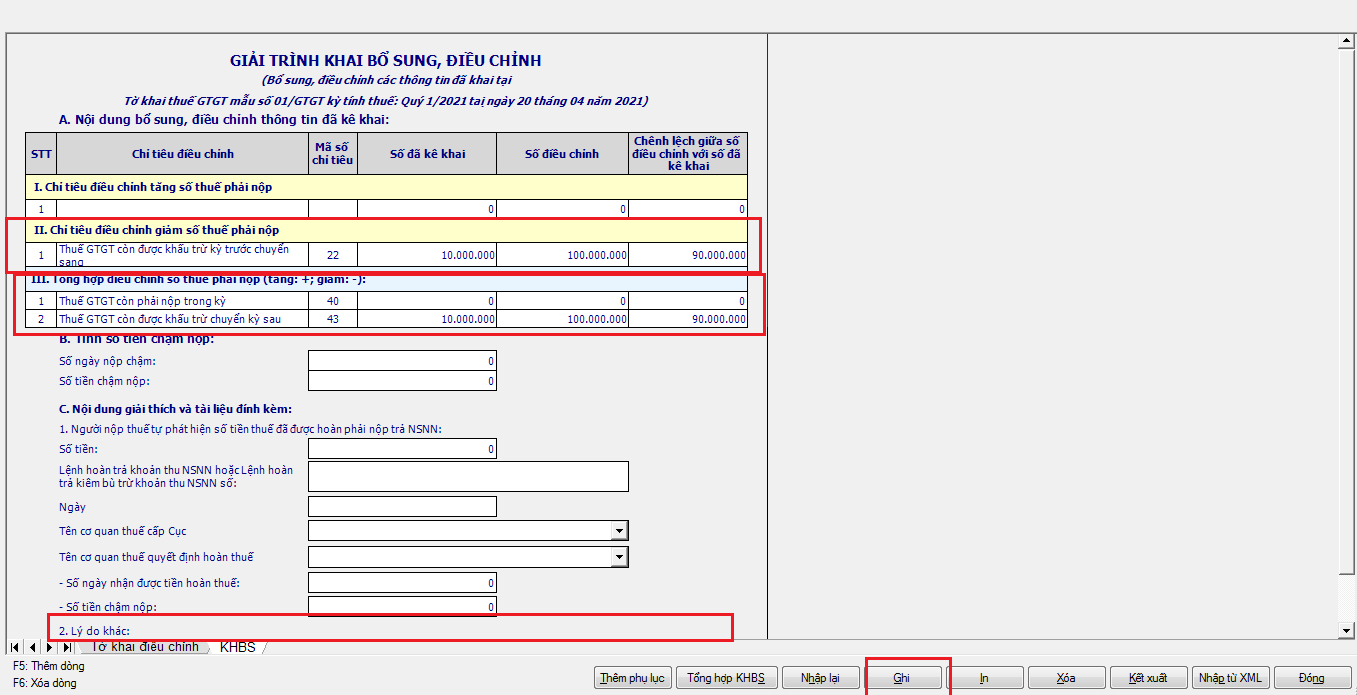

- Nội dung II. Chỉ tiêu điều chỉnh giảm số thuế phải nộp:

Mục này phần mềm HTKK sẽ tổng hợp đưa ra các chỉ tiêu bị điều chỉnh làm giảm số thuế phải nộp đi. Ví dụ như trường hợp 1 đã trình bày ở trên, ta thấy rằng chỉ tiêu số [22] điều chỉnh giảm số thuế phải nộp của kỳ trước đi 90.000.000đ. (Xem hình bên dưới)

- Nội dung III. Tổng hợp điều chỉnh số thuế phải nộp (tăng +, giảm -)

Mục này tổng hợp các điều chỉnh của tờ khai bổ sung so với tờ khai bị bổ sung, trong mục này có 2 chỉ tiêu là:

– Chỉ tiêu số 40 – Thuế GTGT còn phải nộp trong kỳ: Thể hiện số thuế GTGT còn phải nộp trong kỳ có thể dương (+) hoặc âm (-). Chỉ tiêu này không ảnh hưởng đến tờ khai thuế của kỳ tiếp theo, chúng ta chỉ theo dõi riêng và nộp tiền thuế và tiền chậm nộp phát sinh nếu chỉ tiêu này có số dương (+).

+ Nếu chỉ tiêu 40 dương (+) thì chúng ta phải nộp thêm tiền thuế GTGT và cả tiền chậm nộp đi nộp nữa.

+ Nếu chỉ tiêu 40 âm (-) thì chúng ta đã nộp thừa tiền GTGT, số tiền nộp thừa sẽ được bù trừ cho các kỳ thuế sau.

– Chỉ tiêu số 43 – Thuế GTGT còn được khấu trừ chuyển kỳ sau: Thể hiện số thuế GTGT còn được khấu trừ chuyển kỳ sau, chỉ tiêu này có thể dương (+) hoặc âm (-).

Chỉ tiêu này đặc biệt quan trọng vì nó ảnh hưởng đến tờ khai thuế của kỳ tiếp theo, chúng ta phải điền vào chỉ tiêu số 37, 38 của kỳ tiếp theo, cụ thể:

+ Nếu chỉ tiêu 43 dương (+) thể hiện số thuế GTGT còn được khấu trừ chuyển kỳ sau tăng lên. ? Tại tờ khai thuế của kỳ tiếp theo ta phải điền vào chỉ tiêu số 38- “Điều chỉnh tăng số thuế GTGT còn được khấu trừ của kỳ trước”

+ Nếu chỉ tiêu 43 âm (-) thì thể hiện số thuế GTGT còn được khấu trừ chuyển kỳ sau giảm đi. ? Tại tờ khai thuế của kỳ tiếp theo ta phải điền vào chỉ tiêu số 37- “Điều chỉnh giảm số thuế GTGT còn được khấu trừ của kỳ trước”.

Phần B: Tính số tiền chậm nộp

Theo Khoản 2, Điều 59 của Luật quản lý thuế số 38/2019/QH14 quy định mức tính tiền chậm nộp tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp;

Xem hướng dẫn chi tiết về: Thời hạn nộp thuế GTGT và cách tính số tiền phạt chậm nộp

Ví dụ: Ngày 16/07/2021 tại Công ty cổ phần Misa, kế toán phát hiện tờ khai thuế GTGT quý 1 năm 2021 kê khai sai về số tiền thuế GTGT trên hóa đơn bán ra nên tiến hành lập tờ khai thuế GTGT bổ sung vào ngày phát hiện 16/07/2021 điều chỉnh bổ sung cho kỳ sai sót quý 1/2021 như sau:

+ Điều chỉnh chỉ tiêu số [33]- Thuế GTGT của hàng hóa dịch vụ chịu thuế 10%: số đã kê khai lần đầu quý 1 là 25.000.000đ, số đúng sau điều chỉnh là 30.000.000đ, chênh lệch số tiền thuế là 5.000.000đ.

?Tổng hợp các điều chỉnh sai sót ảnh hưởng đến chỉ tiêu số [40]- Thuế GTGT còn phải nộp trong kỳ: số đã kê khai là 30.000.000đ, số đúng điều chỉnh là 35.000.000đ, chênh lệch số tiền 5.000.000đ. Như đã hướng dẫn ở trên do tờ khai bổ sung ảnh hưởng đến chỉ tiêu [40] nên doanh nghiệp phải MANG TIỀN ĐI NỘP BỔ SUNG số tiền nộp thiếu và không ảnh hưởng đến tờ khai thuế của kỳ tiếp theo nên KHÔNG PHẢI GHI số tiền bổ sung, điều chỉnh vào CHỈ TIÊU [37], [38] của tờ khai thuế của kỳ tiếp theo.

Phần C: Nội dung giải thích và tài liệu đính kèm

Phần này người nộp thuế sẽ ghi các nội dung giải thích các chỉ tiêu bị điều chỉnh và ghi lý do, cụ thể:

- Người nộp thuế tự phát hiện số tiền thuế đã được hoàn phải nộp trả NSNN:

Ghi chi tiết số tiền thuế được hoàn và số tiền thuế được hoàn thừa phải nộp lại. Phần mềm tự tính số tiền chậm nộp với số tiền được hoàn thừa.

- Lý do khác:

Người nộp thuế ghi lý do kê khai sai vào mục này để giải thích nguyên nhân kê khai sai cho cơ quan thuế.

Ngoài ra, với hành vi khai sai tờ khai thuế GTGT mà không nộp lại tờ khai bổ sung, doanh nghiệp có thể bị phạt từ 500.000 đồng đến 8.000.000 đồng hoặc phạt tới 20% số tiền thuế khai thiếu; số tiền thuế đã được miễn, giảm, hoàn cao hơn so với quy định.

Lập tờ khai thuế GTGT bổ sung kịp thời đúng thời điểm cũng giúp doanh nghiệp tránh bị phạt về hành vi khai sai. Do vậy, MISA AMIS hi vọng rằng qua bài viết này sẽ giúp các bạn kế toán doanh nghiệp kịp thời nắm bắt chính sách thuế mới nhất và biết được phương pháp kê khai thuế GTGT bổ sung trong các trường hợp khác nhau, vận dụng linh hoạt vào doanh nghiệp của mình.

Không chỉ liên tục tự động cập nhật các thông tư, quy định liên quan về thuế, phần mềm kế toán online MISA AMIS hiện nay còn giảm bớt gánh nặng nghiệp vụ thuế cho người làm kế toán thông qua các tính năng, tiện ích:

- Tự động hóa việc chuyển số liệu từ bảng lương, hồ sơ nhân viên lên các loại tờ khai: khai quyết toán thuế TNCN, khai khấu trừ thuế…, loại bỏ hoàn toàn việc kế toán viên thực hiện thủ công nghiệp vụ này qua Excel.

- Tự động hóa việc chuyển số liệu thuế GTGT, thuế TTĐB vào các chứng từ: mua vào – bán ra ở các phân hệ có liên quan.

- Cho phép kế toán viên lập tờ khai thuế tương ứng từng kỳ theo quy định tại TT 39/2012/TT-BTC.

- Tự động cập nhật thông tư, các quy định về thuế và BHXH.

- Tự động thống kê, xây dựng báo cáo thuế đầy đủ, nhanh chóng

- Tích hợp thêm dịch vụ kê khai thuế Mtax.vn: dịch vụ này cho phép kế toán viên nộp trực tiếp tờ khai đã lập trên phần mềm, doanh nghiệp có thể xuất tờ khai ra định dạng xml để nộp qua cổng nhận tờ khai của cơ quan thuế.

Hãy tham khảo thêm thông tin về phần mềm kế toán online MISA AMIS để nâng cao hiệu quả công tác kế toán ngay hôm nay!

Tác giả: Nguyễn Huân

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/