Mỗi doanh nghiệp trong quá trình hoạt động sản xuất kinh doanh đều có các nghiệp vụ mua, bán, cung cấp hàng hóa, dịch vụ với đối tác thông qua hợp đồng. Tuy nhiên, có khá nhiều vấn đề phát sinh trong quá trình thực hiện hợp đồng, không ít trường hợp doanh nghiệp hoặc bên đối tác vi phạm các điều khoản trong hợp đồng. Vậy xử lý các vấn đề phát sinh và vi phạm hợp đồng này như thế nào? Bài viết dưới đây sẽ cùng bạn giải đáp câu hỏi này.

1. Hợp đồng và các trường hợp thường gặp khi thực hiện hợp đồng

1.1 Khái niệm hợp đồng, các nội dung cần có trong hợp đồng:

Bộ luật dân sự số 91/2015/QH13 ngày 24/11/2015 nêu khái niệm về hợp đồng và nội dung cần có trong hợp đồng như sau:

Khái niệm về hợp đồng:

Hợp đồng là sự thỏa thuận giữa các bên về việc xác lập, thay đổi hoặc chấm dứt quyền, nghĩa vụ dân sự.

(Điều 385. Khái niệm hợp đồng – Bộ luật dân sự số 91/2015/QH13)

Các nội dung cần có trong hợp đồng:

Các bên trong hợp đồng có quyền thỏa thuận về nội dung trong hợp đồng.

Hợp đồng có thể có các nội dung sau đây:

a) Đối tượng của hợp đồng;

b) Số lượng, chất lượng;

c) Giá, phương thức thanh toán;

d) Thời hạn, địa điểm, phương thức thực hiện hợp đồng;

đ) Quyền, nghĩa vụ của các bên;

e) Trách nhiệm do vi phạm hợp đồng;

g) Phương thức giải quyết tranh chấp.

(Điều 398. Nội dung của hợp đồng – Bộ luật dân sự số 91/2015/QH13)

Hợp đồng chính là một giao dịch dân sự, là sự thỏa thuận giữa hai hay nhiều bên để thực hiện một giao dịch như: mua bán, trao đổi, hợp tác…

Mục đích của hợp đồng cần đảm bảo không vi phạm điều cấm của pháp luật và phù hợp với đạo đức xã hội; như vậy, hợp đồng mới có hiệu lực. Tùy thuộc vào mục đích giao kết hợp đồng để đặt tên cho loại hợp đồng đó, ví dụ: hợp đồng mua bán, hợp đồng xây dựng, hợp đồng cho thuê nhà, hợp đồng chuyển nhượng tài sản, hợp đồng hợp tác kinh doanh, hợp đồng quảng cáo…

Nội dung của hợp đồng bao gồm các ghi nhận rõ ràng, chi tiết về việc thực hiện công việc mua bán, sản xuất, trao đổi hàng hoá, dịch vụ…; tổng hợp các quyền và nghĩa vụ của các bên chủ thể tham gia hợp đồng; được thể hiện trong các điều khoản của hợp đồng. Bất kỳ điều khoản nào trong hợp đồng cũng cần tuân thủ nghiêm ngặt quy định pháp luật liên quan – không được vi phạm điều cấm của pháp luật hoặc trái đạo đức xã hội. Nếu hợp đồng vi phạm điều cấm của pháp luật hay đi ngược với tiêu chuẩn đạo đức xã hội thì hợp đồng bị coi là vô hiệu.

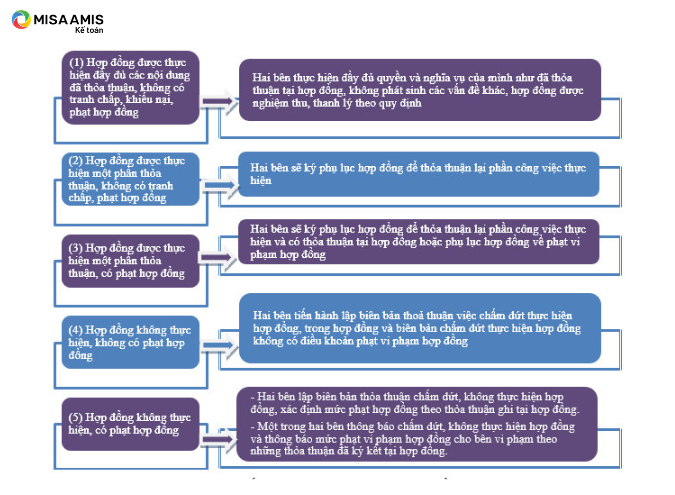

1.2 Các tình huống phát sinh khi thực hiện hợp đồng:

Sau khi hai bên ký kết hợp đồng, mỗi bên sẽ triển khai thực hiện hợp đồng theo quyền và nghĩa vụ của mình đã được thỏa thuận tại hợp đồng.

Trong thực tế khi thực hiện hợp đồng có thể phát sinh các tình huống phát sinh và cách xử lý như sau

2. Xử lý kế toán, thuế đối với một số tình huống thường gặp khi thực hiện hợp đồng

Với từng tình huống phát sinh khi thực hiện hợp đồng nêu trên, kế toán cần có những xử lý về kế toán, thuế, hóa đơn… theo đúng quy định hiện hành.

Cụ thể, nếu thực hiện đầy đủ các nội dung hợp đồng, kế toán cần xác định đúng thời điểm hoàn thành việc bàn giao hàng hóa hoặc hoàn thành việc cung cấp dịch vụ cho người mua; xác định đúng giá trị doanh thu, từ đó làm căn cứ ghi nhận doanh thu, xuất hóa đơn, kê khai thuế, ghi nhận, theo dõi và thu hồi công nợ theo các thỏa thuận trong hợp đồng. Tương tự, bên mua ghi nhận chi phí tương ứng.

Nếu chỉ thực hiện một phần các nội dung hợp đồng, kế toán cũng cần làm tốt việc xác định thời điểm hoàn thành, xác định giá trị doanh thu tương ứng phần công việc đã được các bên nghiệm thu; từ đó ghi nhận doanh thu, xuất hóa đơn, ghi nhận, theo dõi và thu hồi công nợ đúng thỏa thuận hợp đồng và phụ lục hợp đồng. Việc xác định giá trị doanh thu ghi nhận trong trường hợp này có thể sẽ phức tạp hơn so với trường hợp thực hiện đầy đủ nội dung hợp đồng. Các bên đối tác tham gia hợp đồng cần thống nhất giá trị hợp đồng tương ứng với nội dung công việc đã thực hiện, đối chiếu với các quy định hiện hành để xác định giá trị doanh thu, chi phí phù hợp.

Đối phần nội dung hợp đồng được thực hiện (bao gồm cả thực hiện đầy đủ hoặc một phần các nội dung đã thoả thuận tại hợp đồng), ghi nhận về kế toán, thuế như sau:

2.1 Ghi nhận doanh thu, chi phí, thuế:

Kế toán của các bên tham gia hợp đồng (bên mua/bên bán hoặc bên cung cấp dịch vụ/bên mua dịch vụ) cần xác định chính xác thời điểm, giá trị của phần nội dung hợp đồng đã thực hiện, nghiệm thu để ghi nhận doanh thu (đối với bên bán) hoặc ghi nhận chi phí (đối với bên mua) theo đúng các chuẩn mực kế toán, các quy định về kế toán, thuế hiện hành.

Mời bạn đọc theo dõi 2 ví dụ dưới đây để nắm rõ hơn về ghi nhận trong từng trường hợp. (Ví dụ dưới đây có thể phát sinh các khoản phạt vi phạm hợp đồng, nội dung này sẽ được trình bày ở mục III.)

Ví dụ 1:

Ngày 20/3/2022 công ty logistics A ký hợp đồng cung cấp dịch vụ giao nhận, vận tải, bốc xếp hàng hoá cho công ty B, giá trị hợp đồng (chưa bao gồm thuế GTGT) như sau:

– Dịch vụ giao nhận: 100 triệu đồng

– Dịch vụ vận tải: 2.000 triệu đồng

– Dịch vụ bốc xếp (bốc xếp từ phương tiện vận tải vào kho công ty B): 150 triệu đồng.

Điều kiện ghi nhận hoàn thành công việc khi hoàn thành toàn bộ các công việc đã nêu tại hợp đồng

Trong quá trình thực hiện hợp đồng, giả sử có hai tình huống xảy ra:

Tình huống 1: Hợp đồng được thực hiện đầy đủ tất cả các nội dung đã thỏa thuận, hàng hoá được bốc xếp vào kho bên B vào ngày 20/4/2022.

Tình huống 2: Công ty A đã thực hiện dịch vụ giao nhận, vận tải. Khi toàn bộ hàng hoá về đến kho của công ty B (ngày 18/4/2022) thì công ty B thông báo sẽ tự thực hiện việc bốc xếp từ phương tiện vận tải vào kho.

Với hai tình huống này thì việc ghi nhận doanh thu, chi phí tại công ty A và công ty B như sau:

Tình huống 1: Toàn bộ giá trị theo hợp đồng đã ký kết được thực hiện đầy đủ

Tại ngày 20/4/2022, hai bên ký kết biên bản nghiệm thu công việc hoàn thành theo hợp đồng.

Giá trị công việc hoàn thành được nghiệm thu (trước thuế GTGT) là 2.250 triệu đồng.

Thuế GTGT: theo quy định của Luật thuế GTGT thì các dịch vụ thực hiện tại hợp đồng đều là dịch vụ chịu thuế GTGT, thuế suất 10%.

Tuy nhiên theo Nghị định 15/2022/NĐ-CP ngày 28/01/2022 thì các dịch vụ này được giảm thuế GTGT, thuế suất sau giảm là 8%. Như vậy thuế GTGT của công việc được hoàn thành nêu trên là 180 triệu đồng (2.250 triệu đồng x 8%)

Như vậy tổng giá trị công việc hoàn thành được nghiệm thu thanh toán (vào ngày 20/4/2022) là 2.430 triệu đồng (đã bao gồm thuế GTGT).

Căn cứ vào biên bản nghiệm thu, kế toán công ty logistics A xuất hoá đơn bán hàng cho công ty B.

|

Kế toán bên A hạch toán: |

Kế toán bên B hạch toán: |

| Nợ TK 131: 2.430 triệu đồng

Có TK 5113: 2.250 triệu đồng Có TK 33311: 180 triệu đồng |

Nợ TK 152/153/156: 2.250 triệu đồng

Nợ TK 1331: 180 triệu đồng Có TK 331: 2.430 triệu đồng |

Tình huống 2: Thực hiện một phần công việc theo hợp đồng đã ký kết

Tại ngày 18/4/2022, công ty B có văn bản thông báo sẽ tự thực hiện việc bốc xếp từ phương tiện vận tải vào kho. Tại thời điểm này, công ty A đã thực hiện được các phần công việc giao nhận, vận tải, chưa thực hiện phần công việc bốc xếp.

Khi đó, công ty A và công ty B sẽ ký kết phụ lục hợp đồng, ghi nhận nội dung: công ty A không thực hiện phần công việc bốc xếp như đã ký kết tại hợp đồng. Chưa xét tới các nội dung liên quan đến phạt vi phạm hợp đồng (nếu có).

Sau khi ký kết phụ lục hợp đồng, hai bên tiến hành ký kết biên bản nghiệm thu công việc hoàn thành theo hợp đồng và phụ lục hợp đồng.

Giá trị công việc hoàn thành được nghiệm thu (bao gồm giá trị phần dịch vụ giao nhận và vận tải) (trước thuế GTGT) là 2.100 triệu đồng.

Thuế GTGT (thuế suất 8%) là 168 triệu đồng (2.100 x 8%)

Căn cứ vào biên bản nghiệm thu, kế toán công ty logistics A xuất hoá đơn bán hàng cho công ty B.

|

Kế toán công ty A hạch toán: |

Kế toán công ty B hạch toán: (kế toán HTK theo phương pháp kê khai thường xuyên) |

| Nợ TK 131 : 2.268 triệu đồng

Có TK 5113: 2.100 triệu đồng Có TK 3331: 168 triệu đồng |

Nợ TK 152/153/156: 2.100 triệu đồng

Nợ TK 1331: 168 triệu đồng Có TK 331: 2.268 triệu đồng |

Ví dụ 2:

Ngày 02/01/2021 công ty C ký hợp đồng thực hiện cung cấp dịch vụ cho thuê văn phòng cho công ty D, số tiền thuê là 55 triệu/tháng (đã bao gồm 10% thuế GTGT), công ty D phải trả trước tiền thuê văn phòng trong 24 tháng (1.320 triệu đồng).

Ngày 05/01/2021, công ty D đã chuyển trước số tiền là 1.320 triệu đồng cho công ty C. Tại thời điểm nhận trước tiền thuê nhà, công ty C xuất hóa đơn cho công ty D, hai công ty thực hiện kê khai thuế GTGT theo quy định.

Tại thời điểm nhận tiền, khoản tiền được nhận trước cho nhiều kỳ nêu trên, công ty C ghi nhận là doanh thu chưa thực hiện, công ty D ghi nhận chi phí trả trước.

Hạch toán tại từng thời điểm, với từng công ty như sau:

|

Kế toán công ty C hạch toán: (tại thời điểm nhận trước tiền thuê) |

Kế toán công ty D hạch toán: (tại thời điểm chuyển tiền trước) |

| Nợ TK 112: 1.320 triệu đồng

Có TK 3387: 1.200 triệu đồng Có TK 3331: 120 triệu đồng |

Nợ TK 242: 1.200 triệu đồng

Nợ TK 1331: 120 triệu đồng Có TK 112: 1.320 triệu đồng |

|

Kế toán công ty C hạch toán: (hàng tháng ghi nhận doanh thu) |

Kế toán công ty D hạch toán: (hàng tháng ghi nhận chi phí) |

| Nợ TK 3387: 50 triệu đồng

Có TK 511: 50 triệu đồng |

Nợ TK 642: 50 triệu đồng

Có TK 242: 50 triệu đồng |

Sau khi đã thực hiện hợp đồng được 12 tháng, Công ty D không có nhu cầu tiếp tục thực hiện hợp đồng, có văn bản thông báo với công ty C và được công ty C đồng ý chấm dứt hợp đồng trước thời hạn. Hai bên lập Phụ lục hợp đồng, lập biên bản nghiệm thu thanh lý hợp đồng.

Doanh thu đã thực hiện đối với công ty C là 600 triệu đồng; thuế GTGT tương ứng là 60 triệu đồng. Khi trả lại tiền thuê nhà đã nhận trước do không tiếp tục thực hiện hợp đồng, Công ty C xuất hóa đơn điều chỉnh giảm doanh thu (phần doanh thu chưa thực hiện). Gía trị doanh thu điều chỉnh giảm là 600 triệu đồng (1.200 triệu đồng : 24 x 12); thuế GTGT tương ứng là 60 triệu đồng. Hai công ty thực hiện kê khai điều chỉnh giảm thuế GTGT theo quy định.

Hạch toán tại từng thời điểm, với từng công ty như sau:

|

Kế toán công ty C hạch toán: (trả lại tiền thuê đã nhận trước) |

Kế toán công ty D hạch toán: (nhận lại tiền thuê trả trước) |

| Nợ TK 3387: 600 triệu đồng

Nợ TK 3331: 60 triệu đồng Có TK 112: 660 triệu đồng |

Nợ TK 112: 660 triệu đồng

Có TK 1331: 60 triệu đồng Có TK 242: 600 triệu đồng |

2.2 Một số lưu ý về hồ sơ, chứng từ liên quan tới ghi nhận doanh thu, chi phí theo hợp đồng

Bộ chứng từ ghi nhận doanh thu, chi phí cần được tập hợp một số chứng từ dưới đây:

+ Hợp đồng

+ Phụ lục hợp đồng (nếu có)

+ Biên bản nghiệm thu hoàn thành công việc/từng phần công việc

+ Biên bản thanh lý hợp đồng

+ Các hồ sơ khác (nếu có)

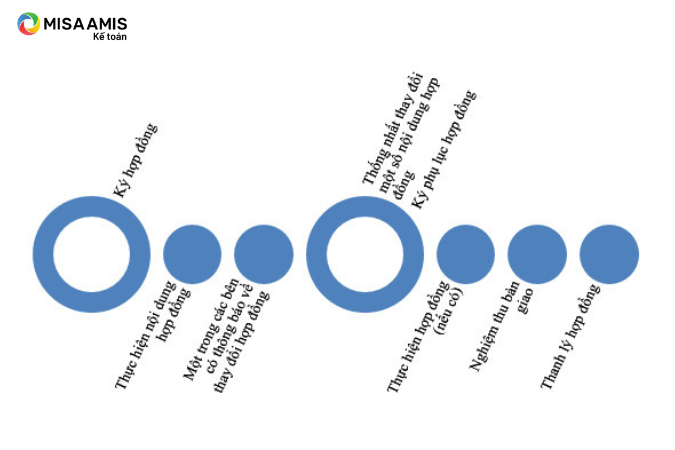

Nhìn chung, trong trường hợp có phát sinh thay đổi so với hợp đồng ban đầu, các sự kiện có thể có trong chuỗi sự kiện liên quan tới việc thực hiện hợp đồng, và thứ tự thời điểm các sự kiện diễn ra thường như sau:

Với mỗi sự kiện trong đó, kế toán và các bộ phận liên quan cần chuẩn bị, lập hoặc thu thập các chứng từ tương ứng:

|

Thời điểm |

Văn bản liên quan |

| Ký hợp đồng | Hợp đồng |

| Thực hiện nội dung công việc trong hợp đồng | Biên bản nghiệm thu hoàn thành công việc/ từng phần công việc |

| Một trong các bên có thông báo về việc thay đổi hợp đồng | Văn bản thông báo |

| Thống nhất thay đổi một số nội dung hợp đồng

Ký phụ lục hợp đồng |

Phụ lục hợp đồng |

| Tiếp tục thực hiện hợp đồng (nếu có) | Biên bản nghiệm thu hoàn thành công việc/ từng phần công việc |

| Nghiệm thu bàn giao | Biên bản nghiệm thu hoàn thành công việc/ từng phần công việc |

| Xuất hóa đơn | Hóa đơn |

| Thanh lý hợp đồng | Biên bản thanh lý hợp đồng |

Kế toán cần đặc biệt lưu ý về các thời điểm thể hiện trên từng chứng từ: thời điểm thể hiện trên chứng từ đối với từng nội dung công việc cần đảm bảo hợp lý so với thứ tự diễn ra sự kiện trong chuỗi sự kiện của hợp đồng.

Xét trong ví dụ 1 nêu trên:

Tình huống 1:

|

Thời điểm |

Văn bản liên quan |

Ngày thể hiện trên văn bản |

| Ký hợp đồng | Hợp đồng | 20/03/2022 |

| Thực hiện công việc | Biên bản nghiệm thu hoàn thành công việc | 20/04/2022 |

| Xuất hóa đơn | Hóa đơn | 20/04/2022 |

Tình huống 2:

|

Thời điểm |

Văn bản liên quan |

Ngày thể hiện trên văn bản |

| Ký hợp đồng | Hợp đồng | 20/03/2022 |

| Thực hiện công việc | Biên bản nghiệm thu hoàn thành từng phần công việc | 20/03-18/04/2022 |

| Một trong các bên có thông báo về thay đổi hợp đồng | Văn bản thông báo | 18/04/2022 |

| Thực hiện công việc theo hợp đồng và phụ lục hợp đồng | Biên bản nghiệm thu hoàn thành công việc | 20/04/2022 |

| Xuất hóa đơn | Hóa đơn | 20/04/2022 |

3. Xử lý liên quan tới phạt vi phạm hợp đồng

3.1 Vi phạm hợp đồng và mức phạt vi phạm hợp đồng

Vi phạm hợp đồng là hành vi không thực hiện hoặc thực hiện không đúng những nghĩa vụ phát sinh từ hợp đồng. Nghĩa vụ phát sinh từ hợp đồng là những nghĩa vụ đã được ghi nhận trong các điều khoản của hợp đồng hoặc được pháp luật điều chỉnh hợp đồng đó quy định.

Theo quy định của Luật Thương mại số 36/2005/QH11 ngày 14/6/2005 thì mức phạt vi phạm hợp đồng được quy định như sau:

“Điều 301. Mức phạt vi phạm

Mức phạt đối với vi phạm nghĩa vụ hợp đồng hoặc tổng mức phạt đối với nhiều vi phạm do các bên thỏa thuận trong hợp đồng, nhưng không quá 8% giá trị phần nghĩa vụ hợp đồng bị vi phạm, trừ trường hợp quy định tại Điều 266 của Luật này.”

Như vậy, mức phạt vi phạm hợp đồng thường do các bên thỏa thuận trong hợp đồng, tối đa không quá 8% giá trị phần nghĩa vụ hợp đồng bị vi phạm.

3.2 Phạt vi phạm hợp đồng bằng tiền:

3.2.1 Xử lý đối với bên nhận tiền phạt vi phạm hợp đồng

3.2.1.1. Ghi nhận kế toán:

Bên nhận được tiền phạt vi phạm hợp đồng ghi nhận khoản tiền được nhận là khoản thu nhập khác, theo quy định tại điểm 1 điều 93 Thông tư 200/2014/TT-BTC

Bút toán hạch toán:

Nợ TK 111/112 – Tiền mặt/Tiền gửi ngân hàng

Có TK 711 – Thu nhập khác

Kế toán lập các chứng từ thu/chi theo quy định kèm theo các giấy tờ liên quan như:

– Hợp đồng: cần có điều khoản về phạt vi phạm hợp đồng (trường hợp, số tiền xử phạt)

– Biên bản làm việc giữa hai bên về ghi nhận số tiền phạt vi phạm hợp đồng

– Các tài liệu chứng minh việc vi phạm hợp đồng (nếu có)

3.2.1.2. Xử lý liên quan tới thuế GTGT:

Theo quy định tại điều 5 Thông tư 219/2013/TT-BTC ngày 31/12/2013:

“Tổ chức, cá nhân nhận các khoản thu về bồi thường bằng tiền (bao gồm cả tiền bồi thường về đất và tài sản trên đất khi bị thu hồi đất theo quyết định của cơ quan Nhà nước có thẩm quyền), tiền thưởng, tiền hỗ trợ, tiền chuyển nhượng quyền phát thải và các khoản thu tài chính khác.

Cơ sở kinh doanh khi nhận khoản tiền thu về bồi thường, tiền thưởng, tiền hỗ trợ nhận được, tiền chuyển nhượng quyền phát thải và các khoản thu tài chính khác thì lập chứng từ thu theo quy định. Đối với cơ sở kinh doanh chi tiền, căn cứ mục đích chi để lập chứng từ chi tiền.”

Như vậy, trường hợp nhận tiền phạt vi phạm hợp đồng, kế toán lập chứng từ thu, không xuất hóa đơn, không cần xử lý liên quan tới thuế GTGT.

3.2.1.3. Xử lý liên quan tới thuế TNDN:

Theo quy định tại điều 7 Thông tư 78/2014/TT-BTC ngày 18/6/2014:

Trường hợp doanh nghiệp có khoản thu về tiền phạt, tiền bồi thường do bên đối tác vi phạm hợp đồng hoặc các khoản thưởng do thực hiện tốt cam kết theo hợp đồng phát sinh cao hơn khoản chi tiền phạt, tiền bồi thường do vi phạm hợp đồng (các khoản phạt này không thuộc các khoản tiền phạt về vi phạm hành chính theo quy định của pháp luật về xử lý vi phạm hành chính), sau khi bù trừ, phần chênh lệch còn lại tính vào thu nhập khác.”

Như vậy, khoản tiền phạt nhận được do đối tác vi phạm hợp đồng được hạch toán là khoản thu nhập khác, kết thúc kỳ kế toán được tính vào thu nhập chịu thuế khi xác định thuế TNDN.

|

Thu nhập chịu thuế |

= | Doanh thu | – | Chi phí được trừ | + |

Các khoản thu nhập khác |

3.2.2. Xử lý đối với bên chịu tiền phạt vi phạm hợp đồng:

3.2.2.1. Ghi nhận kế toán:

Theo quy định tại điều 94 Thông tư 200/2014/TT-BTC ngày 22/12/2014 về hướng dẫn chế độ kế toán doanh nghiệp đối với Tài khoản 811 – Chi phí khác:

“Tài khoản này phản ánh những khoản chi phí phát sinh do các sự kiện hay các nghiệp vụ riêng biệt với hoạt động thông thường của các doanh nghiệp. Chi phí khác của doanh nghiệp có thể gồm:

………….

– Tiền phạt phải trả do vi phạm hợp đồng kinh tế, phạt hành chính;

– Các khoản chi phí khác.”

Như vậy, khoản tiền phạt phải trả do vi phạm hợp đồng được ghi nhận vào tài khoản 811 – Chi phí khác với bút toán hạch toán:

Nợ TK 811 – Chi phí khác

Có TK 111/112 – Tiền mặt/Tiền gửi ngân hàng

3.2.2.2. Xử lý liên quan tới thuế GTGT:

Theo quy định tại điều 5 Thông tư 219/2013/TT-BTC ngày 31/12/2013 trình bày ở mục 2.12 nêu trên, trường hợp chi tiền phạt vi phạm hợp đồng, kế toán lập chứng từ chi theo quy định.

3.2.2.3 Xử lý liên quan tới thuế TNDN:

Bên bị phạt hợp đồng được ghi nhận vào chi phí sản xuất kinh doanh (loại chi phí khác) theo các quy định tại điều 4 thông tư 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính.

Theo quy định này, các khoản chi không được trừ khi xác định thu nhập chịu thuế không bao gồm khoản chi “tiền phạt vi phạm hợp đồng” mà chỉ có quy định về tiền phạt vi phạm hành chính như sau:

“Các khoản tiền phạt về vi phạm hành chính bao gồm: vi phạm luật giao thông, vi phạm chế độ đăng ký kinh doanh, vi phạm chế độ kế toán thống kê, vi phạm pháp luật về thuế bao gồm cả tiền chậm nộp thuế theo quy định của Luật Quản lý thuế và các khoản phạt về vi phạm hành chính khác theo quy định của pháp luật.”

Khoản chi tiền phạt vi phạm hợp đồng không phải là khoản chi tiền phạt về vi phạm hành chính, vì vậy, được ghi nhận vào chi phí hợp lệ khi xác định thu nhập tính thuế của doanh nghiệp.

3.3 Phạt vi phạm hợp đồng, bồi thường bằng hàng hóa, dịch vụ:

3.3.1. Xử lý đối với bên nhận bồi thường hàng hóa, dịch vụ do đối tác vi phạm hợp đồng

3.3.1.1. Ghi nhận kế toán:

Tương tự ghi nhận khoản thu bồi thường bằng tiền mặt, khi nhận bồi thường hàng hóa, dịch vụ do đối tác vi phạm hợp đồng, kế toán ghi nhận bút toán:

Nợ TK 15x – Hàng tồn kho

Nợ TK 1331 – Thuế GTGT được khấu trừ của hàng hóa, dịch vụ

Có TK 711 – Thu nhập khác

3.3.1.2. Xử lý liên quan tới thuế GTGT:

Theo quy định tại thông tư 219/2013/TT-BTC ngày 31/12/2013:

“Điều 5. Các trường hợp không phải kê khai, tính nộp thuế GTGT

Tổ chức, cá nhân nhận các khoản thu về bồi thường bằng tiền (bao gồm cả tiền bồi thường về đất và tài sản trên đất khi bị thu hồi đất theo quyết định của cơ quan Nhà nước có thẩm quyền), tiền thưởng, tiền hỗ trợ, tiền chuyển nhượng quyền phát thải và các khoản thu tài chính khác.

…

Trường hợp bồi thường bằng hàng hóa, dịch vụ, cơ sở bồi thường phải lập hóa đơn và kê khai, tính, nộp thuế GTGT như đối với bán hàng hóa, dịch vụ; cơ sở nhận bồi thường kê khai, khấu trừ theo quy định.”

Như vậy, bên nhận bồi thường được khấu trừ thuế GTGT đầu vào như trường hợp mua hàng hóa, dịch vụ thông thường.

3.3.1.3. Xử lý liên quan tới thuế TNDN:

Giá trị hàng hóa, dịch vụ nhận được do bồi thường là khoản thu nhập khác và được xử lý về thuế TNDN theo quy định đối với khoản thu nhập khác.

3.3.2. Xử lý đối với bên bồi thường hàng hóa, dịch vụ do vi phạm hợp đồng

3.3.2.1. Ghi nhận kế toán:

Tương tự ghi nhận khoản chi bồi thường bằng tiền mặt, khi bồi thường hàng hóa, dịch vụ cho đối tác do vi phạm hợp đồng, kế toán xuất hóa đơn GTGT đối với lượng hàng hóa, dịch vụ bồi thường và ghi nhận bút toán:

Nợ TK 811 – Chi phí khác

Có TK 152/153/156

Có TK 33311 – Thuế GTGT đầu ra

3.3.2.2. Xử lý liên quan tới thuế GTGT:

Bên bồi thường hàng hóa, dịch vụ do vi phạm hợp đồng kê khai thuế GTGT như đối với hàng bán ra, theo quy định tại điều 5 Thông tư 219/2013/TT-BTC đã trình bày ở mục 3.1.2.

3.3.2.3. Xử lý liên quan tới thuế TNDN:

Trường hợp bồi thường phạt vi phạm hợp đồng bằng hàng hóa, dịch vụ, doanh nghiệp lập hóa đơn như đối với bán hàng hóa, dịch vụ; nên được xử lý về thuế TNDN tương tự như đối với nghiệp vụ xuất bán hàng hóa, dịch vụ thông thường.

Trong hoạt động sản xuất kinh doanh của doanh nghiệp, việc thực hiện hợp đồng có những vướng mắc, phải điều chỉnh, phải hủy bỏ hoặc có phát sinh các nội dung phạt vi phạm hợp đồng là điều thường xảy ra. Kế toán doanh nghiệp cần nhận biết được các nội dung này để thực hiện tốt việc hạch toán các nghiệp vụ kinh tế phát sinh trong quá trình thực hiện hợp đồng, bảo đảm các nghiệp vụ được phản ánh kịp thời, phù hợp với quy định kế toán, thuế hiện hành.

Phần mềm MISA AMIS Kế toán cho phép quản lý hợp đồng theo từng dự án, từng thị trường, từng bộ phận chịu trách nhiệm thực hiện hợp đồng đồng thời cung cấp nhiều báo cáo quản trị giúp giám đốc và kế toán dễ dàng xem được các số liệu phân tích về doanh thu, chi phí, lãi lỗ theo từng hợp đồng/dự án.

- QUẢN LÝ DANH SÁCH HỢP ĐỒNG PHÁT SINH: Kế toán dễ dàng xem được danh sách các hợp đồng phát sinh theo thời gian, thị trường…Mọi thông tin, chứng từ phát sinh liên quan đến đều được tổng hợp về danh sách hợp đồng giúp kế toán dễ dàng quản lý và theo dõi.

- THEO DÕI ĐẦY ĐỦ THÔNG TIN TRÊN HỢP ĐỒNG: Trên mỗi hợp đồng, kế toán có thể theo dõi giá trị hợp đồng, giá trị thanh lý, tình hình thu tiền, xuất hóa đơn, dự kiến chi, số lượng hàng hóa dịch vụ đã giao cho khách hàng.

- GHI NHẬN DOANH SỐ HỢP ĐỒNG: Cho phép kế toán ghi nhận doanh số của từng hợp đồng cho một hay nhiều nhân viên để có thể xác định được doanh số đạt được của từng nhân viên hàng tháng, đối chiếu và chốt bảng doanh số với từng bộ phận kinh doanh.

- ….

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS:

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Người viết: Lê Kim Tiến

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/