Chi phí trả trước là một khoản chi phí đã phát sinh mà doanh nghiệp đã sử dụng để mua tài sản, công cụ dụng cụ,… và sử dụng trong một thời gian dài nên không đủ điều kiện để tính hết vào chi phí sản xuất hay kinh doanh trong một kỳ của doanh nghiệp. Lúc này, kế toán doanh nghiệp cần thực hiện phân bổ chi phí trả trước.

1. Tài khoản 242 – chi phí trả trước tại doanh nghiệp

Theo Khoản 1 Điều 47 Thông tư 200/2014/TT-BTC, chi phí trả trước là chi phí thực tế đã phát sinh nhưng có liên quan đến kết quả hoạt động sản xuất kinh doanh (SXKD) của doanh nghiệp trong nhiều kỳ kế toán và việc kết chuyển các khoản chi phí này vào chi phí SXKD của các kỳ kế toán sau.

Một số khoản chi phí trả trước trong doanh nghiệp có thể kể đến như:

- Chi phí trả trước về thuê cơ sở hạ tầng, thuê hoạt động TSCĐ phục vụ cho sản xuất, kinh doanh nhiều kỳ kế toán.

- Chi phí thành lập doanh nghiệp, chi phí đào tạo, quảng cáo phát sinh trong giai đoạn trước hoạt động. Thời gian phân bổ: không quá 3 năm.

- Chi phí mua bảo hiểm và các loại lệ phí mà doanh nghiệp mua và trả một lần cho nhiều kỳ kế toán.

- Công cụ, dụng cụ, bao bì luân chuyển, đồ dùng cho thuê liên quan đến hoạt động kinh doanh trong nhiều kỳ kế toán.

- Chi phí sửa chữa TSCĐ phát sinh một lần có giá trị lớn doanh nghiệp không thực hiện trích trước chi phí sửa chữa lớn TSCĐ. Thời gian phân bổ: không quá 3 năm.

- …

>>> Đọc thêm: Chi tiết hạch toán tài khoản 242 – Chi phí trả trước theo thông tư 200

2. Một số nguyên tắc phân bổ chi phí trả trước

Một trong những nguyên tắc quan trọng của việc phân bổ chi phí trả trước đó là kế toán doanh nghiệp phải lựa chọn phương pháp, tiêu thức cho việc tính và phân bổ vào chi phí SXKD từng kỳ kế toán phải được thực hiện dựa trên căn cứ vào tính chất, mức độ của từng loại chi phí.

Bên cạnh đó, kế toán doanh nghiệp cũng cần theo dõi chi tiết đối với từng quản chi phí trả trước theo từng kỳ hạn (đã phát sinh, đã phân bổ, số còn lại chưa phân bổ). Việc theo dõi chi tiết sẽ giúp kế toán đảm bảo đã phân bổ đúng thời hạn và số lượng.

Một nguyên tắc đối với chi phí trả trước được chi trả bằng ngoại tệ đó là chi phí sẽ được coi là các khoản mục tiền tệ có gốc ngoại tệ và phải đánh giá lại theo tỷ giá giao dịch thực tế tại thời điểm báo cáo nếu tại thời điểm lập báo cáo, doanh nghiệp có bằng chứng chắc chắn về việc người bán hàng sẽ không thể cung cấp hàng hóa và doanh nghiệp sẽ nhận lại khoản trả trước bằng ngoại tệ đó.

3. Cách hạch toán phân bổ chi phí trả trước

3.1 Hạch toán chi phí trả trước, phân bổ dần vào chi phí SXKD nhiều kỳ

Nợ TK 242 – Chi phí trả trước

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có TK 111/112/153/331/334/338/…

Định kỳ kế toán ghi nhận bút toán phân bổ chi phí trả trước vào chi phí SXKD:

Nợ TK 623/627/635/641/642

Có TK 242 – Chi phí trả trước.

3.2 Hạch toán chi phí trả trước khi doanh nghiệp trả trước tiền thuê nhà, thuê TSCĐ theo phương thức thuê hoạt động và phục vụ hoạt động kinh doanh cho nhiều kỳ:

Nợ TK 242 – Chi phí trả trước

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có TK 111/112,…

3.3 Hạch toán chi phí trả trước khi doanh nghiệp mua công cụ, dụng cụ, bao bì luân chuyển, đồ dùng cho thuê liên quan đến hoạt động sản xuất, kinh doanh trong nhiều kỳ:

- Khi xuất ra để sử dụng hoặc cho thuê:

Nợ TK 242 – Chi phí trả trước

Có TK 153 – Công cụ, dụng cụ.

>>> Đọc thêm: Công cụ dụng cụ là gì? Cách phân bổ CCDC chi tiết

- Định kỳ kế toán doanh nghiệp thực hiện bút toán phân bổ giá trị công cụ, dụng cụ, bao bì luân chuyển, đồ dùng cho thuê đã xuất kho theo tiêu thức hợp lý. Bút toán ghi nhận:

Nợ TK 623/627/641/642,…

Có TK 242 – Chi phí trả trước.

3.4 Hạch toán chi phí trả trước đối với trường hợp chi phí sửa chữa TSCĐ phát sinh lớn, doanh nghiệp không thực hiện trích trước chi phí sửa chữa TSCĐ, phải phân bổ chi phí vào nhiều kỳ kế toán.

- Kết chuyển chi phí sửa chữa TSCĐ vào tài khoản chi phí trả trước:

Nợ TK 242 – Chi phí trả trước.

Có TK 241 – XDCB dở dang.

- Định kỳ, kế toán doanh nghiệp tính và phân bổ chi phí sửa chữa TSCĐ vào chi phí sản xuất, kinh doanh trong kỳ:

Nợ TK 623/627/641/642,…

Có TK 242 – Chi phí trả trước.

3.5 Hạch toán chi phí trả trước đối với trường hợp doanh nghiệp trả trước lãi tiền vay cho bên cho vay:

- Khi trả trước lãi tiền vay:

Nợ TK 242 – Chi phí trả trước

Có TK 111/112.

- Định kỳ, khi kế toán thực hiện phân bổ lãi tiền vay theo số phải trả từng kỳ vào chi phí tài chính hoặc vốn hoá tính vào giá trị tài sản dở dang:

Nợ TK 635 – Chi phí tài chính (chi phí đi vay ghi vào chi phí SXKD trong kỳ)

Nợ TK 241 – XDCB dở dang (nếu chi phí đi vay được vốn hoá vào giá trị tài sản đầu tư xây dựng dở dang)

Nợ TK 627 – Chi phí sản xuất chung (nếu chi phí đi vay được vốn hoá vào giá trị tài sản sản xuất dở dang)

Có TK 242 – Chi phí trả trước.

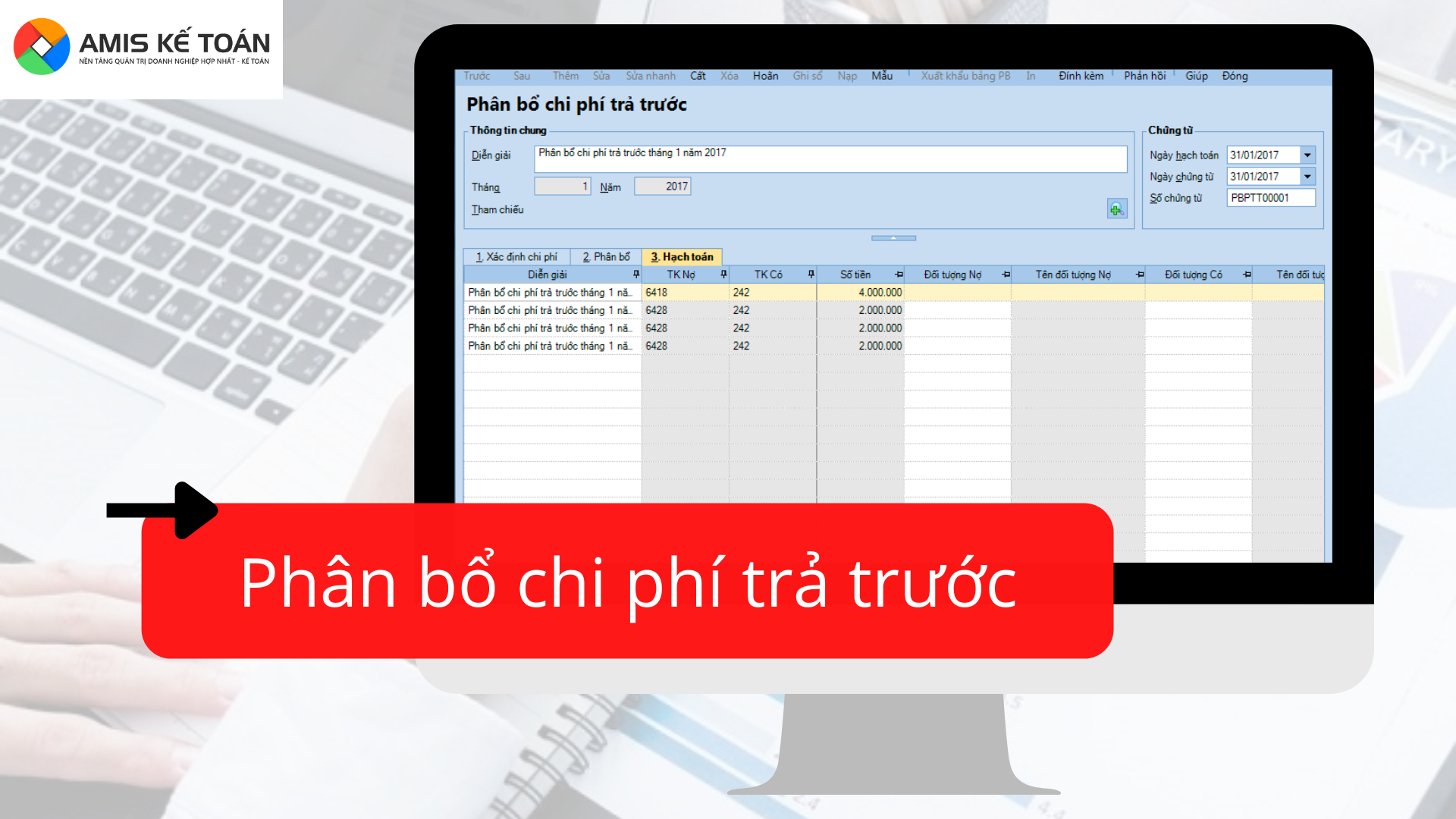

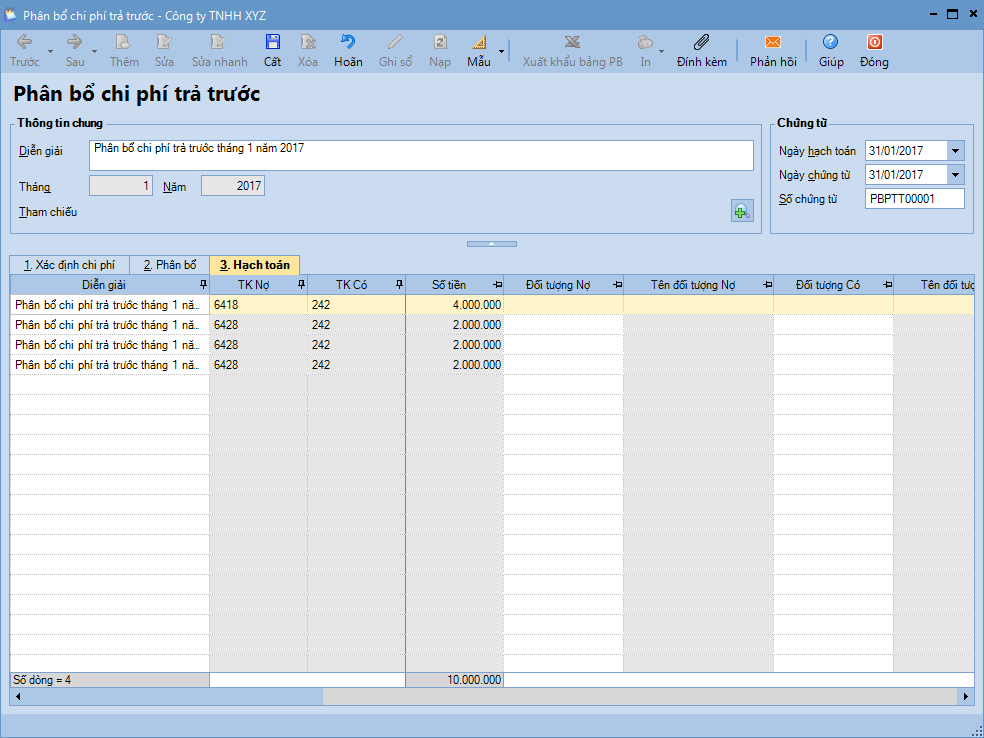

Hiện nay, các phần mềm như phần mềm kế toán online MISA AMIS giúp kế toán hạn chế tối đa các sai sót khi thực hiện các nghiệp vụ kế toán nhất là những nghiệp vụ phức tạp như phân bổ chi phí trả trước, giúp kế toán viên tiết kiệm thời gian và công sức một cách hiệu quả so với việc thực hiện các thao tác thủ công như trước đây.

Phần mềm kế toán online MISA AMIS có tính năng tự động phân bổ chi phí trả trước, giúp kế toán doanh nghiệp quản lý tự động các chi phí trả trước được phân bổ cho nhiều kỳ, mang đến nhiều sự tiện lợi.

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/