Sau nội dung những quy định mới và lưu ý về quyết toán thuế TNCN năm 2021, MISA AMIS tổng hợp, hướng dẫn cách lập tờ khai quyết toán thuế TNCN mẫu số 05/QTT-TNCN theo Thông tư số 80/2021/TT-BTC dành cho doanh nghiệp trả thu nhập chịu thuế từ tiền lương, tiền công cho cá nhân.

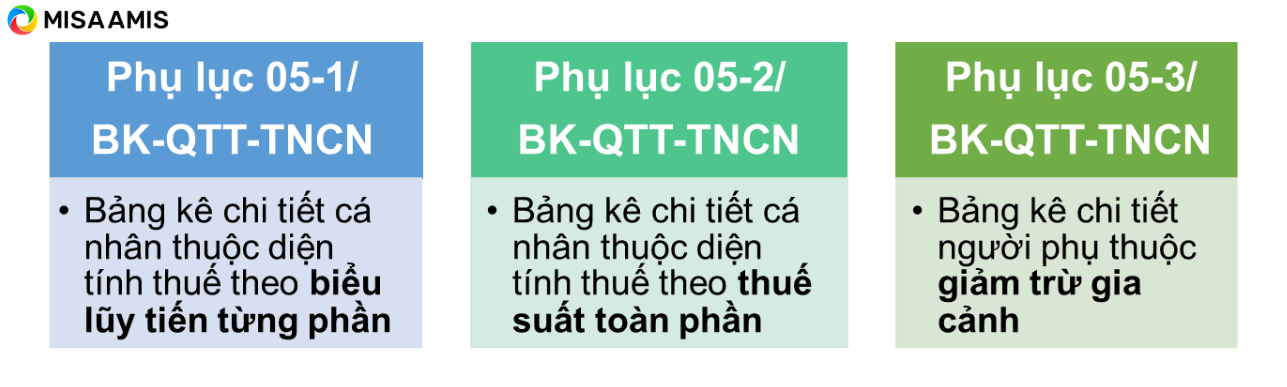

Để lập được tờ khai quyết toán thuế TNCN mẫu số 05/QTT-TNCN thì chúng ta cần lập trước một trong số các phụ lục sau (tùy vào số liệu phát sinh thực tế tại từng doanh nghiệp cụ thể):

- Phụ lục 05-1/BK-QTT-TNCN-Bảng kê chi tiết cá nhân thuộc diện tính thuế theo biểu lũy tiến từng phần.

- Phụ lục 05-2/BK-QTT-TNCN -Bảng kê chi tiết cá nhân thuộc diện tính thuế theo thuế suất toàn phần.

- Phụ lục 05-3/BK-QTT-TNCN- Bảng kê chi tiết người phụ thuộc giảm trừ gia cảnh.

Trong đó phụ lục số 05-1/BK-QTT-TNCN và 05-2/BK-QTT-TNCN để kê khai chi tiết các cá nhân thuộc diện tính thuế khác nhau là lũy tiến từng phần hay toàn phần. Phụ lục 05-3/BK-QTT-TNCN dùng để kê khai trong trường hợp cá nhân có đăng ký giảm trừ gia cảnh người phụ thuộc trong năm tính thuế 2021.

Lưu ý: Doanh nghiệp có các đối tượng nằm trong phụ lục nào thì kê khai phụ lục đó, không cần kê khai tất cả các phụ lục trên.

Với hy vọng doanh nghiệp, kế toán có tài liệu tham khảo chất lượng, hạn chế khó khăn khi kê khai các trường hợp khác nhau MISA AMIS tổng hợp, hướng dẫn kê khai cả 3 phụ lục trên và cách tổng hợp số liệu lên tờ khai quyết toán thuế TNCN mẫu số 05/QTT-TNCN năm 2021 một cách đầy đủ và chi tiết

1. Những lưu ý khi lập phụ lục 05-1/BK-QTT-TNCN – Bảng kê chi tiết cá nhân thuộc diện tính thuế theo biểu lũy tiến từng phần.

1.1 Lưu ý về đối tượng kê khai phụ lục 05-1/BK-QTT-TNCN

Đối tượng kê khai phụ lục 05-1/BK-QTT-TNCN gồm có: Người lao động là cá nhân cư trú và đã ký hợp đồng lao động từ 3 tháng trở lên.

Thông thường các doanh nghiệp đều có lao động thuộc trường hợp kê khai tại phụ lục 05-1/BK-QTT-TNCN. Các bạn nên xây dựng bảng lương hàng tháng có cột tổng hợp và phân loại đối tượng tính thuế TNCN ngay từ đầu để cuối năm tổng hợp số liệu được dễ dàng.

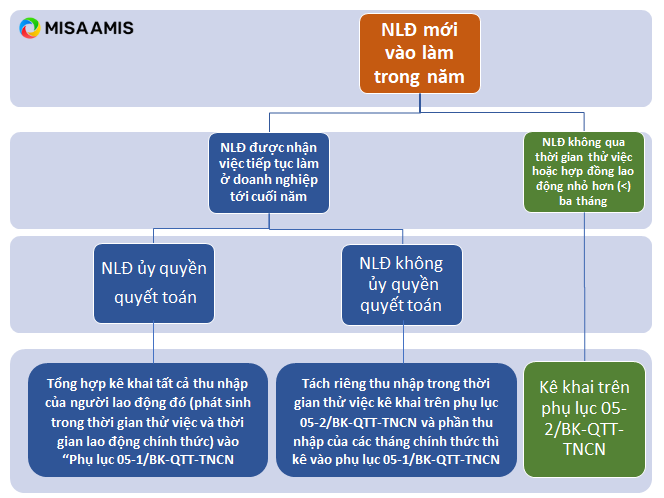

Liên quan đến vấn đề phân loại đối tượng cá nhân thuộc diện tính thuế theo lũy tiến từng phần hay toàn phần để xác định khai báo thu nhập lên phụ lục 05-1/BK-QTT-TNCN hay phụ lục 05-2/BK-QTT-TNCN chúng ta sẽ thường gặp tình huống liên quan đến trường hợp nhân viên mới vào làm.

Trường hợp 1: Người lao động thử việc sau đó không được nhận, người lao động có thời gian lao động nhỏ hơn (<) ba tháng:

Đây là nhóm đối tượng thuộc đối tượng tính thuế theo theo thuế suất toàn phần nên sẽ kê khai thu nhập vào “Phụ lục 05-2/BK-QTT-TNCN – Bảng kê chi tiết cá nhân thuộc diện tính thuế theo thuế suất toàn phần”.

Trường hợp 2: Sau thời gian thử việc, hợp đồng lao động chính thức thời hạn từ 03 tháng trở lên sẽ được ký kết. Đến cuối năm, nếu người lao động ủy quyền quyết toán thuế TNCN thì doanh nghiệp sẽ không kê khai phần thu nhập trong thời gian thử việc vào “Phụ lục 05-2/BK-QTT-TNCN” mà sẽ được tổng hợp kê khai tất cả thu nhập của người đó (phát sinh trong thời gian thử việc và thời gian lao động chính thức) vào “Phụ lục 05-1/BK-QTT-TNCN”.

Trường hợp 3: người lao động sau thời gian thử việc ký HĐLĐ chính thức từ 03 tháng trở lên và làm đến cuối năm tại doanh nghiệp nhưng không ủy quyền quyết toán, cá nhân tự quyết toán. Trường hợp doanh nghiệp có khấu trừ thuế 2 tháng thử việc của người lao động thì doanh nghiệp cấp chứng từ khấu trừ thuế cho cá nhân người lao động tự đi quyết toán.

Phần thu nhập của người lao động phải tách riêng thu nhập trong thời gian thử việc kê khai trên phụ lục 05-2/BK-QTT-TNCN và phần thu nhập của các tháng chính thức thì kê vào phụ lục 05-1/BK-QTT-TNCN.

Căn cứ điểm i, khoản 1, Điều 25 Thông tư số 111/2013/TT-BTC.

Với thời gian thử việc, hợp đồng lao động nhỏ hơn (<) 3 tháng thì người lao động thuộc đối tượng tính thuế theo theo thuế suất toàn phần có thể bị khấu trừ thuế TNCN 10% nếu số tiền chi trả từ 2 triệu đồng/lần trở lên.

Trường hợp người lao động đó đủ điều kiện và làm cam kết thu nhập trong năm dưới ngưỡng tính thuế TNCN và chỉ có duy nhất 1 nguồn thu nhập trong năm tại doanh nghiệp thì không phải khấu trừ thuế TNCN 10%.

Lưu ý: Cá nhân làm cam kết 02 phải đăng ký thuế và có mã số thuế tại thời điểm cam kết.

>>> Mời các bạn tải Mẫu-02CK-TNCN-Bản-cam-kết theo Thông tư 92/2015/TT-BTC

1.2. Lưu ý về kỳ tính thuế TNCN và mẫu biểu mới của phụ lục 05-1/BK-QTT-TNCN theo Thông tư số 80/2021/TT-BTC

- Nội dung thuộc phần Ghi chú của Phụ lục 05-1/BK-QTT-TNCN

“- Kỳ tính thuế tại chỉ tiêu [01] của phụ lục 05-1/BK-QTT-TNCN trong mọi trường hợp quyết toán thuế TNCN của tổ chức, cá nhân trả thu nhập là theo năm dương lịch.

– Tổ chức trả thu nhập khi quyết toán thuế TNCN không phải khai thông tin chi tiết vào Bảng kê này đối với các cá nhân sau đây: Cán bộ, công chức có hệ số lương quy định tại bảng lương ban hành kèm theo Quyết định số 128/QĐ/TW ngày 14/12/2004 của Ban bí thư Trung ương Đảng; bảng lương ban hành kèm theo Nghị quyết số 730/2004/NQ-UBTVQH11 ngày 30/9/2004 của Uỷ ban thường vụ Quốc hội; bậc 3 Bảng 1 chuyên gia cao cấp, mức 1 – 2 Bảng lương cấp bậc quân hàm theo Nghị định số 204/2004/NĐ-CP ngày 14/12/2004 của Chính phủ.”

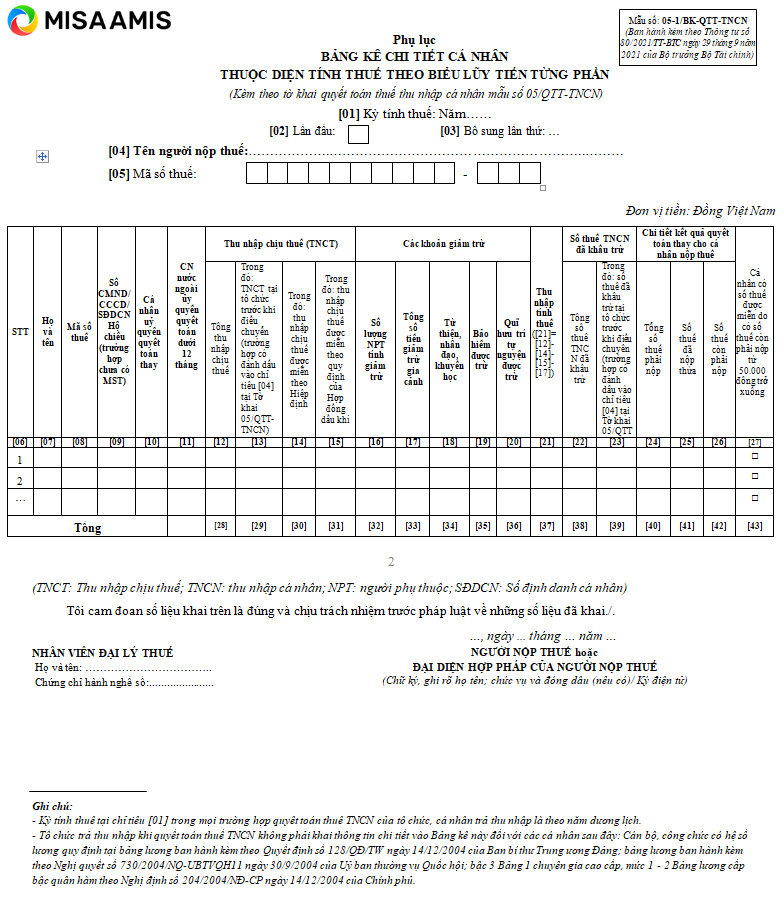

- Mẫu biểu của phụ lục 05-1/BK-QTT-TNCN theo Thông tư 80/2021 so với Thông tư 92/2015 có nhiều điểm mới như:

-

-

- Bổ sung các chỉ tiêu:

-

-

+ “chỉ tiêu 13-Trong đó: TNCT tại tổ chức trước khi điều chuyển (trường hợp có đánh dấu vào chỉ tiêu [04] tại Tờ khai 05/QTT-TNCN)”.

+ “chỉ tiêu 23-Trong đó: số thuế đã khấu trừ tại tổ chức trước khi điều chuyển (trường hợp có đánh dấu vào chỉ tiêu [04] tại Tờ khai 05/QTT” đáp ứng theo quy định tại Điều 8, Nghị định số 126/2020/NĐ-CP.

+ “chỉ tiêu 15-Trong đó: thu nhập chịu thuế được miễn theo quy định của Hợp đồng dầu khí”

+ “chỉ tiêu 27-Cá nhân có số thuế được miễn do có số thuế còn phải nộp từ 50.000 đồng trở xuống” theo quy định tại Điều 79 Luật Quản lý thuế số 38 năm 2019.

-

- Bỏ “chỉ tiêu 12 – Làm việc trong khu KT” theo quy định tại Nghị định số 82/2018/NĐ-CP không quy định giảm thuế TNCN đối với cá nhân làm việc tại khu kinh tế.

- Sửa tên chỉ tiêu 09 – “Số CMND/Hộ chiếu” thành “Số CMND/CCCD/SĐDCN/Hộ chiếu (trường hợp chưa có MST)”.

Mẫu số 05-1/BK-QTT-TNCN mới ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính. Tải ngay 29.-Bang-ke-05-1-BK-TNCN-05-1

2. Hướng dẫn cách kê khai từng chỉ tiêu trên phụ lục 05-1/BK-QTT-TNCN theo Thông tư 80/2021/TT-BTC

Chỉ tiêu [01] – Kỳ tính thuế: Các bạn ghi kỳ tính thuế là năm 2021

Chỉ tiêu [02] – Lần đầu: Các bạn tích lần đầu nếu đây là lần đầu tiên các bạn kê khai của kỳ tính thuế năm 2021.

Chỉ tiêu [03] – Bổ sung lần thứ. Ghi lần bổ sung (nếu có) sau lần đầu thì các tờ khai đều là tờ khai bổ sung và tính từ lần 1, đến các lần tiếp theo.

Chỉ tiêu [04] – Tên người nộp thuế: Ghi tên doanh nghiệp theo đúng trong giấy đăng ký kinh doanh.

Chỉ tiêu [05] – Mã số thuế: Các bạn ghi mã số thuế doanh nghiệp theo như trong giấy đăng ký kinh doanh.

Chỉ tiêu [06] – STT: Ghi STT tăng dần lên từ số 01 trở đi.

Chỉ tiêu [07] – Họ và tên: Các bạn nhập đúng họ và tên người lao động tính thuế theo biểu lũy tiến từng phần.

Chỉ tiêu [08] – Mã số thuế: Ghi chính xác MST TNCN của người lao động.

Chú ý khi nhập chỉ tiêu 08:

+ Bắt buộc phải nhập MST TNCN nếu tích vào ô ủy quyền quyết toán thuế TNCN chỉ tiêu [10] vì đây là điều kiện bắt buộc để ủy quyền, còn Số CMND/CCCD/SĐDCN/Hộ chiếu có thể bỏ trống, không điền.

+ Không bắt buộc MST TNCN nếu không ủy quyền quyết toán (không tích chỉ tiêu [10]) mà chỉ cần nhập “Số CMND/CCCD/SĐDCN/Hộ chiếu”.

Chỉ tiêu [09] – Số CMND/CCCD/SĐDCN/Hộ chiếu: Trường hợp chưa có MST thì các bạn ghi chính xác thông tin “Số CMND/CCCD/SĐDCN/Hộ chiếu” của người lao động.

Chỉ tiêu [10] – Cá nhân uỷ quyền quyết toán thay: Các bạn tích vào ô này nếu người lao động đủ điều kiện và có ủy quyền quyết toán thuế TNCN cho doanh nghiệp. Không tích nếu người lao động không ủy quyền hoặc không đủ điều kiện ủy quyền. Nếu tích vào chỉ tiêu này thì được sửa các chỉ tiêu [24], [25], [26], nếu không tích thì không được sửa.

Chỉ tiêu [11] – Cá nhân nước ngoài ủy quyền quyết toán dưới 12 tháng: Tích vào ô này nếu người lao động đủ điều kiện và có ủy quyền quyết toán thuế TNCN cho doanh nghiệp. Không tích nếu người lao động không ủy quyền hoặc không đủ điều kiện ủy quyền. Nếu tích vào thì được sửa các chỉ tiêu [24], [25], [26], nếu không tích thì không được sửa.

Chỉ tiêu [12] – Tổng thu nhập chịu thuế: Tổng thu nhập chịu thuế của từng nhân viên được tổng hợp từ bảng lương 12 tháng cả năm 2021. Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công doanh nghiệp đã chi trả trong kỳ cho cá nhân cư trú có ký hợp đồng lao động từ 03 tháng trở lên, kể cả các khoản tiền lương, tiền công nhận được do làm việc tại khu kinh tế và thu nhập được miễn, giảm thuế theo Hiệp định tránh đánh thuế hai lần.

Công thức tính:

Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn thuế

– Tổng thu nhập: Là tổng số tiền bao gồm các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà doanh nghiệp đã thực chi trả cho người lao động trong năm quyết toán 2021.

– Các khoản được miễn thuế: Căn cứ theo quy định trong Thông tư số 111/2013/TT-BTC và Thông tư số 92/2015/TT-BTC thì có thể tóm tắt một số khoản thu nhập phổ biến được miễn thuế TNCN như sau:

+ Phụ cấp trang phục cho người lao động bằng tiền mặt thì không quá 5.000.000/năm. (Nếu doanh nghiệp chi trả phụ cấp bằng hiện vật như áo, quần trang phục có hóa đơn chứng từ hợp pháp thì được miễn toàn bộ khỏi thu nhập của người lao động và không bị khống chế khi tính vào chi phí được trừ của doanh nghiệp).

+ Phụ cấp ăn giữa ca, ăn trưa được trả bằng tiền hàng tháng cho người lao động không vượt quá 730.000đồng/người/tháng. Trường hợp doanh nghiệp tự tổ chức bếp ăn, nấu ăn hoặc mua suất ăn, cấp phiếu ăn có đầy đủ hóa đơn chứng từ hợp pháp thì khoản thu nhập này được miễn và không khống chế khi tính vào chi phí được trừ của doanh nghiệp.

+ Khoán chi công tác phí, điện thoại cho người lao động phù hợp quy định trong quy chế của doanh nghiệp thì được miễn.

+ Tiền làm thêm giờ được trả cao hơn so với ngày bình thường. Nghĩa là phần tiền làm thêm tính theo đơn giá ngày công làm thêm giờ trả cao hơn so với ngày thường được miễn.

>>> Đọc thêm: Thông tin mới nhất về các khoản chi phí bị khống chế năm 2021

Ví dụ: Anh Bình làm thêm 2 giờ, và đơn giá tiền công ngày thường là 20.000đ/giờ. Đơn giá tiền công làm thêm 1 giờ ngày thường là 30.000đ/giờ thì số tiền được miễn thuế từ thu nhập làm thêm là:

2giờ *(30.000đ/giờ-20.000đ/giờ) = 2 giờ * 10.000đ/giờ = 20.000đ

+ Khoản tiền thuê nhà do đơn vị sử dụng lao động trả hộ tính vào thu nhập chịu thuế theo số thực tế trả hộ nhưng không vượt quá 15% tổng thu nhập chịu thuế (chưa bao gồm tiền thuê nhà) tại đơn vị. Có nghĩa là nếu doanh nghiệp trả vượt 15% tổng thu nhập chịu thuế (chưa bao gồm tiền thuê nhà) tại đơn vị thì phần vượt trên đó sẽ được miễn cho người lao động. Người lao động chỉ bị tính vào thu nhập chịu thuế tối đa là 15% tổng thu nhập chịu thuế (chưa bao gồm tiền thuê nhà) tại đơn vị mà doanh nghiệp trả hộ.

+…

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Ví dụ minh họa về tính thu nhập chịu thuế:

Năm 2021 chị Lan làm việc đủ 12 tháng tại công ty Đức Anh, tổng thu nhập cả năm là 130.000.000đ. Trong đó có một số khoản thu nhập: phụ cấp tiền ăn trưa 500.000đ/tháng tổng cả năm là 6.000.000đ. Phụ cấp tiền trang phục được trả bằng tiền mặt là: 6.000.000đ.

Như vậy cần xác định các khoản thu nhập miễn thuế mà chị Lan được miễn để xác định đúng thu nhập chịu thuế như sau:

Khoản phụ cấp tiền ăn trưa 500.000đ/tháng tổng cả năm là 6.000.000đ thì được miễn toàn bộ do mỗi tháng phụ cấp tiền ăn trưa nhỏ hơn (<) 730.000đ/tháng.

Phụ cấp tiền trang phục được trả bằng tiền mặt là: 6.000.000đ thì chỉ được miễn 5.000.000đ/năm còn 1.000.000đ sẽ tính vào thu nhập chịu thuế của chị Lan.

? Vậy thu nhập chịu thuế của chị Lan sẽ là:

130.000.000 – 6.000.000 – 5.000.000 = 119.000.000đ.

Chú ý: Trong TNCT tại chỉ tiêu [12] thì nếu các bạn thuộc một trong các trường hợp ở chỉ tiêu 13; 14; 15 thì cần ghi vào để tính toán thu nhập tính thuế cuối cùng cả năm được chính xác.

Chỉ tiêu [13] – Trong đó: TNCT tại tổ chức trước khi điều chuyển (trường hợp có đánh dấu vào chỉ tiêu [04] tại Tờ khai 05/QTT-TNCN).

Chỉ tiêu [13] liên quan đến khai báo ban đầu tại Tờ khai 05/QTT-TNCN (các bạn phải căn cứ điều kiện thực tế doanh nghiệp có chuyển nhượng hay không để ghi vào chỉ tiêu này) như sau:

+ Nếu các bạn tích chỉ tiêu [04] tại Tờ khai 05/QTT-TNCN thì các bạn có thể sửa lại chỉ tiêu này.

+ Nếu các bạn không tích chỉ tiêu [04] tại Tờ khai 05/QTT-TNCN thì chỉ tiêu [13] các bạn không thể nhập được.

Chỉ tiêu [14] – Trong đó: Thu nhập chịu thuế được miễn theo Hiệp định: Các bạn điền số thu nhập chịu thuế được miễn là các khoản thu nhập chịu thuế làm căn cứ xét miễn, giảm thuế theo Hiệp định tránh đánh thuế hai lần.

Chỉ tiêu [15] – Trong đó: Thu nhập chịu thuế được miễn theo quy định của Hợp đồng dầu khí: Các bạn điền số thu nhập chịu thuế được miễn là thu nhập chịu thuế được miễn theo quy định của Hợp đồng dầu khí.

Chỉ tiêu [16] – Số lượng NPT tính giảm trừ: Chỉ tiêu này là tổng số người phụ thuộc đăng ký giảm trừ trong năm của người lao động và phải bằng tổng số người phụ thuộc ở phụ lục 05-3/BK-QTT-TNCN các bạn kê khai.

Chỉ tiêu [17] – Tổng số tiền giảm trừ gia cảnh: Là các khoản giảm trừ cho bản thân người nộp thuế và các khoản giảm trừ cho người phụ thuộc.

Công thức xác định tổng số tiền giảm trừ gia cảnh:

|

Tổng tiền giảm trừ gia cảnh được trừ trong kỳ quyết toán của người lao động |

= | Giảm trừ cho bản thân | + |

Giảm trừ người phụ thuộc |

Ví dụ: Nhân viên A có 2 người phụ thuộc đã đăng ký giảm trừ năm 2021 tại công ty B. Nhân viên A làm việc cả 12 tháng tại công ty B thì số tiền giảm trừ sẽ là:

|

Tổng số tiền giảm trừ gia cảnh |

= | 11trđ*12 tháng | + | 2 người *4,4 trđ*12tháng | = |

237,6 trđ |

Chỉ tiêu [18]: Từ thiện, nhân đạo, khuyến học. Là các khoản chi đóng góp vào các tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn, người tàn tật, người già không nơi nương tựa; các khoản chi đóng góp vào các quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học được thành lập và hoạt động vì mục đích từ thiện, nhân đạo, khuyến học, không nhằm mục đích lợi nhuận (nếu có). Số tiền từ thiện, nhân đạo, khuyến học theo quy định của pháp luật sẽ được giảm trừ để tính ra thu nhập tính thuế đúng của người lao động.

Chú ý: Điều kiện giảm trừ khoản này là:

+ Cá nhân cư trú

+ Có tài liệu chứng minh đóng góp theo quy định tại khoản 3 Điều 9 Thông tư 111/2013/TT-BTC

+ Các khoản đóng góp từ thiện, nhân đạo, khuyến học phát sinh vào năm nào được giảm trừ vào thu nhập chịu thuế của năm tính thuế đó, nếu giảm trừ không hết không được trừ vào thu nhập chịu thuế của năm tính thuế tiếp theo. Mức giảm trừ tối đa không vượt quá thu nhập tính thuế từ tiền lương, tiền công và thu nhập từ kinh doanh của năm tính thuế phát sinh đóng góp từ thiện nhân đạo, khuyến học.

*Ví dụ tiền ủng hộ COVID 19 mà người lao động trích tiền lương để đóng vào quỹ Covid 1 ngày lương nộp vào quỹ phòng chống COVID-19 của Trung ương hoặc của tỉnh mà có tài liệu chứng minh đóng góp như phiếu thu, giấy nộp tiền bản giấy hoặc bản điện tử có xác nhận của quỹ do Trung ương hoặc của tỉnh cấp thì được giảm trừ cho người lao động đáp ứng điều kiện như trên.

Chỉ tiêu [19] – Bảo hiểm được trừ: Là các khoản đóng góp bảo hiểm gồm: bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc.

Các bạn ghi tổng số tiền bảo hiểm trong năm người lao động đã đóng bảo hiểm bao gồm các khoản như trên của cả năm 2021 để tính giảm trừ cho người lao động.

Lưu ý cần đối chiếu cả số liệu trên bảng tính BHXH và thông báo BHXH mẫu C12 BHXH gửi về để có số liệu chính xác ghi vào đây.

Chỉ tiêu [20] – Quĩ hưu trí tự nguyện được trừ: Là các khoản đóng góp vào Quỹ hưu trí tự nguyện theo thực tế phát sinh nhưng tối đa không quá 01 triệu đồng/tháng, kể cả trường hợp đóng góp vào nhiều quỹ. Các bạn ghi tổng số tiền quĩ hưu trí tự nguyện được trừ của người lao động đã đóng trong cả năm 2021 để giảm trừ cho người lao động

Chỉ tiêu [21] -Thu nhập tính thuế.

Công thức tính thu nhập tính thuế như sau: [21] = [12] – [14] – [15] – [17]

Chú ý: Chỉ tiêu này do phần mềm HTKK tự động tính toán và không cho sửa.

Chỉ tiêu [21] luôn ≥ 0 (nếu kết quả nhỏ hơn 0 thì chỉ tiêu [21] sẽ = 0).

Lưu ý: khi phần mềm HTKK đưa ra kết quả các bạn nên tự tính hoặc kiểm tra lại so với file excel số liệu đã tổng hợp của mình xem có đúng không.

Chỉ tiêu [22] – Tổng số thuế TNCN đã khấu trừ. Các bạn ghi tổng số tiền thuế TNCN đã trừ vào lương của người lao động trong năm quyết toán 2021.

Trong chỉ tiêu [22] nếu người lao động có số thuế đã khấu trừ tại tổ chức trước khi điều chuyển thì các bạn cần khai báo tại chỉ tiêu [23].

Chỉ tiêu [23] – Trong đó: Số thuế đã khấu trừ tại tổ chức trước khi điều chuyển (trường hợp có đánh dấu vào chỉ tiêu [04] tại Tờ khai 05/QTT: Nếu như các bạn có tích chỉ tiêu [04] tại Tờ khai 05/QTT-TNCN thì các bạn sẽ ghi số thuế đã khấu trừ tại tổ chức trước khi điều chuyển vào đây).

Sau khi nhập đầy đủ các chỉ tiêu từ [01] đến chỉ tiêu [23] thì đến chỉ tiêu từ [24], [25], [26] là 3 chỉ tiêu thông báo chi tiết kết quả quyết toán thay cho cá nhân nộp thuế. Ba chỉ tiêu này chỉ hiện ra khi các bạn có tích vào ủy quyền quyết toán. Ba chỉ tiêu này phần mềm tự động tính toán và được phép sửa. Cụ thể:

Chỉ tiêu [24] -Tổng số thuế phải nộp: Phần mềm sẽ hiện ra số thuế TNCN phải nộp theo số liệu quyết toán: Nếu các bạn có tích ủy quyền quyết toán thì được phép sửa.

Chỉ tiêu [25] -Số thuế đã nộp thừa: Phần mềm sẽ hiện ra số thuế đã nộp thừa, nếu các bạn có tích ủy quyền quyết toán thì được phép sửa.

Chỉ tiêu [26] – Số thuế còn phải nộp: Phần mềm sẽ hiện ra số thuế còn phải nộp, nếu các bạn có tích ủy quyền quyết toán thì được phép sửa.

Chỉ tiêu [27] – Cá nhân có số thuế được miễn do có số thuế còn phải nộp từ 50.000 đồng trở xuống.

Đây là chỉ tiêu miễn thuế TNCN nếu có số thuế còn phải nộp từ 50.000 đồng trở xuống đáp ứng quy định của điểm d3, Khoàn 6, Điều 8, Nghị định 126/2020/NĐ-CP.

– Nếu Chỉ tiêu [26] ≤ 50.000 dồng đồng thời có tích vào chỉ tiêu [10] cá nhân ủy quyền quyết toán thì: Ngầm định tự tích vào chỉ tiêu [27]

– Nếu không thỏa mãn đồng thời 2 điều kiện Chỉ tiêu [26] ≤ 50.000 vnđ và có tích vào chỉ tiêu [10] cá nhân ủy quyền quyết toán thì ngầm định để trống.

Mời các bạn xem ví dụ minh họa cách điền Phụ lục 05-1/BK-QTT-TNCN ở hình ảnh dưới đây:

3. Kết luận

Để đảm bảo tính chính xác, nhanh chóng trong việc hạch toán thuế TNCN thì việc sử dụng phần mềm kế toán được coi là lựa chọn tối ưu cho các doanh nghiệp hiện nay. Các phần mềm như phần mềm kế toán online MISA AMIS với những tính năng ưu việt, giúp kế toán doanh nghiệp tiết kiệm thời gian và công sức một cách hiệu quả.

Phần mềm tự động lấy số liệu từ bảng lương, hồ sơ nhân viên lên tờ khai khấu trừ thuế, tờ khai quyết toán thuế TNCN ngay trên phần mềm, giúp kế toán không mất công tổng hợp thủ công ở ngoài excel.

Bên cạnh đó, phần mềm kế toán online MISA AMIS còn mang đến giải pháp hỗ trợ quản lý tài chính – kế toán tự động, nhanh chóng và chính xác hơn, cụ thể:

- Đáp ứng đầy đủ nghiệp vụ kế toán theo thông tư 133/2016/TT-BTC và thông tư 200/2014/TT-BTC

- Phù hợp với mọi loại hình doanh nghiệp: Thương mại, dịch vụ, xây lắp, sản xuất

- Tự động lập các báo cáo quản trị: CEO/Chủ DN có thể theo dõi nhanh tình hình tài chính, kết quả hoạt động kinh doanh, công nợ, tồn kho.. ngay trên điện thoại để kịp thời ra quyết định kinh doanh.

- Làm việc mọi lúc, mọi nơi qua Internet: Giám đốc, Kế toán có thể truy cập làm việc từ mọi thiết bị thông minh không bị gián đoạn công việc, kịp thời ra quyết định điều hành.

Đăng ký trải nghiệm miễn phí phần mềm kế toán online MISA AMIS tại form:

Tác giả: Người yêu kế toán.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/