Doanh nghiệp có quyền thành lập văn phòng đại diện và có thể đặt một hoặc nhiều văn phòng đại diện tại một địa phương để mở rộng phạm vi kinh doanh và quảng bá thương hiệu. Văn phòng đại diện có phải nộp lệ phí môn bài không? Khi nào văn phòng đại diện phải nộp lệ phí môn bài và với mức nào? Bài viết chia sẻ các quy định về lệ phí môn bài đối với văn phòng đại diện.

1. Các quy định chung về văn phòng đại diện

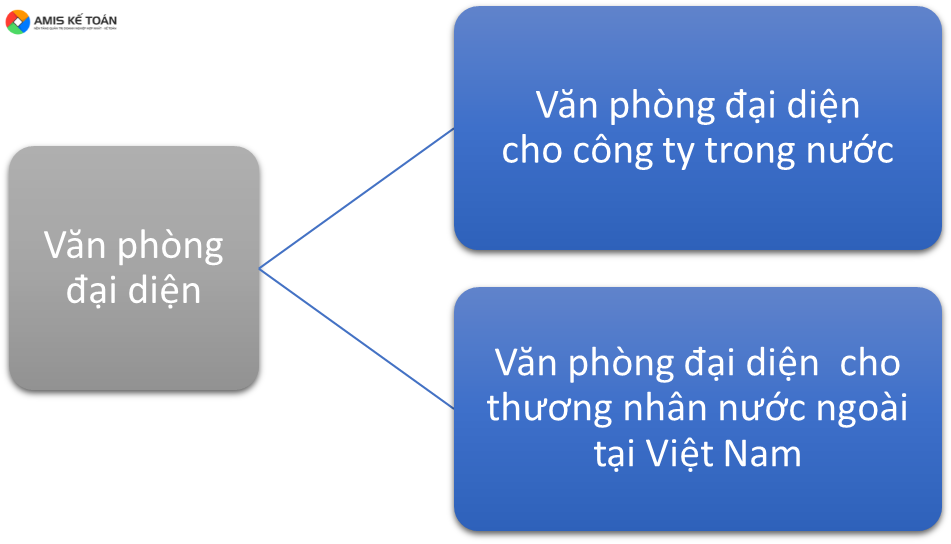

Văn phòng đại diện ở Việt Nam gồm 02 nhóm: Văn phòng đại diện cho công ty trong nước tại Việt Nam và văn phòng đại diện cho thương nhân nước ngoài tại Việt Nam

>>> Đọc thêm: Thuế môn bài là gì? Mức nộp và thời hạn nộp thuế môn bài 2022

1.1 Văn phòng đại diện của công ty trong nước

Theo Điều 44 Luật Doanh nghiệp 2020 số 59/2020/QH14 ngày 17/06/2020 có hiệu lực từ 01/01/2021:

2. Văn phòng đại diện là đơn vị phụ thuộc của doanh nghiệp, có nhiệm vụ đại diện theo ủy quyền cho lợi ích của doanh nghiệp và bảo vệ các lợi ích đó. Văn phòng đại diện không thực hiện chức năng kinh doanh của doanh nghiệp.

Như vậy, văn phòng đại diện chịu sự quản lý trực tiếp từ công ty, không có tư cách pháp nhân, chỉ được hoạt động theo ủy quyền, xoay quanh việc phát triển và bảo vệ các lợi ích của công ty.

1.2 Văn phòng đại diện của thương nhân nước ngoài tại Việt Nam

Theo Điều 3 Luật Thương mại 2019 số 17/VBHN-VPQH ngày 05/07/2019:

“Văn phòng đại diện của thương nhân nước ngoài tại Việt Nam là đơn vị phụ thuộc của thương nhân nước ngoài, được thành lập theo quy định của pháp luật Việt Nam để tìm hiểu thị trường và thực hiện một số hoạt động xúc tiến thương mại mà pháp luật Việt Nam cho phép”

Theo Nghị định 07/2016/NĐ-CP ngày 25/01/2016 quy định chi tiết về văn phòng đại diện, chi nhánh của thương nhân nước ngoài tại Việt Nam:

“Điều 30. Nội dung hoạt động của Văn phòng đại diện

Văn phòng đại diện thực hiện chức năng văn phòng liên lạc, tìm hiểu thị trường, xúc tiến thúc đẩy cơ hội đầu tư kinh doanh của thương nhân mà mình đại diện, không bao gồm ngành dịch vụ mà việc thành lập Văn phòng đại diện trong lĩnh vực đó được quy định tại văn bản quy phạm pháp luật chuyên ngành.”

Văn phòng đại diện của thương nhân nước ngoài chỉ nhận tiền từ công ty mẹ ở nước ngoài để chi cho các hoạt động của văn phòng đại diện và xúc tiến thương mại, không hoạt động kinh doanh.

>>> Đọc thêm: Cách lập tờ khai thuế môn bài mới nhất 2022 theo thông tư 80/2021

2. Lệ phí môn bài đối với văn phòng đại diện

2.1 Người nộp lệ phí môn bài

- Văn phòng đại diện của các tổ chức hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ là người nộp lệ phí môn bài theo Điều 2 Nghị định số 139/2016/NĐ-CP ngày 04/10/2016:

“Người nộp lệ phí môn bài là tổ chức, cá nhân hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ, trừ trường hợp quy định tại Điều 3 Nghị định này, bao gồm:

- Doanh nghiệp được thành lập theo quy định của pháp luật.

- Tổ chức được thành lập theo Luật hợp tác xã.

- Đơn vị sự nghiệp được thành lập theo quy định của pháp luật.

- Tổ chức kinh tế của tổ chức chính trị, tổ chức chính trị – xã hội, tổ chức xã hội, tổ chức xã hội – nghề nghiệp, đơn vị vũ trang nhân dân.

- Tổ chức khác hoạt động sản xuất, kinh doanh.

- Chi nhánh, văn phòng đại diện và địa điểm kinh doanh của các tổ chức quy định tại các khoản 1, 2, 3, 4 và 5 Điều này (nếu có).”

Lưu ý: Chi nhánh, địa điểm kinh doanh cũng là đối tượng nộp lệ phí môn bài. Tham khảo quy định mới nhất về lệ phí môn bài năm 2022 tại đây.

- Theo Điều 44 Luật Doanh nghiệp 2020 số 59/2020/QH14 ngày 17/06/2020 có hiệu lực từ 01/01/2021 thì “Văn phòng đại diện không thực hiện chức năng kinh doanh của doanh nghiệp” nên không phải nộp lệ phí môn bài.

- Cùng tham khảo một số công văn hướng dẫn của Bộ Tài chính và Tổng cục Thuế như sau:

Bộ Tài chính có công văn số 15865/BTC-CST ngày 07/11/2016 về lệ phí môn bài đối với Văn phòng đại diện:

“… trường hợp Văn phòng đại diện không hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thì không phải nộp lệ phí môn bài.”

Tổng cục thuế có công văn 658/TCT-CS ngày 28/02/2017 về Lệ phí môn bài:

“…, theo đó đối với trường hợp Văn phòng đại diện của doanh nghiệp có hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thì phải nộp lệ phí môn bài; trường hợp Văn phòng đại diện không hoạt động sản xuất, kinh doanh hàng hóa dịch vụ thì không phải nộp lệ phí môn bài theo quy định.”

Tổng cục thuế có công văn 1279/TCT-CS ngày 04/04/2017 về Lệ phí môn bài:

“…, trường hợp văn phòng đại diện, địa điểm kinh doanh có hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thì phải nộp lệ phí môn bài; trường hợp văn phòng đại diện, địa điểm kinh doanh không hoạt động sản xuất kinh doanh hàng hóa, dịch vụ thì không phải nộp lệ phí môn bài.”

Bộ tài chính có công văn 1200/BTC-TCT ngày 24/01/2017 về chính sách thuế đối với văn phòng đại diện của công ty nước ngoài:

“…, trường hợp nếu Tập đoàn Livzon Pharmaceutical Inc (Trung Quốc) thành lập Văn phòng đại diện tại Hà Nội, Văn phòng đại diện (VPĐD) có chức năng liên lạc, tìm hiểu thị trường, xúc tiến thúc đẩy cơ hội đầu tư kinh doanh tại Việt Nam trong lĩnh vực sản xuất và kinh doanh dược phẩm, thực phẩm, không tiến hành hoạt động sản xuất, kinh doanh tại Việt Nam thì VPĐD không phải nộp thuế GTGT, thuế TNDN, lệ phí môn bài tại Việt Nam.”

Như vậy, văn phòng đại diện:

- Có hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thì phải nộp lệ phí môn bài.

- Chỉ có chức năng “thay mặt công ty giao dịch với khách hàng” mà không có chức năng kinh doanh (chỉ thực hiện việc giao dịch và xúc tiến thương mại mà không hoạt động thu chi tiền) không phải nộp lệ phí môn bài. Văn phòng đại diện của thương nhân nước ngoài chỉ nhận tiền từ công ty mẹ ở nước ngoài để chi cho các hoạt động của văn phòng đại diện và xúc tiến thương mại, không hoạt động kinh doanh, không tiến hành thu chi tiền thanh toán công nợ thay công ty mẹ, do đó không thuộc đối tượng phải nộp lệ phí môn bài.

>>> Đọc thêm: Hướng dẫn hạch toán thuế môn bài theo thông tư 133 và 200

2.2. Các trường hợp được miễn lệ phí môn bài đối với văn phòng đại diện

Văn phòng đại diện được miễn lệ phí môn bài theo khoản 2 Điều 1 Thông tư số 65/2020/TT-BTC ngày 9/7/2020 và khoản 1 Điều 1 Nghị định số 22/2020/NĐ-CP ngày 24/2/2020:

1. Văn phòng đại diện của Hợp tác xã, liên hiệp hợp tác xã có hoạt động trong lĩnh vực nông nghiệp;

2. Văn phòng đại diện của hợp tác xã, liên hiệp hợp tác xã và của doanh nghiệp tư nhân kinh doanh tại địa bàn miền núi;

3. Trong thời gian miễn lệ phí môn bài năm đầu thành lập hoặc ra hoạt động sản xuất kinh doanh (từ ngày 01 tháng 01 đến ngày 31 tháng 12), tổ chức thành lập văn phòng đại diện thì văn phòng đại diện được miễn lệ phí môn bài.

Lưu ý:

- Tổ chức mới thành lập kể từ ngày 25/02/2020 trở đi thì được miễn lệ phí môn bài năm đầu, trong thời gian miễn lệ phí môn bài nếu mở văn phòng đại diện thì văn phòng đại diện đó cũng được miễn lệ phí môn bài.

- Tổ chức mới thành lập trước ngày 25/02/2020 nhưng thành lập văn phòng đại diện từ ngày 25/02/2020 (nếu có) trở đi thì văn phòng đại diện không được miễn nộp lệ phí môn bài;

4. Đối với Doanh nghiệp nhỏ và vừa chuyển từ hộ kinh doanh (theo quy định tại Điều 16 Luật Hỗ trợ doanh nghiệp nhỏ và vừa) được miễn lệ phí môn bài trong thời hạn 03 năm kể từ ngày được cấp giấy chứng nhận đăng ký doanh nghiệp lần đầu:

- Trong thời gian miễn lệ phí môn bài, doanh nghiệp nhỏ và vừa thành lập văn phòng đại diện thì văn phòng đại diện được miễn lệ phí môn bài trong thời gian doanh nghiệp nhỏ và vừa được miễn phí môn bài:

| Thời gian thành lập văn phòng đại diện | Thời gian miễn lệ phí môn bài của văn phòng đại diện |

| Kể từ 25/02/2020 | Từ ngày văn phòng đại diện được cấp Giấy chứng nhận đăng ký hoạt động đến hết thời gian doanh nghiệp nhỏ và vừa được miễn lệ phí môn bài |

| Trước ngày 25/02/2020 | Từ ngày 25/02/2020 đến hết thời gian doanh nghiệp nhỏ và vừa được miễn lệ phí môn bài |

– Doanh nghiệp nhỏ và vừa chuyển đổi từ hộ kinh doanh trước ngày 25/02/2020 thực hiện miễn lệ phí môn bài theo quy định tại Điều 16 và Điều 35 Luật Hỗ trợ doanh nghiệp nhỏ và vừa.

- Mức thu lệ phí môn bài đối với văn phòng đại diện

Mức thu lệ phí môn bài đối với văn phòng đại diện hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ như sau:

Theo khoản 1, Điều 4 Nghị định số 139/2016/NĐ-CP ngày 04/10/2016 và khoản 1, Điều 4, Thông tư 302/2016/TT-BTC ngày 15/11/2016:

“Chi nhánh, văn phòng đại diện, địa điểm kinh doanh, đơn vị sự nghiệp, tổ chức kinh tế khác: 1.000.000 đồng/năm.”

- Thời gian thành lập văn phòng đại diện (thuộc trường hợp không được miễn lệ phí môn bài trong năm đầu thành lập hoặc ra hoạt động sản xuất, kinh doanh) theo khoản 4 Điều 1 Thông tư 65/2020/TT-BTC ngày 09/07/2020:

| Thời gian thành lập văn phòng đại diện | Mức nộp lệ phí môn bài |

| Trong 6 tháng đầu năm | Nộp mức lệ phí môn bài cả năm (1.000.000 đồng) |

| Trong 6 tháng cuối năm | Nộp 50% mức lệ phí môn bài cả năm (500.000 đồng) |

- Khi hết thời gian được miễn lệ phí môn bài (từ năm thứ 4 thành lập) của doanh nghiệp nhỏ và vừa chuyển đổi từ hộ kinh doanh (bao gồm cả văn phòng đại diện) theo khoản 4 Điều 1 Thông tư 65/2020/TT-BTC ngày 09/07/2020, Khoản 2 Điều 1 Nghị định 22/2020/NĐ-CP ngày 24/02/2020:

| Thời gian kết thúc được miễn lệ phí môn bài (từ năm thứ 4 thành lập) | Mức nộp lệ phí môn bài |

| Trong 6 tháng đầu năm | Nộp mức lệ phí môn bài cả năm |

| Trong 6 tháng cuối năm | Nộp 50% mức lệ phí môn bài cả năm |

- Trường hợp xin tạm ngừng hoạt động kinh doanh trong năm dương dịch (từ ngày 01 tháng 01 đến ngày 31 tháng 12): không phải nộp lệ phí môn bài năm tạm ngừng với điều kiện có văn bản gửi cơ quan thuế quản lý hoặc cơ quan đăng ký kinh doanh về việc xin tạm ngừng hoạt động gửi trước thời hạn phải nộp lệ phí theo quy định (ngày 30 tháng 01 hàng năm), và chưa nộp lệ phí môn bài của năm xin tạm ngừng hoạt động. Nếu không đảm bảo điều kiện nêu trên thì nộp mức lệ phí môn bài cả năm. Theo khoản 4 Điều 1 Thông tư 65/2020/TT-BTC ngày 09/07/2020, khoản 2 Điều 1 Nghị định 22/2020/NĐ-CP ngày 24/02/2020.

- Khai lệ phí môn bài đối với văn phòng đại diện

Việc khai, nộp lệ phí môn bài được thực hiện theo quy định tại Nghị định 126/2020/NĐ-CP ngày 19/10/2020, Nghị định số 22/2020/NĐ-CP ngày 24/2/2020 và Nghị định số 139/2016/NĐ-CP ngày 04/10/2016.

- Thời hạn nộp Tờ khai lệ phí môn bài

Khai lệ phí môn bài một lần khi người nộp lệ phí mới ra hoạt động sản xuất, kinh doanh hoặc mới thành lập: khai lệ phí môn bài và nộp Tờ khai cho cơ quan thuế quản lý trực tiếp trước ngày 30 tháng 01 năm sau năm mới ra hoạt động sản xuất kinh doanh hoặc mới thành lập (theo Điều 3 Nghị định 22/2020/NĐ-CP ngày 24/02/2020).

Người nộp lệ phí môn bài (trừ hộ kinh doanh, cá nhân kinh doanh) mới thành lập (bao gồm cả doanh nghiệp nhỏ và vừa chuyển từ hộ kinh doanh) hoặc có thành lập thêm đơn vị phụ thuộc, địa điểm kinh doanh hoặc bắt đầu hoạt động sản xuất, kinh doanh thực hiện nộp hồ sơ khai lệ phí môn bài chậm nhất là ngày 30 tháng 01 năm sau năm thành lập hoặc bắt đầu hoạt động sản xuất, kinh doanh. Trường hợp trong năm có thay đổi về vốn thì người nộp lệ phí môn bài nộp hồ sơ khai lệ phí môn bài chậm nhất là ngày 30 tháng 01 năm sau năm phát sinh thông tin thay đổi (theo Khoản 1 Điều 10 Nghị định 126/2020/NĐ-CP).

Vậy thời hạn nộp tờ khai lệ phí môn bài đối với văn phòng đại diện là trước ngày 30 tháng 01 năm sau năm mới ra hoạt động sản xuất kinh doanh hoặc mới thành lập.

- b) Hồ sơ khai lệ phí môn bài là Tờ khai lệ phí môn bài Mẫu số 01/LPMB ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29/09/2021.

Lưu ý: Kỳ kê khai năm 2021 áp dụng mẫu biểu cũ theo quy định tại Nghị định 139/2016/NĐ-CP.

- c) Địa điểm nộp hồ sơ khai lệ phí môn bài

Theo Điều 11 Nghị định 126/2020/NĐ-CP ngày 19/10/2020 quy định chi tiết một số điều của Luật quản lý thuế:

- “Địa điểm nộp hồ sơ khai thuế đối với người nộp thuế có nhiều hoạt động, kinh doanh trên nhiều địa bàn cấp tỉnh là cơ quan thuế nơi có hoạt động kinh doanh khác tỉnh, thành phố nơi có trụ sở chính đối với các trường hợp sau đây: …

- Khai lệ phí môn bài tại nơi có đơn vị phụ thuộc, địa điểm kinh doanh.”

- “Địa điểm nộp hồ sơ khai thuế đối với người nộp thuế có hoạt động, kinh doanh trên nhiều địa bàn cấp tỉnh khác nơi người nộp thuế có trụ sở chính thực hiện hạch toán tập trung tại trụ sở chính tại cơ quan thuế quản lý trụ sở chính. Đồng thời, người nộp thuế phải nộp Bảng phân bổ số thuế phải nộp (nếu có) theo từng địa bàn cấp tỉnh nơi được hưởng nguồn thu ngân sách nhà nước (bao gồm cả đơn vị phụ thuộc, địa điểm kinh doanh) cho cơ quan thuế quản lý trụ sở chính”

Vậy địa điểm nộp tờ khai lệ phí môn bài đối với văn phòng đại diện của công ty:

- Có nhiều hoạt động, kinh doanh trên nhiều địa bàn cấp tỉnh: cơ quan thuế nơi có hoạt động kinh doanh khác tỉnh, thành phố nơi có trụ sở chính

- Có hoạt động, kinh doanh trên nhiều địa bàn cấp tỉnh khác nơi người nộp thuế có trụ sở chính: cơ quan thuế quản lý trụ sở chính

- Thời hạn nộp lệ phí môn bài

Theo khoản 4 Điều 1 Nghị định 22/2020/NĐ-CP, thời hạn nộp lệ phí môn bài văn phòng đại diện chậm nhất là ngày 30 tháng 01 hàng năm.

Doanh nghiệp nhỏ và vừa chuyển đổi từ hộ kinh doanh (bao gồm cả chi nhánh, văn phòng đại diện, địa điểm kinh doanh) thì theo thời gian kết thúc được miễn lệ phí môn bài:

| Thời gian kết thúc được miễn lệ phí môn bài (từ năm thứ 4 thành lập doanh nghiệp) | Thời hạn nộp lệ phí môn bài (năm 2022) |

| Trong 6 tháng đầu năm | Chậm nhất là ngày 30 tháng 7 năm kết thúc thời gian miễn |

| Trong 6 tháng cuối năm | Chậm nhất là ngày 30 tháng 01 năm liền kề năm kết thúc thời gian miễn |

Như vậy, bài viết cập nhật các quy định về lệ phí môn bài đối với văn phòng đại diện từ hướng dẫn về người nộp, các trường hợp miễn, mức thu và khai nộp lệ phí môn bài theo quy định. MISA AMIS hy vọng bài viết sẽ giúp các bạn hiểu được các vấn đề liên quan đến lệ phí môn bài đối với văn phòng đại diện ở Việt Nam.

Nhận thấy tầm quan trọng của việc hỗ trợ nhân viên kế toán doanh nghiệp trong nghiệp vụ thuế, phần mềm kế toán online MISA AMIS đã cập nhật phân hệ thuế, tích hợp thêm những tính năng mới, cần thiết trong thời kỳ công việc kế toán đang dần đi theo xu hướng chuyển đổi số để đảm bảo nghiệp vụ về thuế đủ và đúng, công tác kế toán thuế đạt hiệu quả cao:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động tổng hợp số liệu

- Hỗ trợ kế toán viên nộp tờ khai, nộp thuế điện tử cho cơ quan thuế

- Các tiện ích khác: kiểm tra tình trạng hoạt động của nhà cung cấp, khách hàng, tự động khấu trừ thuế, hạch toán điều chỉnh thuế GTGT khi lập tờ khai

- …

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Tác giả: NLTH

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/