Vốn lưu động (VLĐ) là yếu tố giúp hoạt động sản xuất kinh doanh của các doanh nghiệp được vận hành liên tục và thường xuyên. Như vậy, có thể coi VLĐ là yếu tố đặc biệt quan trọng trong tài chính doanh nghiệp. Việc nắm vững về khái niệm, ý nghĩa cũng như cách quản lý vốn lưu động là điều cần thiết.

1. Vốn lưu động là gì

1.1. Khái niệm

Vốn lưu động là số tiền doanh nghiệp đầu tư để tạo ra tài sản lưu động của doanh nghiệp như nguyên vật liệu, công cụ dụng cụ, hàng tồn kho, các khoản phải thu ngắn hạn….

Bên cạnh tài sản cố định thì các tài sản lưu động khác nhau cũng là bộ phận cấu thành quan trọng của hệ thống tài sản của mỗi doanh nghiệp. Tại từng doanh nghiệp với kết cấu và loại hình khác nhau sẽ có cơ cấu tài sản lưu động phù hợp. Tuy nhiên, nhìn chung cơ cấu tài sản lưu động tại các doanh nghiệp hiện nay sẽ bao gồm tài sản lưu động sản xuất và lưu thông.

1.2. Vai trò của vốn lưu động

Vốn lưu động có ý nghĩa đặc biệt quan trọng tại các doanh nghiệp bởi lẽ:

- Các tài sản lưu động là những yếu tố tham gia trực tiếp vào quá trình sản xuất kinh doanh của doanh nghiệp. Điều này đồng nghĩa với việc doanh nghiệp cần VLĐ để duy trì và vận hành liên tục hoạt động sản xuất kinh doanh.

- VLĐ có tính thanh khoản cao nên dễ dàng huy động nhanh hơn. Nếu doanh nghiệp cần nguồn vốn gấp để đầu tư mở rộng quy mô có thể cân nhắc lựa chọn vốn lưu động.

- VLĐ cấu thành nên giá thành của sản phẩm giúp tạo ra lợi thế cạnh tranh cho doanh nghiệp.

- VLĐ giúp đánh giá hiệu quả quá trình mua sắm, dự trữ, sản xuất, tiêu thụ của doanh nghiệp.

1.3. Đặc điểm của vốn lưu động

- VLĐ là vốn đầu tư cho các tài sản lưu động có tính thanh khoản cao nên có tính dịch chuyển trong dòng tiền.

- VLĐ biểu hiện bằng các tài sản lưu động có thể là nguyên vật liệu tham gia trực tiếp vào quá trình sản xuất kinh doanh nên sẽ dịch chuyển 1 lần toàn bộ giá trị vào giá trị của sản phẩm hoặc quá trình sản xuất kinh doanh.

- VLĐ vận động từ hình thái này sang hình thái khác rồi trở về hình thái ban đầu với giá trị lớn hơn giá trị ban đầu do sản xuất kinh doanh là một chu kỳ khép kín. Ví dụ: nguyên liệu cấu thành nên sản phẩm, sau 1 quá trình sản xuất kinh doanh, nguyên liệu trở thành sản phẩm với giá trị cao hơn giá trị ban đầu.

2. Các thành phần của vốn lưu động

VLĐ là một yếu tố quan trọng trong hoạt động tài chính của doanh nghiệp, phản ánh khả năng thanh khoản và khả năng đáp ứng các nghĩa vụ tài chính ngắn hạn. Có thể chia VLĐ của doanh nghiệp gồm 2 thành phần chính.

2.1. Tài sản ngắn hạn

Tài sản ngắn hạn là những tài sản có thể chuyển đổi thành tiền mặt trong vòng một chu kỳ kinh doanh, thường là một năm. Các thành phần chính của tài sản ngắn hạn bao gồm:

- Tiền mặt và các khoản tương đương tiền;

- Các khoản phải thu ngắn hạn;

- Hàng tồn kho;

- Chứng khoán ngắn hạn;

- Chi phí trả trước.

2.2. Nợ ngắn hạn

Nợ ngắn hạn là các khoản nợ phải trả trong vòng một chu kỳ kinh doanh, thường là một năm. Các thành phần chính của nợ ngắn hạn bao gồm:

- Các khoản phải trả ngắn hạn;

- Nợ ngắn hạn;

- Chi phí phải trả ngắn hạn;

- Các khoản vay và thuê tài chính ngắn hạn.

3. Công thức tính vốn lưu động và ý nghĩa

Qua các thông tin đã tìm hiểu về VLĐ trên đây thì có thể xác định loại vốn này là yếu tố phản ánh liệu doanh nghiệp có khả năng đáp ứng những nghĩa vụ ngắn hạn hay không cũng như thời gian cần thiết để có thể đáp ứng được các nghĩa vụ này.

3.1. Cách tính VLĐ

Cách tính VLĐ được áp dụng rộng rãi đối với mọi loại hình doanh nghiệp. Công thức tính như sau:

| Vốn lưu động | = | Tài sản ngắn hạn | – | Nợ ngắn hạn |

Trong đó:

- Tài sản ngắn hạn của doanh nghiệp là những tài sản mà doanh nghiệp có thể chuyển đổi thành tiền mặt trong thời gian ngắn (< 1 năm). Tài sản ngắn hạn bao gồm tiền, các khoản tương đương tiền và các khoản tài sản ngắn hạn khác như phải thu ngắn hạn, hàng tồn kho. Tài sản ngắn hạn được biểu hiện trên bảng cân đối kế toán của doanh nghiệp.

- Nợ ngắn hạn là những khoản nợ mà doanh nghiệp cần thanh toán trong thời hạn nhỏ hơn hoặc bằng 1 năm. Nợ ngắn hạn bao gồm các khoản phải trả ngắn hạn, các khoản vay ngắn hạn… Nợ ngắn hạn cũng được biểu hiện trên bảng cân đối kế toán của doanh nghiệp.

3.2. Ý nghĩa của chỉ số vốn lưu động

Nếu doanh nghiệp có VLĐ dương tức là Tài sản ngắn hạn lớn hơn các khoản Nợ ngắn hạn. Doanh nghiệp có thể dễ dàng chuyển đổi tài sản thành tiền mặt để trả các khoản nợ tới hạn, giúp các hoạt động sản xuất diễn ra bình thường và tạo điều kiện thuận lợi cho việc mở rộng kinh doanh.

Trường hợp doanh nghiệp có VLĐ âm tức là Tài sản ngắn hạn nhỏ hơn các khoản Nợ ngắn hạn. Doanh nghiệp không có khả năng trả nợ và rất dễ dẫn đến tình huống phá sản.

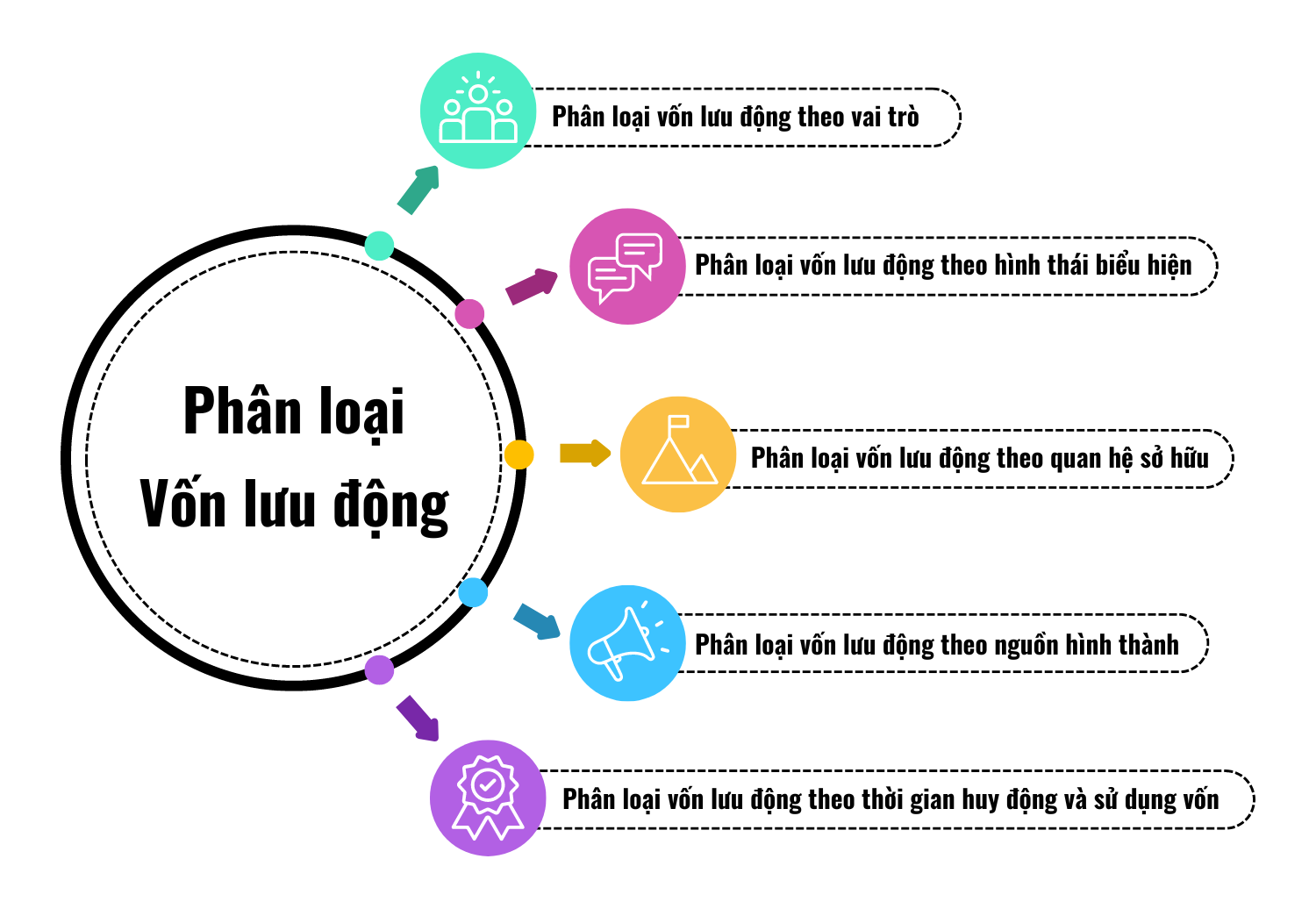

4. Phân loại vốn lưu động

4.1 Phân loại vốn lưu động theo vai trò

Theo vai trò vốn lưu động được chia thành các loại như sau:

- VLĐ trong khâu dự trữ sản xuất: phụ tùng, nguyên vật liệu,…

- VLĐ trong khâu sản xuất: sản phẩm bán thành phẩm, dở dang…

- VLĐ trong khâu lưu thông: vốn trong thanh toán, vốn đầu tư ngắn hạn…

Đọc thêm: Hướng dẫn cách đánh giá chi phí sản xuất kinh doanh dở dang cuối kỳ

4.2. Phân loại vốn lưu động theo hình thái biểu hiện

Theo hình thái biểu hiện vốn lưu động (VLĐ) được chia thành các loại như sau:

- VLĐ là hiện vật như vật tư, hàng hóa: hàng tồn kho, nguyên vật liệu

- VLĐ bằng tiền: Tiền mặt, tiền gửi ngân hàng

4.3. Phân loại vốn lưu động theo quan hệ sở hữu

Theo quan hệ sở hữu vốn lưu động được chia thành các loại như sau:

- VLĐ thuộc quyền sở hữu của doanh nghiệp (vốn chủ sở hữu): vốn góp của chủ sở hữu, vốn góp công ty cổ phần…

- VLĐ là vốn vay, các khoản nợ: trái phiếu, nợ phải trả…

4.4. Phân loại vốn lưu động theo nguồn hình thành

Theo nguồn hình thành vốn lưu động được chia thành các loại như sau:

- VLĐ được tạo nên từ nguồn vốn điều lệ;

- VLĐ được doanh nghiệp bổ sung trong quá trình sản xuất kinh doanh;

- VLĐ tạo ra từ hoạt động góp vốn liên doanh;

- VLĐ huy động từ các tổ chức tín dụng;

- VLĐ huy động từ thị trường thông qua trái phiếu, cổ phiếu.

4.5. Phân loại vốn lưu động theo thời gian huy động và sử dụng vốn

Theo thời gian huy động và sử dụng vốn vốn lưu động được chia thành các loại như sau:

- VLĐ tạm thời: các khoản vay ngắn hạn ngân hàng

- VLĐ thường xuyên: vốn có tính chất ổn định để tạo nên tài sản lưu động thường xuyên

Ngoài ra, người ta còn nhắc đến một thuật ngữ khác liên quan đến VLĐ là vốn lưu động bình quân. Vốn lưu động bình quân là trung bình cộng của VLĐ đầu kỳ và cuối kỳ. VLĐ là một chỉ tiêu mang tính thời điểm, thay đổi qua thời gian. Tuy nhiên để phù hợp với tử số là một chỉ tiêu mang tính chất thời kỳ như doanh thu, VLĐ bình quân được sử dụng để đảm bảo phản ánh tốt hơn số vốn được sử dụng trong kỳ. Mặc dù vậy, trong một số trường hợp, nếu VLĐ trong kỳ không có biến động đáng kể, thì kết quả tính toán thường không có nhiều sự khác biệt.

6. Sự khác nhau giữa vốn lưu động và vốn cố định

Vốn lưu động và vốn cố định có điểm giống nhau ở chỗ cả hai đều là nguồn vốn đầu tư cho hoạt động sản xuất kinh doanh của doanh nghiệp. Tuy nhiên, chúng lại có nhiều điểm khác nhau, bao gồm:

| Vốn cố định | Vốn lưu động | |

| Khái niệm | Là số tiền doanh nghiệp đầu tư để tạo ra tài sản cố định của doanh nghiệp

Ví dụ: Tài sản cố định trị giá 1 tỷ đồng tại xưởng sản xuất được đầu tư bởi nguồn vốn cố định |

Là số tiền doanh nghiệp đầu tư để tạo ra tài sản lưu động để đảm bảo hoạt động sản xuất kinh doanh của doanh nghiệp diễn ra thường xuyên, liên tục

Ví dụ: tiền, các khoản tương đương tiền, hàng tồn kho |

| Đặc điểm |

|

|

| Các chỉ tiêu theo dõi | Tài sản cố định | Tiền, các khoản tương đương tiền, nợ phải thu ngắn hạn… |

| Phân loại | Theo hình thái biểu hiện:

Theo tình hình sử dụng thực tế:

|

Theo hình thái biểu hiện:

Theo vai trò:

Phân loại theo 1 số tiêu chí khác như:

|

7. Chỉ tiêu đánh giá hiệu quả sử dụng vốn lưu động

Thông thường, người ta sử dụng Tỷ lệ vốn lưu động (Working capital ratio) để đánh giá hiệu quả sử dụng VLĐ trong doanh nghiệp. Bên cạnh đó, người ta cũng dùng một số chỉ tiêu khác như sau:

- Sức sản xuất của vốn lưu động;

- Thời gian của một vòng chu chuyển;

- Hệ số đảm nhiệm của vốn lưu động;

- Sức sinh lời của vốn lưu động.

Công thức tính các chỉ tiêu:

- Tỷ lệ vốn lưu động (Working capital ratio): phản ánh khả năng thanh toán các khoản nợ của một doanh nghiệp bằng cách sử dụng tài sản lưu động.

| Tỷ lệ vốn lưu động | = | Tài sản ngắn hạn |

| Nợ ngắn hạn |

- Sức sản xuất của vốn lưu động: phản ánh tốc độ luân chuyển của VLĐ nhanh hay chậm, trong một chu kỳ kinh doanh vốn lưu động quay được bao nhiêu vòng:

| Sức sản xuất của vốn lưu động | = | Tổng doanh thu tiêu thụ |

| Vốn lưu động bình quân |

- Thời gian của một vòng chu chuyển: thể hiện số ngày cần thiết cho một vòng quay của vốn lưu động trong kỳ phân tích.

| Thời gian của một vòng chu chuyển | = | Thời gian của kỳ phân tích |

| Số vòng quay của vốn lưu động trong kỳ |

Trong đó:

| Vốn lưu động bình quân | = | Tổng vốn lưu động của 12 tháng |

| 12 |

| Vòng quay vốn lưu động | = | Doanh thu thuần |

| Vốn lưu động bình quân |

- Hệ số đảm nhiệm của vốn lưu động: phản ánh để được một đồng doanh thu tiêu thụ thì cần phải bỏ ra bao nhiêu đồng vốn lưu động.

| Hệ số đảm nhiệm của vốn lưu động | = | Vốn lưu động bình quân |

| Tổng doanh thu tiêu thụ |

- Sức sinh lời của vốn lưu động: đánh giá khả năng sinh lời của vốn lưu động

| Sức sinh lời của vốn lưu động | = | Lợi nhuận trước thuế |

| Vốn lưu động bình quân trong kỳ |

Vậy, VLĐ bao nhiêu là tốt? Thực tế, đối với doanh nghiệp, mục tiêu không chỉ là tối đa hóa VLĐ, mà phải là đạt được mức tối ưu, đảm bảo cân bằng giữa hiệu quả và tăng trưởng bền vững. VLĐ cao có thể mang lại lợi thế về khả năng thanh khoản, linh hoạt trong hoạt động kinh doanh, và giảm thiểu rủi ro tài chính. Tuy nhiên, điều này cũng ẩn chứa nguy cơ tài sản bị “trói buộc”, rủi ro mất giá trị, và chi phí cơ hội.

Như vậy, rất khó để xác định vốn lưu động bao nhiêu là tốt cho doanh nghiệp.

Bởi vậy, các doanh nghiệp cần phân tích nhu cầu thực tế của ngành nghề, chu kỳ hoạt động, và mục tiêu phát triển để xác định mức VLĐ phù hợp. Sử dụng các chỉ số tài chính như tỷ lệ vốn lưu động, tỷ lệ vòng quay hàng tồn kho, tỷ lệ vòng quay phải thu,… để đánh giá hiệu quả sử dụng vốn lưu động và xác định mức tối ưu.

Doanh nghiệp cũng nên thường xuyên theo dõi và đánh giá tình hình sử dụng vốn lưu động, kịp thời điều chỉnh chiến lược tài chính, tối ưu hóa sử dụng nguồn lực và nâng cao khả năng thanh khoản. Xây dựng kế hoạch tài chính rõ ràng, bao gồm dự báo nhu cầu vốn lưu động, nguồn vốn huy động, và phương án quản lý rủi ro.

8. Phương pháp quản lý vốn lưu động hiệu quả

Vốn lưu động là điều kiện tiên quyết của hoạt động sản xuất kinh doanh tại mỗi doanh nghiệp. Vì vậy, các doanh nghiệp cần chú trọng trong công tác quản lý và nâng cao hiệu quả sử dụng VLĐ.

- Xác định nhu cầu VLĐ của doanh nghiệp: Thông qua phân tích các chỉ tiêu tài chính và đánh giá nhu cầu vốn lao động của kỳ trước để lập kế hoạch cho vốn lưu động trong kỳ tiếp theo.

- Khai thác và sử dụng nguồn vốn này một cách hợp lý và linh hoạt: Chủ động lựa chọn nguồn vốn và cách sử dụng phù hợp theo từng giai đoạn và yêu cầu.

- Tăng cường công tác quản lý các khoản phải thu, hạn chế tối đa lượng VLĐ của doanh nghiệp bị chiếm dụng bởi đơn vị khác.

- Xây dựng biện pháp sử dụng vốn bằng tiền tạm thời nhàn rỗi có hiệu quả.

- Chú trọng công tác quản lý hàng tồn kho, giảm thiểu chi phí lưu kho của doanh nghiệp.

- Tổ chức và kiểm soát tốt việc quản lý tiêu thụ nhằm cải thiện và đẩy nhanh tốc độ luân chuyển VLĐ.

- Xây dựng biện pháp phòng ngừa rủi ro.

- …

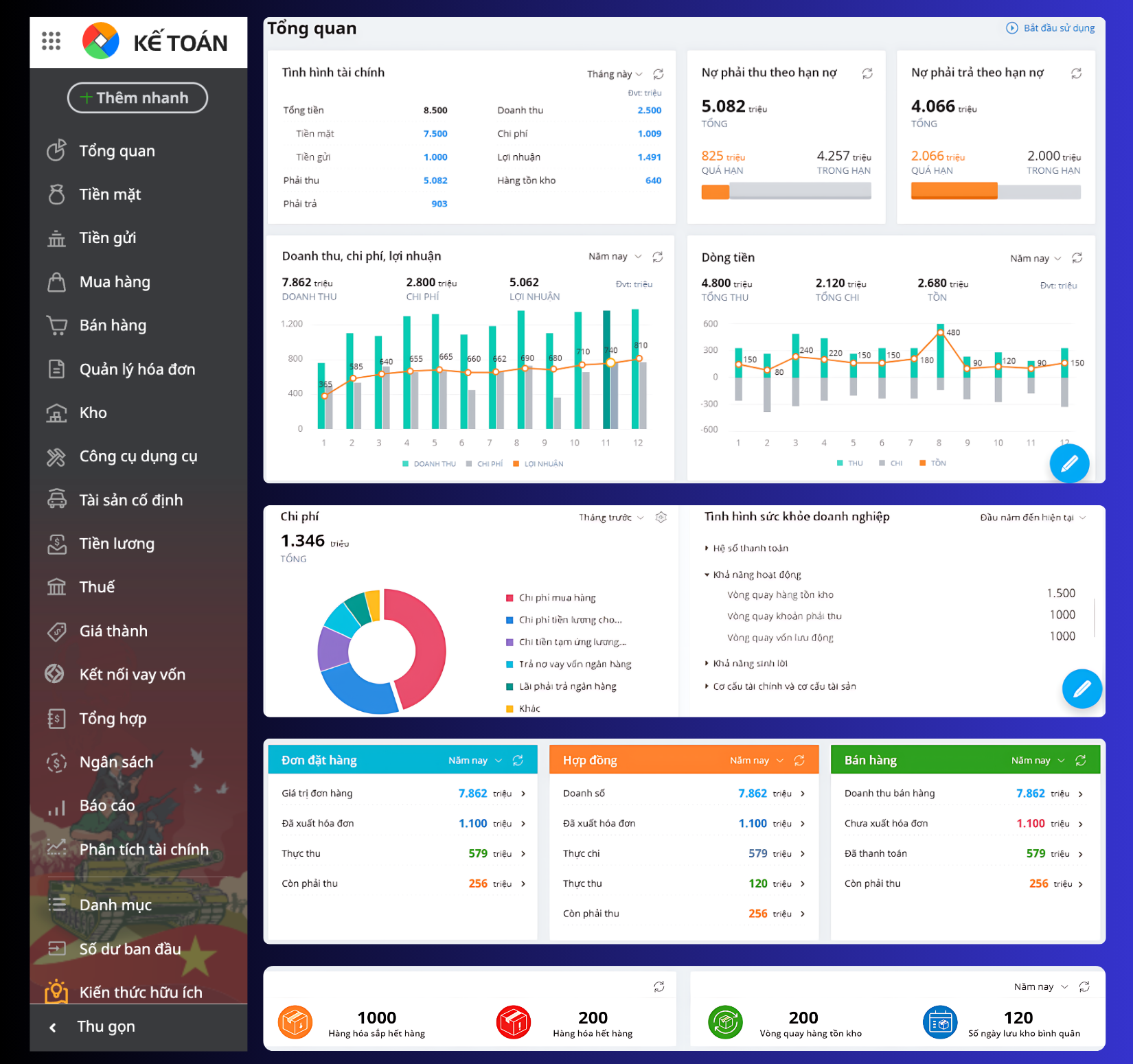

Trên thực tế, các doanh nghiệp luôn tìm đến sự hỗ trợ của công cụ quản trị tài chính, phần mềm tích hợp quản lý tổng thể thay vì chỉ sử dụng một phần mềm kế toán đơn thuần, rời rạc. Một số phần mềm kế toán như MISA AMIS, MISA SME có thể cung cấp tự động chỉ tiêu lợi nhuận này cũng như các chỉ số tài chính chuyên sâu khác, giúp chủ doanh nghiệp kịp thời ra quyết định điều hành. Cụ thể:

- Cung cấp đầy đủ các chỉ tiêu Doanh thu, chi phí, lợi nhuận trên Báo cáo kết quả sản xuất kinh doanh giúp doanh nghiệp đưa ra những quyết định sản xuất, kinh doanh hợp lý, hiệu quả.

- Cung cấp đầy đủ các số liệu báo cáo khác liên quan đến chi phí, lợi nhuận chi tiết đến từng mặt hàng, thị trường để CEO/chủ doanh nghiệp nắm bắt được mặt hàng, thị trường nào kinh doanh đang hiệu quả để có kế hoạch kinh doanh hợp lý.

- Dễ dàng nắm bắt tình hình doanh nghiệp thông qua nhiều thiết bị như moblie, laptop mọi lúc mọi nơi chỉ cần có kết nối internet.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/