Hạch toán tài sản cố định là một nghiệp vụ quan trọng trong kế toán, giúp ghi nhận, theo dõi phản ánh giá trị hiện có và tình hình biến động tăng, giảm toàn bộ tài sản cố định của doanh nghiệp. Trong bài viết sau đây, Misa Amis Kế Toán sẽ hướng dẫn chi tiết hạch toán tài sản cố định – tài khoản 211 đúng chuẩn, kèm theo ví dụ minh họa cụ thể.

1. Điều kiện ghi nhận tài sản cố định

Trước khi hạch toán tài sản cố định, kế toán cần nắm rõ những quy định của pháp luật về điều kiện được ghi nhận tài sản cố định. Cụ thể, tài sản cố định của doanh nghiệp là các thiết bị, máy móc, tư liệu lao động được khai thác nhằm tạo ra lợi ích kinh tế cho doanh nghiệp. Căn cứ vào Điều 3 thông tư 45/2013/TT-BTC, để được ghi nhận là TSCĐ thì cần thỏa mãn đồng thời các điều kiện như sau:

- Chắc chắn thu được lợi ích kinh tế trong tương lai từ việc sử dụng tài sản đó; (1)

- Có thời gian sử dụng trên 1 năm trở lên; (2)

- Nguyên giá tài sản phải được xác định một cách tin cậy và có giá trị từ 30.000.000 đồng trở lên. (3)

Khi được ghi nhận là tài sản cố định, kế toán sẽ theo dõi trên tài khoản 211 – TSCĐ hữu hình và tài khoản 213 – TSCĐ vô hình

Xem chi tiết về TSCĐ tại bài viết: Tài sản cố định là gì? Điều kiện ghi nhận và cách phân loại TSCĐ

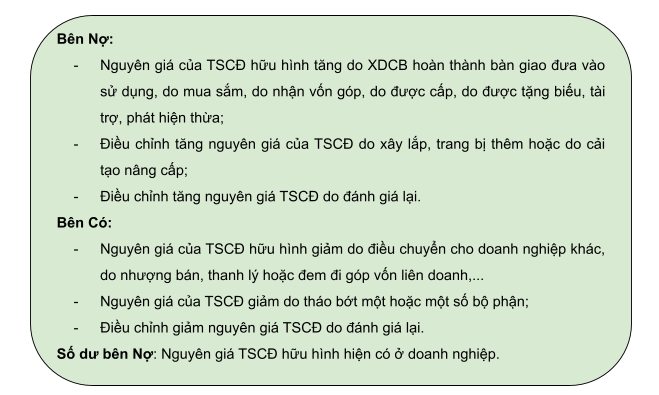

2. Tài khoản hạch toán tài sản cố định – TK 211

Kế toán hạch toán tài sản cố định và tài khoản 211. Căn cứ vào Điều 35 Thông tư 200/2014/TT-BTC, kết cấu và nội dung phản ánh của tài khoản 211 như sau:

Tài khoản 211 – Tài sản cố định hữu hình có 6 tài khoản cấp 2:

- Tài khoản 2111 – Nhà cửa, vật kiến trúc

- Tài khoản 2112 – Máy móc thiết bị

- Tài khoản 2113 – Phương tiện vận tải, truyền dẫn

- Tài khoản 2114 – Thiết bị, dụng cụ quản lý

- Tài khoản 2115 – Cây lâu năm, súc vật

- Tài khoản 2118 – TSCĐ khác

Xem thêm: Tài sản cố định hữu hình là gì? Tổng hợp các quy định về tài sản cố định hữu hình

3. Hướng dẫn hạch toán tài sản cố định – TK 211 chi tiết

3.1. Cách hạch toán mua tài sản cố định

3.1.1. Trường hợp mua tài sản cố định thông thường

Kế toán hạch toán tài sản cố định như sau:

Nợ TK 211

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112, 331,…

Có TK 341 – vay và nợ thuê tài chính (nếu vay ngân hàng để mua TSCĐ)

Lưu ý là các chi phí như vận chuyển, chạy thử,… cũng sẽ được tính vào nguyên giá tài sản cố định. Chi tiết tại: Hướng dẫn cách xác định nguyên giá tài sản cố định hữu hình theo nguồn hình thành

3.1.2. Trường hợp mua TSCĐ theo phương thức trả chậm, trả ghi

Kế toán hạch toán tài sản cố định như sau:

Nợ TK 211, 213

Nợ TK 133 – Thuế GTGT được khấu trừ (1332) (Nếu có)

Nợ TK 242 – Chi phí trả trước dài hạn [Phần lãi trả chậm là số chênh lệch giữa tổng số tiền phải thanh toán trừ (-) Giá mua trả tiền ngay trừ (-) Thuế GTGT (nếu có)]

Có TK 331 – Phải trả cho người bán (Tổng giá thanh toán).

Định kỳ, thanh toán tiền cho người bán, ghi:

Nợ TK 331 – Phải trả cho người bán

Có các TK 111, 112 (Số phải trả định kỳ bao gồm cả giá gốc và lãi trả chậm, trả góp phải trả từng kỳ).

Định kỳ, tính vào chi phí theo số lãi trả chậm, trả góp phải trả của từng kỳ, ghi:

Nợ TK 635 – Chi phí tài chính

Có TK 242 – Chi phí trả trước dài hạn.

Lưu ý:

- Nếu khi mua TSCĐ nhận kèm thiết bị phụ tùng, kế toán phải đánh giá xem chúng có đủ tiêu chuẩn của TSCĐ không. Nếu có thì ghi nhận tăng TSCĐ (nợ TK 211); nếu không thì ghi nhận vào TK 153 – công cụ dụng cụ

- Nếu thuế GTGT đầu vào không được khấu trừ, thì nguyên giá TSCĐ bao gồm cả phần thuế GTGT này.

- Nếu TSCĐ là nhà cửa, vật kiến trúc gắn liền với quyền sử dụng đất, thì phải tách riêng giá trị quyền sử dụng đất hạch toán vào TK 213 – TSCĐ vô hình

3.2. Cách hạch toán bán tài sản cố định

Khi không còn nhu cầu sử dụng tài sản cố định hoặc tài sản đã xuống cấp, hỏng hóc không còn giá trị sử dụng, doanh nghiệp sẽ tiến hành bán hay thanh lý TSCĐ. Các nguyên tắc cần ghi nhớ trong nghiệp vụ hạch toán tài sản cố định này như sau:

- Phải ghi giảm TSCĐ và khấu hao TSCĐ

- Thu nhập và chi phí từ hoạt động này không thuộc vào nhóm “hoạt động SXKD thường xuyên của DN”, do đó phải sử dụng TK 811, TK 711

Cách hạch toán nhượng bán, thanh lý TSCĐ như sau:

- Căn cứ vào chứng từ cụ thể, kế toán phản ánh các khoản thu nhập:

Nợ TK 111, 112, 131,…: Tổng trị giá thu về khi thanh lý TSCĐ

Có TK 711: Trị giá thanh lý TSCĐ chưa có thuế GTGT

Có TK 33311: Tiền thuế giá trị gia tăng phải nộp (nếu có)

- Đồng thời kế toán ghi giảm nguyên giá TSCĐ:

Nợ TK 214: Trị giá hao mòn TSCĐ hữu hình

Nợ TK 811: Giá trị còn lại của TSCĐ hữu hình thanh lý

Có TK 211, 213

- Khi phát sinh các chi phí phát sinh cho hoạt động thanh lý tài sản cố định, kế toán ghi:

Nợ TK 811: Trị giá chi phí phát sinh cho hoạt động thanh lý TSCĐ

Có các TK 111, 112,….: Tổng trị giá thanh toán chi phí phát sinh cho hoạt động thanh lý TSCĐ.

>>> Xem chi tiết về thanh lý tài sản cố định theo từng trường hợp tại đây.

3.3. Hạch toán sửa chữa, nâng cấp tài sản cố định

Khi hạch toán tài sản cố định trong trường hợp cần sửa chữa, nâng cấp, có 2 tình huống là

- Chi phí sửa chữa TSCĐ không đủ điều kiện ghi tăng nguyên giá

- Sửa chữa, nâng cấp TSCĐ làm tăng nguyên giá

3.3.1. Trường hợp chi phí sửa chữa TSCĐ mà không đủ điều kiện ghi tăng nguyên giá

- Nếu phân bổ ngay trong 1 kỳ:

Nợ TK 621, 622, 627

Có TK 111, 112, 331…

- Nếu phân bổ trong nhiều kỳ, kế toán đưa vào chi phí trả trước

Nợ TK 242

Có TK 111, 112, 331,…

Sau đó định kỳ phân bổ dần

Nợ TK 627, 641, 642,…

Có TK 242

3.3.2. Trường hợp nâng cấp làm tăng nguyên giá TSCĐ, kế toán ghi

Nợ TK 211

Có TK 111, 112, 331, 241

>>> Xem chi tiết về hạch toán sửa chữa, nâng cấp TSCĐ tại bài viết: cách hạch toán sửa chữa tài sản cố định

3.4. Hạch toán xử lý TSCĐ thừa/thiếu

3.4.1. TSCĐ phát hiện thừa

- Nếu TSCĐ phát hiện thừa do để ngoài sổ sách (chưa ghi sổ), kế toán phải căn cứ vào hồ sơ TSCĐ để ghi tăng TSCĐ theo từng trường hợp cụ thể,

Nợ TK 211 – TSCĐ hữu hình

Có các TK 241, 331, 338, 411,…

- Nếu TSCĐ thừa đang sử dụng thì ngoài nghiệp vụ ghi tăng TSCĐ hữu hình, kế toán còn phải trích khấu hao bổ sung vào chi phí SXKD hoặc trích bổ sung hao mòn đối với TSCĐ dùng cho hoạt động phúc lợi, sự nghiệp, dự án, ghi:

3.4.2. TSCĐ phát hiện thiếu

- Kế toán phải xác định nguyên giá, hao mòn của TSCĐ bị mất để ghi giảm TSCĐ và xử lý giá trị còn lại của TSCĐ. Định khoản:

Nợ TK 214 – Hao mòn TSCĐ (giá trị hao mòn)

Nợ các TK 111, 112, 334, 1388 (nếu người có lỗi phải bồi thường)

Nợ TK 411 – Vốn đầu tư của chủ sở hữu (nếu được phép ghi giảm vốn )

Nợ TK 811 – Chi phí khác (nếu doanh nghiệp chịu tổn thất)

Có TK 211 – TSCĐ hữu hình.

3.5. Một số trường hợp hạch toán tài sản cố định khác

| Hạch toán tài sản cố định được biếu, tặng, tài trợ | Nợ TK 211

Có TK 711 |

| TSCĐ tự sản xuất | Nợ TK 211

Có TK 154, 155 |

| Hạch toán tài sản cố định nhận từ tổng công ty (không phải thanh toán) | Nợ TK 211 (nguyên giá)

Có TK 214 (hao mòn) Có TK 336, 411 (giá trị còn lại) |

| Mang góp vốn vào công ty liên doanh, liên kết bằng tài sản cố định | Nợ các TK 221, 222 (theo giá trị đánh giá lại)

Nợ TK 214 – số khấu hao đã trích Nợ TK 811 – số chênh lệch giữa giá đánh giá lại nhỏ hơn giá trị còn lại của TSCĐ Có TK 211 – nguyên giá Có TK 711 – Thu nhập khác (số chênh lệch giữa giá đánh giá lại lớn hơn giá trị còn lại của TSCĐ). |

Tìm hiểu thêm: Tài sản cố định vô hình là gì? Phân loại và các quy định chi tiết

4. Bài tập ví dụ hạch toán tài sản cố định

Công ty A phát sinh các nghiệp vụ như sau:

- Ngày 26/1, mua 1 TSCĐ sử dụng ở bộ phận sản xuất, thời gian khấu hao trong vòng 10 năm, giá mua 700 triệu, thanh toán bằng TGNH, chi phí vận chuyển 20 triệu, thanh toán bằng tiền mặt, thuế GTGT 10%, TSCĐ bắt đầu đưa vào sử dụng ngày 1/2/2020

- Ngày 28/1, mua 1 TSCĐ sử dụng ở bộ phận bán hàng khấu hao trong vòng 5 năm, giá mua 120 triệu, chưa thanh toán cho người bán, chi phí lắp đặt chạy thử 1 triệu, thuế GTGT 10%, TSCĐ bắt đầu đưa vào sử dụng ngày 1/2/2020

- Ngày 30/3/2021, công ty A thanh lý TSCĐ mua ngày 26/1/2020 sử dụng tại bộ phận sản xuất để mua mới thiết bị. Giá bán chưa bao gồm thuế 670 triệu đồng, chi phí vệ sinh để thanh lý 2 triệu, thanh toán bằng tiền mặt

Biết công ty A áp dụng chế độ kế toán theo thông tư 200, khấu hao theo phương pháp đường thẳng.

Yêu cầu: Định khoản các nghiệp vụ kinh tế phát sinh

Hướng dẫn định khoản:

- Ngày 26/1, hạch toán mua TSCĐ:

- Hạch toán giá mua:

Nợ TK 211 700.000.000

Nợ TK 133 70.000.000

Có TK 112 770.000.000

- Hạch toán chi phí vận chuyển

Nợ TK 211 20.000.000

Nợ TK 133 2.000.000

Có TK 111 22.000.000

2. Ngày 28/1, hạch toán mua TSCĐ:

Nợ TK 211 120.000.000

Nợ TK 133 12.000.000

Có TK 331 132.000.000

Nợ TK 211 6.000.000

Nợ TK 133 600.000

Có TK 6.600.000

3. Hàng tháng trích khấu hao TSCĐ:

- Đối với TSCĐ mua về sử dụng ở bộ phận sản xuất, thời gian khấu hao trong 10 năm, mức trích khấu hao trung bình hàng tháng tính như sau:

| Mức trích khấu hao trung bình hàng tháng | = | 720 | = | 6 triệu |

| 10×12 |

Kế toán định khoản:

Nợ TK 627 6.000.000

Có TK 214 6.000.000

- Đối với TSCĐ mua về sử dụng ở bộ phận bán hàng, thời gian khấu hao trong 5 năm, mức trích khấu hao trung bình hàng tháng tính như sau:

| Mức trích khấu hao trung bình hàng tháng | = | 126 | = | 2 triệu 1 |

| 5×12 |

Kế toán định khoản:

Nợ TK 641 2.100.000

Có TK 214 2.100.000

4. Ngày 30/3/2021, hạch toán thanh lý tài sản cố định

- Ghi giảm nguyên giá TSCĐ

Nợ TK 214 84.000.000 (14 tháng x 6.000.000)

Nợ TK 811 696.000.000

Có TK 211 720.000.000

- Ghi nhận chi phí liên quan đến hoạt động thanh lý TSCĐ:

Nợ TK 811 2.000.000

Có TK 111 2.000.000

- Ghi nhận thu nhập từ hoạt động thanh lý tài sản cố định:

Nợ TK 111 737.000.000

Có TK 711 670.000.000

Có TK 333 67.000.000

Theo dõi ghi nhận và quản lý TSCĐ là hoạt động quan trọng tại các doanh nghiệp bởi đây là bộ phận quan trọng trong cơ cấu tài sản doanh nghiệp.

Để đảm bảo hoạt động theo dõi và quản lý diễn ra chính xác nhất mà kế toán doanh nghiệp cũng không gặp nhiều khó khăn trong các nghiệp vụ, hiện nay các doanh nghiệp thường trang bị thêm phần mềm hỗ trợ. Trong đó, phần mềm kế toán online MISA AMIS – giải pháp quản trị tài chính thế hệ mới với nghiệp vụ hạch toán tài sản cố định có thể tự động phân bổ khấu hao TSCĐ ngay trên phần mềm. Doanh nghiệp dễ dàng tính khấu hao theo phương pháp đường thẳng và tuân thủ đầy đủ các yêu cầu của nhà nước về quản lý và sử dụng TSCĐ

Ngoài ra, phần mềm AMIS Kế toán còn có nhiều tính năng, tiện ích như:

- Tự động nhập liệu chứng từ từ bảng excel

- Tự động lập báo cáo tài chính, tờ khai thuế cùng hàng trăm báo cáo quản trị

- Tự động phát hiện sai lệch và đề xuất cách chỉdụ sửa.

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Kính mời Quý Doanh nghiệp, Anh Chị kế toán doanh nghiệp đăng ký trải nghiệm miễn phí 15 ngày bản demo phần mềm tại đây!

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/