Ưu đãi thuế thu nhập doanh nghiệp (TNDN) là đòn bẩy tài chính quan trọng đối với các doanh nghiệp mới thành lập. Doanh nghiệp mới thành lập sẽ được hưởng nhiều chính sách ưu đãi, đặc biệt là ưu đãi về thuế thu nhập doanh nghiệp căn cứ theo quy định tại Nghị định 20/2026/NĐ-CP. Tuy nhiên, không phải mọi doanh nghiệp mới đều đủ điều kiện áp dụng ưu đãi nếu không xác định đúng đối tượng và quy mô theo quy định. Bài viết này của MISA AMIS sẽ giúp làm rõ doanh nghiệp mới thành lập là gì, được hưởng những ưu đãi nào và tiêu chí xác định doanh nghiệp nhỏ và vừa để áp dụng chính xác ngay từ đầu.

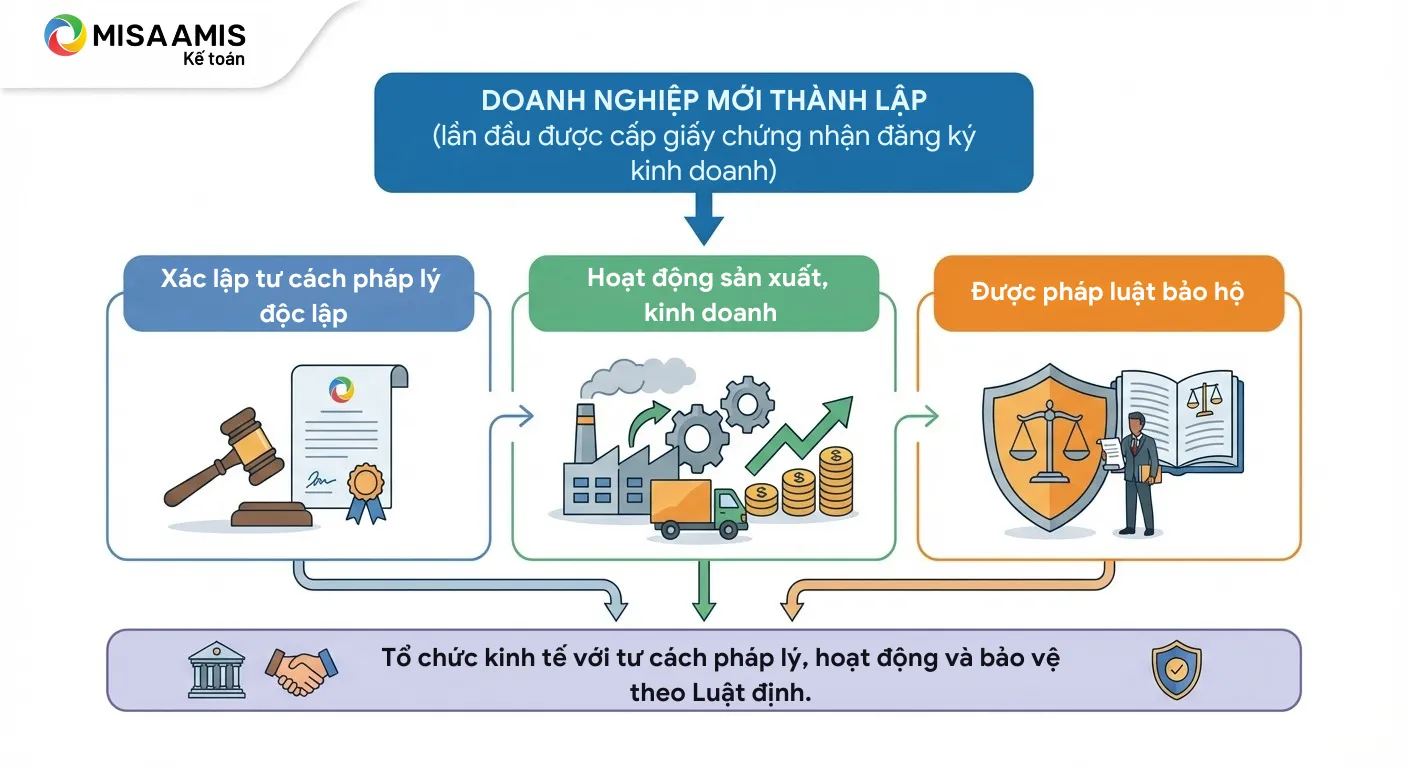

1. Doanh nghiệp mới thành lập là gì?

Doanh nghiệp mới thành lập được xác định là tổ chức kinh tế lần đầu tiên được cấp Giấy chứng nhận đăng ký kinh doanh (GCN ĐKKD). Đây là cột mốc xác lập tư cách pháp lý độc lập để doanh nghiệp vận hành sản xuất, kinh doanh dưới sự bảo hộ của pháp luật.

Để hoàn thiện vị thế pháp lý sau khi nhận GCN ĐKKD, doanh nghiệp cần thực hiện đầy đủ các thủ tục:

- Công bố thông tin doanh nghiệp.

- Đăng ký chữ ký số và thực hiện khai thuế.

- Mở tài khoản ngân hàng và treo biển hiệu tại trụ sở.

2. Doanh nghiệp mới thành lập được hưởng ưu đãi gì?

Theo khoản 4, điều 10 Nghị quyết 198/2025/QH15:

Hỗ trợ thuế, phí, lệ phí

…

3. Miễn thuế thu nhập cá nhân trong thời hạn 02 năm và giảm 50% số thuế phải nộp trong 04 năm tiếp theo đối với thu nhập từ tiền lương, tiền công của chuyên gia, nhà khoa học nhận được từ doanh nghiệp khởi nghiệp sáng tạo, trung tâm nghiên cứu phát triển, trung tâm đổi mới sáng tạo, tổ chức trung gian hỗ trợ khởi nghiệp đổi mới sáng tạo.

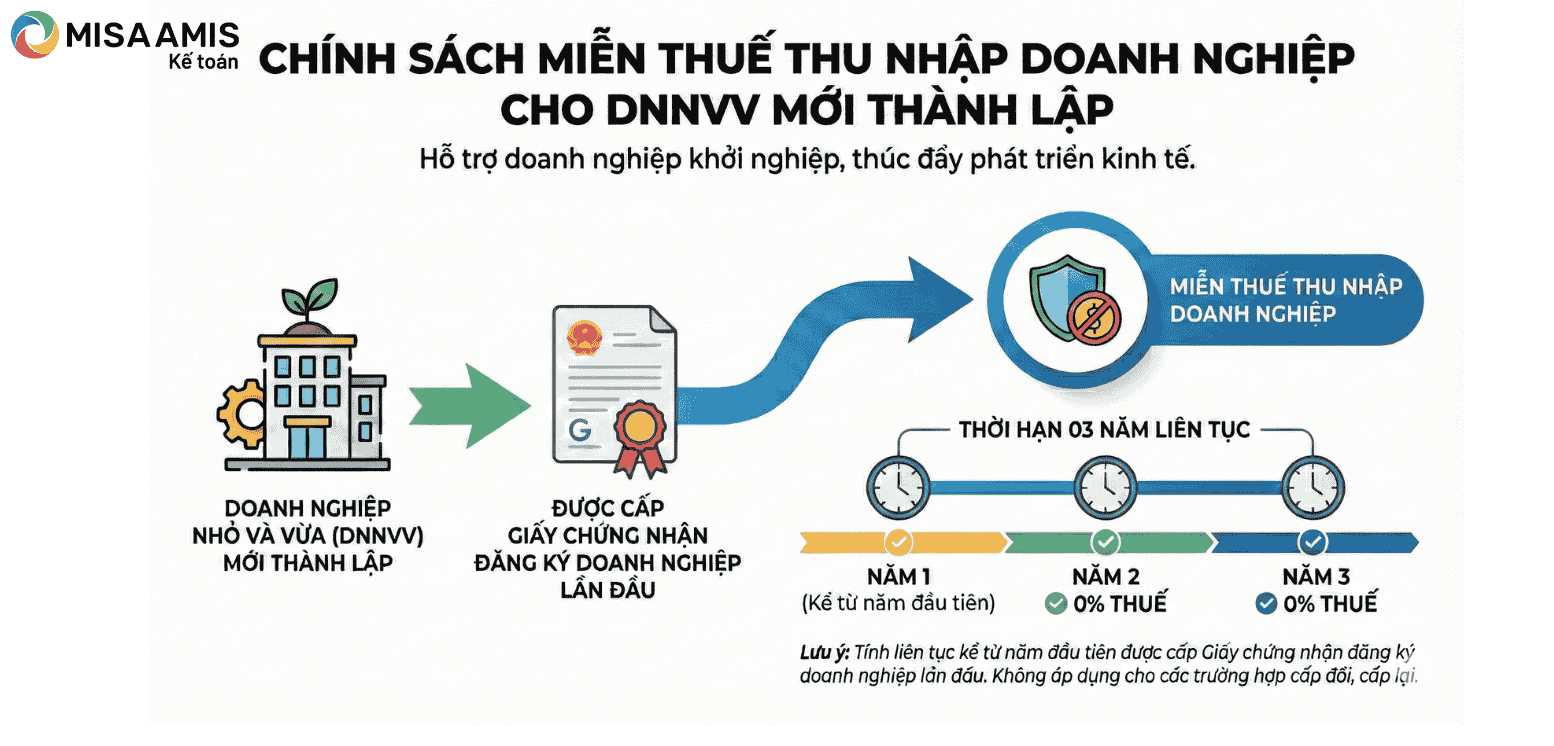

4. Miễn thuế thu nhập doanh nghiệp cho doanh nghiệp nhỏ và vừa trong 03 năm kể từ ngày được cấp Giấy chứng nhận đăng ký doanh nghiệp lần đầu.

Như vậy, doanh nghiệp nhỏ và vừa mới thành lập được miễn thuế thu nhập doanh nghiệp trong thời hạn 03 năm, tính liên tục kể từ năm đầu tiên được cấp Giấy chứng nhận đăng ký doanh nghiệp lần đầu, nếu không thuộc các trường hợp bị loại trừ theo quy định. Thời gian miễn thuế xác định theo năm tính thuế, không phụ thuộc vào việc doanh nghiệp có phát sinh doanh thu hay lợi nhuận trong từ năm.

Đối với doanh nghiệp khởi nghiệp sáng tạo, trung tâm nghiên cứu – phát triển, trung tâm đổi mới sáng tạo, pháp luật còn quy định ưu đãi riêng đối với thu nhập từ tiền lương, tiền công của chuyên gia, nhà khoa học làm việc tại các đơn vị này. Theo đó, các khoản thu nhập đủ điều kiện sẽ được miễn thuế thu nhập cá nhân trong 02 năm đầu và giảm 50% số thuế phải nộp trong 04 năm tiếp theo.

Như vậy, chính sách miễn thuế 3 năm là một đòn bẩy tài chính cực lớn từ Nhà nước. Tuy nhiên, để tối ưu hóa dòng tiền trong giai đoạn đầu khó khăn này, bên cạnh việc tận dụng ưu đãi thuế, doanh nghiệp cũng cần tiết kiệm tối đa chi phí đầu tư công nghệ. Hiểu được áp lực dòng tiền của Startup, song hành cùng chính sách ưu đãi của Nhà nước, MISA tung ra gói trợ giá đặc biệt giúp doanh nghiệp tối ưu chi phí quản trị.

3. Đối tượng nào được hưởng ưu đãi? Đối tượng nào không được hưởng ưu đãi?

Việc áp dụng ưu đãi thuế TNDN theo Điều 7 Nghị định 20/2026/NĐ-CP được phân tách rõ ràng giữa nhóm đối tượng ưu tiên và nhóm không được áp dụng.

3.1 Đối tượng được hưởng ưu đãi

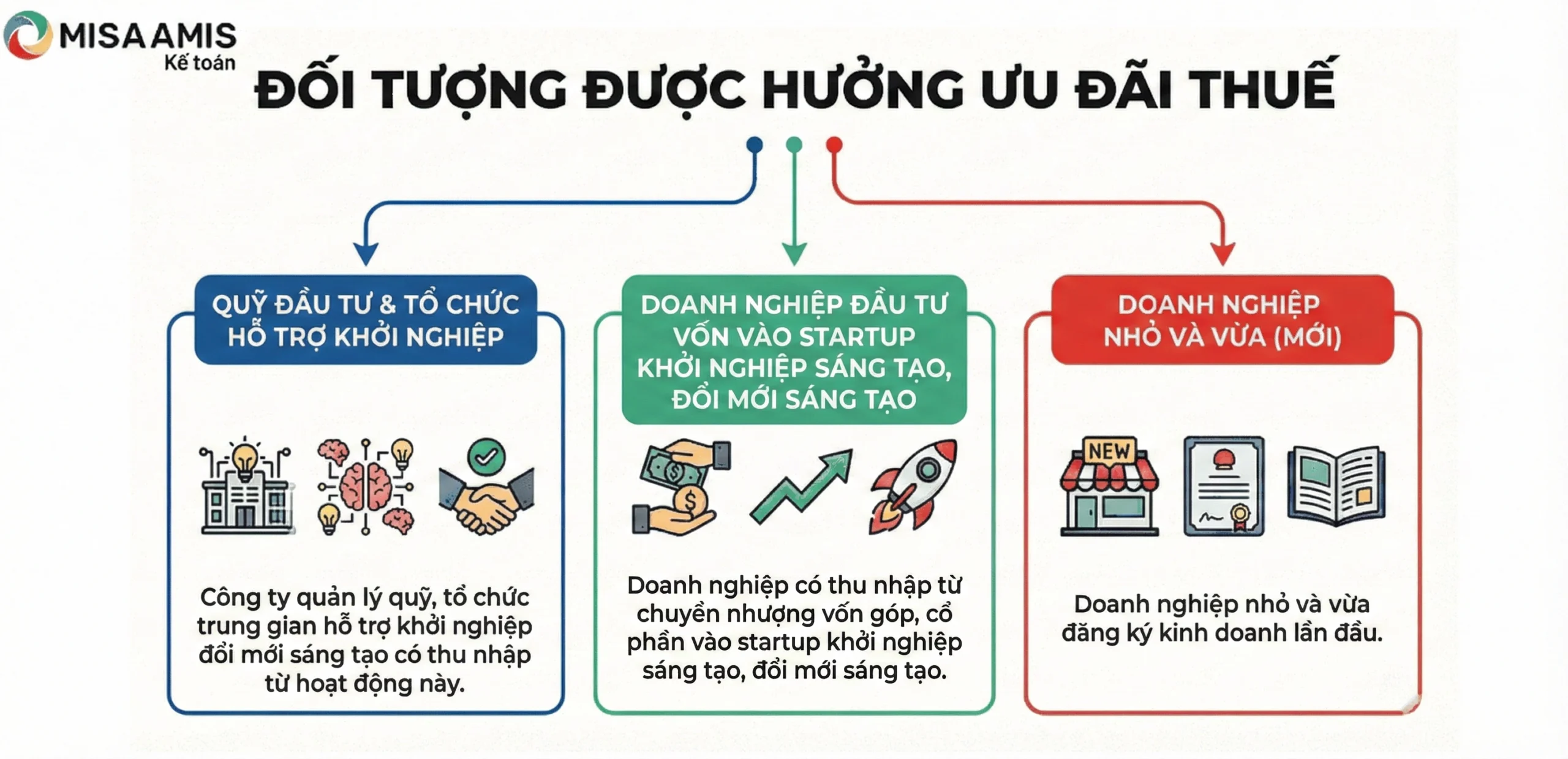

- Doanh nghiệp nhỏ và vừa (SME) đăng ký kinh doanh lần đầu.

- Công ty quản lý quỹ đầu tư khởi nghiệp sáng tạo theo quy định của Luật hỗ trợ doanh nghiệp vừa và nhỏ, doanh nghiệp khởi nghiệp sáng tạo, tổ chức trung gian hỗ trợ khởi nghiệp đổi mới sáng tạo có thu nhập từ hoạt động khởi nghiệp sáng tạo, đổi mới sáng tạo theo quy định của Luật Khoa học, công nghệ và đổi mới sáng tạo.

- Doanh nghiệp có thu nhập từ chuyển nhượng cổ phần, phần vốn góp, quyền góp vốn, quyền mua cổ phần, quyền mua phần vốn góp vào doanh nghiệp khởi nghiệp sáng tạo.

Lưu ý:

Trong cùng một thời gian, nếu doanh nghiệp (khởi nghiệp sáng tạo, công ty quản lý quỹ đầu tư khởi nghiệp sáng tạo, tổ chức trung gian hỗ trợ khởi nghiệp đổi mới sáng tạo, doanh nghiệp nhỏ và vừa) đồng thời đủ điều kiện hưởng nhiều chính sách miễn, giảm thuế khác nhau, thì được lựa chọn áp dụng chính sách có lợi nhất và phải thực hiện ổn định, không thay đổi trong suốt thời gian được hưởng ưu đãi.

Trường hợp kỳ tính thuế đầu tiên mà thời gian hoạt động sản xuất, kinh doanh được miễn hoặc giảm thuế dưới 12 tháng, doanh nghiệp có thể lựa chọn hưởng ưu đãi ngay trong kỳ tính thuế đầu tiên hoặc đăng ký với cơ quan thuế để bắt đầu hưởng ưu đãi từ kỳ tính thuế tiếp theo.

3.2 Các trường hợp không được áp dụng ưu đãi

Quy định ưu đãi thuế trên không áp dụng cho các đối tượng sau:

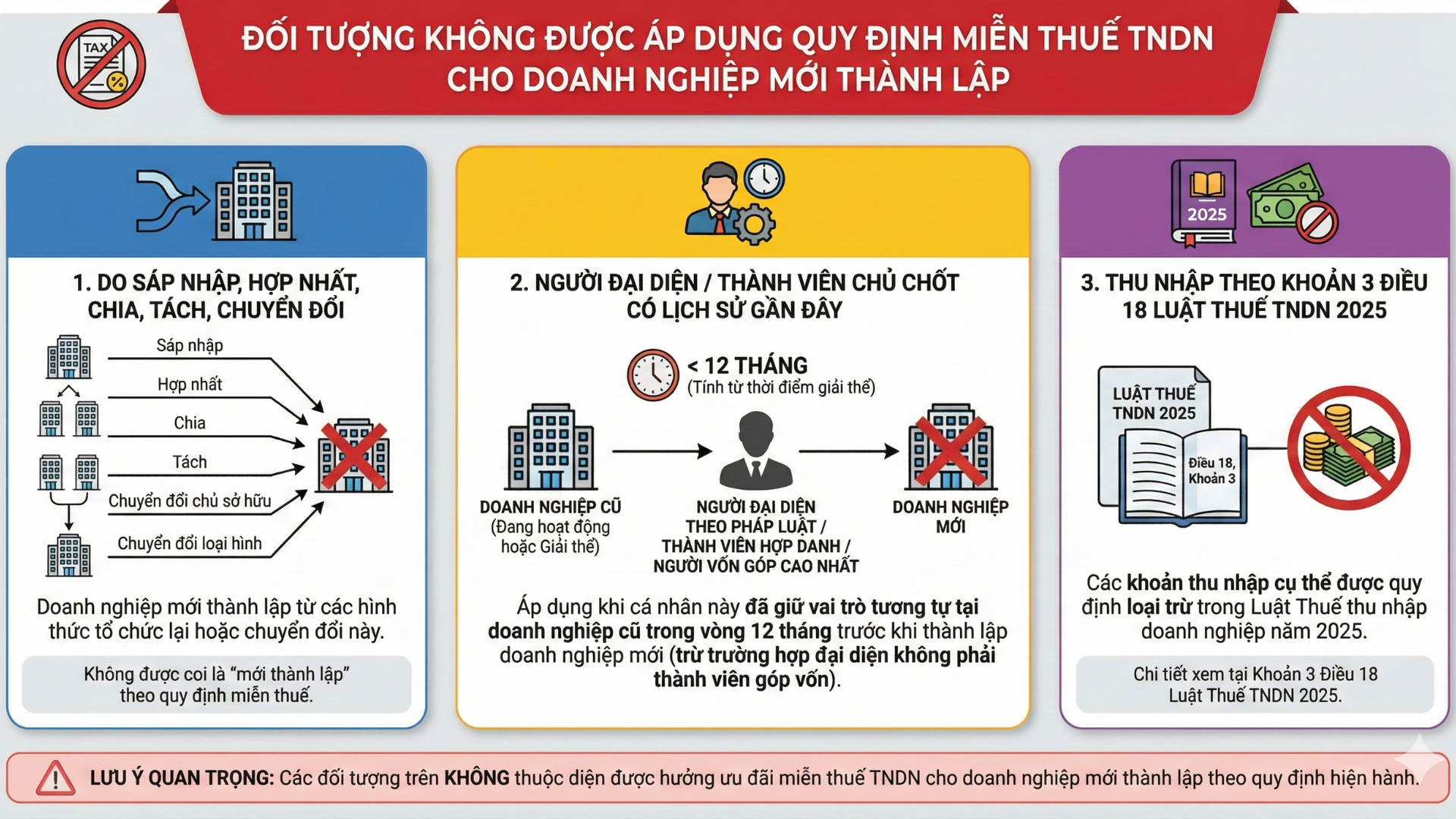

- Doanh nghiệp mới thành lập do sáp nhập, hợp nhất, chia, tách, chuyển đổi chủ sở hữu, chuyển đổi loại hình doanh nghiệp.

- Doanh nghiệp thành lập mới mà người đại diện theo pháp luật (trừ trường hợp người đại diện theo pháp luật không phải là thành viên góp vốn), thành viên hợp danh hoặc người có số vốn góp cao nhất đã tham gia hoạt động kinh doanh với vai trò là người đại diện theo pháp luật, thành viên hợp danh hoặc người có số vốn góp cao nhất trong các doanh nghiệp đang hoạt động hoặc đã giải thể nhưng chưa được 12 tháng tính từ thời điểm giải thể doanh nghiệp cũ đến thời điểm thành lập doanh nghiệp mới.

- Thu nhập quy định tại khoản 3 Điều 18 Luật Thuế thu nhập doanh nghiệp 2025.

4. Tiêu chí xác định doanh nghiệp mới thành lập được hưởng ưu đãi

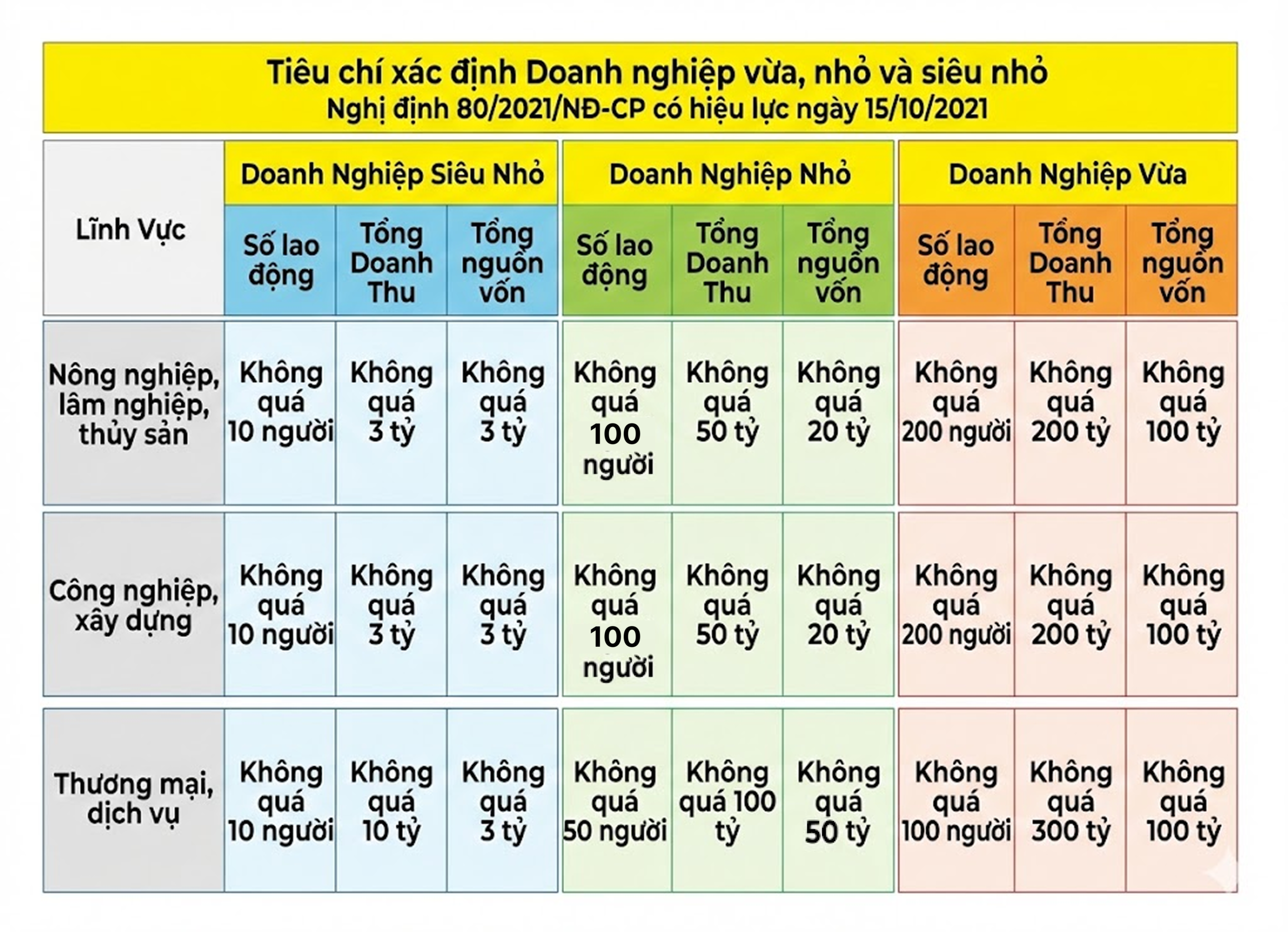

Việc xác định doanh nghiệp nhỏ và vừa không dựa trên cảm tính mà phải căn cứ vào lĩnh vực hoạt động, quy mô lao động, doanh thu và nguồn vốn theo quy định. Xác định đúng ngay từ đầu là cơ sở để doanh nghiệp áp dụng chính xác ưu đãi thuế và chế độ kế toán phù hợp. Cụ thể như sau:

Ý nghĩa của việc xác định đúng quy mô doanh nghiệp

Việc xác định đúng quy mô doanh nghiệp không chỉ mang tính chất phân loại mà còn là căn cứ pháp lý quan trọng để đơn vị áp dụng đúng chính xác của Nhà nước. Cụ thể:

- Doanh nghiệp được hưởng ưu đãi thuế TNDN trong 3 năm đầu nếu đủ điều kiện

- Tiếp cận với chính sách hỗ trợ vốn, tín dụng và chuyển đổi số

- Áp dụng đúng chế độ kế toán

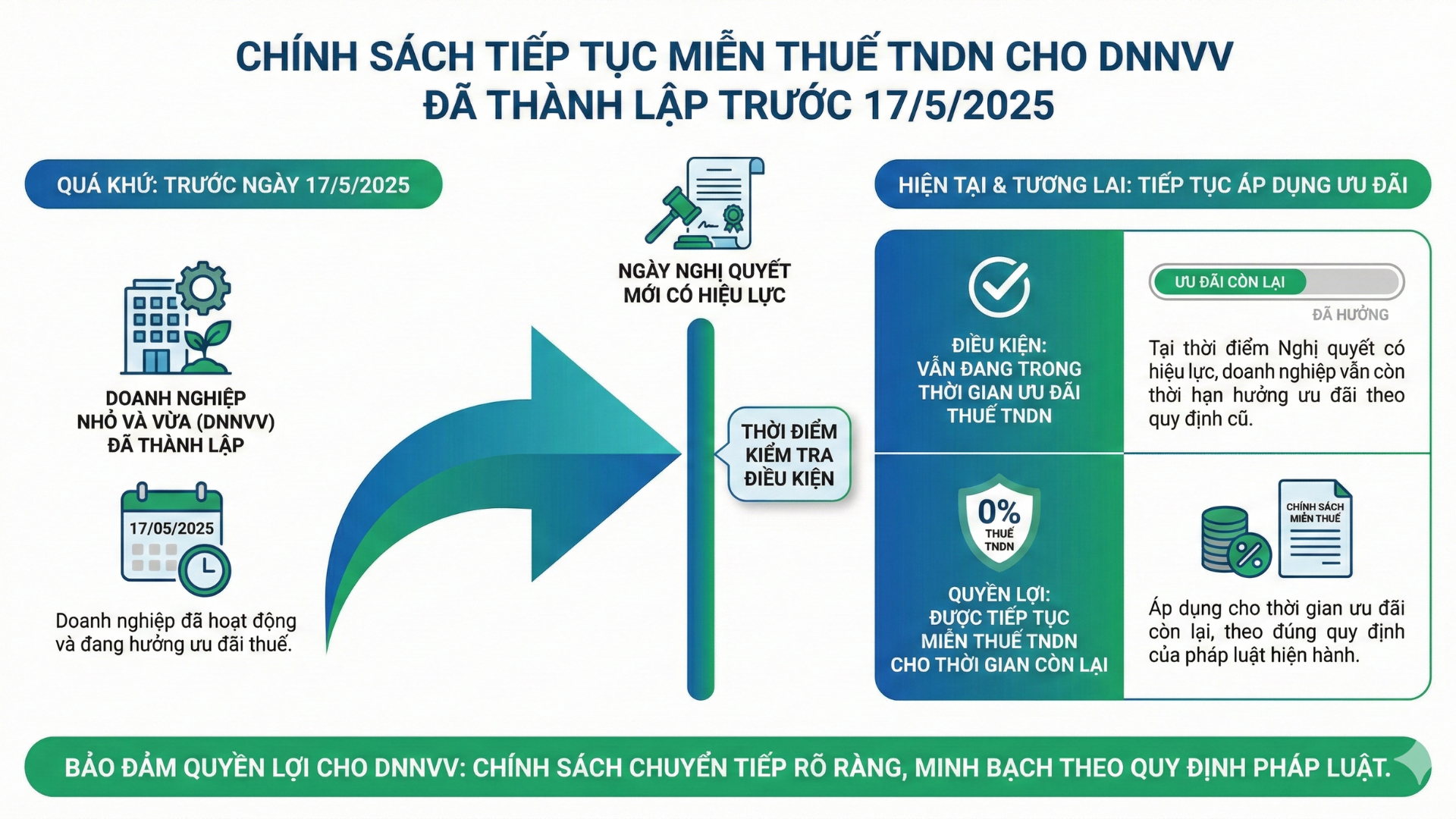

5. Doanh nghiệp vừa và nhỏ thành lập trước ngày 17/05/2025 có được miễn thuế TNDN không?

Theo quy định tại điểm a khoản 3 Điều 7 Nghị định 20/2026/NĐ-CP, chính sách miễn thuế thu nhập doanh nghiệp trong 03 năm đầu đối với doanh nghiệp nhỏ và vừa đăng ký kinh doanh lần đầu được áp dụng kể từ thời điểm Nghị quyết 198/2025/QH15 chính thức có hiệu lực, tức từ ngày 17/5/2025, và được tính từ kỳ tính thuế năm 2025.

Đối với trường hợp doanh nghiệp nhỏ và vừa đã thành lập trước ngày 17/5/2025, nếu tại thời điểm nghị quyết có hiệu lực vẫn đang trong thời gian được hưởng ưu đãi thuế, thì được tiếp tục áp dụng chính sách miễn thuế TNDN cho thời gian ưu đãi còn lại, theo đúng quy định nêu trên.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/