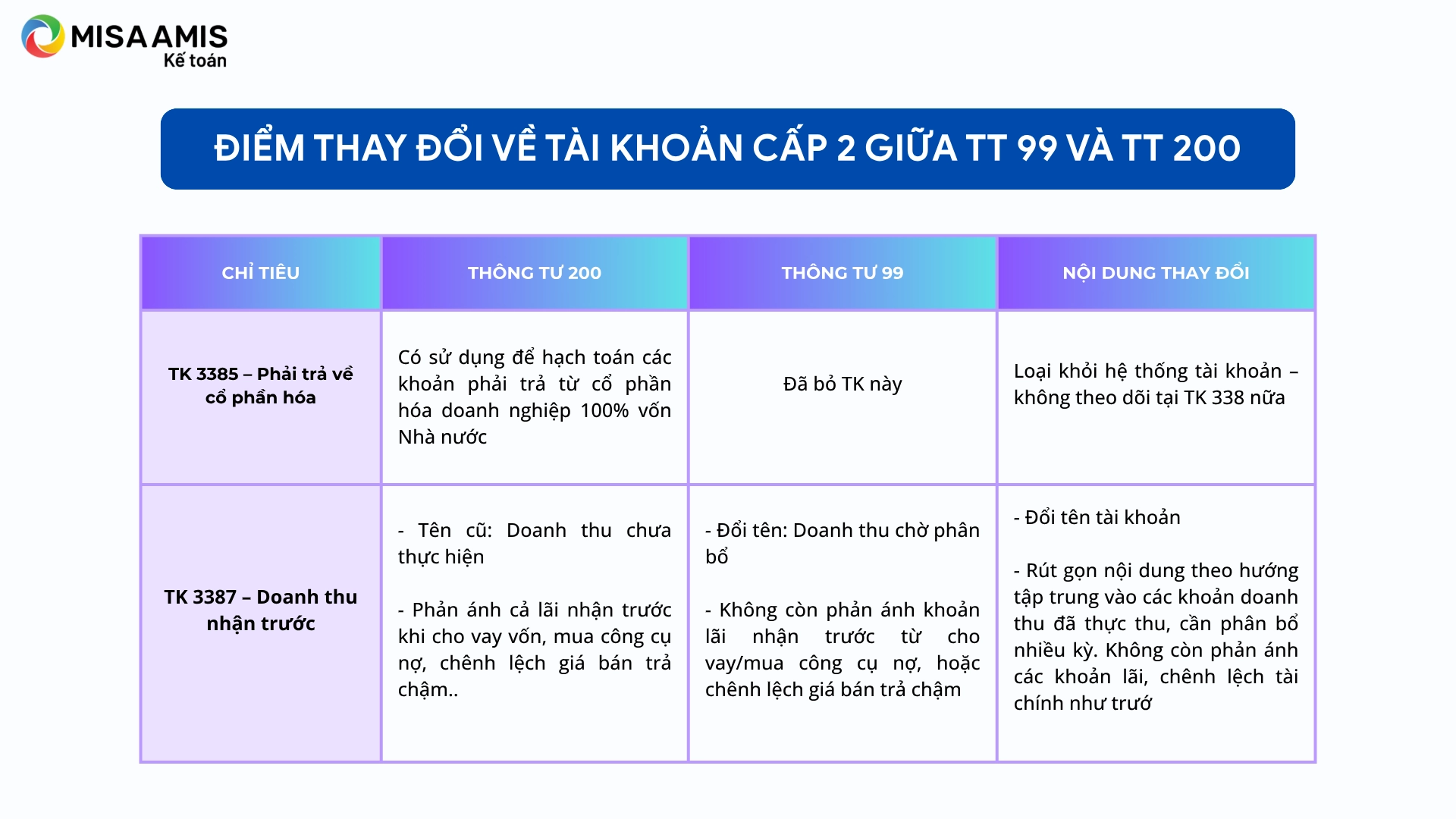

Tài khoản 338 theo Thông tư 99 là một trong những tài khoản kế toán được sử dụng để phản ánh các khoản phải trả, phải nộp khác của doanh nghiệp. So với Thông tư 200, Thông tư 99/2025 không thay đổi bản chất tài khoản nhưng có điều chỉnh về tên gọi một số tài khoản cấp 2 và nội dung phản ánh.

Bài viết dưới đây MISA AMIS sẽ hướng dẫn chi tiết cách hạch toán tài khoản 338 theo Thông tư 99, đồng thời chỉ ra những điểm mới mà kế toán cần lưu ý để đảm bảo tuân thủ đúng quy định hiện hành.

1. Tài khoản 338 theo TT 99 là gì?

Tài khoản 338 – Phải trả, phải nộp khác theo Thông tư 99/2025 giữ nguyên tên gọi và bản chất so với Thông tư 200. Tài khoản này được sử dụng để phản ánh các khoản phải trả, phải nộp không thuộc phạm vi các tài khoản từ TK 331 đến TK 337 trong nhóm tài khoản 33.

Ngoài ra, TK 338 còn được dùng để hạch toán doanh thu nhận trước đối với các dịch vụ đã cung cấp cho khách hàng, cũng như các khoản chênh lệch giá phát sinh trong giao dịch bán và thuê lại tài sản theo hình thức thuê tài chính hoặc thuê hoạt động.

2. Nguyên tắc kế toán tài khoản 338 theo Thông tư 99

Tài khoản 338 – Phải trả, phải nộp khác được sử dụng để phản ánh các khoản phải trả, phải nộp không nằm trong phạm vi đã quy định ở các tài khoản từ TK 331 đến TK 337. Đồng thời, TK này cũng được dùng để hạch toán doanh thu nhận trước đối với dịch vụ đã cung cấp và các khoản chênh lệch giá phát sinh trong giao dịch bán – thuê lại tài sản (dưới hình thức thuê tài chính hoặc thuê hoạt động).

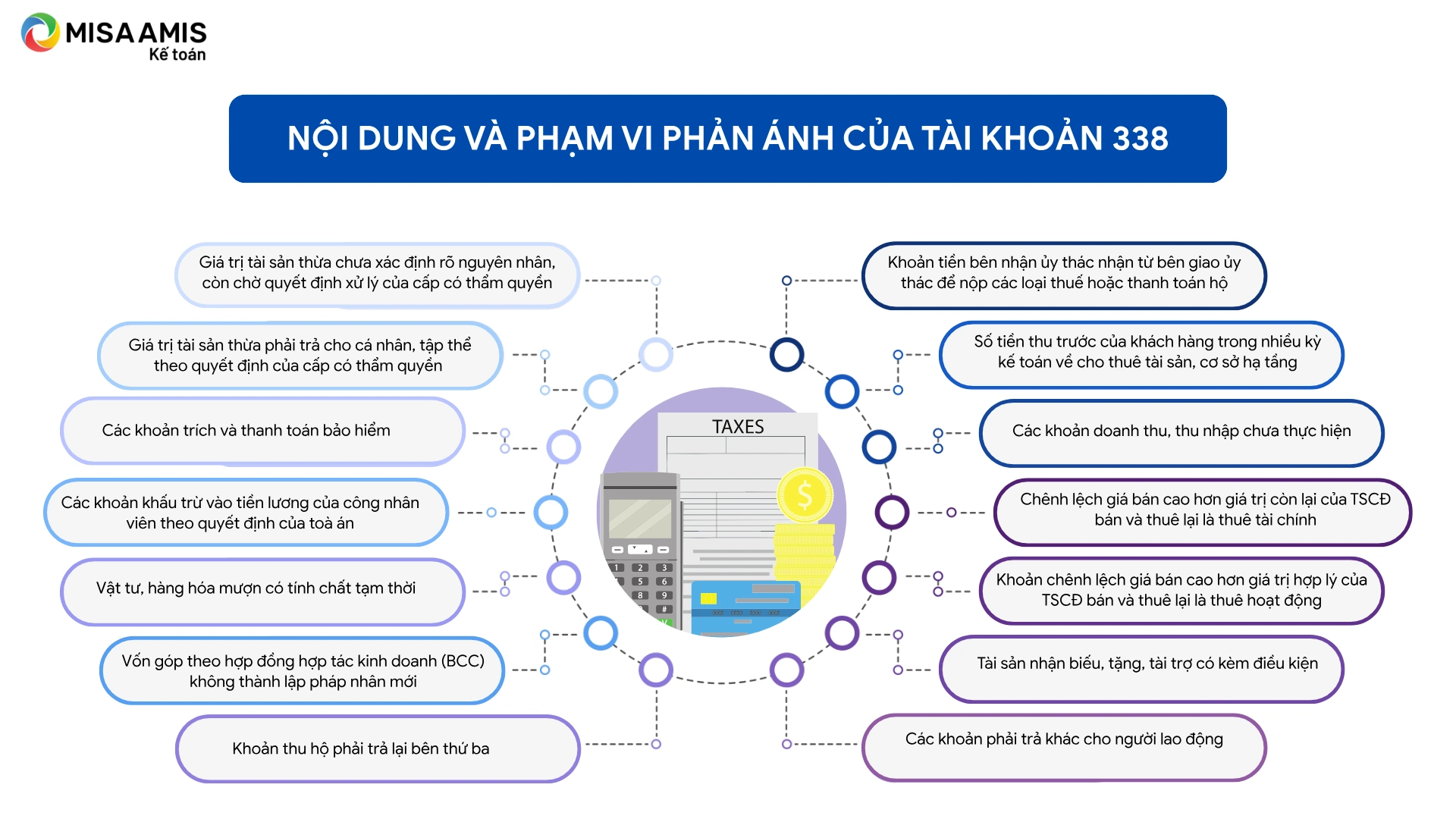

Nội dung và phạm vi phản ánh của TK 338 bao gồm:

- Giá trị tài sản thừa chưa xác định rõ nguyên nhân, còn chờ quyết định xử lý của cấp có thẩm quyền;

- Giá trị tài sản thừa phải trả cho cá nhân, tập thể (trong và ngoài đơn vị) theo quyết định của cấp có thẩm quyền ghi trong biên bản xử lý, nếu đã xác định được nguyên nhân;

- Các khoản trích và thanh toán bảo hiểm: bảo hiểm xã hội (BHXH), bảo hiểm y tế (BHYT), bảo hiểm thất nghiệp (BHTN), kinh phí công đoàn.

- Các khoản khấu trừ vào tiền lương của công nhân viên theo quyết định của toà án;

- Vật tư, hàng hóa mượn có tính chất tạm thời

- Vốn góp theo hợp đồng hợp tác kinh doanh (BCC) không thành lập pháp nhân mới.

- Các khoản thu hộ bên thứ ba phải trả lại, các khoản tiền bên nhận ủy thác nhận từ bên giao ủy thác để nộp các loại thuế xuất, nhập khẩu, thuế GTGT hàng nhập khẩu và để thanh toán hộ cho bên giao ủy thác;

- Số tiền thu trước của khách hàng trong nhiều kỳ kế toán về cho thuê tài sản, cơ sở hạ tầng;

- Các khoản doanh thu, thu nhập chưa thực hiện

- Chênh lệch giá bán cao hơn giá trị còn lại của TSCĐ bán và thuê lại là thuê tài chính; Khoản chênh lệch giá bán cao hơn giá trị hợp lý của TSCĐ bán và thuê lại là thuê hoạt động

- Tài sản nhận biếu, tặng, tài trợ có kèm điều kiện.

- Các khoản phải trả khác cho người lao động, như bảo hiểm hưu trí tự nguyện, bảo hiểm nhân thọ, khoản hỗ trợ ngoài lương…

3. Kết cấu và nội dung phản ánh của tài khoản 338 – Phải trả, phải nộp khác

3.1. Kết cấu tài khoản 338 theo Thông tư 99

Để hạch toán chính xác các khoản phải trả ngoài phạm vi các tài khoản từ TK 331 đến TK 337, kế toán doanh nghiệp cần hiểu rõ kết cấu và nguyên tắc ghi nhận của TK 338 – Phải trả, phải nộp khác.

Dưới đây là chi tiết các nội dung được phản ánh vào bên Nợ, bên Có và ý nghĩa của số dư tài khoản này.

| Bên Nợ | Bên Có |

| – Kết chuyển giá trị tài sản thừa vào các tài khoản liên quan theo quyết định ghi trong biên bản xử lý;

– Kinh phí công đoàn chi tại đơn vị; – Số BHXH, BHYT, BHTN, KPCĐ đã nộp cho cơ quan quản lý quỹ bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp và kinh phí công đoàn; – Doanh thu chờ phân bổ tính cho từng kỳ kế toán; trả lại tiền nhận trước cho khách hàng khi không tiếp tục thực hiện việc cho thuê tài sản; – Kết chuyển chênh lệch giá bán lớn hơn giá trị còn lại của TSCĐ bán và thuê lại là thuê tài chính ghi giảm chi phí sản xuất, kinh doanh; – Kết chuyển chênh lệch giá bán lớn hơn giá trị hợp lý của TSCĐ bán và thuê lại là thuê hoạt động ghi giảm chi phí sản xuất, kinh doanh; – Các khoản đã trả và đã nộp khác. |

– Giá trị tài sản thừa chờ xử lý (chưa xác định rõ nguyên nhân); Giá trị tài sản thừa phải trả cho cá nhân, tập thể (trong và ngoài đơn vị) theo quyết định ghi trong biên bản xử lý do xác định ngay được nguyên nhân;

– Trích BHXH, BHYT, BHTN, KPCĐ vào chi phí sản xuất, kinh doanh hoặc khấu trừ vào lương của công nhân viên; – Các khoản thanh toán với công nhân viên về tiền nhà, điện, nước ở tập thể; – Kinh phí công đoàn vượt chi được cấp bù; – Số BHXH đã chi trả công nhân viên khi được cơ quan BHXH thanh toán; – Doanh thu chờ phân bổ phát sinh trong kỳ; – Số chênh lệch giữa giá bán cao hơn giá trị còn lại của TSCĐ bán và thuê lại của giao dịch bán và thuê lại TSCĐ là thuê tài chính; – Số chênh lệch giữa giá bán cao hơn giá trị hợp lý của TSCĐ bán và thuê lại của giao dịch bán và thuê lại TSCĐ là thuê hoạt động; – Vật tư, hàng hóa vay, mượn tạm thời, các khoản nhận vốn góp hợp đồng hợp tác kinh doanh không thành lập pháp nhân (trừ TH bản chất hợp đồng là đi vay hoặc đi thuê tài sản); – Các khoản thu hộ đơn vị khác phải trả lại; – Các khoản phải trả khác. |

| Số dư bên Có:

– BHXH, BHYT, BHTN, KPCĐ đã trích chưa nộp cho cơ quan quản lý hoặc kinh phí công đoàn được để lại cho đơn vị chưa chi hết; – Giá trị tài sản phát hiện thừa còn chờ giải quyết; – Doanh thu chờ phân bổ ở thời điểm cuối kỳ kế toán; – Số chênh lệch giá bán cao hơn giá trị hợp lý hoặc giá trị còn lại của TSCĐ bán và thuê lại chưa kết chuyển; – Các khoản còn phải trả, còn phải nộp khác. |

Tài khoản 338 có thể có số dư bên Nợ: Số dư bên Nợ phản ánh số đã trả, đã nộp nhiều hơn số phải trả, phải nộp hoặc số bảo hiểm xã hội đã chi trả công nhân viên chưa được thanh toán và kinh phí công đoàn vượt chi chưa được cấp bù.

3.2. Nội dung phản ánh của tài khoản 338- Phải trả, phải nộp khác

Tài khoản 338 – Phải trả, phải nộp khác, có 7 tài khoản cấp 2:

- Tài khoản 3381 – Tài sản thừa chờ giải quyết: Phản ánh giá trị tài sản thừa chưa xác định rõ nguyên nhân, còn chờ quyết định xử lý của cấp có thẩm quyền. Trường hợp giá trị tài sản thừa đã xác định được nguyên nhân và có biên bản xử lý thì được ghi ngay vào các tài khoản liên quan, không hạch toán qua tài khoản 338 (3381).

- Tài khoản 3382 – Kinh phí công đoàn: Phản ánh tình hình trích và thanh toán kinh phí công đoàn ở đơn vị.

- Tài khoản 3383 – Bảo hiểm xã hội: Phản ánh tình hình trích và thanh toán bảo hiểm xã hội ở đơn vị.

- Tài khoản 3384 – Bảo hiểm y tế: Phản ánh tình hình trích và thanh toán bảo hiểm y tế ở đơn vị.

- Tài khoản 3386 – Bảo hiểm thất nghiệp: Phản ánh tình hình trích và thanh toán bảo hiểm thất nghiệp ở đơn vị.

- Tài khoản 3387 – Doanh thu chờ phân bổ: Phản ánh số hiện có và tình hình tăng, giảm doanh thu chờ phân bổ của doanh nghiệp trong kỳ kế toán. Doanh thu chờ phân bổ gồm các khoản doanh thu nhận trước như: Số tiền của khách hàng đã trả trước cho một hoặc nhiều kỳ kế toán về cho thuê tài sản; Các khoản doanh thu chờ phân bổ khác như: Khoản doanh thu tương ứng với giá trị hàng hóa, dịch vụ hoặc số phải chiết khấu giảm giá cho khách hàng trong chương trình khách hàng truyền thống,…

- Không hạch toán vào tài khoản này các khoản:

- Tiền nhận trước của người mua mà doanh nghiệp chưa cung cấp sản phẩm, hàng hóa, dịch vụ;

- Doanh thu chưa thu được tiền của hoạt động cho thuê tài sản, cung cấp dịch vụ nhiều kỳ (doanh thu nhận trước chỉ được ghi nhận khi đã thực thu được tiền, không được ghi đối ứng TK 3387 với TK 131).

- Không hạch toán vào tài khoản này các khoản:

- Tài khoản 3388 – Phải trả, phải nộp khác: Phản ánh các khoản phải trả khác của đơn vị ngoài nội dung các khoản phải trả đã phản ánh trên các tài khoản khác từ TK 3381 đến TK 3387.

4. Hạch toán tài khoản 338 theo Thông tư 99

4.1. Trường hợp phát hiện tài sản thừa

a) Trường hợp đã xác định được nguyên nhân

Khi kiểm kê phát hiện thừa hàng tồn kho hoặc tài sản cố định (TSCĐ) và đã xác định được nguyên nhân (như do nhầm lẫn, cân đo sai, quên ghi sổ…), kế toán căn cứ vào nguyên nhân để ghi nhận vào sổ kế toán theo đúng bản chất nghiệp vụ.

- Nếu TSCĐ thừa là của doanh nghiệp khác, đơn vị phải thông báo ngay cho doanh nghiệp đó.

- Nếu không xác định được chủ sở hữu, đơn vị phải báo cáo với cơ quan cấp trên và cơ quan tài chính cùng cấp (trong trường hợp là doanh nghiệp Nhà nước) để chờ xử lý.

Trong các trường hợp này, doanh nghiệp không ghi tăng TSCĐ, không ghi Có TK 338, mà phải mở sổ theo dõi riêng và trình bày tại phần Thuyết minh Báo cáo tài chính.

b) Trường hợp chưa xác định được nguyên nhân

- Nếu chưa xác định rõ nguyên nhân phải chờ xử lý, phản ánh giá trị hàng tồn kho, TSCĐ thừa chưa xác định được nguyên nhân, ghi:

Nợ các TK 111, 152, 153, 156, 211

Có TK 338 – Phải trả, phải nộp khác (3381).

- Khi có quyết định của cấp có thẩm quyền về xử lý số hàng tồn kho, TSCĐ thừa, ghi:

Nợ TK 338 – Phải trả, phải nộp khác (3381)

Có các tài khoản liên quan.

4.2. Kế toán BHXH, BHYT, BHTN, KPCĐ

- Khi trích BHXH, BHYT, BHTN, KPCĐ, ghi:

Nợ các TK 622, 623, 627, 641, 642,… (số tính vào chi phí SXKD)

Nợ TK 334 – Phải trả người lao động (số trừ vào lương người lao động)

Có TK 338 – Phải trả, phải nộp khác (3382, 3383, 3384, 3386).

- Khi nộp BHXH, BHYT, BHTN, KPCĐ, ghi:

Nợ TK 338 – Phải trả, phải nộp khác (3382, 3383, 3384, 3386)

Có các TK 111, 112,…

- BHXH phải trả cho công nhân viên khi nghỉ ốm đau, thai sản,…, ghi:

Nợ TK 338 – Phải trả, phải nộp khác (3383)

Có TK 334 – Phải trả người lao động.

– Chi tiêu kinh phí công đoàn tại đơn vị, ghi:

Nợ TK 338 – Phải trả, phải nộp khác (3382)

Có các TK 111, 112,…

- Kinh phí công đoàn chi vượt được cấp bù, khi nhận được tiền, ghi:

Nợ các TK 111, 112

Có TK 338 – Phải trả, phải nộp khác (3382).

4.3. Khi mượn vật tư, hàng hóa hoặc tài sản phi tiền tệ khác

Nợ các TK 152, 153, 156…

Có TK 338 – Phải trả, phải nộp khác.

4.4. Hạch toán doanh thu chờ phân bổ về cho thuê TSCĐ, BĐS đầu tư theo phương thức cho thuê hoạt động

Trường hợp doanh nghiệp cho thuê tài sản cố định (TSCĐ) hoặc bất động sản đầu tư (BĐSĐT) theo hình thức cho thuê hoạt động, và khách hàng trả tiền thuê trước nhiều kỳ, doanh thu của từng kỳ kế toán sẽ được xác định bằng cách:

| Doanh thu của từng kỳ kế toán = Tổng số tiền cho thuê hoạt động TSCĐ, BĐS đầu tư đã thu trước / Số kỳ thuê thu tiền trước cho thuê hoạt động TSCĐ, BĐS đầu tư |

- Khi nhận tiền của khách hàng trả trước về cho thuê TSCĐ, BĐS đầu tư trong nhiều kỳ, doanh nghiệp phản ánh doanh thu nhận trước theo giá chưa có thuế GTGT, ghi:

Nợ các TK 111, 112,… (tổng số tiền nhận trước)

Có TK 3387 – Doanh thu chờ phân bổ

Có TK 3331 – Thuế GTGT phải nộp (33311) (nếu có).

- Khi tính và ghi nhận doanh thu của từng kỳ kế toán, ghi:

Nợ TK 3387 – Doanh thu chờ phân bổ

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ.

- Trường hợp hợp đồng cho thuê tài sản không được thực hiện phải trả lại tiền cho khách hàng, ghi:

Nợ TK 3387 – Doanh thu chờ phân bổ

Nợ TK 3331 – Thuế GTGT phải nộp (số tiền trả lại cho người đi thuê về thuế GTGT của hoạt động cho thuê TSCĐ không thực hiện được) (nếu có)

Có các TK 111, 112,…(số tiền trả lại).

4.5. Trường hợp bán và thuê lại TSCĐ là thuê tài chính có giá bán lớn hơn giá trị còn lại của TSCĐ bán và thuê lại

- Khi hoàn tất thủ tục bán tài sản, căn cứ vào hóa đơn và các chứng từ liên quan, ghi:

Nợ các TK 111, 112,… (tổng giá thanh toán)

Có TK 711 – Thu nhập khác (giá trị còn lại của TSCĐ bán và thuê lại)

Có TK 3387 – Doanh thu chờ phân bổ (chênh lệch giữa giá bán lớn hơn giá trị còn lại của TSCĐ)

Có TK 3331 – Thuế GTGT phải nộp.

-

- Đồng thời ghi giảm TSCĐ:

Nợ TK 811 – Chi phí khác (giá trị còn lại của TSCĐ bán và thuê lại)

Nợ TK 214 – Hao mòn TSCĐ (giá trị hao mòn) (nếu có)

Có TK 211 – TSCĐ hữu hình (nguyên giá TSCĐ).

- Định kỳ, kết chuyển chênh lệch lớn hơn (lãi) giữa giá bán và giá trị còn lại của TSCĐ bán và thuê lại ghi giảm chi phí sản xuất, kinh doanh trong kỳ phù hợp với thời gian thuê tài sản, ghi:

Nợ TK 3387 – Doanh thu chờ phân bổ

Có các TK 623, 627, 641, 642,…

4.6. Kế toán các nghiệp vụ nhận ủy thác xuất nhập khẩu

4.6.1. Tại bên nhận ủy thác nhập khẩu

a) Khi nhận tiền của doanh nghiệp giao ủy thác nhập khẩu để mua hàng nhập khẩu

Khi nhận tiền của doanh nghiệp giao ủy thác nhập khẩu để mua hàng nhập khẩu, căn cứ các chứng từ liên quan, ghi:

Nợ các TK 111, 112,…

Có TK 338 – Phải trả, phải nộp khác (3388).

b) Khi chuyển tiền để ký quỹ mở LC (nếu thanh toán bằng thư tín dụng)

Khi chuyển tiền để ký quỹ mở LC (nếu thanh toán bằng thư tín dụng) , căn cứ các chứng từ liên quan, ghi:

Nợ TK 244 – Ký quỹ, ký cược

Có các TK 111, 112.

c) Hạch toán hàng nhận ủy thác nhập khẩu

Khi doanh nghiệp nhập khẩu vật tư, thiết bị, hàng hóa theo hợp đồng ủy thác, doanh nghiệp không ghi nhận giá trị hàng nhận ủy thác nhập khẩu vào Báo cáo tình hình tài chính.

Thay vào đó, doanh nghiệp thực hiện như sau:

- Theo dõi hàng hóa nhận ủy thác nhập khẩu trên hệ thống quản trị nội bộ;

- Thuyết minh chi tiết trong Báo cáo tài chính, bao gồm các thông tin:

- Số lượng, chủng loại, quy cách, phẩm chất của hàng hóa;

- Thời hạn nhập khẩu;

- Đối tượng thanh toán;

- Các điều kiện liên quan khác theo hợp đồng ủy thác.

d) Kế toán các nghiệp vụ thanh toán ủy thác nhập khẩu:

- Khi chuyển khoản ký quỹ mở L/C trả cho người bán ở nước ngoài như một phần của khoản thanh toán hàng nhập khẩu ủy thác, ghi:

Nợ các TK 138, 338

Có TK 244 – Ký quỹ, ký cược.

- Khi thanh toán cho người bán ở nước ngoài về số tiền phải trả cho hàng nhập khẩu ủy thác, ghi:

Nợ TK 138 – Phải thu khác (nếu bên giao ủy thác chưa ứng tiền mua hàng nhập khẩu)

Nợ TK 338 – Phải trả, phải nộp khác (trừ vào số tiền đã nhận của bên giao ủy thác)

Có các TK 111, 112,…

- Thuế nhập khẩu, thuế GTGT hàng nhập khẩu, thuế TTĐB phải nộp hộ cho doanh nghiệp ủy thác nhập khẩu:

- Trong giao dịch xuất – nhập khẩu ủy thác (phải có hợp đồng xuất-nhập khẩu ủy thác), bên nhận ủy thác được xác định là người đại diện bên giao ủy thác để thực hiện các nghĩa vụ với Ngân sách Nhà nước (người nộp thuế hộ cho bên giao ủy thác), nghĩa vụ nộp thuế được xác định là của bên giao ủy thác.

- Trường hợp này, bên nhận ủy thác chỉ phản ánh số tiền thuế đã nộp vào Ngân sách Nhà nước là khoản chi hộ, trả hộ cho bên giao ủy thác. Khi nộp tiền vào Ngân sách Nhà nước, ghi:

Nợ TK 138 – Phải thu khác (phải thu lại số tiền đã nộp hộ)

Nợ TK 338 – Phải trả, phải nộp khác (trừ vào số tiền đã nhận của bên giao ủy thác)

Có các TK 111, 112.

- Các khoản chi hộ khác cho doanh nghiệp ủy thác nhập khẩu liên quan đến hoạt động nhận ủy thác nhập khẩu (phí ngân hàng, phí giám định hải quan, chi thuê kho, thuê bãi chi bốc xếp, vận chuyển hàng,…), căn cứ các chứng từ liên quan, ghi:

Nợ TK 138 – Phải thu khác (chi tiết cho từng doanh nghiệp ủy thác NK)

Có TK 111, 112,…

đ) Đối với phí ủy thác nhập khẩu và thuế GTGT tính trên phí ủy thác nhập khẩu

Căn cứ vào Hóa đơn GTGT và các chứng từ liên quan, doanh nghiệp phản ánh doanh thu phí ủy thác nhập khẩu, ghi:

Nợ các TK 131, 111, 112,… (tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (nếu có).

e) Bù trừ các khoản phải thu khác và phải trả khác khi kết thúc giao dịch

Bù trừ các khoản phải thu khác và phải trả khác khi kết thúc giao dịch, ghi:

Nợ TK 338 – Phải trả, phải nộp khác

Có TK 138 – Phải thu khác.

4.6.2. Tại bên nhận ủy thác xuất khẩu

a) Hạch toán hàng nhận ủy thác xuất khẩu

Khi doanh nghiệp nhận ủy thác xuất khẩu vật tư, thiết bị, hàng hóa từ bên giao ủy thác (có ký kết hợp đồng ủy thác xuất khẩu), doanh nghiệp thực hiện như sau:

- Theo dõi hàng nhận để xuất khẩu trên hệ thống quản trị nội bộ và trình bày chi tiết trong Thuyết minh Báo cáo tài chính, bao gồm các thông tin:

- Số lượng, chủng loại, quy cách, phẩm chất hàng hóa;

- Thời hạn xuất khẩu;

- Đối tượng thanh toán, điều kiện thanh toán;

- Các thông tin liên quan theo hợp đồng.

- Không ghi nhận giá trị hàng nhận ủy thác xuất khẩu vào Báo cáo tình hình tài chính.

Trong giao dịch xuất – nhập khẩu ủy thác (phải có hợp đồng xuất- nhập khẩu ủy thác),bên nhận ủy thác được xem là người đại diện hợp pháp của bên giao ủy thác để thực hiện các nghĩa vụ liên quan đến Ngân sách Nhà nước, bao gồm nộp thuế (nếu có). Tuy nhiên, nghĩa vụ thuế vẫn được xác định là của bên giao ủy thác

b) Các khoản chi hộ bên giao ủy thác xuất khẩu, ghi:

Nợ TK 138 – Phải thu khác (1388)

Có các TK 111, 112.

c) Nhận được tiền hàng của người mua ở nước ngoài

Khi nhận được tiền hàng của người mua ở nước ngoài doanh nghiệp phản ánh là khoản phải trả cho bên giao ủy thác, ghi”

Nợ TK 112 – Tiền gửi không kỳ hạn

Có TK 338 – Phải trả, phải nộp khác (3388).

d) Bù trừ các khoản phải thu phải trả khác

Nợ TK 338 – Phải trả, phải nộp khác

Có TK 138 – Phải thu khác.

4.7. Kế toán tài sản được hỗ trợ, tài trợ, biếu, tặng

4.7.1. Doanh nghiệp được hỗ trợ, tài trợ, biếu, tặng bằng tiền hoặc các tài sản phi tiền tệ

- Trường hợp doanh nghiệp được hỗ trợ, tài trợ, biếu, tặng bằng tiền hoặc các tài sản phi tiền tệ, ghi:

Nợ các TK 111, 112, 152, 211,…

Có TK 711 – Thu nhập khác (nếu TSCĐ được hỗ trợ, tài trợ, biếu, tặng không kèm theo điều kiện và không thuộc trường hợp ghi tăng vốn đầu tư của chủ sở hữu theo quyết định của cấp có thẩm quyền)

Có TK 3387 – Doanh thu chờ phân bổ (nếu TSCĐ được hỗ trợ, tài trợ, biếu, tặng có kèm theo điều kiện)

Có TK 4118 – Vốn khác (nếu được phép ghi tăng vốn đầu tư của chủ sở hữu theo quyết định của cấp có thẩm quyền).

4.7.2. Kế toán khoản hỗ trợ có điều kiện của Nhà nước liên quan đến tài sản hoặc thu nhập

a) Khoản hỗ trợ có điều kiện của Nhà nước

Khoản hỗ trợ có điều kiện của Nhà nước là hình thức hỗ trợ trong đó Nhà nước chuyển giao các nguồn lực (bao gồm tiền hoặc tài sản phi tiền tệ) cho doanh nghiệp, với điều kiện doanh nghiệp phải đáp ứng một hoặc một số yêu cầu cụ thể liên quan đến hoạt động sản xuất – kinh doanh trong quá khứ hoặc tương lai thì mới được nhận khoản hỗ trợ này.

Khoản hỗ trợ có điều kiện được phân loại thành hai nhóm:

- Khoản hỗ trợ của Nhà nước liên quan đến tài sản: Là các khoản hỗ trợ của Nhà nước trong đó doanh nghiệp phải đáp ứng đủ các điều kiện liên quan đến việc phải xây dựng, đầu tư, mua sắm, sử dụng,… các tài sản theo quy định của pháp luật thì mới được nhận khoản hỗ trợ của Nhà nước. Ví dụ: Hỗ trợ cho các doanh nghiệp hoạt động trong lĩnh vực nghiên cứu, đào tạo, sản xuất chip bán dẫn, trí tuệ nhân tạo,… hoặc các lĩnh vực như khoa học – công nghệ, đổi mới sáng tạo, chuyển đổi số quốc gia.

- Khoản hỗ trợ của Nhà nước liên quan đến thu nhập: là các khoản hỗ trợ khác của Nhà nước cho doanh nghiệp ngoài những khoản hỗ trợ liên quan đến tài sản nêu trên.

b) Kế toán khoản hỗ trợ của Nhà nước liên quan đến tài sản:

- Khi doanh nghiệp nhận được khoản hỗ trợ của Nhà nước có kèm theo điều kiện liên quan đến tài sản, ghi:

Nợ các TK 111, 112, 152, 211,…

Có TK 3387 – Doanh thu chờ phân bổ.

-

- Khi doanh nghiệp thỏa mãn các điều kiện theo quy định để được nhận khoản hỗ trợ:

- Trường hợp cơ chế tài chính quy định hoặc quyết định của cấp có thẩm quyền cho phép khoản hỗ trợ của Nhà nước liên quan đến hình thành TSCĐ của doanh nghiệp được ghi tăng vốn Nhà nước tại doanh nghiệp hoặc khoản mục khác, căn cứ vào chứng từ liên quan, ghi:

Nợ TK 3387 – Doanh thu chờ phân bổ

Có TK 411 – Vốn đầu tư của chủ sở hữu

Có TK liên quan.

-

- Đối với các trường hợp còn lại, định kỳ doanh nghiệp phân bổ khoản hỗ trợ của Nhà nước liên quan đến tài sản theo thời gian khấu hao của TSCĐ hoặc theo số kỳ phát sinh chi phí mà khoản hỗ trợ của Nhà nước được sử dụng để bù đắp phí tổn cho doanh nghiệp, ghi:

Nợ TK 3387 – Doanh thu chờ phân bổ

Có TK 711 – Thu nhập khác.

c) Kế toán khoản hỗ trợ Nhà nước liên quan đến thu nhập:

- Trường hợp khoản hỗ trợ Nhà nước không kèm theo điều kiện, ghi: Nợ các TK 111, 112, 152,…

Có TK 711 – Thu nhập khác.

- Trường hợp khoản hỗ trợ Nhà nước có kèm theo điều kiện, ghi:

- Khi doanh nghiệp nhận khoản hỗ trợ của Nhà nước:

Nợ các TK 111, 112, 152,…

Có TK 3387 – Doanh thu chờ phân bổ.

-

- Định kỳ, phân bổ:

Nợ TK 3387 – Doanh thu chờ phân bổ

Có TK 711 – Thu nhập khác.

4.7.3. Trường hợp doanh nghiệp không đáp ứng được các điều kiện theo quy định và phải hoàn trả lại khoản hỗ trợ cho Nhà nước.

Nợ TK 3387 – Doanh thu chờ phân bổ

Có các TK 111, 112,…

4.7.4. Trường hợp doanh nghiệp được nhận khoản hỗ trợ bằng tiền, TSCĐ,… từ tổ chức, cá nhân khác để di dời cơ sở kinh doanh, địa điểm làm việc,…

- Khi nhận được tiền, TSCĐ,… bồi thường, hỗ trợ di dời cơ sở kinh doanh hoặc địa điểm làm việc, ghi:

Nợ các TK 111, 112, 211,…

Có TK 3387 – Doanh thu chờ phân bổ.

- Khi doanh nghiệp thực hiện việc di dời cơ sở làm việc, địa điểm kinh doanh, ghi giảm tài sản phá dỡ để di dời cơ sở làm việc, địa điểm kinh doanh, ghi:

Nợ TK 214 – Hao mòn TSCĐ (giá trị hao mòn lũy kế)

Nợ TK 811 – Chi phí khác (giá trị còn lại)

Có TK 211 – TSCĐ hữu hình.

- Khi doanh nghiệp sử dụng khoản tiền bồi thường, hỗ trợ nhận được để đầu tư xây dựng cơ sở làm việc, địa điểm kinh doanh, ghi:

Nợ các TK 241, 211,…

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112,…

- Kết chuyển vào thu nhập khác phần được bồi thường, hỗ trợ để di dời hoặc đầu tư xây dựng cơ sở làm việc, địa điểm kinh doanh khi hoàn thành từng phần công việc được nhận hỗ trợ, ghi:

Nợ TK 3387 – Doanh thu chờ phân bổ

Có TK 711 – Thu nhập khác.

5. Những lưu ý khi hạch toán TK 338 theo Thông tư 99

Khi thực hiện hạch toán TK 338 – Phải trả, phải nộp khác theo Thông tư 99/2025/TT-BTC, kế toán cần lưu ý một số điểm quan trọng dưới đây để đảm bảo ghi nhận chính xác và phù hợp với quy định mới:

- Chỉ sử dụng TK 338 cho các khoản phải trả, phải nộp chưa được phản ánh ở TK 331–337: Tài khoản 338 được dùng để hạch toán các khoản phải trả, phải nộp ngoài nội dung của các tài khoản từ TK 331 đến TK 337. Việc phân loại nhầm sẽ dẫn đến sai sót trong báo cáo tình hình tài chính.

- Theo dõi chi tiết theo từng tài khoản cấp 2 và từng khoản mục cụ thể: Do TK 338 có nhiều nội dung phản ánh khác nhau, doanh nghiệp phải mở chi tiết theo tài khoản cấp 2 (từ 3381 đến 3388) để thuận tiện cho việc theo dõi, kiểm soát và đối chiếu số liệu.

- Phân biệt ý nghĩa số dư bên Nợ và bên Có:

- Số dư bên Có của TK 338 thể hiện số tiền doanh nghiệp còn phải trả hoặc phải nộp.

- Số dư bên Nợ thể hiện doanh nghiệp đã nộp hoặc trả vượt quá số phải nộp, hoặc các khoản đã chi chưa được cấp bù (như kinh phí công đoàn vượt chi, BHXH chi trả cho người lao động chưa được thanh toán…).

- Chỉ hạch toán doanh thu vào TK 3387 khi đã thực thu: Các khoản doanh thu nhận trước về cho thuê TSCĐ, BĐS đầu tư… chỉ được phản ánh vào TK 3387 khi đã thực thu tiền. Tuyệt đối không ghi nhận doanh thu chưa thu được tiền hoặc chưa cung cấp hàng hóa, dịch vụ.

- Ghi nhận tài sản thừa đúng quy định:

- Nếu đã xác định được nguyên nhân tài sản thừa, doanh nghiệp hạch toán ngay vào tài khoản phù hợp, không qua TK 3381.

- Nếu chưa xác định được nguyên nhân, phản ánh giá trị tài sản thừa vào TK 3381 và theo dõi riêng, chờ quyết định xử lý.

- Doanh thu chờ phân bổ từ giao dịch bán và thuê lại TSCĐ phải được kết chuyển dần: Các khoản chênh lệch giá bán lớn hơn giá trị còn lại hoặc giá trị hợp lý trong giao dịch bán và thuê lại TSCĐ sẽ được hạch toán vào TK 3387 và phân bổ dần vào chi phí kinh doanh theo thời gian thuê.

- Trình bày rõ các khoản “chờ xử lý” và “chờ phân bổ” trong Thuyết minh BCTC: Những khoản như doanh thu chờ phân bổ, tài sản thừa chưa xử lý… không chỉ cần được theo dõi chi tiết trên sổ sách mà còn phải trình bày rõ ràng trong phần Thuyết minh báo cáo tài chính để đảm bảo minh bạch.

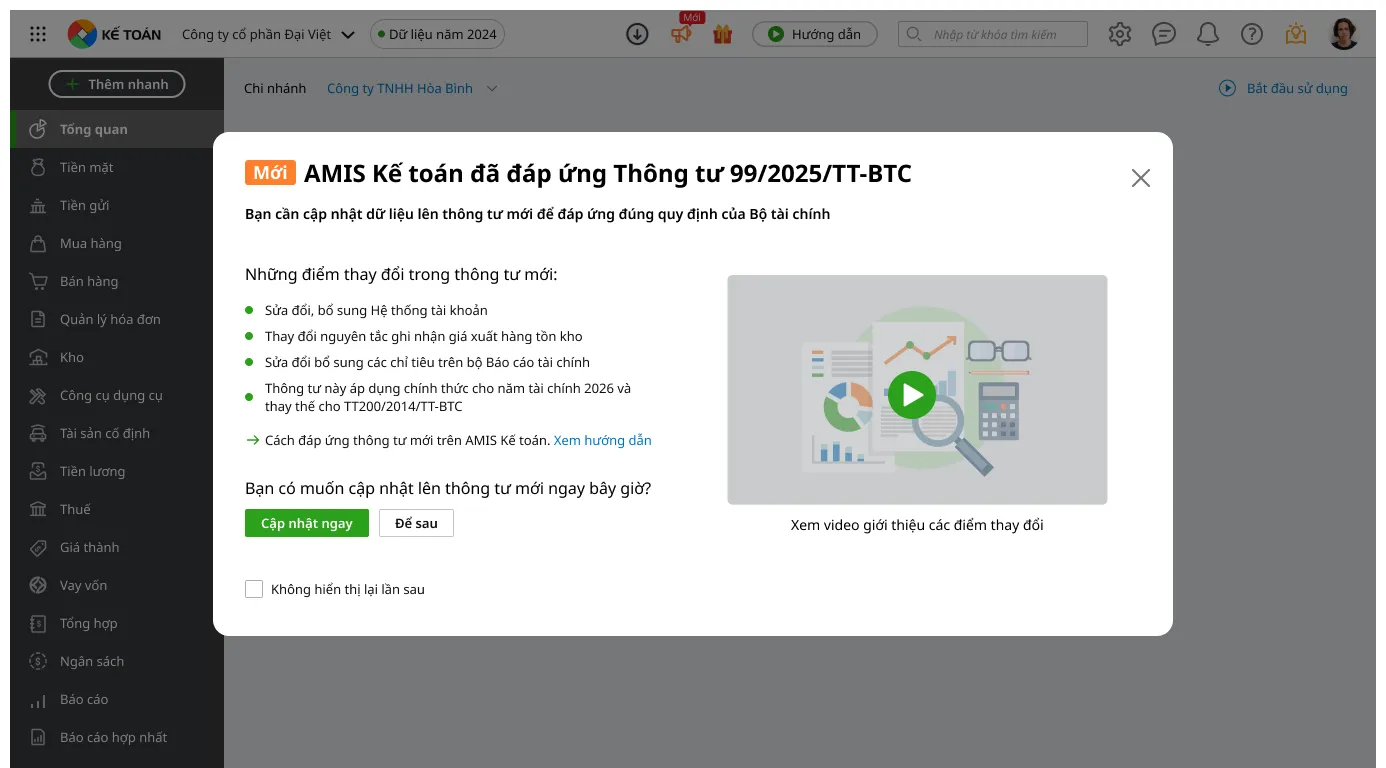

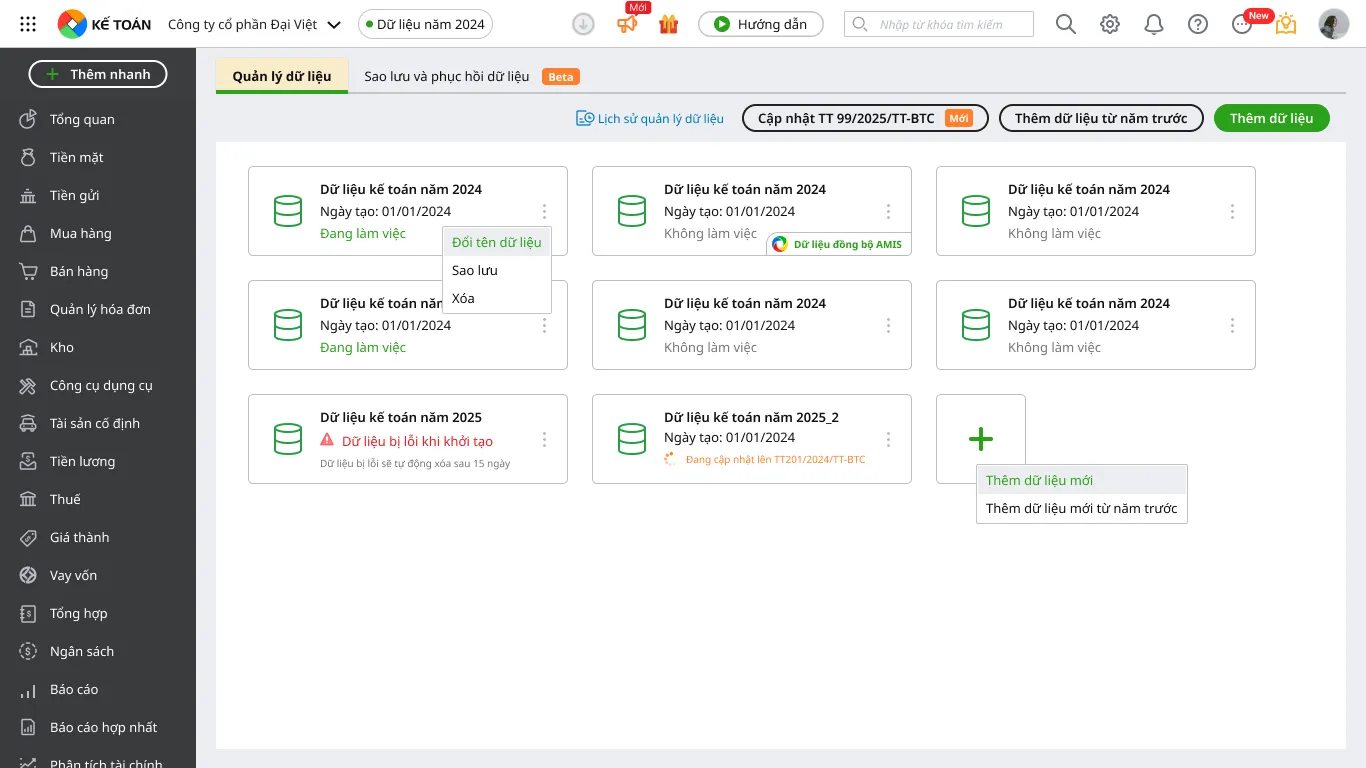

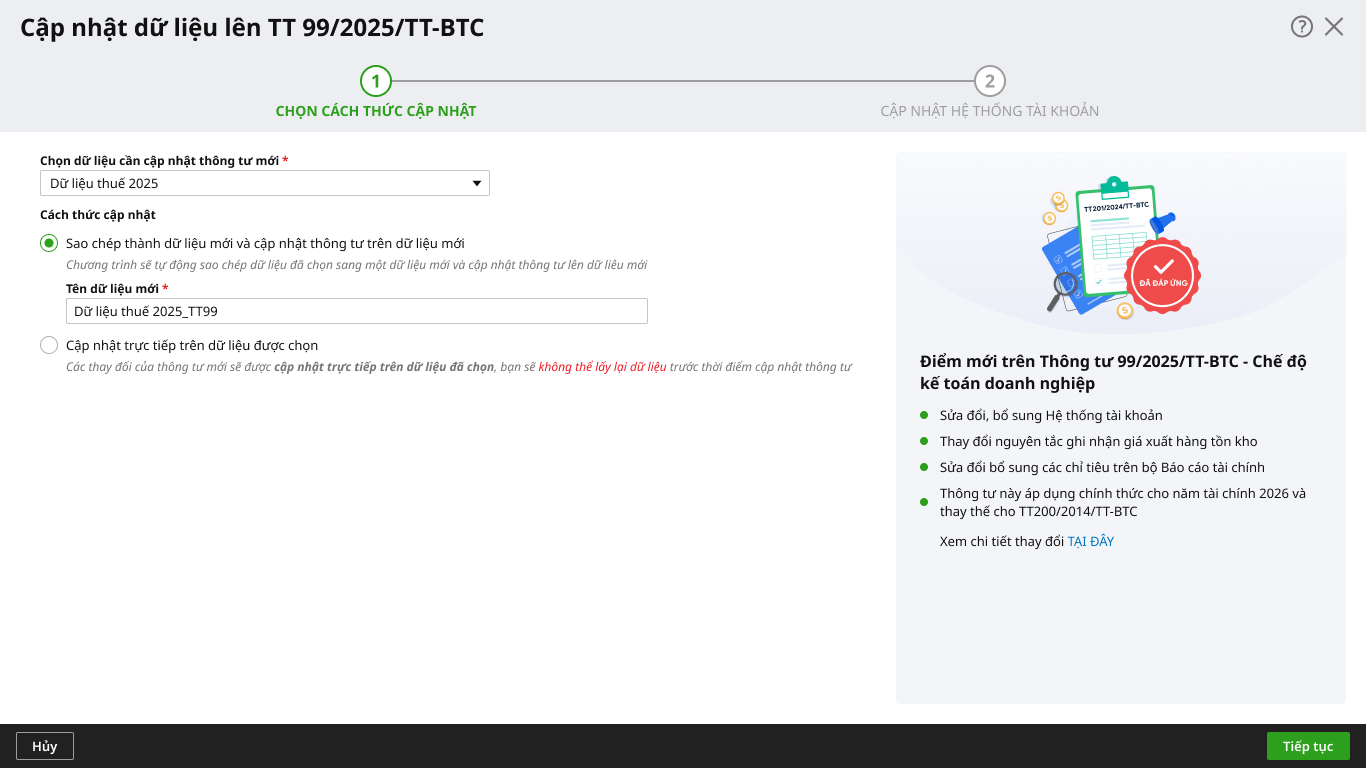

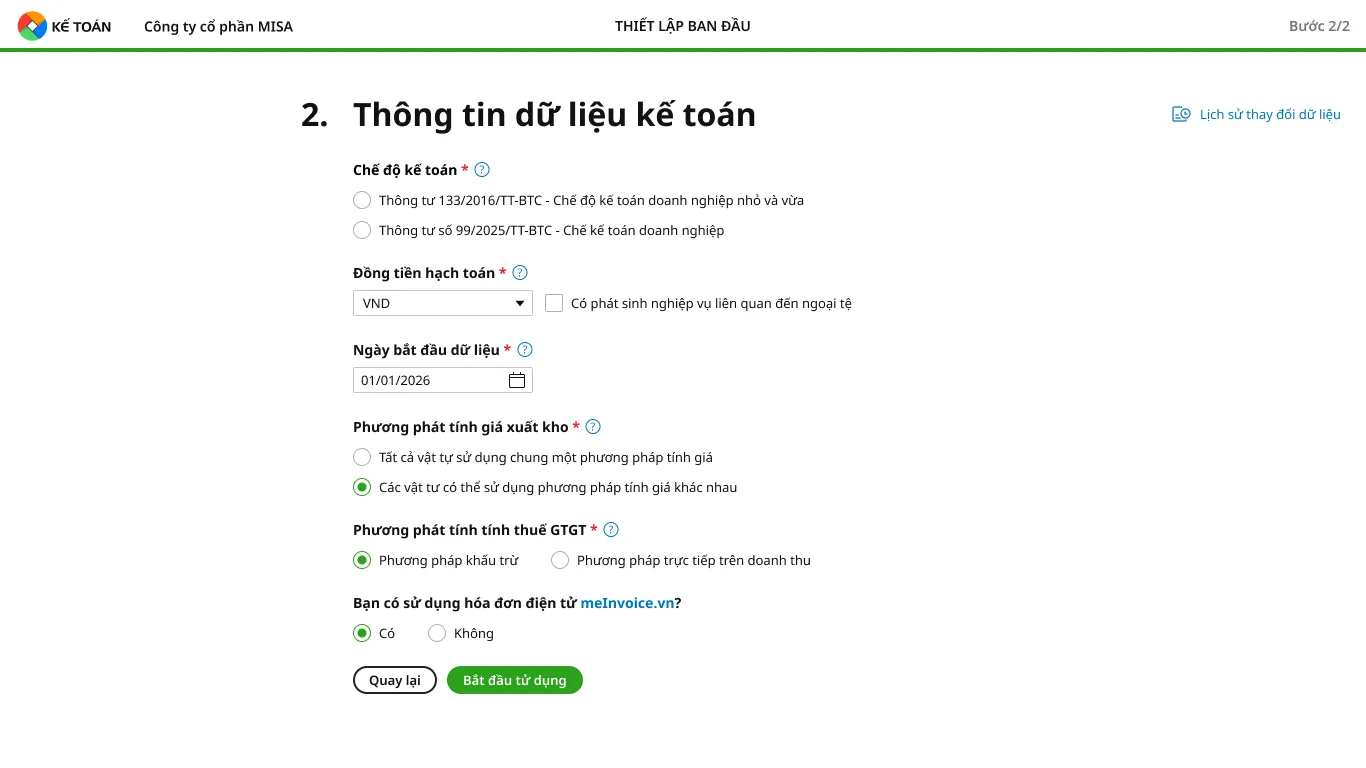

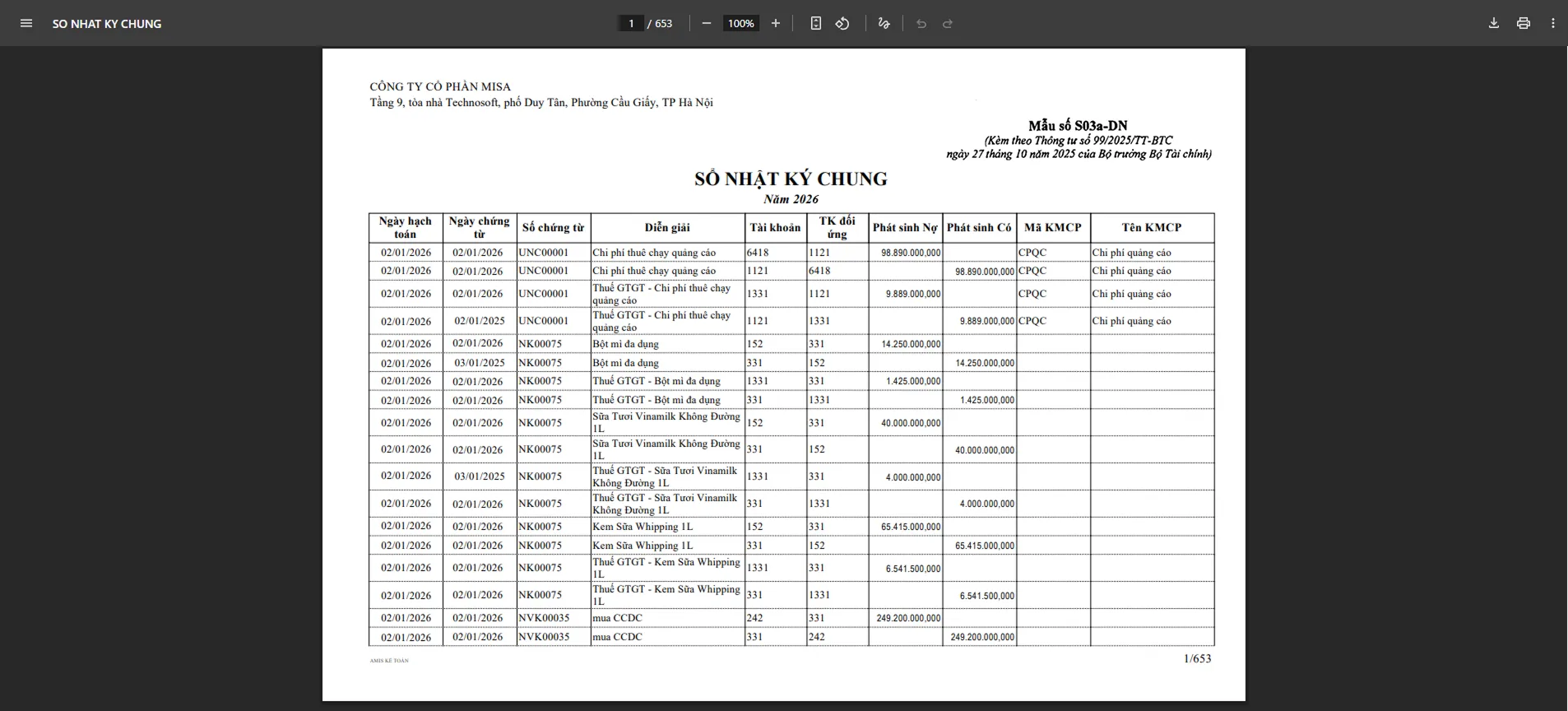

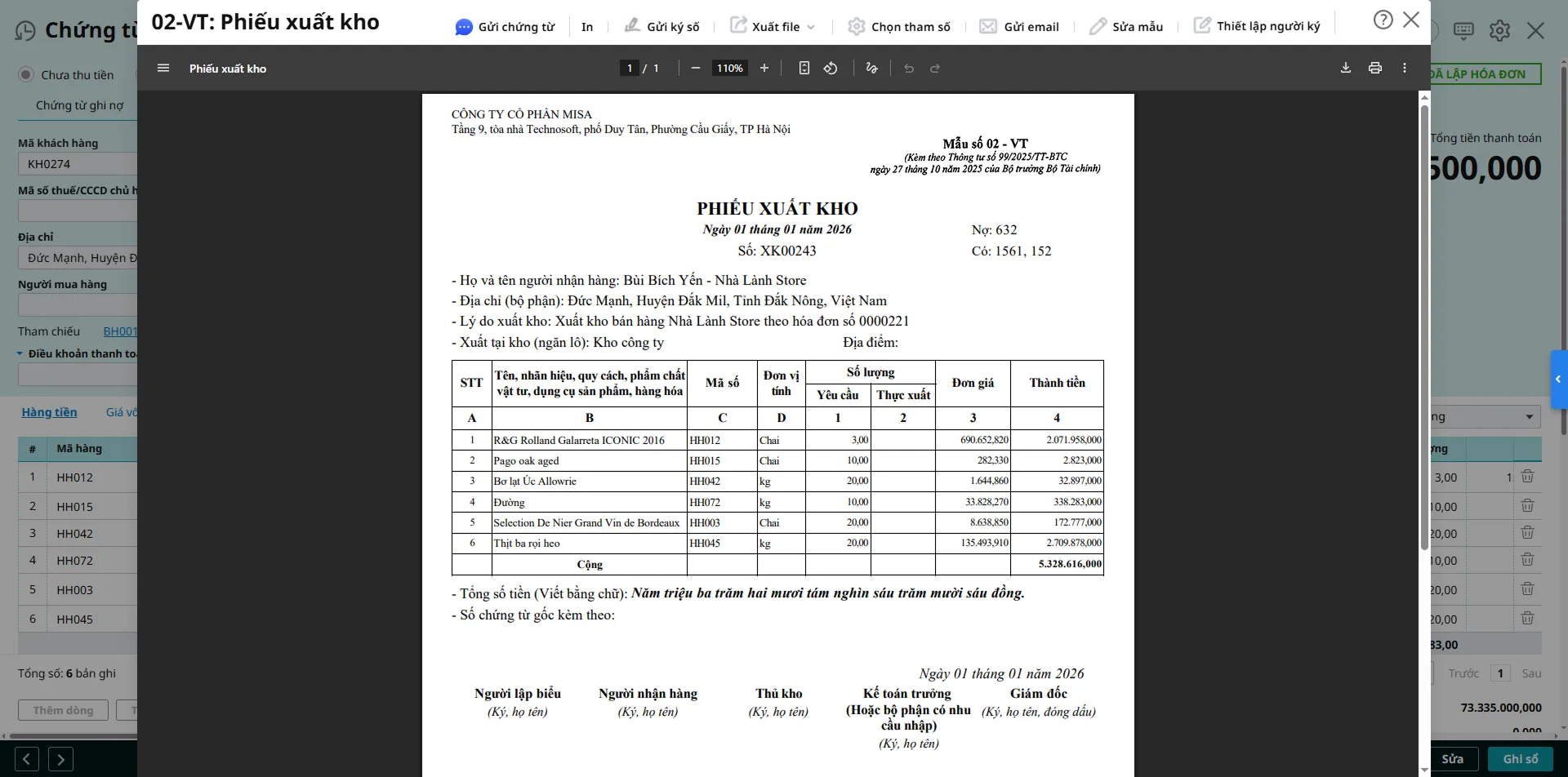

6. Phần mềm kế toán online MISA AMIS sẵn sàng đáp ứng TT 99/2025

Để giúp doanh nghiệp kịp thời thích ứng với các quy định mới trong Thông tư 99/2025/TT-BTC, phần mềm kế toán online MISA AMIS đã được cập nhật toàn diện nhằm đáp ứng đầy đủ nghiệp vụ kế toán theo chuẩn mực mới nhất.

Không chỉ tuân thủ đúng các nguyên tắc và tài khoản kế toán theo Thông tư 99, phần mềm còn tích hợp nhiều tính năng thông minh hỗ trợ kế toán viên thực hiện nghiệp vụ chính xác, nhanh chóng và giảm thiểu sai sót. Một số tính năng nổi bật có thể kể đến:

- Tự động cập nhật hệ thống tài khoản, mẫu chứng từ, báo cáo theo Thông tư 99/2025.

- Gợi ý định khoản tự động dựa trên nội dung chứng từ nhờ công nghệ AI.

- Trợ lý ảo AVA thông minh hỗ trợ tra cứu nghiệp vụ kế toán theo TT 99 ngay trong phần mềm.

- Cảnh báo sai sót định khoản, hóa đơn, thuế GTGT đầu vào chưa đủ điều kiện khấu trừ.

- Quản lý doanh thu nhận trước, phân bổ theo kỳ kế toán hoàn toàn tự động.

- Theo dõi chi tiết các khoản bảo hiểm, công đoàn, phải trả khác theo từng đối tượng.

Với khả năng thích ứng linh hoạt và công nghệ hiện đại, phần mềm kế toán online MISA AMIS là giải pháp tối ưu cho doanh nghiệp trong giai đoạn chuyển đổi theo Thông tư 99.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/